作者:うんこマン

編集者: Deep Wave TechFlow

財務省短期証券に裏付けられた別の RWA ステーブルコイン?ああ、これはとても退屈だ。

これは、私が友人に @usualmoney について言及するたびに起こる反応です。

現在、多くのステーブルコインは、比較的利回りが良くリスクが低い財務省短期証券を担保として使用することを選択しています。例えば:

- テザーは810億ドルの財務省短期証券を保有している。

- MakerDAO/Sky は財務省短期証券に多額の投資を行い、そこから大きな利益を得ました (申し訳ありませんが、正確な数字は覚えていません)。

- Ondo、Hashnote、Blackrock、Franklin など、さらに多くの RWA プレーヤーも競争に参加しています。 しかし、正直に言うと、ほとんどの財務省ステーブルコインは同様の方法で動作します。

KYC認定機関は、実物の国庫短期証券を指定された基金に入金することで、ステーブルコインを直接鋳造できます。その後、トークン発行者は管理基金と協力して、対応する数のステーブルコインを発行します。

これらの財務省短期証券は満期日が異なるため、利回りが異なる場合がありますが、両者の差はそれほど大きくなく、通常は 4% ~ 6% です。

では、費用対効果を高め、より楽しくする方法は何でしょうか?

質問?

収益を増やすためのシンプルかつ効果的な方法は、より多くのガバナンス トークンを発行して、より多くの預金と総ロック ボリューム (TVL) を呼び込むことです。

ただし、これらのトークンは実用性が欠けていることが多く、高インフレにより発売時に大幅に売却される傾向があります。多くの場合、トークンはユーザーや投資家にとって単なる出口手段であるか、トークン自体が製品が実際に生み出す収益と十分に結びついていません。

多くの場合、収益はガバナンス トークンではなく、製品自体に直接当てられます。たとえば、sDAI は $MKR ではなく DAI を獲得します。

接続するトークンは、多くの場合、ve3.3 モデルを使用してプラスのフライホイール効果を開始し (@AerodromeFi、@CurveFinance、@pendle_fi に敬意を表します)、フライホイールが動作している場合、強気市場で劇的に成長する可能性があります。ただし、フライホイールが停止すると、その希釈効果によりトラブルが発生する可能性があります。

新しいアプローチは、トークンのユーティリティを強化するか、@EthenaNetwork / @unichain などの L2 トークンとして再利用することです。しかし、この戦略は通常、大企業にのみ機能します🤣。

$Usual は、プロトコル収益の 100% をガバナンス トークンに割り当て、それらのトークンを「基本的に本物のドルで裏付けられる」ものにすることで、何か違うことをすることを選択しました。

同時に、PVP 要素 (早期と後期、ステーキングとアンステーキングなど) を追加してインフレと発行を制御し、より興味深いものにしています。

ただし、皆さんを失望させるかもしれないのは、$usual が皆さんが想像していたような高利回りの製品ではなく、競合製品 (SAFU) よりも興味深いセキュリティ製品に近いということです。

理解を深めるために、ユーザー フローを見てみましょう。

$通常

$Usual トークンの経済学とユーザー プロセス

通常のマネートークンエコノミクス

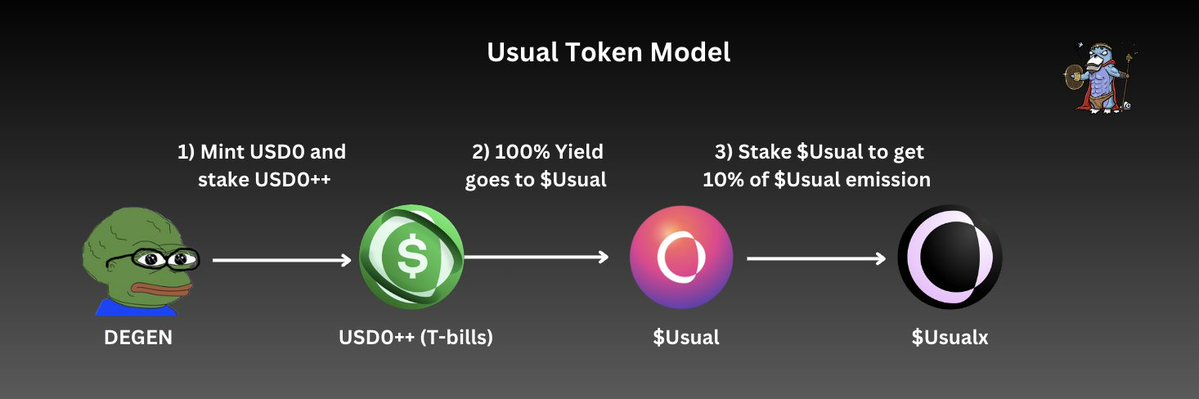

- まず、ユーザーとして、ステーブルコインで USD0 を鋳造できます。流動性を提供したくない、または他の利回りファームに参加したくない場合は、USD0 から $USD0++ までステーキングできます。

- USD0 をステークすると、私の $USD0++ は $Usual 報酬の 90% を受け取ります。これは、USD0 や USDC ではなく、$USUAL です。 $Usual の発行レートは、鋳造された $USD0++ の額と財務省短期証券の利回りによって異なります。

- USD0++ によって得られた財務省短期証券の収益の 100% がプロトコル財務省に入り、$Usual トークンが財務省を管理します。

- 残りの 10% の $Usual 報酬を獲得するには、$Usual を $Usualx にステーキングします。この 10% は、新しい $Usual が鋳造されるたびにステーカーに自動的に分配されます。さらに、$Usualx 保有者は、投票および発行率の調整などのその他のガバナンスの決定に参加する権利を有します。

ユーザー フロー全体を通じて、ガバナンス トークン ($Usual) が実際に RWA 製品自体からすべての収益を受け取る一方、ステーブルコイン所有者とステーカーは収益に裏付けされた報酬を通じてインセンティブを受けていることがわかります。

Usual は RWA 商品であるため、利回りは実際の金利と USD0++ の供給量に密接に関係しているため、非常に高い年率利回り (APY) または年率利回り (APR) を得るのは困難です。

詳細については、後続の段落で紹介します。

トークンユーティリティの概要:

- トークンは、プロトコルの収益から得られるすべての収益を表します。

- ステーキングすることで、$Usual の総発行額の 10% を獲得し、発行の方向性に影響を与える議決権を享受できます。

- 財務管理(再投資など)に関するガバナンスの決定に参加します。

- $Usual を燃やして LST USD0++ のステークを早期に解除します。

発行の仕組みの面白さ

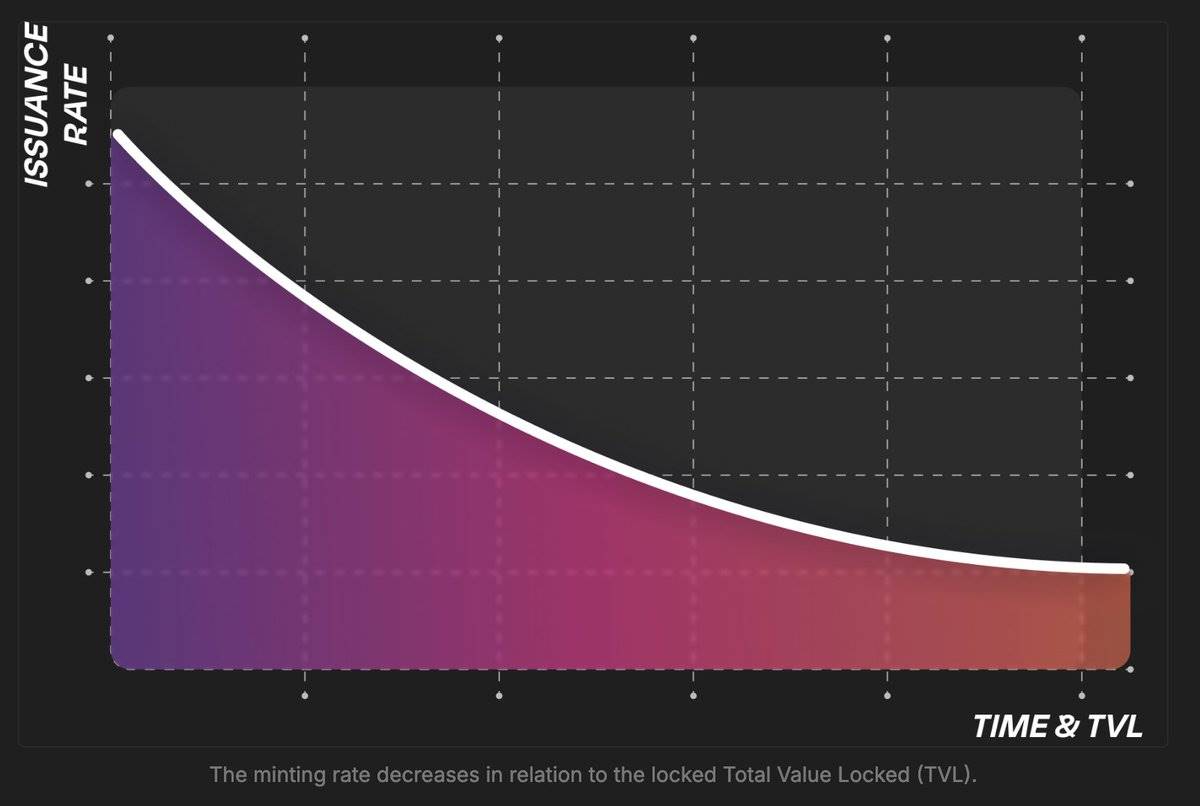

- $Usual の発行は、動的な供給に基づいて調整されます。これは、次のことを意味します。

- TVL が増加すると、$Usual の発行部数は減少します。

- TVL が減少すると、$Usual の発行が増加します。

質問:

それで、うんこマン、TVLが高いときはUsualが入金を奨励しないと言っているのですか?

答え:

いいえ、まったくそうではありません。 TVL が高くなると、Usual は実際に財務省短期証券の増加によってより多くの収益を得ることができます。したがって、Vault が大きくなるにつれて、$Usual の値も高くなるはずです。

逆に、TVL が低い場合、保管庫の収入が減り、より多くの補償金を支払う必要があるため、$Usual の発行が増加します。循環が高いと、Usual がより多くの TVL をプラットフォームに引き付けるのに役立ちます。

さらに、$Usual の過度のインフレを防ぐために:

- 発行金利は金利に応じて調整される。

- 最大発行しきい値が設定されます (DAO によって決定されます)。

これは、Usual が $Usual の価値を維持し、同時に「プロジェクトの成長 = トークン価値の成長」の概念に準拠するために、トークンの成長率が財務省の成長率を超えないようにする必要があるためです。もちろん、DAO は必要に応じて調整できます。

早めの参加者と遅い参加者の場合:

このモデルでは、TVL が高いときに、より高い価格で最も多くの $Usual を受け取るため、初期の参加者が最も利益を得ることができます。

後の参加者にとっては、受け取るトークンは減りますが、それでも利益を得ることができるため、機会費用を除いて実質的な損失はありません。

簡単に言うと、$Usual は、Usual によって生成された収入を表すトークンの形式です。

$Usual は、PVP 要素を導入することでスパイスを加えています。ユーザーはステーキングによって他の人の $Usual 発行の 10% を獲得でき、早期採用者は後発者からより多くの収益を得ることができます。

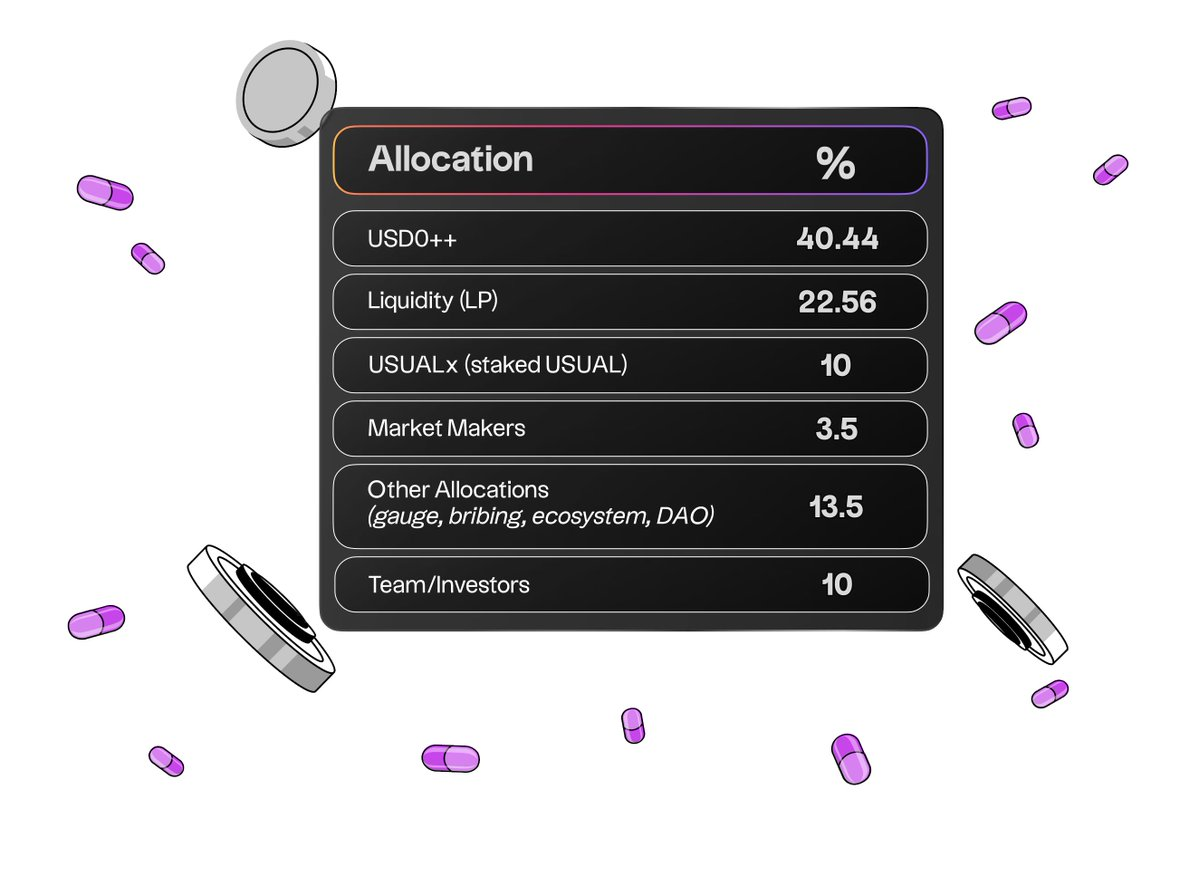

トークンの配布:

$Usual の配布はコミュニティに重点を置いています。

- トークンの 73% が公的および流動性の提供に使用される

- 13.5% MM/チームおよび投資家に割り当て

- 13.5%はDAO/購入/投票などに使用されます。

DeFiがコミュニティを第一に考えて設計されていることは素晴らしいことです。チームの皆さん、よく頑張りました。

注意が必要な問題は何ですか?

$Usual トークンは楽しく、意義深く、インフレの制御に重点を置いています。ただし、Usual とユーザーが認識する必要があるリスクがいくつかあります。

流動性の問題とUSD0++のデカップリングリスク

現在、USD0++ には 3 億 2,000 万ドル以上の USD0 が担保されていますが、Curve の USD0 流動性はわずか約 2,900 万ドルです。言い換えれば、市場で引き出し可能なのは USD0++ の 10% 未満です。大規模な引き出しが発生した場合、プール内の資産の不均衡がデカップリングにつながる可能性があります。この比率はそれほど悪くありませんが(最悪のシナリオでは流動性はわずか 2 ~ 3% です)、短期投資家が撤退を選択する可能性があるため、TGE ウィンドウに参入する際には考慮しなければならないリスクです。

強気相場における収益競争力

素朴に聞こえるかもしれませんが、強気市場では、財務省短期証券のような安定した現実世界の資産ではなく、暗号資産自体(ETH、SOLなど)から魅力的な利益が得られることがよくあります。

対照的に、sUSDe のようなステーブルコインは、利回りが 20 ~ 40% 以上に達する可能性があるため、市場が上昇すると、Usual よりも多くの TVL を引き寄せ、大きなリターンを得ることができると私は予想しています。この場合、USD0 の利益を高める新製品がなければ、Usual の成長は停滞する可能性があります。

それにもかかわらず、DeFiコミュニティの約80%の人々は、USDe保有者が負担する必要があるリスクを理解していると思います。 「保守的なステーブルコイン」として、Usual は安定性を求める人々にとって、より優れた、より回復力のある選択肢を提供する可能性があります。

DAOの課題:参加率の低さ

DAO では、参加率の低さが常に一般的な問題でした。 Usual の中核には DAO があるため、十分かつ効果的な参加を確保することが重要です。以下にいくつかの考えを示します。

- 委任が解決策になる可能性もありますが、DAO の決定が常に最適であるとは限りません。 DAO の構築を支援するために群衆の知恵がよく利用されますが、Arbitrum DAO の結果から判断すると、誰もがプロジェクトに有意義な未来を築くための理解やビジョンを持っているわけではありません。

- ほとんどの参加者は自主的であり、自分たちに利益をもたらす事項のみに投票する傾向があります。これは、報酬の独占または不平等な分配につながる可能性があります。

したがって、DAO に過度の意思決定権限を与えることにはリスクもあり、最終的には望ましくない結果につながる可能性があります。

結論は:

- トークン経済モデルは堅牢で興味深いものです。ガバナンストークンには収益が裏付けられているため、実際の価値があります。

- $Usual の利害関係者は、報酬として鋳造された全量の 10% を受け取ることができ、ユーザーのステーキングを奨励します。 このモデルは、RWA ステーブルコイン分野に新たな活力を注入しており、正しいアプローチだと思います。

- インフレ制御に優れた性能を発揮します。ミントの量は、インフレによって $Usual の価値が薄まらないように、利用可能な USD0++ の供給量と現実世界の金利によって厳しく制限されています。

ただし、極端に高い年間リターンは期待できないというデメリットがあり、強気相場では他の商品と比べて不利になる可能性があります。

- 流動性の問題。現在、Curve の USD0 および USD0++ の流動性は 10% 未満です。これは、TGE期間中、特に大規模なエグジット中に流動性プロバイダーにリスクをもたらす可能性があります。

しかし、ほとんどの保有者は長期保有したいと考えていると思います。