著者 | BitMEX リサーチ

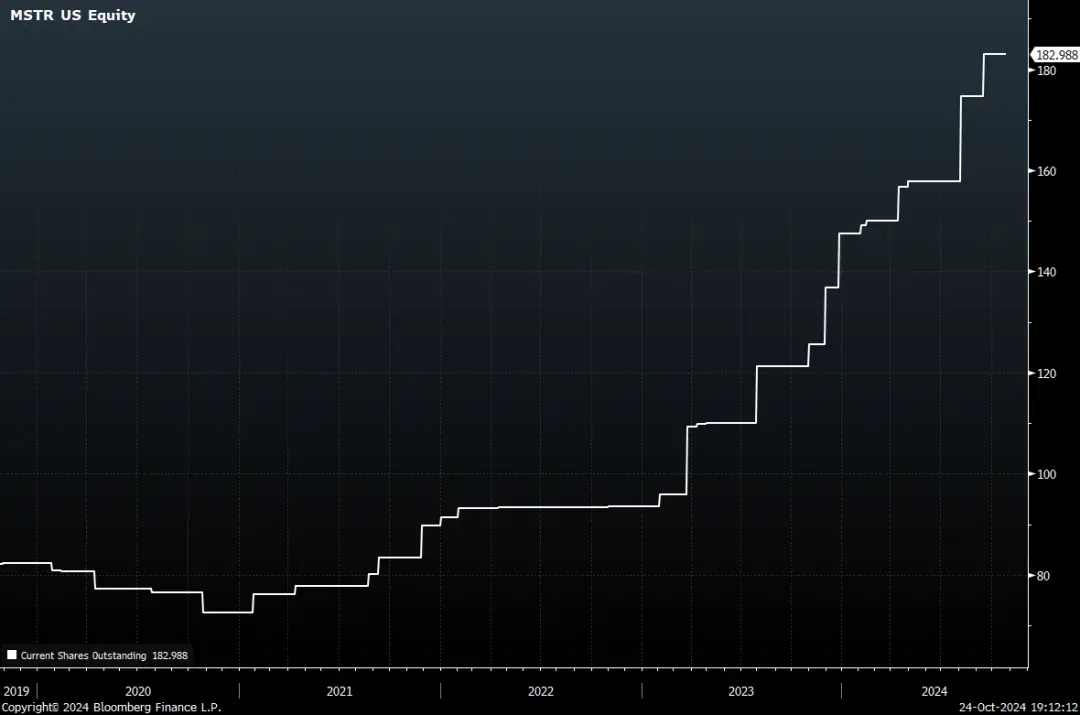

MicroStrategy は 250,000 ビットコイン以上を保有しており、その株価は純資産価値 (NAV) に対して大幅なプレミアムを表しています。これは、前回のサイクルで、グレイスケール ビットコイン トラスト ファンド (GBTC) も ETF に転換する前に同様の高いプレミアムを経験し、その結果、大量の資金流入を引き起こしたことを思い出さずにはいられません。しかし、なぜこれら 2 つの投資ビークルがこれほど高いプレミアムで取引されているのかについては困惑しており、合理的な説明はありません。さらにややこしいのは、マイクロ戦略ではさらにビットコインを購入するためにプレミアム評価で大量の追加株式を発行し、1株あたりの簿価を押し上げることさえあります。この一見無限に見えるお金のループは不可解です。ビットコイン戦略を立ち上げて以来、MicroStrategyは5つの株式募集を発表し、総額44億ドルを調達した。

MSTR発行済株式数(百万株)

歴史は繰り返すようです。 MicroStrategyのオーナーであるマイケル・セイラー氏は、ビットコイン分野での物議を醸す姿勢により、多くの人から「悪者」とみなされている。これらの立場には、ビットコイン開発者をサポートすることへの明らかな敵意、プライバシー技術への反対、自己監護への短いが率直な反対が含まれます。同様に、グレースケールを管理するバリー・シルバート氏は、ビットコインベースの暗号通貨を支持してビットコインを放棄するという運命の提案をした2017年の「ニューヨーク協定」の主要な主催者であることで物議を醸している。アルトコイン「SegWit2x」のBTC1クライアント内。

MicroStrategy が時価総額 500 億ドルに迫る大量のビットコインを蓄積するにつれ、懸念が生じ始めました。特に、マイクロ戦略の負債によりビットコインが市場に放出され、価格下落スパイラルが引き起こされるのではないかと疑問を持つ人もいる。残念ながら、債務構造は複雑であるため、この質問に対する単純な「はい」または「いいえ」の答えはありません。それにもかかわらず、私たちは関連ドキュメントを確認し、この記事でこの質問に答えていきたいと思います。

免責事項

この記事に免責事項を付け加えておきますが、私たちは債券トレーダー、債券市場の専門家、または弁護士ではありません。社債市場は複雑で、専門家以外の人にとっては理解しにくい場合があります。この記事には多くの間違いが含まれている可能性があります。さらに、この記事は製品を過度に単純化しており、多くの条件や複雑さについてはコメントしていません。この記事の情報に依存しないでください。間違いがあれば修正してください。

MicroStrategy ボンド

当社の知る限り、MicroStrategy は、以下に示すように、ビットコイン戦略を発表して以来、7 ラウンドの上場転換社債を発行しました。

まず注意すべきことは、債券のうち 2 つは全額償還されており、したがって債務残高とは何の関係もないということです。したがって、MicroStrategy には元本額が 42 億 5,000 万ドルの発行済み債券が 5 件あります。そこで、この5つの債券を見直していきます。

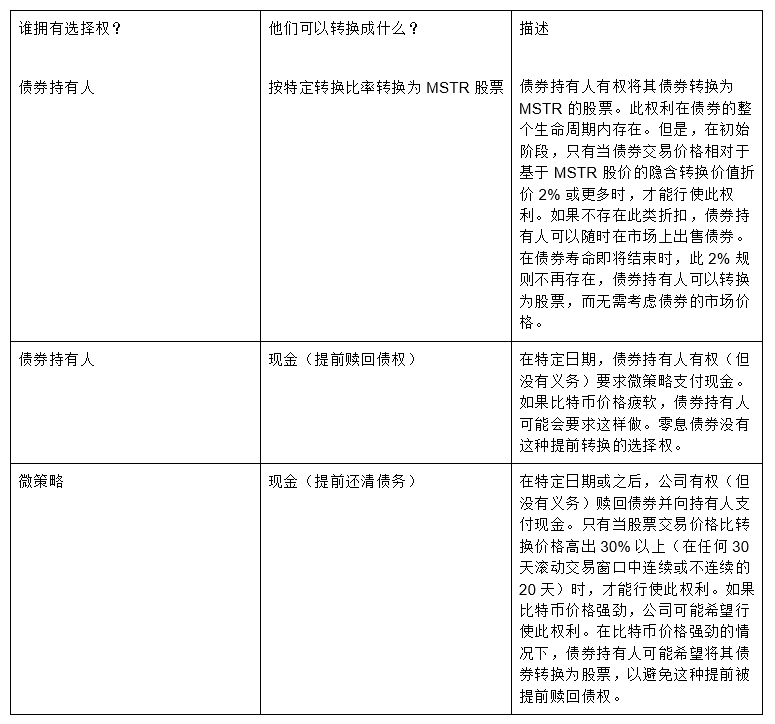

償還と変換のオプション

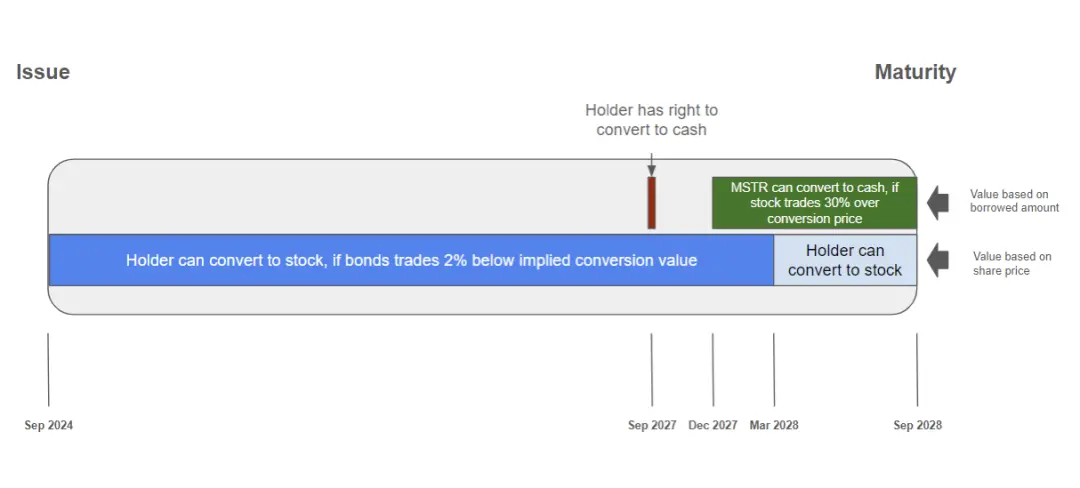

債券の構造は比較的複雑で、私たちが知る限り、満期前に 4 種類の異なるタイプの転換オプションがあります。以下の表は、最新の金融商品(2028 年満期の債券)に対するこれらの転換オプションをまとめたものです。

MicroStrategy 0.625% 2028 年債券スケジュール:

転換社債のオプションを整理すると、次のようになります。

私たちが知る限り、2021年9月にMicroStrategyが発行したゼロクーポン債を除いて、残りの4つの転換社債の仕組みは、価格と日付を除けば基本的に同じです。ゼロクーポン債の保有者には、事業に「根本的な変化」がない限り、満期前に現金を償還する権利はない。ビットコイン価格が下落した場合、これは非常に重要になる可能性があります。

以下の表は、5 つの債券の換金オプションに関連する重要な日付を示しています。

出典:社債発行資料

注: *株式は、30 日間のローリング取引ウィンドウにおいて、連続または非連続の 20 日間、転換価格を 30% 以上上回って取引する必要があります。

マイクロ戦略転換権

ゼロクーポン債の場合、マイクロストラテジーの2024年2月のキャッシュオプションの日付はすでに過ぎていることに注意することが重要です。転換価格は 143.25 ドルで、30% のプレミアムが付けられて 186.23 ドルになります。 MSTR株は現在214ドルで取引されており、その価格を大きく上回っている。しかし、過去30営業日のうちこの価格を上回ったのはわずか11日だけだ。したがって、このオプションは間もなく有効になりますが、まだ行使可能ではありません。このオプションを行使するとMSTR株主に価値が生まれますが、社債保有者は転換権を行使することでこれを防ぐことができる可能性があります。

転換社債には複数の潜在的な結果が存在するため、こうした複雑な問題が債券の評価を困難にしています。しかし、債権者の多くは、これらの計算を行うためのモデルを持っている経験豊富なプロの債券投資家である可能性が高いです。

債券の利払い

発行済みの債券 5 件のうち 4 件には利息が支払われます。これらのクーポンは現金負債であり、理論的には、マイクロ戦略は支払い義務を果たすためにビットコインの売却を余儀なくされる可能性があります。しかし、金利が比較的低く、従来のソフトウェア事業が金利コストをカバーするのに十分なフリーキャッシュフローを生み出していることを考えると、たとえビットコイン価格が暴落したとしても、同社が社債の利息を支払うためにビットコインを売却せざるを得なくなるほどではないかもしれない。要約すると、金利コストによってマイクロ戦略がビットコインの売却を余儀なくされるとは考えていません。

結論は

MicroStrategy の負債は、借入元本ベースで 42 億 5,000 万ドルです。同時に、同社の株式の市場価値は現在430億ドルで、ビットコイン保有額は170億ドルの価値がある。ミクロ戦略の資本構成において債券が占める割合は高くないことがわかります。

しかし、ビットコイン価格が大幅に下落し、たとえば1コインあたり約1万5000ドルまで下落し、マイクロ戦略がこれ以上借入できなくなった場合、アナリストはビットコインの「強制清算」を織り込む必要があるかもしれない。ただし、この強制清算の可能性のある時点は、この記事で言及されている満期日とオプション行使日に集中しており、これらの日付は 2027 年から 2031 年の間に分散されており、時点は非常に明確です。したがって、たとえビットコインが15,000ドル程度まで下落したとしても、マイクロストラテジーが債券返済のためにビットコインの売却を余儀なくされる可能性はまだ低いと考えられます。

MicroStrategy がビットコインの売却を強制される可能性は低いですが、株主の利益の最大化を考慮して、MicroStrategy が積極的にビットコインの売却を行う可能性が高いと考えられます。 MicroStrategy は現在、純資産価値に大幅なプレミアムを付けて取引されています。このプレミアムが消滅するか、さらには割引に変わり(これはほぼ避けられない)、債券が満期を迎えようとすると、債務返済のための資金を調達するためにビットコインを売却することが株主の利益にかなう最良の選択肢となるだろう。しかし、株価が依然としてプレミアムを維持している限り、MicroStrategy はこれを利用してこの種の「リボルビング ローン」操作を継続することができ、ビットコインを売却する理由はなくなります。もちろん、この巨額のプレミアムが永遠に続くわけではありません。

さらに、MicroStrategyの株価がプレミアムで取引され続け、MSTR債への需要が依然として強い場合、同社はさらに多くの債券を発行する可能性があることに注意することが重要です。これは債務リスクの増大につながり、ビットコイン価格が急落した場合に売却を余儀なくされる可能性が高まる。しかし今のところ、マイクロ戦略はレバレッジが低く、清算リスクも低いです。