本期週報有點姍姍來遲,好飯不怕晚。對於我來說,上周經歷了兩件大事,一件是以太坊五週年,我在幣圈也晃蕩了五年,能見證這個生態系統的進步與創新真是太神奇了!期待以太坊的下一個五年,而下一個五年我相信是屬於DeFi的時代!

第二件大事是親歷了AMPL貨幣試驗的縮減週期,網友們所謂的死亡螺旋,感覺一點也不死亡,反而對它更有信心了。我是因為第一個推AMPL在幣圈被很多人所知曉,我自己以及關注我的粉絲都在這上面賺大了。這個時代讓認知成為一种红利,你唯一要做的是保持一顆開放心態,say yes!多了解一點,離機會就更近一點。

本週幾個看點?:

01 8月注定將成為DeFi投資最火熱的月份

1)Aave,推出新經濟模型,啟動流動性挖礦

2)bzx,重新啟動協議,推出流動性挖礦

3)Bancor v2正式上線,本月開通更多流動性池

4)mstable,推出流動性挖礦,改善V1治理

5)Curve,治理代幣CRV發行?

這些是本月最重大的投資機會,提早佈局,等待暴漲即可。

有投資者疑惑:

為什麼DeFi項目都紛紛發行治理代幣,搞流動性挖礦?

原因很簡單,用治理代幣作為流動性激勵可以解決用戶參與問題,以形成強大的自治社區。隨著DeFi概念越來越火,被監管部門重點關注是必然的。

為了抗審查,DeFi項目的治理框架最終都將被DAO模型取代。

上週Synthetix基金會發文宣布退役。 Synthetix現在受三個不同的DAO協議控制:protocolDAO,grantsDAO和synthetixDAO。突然有種還權於民,三權分立的既視感。

隨後Aave也公佈了自己的新經濟模型。

LEND即將換成新代幣AAVE ,開啟全面去中心化旅程。兌換比為100LEND=1AAVE。 AAVE總發行量一千六百萬,其中一千三百萬用於兌換LEND,另外三百萬用於流動性挖礦。

02 一個幣撐起了一個交易所

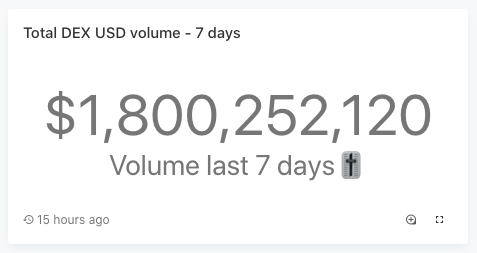

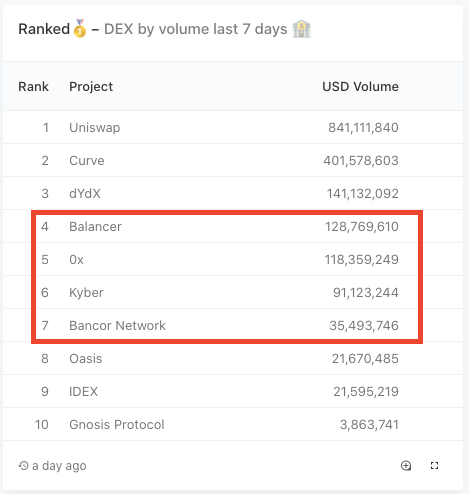

去中心化交易所過去7天交易量超過18億美元

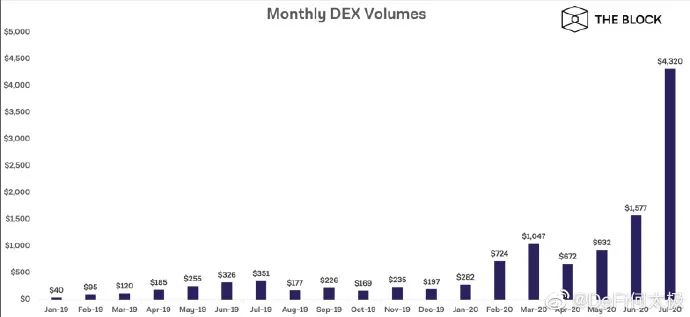

去中心化交易所(DEX)的總交易量在7月份達到了43億美元,而近一周交易量更是達到18億美元。其中,Uniswap佔了41%的總交易量,Curve則以24%緊隨其後。

Uniswap 上週締造了創紀錄的交易量,就日交易量來看,Uniswap的表現已經超越市場上許多二線交易所。

其中,ETH-AMPL交易對貢獻最大,當前24小時交易量兩千多萬美金,佔了Uniswap總交易量的1/3。

而7月30日AMPL交易量一度超過六千萬美元,占到Uniswap總交易量的一半左右。

可以說AMPL一個幣撐起了一個交易所。

這個數據也告訴我們,對於DEX的排位不要形成偏見,現在你可能覺得uniswap是最好的,未來很有可能反轉。保持好奇心,去嘗試balancer、1inch、bancor等競品,迭代認知,才能鎖定黑馬。

DEX賽道競爭一直很激烈,能夠爆錘CEX脫穎而出全靠AMM模式(自動做市商),擺脫了交易對手方的限制,讓小幣種也具有了流動性,算是DeFi從0到1的一個創新,而最早開創這個模式是Bancor。 AMM項目出場順序:1、 Bancor (2017年6月)2、 Kyber(2018年6月)3、 Uniswap(2018年11月)4、 Curve(2020年1月)5、 Balancer(2020年3月) 6、Uniswap V2(2020年5月)7 、MCDEX (2020年6月)8、Bancor V2(2020年7月)9、1inch AMM (?)

你認為未來誰會勝出?會不會是Bancor V2?

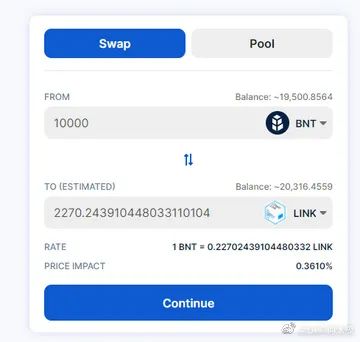

上週Bancor V2正式啟動,測試了一下,滑點確實更低。看看未來會有多少交易者開始主要使用Bancor以及LP是否會跟進。如果他的市場份額快速增長,那麼BNT市值會爆。目前看,BNT依然是所有dex協議里市盈率最低的。市值1.15億美金。過去24小時bancor平台交易額700萬美元,僅為kyber交易量的一半。後者的代幣KNC市值2.9億美元。

不過Bancor V2對市場格局的影響尚待確認,可以跟踪觀察它的數據增長,如果出現加速趨勢,加倉幹!

03以太坊最新數據及投資機會

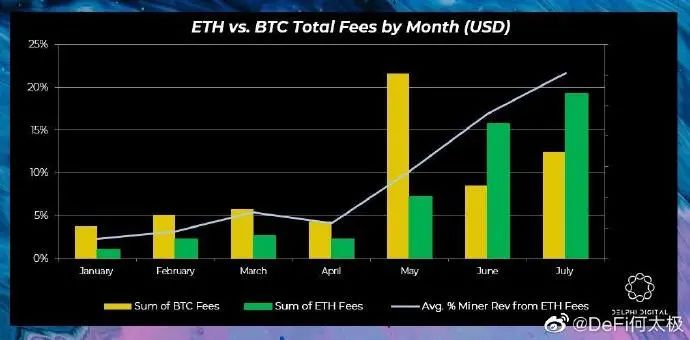

這一組數據變化值得留意,以太坊手續費連續兩月超過比特幣:4700萬美元vs. 2600萬美元。以太幣最近上漲是有價值支撐的。

最驚人的還是DEX的增長,連我這樣的DeFi鐵粉都大大低估了今年以來DEX的增長速度。如果你還在對DEX頭部代幣做短線交易,一年後你會拍著大腿罵自己傻B。

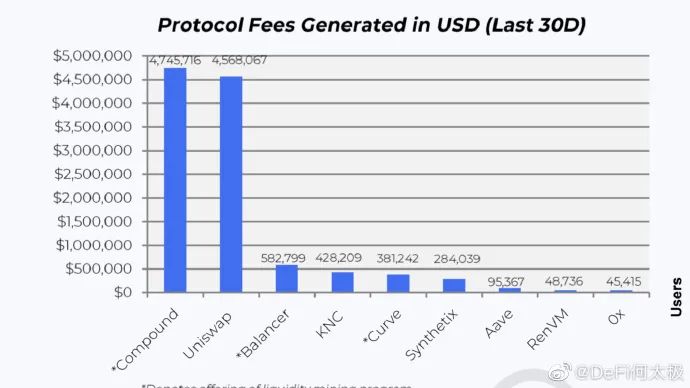

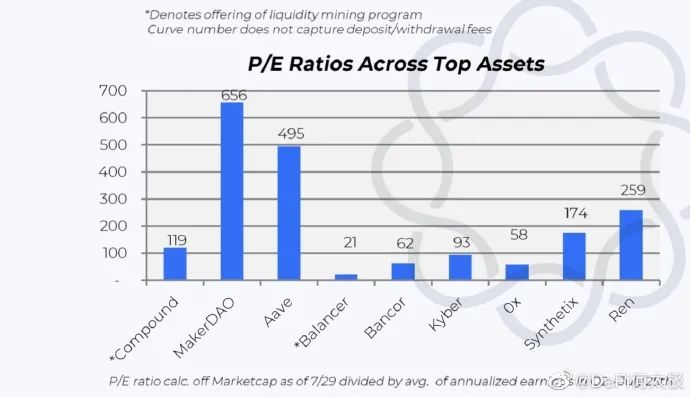

從上面兩張圖表看看主流DeFi協議的市盈率,找一下價值窪地,數據取自過去30天的統計。當然市盈率不是絕對指標,只能當作參考因子。畢竟我們投的是未來價值,成長性更關鍵。

當從市盈率看,BAL似乎被低估了,綜合結果也是:

1)交易量:過去7天交易量balancer高於0x、kyber,位居行業第四

2)市盈率:balancer遠低於0x、kyber

3)流通市值:BAL流通市值7400萬美元,ZRX、KNC流通市值都超過了2億美元

不過也有人認為,從總發行量角度計算市值,BAL並不低。這個就看你自己怎麼看待了。

另一個有趣的問題,uniswap在功能上只是balancer的一個子集,現在作為行業老大,交易量是後者的7倍。 balancer由於上線僅4個月,但是增長強勁,你認為balancer未來會不會取代uniswap的霸主地位?

04如何獲取市場確定性的投資信號

有投資者問,有沒有什麼方法可以獲取市場確定性看漲信號?在DeFi投資領域,是絕對有的。帶大家做一個簡單的實盤演習:

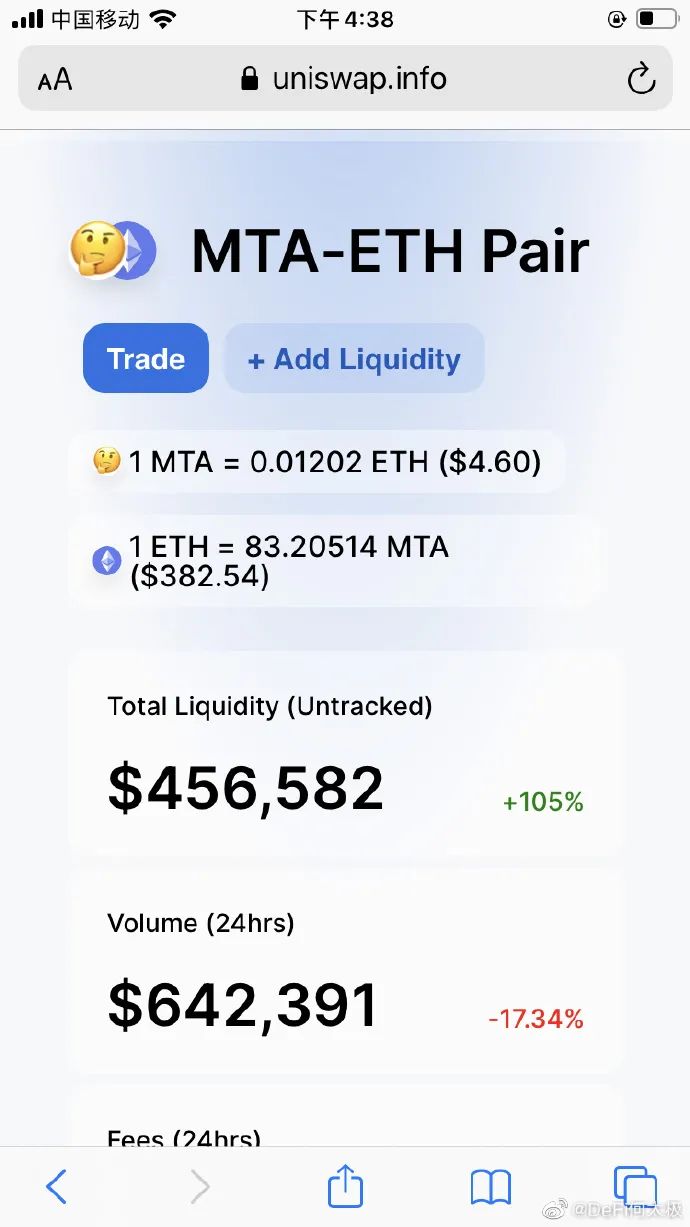

對於比較看好的項目,我會追踪了一段時間相關數據變化。

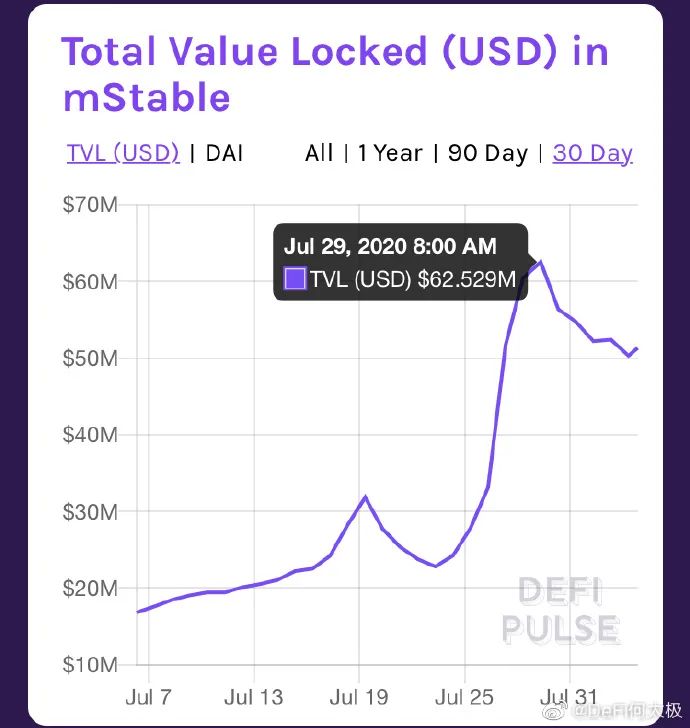

昨天讀到mstable官宣要推出流動性挖礦,下午四點半檢索uniswap的MTA-ETH流動性池發現突然增加了一倍;然後查鎖倉量增長,一周內暴漲三倍,當前有五千多萬美金;查看市值情況,總體流通市值很低,千萬美金級別,而穩定幣交換市場規模極大。

再加上流動性挖礦的催化劑,可以100%肯定MTA即將進入上漲週期:

果然很快流動性挖礦帶動下,uniswap流動性池暴漲,今天已經增加了7倍多,進入uniswap資金池總榜前十。幣價開始拉升,開啟新一輪上漲週期。能漲多高?不知道!風險說明部分參見我的個人微博【DeFi何太極】。

05 DEX用戶的認知紅利期來了

一個值得關注的現象,可能成為DeFi行業的一個轉折點。

當紅辣子雞YFI不僅給頭部去中心化借貸協議帶來了巨額鎖倉資金,在uniswap和balancer上的YFI流動性池24小時交易量更是高達5000萬美元。 CEX眼饞,想努力分一杯羹,但是由於沒有足夠的流通量來做市,陷入供應方危機。也就是說交易的主戰場是DEX。

希望大家重視這個事件,第一次主流dex在交易深度上開始超越主流cex,未來的遊戲規則改變了,DeFi代幣會先上dex,再上cex,還在cex交易的散戶將徹底淪為接盤俠。換句話說,就是IDO會天然屏蔽掉交易所小散,讓有認知的DEX用戶搶先進場佈局,再分發給交易所小散進場,完成一個週期。 DEX用戶開始站在食物鏈前端,收穫認知紅利。

06 DeFi代幣的分叉騙術

上週最瘋狂的是熱門DeFi項目的分叉幣、仿盤騙局越來越多,先是YFI分叉出YFII、YFIII、YFIIII.....然後YFII又分叉出YYFI,YYFI用五天完成佈局,瘋狂增發砸盤後套利離場。

AMPL也冒出一堆仿盤,最奇葩的是Anti-AMPL(XAMP),號稱AMPL的反對者,在AMPL暴跌之後出現,吸引一堆韭菜跟進,最後順利被割。行業進入瘋狂期,蹭熱點的很多,在以太坊上發個幣,uniswap流動性池放一點初始資金,就可以坐擁韭菜上門送錢,三無產品照樣有人FOMO。投資者務必理性對待,看好自己的錢包!尤其現在ETH漲的那麼好,不要拿自己的ETH去冒險,留著不香嗎?

07避開短週期交易陷阱

幣圈尤其DeFi投資,跟互聯網VC投資邏輯沒什麼區別。反而優勢更明顯,因為代幣可以隨時退出,傳統VC可沒那麼容易脫手。早期的判斷是最重要的,前面功課做得多,慎重選擇,後面就輕鬆。別倒過來。你看紅杉、idg一投幾十個上百個,哪有精力天天盯著小團隊市值漲跌。早期人家很嚴謹。你在幣圈幹的事情跟他們沒兩樣,不過是資金小一點,輪數稍微靠後一點。人家能投種子和天使,你只能買a輪及以後。輪數越往後確定性反而越強,因為有運營數據支撐了。 DeFi數據全寫在以太坊上,連TMD作弊的可能性都沒有!

市面上有大量的無效分析,他們都是基於過去追那些垃圾項目,老被項目方砸盤,造成了杯弓蛇影,只要一點波動就害怕崩盤,開始撲風捉影。所以在選幣的時候一定要堅持價值投資,可以免去很多猜疑,波動是市場博弈的過程,沒有換手哪有流動性。你判斷了趨勢,拿住就可以了。翻倍抽本,利潤多了抽利潤…DeFi還在早期,早期,早期!

遇到好項目為什麼要避開短週期交易陷阱?

2010年我好幾個親朋友都買了比特幣,翻了10倍都賣出了,後來再也沒有機會上車。短期看,賺了10倍的都避開了比特幣下跌時期,簡直聰明無比,拉長了看,這些人全都罵自己是傻逼。對於有潛力的項目,一定要有長遠眼光。很多頂級交易員都會用經驗告訴你,對於普通投資者,一旦交易你很快就會被洗下車。進入短線交易週期,人的眼光會被框架限制,基本上很難對抗貪婪和恐懼。

08 DeFi投資策略——價值幣和模因幣

在幣圈,我覺得有兩類幣可以投。一類叫價值幣,一類叫模因幣。

價值幣有具體應用場景,在商業模式上有強支撐,可以做定性定量分析,風險度低,長期投資回報率高。一旦選出確定性的項目,你也敢於重倉長持。對於小白投資者,特別需要識別假冒價值幣的畫皮幣,通常設計了一套偽需求場景來欺騙投資者。如果你不曾在互聯網行業創過業,務必去深度理解【產品市場契合度】這個概念。另外就是要識別低價值幣,比如傳統解決方案很優秀,用戶體驗也很好,非要套個幣弄個去中心化版,這種價值就不高。

怎麼辨別高價值幣呢?先定性分析,看項目解決什麼問題?是不是一個真正值得解決的問題? DeFi解決方案比傳統的或者其他替代解決方案有什麼優越性。再看團隊和基本面,做定量分析,看數據表現等。

模因幣是比較特殊的一類,因為在亞文化圈具備極強的傳播性和娛樂性而受到追捧。比如狗狗幣是個典型的模因幣,連特斯拉的老闆馬斯克都被套路了,介紹說自己是狗狗幣前CEO。 DeFi領域最新的模因幣是TEND——可以研究一下流行機制。

如果你發現一個幣兼具價值幣和模因幣特徵,那就毫不猶豫撲上去,比如早期的YFI、AMPL。

幣圈的模因幣大多從一個叫做4chan的海外亞文化社區開始流行。可以說,4chan現在才是幣圈最大的市場驅動力。去上面看大家奶啥,機會都在那裡。當然,也要注意風險,流行文化來得快去得更快。

請認准網址:4channel.org

09 AMPL回撤期間鯨魚在屯幣

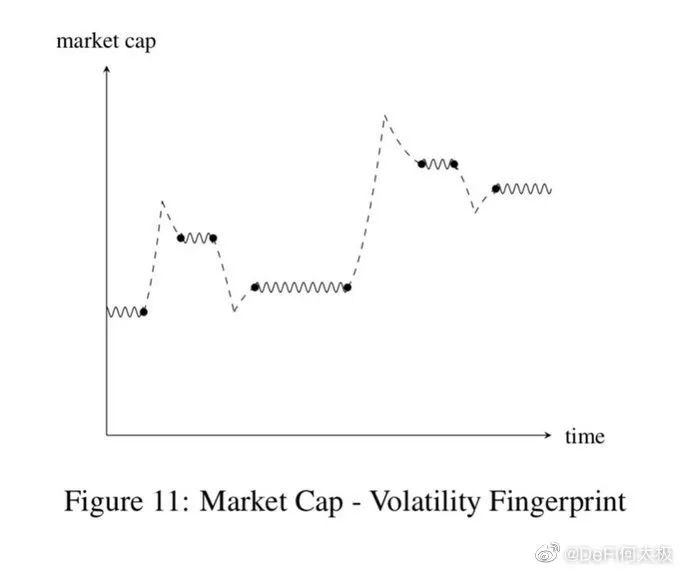

上週AMPL迎來了暴漲之後最大的一次回撤,三天跌掉近七成。這次回撤起因於項目方解鎖代幣的拋售以及前期獲利盤的拋售,而散戶投資者因為害怕AMPL進入死亡螺旋而導致踩踏。關於死亡螺旋的顧慮在散戶投資者蔓延,實際上AMPL從19年就開始運行,已經經歷過好次負週期。對死亡螺旋的擔心實在是多餘的,無形的手會讓它達到新平衡然後開啟新一輪正週期。並且早期的大幅回撤本身也說明,協議完全在按照經濟模型的設計在工作。

群友製作的AMPL負週期表

本次負週期剛經歷兩天就因為coinbase考察AMPL上幣的消息而反彈。

目前的數據:AMPL市值依然在DeFi代幣前十,擁有19564個持幣地址(maker才25000多個,compound才19000多個),uniswap流動性池超過4000萬美元,依然排名第一,日交易量占到uniswap交易總量的1/3。基本面超強!

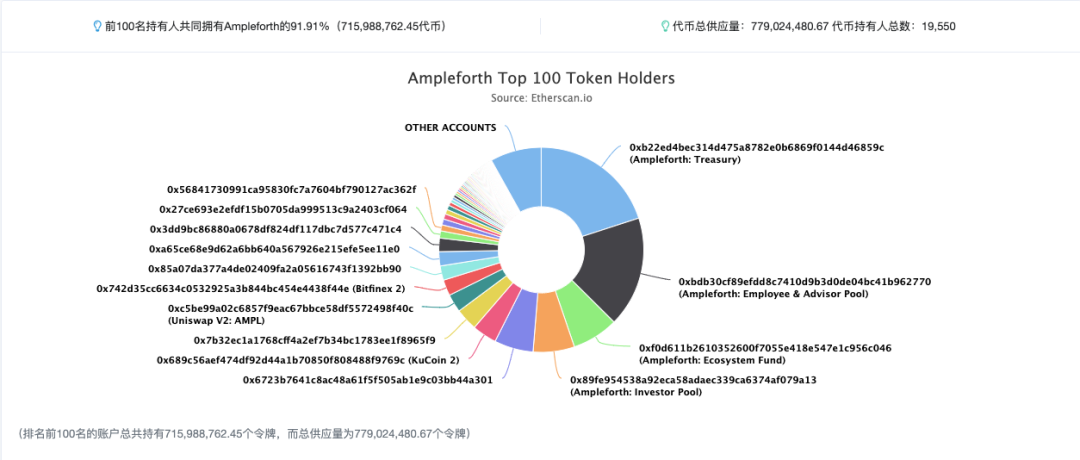

前100位地址持幣佔總數量的91.91%

投資者信心指標:

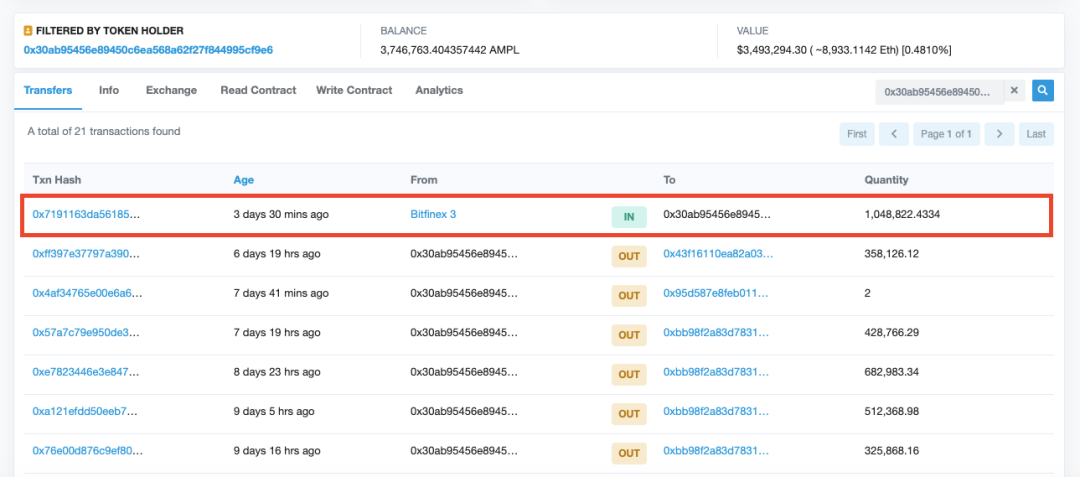

對AMPL價格下跌期間的數據做一個回測發現,散戶投機者因恐慌拋售的時候,鯨魚錢包反而在積累ampl。我們對前100持倉地址做了數據分析,占到總價值的91.91%,也就是說集中度非常高,外來游莊根本無法控盤。大概有26個地址屬於早期投資人,只有5個動過,20+從未拋售。早期投資人都還沒著急套現,散戶慌啥。眼光要長遠!幾億美金市值只是開胃菜。

例如排名第20的錢包地址就是一個鯨魚,高點都賣出了,在3天前從交易所買入100萬枚,目前佔總供應量的0.48%。

Coinbase將AMPL列入上幣考察項目

在AMPL的投資上,你需要的只是耐心,如果你真看懂了這個項目,你知道自己現在的投資是佔有他當前市值的一個固定比例,你只要不賣出,佔比是不變的, rebase機制並不會困擾你。這是一個有望超越USDT,也就是達到數百億美元級別的貨幣實驗,將是新十年最有利可圖的加密貨幣投資之一,就像過去10年的比特幣一樣。小白投資者務必輕倉長持,避開貪婪和恐懼,與時間做朋友。