作者:Charlotte

隨著BTC價格突破$89000,市場出現了久違的牛市氛圍,山寨幣出現了大幅上漲,其中多個公鏈代幣出現了近一倍的漲幅。市場的回暖並未帶來主流板塊的出現,市場目前缺乏主流敘事,在未來一段時間內可能繼續呈現這一態勢。在沒有主線敘事的情況下,以公鏈生態為切入點尋找Beta和Alpha可能是後續一段時間內可行的交易策略。因此,我們探討了一套分析框架,並在此框架下對近期表現突出的Sui和Aptos進行分析和比較。

1 分析架構:如何評估公鏈生態?

公鏈的爆發最直接的影響因素將是資金的大量湧入,大量的流動性進入將推動整個生態的發展,流動性溢出帶來的造富效應將吸引更多市場關注度和資金進入生態,不斷推高生態的活躍度。因此在評估公鏈生態時,我們將最關注可能造成資金大量流入的因素和公鏈承接流動性的能力,以及能夠反映資金和用戶流入的數據指標。

(1)本位交易的活躍度:無論是ICO和NFT時期的ETH,或是Memecoin時期的SOL,以及銘文時期的BTC(同時透過挖礦和購買促進對BTC的需求和消耗),都是進行交易的本位代幣,當NFT、Meme等產生極強造富效應後,用戶都需要購買本位代幣才能進入新的Crypto Casino,創造了對公鏈代幣極大的原生購買需求,從而推動價格上漲和生態繁榮。這些大型Casino既是生態的一部分,透過生態的繁榮直接推動了公鏈代幣的成長,也吸引了大量的資金進入鏈上,流動性溢出將會造富其他生態項目,從而盤活整個生態。在這個維度上,公鍊和交易所其實存在著衝突,大量優質項目TGE直接進入交易所,而不會造福公鏈本身,想要形成公鏈代幣的本幣交易,必須要依靠只存在(或初期只存在)於鏈上的新資產,如NFT、銘文、Meme都是如此,我們會密切關注不同公鏈上新的具有造富效應的資產發行玩法,但目前還沒有看到顯著創新,因此更短期會關注哪條公鏈會在Meme賽道上承接更多來自Solana的流動性溢出。

(2)生態基礎設施完善程度,以及是否具有吸引流動性的窗口和激勵措施:基礎設施的完善程度決定了資金在進入後是否有意願留下,用戶友好的體驗和豐富的資金生息策略將會更有利於使用者和資金的留存。吸引流動性進入的窗口和激勵措施會更有利於促進資金的進入。主要的資金進入管道有三:其他公鏈、CEX和Web2,資金遷移的摩擦度逐級提高,能夠吸引越多層級的資金進入,越有利於公鏈的發展。如Base背靠Coinbase,打通了從交易所直接進入鏈上的路徑,發行的cbBTC和流動性引導激勵也為生態吸引了更多TVL,Solana正在推行Payment和Payfi的發展,希望吸引Web2的資金進入鏈上。

(3)公鏈的發展策略、定位:包括公鏈對發展路徑、主要市場、核心賽道的規劃,例如,Solana團隊在本輪中具有非常清晰的發展路徑,核心團隊從主推Meme賽道起家,透過Meme賽道吸引了大量的用戶和流動性,隨後來大力推動Payfi、DePIN等賽道發揮高性能公鏈的優勢,吸引了Render、Grass、IO.net等一眾龍頭項目的入駐,而以太坊在本輪缺少核心發展戰略,Rollup-centric的路線圖也飽受詬病。

(4)資金與用戶數據變化:公鏈TVL往往被作為衡量生態資金體量的數據,但TVL本身主要由公鏈代幣和生態代幣組成,受到幣價影響很大,不能準確反映出資金的流入,此外,Defillama等平台在計算公鏈TVL時將各DeFi協議的TVL直接相加,處於流通中的代幣並沒有被算為TVL,而代幣處於流通狀態本身可能說明有更強烈的交易需求。因此,本文將聚焦在穩定幣市值的成長、生態資金的淨流入情況和DEX交易量等,作為資金和流動性變化的指標,同時關注用戶活躍度。

(5)公鏈代幣的籌碼結構與價格走勢:公鏈生態的成長性和幣價一般是相輔相成的,公鏈幣價的上漲會吸引更多市場關注度,在公鏈代幣大幅上漲後,市場會尋找生態內的專案投資期望獲得更高收益,而這種流動性外溢會促進生態的繁榮和整個生態造富效應的增強。代幣經濟學和籌碼結構將會決定公鏈代幣的上漲阻力和時間窗口,而上漲阻力更小、空間更大的代幣將更有可能帶動整個生態的繁榮。

2 Sui生態解析

2.1 公鏈基本資訊與近期進展

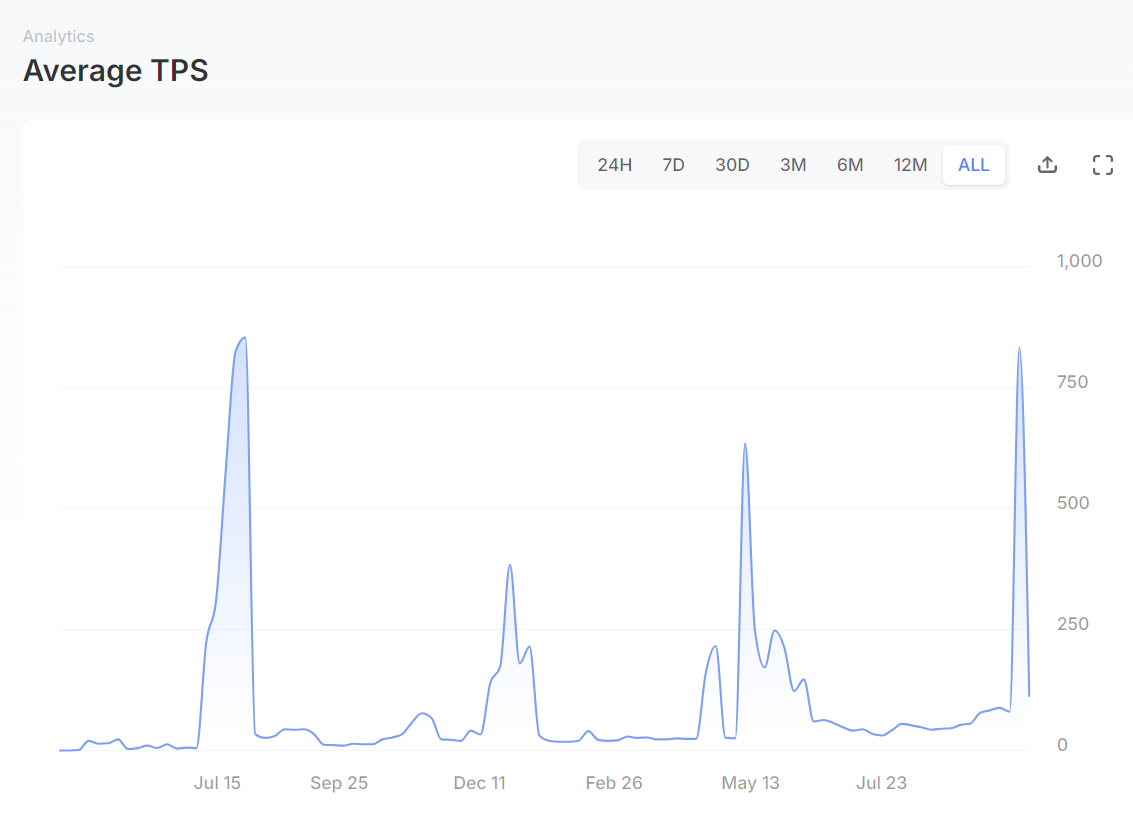

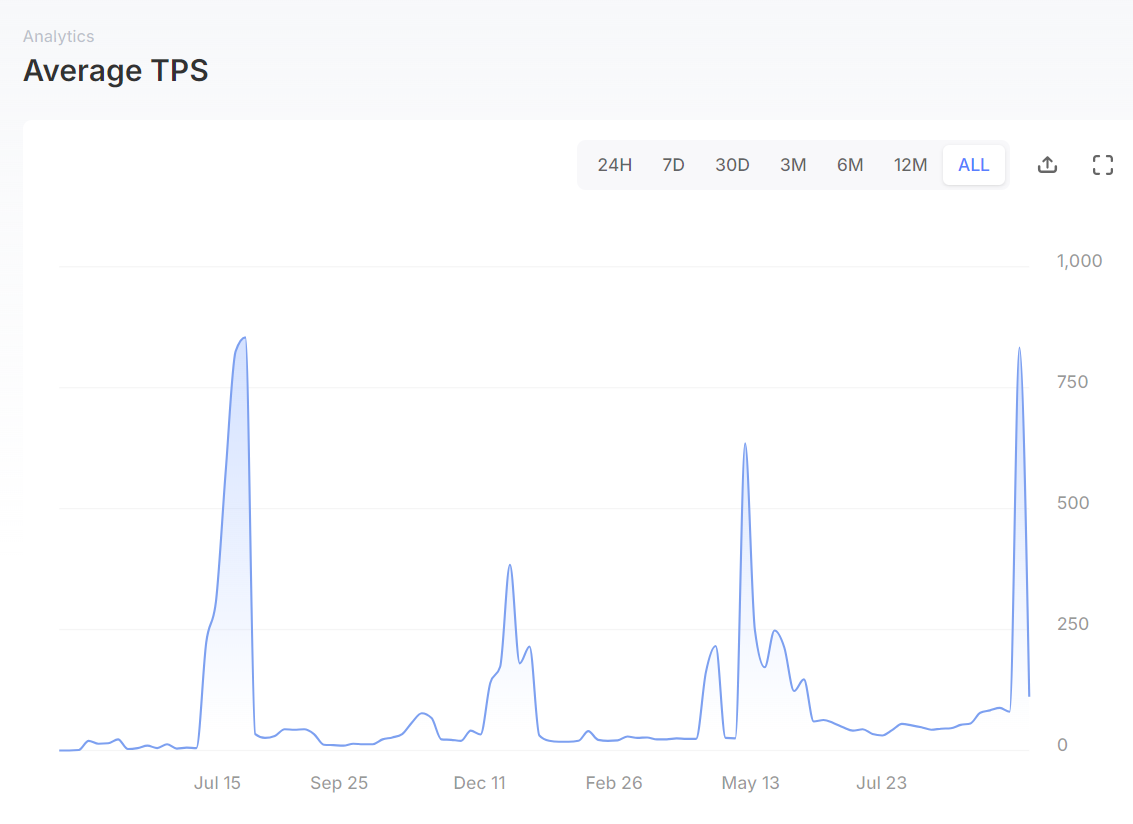

Sui是基於Move語言的高效能Layer 1公鏈,由Mysten Labs開發。在效能上,根據Sui Foundation所發表的數據,Sui的最高TPS可以達到297,000,在實際運作中,Sui目前最高的TPS達到800左右。

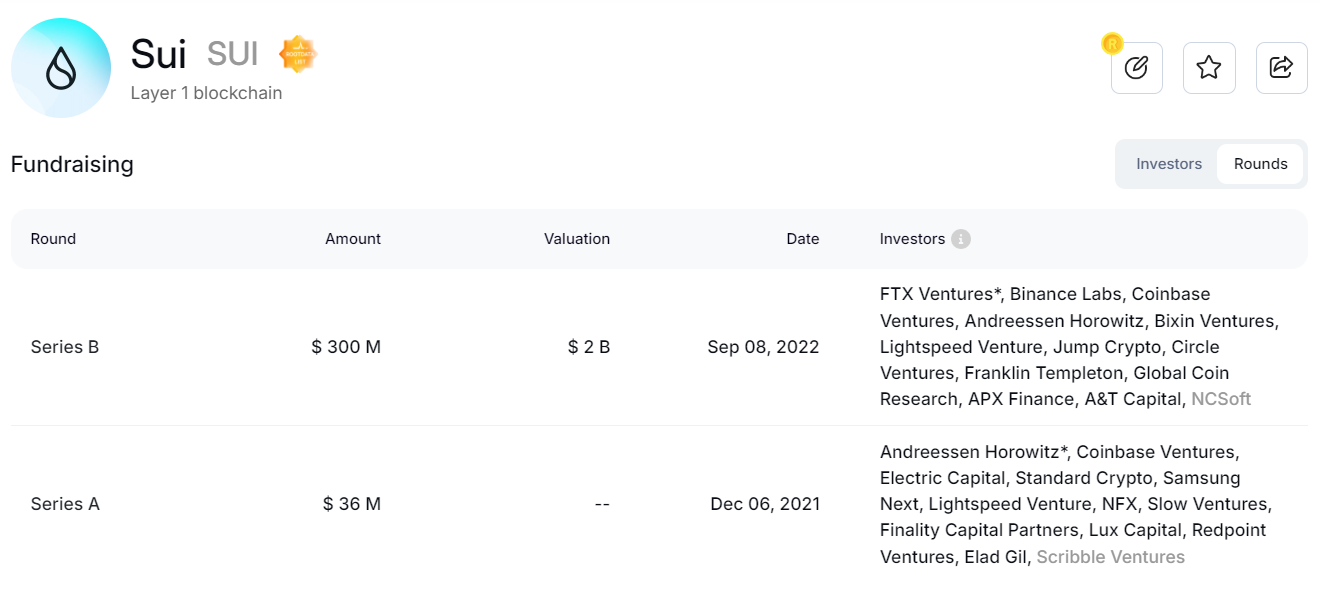

在融資背景上,Sui公佈了A輪和B輪的融資,共完成$336M的融資,B輪融資估值為$2B。投資者背景強大,包括A16z、Coinbase Ventures、Binance Labs等頭部基金參與投資。

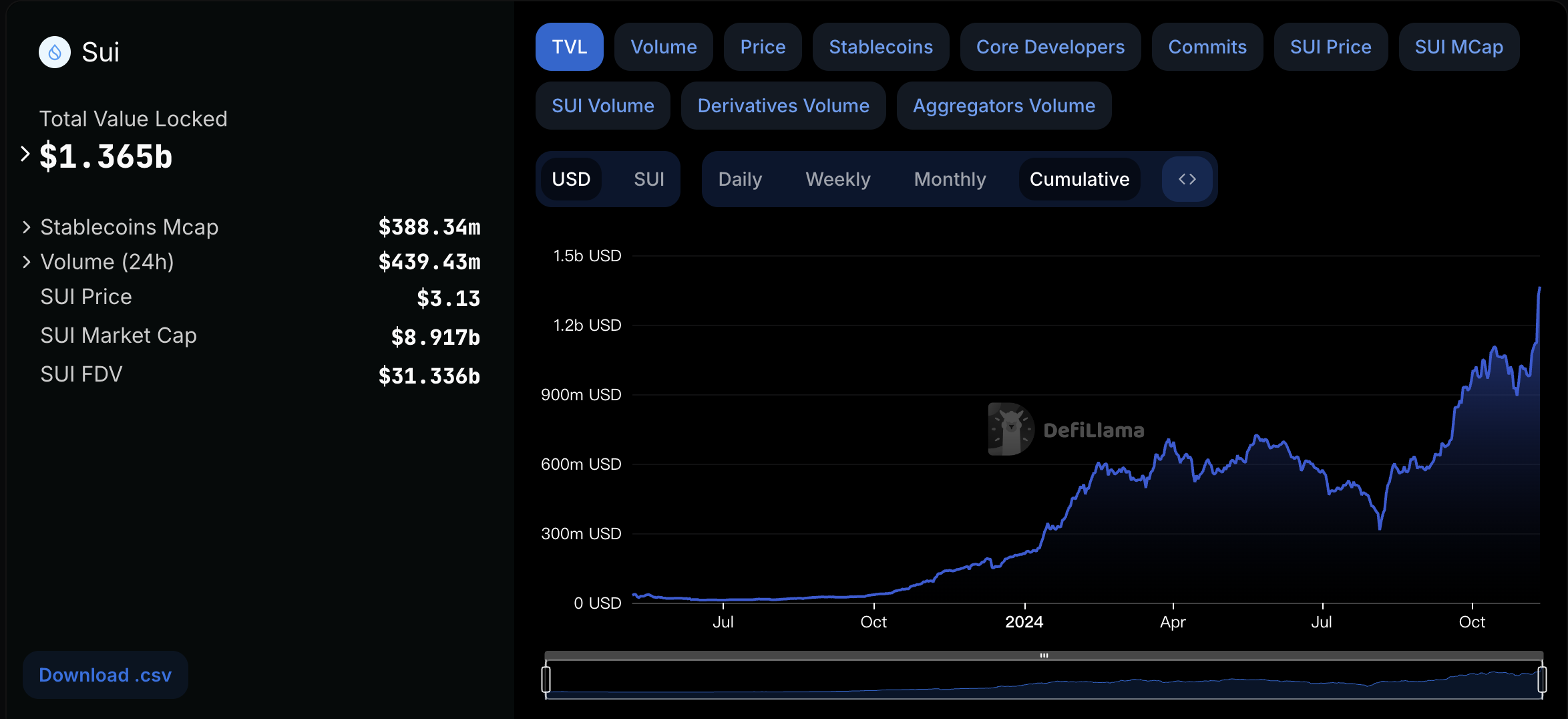

Sui主網上線於2023年5月3日,在過去的一年半中,Sui生態TVL快速攀升,目前在所有公鏈生態中位居第5位,並形成了包括DEX、借貸、穩定幣、流動性質押等DeFi基礎設施生態。 Sui生態早期在發展初期並未收穫太多穩定的日活用戶,直至2024年5月開始吸引大量用戶,目前日活用戶量穩定在1M左右。

SUI的幣價從9月進入快速拉升階段,成為9月表現最好的加密資產之一,大幅跑贏BTC和SOL,近期價格高點已接近前高。伴隨著幣價的攀升,Sui近期公佈了多個生態進展:

- 2024年9月2日,Sui宣布推出掌上型遊戲機SuiPlay0X1,原生支援Sui生態遊戲和Steam、Epic遊戲庫,遊戲機售價為$599,將於2025年交付。

- 2024年9月12日,灰階宣布推出Grayscale SUI信託基金,正式開放給合格投資者。截止10月8日,該基金的AUM已超過$2.7M。

- 2024年9月17日,Sui與Circle達成合作,USDC拓展至Sui網絡,10月8日,原生USDC已經在Sui主網上線。

- 2024年10月1日,Sui Bridge在主網上線,目前支援Sui和以太坊之間的ETH和WETH橋接,由Sui網路驗證器保護。

2.2 本位交易活躍度

Sui生態沒有誕生太多新的資產玩法,但10月初的Memecoin交易相對活躍,HIPPO、BLUB、FUD、AAA、LOOPY等代幣表現不俗,尤其是HIPPO帶來了非常好的造富效應,目前已經是Sui生態除僅次於CETUS和DEEP的代幣,該代幣相比於低點來說以上漲超過50倍在高點下跌超過70%後,目前出現了較大的回升。 Memecoin的交易熱情也體現在新代幣數量的快速增加,自9月份中旬以來,Sui上新創建代幣的數量保持在每日300個以上,10月以來多日達到1000個以上,但目前已回落到較低水準。

在Meme交易基礎設施上,Cetus作為主要的AMM,交易Bot一般使用PinkPunkBot,Movepump是類似於Pump.fun的Memecoin launchpad,在流動性達到閾值後代幣將上線BlueMove Dex,這使得其TVL和交易量數據在十月初大幅上漲。

2.3 生態系概覽

根據Sui Directory統計,Sui生態上共有86個項目,其中除基礎設施外,主要以遊戲(23個)和DeFi(16個)為主。根據CoinGecko數據,Sui生態項目的市值較低,市值處於前500名的項目除SUI外只有最近湧現的HIPPO,市值處於前1000名的項目除穩定幣外包括FUD、CETUS、BLUB和NAVX,即只有Meme和DeFi龍頭項目,可投資的標的較少。

根據DeFillama統計,Sui生態的DeFi協議共有40個,其中排名前三的協議分別為:NAVI Protocol(借貸)、Cetus AMM(DEX)、Suilend(借貸),Scallop Lend(借貸)和Aftermath Finance(交易聚合與流動性質押)的TVL緊隨其後,此外還擁有收益聚合協議AlphaFi、穩定幣協議Bucket和衍生性商品交易協議Bluefin。

NAVI Protocol:Sui生態上的龍頭借貸協議,TVL為$314.8M,提供借款總量為$464.63M,借出總額為$149.83M,TVL的組成以WUSDC和SUI及SUI的衍生品為主,其中,Sui鏈上的WUSDC總量為$283.05M,NAVI Protocol中WUSDC所佔的TVL約為9億美金,佔超過30%。 NAVI Protocol正在建造Volo,是SUI的流動性質押協議。協議代幣NAVX近期價格表現較好,相比8月5號暴跌後的低點($0.003)到目前價格($0.19)已上漲了6倍多,10月4日,NAVX上線Bybit並開啟Launchpool。

Cetus AMM:同時建造在Sui和Aptos上的DEX,也是Sui生態上最成熟的DEX,在交易策略上支持AMM Swap、限價單和DCA的交易形式,在AMM中使用集中流動性(CLMM)策略。此外,Cetus整合了Wormhole SDK,在自身前端建立跨鏈橋介面以豐富使用者體驗。 CETUS幣價同樣表現優異,自8月5日低點($0.038)上漲接近$0.02,漲幅超過5倍,隨著近期上線Binance,CETUS的價格再次上漲超過1倍,目前市值約為2.6億美金。 9月23日,Cetus開啟第一季Meme Season,旨在對Cetus上交易的Meme代幣提供grants。自10月以來,Cetus的交易量大幅上升,每日交易量超過1億美金,已突破今年3-4月的高峰。

Suilend:Sui生態上借貸協議龍二,提供借款的總量為$227.58M,借出總額為$57.69M,在貸款總額和利用率上均低於NAVI Protocol。 TVL的組成同樣以SUI和WUSDC為主,SUI和WUSDC所構成的TVL總額與NAVI Protocol相當,但暫時未引進SUI的衍生性商品。此專案由Solend專案方構建,因此可以將SOL包裝到Sui生態進行生息。值得一提的是,Suilend和NAVI Protocol都以SUI或SUI的衍生性商品對借貸行為提供激勵,Suilend使用SUI,NAVI Protocol使用vSUI。 2024年5月,Suilend發起積分活動,獎勵向平台存入資產的用戶。

2.4 生態發展策略

Web3 Gaming一直是Sui生態策略中非常重要的一環,Sui所採用的Move系語言採用物件導向的架構,將物件作為資料儲存的基本單元,而不是像其他區塊鏈一樣使用帳戶模型,這使得在Sui上能夠定義更豐富且可組合的鏈上遊戲資產,同時Sui的可擴展性、zkLogin等也為遊戲使用者提供了更接近Web2的遊戲體驗。

在Sui生態發展早期,生態旗艦遊戲Abyss World吸引了大量市場關注,該遊戲得到了AMD和Epic Games的支持,2023年6月24日,日本社交遊戲巨頭宣布成為Sui的驗證者節點,並在Sui上進行遊戲開發,2023年9月22日,韓國遊戲開發商NHN被通報正在基於Sui開發鏈遊,2023年9月28日,Sui推出Web3遊戲入口網站Play Beyond,方便使用者一站式探索Sui上的遊戲。但由於鏈遊賽道在本輪週期的表現不佳,Sui上也並未跑出有出圈效應的遊戲。從數據上看,儘管遊戲和Social專案在2023年是Sui用戶的主要來源,但在進入2024年後,Sui生態陷入沉寂。

近期,Sui生態在多方面開始共同發力,在戰略上似乎與Solana早期十分相似:SUI代幣價格快速上漲、出現有造富效應的Meme、生態代幣全面起飛,此外輔之以灰度建立Sui信託基金、原生USDC登陸Sui生態、生態計畫代幣上線核心CEX、Sui Foundation宣布對生態計畫的投資等一系列利好消息,快速吸引市場對Sui的關注,並持續有「Solana Killer」的聲音出現。同時可以看到,Sui生態仍將遊戲作為生態主線之一,包括SuiPlay0X1的推出,以及灰階對Sui遊戲的宣傳短片等。

此外,在市場選擇上,韓國市場對Sui表現出高度的興趣,SUI代幣持續佔據Upbit交易所的交易量前幾位,在SUI代幣的現貨交易量中,Upbit僅次於幣安,可見韓國市場在Sui生態的重要性。

2.5 資金與用戶數據變化

在資金數據上,Sui生態的TVL自8月5日以來快速成長,從低點的3億美金左右上漲到超過10億美金,但由於TVL主要由SUI和生態代幣構成,這一數據並不能反映Sui生態的真實資金流入。

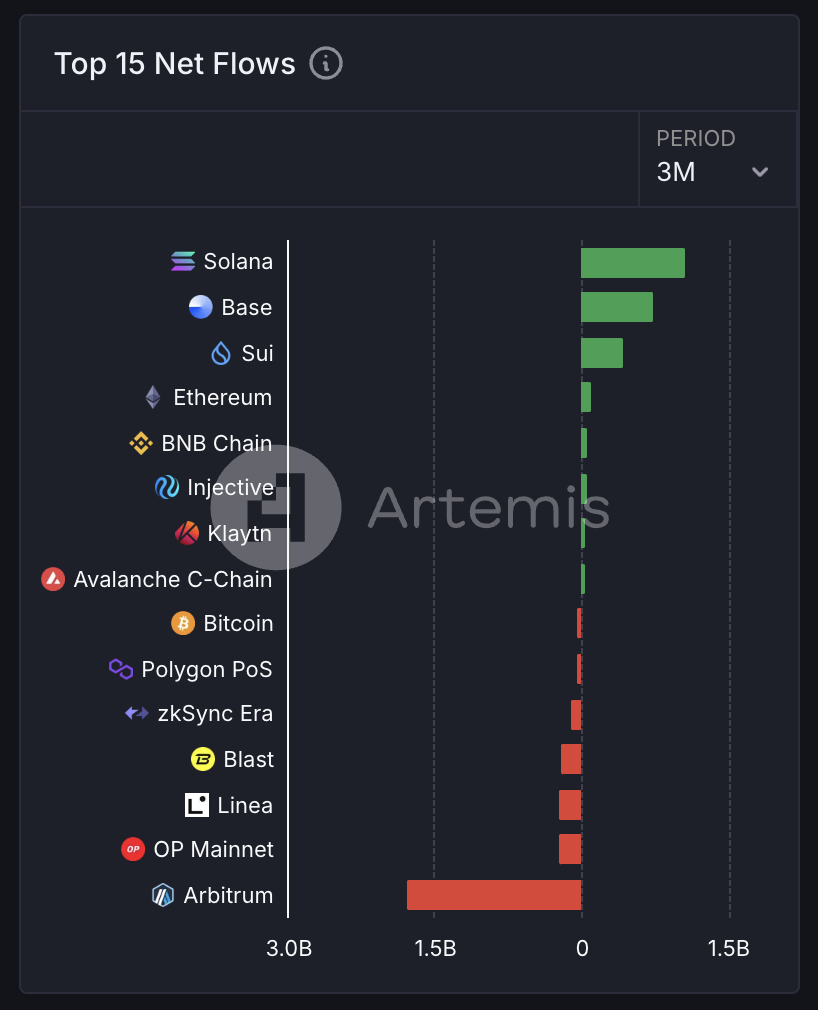

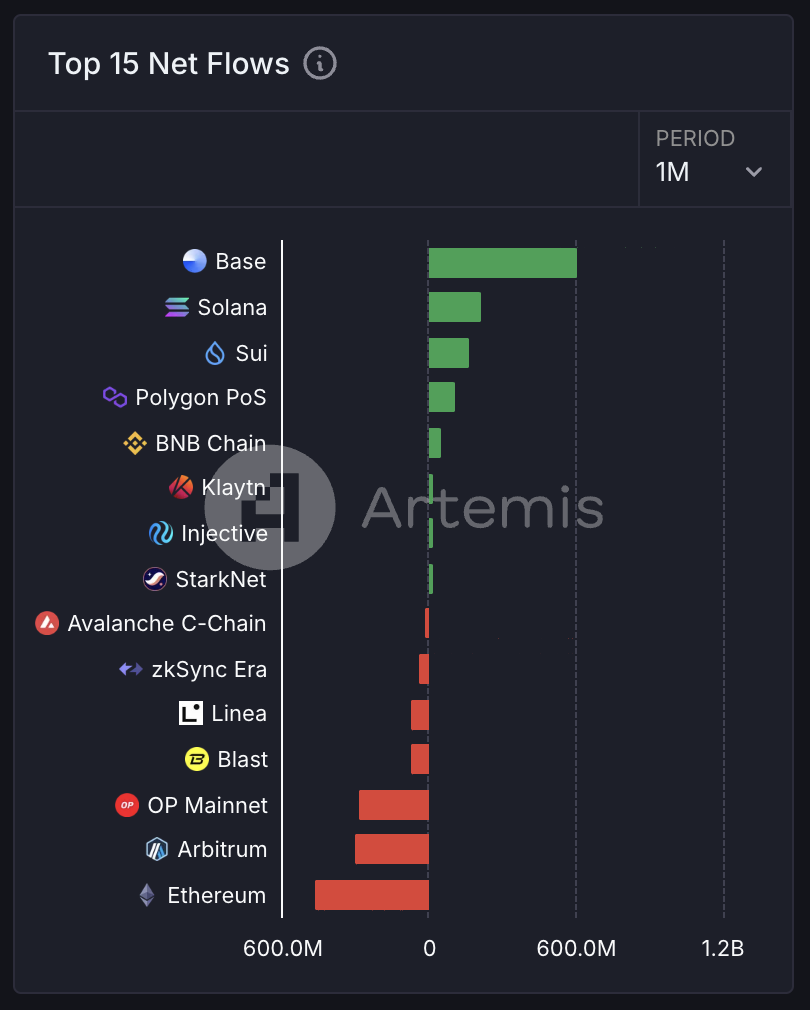

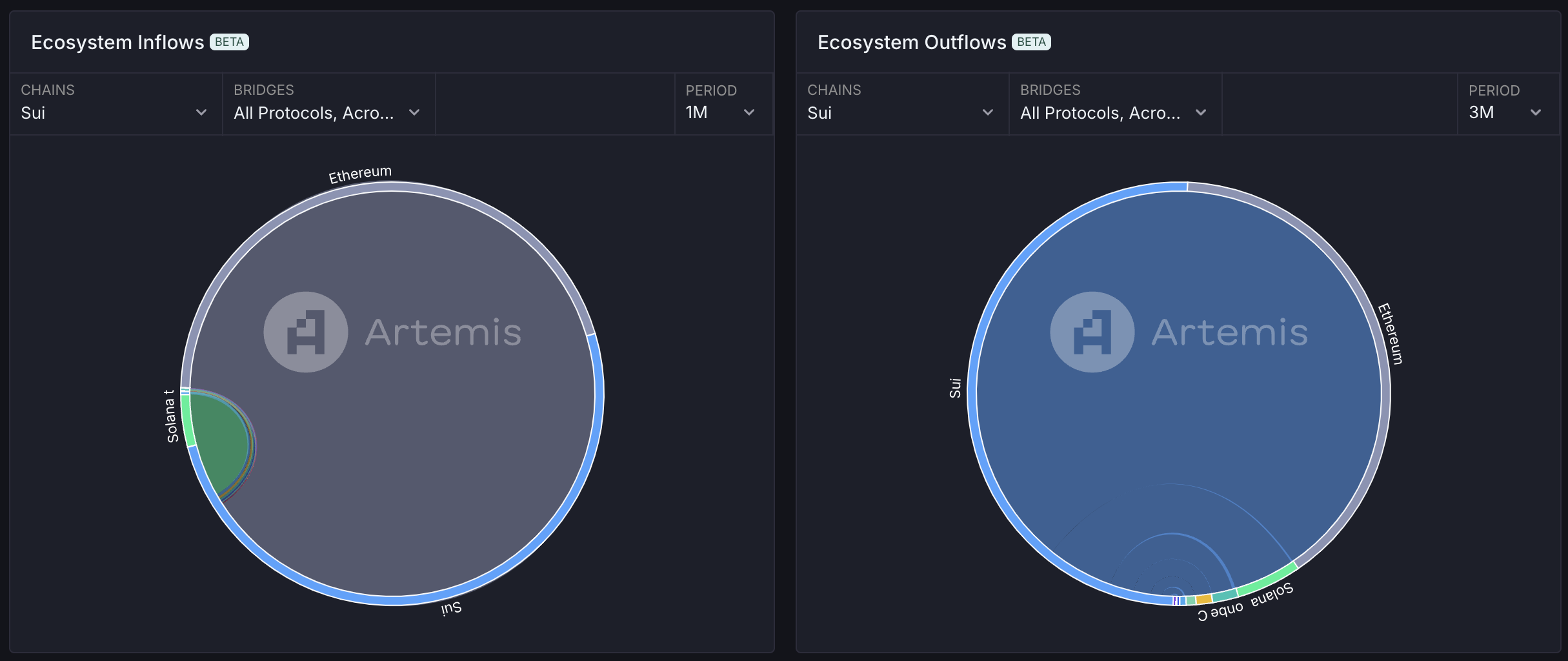

更準確的指標可能是穩定幣市值和資金流入。目前Sui生態穩定幣市值約$380m,8月6日後其穩定幣市值成長到437M,此後快速下降。從資金流入看,Sui近一個月和近三個月的資金淨流入量均處於正值,並位居所有公鏈生態第三,資金流入情況良好。從流入和流出資金的來源上,Sui的主要流入和流出生態都是以太坊。

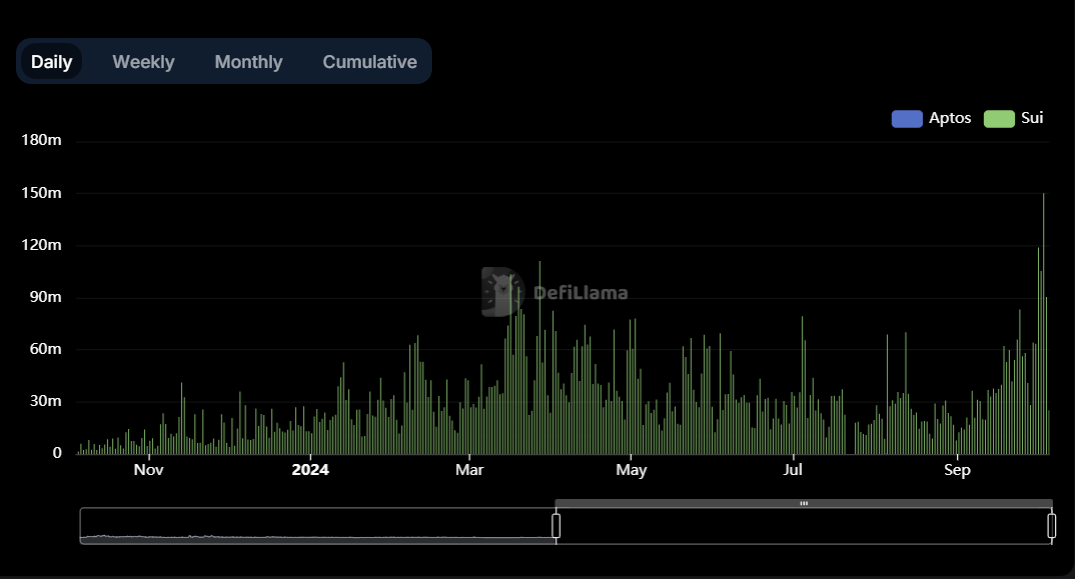

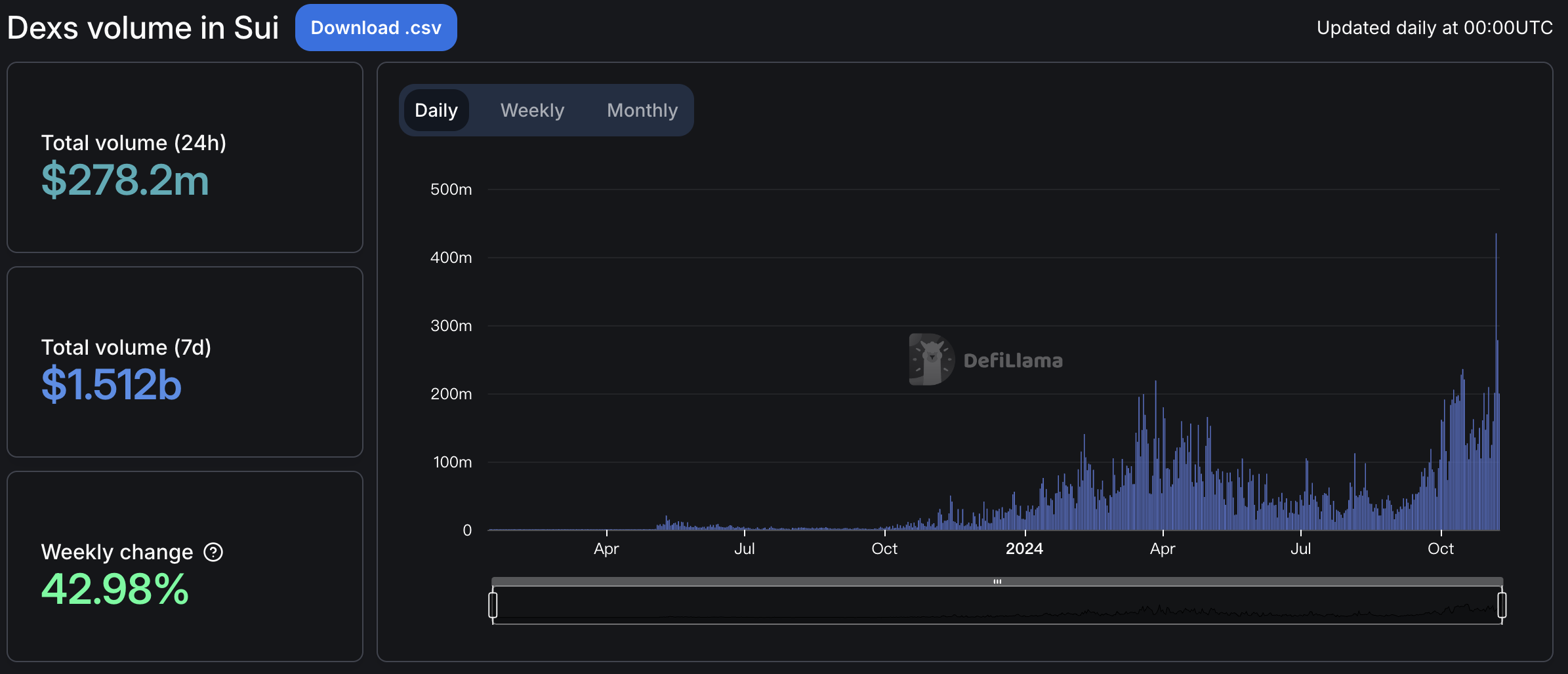

此外,在交易活躍度上,Sui的DEX Volume在所有公鏈生態中位居第6位,從9月以來交易量正在顯著恢復,目前已超過3-4月的峰值水平,每日交易量超過200M。其中Cetus貢獻了超過85%的交易量,主要的交易對為SUI-USDC、SUI-wUSDC、HIPPO-SUI、CETUS-SUI。

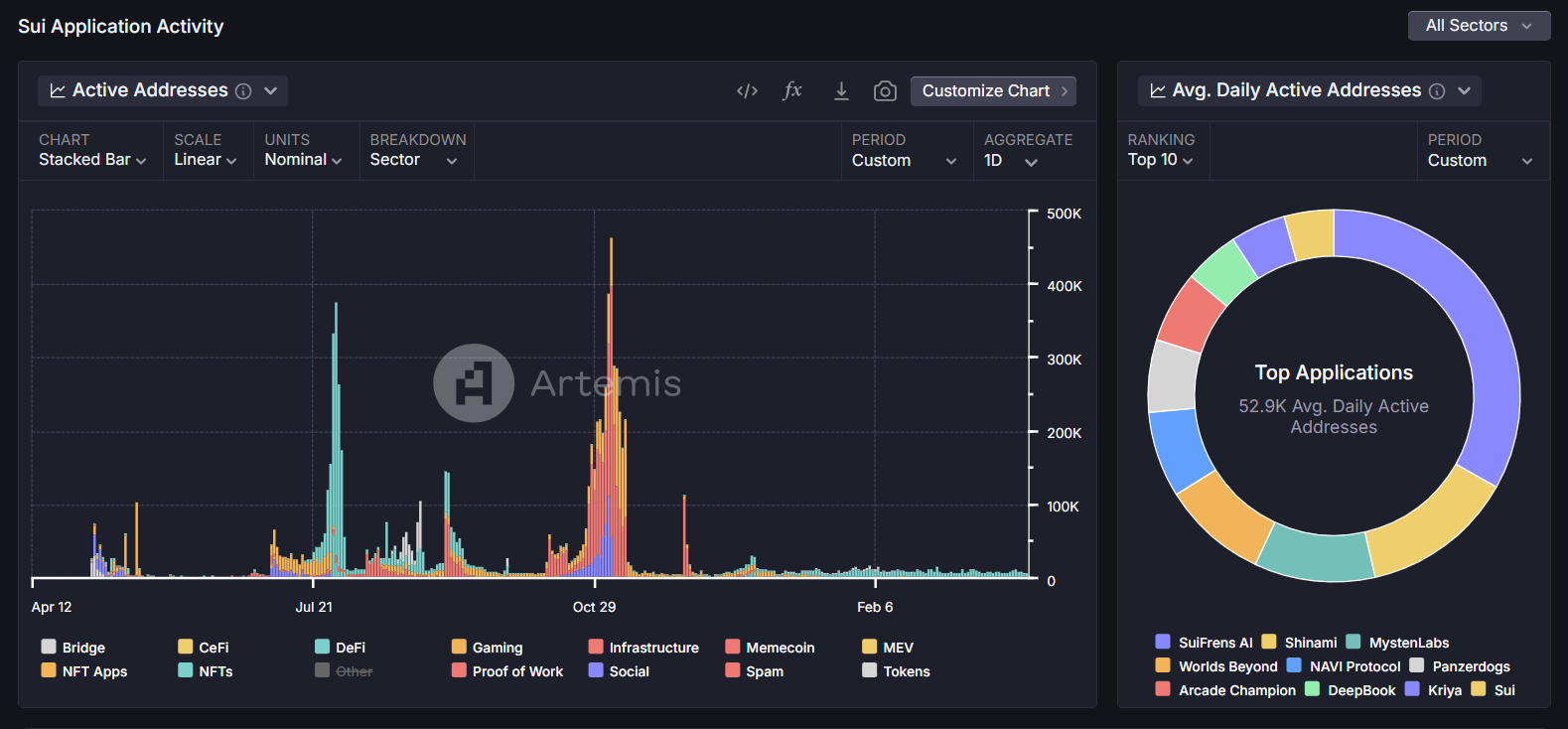

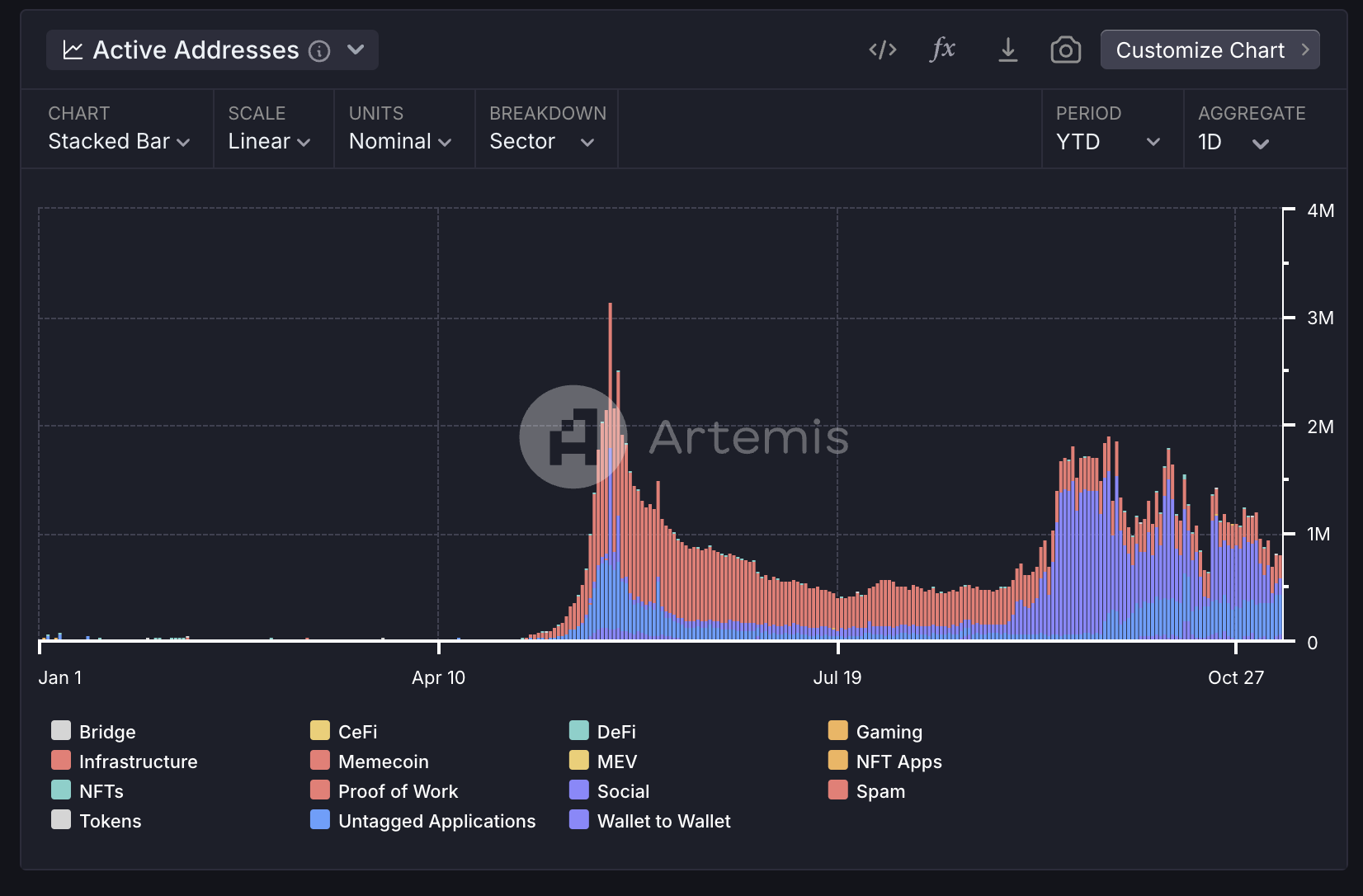

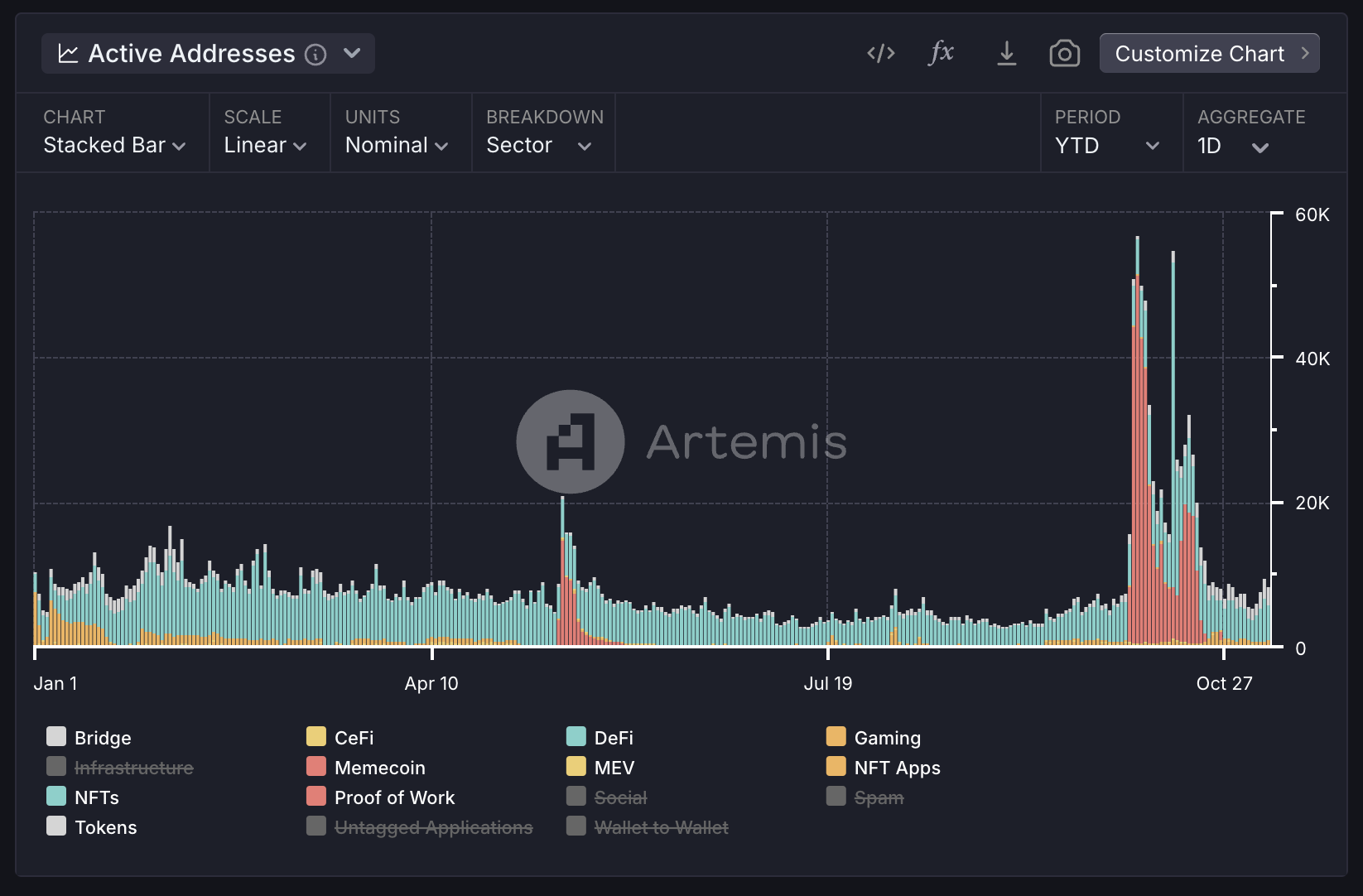

在用戶資料上,Sui的總活躍用戶數量有所上升,但活躍用戶主要集中在Social板塊,主要活躍Dapp為RECRD、BIRDS、FanTv等,這些Dapp在市場上的討論量並未同步上漲,因此到底有多少真實用戶依然有待商榷。去除Social板塊以及BIRDS所屬的Other板塊,後的Sui生態的用戶活躍度並未有太大的上漲,尤其是DeFi板塊的日活躍錢包數量僅有1-5K,相比於以太坊、Solana等以DeFi為主的使用者架構來說,Sui生態的DeFi活動較弱,使用者結構並不健康,究竟有多少真實活躍使用者依然存疑。 2024年10月見證了Sui生態的Memecoin活躍期,相關的每日活躍用戶高峰超過50K,但這一熱潮並未持續,目前Meme的活躍度再次跌至低谷。

2.6 代幣經濟學與價格走勢

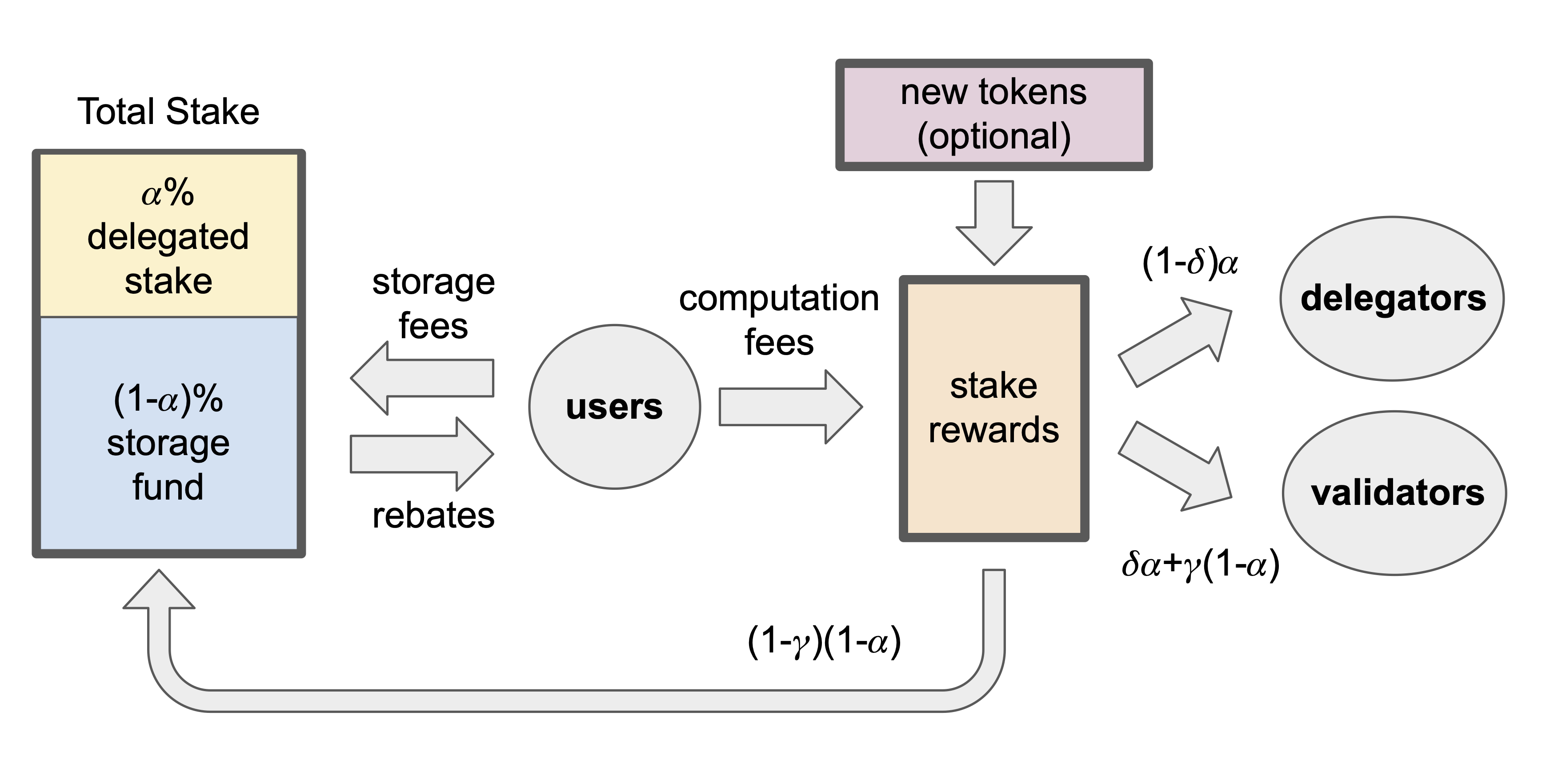

SUI在整個系統中的流轉過程如下圖所示。 Sui設有Storage Fund,將同時取得用戶支付的Storage fees和Stake Rewards中的一部分。每個Epoch的資金流轉如下:

- 使用者提交交易,並支付相應的Computation fees和Storage fees,其中Storage fees直接進入Storage fund

- 新的SUI代幣通膨和Computation fees共同組成Stake rewards

- 每輪的總質押量包括兩個部分:使用者的質押量*α%*和Storage fund的比例( 1-α)%

- 將γα比例的Stake rewards分配給質押者和委託質押者

- 剩餘*(1-γ)(1-α)*的Stake rewards轉入Storage fund

- 如果有用戶刪除了儲存數據,Storage fund將會將部分儲存費用回饋給用戶

因此,Storage fund在Sui生態發展的早期,除了返還刪除資料的儲存費用外,沒有資金流出,形成對於SUI的鎖定機制,當鎖定部分超出代幣通膨時,SUI代幣進入通縮模式。

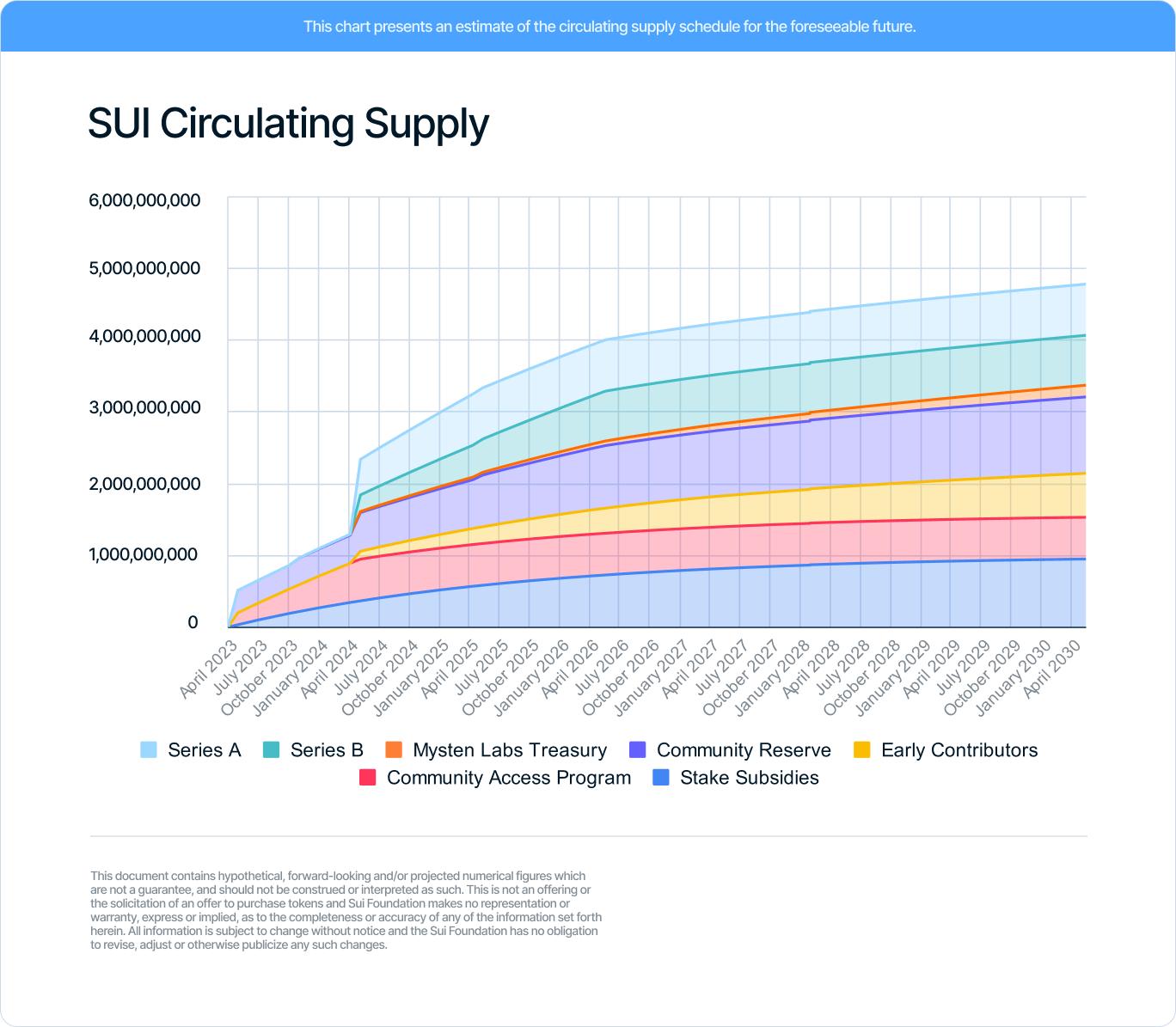

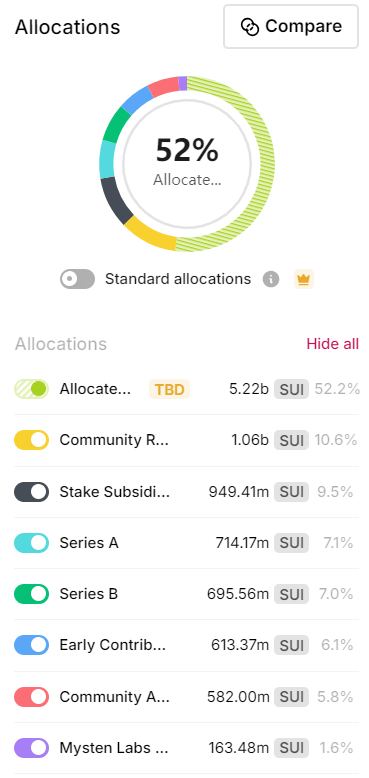

在代幣分配上,SUI的總供應量為10B,2023年6月29日Sui公佈的代幣解鎖時間表如下圖所示。根據Token Unlock數據,SUI的代幣分配情況如扇形圖所示。 SUI的流通供應量為2,763,841,372.61,佔比27.64%,目前,SUI的主要通膨壓力來自質押獎勵和代幣解鎖,自2024年4月開始,投資人、早期貢獻者和團隊代幣開始每月解鎖,2024年11月1日共解鎖64.19M的SUI代幣,佔流通供應量的2.32%,持續的代幣解鎖和通膨可能會成為SUI上漲的壓力。

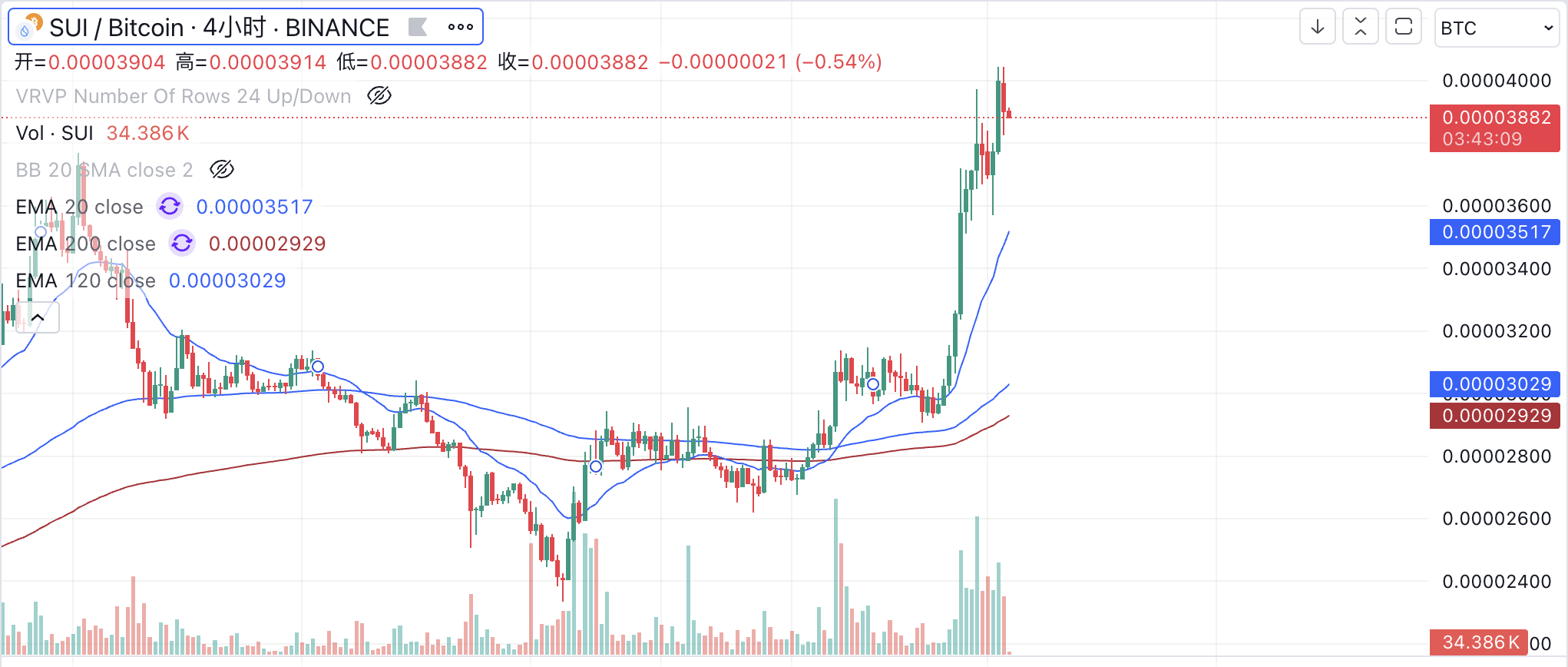

從價格表現來看,SUI對BTC的匯率走勢非常強勁,在10月29日下挫至低點後快速回升,在經歷一段調整後繼續上漲,在11月9日後強勢放量大幅上漲,並以突破了今年年初的高點。

2.7 小結

在過去一個多月中,市場對Sui生態的關注度大大增加,這主要是由Sui及其生態代幣的造富效應造成的,我們可以看到Sui及其生態正在形成合力,透過拉盤和利好訊息釋放來快速吸引眼球。那麼Sui生態是否形成了「新的Solana」之勢呢?

- 正面的一面是,正在看到資金流入Sui生態。雖然TVL的數據存在較大水分,但Sui的橋接資金淨流入量位居第三,顯示了Sui對鏈上資金的吸引力。

- Sui生態上在10月初誕生了不錯的Memecoin,並且獲取了一定的市場關注度,但勢頭和聲量明顯不足於Solana和以太坊,我們還沒有看到對Meme的炒作資金有從以太坊和Solana上向Sui轉移的跡象,且Memecoin的發展勢頭並不持久,用戶活躍度再次跌至冰點。

- Sui依然將Web3 Gaming作為自己的主要策略之一,但Gaming在這一輪並不樂觀,被視為Mass Adoption的TON生態小遊戲也逐漸證偽。如果Sui的生態計畫在這一輪造勢後無法承接,Sui生態可能依然難逃被市場遺忘的命運。

- Sui的日活用戶總量大幅成長,但拆解來看並不健康,甚至可能存在水分,與生態策略一樣,這讓我們對Sui生態的健康性和持續性保持謹慎態度。

- 從代幣來說,SUI面臨長期、持續的通膨壓力,這會對其幣價的上漲造成很大壓力。很多人將SUI比作新的SOL,但SOL在本輪上漲時已基本解鎖完畢,沒有太大通膨壓力,需要持續監控SUI的籌碼結構和解鎖情況,如果公鍊本幣突破受阻,會對生態的持續發展造成較大壓力。

3 Aptos生態解析

3.1 公鏈基本資訊與近期進展

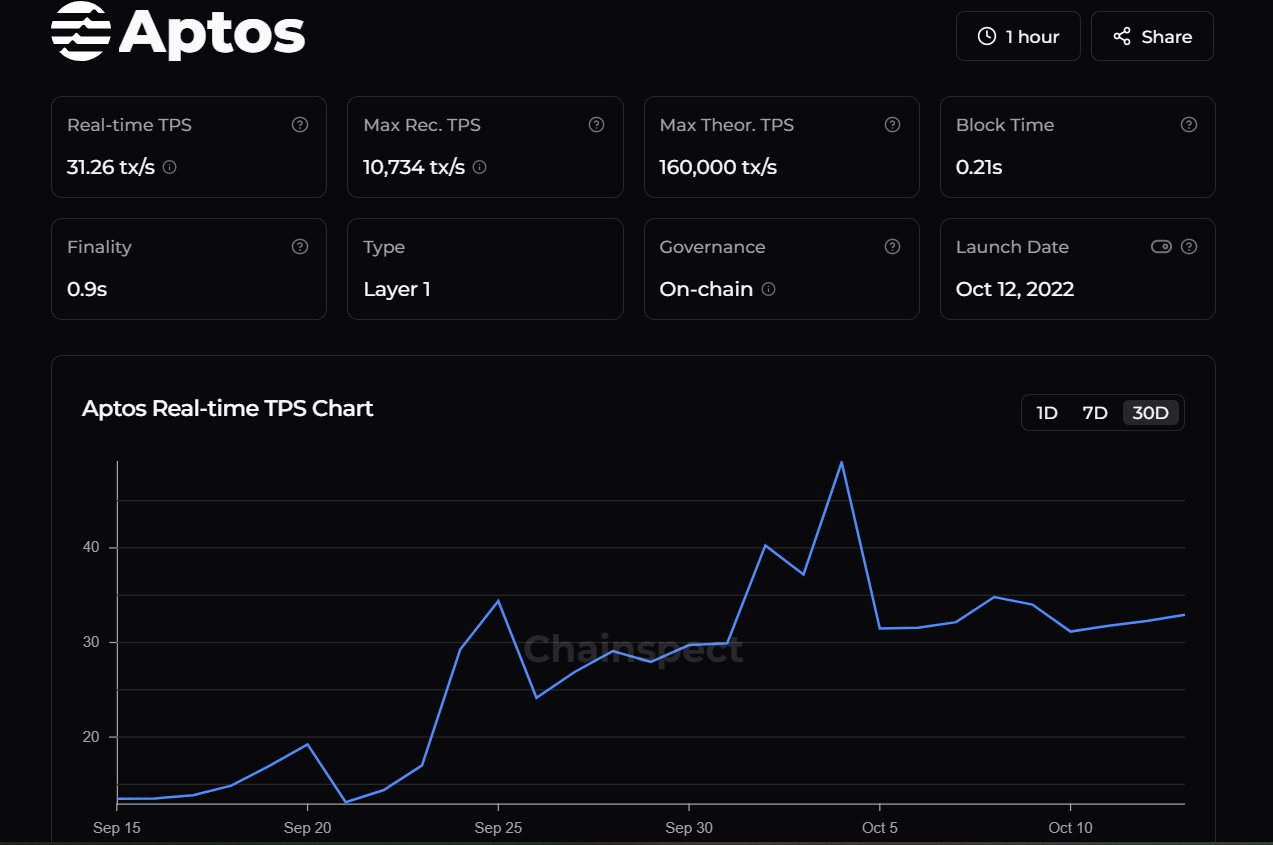

Aptos同樣是基於Move語言的Layer1高效能公鏈,但相較於Sui,Aptos保留了更多Diem的核心,而Sui則引入了更多修改。二者最大的差異是Sui引進了基於物件的模型,而Aptos採用的是基於帳戶的模型,此外在交易的平行執行策略上也存在一定差異。總結來說,Aptos更注重模組化涉及和傳統區塊鏈結構的最佳化,而Sui則在架構上提出了更大的創新。在性能上,根據Chainspect數據,Aptos的理論最高TPS可達到160,000,在實際運行中最高記錄TPS為10,734,日常的TPS保持在500-1000。

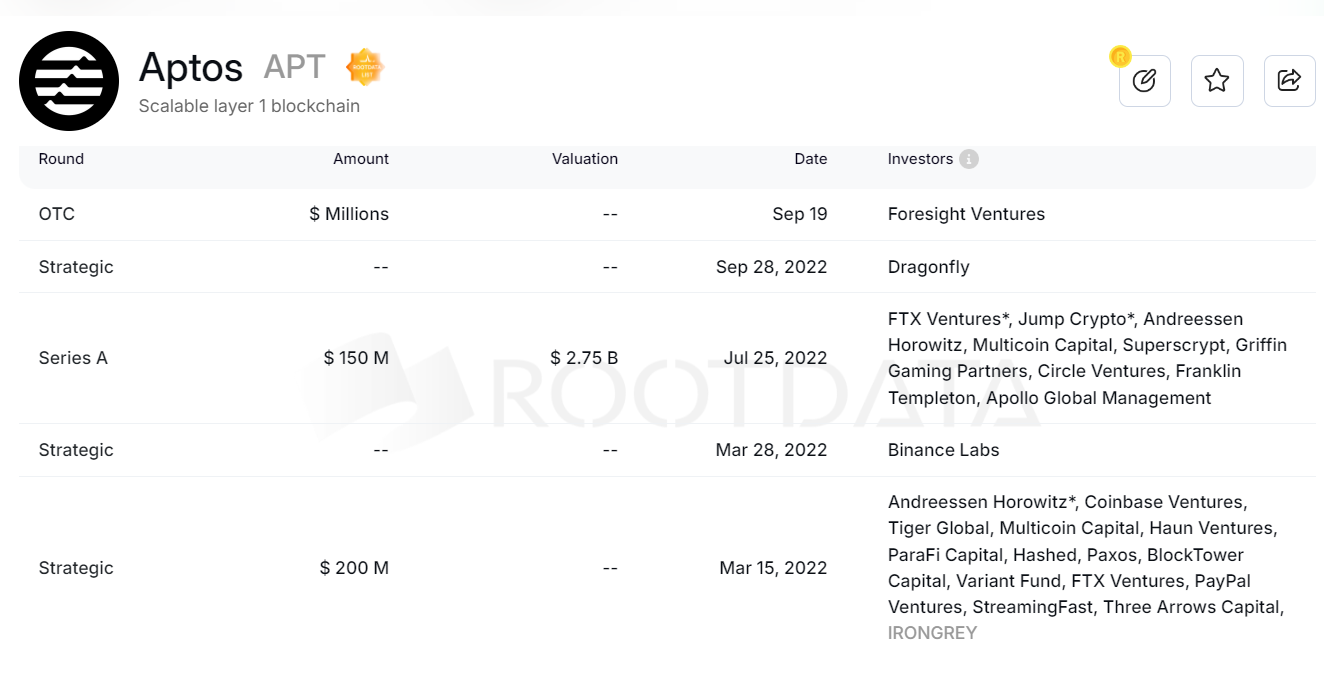

在融資背景上,Aptos在2022年公佈了多輪融資,A輪融資估值$2.75B,同樣得到A16z、Binance Labs、Coinbase Ventures等頭部基金的支持,2024年9月19日,MEXC Ventures、Foresight Ventures 和Mirana Ventures 共同推出了一檔基金,以支持在Aptos 生態系統中啟動的計畫。

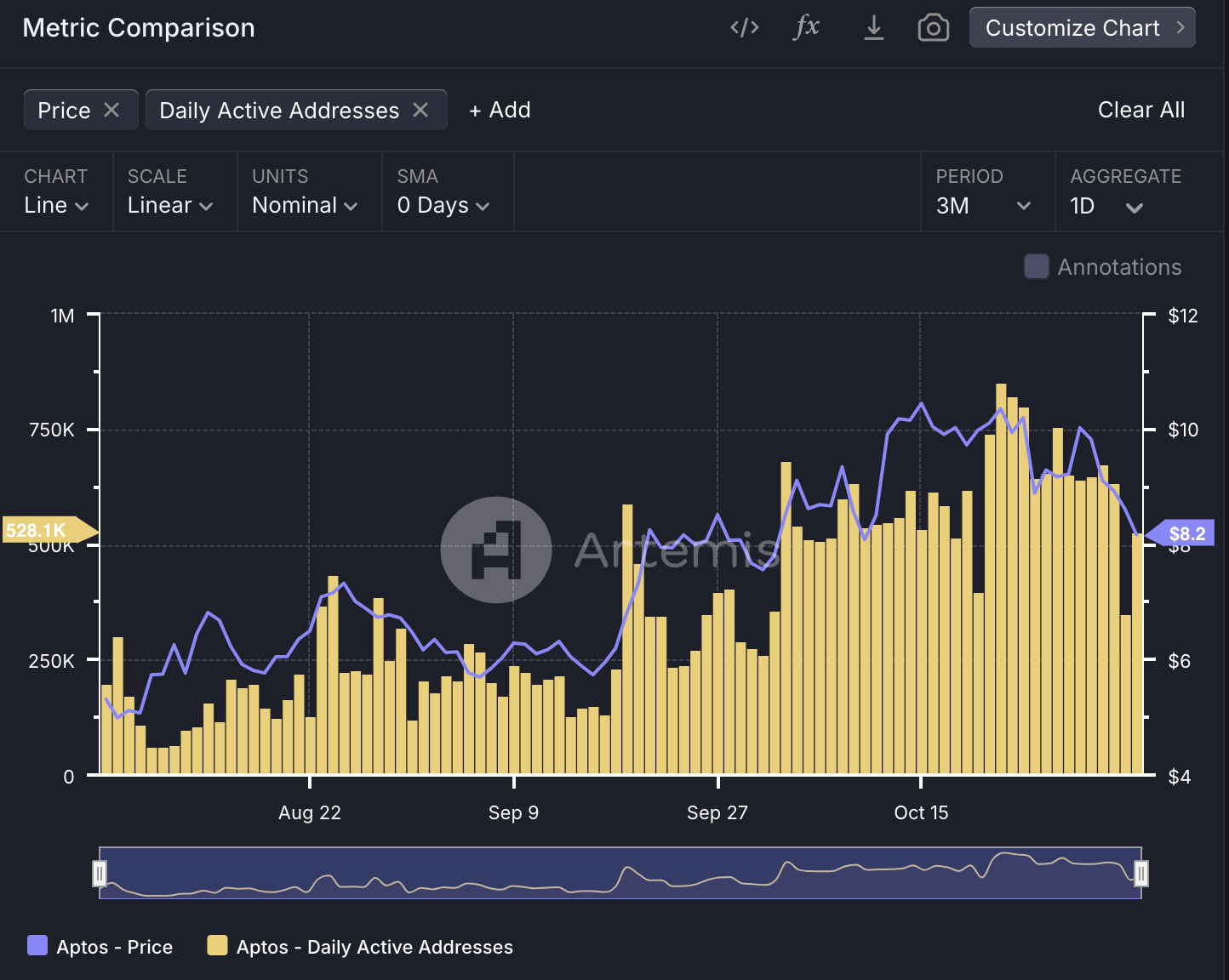

Aptos主線上線於2022年10月17日上線,在2024年之後TVL開始快速上漲,自今年年初以來上漲超過3倍,目前在所有公鏈生態中位居第12位,同樣形成了比較完善的DeFi基礎設施生態。 Aptos在主網剛上線的一個月內的日活躍用戶較多,隨後陷入了為期半年多的沉寂,直到2023年8月後才恢復了一定的用戶活躍度,目前的每日活躍地址數量在500 -600K左右。

APT在2024年8月5日的低點後上漲了超過一倍,但距離其ATH價格仍然具有一倍的距離。 Aptos在最近並沒有比較轟動性的利好,生態主要進展包括:

- 2024年9月19日,MEXC Ventures、Foresight Ventures 和Mirana Ventures 共同推出了一檔基金,以支持在Aptos 生態系統中啟動的計畫。

- 2024年10月3日,Aptos Labs 宣布透過收購Palette 鏈開發者HashPalette 公司策略性擴展至日本市場,將推動Web3 在日本娛樂、遊戲和數位資產領域的普及。

- 2024年10月2日,富蘭克林鄧普頓將鏈上貨幣市場基金擴展至Aptos網路。

- 2024年10月28日,原生USDT上線Aptos主網。

3.2 本位交易活躍度

Aptos上幾乎沒有實現本位交易的手段,沒有活躍和龍頭的Memecoin,整個生態還比較初期。

3.3 生態系概覽

根據Aptos官網,目前共有192個項目,遠超Sui的數據,其中根據DeFillama數據,共有DeFi協議49個,在數量上和Sui生態基本相當。但Aptos生態已發幣的項目比較少,市值前1000中生態原生發幣項目只有Propbase(RWA平台)和Thala,此外Cellana的代幣CELL市值排名僅1300多名。

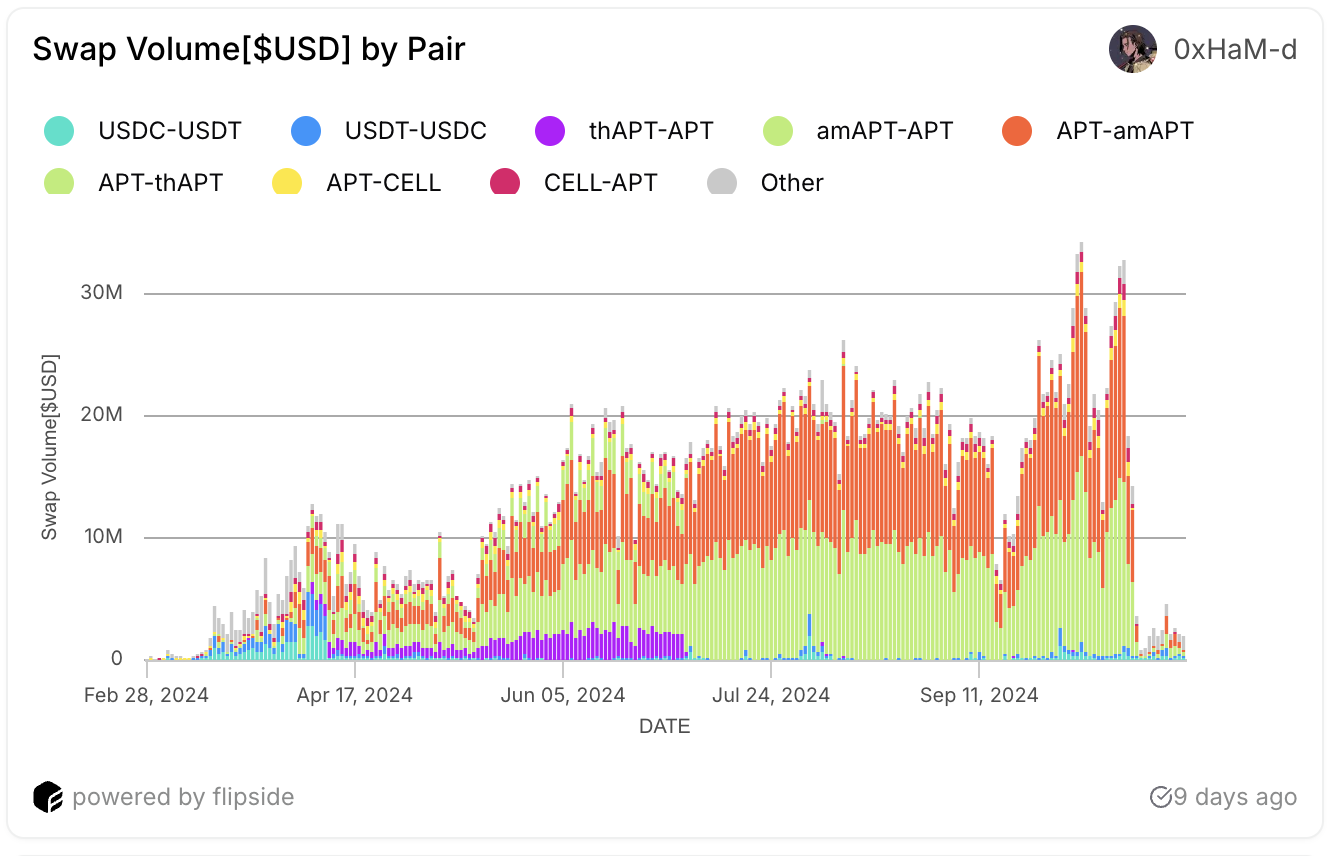

Thala:Aptos上的龍頭DEX,構成了Aptos鏈上的交易量的50%,核心產品包括Swap、流動性質押和超額抵押穩定幣。 Thala目前在交易上功能較為單一,僅以AMM交易為主,此外開放了流動性質押,用戶可以獲得流動性代幣thAPT,並將其質押獲得約8%的APR。 Thala是Aptos上原生穩定幣MOD的發行商,用戶透過超額抵押APT、thAPT和sthAPT來mint MOD。從交易量上,相較於其他兩個DEX(LiquidSwap和Cellana Finance),Thala近期的交易量數據表現最好,其中構成主要交易量的代幣對為MOD/zUSDC(LayerZero's USDC),24小時交易量約6M美金,顯示了MOD穩定幣對Thala的賦能,此外交易量較高的也為穩定幣和APT及衍生資產的交易對。 THL代幣於2023年6月上線,僅上線MEXC和Gate交易所,主要交易量集中在鏈上的THL/MOD交易對,THL的幣價在2024年3-4月份達到峰值約3美金,目前回落至0.8美金左右。

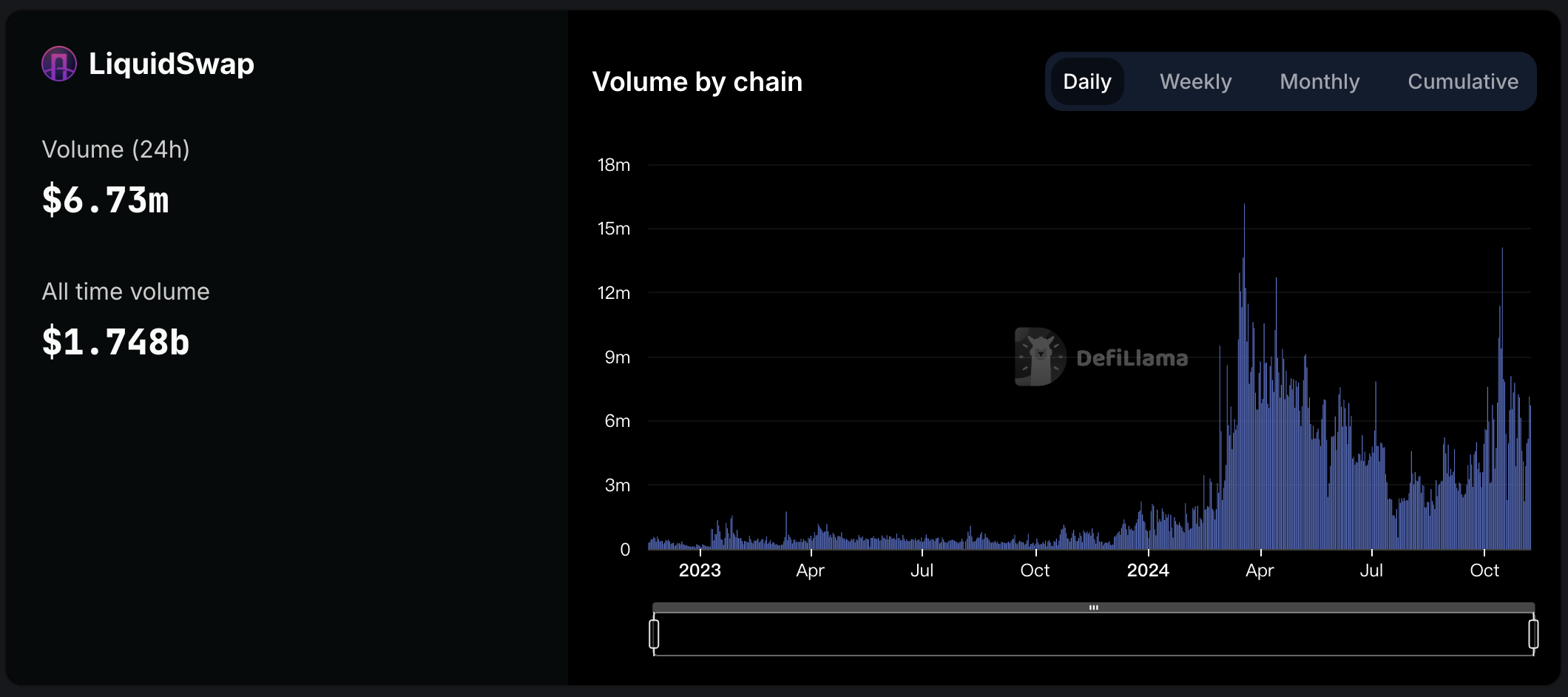

LiquidSwap:Aptos上的龍二DEX,佔Aptos鏈上交易量的22%,該DEX由Pontem Network 開發,其最主要的交易對是USDC-APT,24小時交易量為3M,TVL約為20M,佔LiquidSwap上交易量與TVL的一半。

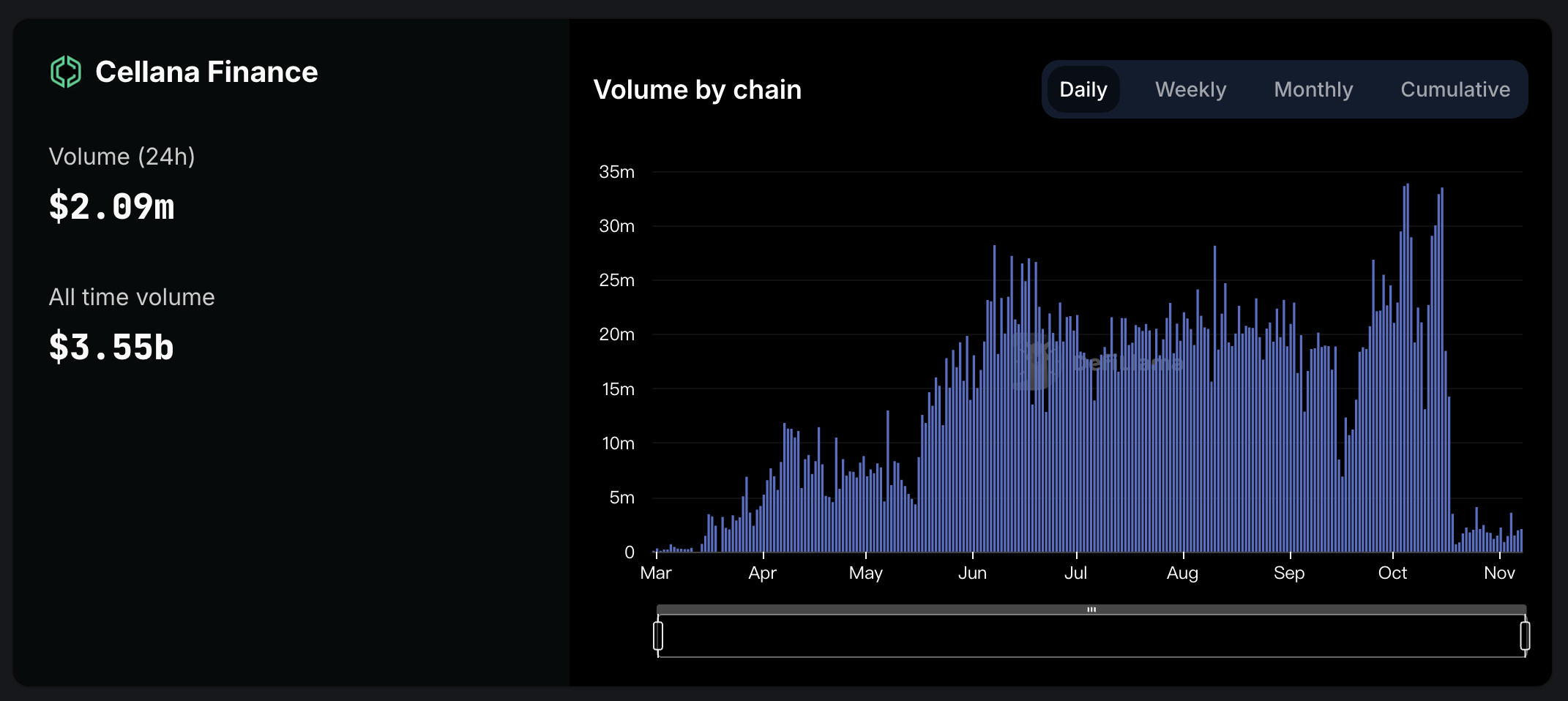

Cellana Finance:Cellana於2024年2月上線,但已經是Aptos上累計交易量最高的DEX,2024年1月到10月保持著每日超過25M的交易量,但在10月18日後交易量驟減,目前的每日交易量僅剩2M左右,先前其交易量主要來自於amAPT-APT之間的相互兌換,但這筆交易對的交易量在10月18日後大幅下降。 Cellana是Aptos是為數不多已經發行代幣的協議,其代幣CELL可質押獲得veCELL,根據質押時間可獲得一定的投票權,決定下一輪CELL流動性激勵在不同池子中的分配,veCELL投票人將獲得該時段內所投票流動性池100%的交易費用。 CELL目前只能在Cellana上交易,CELL-APT交易對佔其總交易量的88%。

Aries Markets:Aries是Aptos生態中最大的借貸協議,也是TVL最高的DeFi協議,目前總供應貸款金額為$664M,共借出$402M,TVL在過去兩年內實現了顯著增長,主要的資產類型為zUSDT、zUSDC、stAPT和APT,其中zUSDT、zUSDC的存款可以獲得12%的年化收益率,主要來自於APT的補貼,是Aptos上穩定幣的主要生息場所之一。除借貸功能外,Aries整合了AMM、限價單交易和跨鏈橋。 Aires目前尚未發幣,但正在進行積分計劃,獎勵存款與借款的用戶。

Amnis Finance:Amnis是Aptos上最大的流動性質押協議,用戶存入1APT可獲得1amAPT,將amAPT質押可得到stAPT,獲得相應的質押收益,約為9%。該協議於2023年10月上線,TVL一直穩定成長,是Aptos上TVL第二的DeFi協議。 amAPT和stAPT已經在Aptos生態中得到了廣泛整合。從2023年11月開始,Amnis推出積分和回溯性空投計劃,並明確說明了積分將於AMI代幣的空投直接相關。

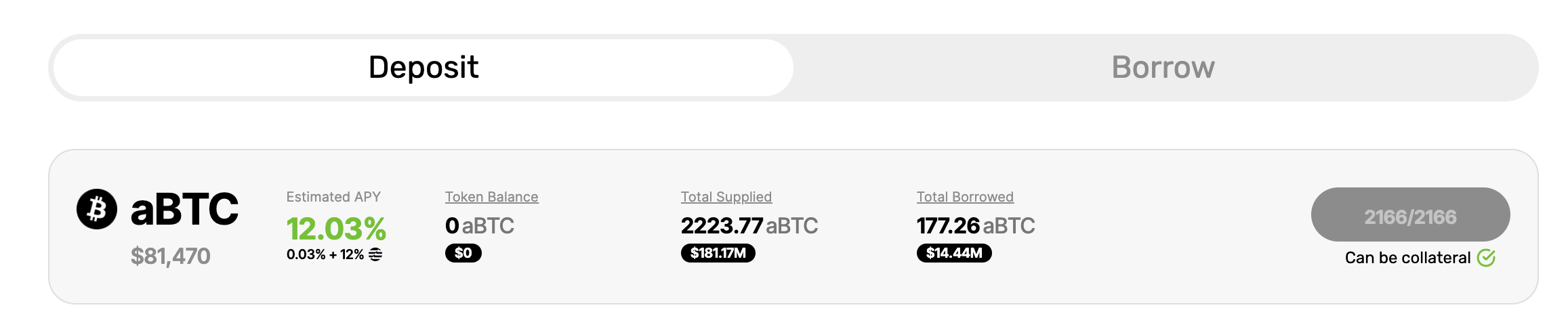

Echo Lending:Echo透過將Bsquared Network上的BTC資產橋接到Aptos,在Move生態引入BTC資產,並獲得多層收益。具體來說,Echo將BTC L2的uBTC橋接到Aptos上,獲得aBTC,用戶可將aBTC在Echo協議中藉出,獲得APT的補貼收益,在這一過程中用戶可實現一魚多吃:Bsquared積分、Echo積分和APT獎勵,目前借出aBTC可獲得年化12%的APT補貼,但已達到存款上限。 Echo自上線Aptos後TVL快速成長,目前已經超過170M,是Aptos上TVL排名第四的協議。

3.4 生態發展策略

在生態策略上,Aptos和Sui有著不同的關注點,Aptos近期的發力點包括RWA、比特幣生態和AI。

RWA:Aptos正在積極推進現實資產代幣化和機構金融解決方案。 2024年7月,Aptos官員宣將Ondo Finance的USDY引入生態,並於主要的DEX、借貸應用集成,截止11月10日,USDY在Aptos上的市值約為1500萬美元,約佔USDY總市值的3.5%。 2024年10月,Aptos 宣布富蘭克林鄧普頓已在Aptos Network 上推出以BENJI 代幣為代表的富蘭克林鏈上美國政府貨幣基金(FOBXX)。此外,Aptos也和Libre達成合作推行證券代幣化。

比特幣生態:Aptos積極切入BTCFi,透過將BTC L2上的比特幣資產連接到Aptos生態,來提高Aptos上的資產多樣性,並做大TVL。 2024年9月,Aptos官方宣布了與Stacks的合作,將sBTC引入Aptos網絡,但sBTC目前還未與主流DeFi協議有效集成,這一戰略對Aptos的作用還有待觀察。此外,Aptos透過Echo協議實現了與Bsquared Network,目前引入的BTC資產已超過170M美金,Aptos提供了高額的APT激勵(年化12%)來刺激BTC資產的跨鍊和存款,展現了Aptos生態對吸引BTC資產策略的重視程度。 BTC資產的引入將提高Aptos上TVL成長和DeFi協議的發展上限,需持續關注相關資產TVL和Aptos官方的激勵措施的變化。

AI:Aptos在AI的發展還處於非常早期,2024年9月,Aptos發文宣布與NVIDIA、Tribe 和DISG 支持的Ignition AI 加速器達成合作,以推動亞太地區及其他地區的AI 新創公司的發展。

3.5 資金與用戶資料變化

在資金數據上,Aptos的TVL和穩定幣市值都保持著較為健康的增長態勢,以美金計算的TVL在四月初達到高點,後因為APT及其生態代幣價格的大幅下跌而下降,但以APT計價的TVL則一直維持上漲態勢。從9月18日開始到10月22日的高點,以USD計價的TVL增長了一倍,目前因為APT價格的下跌出現小幅回落,以APT計價的TVL從70M APT增長到90M APT。追蹤這一個月內TVL上漲的原因主要有兩個:一是APT價格的上漲,且APT是其生態TVL的主要資產;二是Echo lending的上線,迅速吸引14.7M APT的的TVL,構成了增量20M的主要部分。因此,Aptos這一個月的TVL看似大幅上漲,其實對生態流動性的貢獻有限。

Aptos生態的穩定幣以USDC為主導,穩定幣市值從2024年初的$50M穩定上漲至現在的$292.41m,上漲超過四倍,且仍維持上漲趨勢。

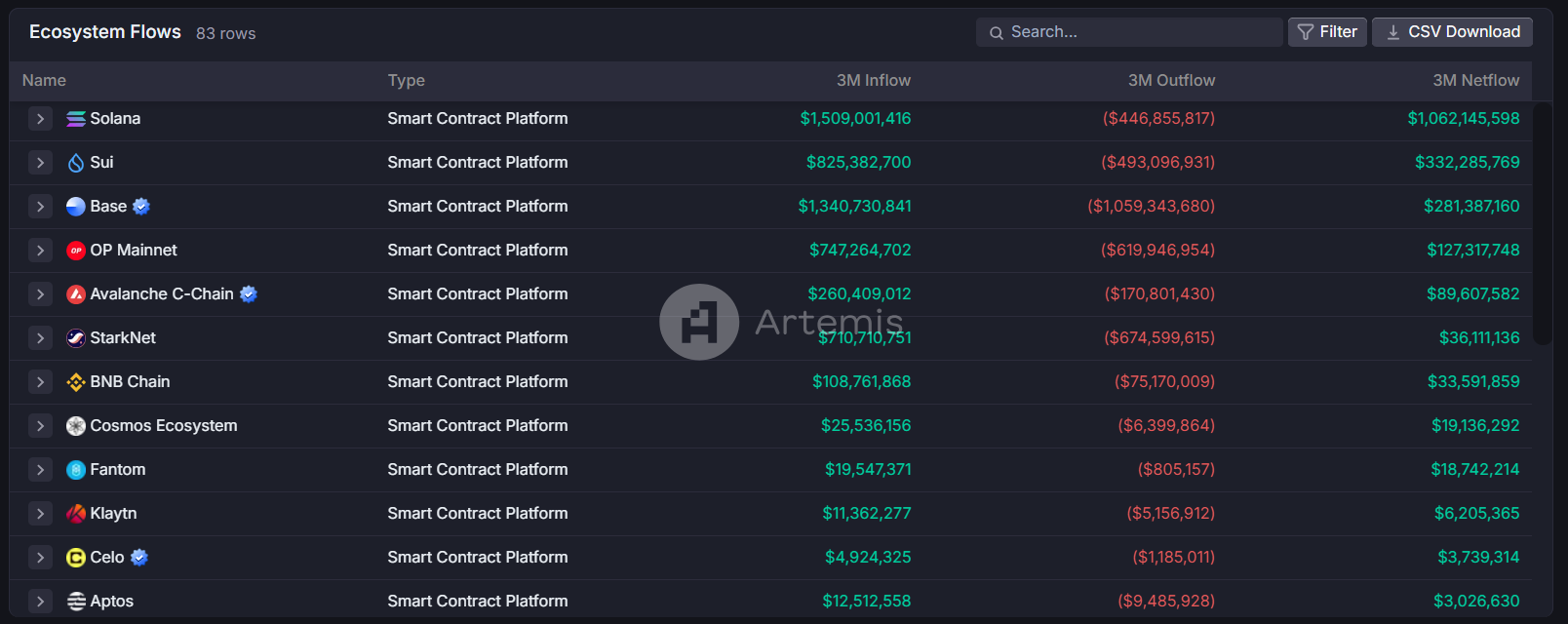

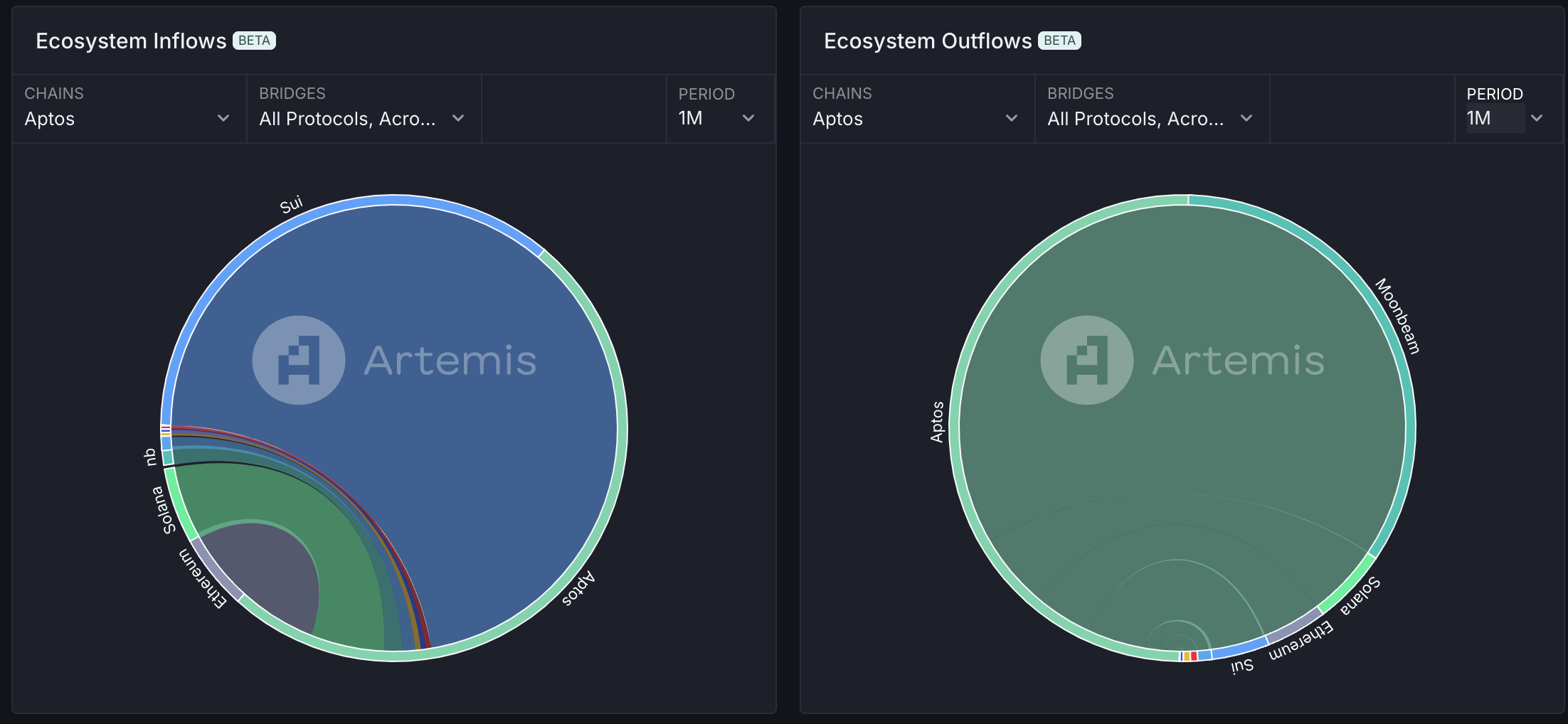

在資金流入情況上,Aptos在三個月內的資金呈現淨流入,流入資金約為$3M。近一個月內,Aptos的主要資金流入來自於Sui,此外來自於Solana和以太坊,資金流出的目的地主要為Moonbeam,總結來看,Aptos在資金面上較為健康,生態內的資金量正在增加,但並未看到承接其他生態(尤其是以太坊和Solana)資金溢出的趨勢。

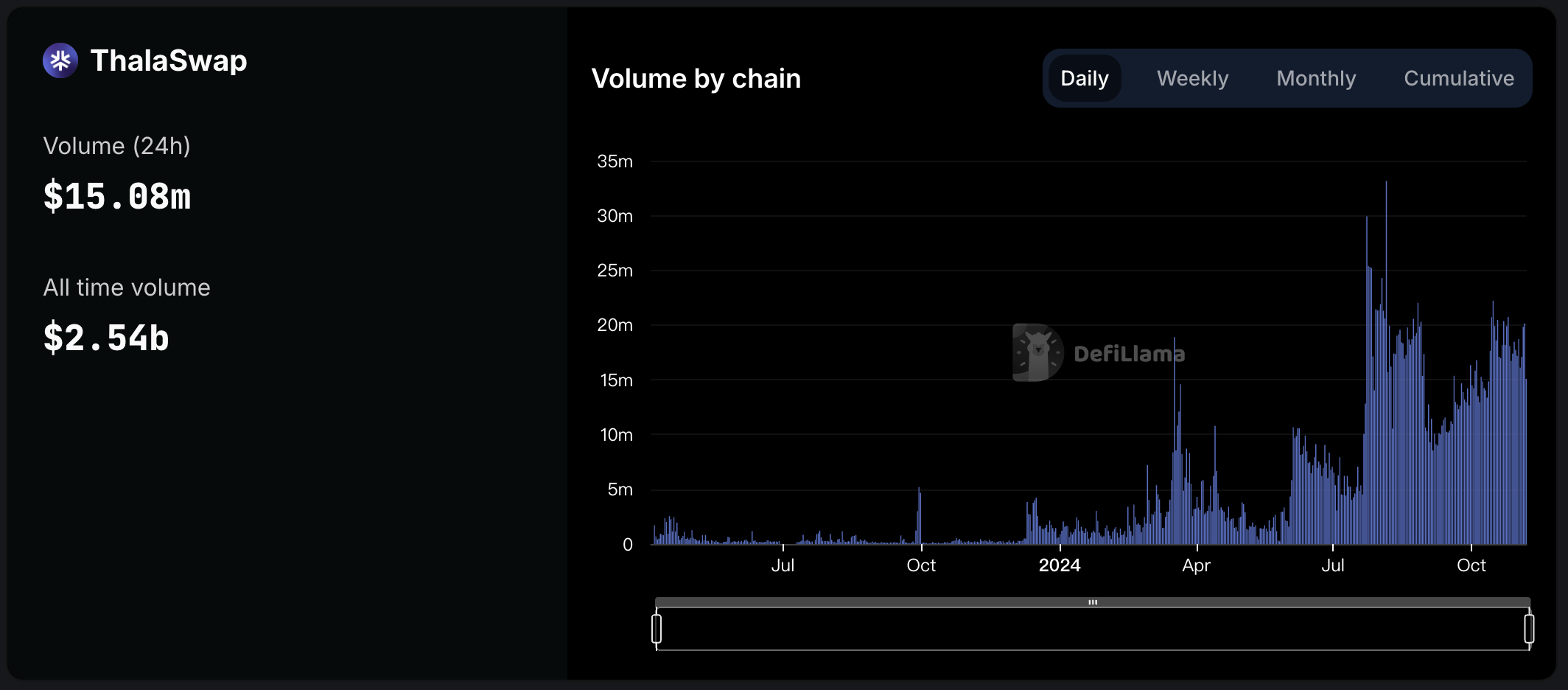

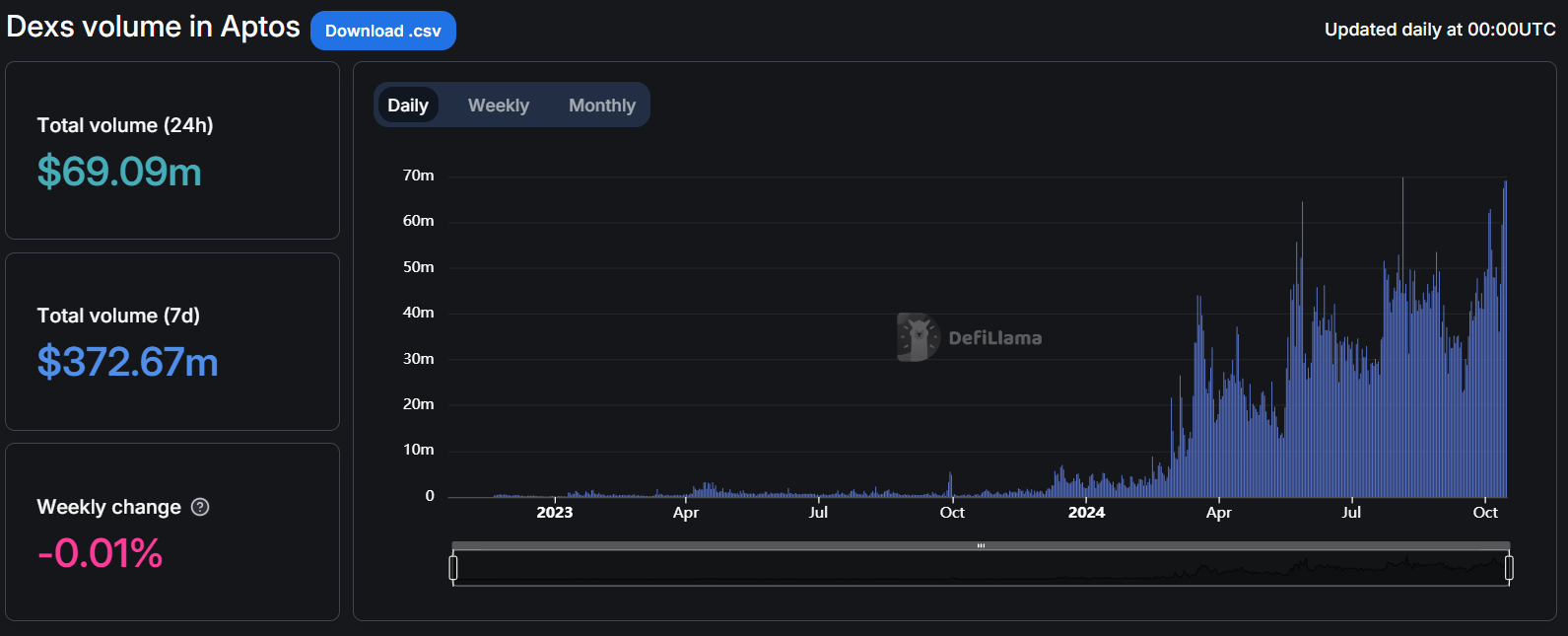

在交易活躍度上,Aptos的DEX交易量在所有公鏈生態中處於第12位,交易量在2024年4月後開始大幅增長,目前仍保持在相對較高的水平,交易主要集中在Thala和LiquidSwap上。

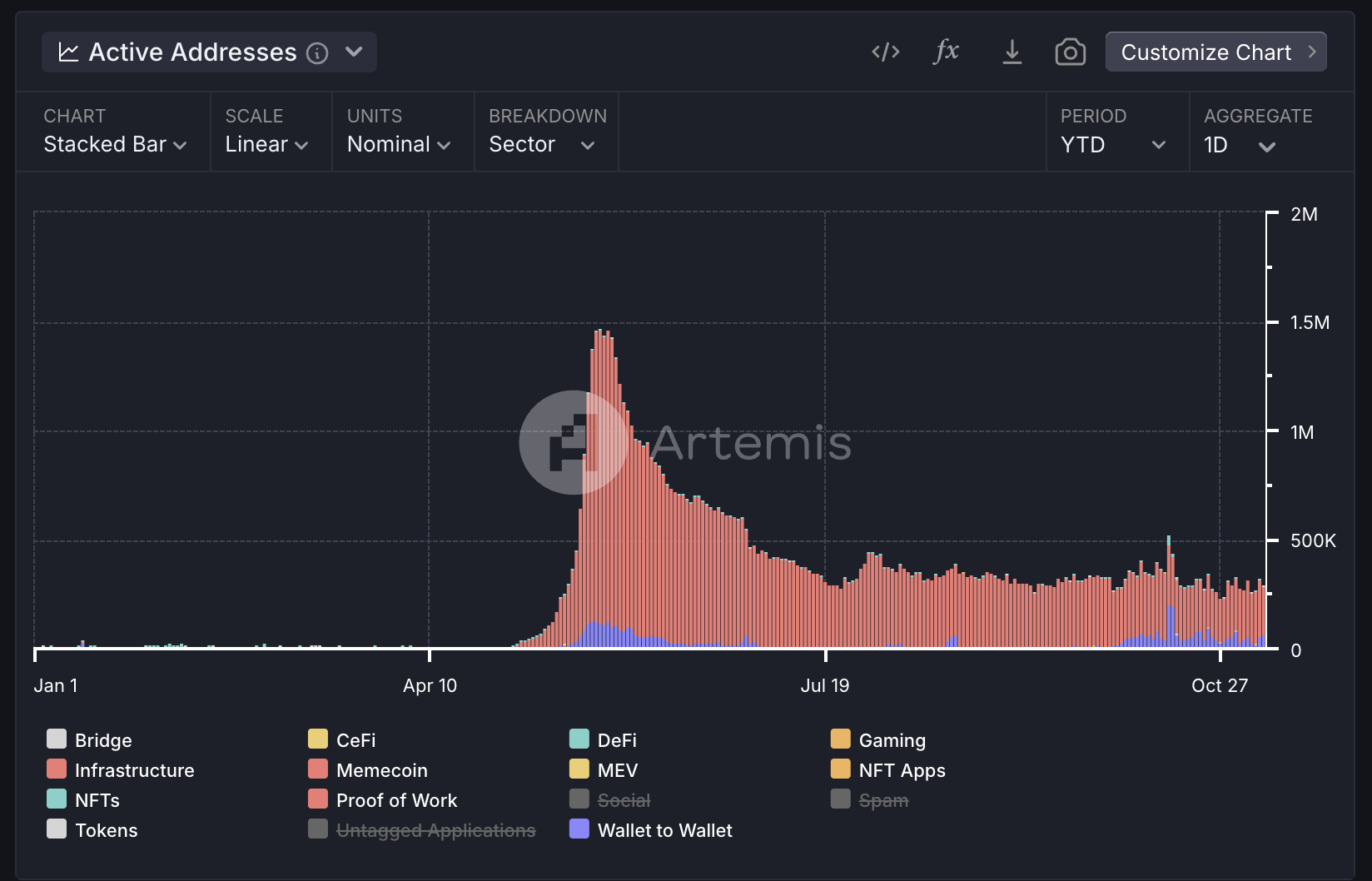

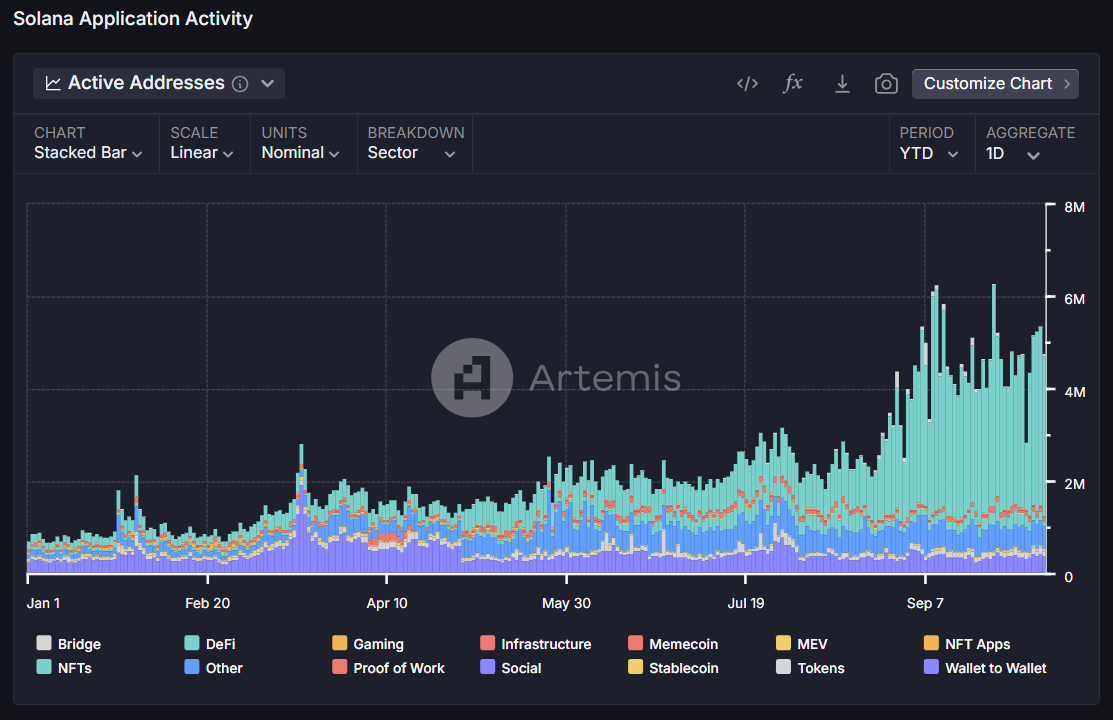

在用戶成長上,Aptos的日活數量在10月底達到了生態發展的頂峰,日活錢包數超過800K。根據DappRadar數據,Aptos生態上活躍用戶最多的應用包括Kana Labs、Chingari、STAN、KGeN和ERAGON,而活躍用戶最高的DeFi基礎設施項目Aminis僅有6k UAW(相較之下Kana Labs的活躍用戶數量超過150k),DEX的活躍用戶甚至只有1k,顯示出Aptos並沒有進入健康的生態發展,鏈上的交易用戶非常低,用戶進入Aptos生態交易和投機的需求都很低。 (對比Solana的用戶數據,第一名Raydium的UAW超過3M,第二名Jupiter的UAW為251K,遠超其他項目)

3.6 代幣經濟學與價格走勢

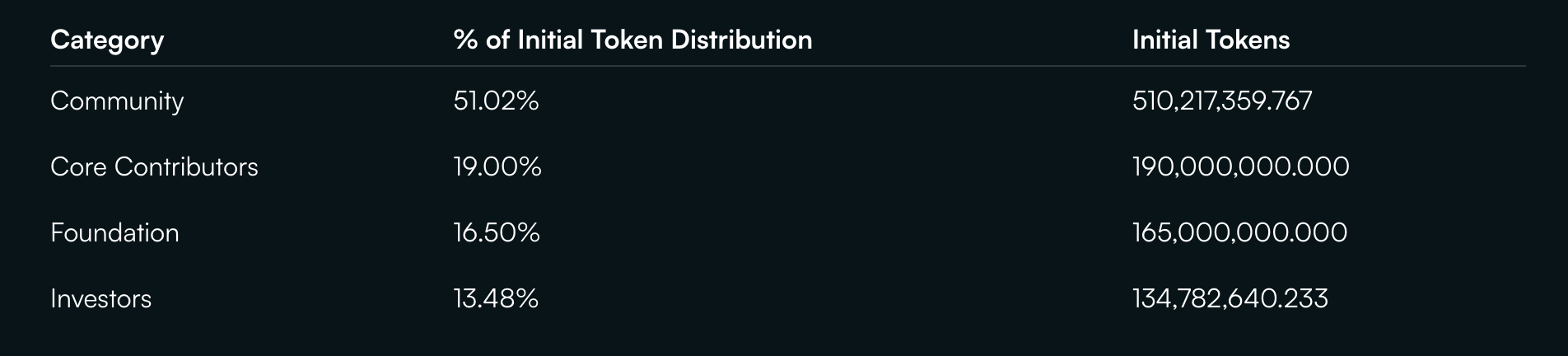

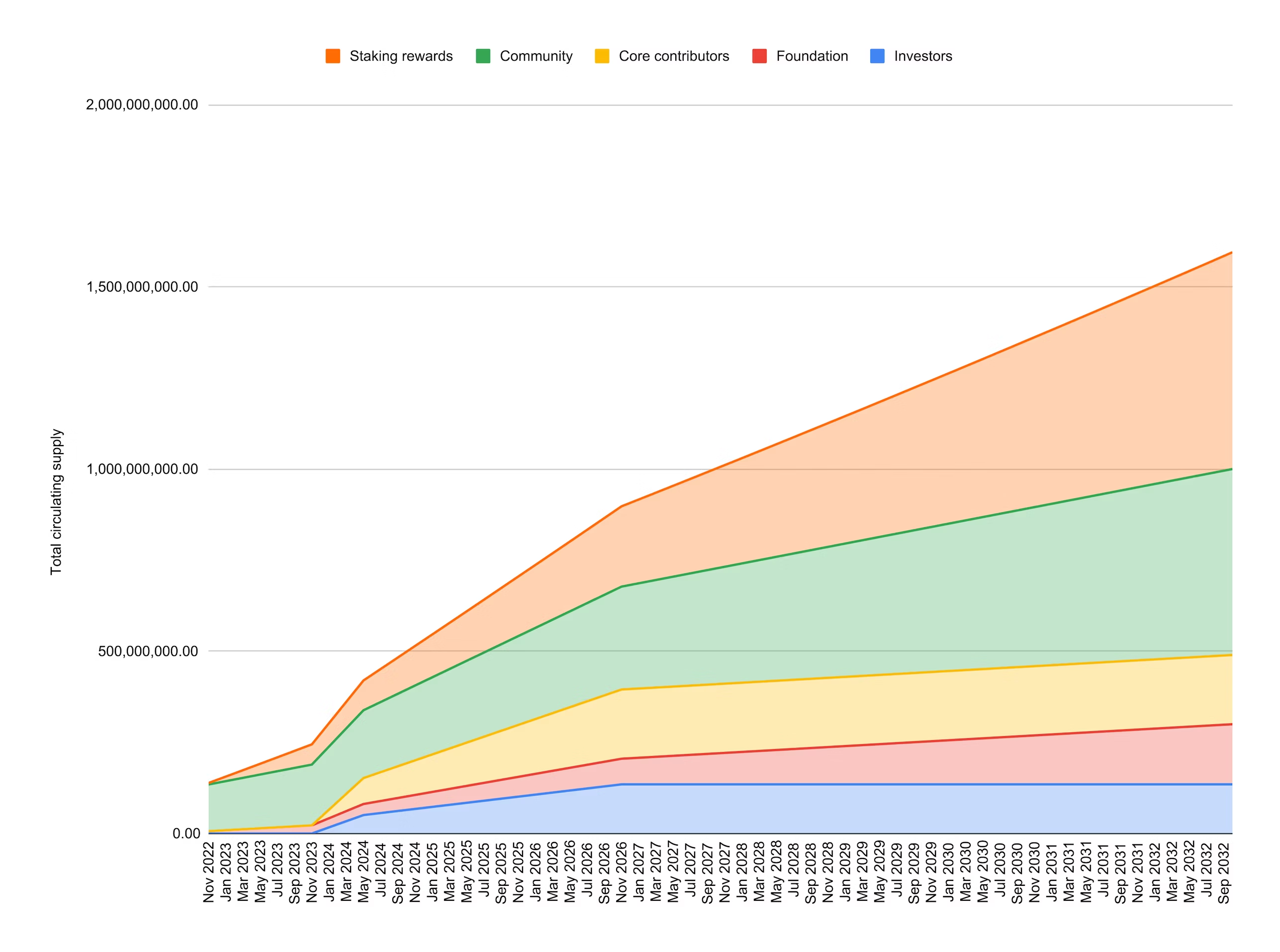

APT的初始代幣供應量為10B,分配比例與時間表如下圖所示。其中雖然有51.02%的比例分給社區,但這些代幣初始主要集中在基金會手中,410,217,359.767由基金會管理,100,000,000由Aptos labs持有,其中125,000,000將用於生態項目激勵,其餘的分配較為不明確。針對核心貢獻者和投資者,一年鎖倉後將進行線性解鎖。目前主要的代幣解鎖來自社群、基金會、投資者和核心貢獻者,每月解鎖代幣11.31M,拋壓相對來說比較大。

從價格走勢上看,APT對BTC的走勢稍顯弱勢,從2024年初下降後一直處於低位,在9月-10月迎來了一定的上漲後,在10月29日急速下挫,目前隨出現小幅上漲,但並未突破10月初對BTC的高位,與今年年初的高位仍有較大差距。

3.7 小結

作為與Sui齊名的Move雙子星,Aptos在過去一段時間也獲得較大的市場關注,與Sui相比,誰能成為Solana Killer的爭論也一直不斷,在此對Aptos生態的發展進行小結:

- Aptos的TVL正在大幅上漲,同時保持資金的正向流入,但流入量遠小於Sui。

- Aptos的生態發展極為初期,鏈上交易標的少,沒有高市值的Memecoin,因此鏈上交易量和交易活躍度極低。

- Aptos將RWA和BTCFi作為生態發展策略的核心,希望打開新的資金入口來做大生態TVL,可以對相關資產的市值增速以及和Aptos DeFi應用的集成情況保持跟踪。

- 與Sui相同,Aptos的使用者結構同樣有不健康的問題,DeFi使用者的數量較低。

- 從代幣來說,APT同樣面臨較高的解鎖拋壓,可能會對價格上漲形成一定阻力,同時從價格表現來看,在短期內的價格走勢並不如SUI強勢,而是呈現與SUI的跟漲趨勢。

4 小結:Sui生態與Aptos生態對比

| 公鏈 | Sui | Aptos |

|---|---|---|

| MC | $8,963,108,373 | $5,577,149,571 |

| FDV | $31,496,463,786 | $12,068,813,424 |

| TVL | $1.383B | $996.28M |

| 穩定幣市值 | $388.29m | $292.6m |

| DEX交易量(7d) | $2.019b | $208.58m |

| 近一個月資金流入 | $168,226,279 | $1,162,500 |

| 資金流入來源 | Ethereum | Sui |

| 資金流出去向 | Ethereum | Moonbeam |

| 協定 | 所屬生態 | TVL | DEX Volume(7D) | MC | FDV |

|---|---|---|---|---|---|

| Thala | Aptos | $238.36m | $107.28M | $41,772,087 | $84,660,614 |

| Aries Markets | Aptos | $275.95m | - | - | - |

| Cetus AMM | Sui | $251.77m | - | $244,998,242 | $405,278,557 |

| NAVI Protocol | Sui | $453.36m | $1.688B | $61,801,250 | $194,312,795 |

| Suilend | Sui | $402.82m | - | - | - |

上表列出了Sui和Aptos生態的主要數據對比,以及二者主要DeFi協議的數據對比,在此我們對兩個生態的對比研究做一個小結:

- TVL方面,二者差距不大,且SUI價格的漲幅最近遠超APT,生態代幣的市值也更高,也是Sui在TVL上領先Aptos的一個重要原因。 Sui和Aptos在近期都實現了TVL的新高,但主要來自生態代幣價格上漲,背後的有機成長其實非常有限。

- 資金流向方面,Sui生態持續有大量資金淨流入,目前僅次於Base和Solana生態,Sui主要承接了來自以太坊上的資金,相比之下Aptos的資金淨流入非常有限,只有Aptos的不到1%,且資金主要來自於Sui,說明Sui目前是Move生態的主要入口,而Aptos主要承接來自Sui的資金溢出,且這種資金溢出效應非常弱。

- 鏈上活躍度方面,Sui生態的DEX交易量是Aptos的10倍,顯示了Sui生態上更高的交易活躍度。但在用戶活躍度上,二者的DeFi用戶活躍度都比較低,相較於Solana等成熟公鏈來說,使用者結構的健康性還遠遠不夠。

- 生態發展方面,Sui在10月經歷了本幣和生態代幣的強勢拉盤,並積極推進生態項目上所,NAVX上線Bybit,Cetus上線幣安,增強了市場關注度,也打開了對Sui生態的想像空間,本幣和生態代幣的拉盤也形成了整個生態短期內快速發展的合力。 Aptos上的生態發展較弱,除了THL和CELL沒有核心的生態代幣,也沒有發展Memecoin,雖然APT價格快速拉升,但生態代幣並沒有顯著上漲。

- 生態發展策略方面,Sui在短期內透過Memecoin吸引了一部分鏈上資金,但熱潮並未持續,長期的發展關注Web3 Gaming,Aptos則希望透過RWA和BTCFi引入更多資產進入生態,拉高生態的TVL ,Echo在短期內實現了不錯的效果。

- 代幣解鎖方面,SUI和APT都面臨比較大的月度解鎖拋壓。 SUI每月解鎖64.19M(約200萬美元),佔流通供應量的2.32%,APT每月解鎖11.31M(約120萬美元),佔流通供應量的2.17%。

- 價格走勢方面,在本次大選交易下,SUI的上漲勢頭更猛,快速突破上輪新高,也突破了今年來對BTC匯率的高點,而APT相對乏力,還沒回到10月底對BTC的匯率水準。