約翰•鄧普頓在全球投資圈是很多人膜拜的宗師級人物,《福布斯》雜誌稱他為歷史上最成功的基金經理之一。有多成功呢?如果1940年你投資給他1萬美元,50年後這筆錢會變成5500萬美元。

'行情總在絕望中誕生,在半信半疑中成長,在憧憬中成熟,在希望中毀滅。最悲觀的時刻正是買進的最佳時機,最樂觀的時刻正是賣出的最佳時機。 ”

跟巴菲特經典的“別人貪婪時我恐懼”,有異曲同工之妙。

這是被譽為“全球投資之父”、“史上最成功的基金經理之一”和“20世紀全球十大頂尖基金經理人”的約翰·鄧普頓爵士最廣為流傳的名言。回顧鄧普頓的傳奇一生,幾乎他的每一個重大決定也都反映了這句名言背後的哲理——逆向投資。

這個投資方法可以說人盡皆知,但不為人知的是他使用的細節和極端思維。

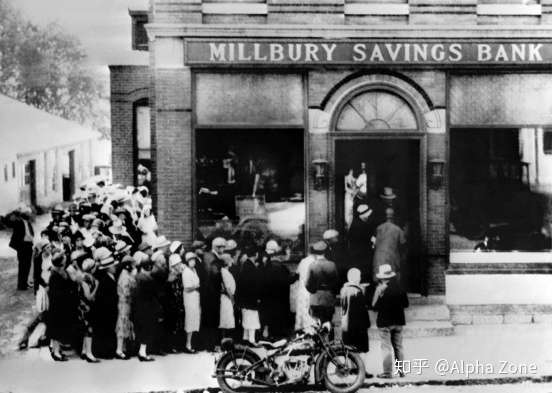

蕭條尾聲初露鋒芒

在1939年的時候,美國經濟已經在走出大蕭條的谷底,開始復蘇。鄧普頓認為這次的經濟復甦會讓所有行業都欣欣向榮,是一個很好的投資機會,但是當時他手裡沒有太多錢,於是他向自己的前任老闆借了1萬美元,殺入股市。他的策略是什麼呢?就是購買美國股市上正在進行交易的、價格在1美元以下的所有股票。

為什麼呢?鄧普頓認為,在經濟復甦中,那些效率最低的公司的股票將會發生最戲劇性的上漲。也就是說,它們的價格彈性最大。所以,他一共購買了104只價值在1美元以下的股票。後來,他的預測果然是對的。一年之內,鄧普頓就還掉了所有借款。在隨後的幾年,他逐漸賣掉了手中的股票,把最初的1萬美元投資變成了4萬美元,增長了3倍。最後算賬的時候,在他買的104隻股票中,只有4只沒有成功。

這次的成功為鄧普頓漫長的投資生涯帶來了一個漂亮的開門紅。看上去很簡單是不是?但是,這個簡單操作背後的方法,其實並不簡單。其中的要點如果沒有把握住,那麼就很可能就會差之毫釐,謬以千里。

逆向思維的要義

第一,是對大趨勢的判斷。 1939年的時候,美國經濟已經從大蕭條的谷底回升了一段時間,羅斯福新政也開始實施,儘管還處在困難期,但是經濟復甦的勢頭已經不可阻擋。

第二,核心仍在於低價。股票價值的低價,可並不僅僅指絕對價格的低,更重要的是相對價值的低估。那為什麼在這一次操作中,鄧普頓並沒有用什麼方式去計算公司的價值,相反只是用了一個極其簡單的指標呢?是因為鄧普頓看中的,是時機和價格的彈性。在歷經大蕭條後,人們很長一段時間處於極度悲觀的情緒當中,所以股價最低的股票,價格反彈也會最大。

第三,是關於持有時間。鄧普頓在買入股票後,並不只持有幾個月,他的平均持有期是4年,這讓股價有充分的時間復甦。值得一提的是,4年也是鄧普頓整個投資生涯中的股票平均持有期。這也恰好說明了逆向投資的方法需要比較長的時間才能奏效,並不適合於短線操作。

第四,是足夠分散。雖然本金是1萬美元,但是鄧普頓一口氣買入了104隻股票,平均每隻股票還不到100美元。這也很容易想到,如此低股價的公司,肯定有一部分是風險相當大的,所以更要足夠的分散,才能降低風險。事實上,若干年後,104家公司有37家破產了,當然,那時候鄧普頓早就把股票賣出去了。

你看,如果不注意這四個細節,你現在也準備在A股市場搞個低於幾塊的股票全部買入,那到最後可能只有哭的份了。

鄧普頓喜歡在人們極度悲觀的情況下出手。但是,一個成熟的股票市場,可沒有那麼多極度的情況,有的時候10年才可能出現一次,總不可能10年什麼都不做,坐在那等吧。所以,鄧普頓的策略是——投資全球化,美國沒機會,就去國外投。

逐鹿日本大獲全勝

1954年11月,鄧普頓發起成立了鄧普頓成長基金,首開全球投資先河。美國《福布斯》雜誌稱他為“全球投資之父”。接下來我們來看一個實際的案例,看看鄧普頓是如何在日本股市賺了大錢的。

二戰結束後,日本經濟進入了最低點,然後在極度悲觀的氣氛中,慢慢恢復。但直到50年代,日本還是被看做是一個廉價商品的低收入製造商,在世界上不受重視。

不過就在大眾還沒有關注到日本的時候,鄧普頓已經早早關注到了日本股市。早在50年代初期,鄧普頓就在日本找了一位會講英語的經紀人,將自己的私人積蓄投資到了日本股市。

進入60年代,日本的經濟發展進入了快車道。 60年代初期,日本經濟的平均增長速度為10%,美國當時大約為4%,但是從股市的估值來看,當時日本股市的平均市盈率大約是4倍,而美國股市的平均市盈率大約是19.5倍。

一個現在已經被熟知的理論:市盈率越低,代表股票的估值越低,也就是股價更便宜。換句話說,當時日本經濟增長速度是美國的2.5倍,但日本很多股票的估值卻比美國股票平均低了80%。

之所以股價如此便宜,是因為當時全世界都對日本有著一種偏見:日本是戰敗國,只會生產一些廉價的小商品,永遠也趕不上美國。在這種主流偏見的影響下,導致日本出現了大量的低價股。而正是鄧普頓所夢寐以求的投資機會。

60年代初期,日本解除了對於外國投資者資金進出的限制,鄧普頓馬上把自己管理的基金投入到日本股市。在鄧普頓首次在日本投資之後的30年內,日本股票市場指數出現了驚人的漲幅,東京證券交易所的東證股價指數增長了36倍。鄧普頓的基金因此在日本股市賺得盆滿缽滿。

而在80年代末,日本股市進入最後的瘋狂之際,鄧普頓撤出了他在日本的大部分投資。這是因為隨著大量國際資本的湧入,當時日本股市的估值已經變得很高,而通過跟其他國家的對比,鄧普頓又一次快人一步,盯上了加拿大、澳大利亞和美國更好的低價股。

你看,這充分說明了全球化投資帶來的好處,如果同一時間段你只是投資於美國股市,那麼收益率會遠遠低於這個水平。

做空再大捷——真正的逆行者

在股票中,鄧普頓的極端逆向思維可不止體現在“買”上,還體現在“賣”上。

1999年底,是納斯達克互聯網股票上漲的最高潮,人們都為互聯網概念股瘋狂。瘋狂到什麼地步呢?當時,一個初創的企業家會得到這樣一個建議,在企業名稱前面加一個英文字母e,這樣企業的估值就可能瘋漲。

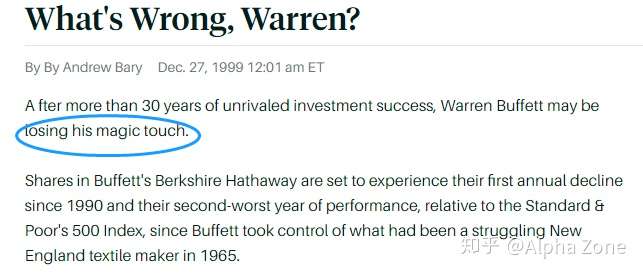

一批傳統的價值投資者,比如巴菲特,因為沒有買科技股,受到了市場的冷嘲熱諷。 1999年12月,當時美國最著名的財經雜誌《巴倫周刊》的封面就刊登了沃倫·巴菲特的大幅照片,並配了一個標題:“你怎麼了,沃倫?”很明顯,這是在嘲笑巴菲特太保守,已經在新時代落伍了。

媒體報導裡,巴菲特已經墜落凡間1001次了

PS:在這裡感慨一下,巴菲特老爺子能多次在面對巨大誘惑的時候,始終堅持自己的邏輯,就這一點,就無愧宗師級的投資者。

到了1999年12月,納斯達克的平均市盈率已經上漲到令人難以置信的151.7倍,就像一輛失控的火車停不下來了。而就在市場最瘋狂的時候,鄧普頓準備出手了,這一次他準備賣空一大批科技股。

這裡需要提醒的是,大眾情緒的狂歡程度是很難預測的,科技股漲得這麼厲害,賣空是要承擔很大風險的。那麼鄧普頓是怎麼做的呢?他找到了一個非常好的切入點。

按照當時納斯達克交易所的規則,IPO 之後,公司高管所持有的股票有6個月的禁售期,也就是說新公司上市之後的6個月,高管是不能賣出自己的股票的,但是一旦6個月滿了,就可以賣出了。

鄧普頓通過分析當時的市場得出一個結論,一大批科技股的價格已經被嚴重高估了,所以一旦6個月的限售期滿,很多高管就會拋出自己的股票,而高管的拋出又可能引發連鎖反應,導致股價的進一步下跌。因此他制定了一個深思熟慮的賣空計劃。

首先,鄧普頓選擇了一批股價比發行價上漲了3倍以上的科技公司,然後在禁售期滿之前的11天,他開始賣空股票,然後就等待高管們的拋售可能引發的股價下跌。他一共找到了84家這樣的公司,每一隻賣空220萬美元的額度,這樣,他一共下注了1.85億美元。

在他開始賣空之後不久,2000年3月的第二個星期二,就在納斯達克指數剛剛創下5132點的新高之後,科技股開始了暴跌,而這,還只不過是之後瘋狂下跌的開始。不到一年的時間內,納斯達克指數腰斬,而鄧普頓賣空的很多股票,價格下跌的幅度超過95% 。這些當時被眾人追捧的公司,在幾個月的時間內跌到一錢不值。

毫無疑問,這又是逆向投資的一次經典戰役。當然,需要再次強調的是,賣空這種操作是要承擔很大風險的。所以鄧普頓事先就為這次操作制定了嚴格的風險控制規則。

他先預設了一個水平線,如果他賣空的股票不但不下跌,反而價格飆漲,一旦超過這個水平線,他會迅速通過買回股票來結束這筆交易。此外,在賣空盈利的狀態下,他設定了兩個條件,只要滿足其中一個,也會結束這筆賣空交易。

第一個條件是,在他賣空之後,股票價格暴跌了95%。這個時候他會把股票買回來,結束這筆交易。這就是通常我們所說的止盈。

第二個條件是,以長達一年的每股收益為依據,如果他賣空的這隻股票的市盈率跌到30倍以下,也要結束賣空。這是因為,當初他賣空的理由是股票價值被嚴重高估,如果市盈率降到30倍以下,意味著賣空的理由不成立了,所以也需要結束這筆交易。

以上就是鄧普頓逆向投資三個特點的重要細節,不難發現,他有一個重要的核心點,就是極限思維,極度悲觀點或樂觀點。用他自己的話來解釋,所謂的極度悲觀點,就是等到100個人中的第99個放棄的時候,這是逆向投資的核心!

我們是由機構交易員,分析師與金融、交易愛好者組成的交易組織。

如果你想提升系統交易能力,培養個人財經素養,歡迎關注我們的微信公眾號、官網或者在評論區留言!