“瞭望無盡前沿科技;洞見未來,引領投研新時代。” |

本週回顧

本週從12月13日到12月19日,冰糖橙最高附近$18400,最低接近$16521,震盪幅度達到11.37% 左右。

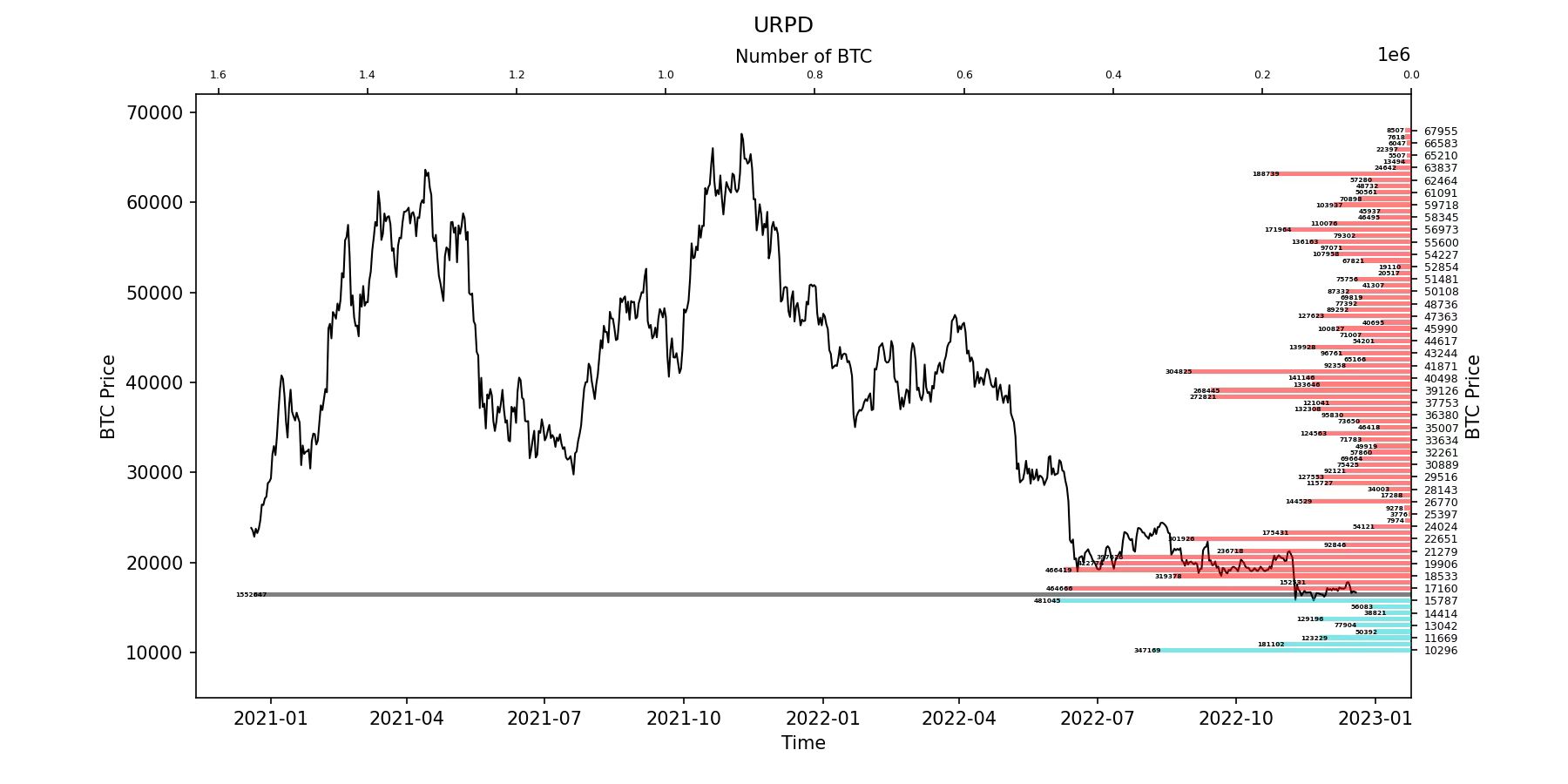

觀察籌碼分佈圖,在約$16473 附近有大量籌碼成交,將有一定的支撐或壓力。

• 分析:

1. 17000 ~ 20000 約221 萬枚;

2. 12000 ~ 16500 約238 萬枚;

• 其中短期內漲不破18500~20000的概率為70 %。

重要消息方面

經濟消息方面

• 美國

1. 勞工統計局數據,11月CPI同比增長7.1%,低於預期的7.3%和前值7.7%,同比增幅創今年1月以來最低紀錄,環比增長0.1%,低於預期的0.3%和前值的0.4%。

2. 核心CPI同比增長6%,預期6.1%,較前值6.3%有所回落,同比增幅為今年8月以來最小;環比增長0.2%,低於預期和前值的0.3%。

3. 11月零售額同比增長6.5%,是2020 年12 月以來的最低同比增幅。 11月零售銷售環比下滑0.6%,創去年12月以來最大跌幅。

a. 收縮幅度高於市場預期-0.2%,較前值1.3%斷崖式下降。

4. 12月紐約聯儲製造業指數從11月的4.5暴跌至-11.2,預期值為-0.5,與前值相比降幅近16點,是自8月以來最嚴重的惡化。

a. 意味著紐約州的製造業活動大幅減弱。

b. 12月費城聯儲製造業指數為-13.8,預期為-10。

5. 美國港口10月至11月進口量下降了12%,為2016年以來最大降幅。

a. 最繁忙的集裝箱碼頭洛杉磯港和長灘港11月份的進口集裝箱吞吐量為56.7萬個,較上年同期下降26%。是2020年3月以來最低水平。

b. 大型港口11月入港集裝箱量急劇下降,商品進口下滑加速。

6.美聯儲宣布,將政策利率聯邦基金利率的目標區間從3.75%至4.00%上調到4.25%至4.50%,加息幅度50個基點。

a. 如期放緩加息幅度,上調利率峰值預期至5.1%。

b. 繼續重申高度關注通脹風險、縮表按5月計劃進行。

7. 聯儲小幅上調今年GDP增速預期,下調明後兩年GDP預期;

a. 上調明年到2025年的失業率預期;

b. 上調今明後三年PCE通脹預期,預計2025年PCE通脹接近聯儲目標2%。

8. Keystone管道事故導致約1.4萬桶原油洩漏,是近十年來美國最大的原油洩漏事件之一。

• 英國&歐盟

1. 英國央行如期加息50個基點,將政策利率從3%提高至3.5%,連續第九次加息。

2. 歐洲央行公佈,如期放緩加息步伐,將三大主要利率均上調50個基點。

a. 加息後,歐洲央行邊際貸款利率為2.75%,主要再融資利率為2.5%,存款便利利率為2%,達2008年12月以來最高。

b. 歐洲央行表示將進一步加息,未來的利率路徑將取決於數據。

c. 將於明年3月以審慎有度、可預測的步伐啟動量化緊縮。

3. 歐元區12月製造業PMI初值47.8,為連續6個月低於榮枯線,預期值和前值均為47.1。

a. 歐元區12月服務業PMI初值49.1,為連續第5個月低於榮枯線,但高於預期值和前值的48.5。

b. 歐元區12月綜合PMI初值48.8,為連續第6個月處於榮枯線下方,但高於預期的47.9和前值的47.8。

c. 歐元區過去三個月PMI均值表明,歐元區經濟已經出現了自2013年以來最嚴重的收縮。

d. 歐元區兩大經濟體法國和德國製造業PMI回升,但仍處於容枯線下方,生產活動繼續萎縮。

4. 歐元區11月調和CPI終值同比10.1%,較初值10%略有上修,較10月的10.6%有所放緩,但依舊處於高位。

a. 歐元區11月調和CPI終值環比下滑0.1%,符合預期,為一年半以來首次下滑。

b. 剔除波動較大的能源和食品,11月核心調和CPI同比終值上升5%,與預期和上月持平,依舊為歷史最高水平。

5. 歐洲央行預計CPI增速情況:

a. 2022年CPI增速為8.4%,此前預計為8.1%;

b. 2023年CPI增速為6.3%,此前預計為5.5%;

c. 2024年CPI為增速為3.4%,此前預計為2.3%;

d. 預計2025年CPI增速為2.3%。

• 亞洲

1. 勞氏日報(Lloyd's List)顯示,第四季度新造船訂單由中國造船企業主導,中國造船廠接獲全球67%的新造船訂單,高於第三季度的37%。

2. 11月國內對美國出口同比增速為-25%,較10月進一步下行。

a. 對歐盟出口同比增速為-11%,較10月讀數環比走低;

b. 對東盟出口同比10月增長20%和11月增長5%。

3. 美國公眾公司會計監督委員會(PCAOB)發布報告,確認2022年度可以對中國內地和香港會計師事務所完成檢查和調查,撤銷2021年對相關事務所作出的認定。

a. 這標誌著中美審計監管合作取得積極成效,對中國企業在美上市釋放出積極信號。

4. 10月在持有美債規模前十大經濟體中,比利時和法國增持,其他八個經濟體均減持,其中

a. 日本10月所持美國國債減少420億美元,至1.078萬億美元,是日本連續第四個月減持美國國債。

b. 中國10月所持美債減少240億美元,至9096億美元,為連續兩個月減持美國國債,中國持有的美債金額連續六個月低於1萬億美元,持倉總量延續2010年6月以來最低。

c. 排列第三的美債債權經濟體英國,10月份持有美債6385億美元,和9月份相比減少了248億美元。

• 其他

1. 本周美油累漲4.60%,布油累漲3.86%,均在上周大跌後反彈,最近六週內第二週累漲。

2. 美國汽油和天然氣期貨齊跌,但全週都累漲。

a. NYMEX 1月汽油期貨本週累漲3.7%;

b. NYMEX 1月天然氣期貨在連跌兩週後,本週累漲5.68%。

3. 歐洲天然氣全週累計大跌,終結四周連漲之勢。

加密生態消息方面

1. 資管公司WisdomTree ,新推出9只區塊鏈基金,已獲得美SEC,WisdomTree 當前持有1.78億美元加密資產。

2. 方舟基金ARK Invest ,增持320萬美元的CB 股票,價值約1200萬美元。

3. 支付巨頭PayPal 與加密錢包MetaMask 達成合作, PayPal 將無縫整合到MetaMask 錢包內,以便購買以太坊等資產,新功能將在未來幾周向所有符合條件的美客戶推出。

4. 蘋果公司:將允許歐洲用戶在第三方應用商店購買NFT 和加密貨幣,以遵守歐盟新壟斷法。

5. 東京電力公司與TRIPLE -1合作,在全國范圍內開發分佈式數據中心,利用多餘電力開採加密貨幣。

6. 亞洲市場首批虛擬資產ETF 上市,12月13日,南方東英正式推出亞洲首批虛擬資產ETF :南方東英比特幣期貨ETF (3066.HK)、南方東英以太幣期貨ETF (3068 .HK)。 ETF於12月16日正式在港交所上市交易。

7. 摩根大通報告:13%的美國人口約4300萬人持有加密貨幣,相比2020年之前的3%,大幅提升。

————————————————————————————————————————————————

長期洞察:用於觀察我們長期境遇;牛市/熊市/結構性改變/中性狀態

中期探查:用於分析我們目前處於什麼階段,在此階段會持續多久,會面臨什麼情況

短期觀測:用於分析短期市場狀況;以及出現一些方向和在某前提下發生某種事件的可能性

————————————————————————————————————————————————

長期洞察

• 新增籌碼與賣出籌碼

• 籌碼年齡分佈結構

• 高權重多次拋壓

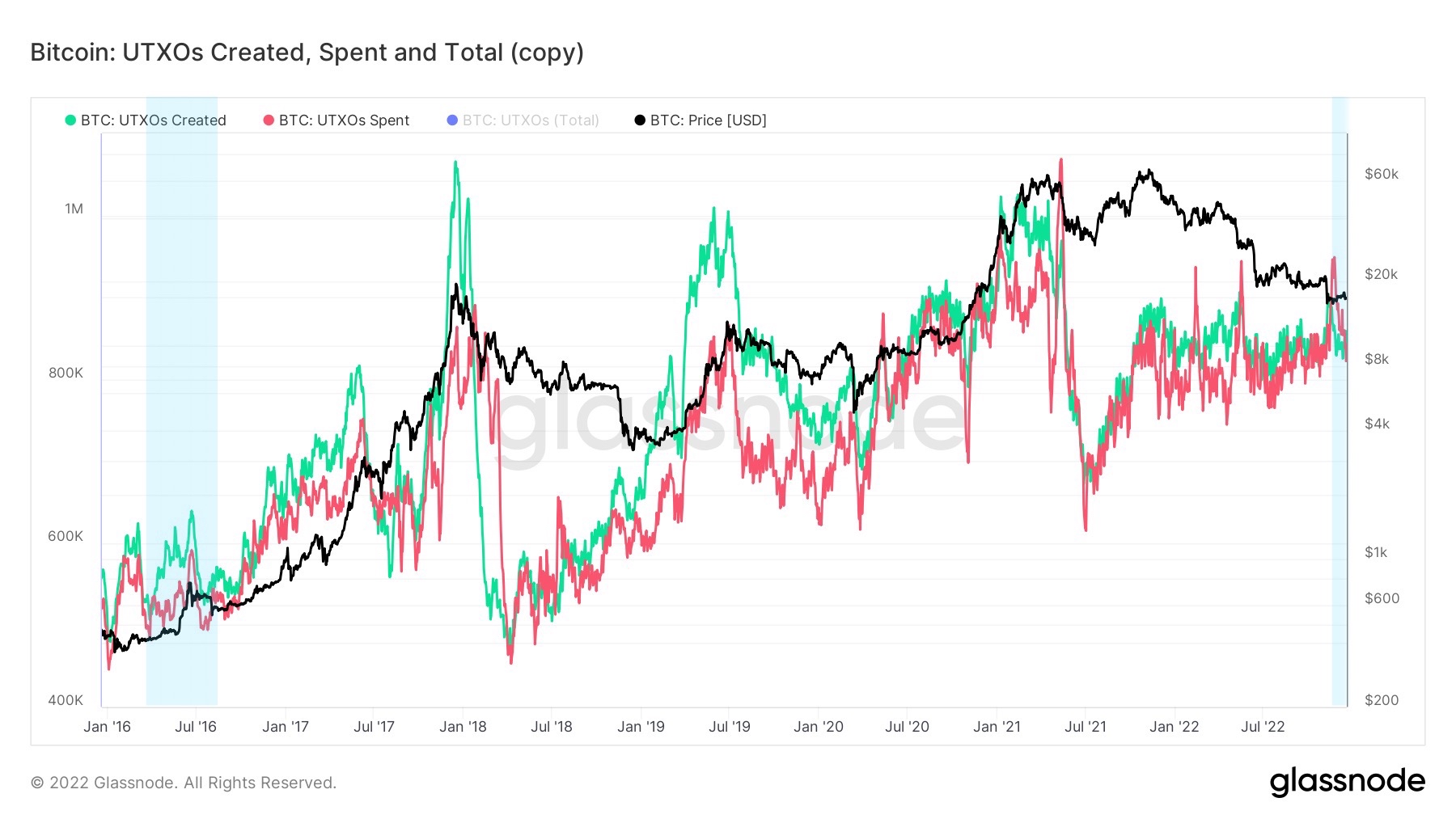

(下圖新增籌碼與賣出籌碼)

新增籌碼比賣出籌碼稍強,賣出籌碼開始下降;

上次與此較為類似,是在2016年情況。

當然新增籌碼並沒有太多,但好在賣出籌碼結構開始緩緩下降,於此的壓力開始大幅度下降。

從長期看,市場正在試圖重新回歸平衡。

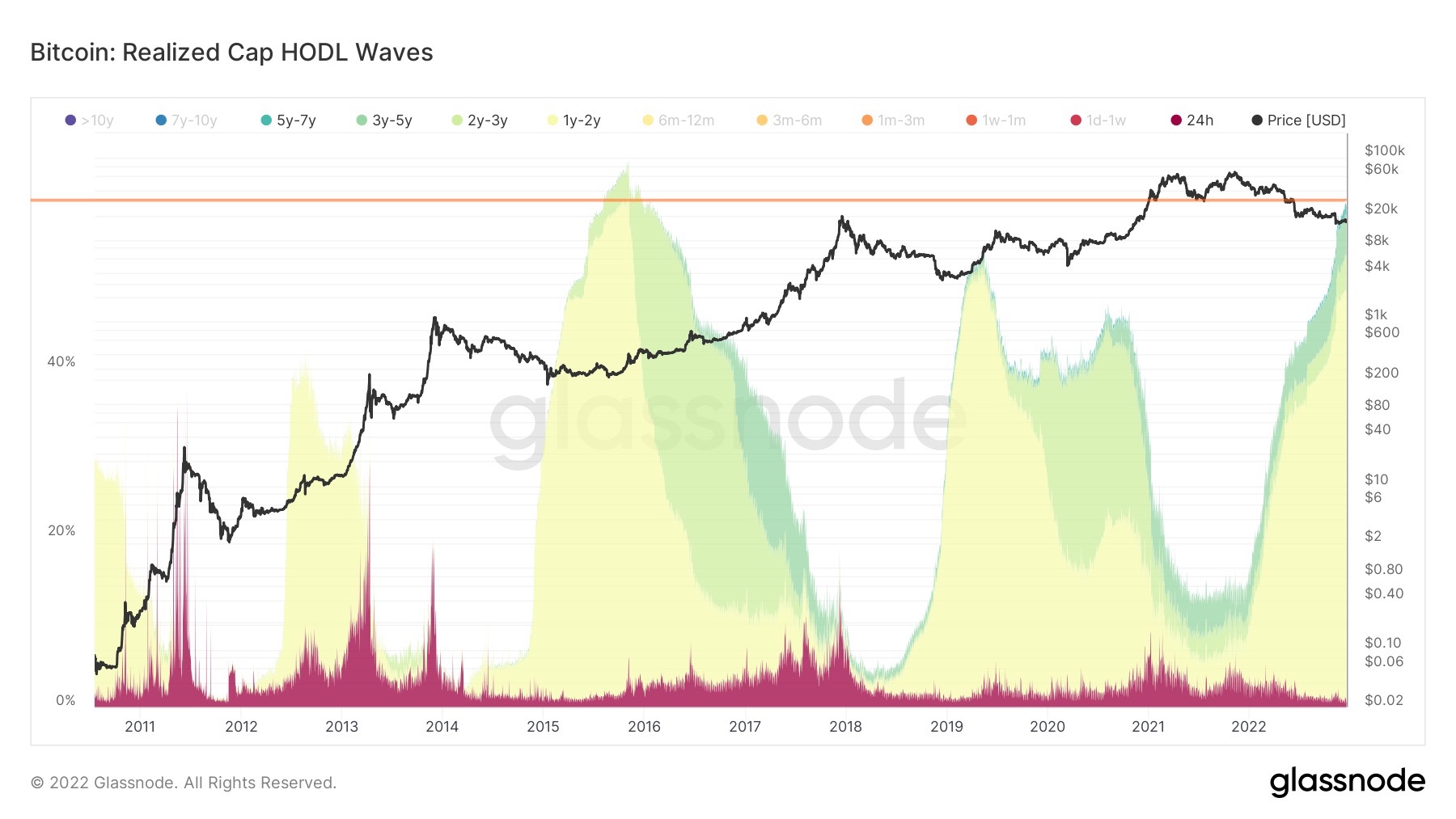

(下圖籌碼年齡分佈結構)

籌碼年齡分佈結構上,依然顯示較為堅實的支撐狀況,但新生資金進入低迷時期。

市場整體定價正在回歸內部供需狀況。

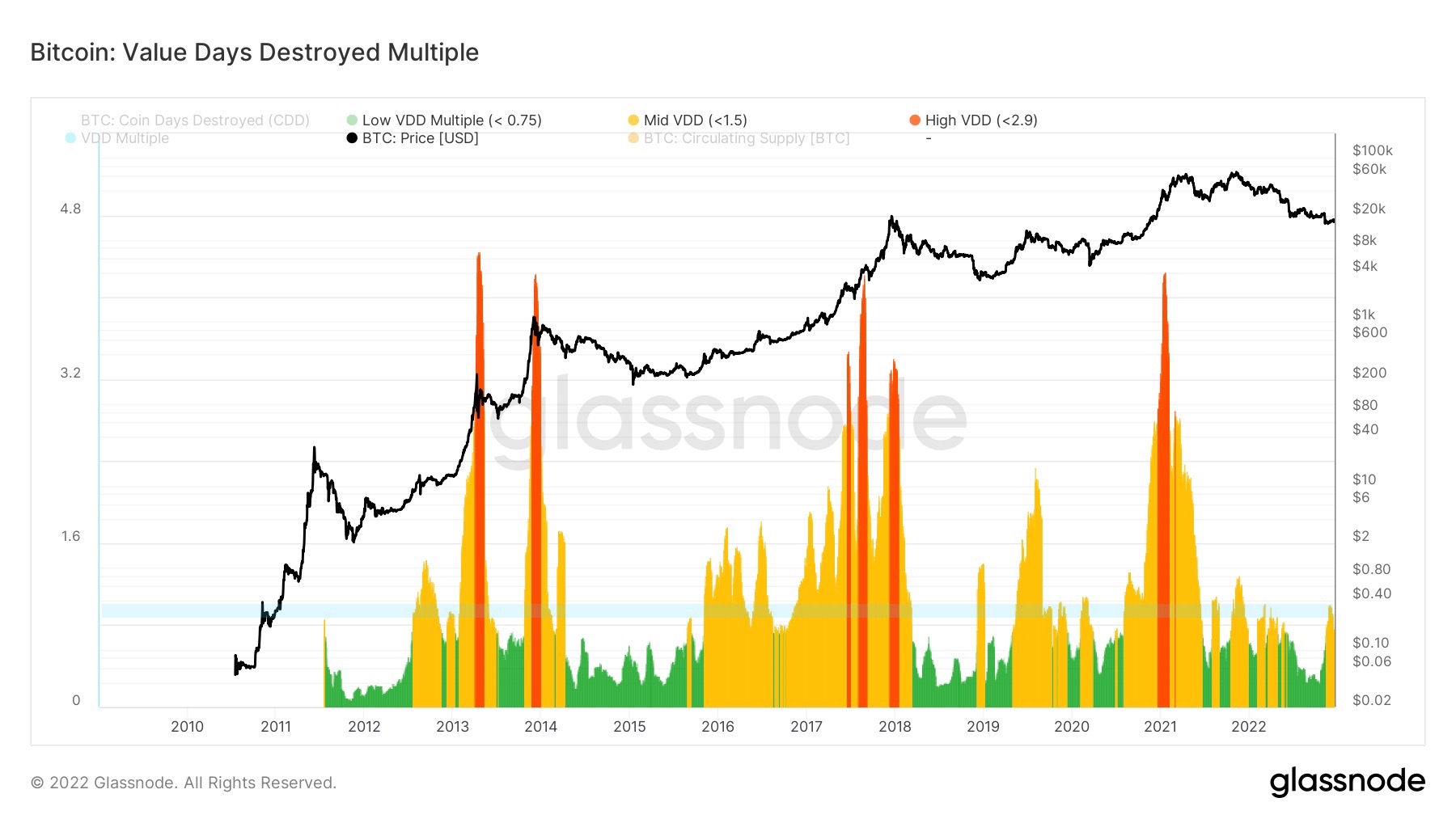

(下圖高權重多次拋壓)

高權重多次拋壓有所下降,已經從峰值階段開始回歸。

但在沒有極度充裕的新增籌碼結構來說,可能還需要等待高權重拋壓繼續的下降。

這在時間上來說可能還需要等待。

中期探查

• 網絡情緒積極性

• 穩定幣流通量

• 購買力差值

• 總衝擊量

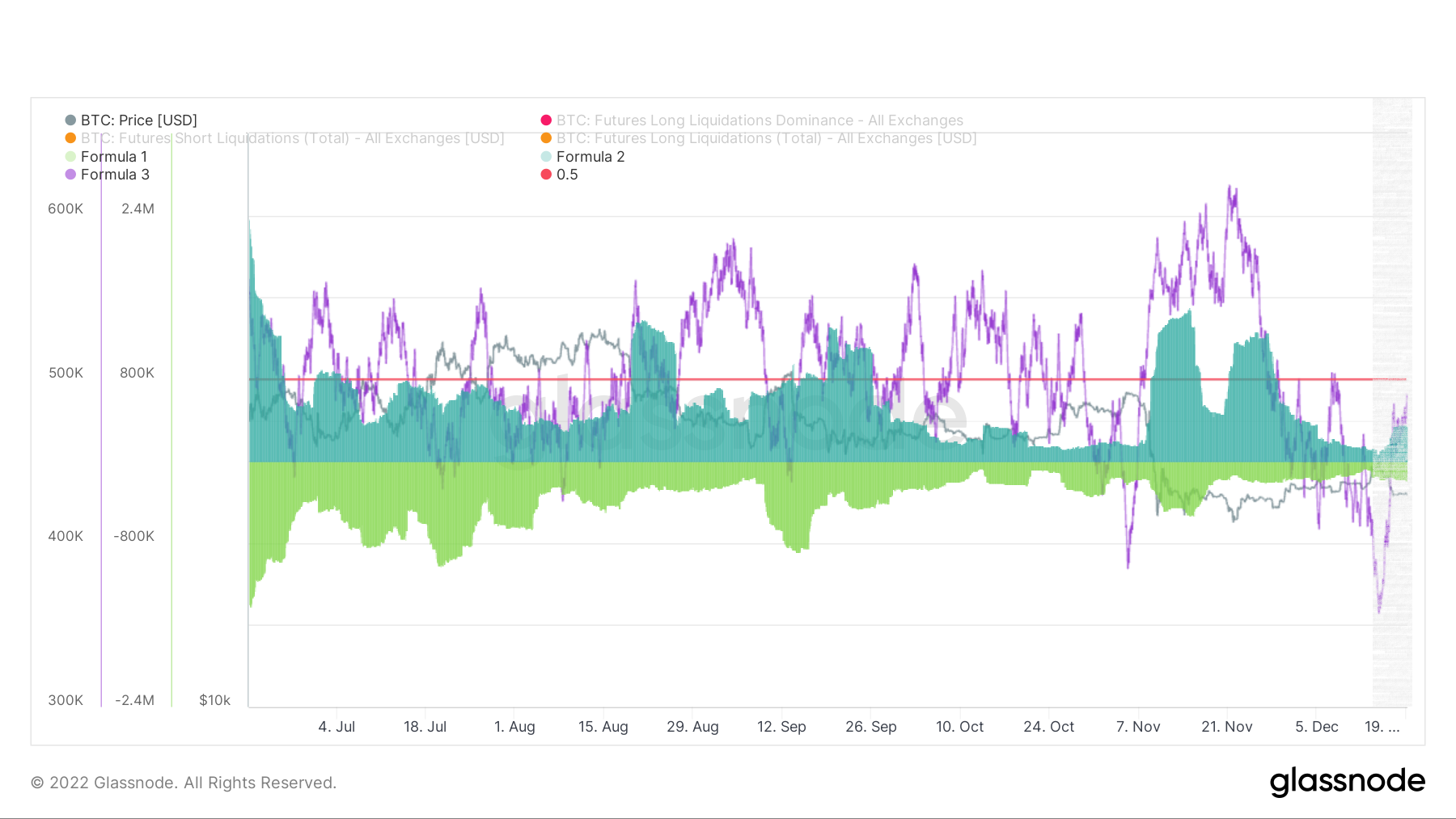

• 衍生品清算全景

• 積累趨勢分

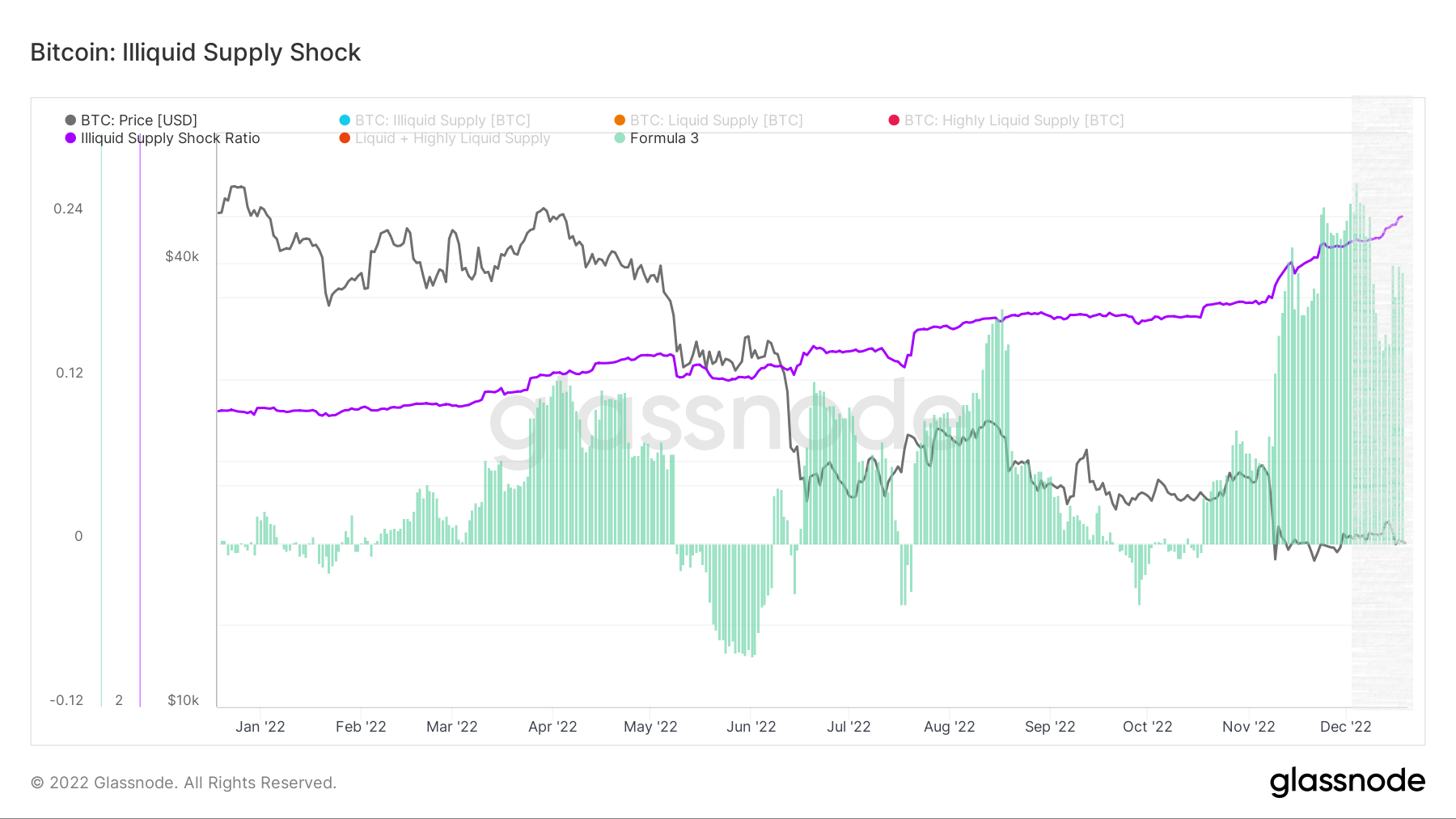

• 非流動性供應

• 高質量地址數量

• 巨鯨交易所淨頭寸

交易情緒評級:偏存量

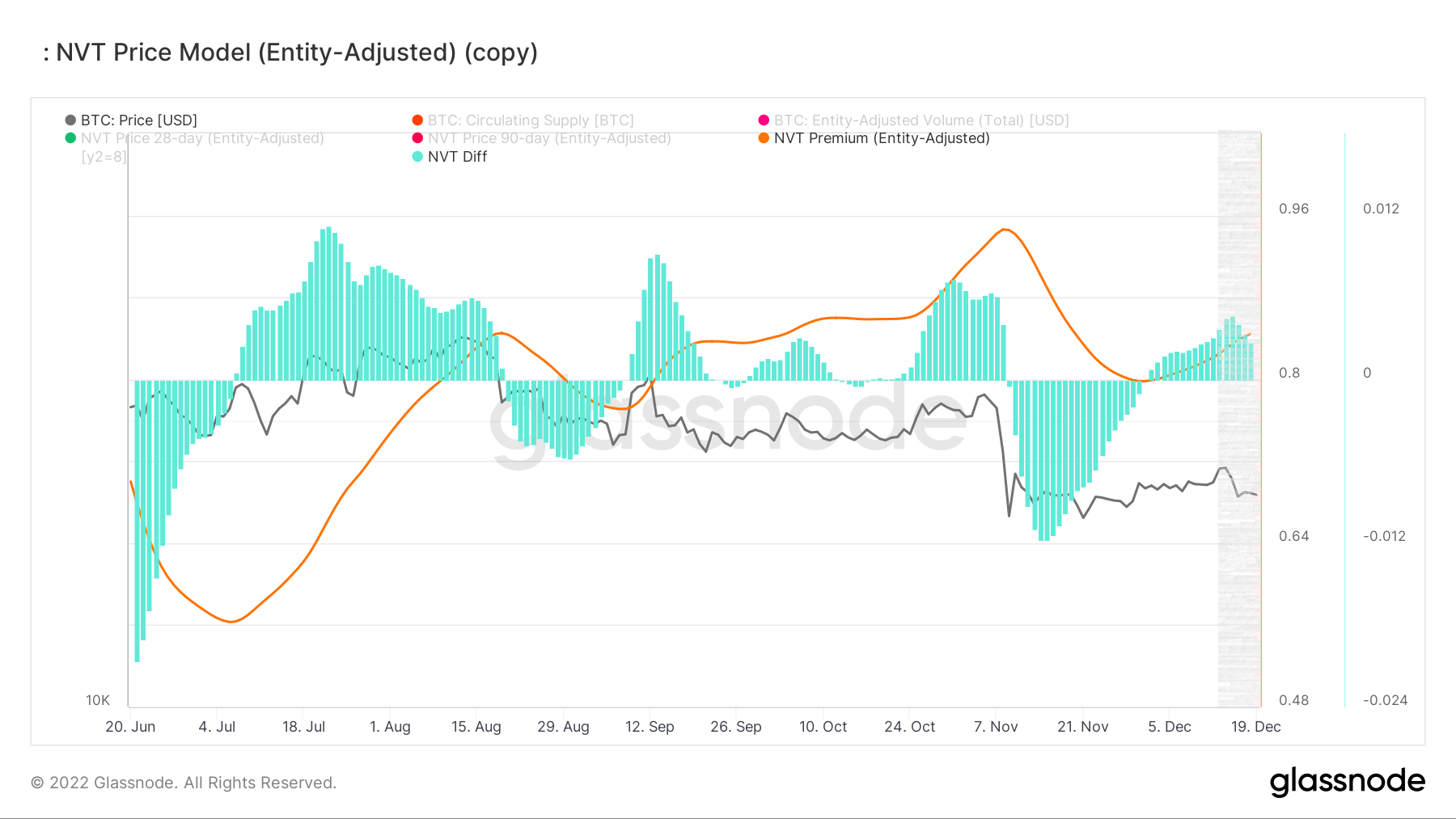

(下圖網絡情緒積極性)

鏈上交易情緒有些微放緩的狀況,可能是場內的步調稍帶放緩。

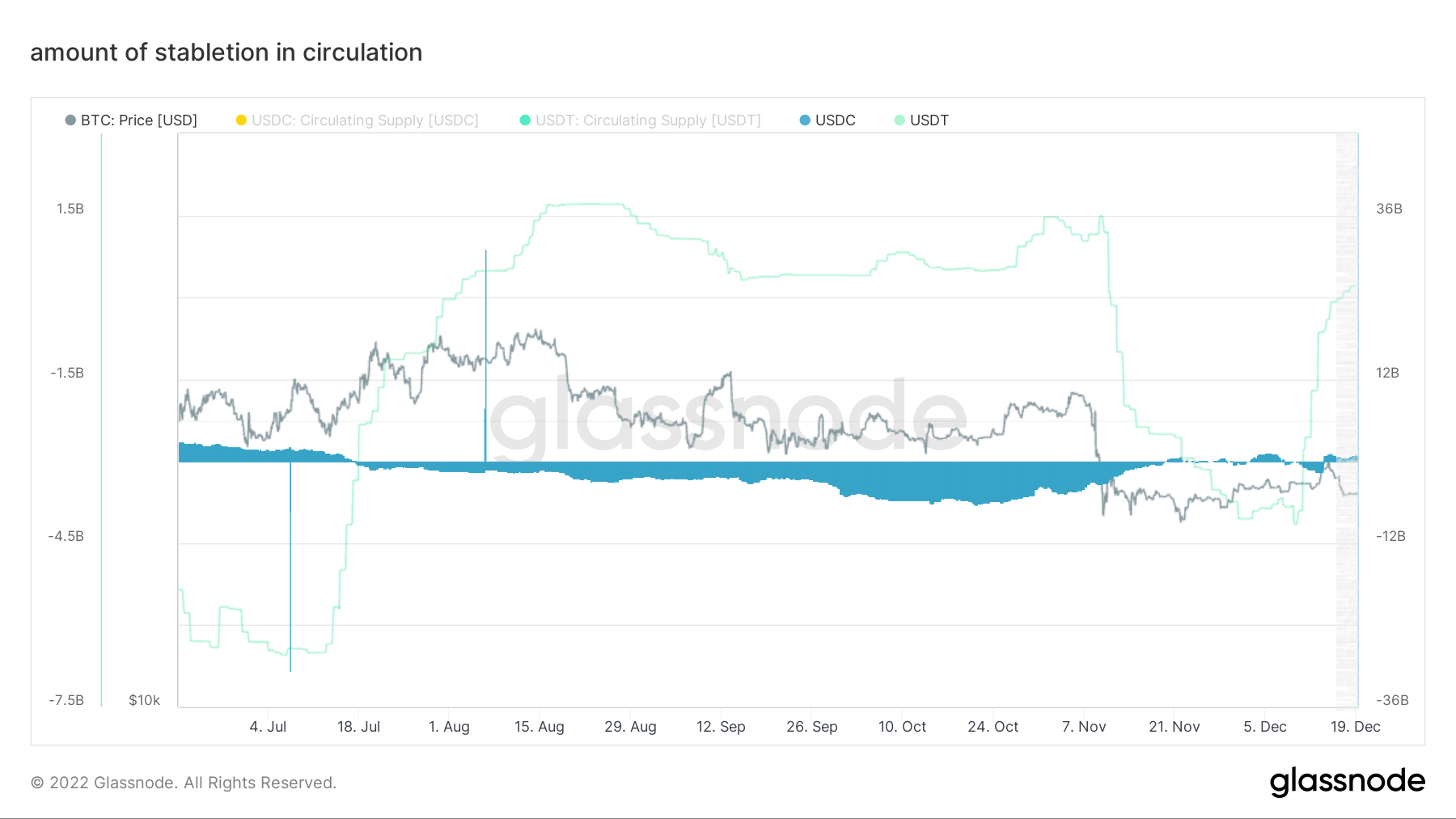

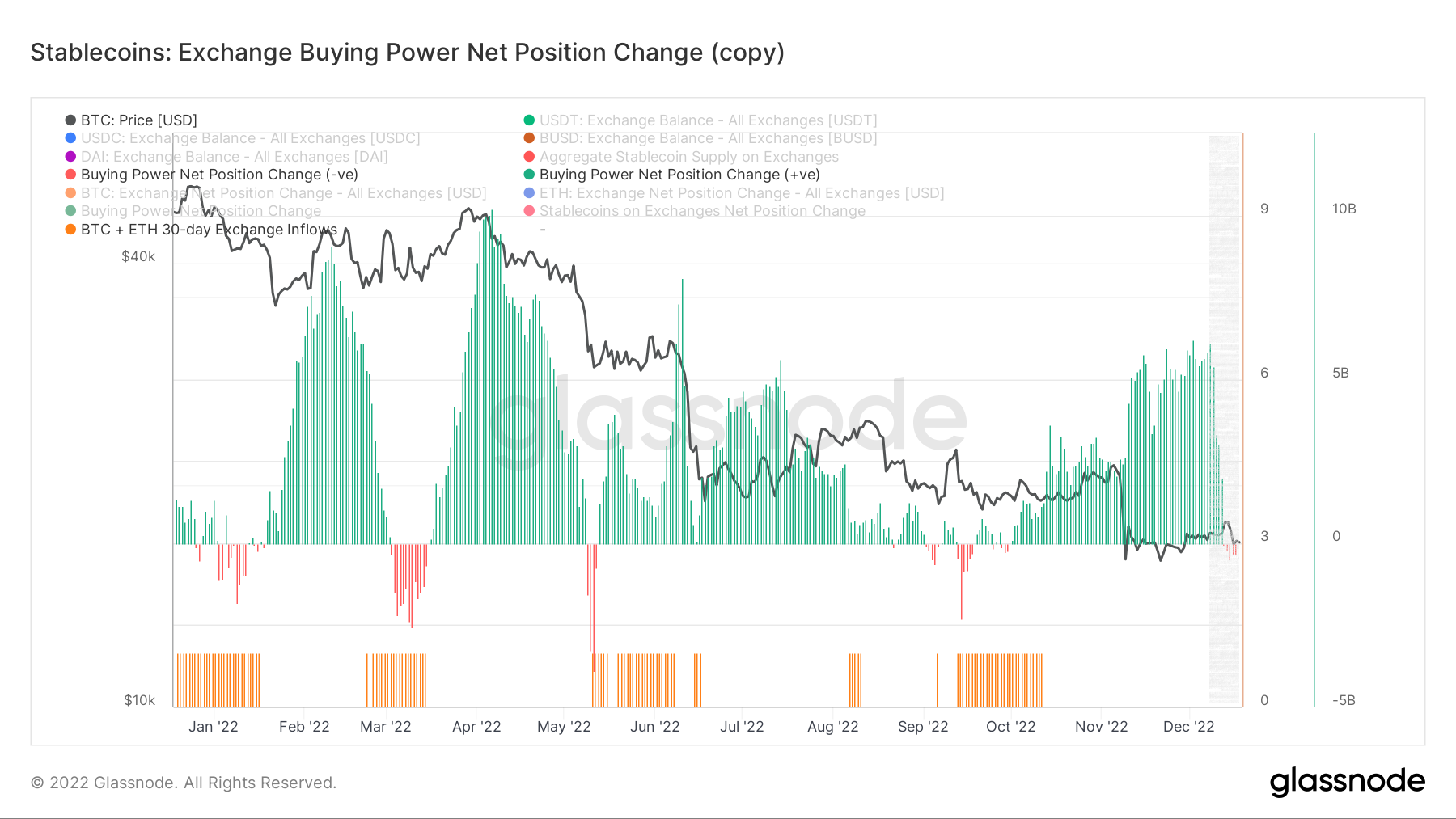

(下圖穩定幣流通量)

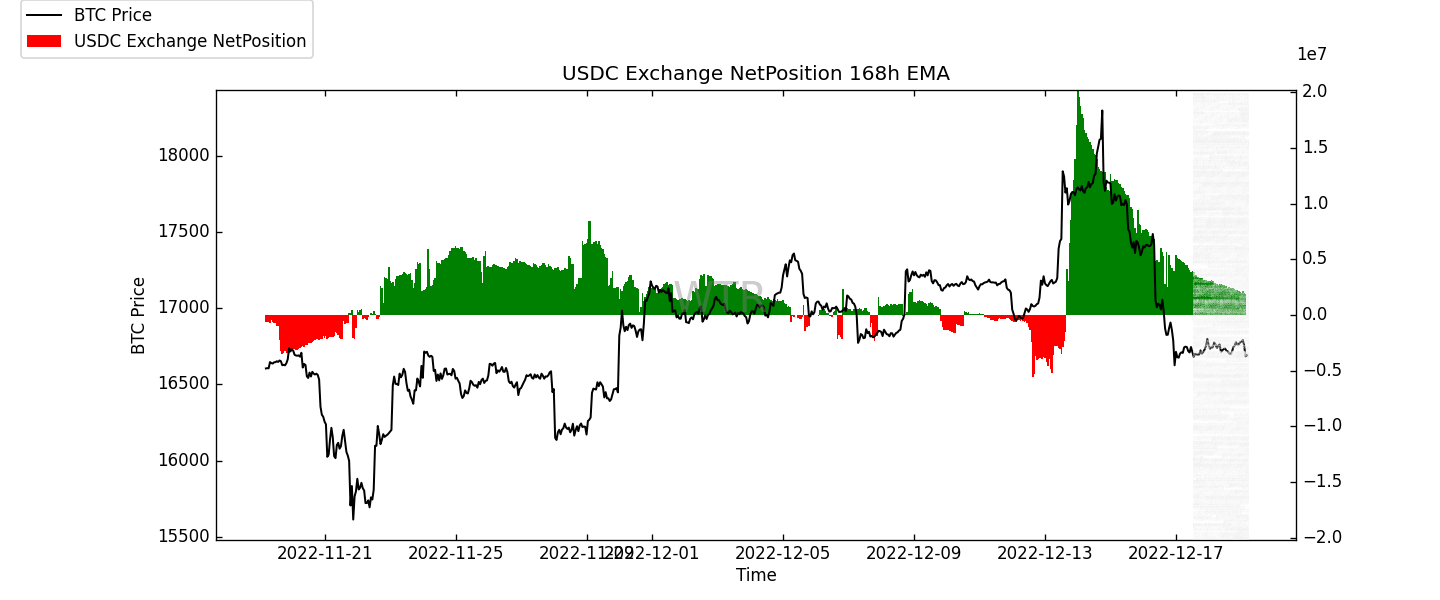

穩定幣流通量顯示,USDC、USDT皆有增加的跡象。

(下圖交易所購買力差值)

交易所購買力差值顯示,場內關鍵穩定幣數量少於交易所內部的BTC、ETH,可能存在一定購買力不足的問題;

市場也會陷入到存量購買力支撐的環境當中。

結合穩定幣流通量,可能當前流入的資金未在場內形成趨勢,以至於在交易所購買力差值中尚未體現量級的扭轉。

拋壓評級:緩慢收縮

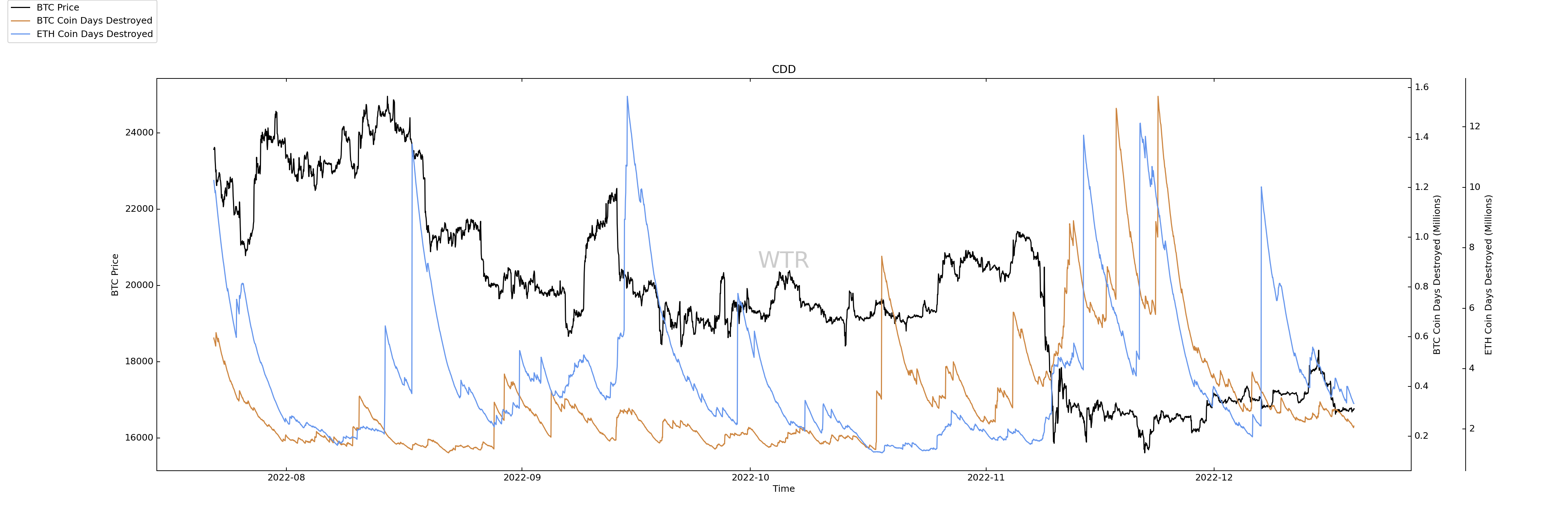

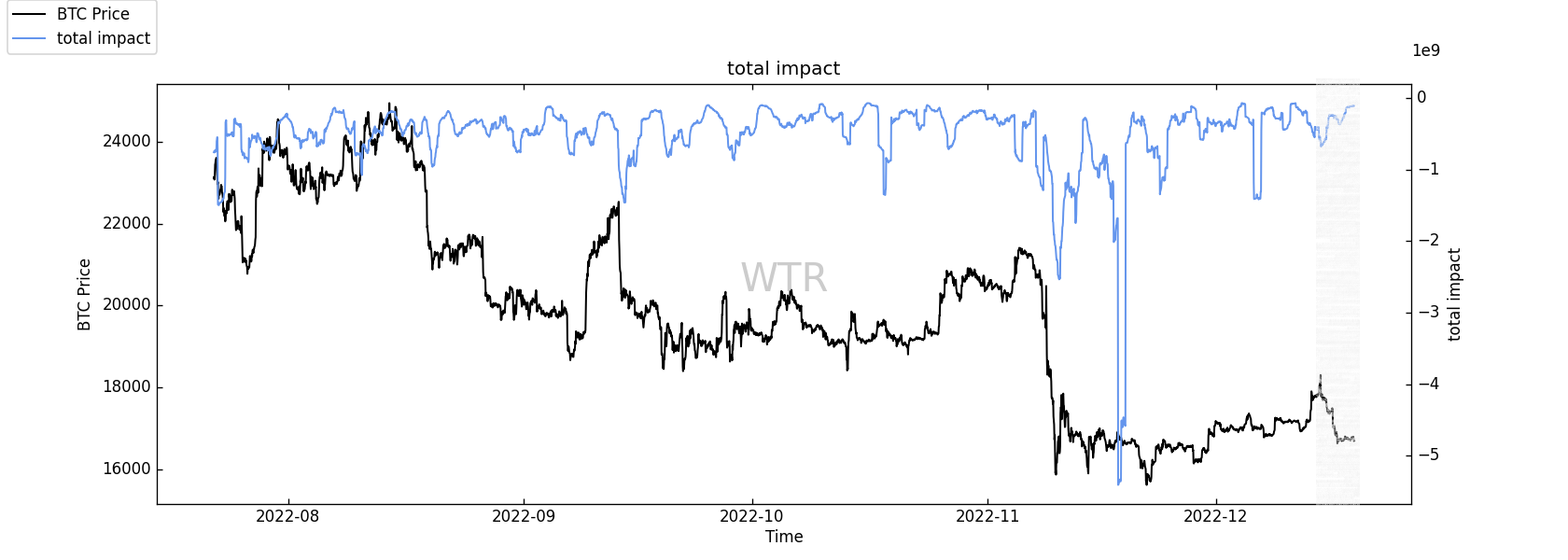

(下圖總衝擊量)

拋壓在緩慢地收縮,近期下跌的主因可能不在拋壓。

接下來,探索衍生品的狀況。

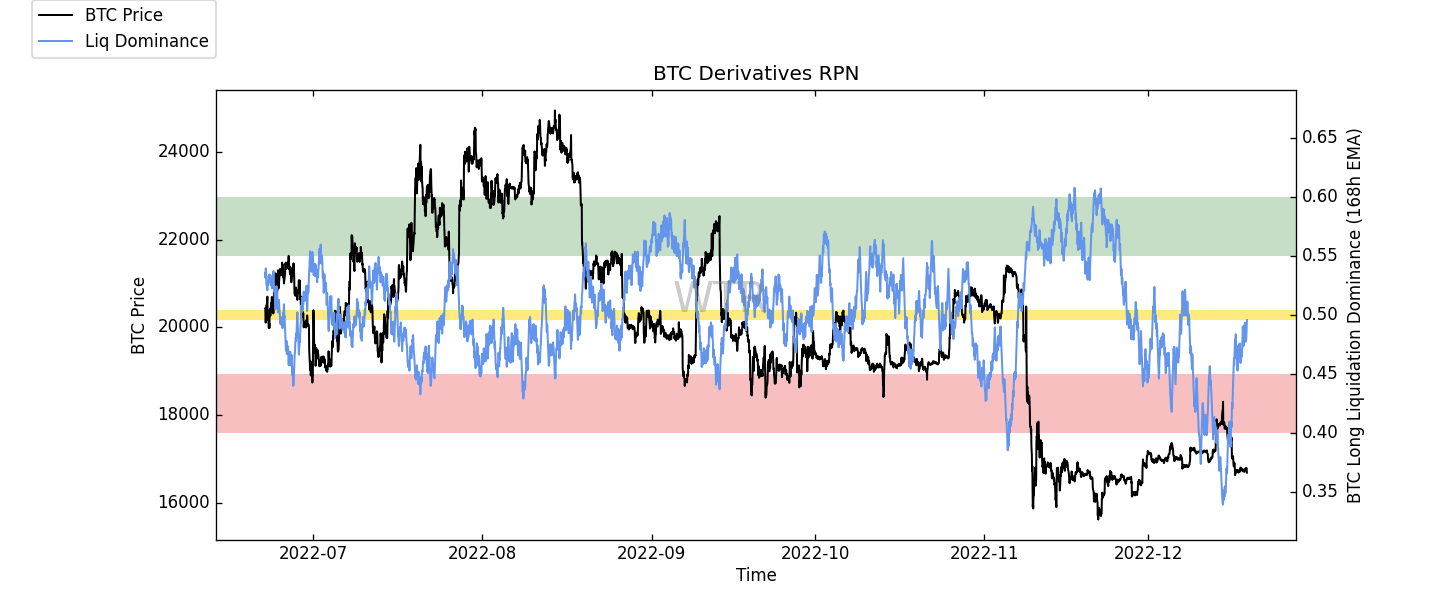

(下圖衍生品清算全景)

紫線:衍生品風險係數

藍色區域:多頭清算量

綠色區域:空頭清算量

從衍生品清算的角度看,目前多頭清算量到達一定的緩衝區間,當前未有進一步上升。相對,空頭清算量有輕微上升的痕跡。

從衍生品風險係數的角度看,當前有略微靠近“中性”區域的痕跡。

重要群體評級:重新進入修復積累階段,巨鯨輕度放緩施壓

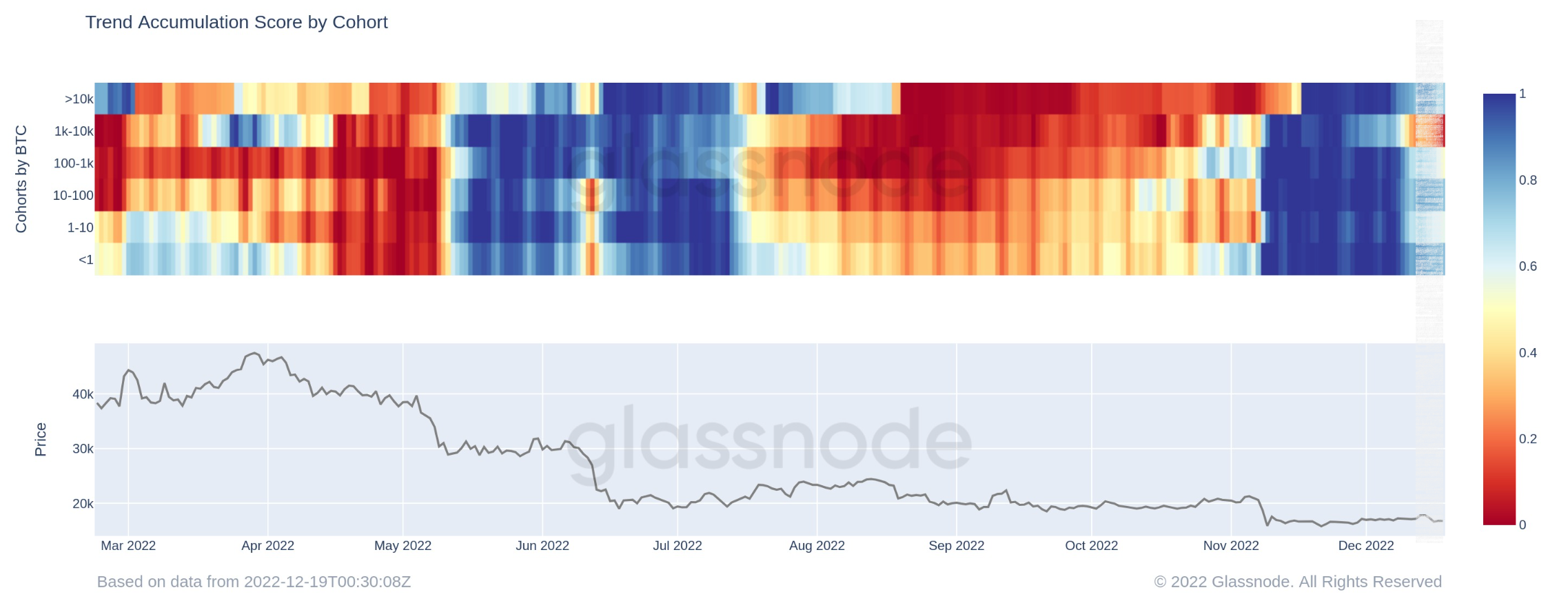

(下圖積累評分錶)

從各個群體的地址積累狀況來看,

積累狀況未有形成“合力”的情況,

1k-10k的巨鯨地址表現出相對差的積累狀態,評分徘徊在0-0.2之間。

(下圖非流動性供應)

非流動性供應近期的積累狀況略微放緩,然而,隨著價格下移一個區間後,重新開始有增持的動作。

(下圖高質量地址數量)

高質量地址同樣出現放緩後增加的動作,從行為角度回溯,可能相對高的價格對於這部分群體而言,性價比不高。

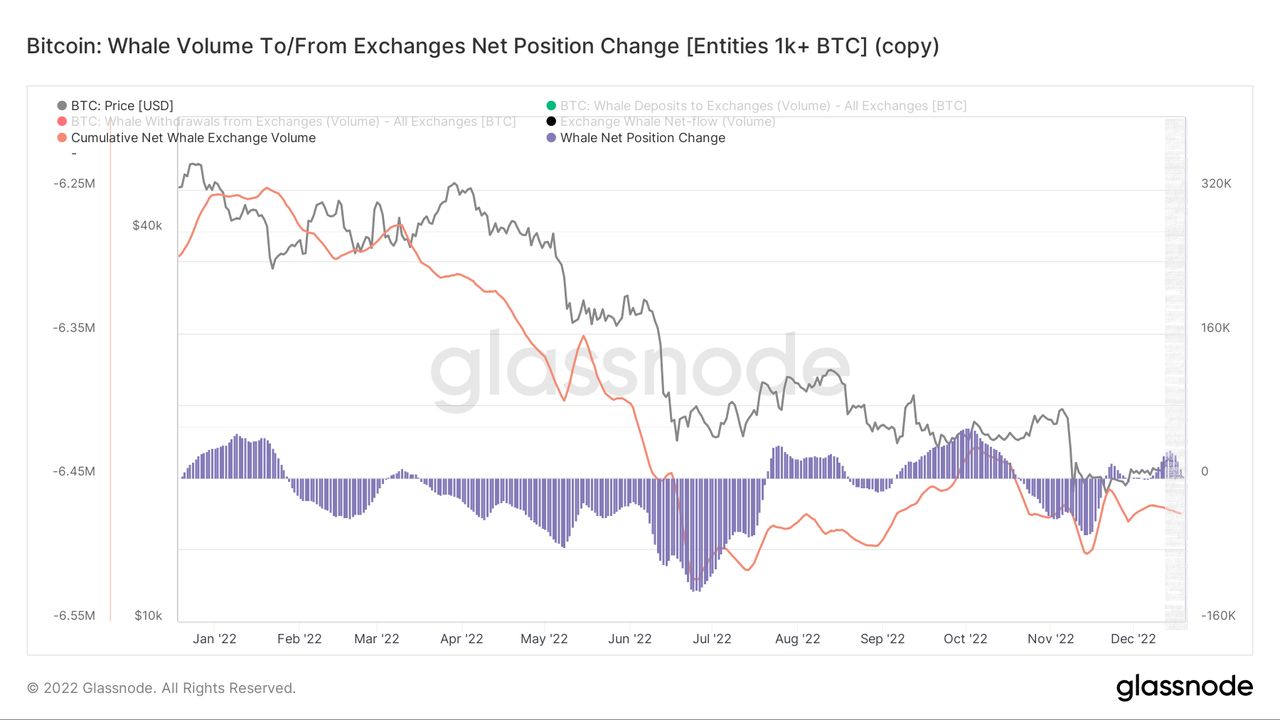

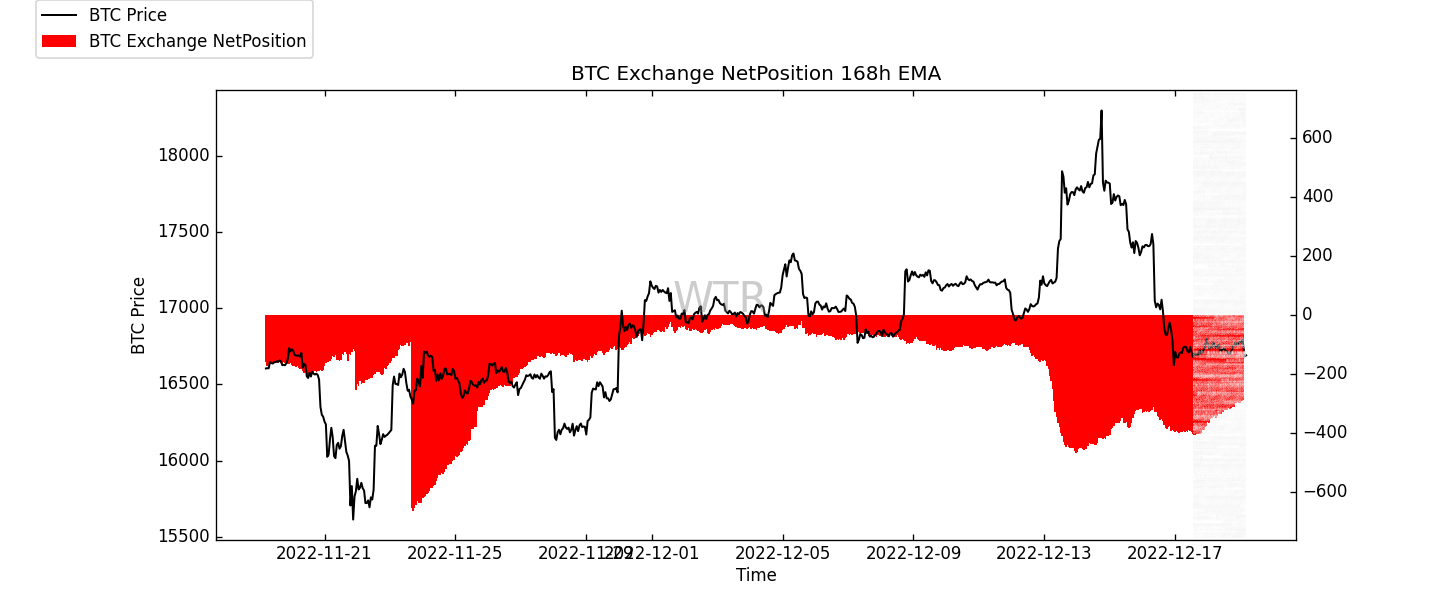

(下圖巨鯨交易所淨頭寸)

1k的巨鯨輕度放緩在交易所施壓的動作。

結合積累趨勢圖,可能他們近期存在已出貨的痕跡。

短期觀測

• 衍生品風險係數

• 期權意向成交比

• 衍生品成交量

• 期權隱含波動率

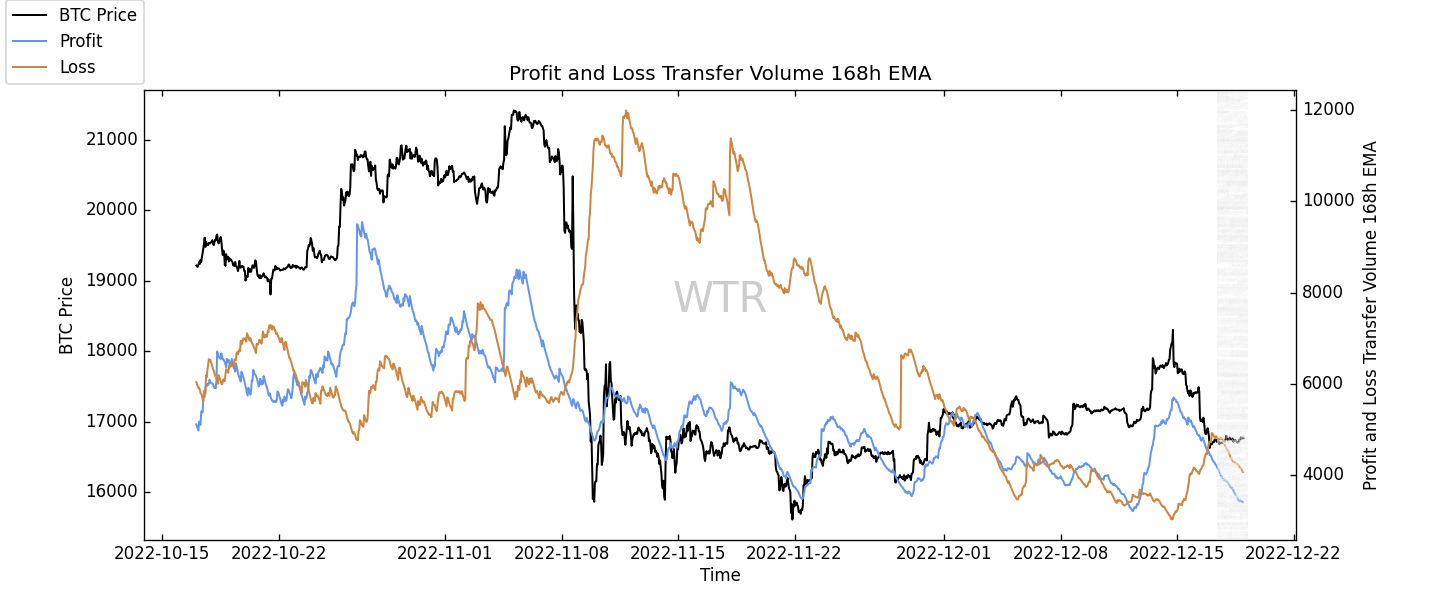

• 盈利虧損轉移量

• 新增地址和活躍地址

• 冰糖橙交易所淨頭寸

• 姨太交易所淨頭寸

• 高權重拋壓

• 全球購買力狀態

• 穩定幣交易所淨頭寸

• 鏈下交易所數據

(下圖衍生品風險係數)

衍生品的風險,可能因為價格下跌造成的清算,已經從之前的風險位置已經逐漸回歸。

現在衍生品風險回到中性位置,相對之前的空頭交易者,在目前階段交易優勢開始下降。

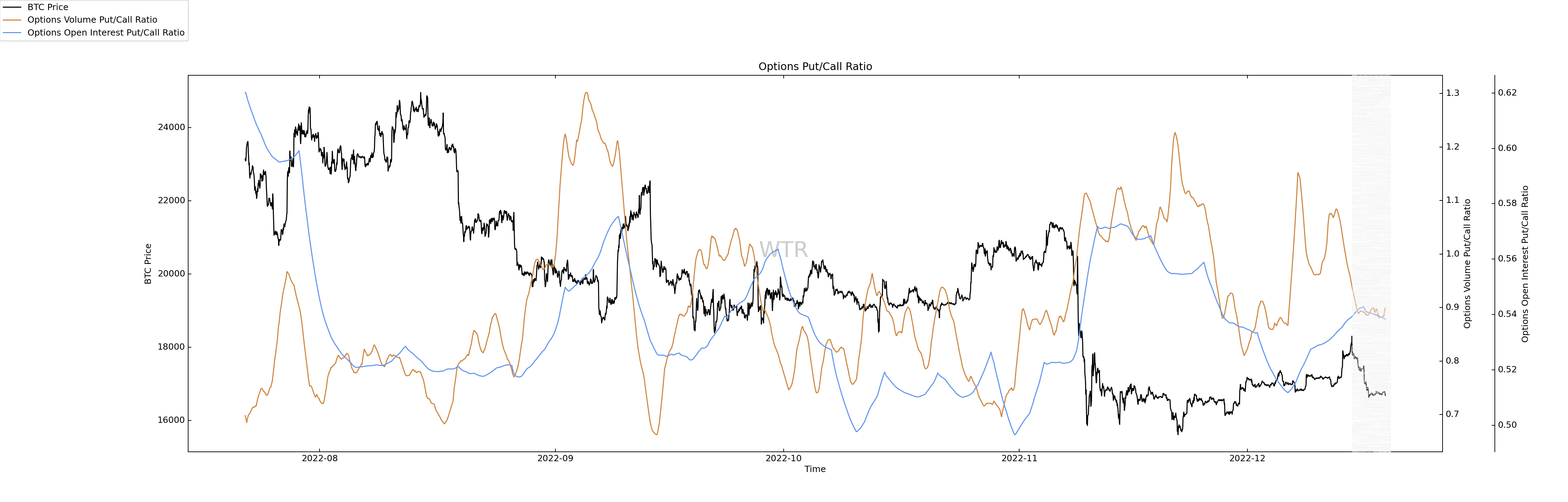

(下圖期權意向成交比)

之前有輕度看跌保護,不過在本輪短期的下跌過程中,交易者並沒有追加下注比例。

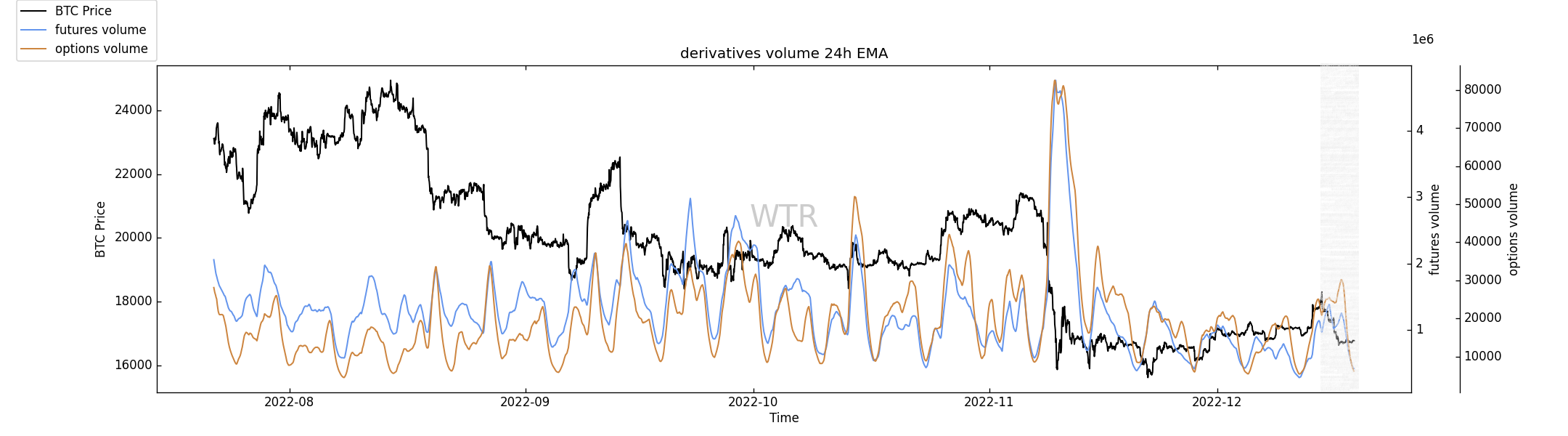

(下圖衍生品成交量)

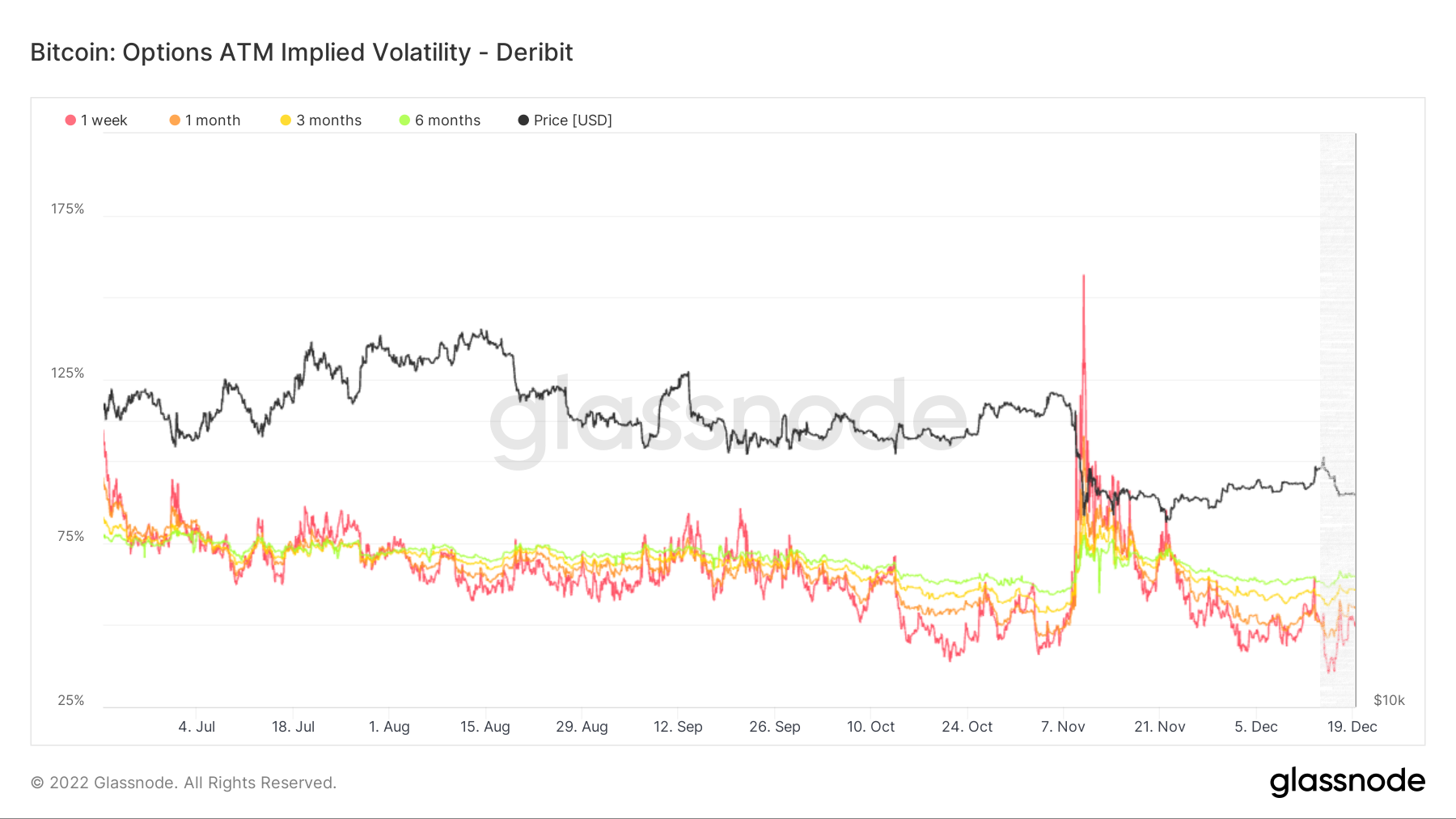

(下圖期權隱含波動率)

隱含波動率並未發生太大變化,目前從波動率來看,對於加密期權交易者來講,賣方優勢有少許下降。

(下圖盈利虧損轉移量)

踩踏情緒和利潤拋壓都在降低,沒有情緒的帶動,市場宛如失去了正反饋的加速機制,市場的更多波動可能會變得緩慢和較小。

情緒在決策中擔任著至關重要的角色,也一般扮演者放大器的工具。

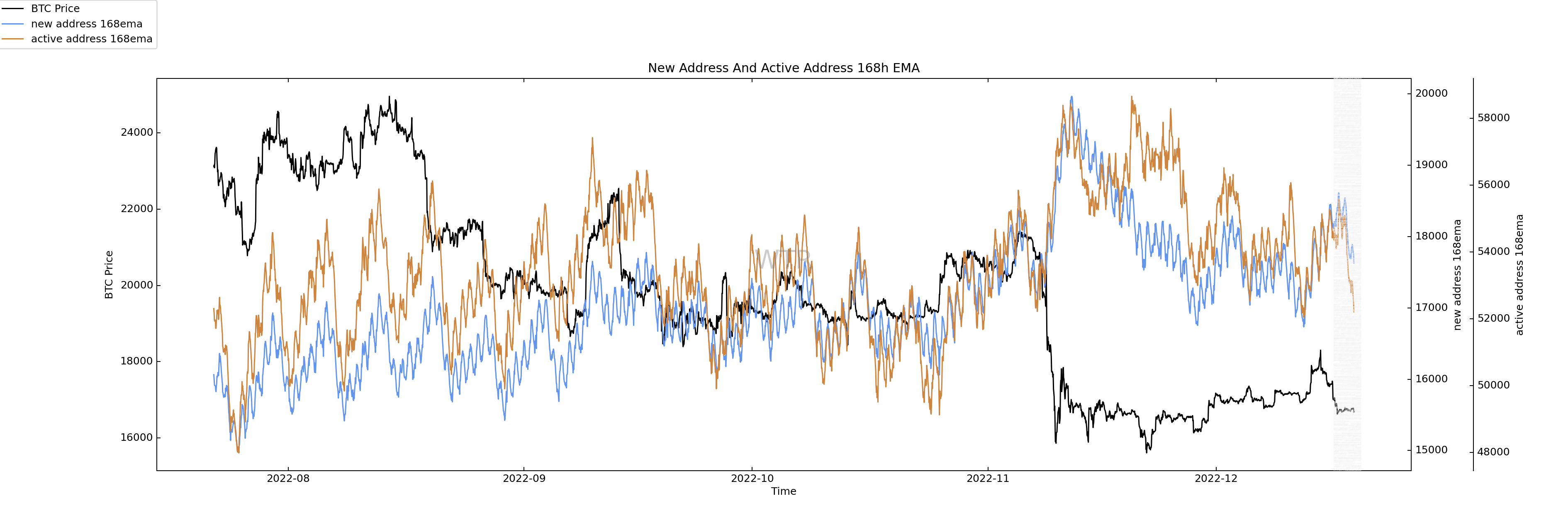

(下圖新增地址和活躍地址)

新增地址繼續低迷和略帶下降;

市場進一步的破圈,需要有全新的鉚點和抓點。

目前情況並不具備。

現貨以及拋壓結構評級:拋壓放緩,少量積累開始

(下圖冰糖橙交易所淨頭寸)

此幣有一定程度積累趨勢,這是件相對樂觀的事情,但是目前的積累還不夠強力,市場往往在此階段呈現的是弱反饋和延遲反饋。

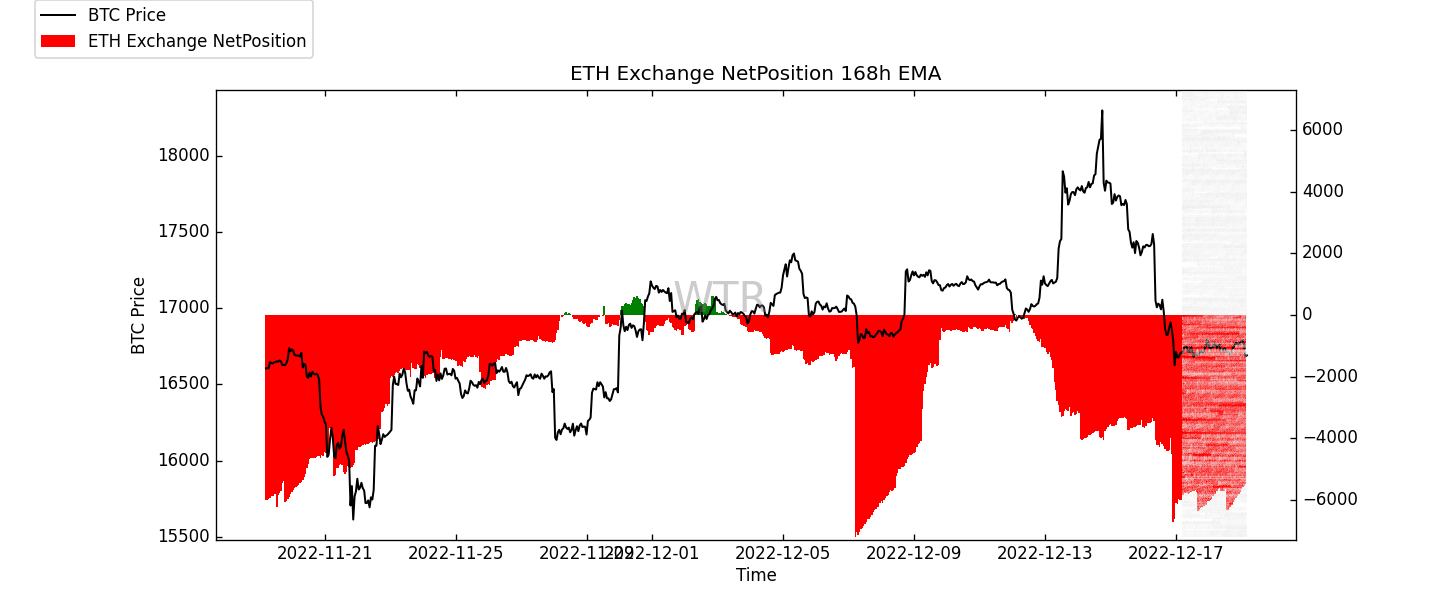

(下圖E太交易所淨頭寸)

與此相反,E太的積累反而在變大,更多公鏈的失敗,可能導致很多參與者把更多的期待放入了E 太方面。

(下圖高權重拋壓)

高權重拋壓依然屬於低迷階段,本次短期振幅可能與這些關聯較小,更多是衍生品問題。

購買力評級:全球購買力開始初步恢復,穩定幣支撐略有下降

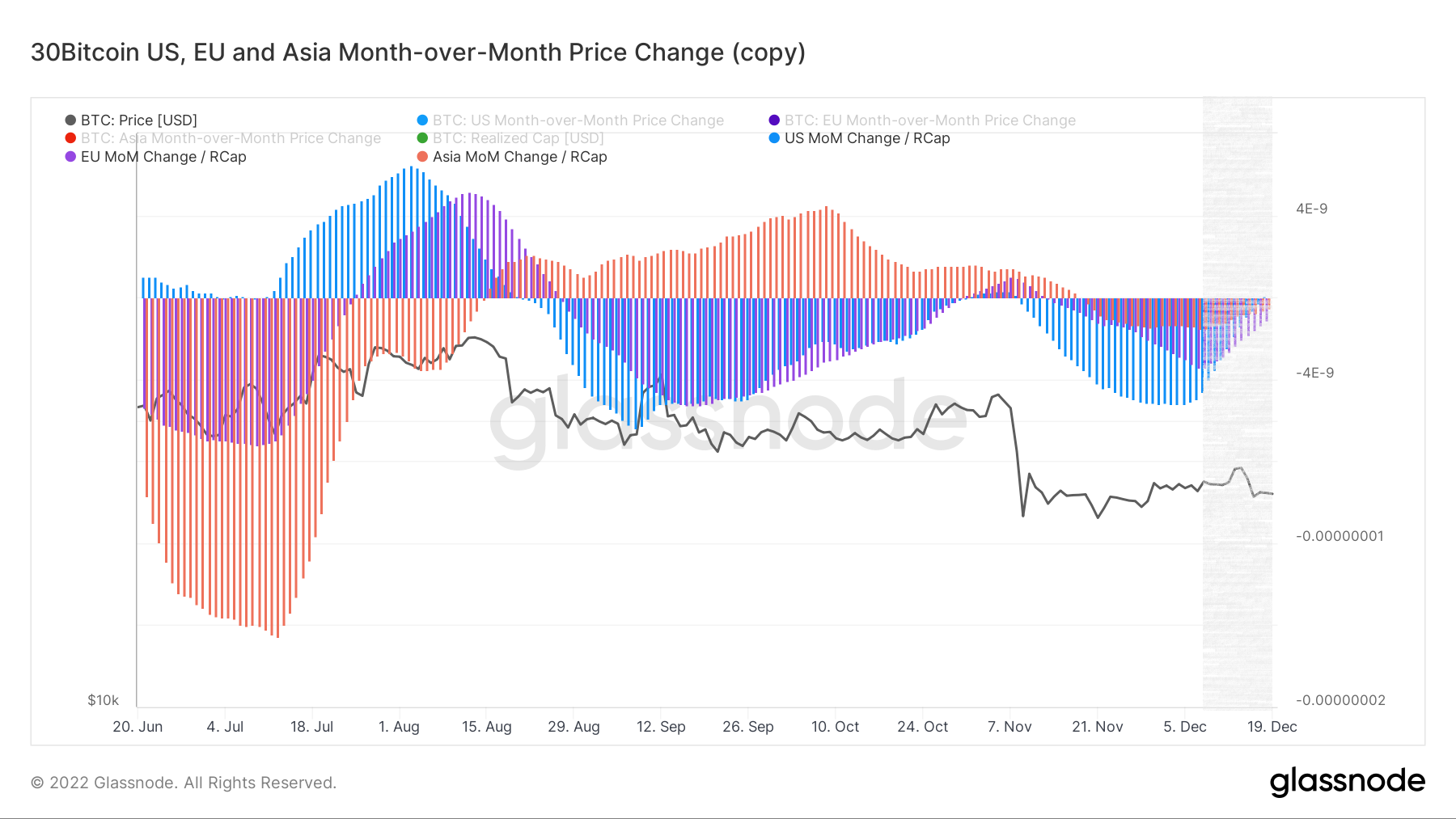

(下圖全球購買力狀態)

全球購買力開始有恢復跡象;

其中美區購買力恢復最快,歐洲區其次,亞洲區還在徘徊和低迷當中。

(下圖USDC交易所淨頭寸)

USDC相比之前流入大幅度縮減,有所暫停。

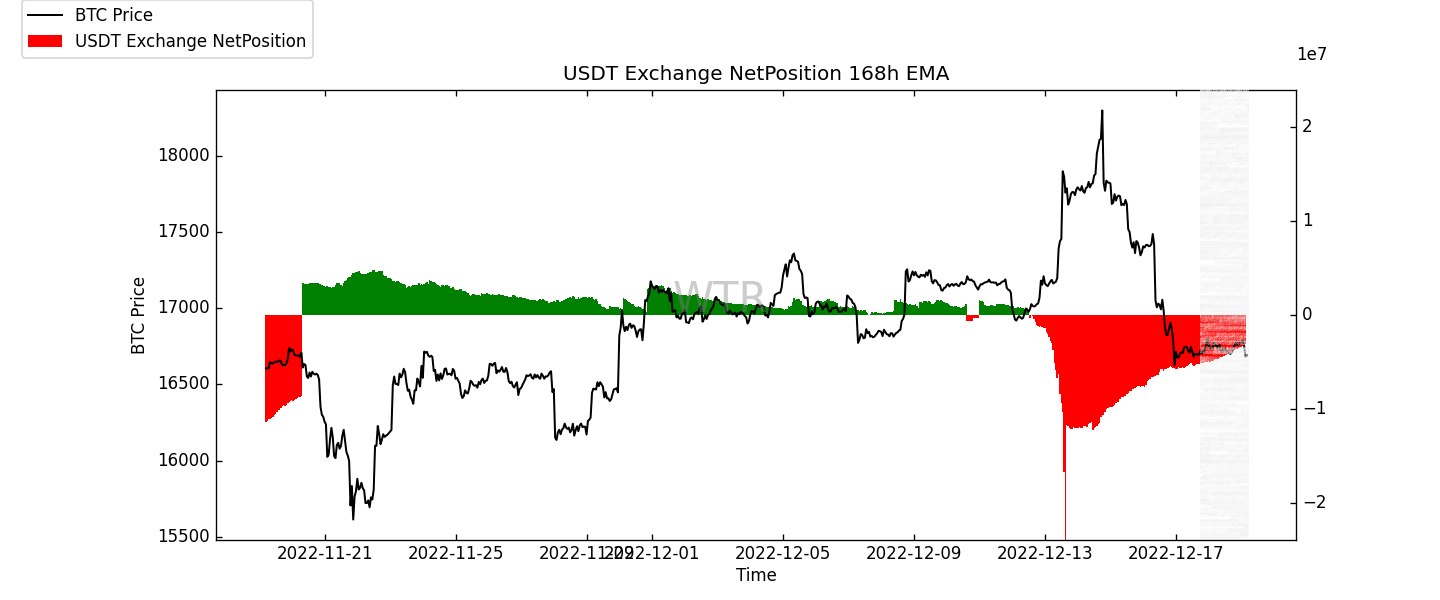

(下圖USDT交易所淨頭寸)

USDT呈現更多的流出,不過現在相比之前有較大放緩。

穩定幣在最近短期的表現開始邁入了一定程度的乏力狀態。

鏈下交易數據評級:15000以下有購買意願,但購買意願減少

(下圖Coinbase鏈下數據)

15000有一抹意願掛單,但相比前兩週,重大意向掛單少了一抹。

(下圖Binance鏈下數據)

16000,15500,15000不同美元價位都有購買意願,但相比之前幾周有不同程度的減弱。

參與者需謹慎對待。

(下圖Bitfinex鏈下數據)

16000,15800一點購買意願,但相比兩週前購買意願大幅度放緩。

本週總結:

消息面總結:

1. CPI連續兩個月回落,美聯儲貨幣緊縮顯成效。

2. 美11月CPI中的休閒服務、教育通訊服務和其他服務仍保持環比漲幅,這些服務和勞動力成本關係密切。

3. 目前美國市場勞動力不足且勞動力成本上行,CPI服務方面的價格是否能回落,尚有待觀察。

另外,聯儲下調了經濟預期同時上調通脹預期,市場判斷明年的形式可能更偏於滯漲,降息不會很快發生,實施量化寬鬆也有待時日。

歐元區雖然通脹有所放緩,而市場需求下降一定程度上削弱了信心,重回經濟增長還較遠。

哪怕加息幅度相比幾個月前有所下降,但並未出現像六月下旬利空落地之後的回暖,市場在連環的事態衝擊下,顯示出初步的疲軟。

未來一年可能有四分之三的時間都是信貸緊縮,大批量泡沫和熱錢消失的投資環境下,投資策略如何匹配,緊縮時代的資產配置和投資組合將是一個難題。

解決這個複雜的難題在未來一年頗具挑戰,同時需要思考的是,各種思潮和文化環境影響對中長期產生怎樣的結構變化,例如債券問題和全球化問題。

在衰退和復甦之間,重要的抓點是生產率,如何進一步保持和恢復生產率,是在去槓桿和信貸縮緊至關重要的一點。誰能率先將生產率提高並且穩定,誰就能最先恢復信貸。

在微觀上最重要的是,收入增長率要超過債務增長率,然而收入增長率不能超過生產率,債務下降和經濟活動恢復正常,這對企業生產經營亦很關鍵。

加密方面:

長期來看,加密市場正在積極迎接合規,即使在目前熊市低迷時間,機構更加緊了部署加密基金的步伐,在底部築倉是更穩健的策略。

從短期來看,市場仍需要時間消化FTX事件的蝴蝶效應,宏觀市場的情緒和信心需要一定時間恢復。

鏈上長期洞察:

1. 新增籌碼比賣出籌碼稍強,賣出籌碼開始下降;

2. 籌碼年齡分佈依然顯示較為堅實的支撐,但新生資金進入低迷時期;

3. 高權重多次拋壓有所下降,已經從峰值階段開始逐步下降。

• 市場定調:

在未來長期的新階段,可能慢慢隨著賣出籌碼的下降,開始慢慢邁入新的平衡階段。

鏈上中期探查:

1. 交易情緒略帶放緩;

2. 穩定幣流通量仍在增加,但未在交易所形成“購買力”優勢;

3. 交易所內部購買力偏存量;

4. 多頭清算略微放緩,空頭清算有略微上升痕跡,目前可能偏中性;

5. 1k-10k的巨鯨有減持痕跡;

6. 巨鯨放緩在交易所施加的壓力;

7. 非流動性供應、高質量地址皆有放緩後增加的跡象,可能他們想追逐更有性價比的籌碼。

• 市場定調:

場內環境偏存量

有支撐痕跡,拋壓相對放緩,但場內交易情緒較弱,缺乏趨勢引導。

策略建議:多頭策略可能偏難,比較適合震盪策略。

鏈上短期觀測:

1. 現在衍生品風險回到中性位置,相對之前的空頭交易者,在目前階段交易優勢開始下降;

2. 本次下跌,衍生品參與者並沒有追加下注比例,包括期權參與者;

3. 目前從波動率來看,對於加密期權交易者,賣方優勢有少許下降;

4. 情緒狀態低迷,市場開始進入決策弱反饋,或者變得更加平淡;

5. 拋壓減緩,交易所有一定積累趨勢;

6. 歐美時區購買力開始恢復,亞洲時區依然萎靡不振;

7. 穩定幣的支撐進入略微乏力階段;

8. 鏈下交易數據顯示15000以下有購買意願,但購買意願相比兩週前大幅度減少;

• 其中短期內漲不破18500~20000的概率為70 %。

• 市場定調:

短期邁入一定疲軟。

策略建議:趨勢策略的空間會進一步縮小,難度會更高。

風險提示:

以上均為市場討論和探索,對投資不具有指向性意見;請謹慎看待和預防市場黑天鵝風險。

此報告為“WTR”研究院所提供:

金蛋日記;麋鹿不會迷路;外匯哥;於圓;麒麟;Kitkat

歡迎關注我們:

推特: https://twitter.com/wtrcrypto

DAO國際社群有

Discord社群:https://discord.gg/g38BzPqdPm

華語社群有:http://T.me/wtrtt