借貸是DeFi 的基石,Aave、Compound 已經穩穩佔據市場,為何主流投資機構還會尋找新標的,投資新一代的借貸協議呢? DeFi 借貸市場還有哪些機會? Euler Finance 創始人Michael Bentley 博士,曾是英國牛津大學學術研究員,研究進化博弈論和動態系統,他認為目前DeFi 借貸市場缺乏對廣泛資產的支持,要想實現,需要通過機制設計來實現對高波動性資產的隔離。同時,降低用戶手續費,提高資本利用效率,都還有待解決。

Q1:在牛津大學任教為何會進入DeFi 借貸呢?請先為我們做個自我介紹。

Michael Bentley:我在2020 年創辦Euler,已經做了兩年的投入,更早前我在英國牛津大學擔任學術研究員,研究進化博弈論和動態系統。直觀的說,我用數學計算的方式模擬人群及生命體在進化壓力下會做出的反應,這需要深刻理解生命體在受到社會壓力時會如何進化,在面臨合作或對抗時的反應會是什麼,在這種情況下的進化是很吸引人的。有這樣的背景,能讓我們洞察到DeFi 裡的微妙關係。

Q2:Euler 能為這個市場上帶來什麼樣的改變呢?

Michael Bentley:我們投入Euler 兩年時間,主要就是在研發新技術。 Compound 的創新在於解決了中間商問題讓用戶自由借貸資產,但協議主要是針對幾個特定資產所做的,如穩定幣ETH、BTC 等藍籌資產。他們早期沒做的,是針對所有資產的支持,除了穩定幣和藍籌資產,還有長尾資產、高波動資產、小眾奇異資產等。協議要怎樣才能支持這些資產的借貸,我認為是目前主流平台還沒解決的問題,它們的代碼沒針對這些資產的借貸去做優化。

Euler 第一個創新就是支持這些資產的去中心化借貸。我們開發出新功能及風險管理模式,讓用戶能創建他們想要的借貸市場。另外我們再優化了Compound 上的一些基礎功能,平台上的借款方被清倉時,平台會給清倉方獎勵以確保他們執行清倉,這樣貸款方才能止損,當借款額在數十億百億元時,清倉獎勵會是一筆巨款,但這樣的現象感覺不公平,清倉獎勵不該那麼高。

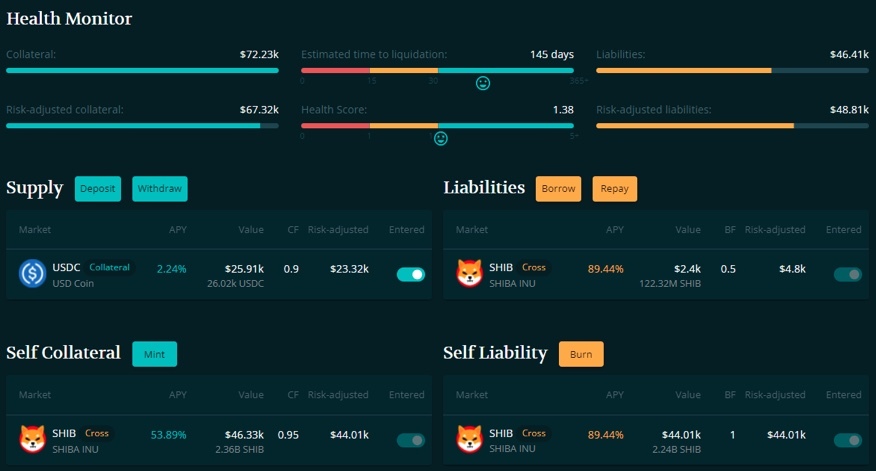

Euler 創新是讓借款方在被清倉時,無需支付巨額費用,借款方需要支付的費用會是手續費,加上滑點和一筆小額服務費。這是因為Euler 使用了荷蘭式拍賣完成清倉的環節,大幅降低清倉費。這不只優化了清倉的環節,因為我們看到Compound 上的大戶,他們習慣過度超額抵押,原因就是預防清倉,但同時也降低了資本效率。我們優化清倉環節的同時,也提高了平台上的資本效率,資金池的使用率高了,貸款方能拿到更多的利息,借款和貸款方的體驗都更好。

Q3:Euler 系統是如何實現對高波動資產的支持呢?

Michael Bentley:借貸協議支持高波動資產有幾個地方要特別注意,首先高波動資產不適合作為抵押資產。我們常看到用戶抵押ETH 借出穩定幣去交易,如果抵押資產價格迅速下跌,用戶很有可能被清倉。清倉方需要在外面的二級市場上獲取流動性才能完成清倉,如果抵押資產是高風險的,它的價格可能會崩的非常快,協議的儲備資金有可能會被快速耗盡,這是一個很大的問題。

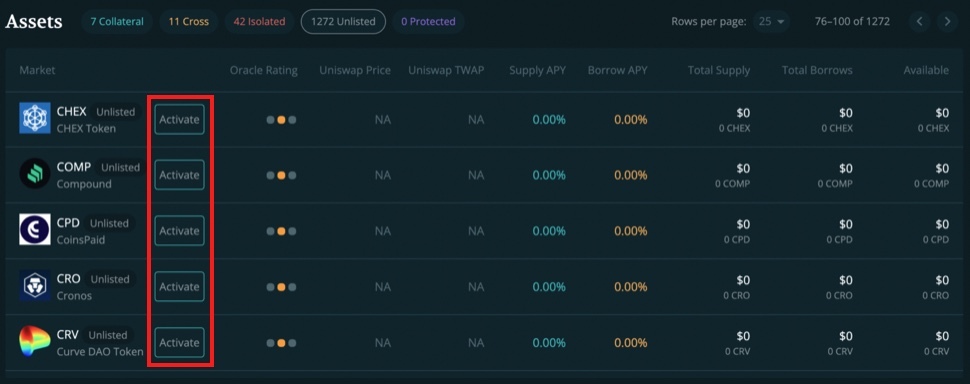

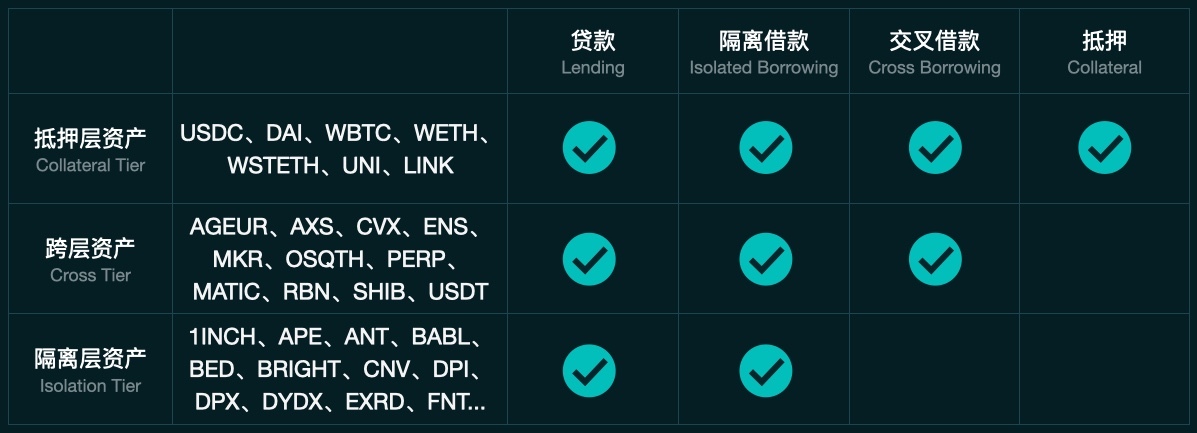

另一個問題是高風險資產在二級市場上的流動性不夠,以至於不能完成清倉環節。 Euler 首先讓用戶能自主創建新借貸市場,但新資產在通過治理准許前是不能作為抵押資產的,這些新資產在系統中屬於隔離層資產,能用於借貸,但它不能作為抵押資產。

我們支持長尾資產的借貸也因為我們用了去中心化價格預言機。 Uniswap V3 的一大突破是讓用戶能使用去中心化價格預言機,Uniswap V3 中每個交易市場都有自己的預言機,交易深度夠的話,這些預言機是很難被操縱的。 Euler 一開始就使用了Uniswap V3 去中心化價格預言機,這樣能支持用戶立即開創新資產的市場。在這點上Euler 跟Compound、Aave 很不一樣,他們用的預言機更中心化。

Q4:以太坊主網交易手續費很高,Euler 是否有什麼功能,能節省用戶手續費?

Michael Bentley:對大戶來說,為了借出百萬美元金額的資產,手續費是多少不重要,大戶是藉貸協議中的重度用戶,在以太坊上做部署是對的。

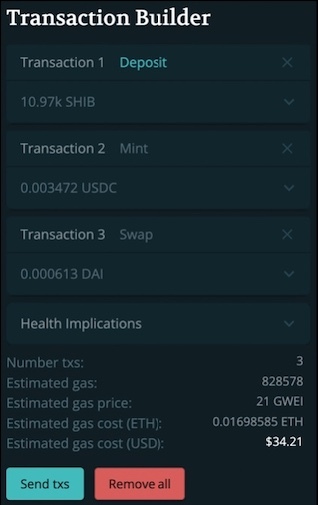

貸款方中有很多散戶,他們會把手中5 到10 個長期持有的資產存進平台,散戶是關心手續費的問題,Euler 也有一系列的優化能降低交易手續費,其中一個功能是交易構建功能,這功能類似Furucombo,用戶能將多筆交易打包在一起一口氣執行,Euler 能更省手續費,因為Furucombo 是在多個DeFi 平台之間做交易,Euler 只在自己的平台裡做交易。我們投入各種代碼優化,能將不同種類的交易類型捆綁在一起,能省下很多交易費,比如用戶要執行多筆打包在一起的交易,系統只需要確定一次資產價格,如果是5 筆交易分開執行,那麼需要確認價格5 次,Euler 的交易打包功能可為用戶省很多手續費。

用戶也很喜歡增加槓桿,他們會先存款,然後藉款,再把借到的款存進去,之後再藉款,這樣來回操作以增加槓桿。 Euler 有個獨特的解決方案,我們使用了一個數學技巧,讓用戶一步到位。比如用戶一開始有1000 美元的存款,可以經過一次操作實現5000 美元存款和4000 美元債務。這樣用戶就不用做多次的重複操作,這個是我們的Mint 功能,用戶資產從A 到B 一步到位,非常省手續費。針對槓桿交易和槓桿挖礦的用戶,Euler 平台能幫他們省很多手續費,我們非常有競爭優勢。

Q5:我們常看到協議被黑客攻擊,在平台安全方面Euler 做了哪些措施呢?

Michael Bentley: DeFi 協議的安全性會根據時間而提升,通過實戰去證明協議是安全的。協議風險最高的時候,不是剛部署的前面幾天,而是當協議開始聚集百萬美元級別的流動性的時候,之後風險會逐漸下滑。我們默認黑客會不斷研究我們的代碼,尋找漏洞以盜取用戶資金。

Euler 目前要做的就是接受實戰的考驗,我是很有信心的。我們在安全上做了很多投入,協議代碼都是原創的,能支持各種資產。 Compound 是為少數資產而設計的,很多項目分叉Compound 代碼去支持其他資產,最後項目都失敗了,這是因為Compound 代碼本身不適用於長尾和奇異資產。

Euler 是針對所有資產而定制開發的,我們預想到會有一些很奇怪的資產,包括能自動改變餘額的資產等。 Euler 的獨特設計是有考慮到針對這些資產的支持,同時能抵擋多種外部攻擊。當奇異資產做出奇怪的舉動時,Euler 能更好去反映的。

Euler 也是經過多輪代碼審計的,我們一邊開發一邊做審計,目前已經做了5 到6 個。我們的系統極度模塊化,每個模塊都能在模擬環境下接受審計。

在前端和用戶端,我們做了大量的風險分析,為用戶提供各種高級風險管理工具,我們的預言機評分工具是業界前所未有的。預言機提供資產價格信息,它可以是安全的或不安全的,這根據它本身的設計和運行的狀況有關,池子中的流動性越低,預言機的安全性也就更低。 Euler 平台上支持的藍籌資產,如果想操縱它的價格,代價大約在十億美元左右。對預言機安全感興趣的高級用戶可訪問我們的攻擊模擬器。

Q6:接下來兩個季度中Euler 還會有哪些動作呢?

Michael Bentley:我們接下來會發布交易構建功能2.0 版本,新版的體驗會更好。用戶可以看到他如果把5 筆交易捆綁在一起,能看到什麼時候可能被清倉,清倉的時候市場波動會有多大,能這樣預測接下來會發生的事是很棒的工具,有了這個用戶能做出更複雜交易策略,也能更有把握的賣空,這是近期很受歡迎的操作。我們看到Euler 用戶開始賣空長尾資產,它們的價格近期跌了很多,能提供用戶賣空操作及好用的風險管理工具是很重要的。

在另一方面,Euler 目前是標配適用Uniswap V3 預言機,但有許多資產在Uniswap 上沒有很活躍的交易,這意味著預言機質量很低,目前Euler 平台支持的資產中,約一半有優質的預言機,而另一半的預言機品質是沒那麼好的,其中有些資產真的只能這樣了,但還有一些資產,用戶希望用別的預言機,比如Chainlink。我們正在研發支持更多第三方預言機,接下來當用戶開啟新的借貸市場時,系統會先默認使用Uniswap 預言機,如果用戶想用其他預言機,可以發起治理提案。

我們還會發布兩個重要的新功能,比較重要的是將協議去中心化,Euler 已順暢的運行6 個月了,即使市場波動很大,協議並沒受到影響。下一步是將協議去中心化,Euler DAO 將在6 月上線,EUL 通證也將釋放到市場上。

Q7:能介紹EUL 通證的功用嗎?

Michael Bentley: EUL 通證最重要的功能是給予持有者權力主導協議的發展。升級預言機和決定接下來通證如何釋放,都需要用到EUL,目前平台上前10 大市場的借款方是能獲得平台通證的,通過EUL 把協議去中心化是很重要的,讓社區深度參與項目。

EUL 的鎖倉投票功能預計在6 月份上線,這是通證的主要功能之一,Euler 也會有個安全模塊,這個設計和Aave 的相似,用戶可將EUL 鎖倉在這裡,為協議提供一道防線同時獲得通證獎勵,未來如果協議受到損失,這些通證將被拍賣給競標方。

投票還可以決定財庫中資產的使用,其中也有EUL,協議運行所累積的儲備也在財庫中,我們的儲備來源和Compound 有些不同,Compound 是收取借款方的部分利息,儲備擱置在一邊作為最后防線,Euler 的儲備會再被投入到系統中,它們會持續增長,通過複利呈指數增長,儲備在清倉發生時也會被補滿。用戶被清倉時,其中一部分的清倉費是進到儲備的,這是一個很重要的機制,風險高的資產更容易觸發清倉,儲備會累積更快,這給予高風險資產更多類似保險的安全措施。