風險管理不善、收入不足和過度使用槓桿是DeFi 崩潰的核心原因。

今年加密貨幣市場經歷了一段艱難的時期,多個項目和基金的崩潰引發了一種傳染效應,幾乎影響了該領域的每個人。

塵埃尚未落定,但源源不斷的細節讓投資者能夠拼湊出一幅突出分散金融和風險管理不善的系統性風險的圖景。

以下是幾位專家對DeFi 崩盤背後的原因的看法,以及他們對該行業捲土重來需要做些什麼的看法。

未能產生可持續的收入

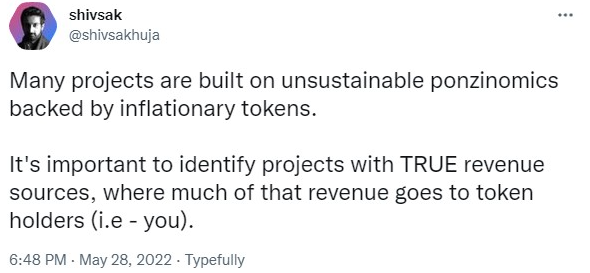

DeFi 協議陷入困境的最常被引用的原因之一是它們無法產生可持續的收入,從而為平台的生態系統增加有意義的價值。

在他們試圖吸引用戶的過程中,以不可持續的速度提供高收益,而資金流入不足以抵消支出並為平台的原生代幣提供潛在價值。

這本質上意味著支持代幣沒有真正的價值,它被用來支付提供給用戶的高收益。

當用戶開始意識到他們的資產並沒有真正獲得他們承諾的收益時,他們會移除他們的流動性並出售獎勵代幣。這反過來又導致代幣價格下跌,同時鎖定總價值(TVL)下降,這進一步引發了協議用戶的恐慌,他們同樣會拉動他們的流動性並鎖定收到的任何獎勵的價值.

代幣經濟學還是龐氏經濟學?

多位專家強調的第二個缺陷是許多DeFi 協議的代幣結構設計不佳,這些協議通常具有極高的通貨膨脹率,用於吸引流動性。

高額獎勵固然不錯,但如果作為獎勵支付的代幣價值不存在,那麼用戶基本上會承擔很大的風險,因為他們放棄對資金的控製而幾乎沒有獎勵。

這在很大程度上與DeFi 的創收問題以及無法建立可持續的國庫有關。高通脹增加了代幣供應,如果不能維持代幣價值,流動性就會離開生態系統。

過度槓桿化的用戶

槓桿的過度使用是DeFi 的另一個普遍問題,隨著上個月投資於DeFi 的Celsius、3AC 和其他平台開始瓦解,這個缺陷變得一目了然。

這些清算只會加劇許多代幣已經經歷的下跌趨勢,引發了蔓延到CeFi 和DeFi 平台以及一些集中式加密貨幣交易所的死亡螺旋。

從這個意義上說,在市場低迷的情況下,如果沒有可靠的遊戲計劃,那麼過度槓桿化的責任就真正落在了用戶身上。雖然在牛市高峰期考慮這些事情可能是一個挑戰,但它應該始終是交易者心中的事情,因為加密貨幣生態系統以其洗盤式波動而聞名。