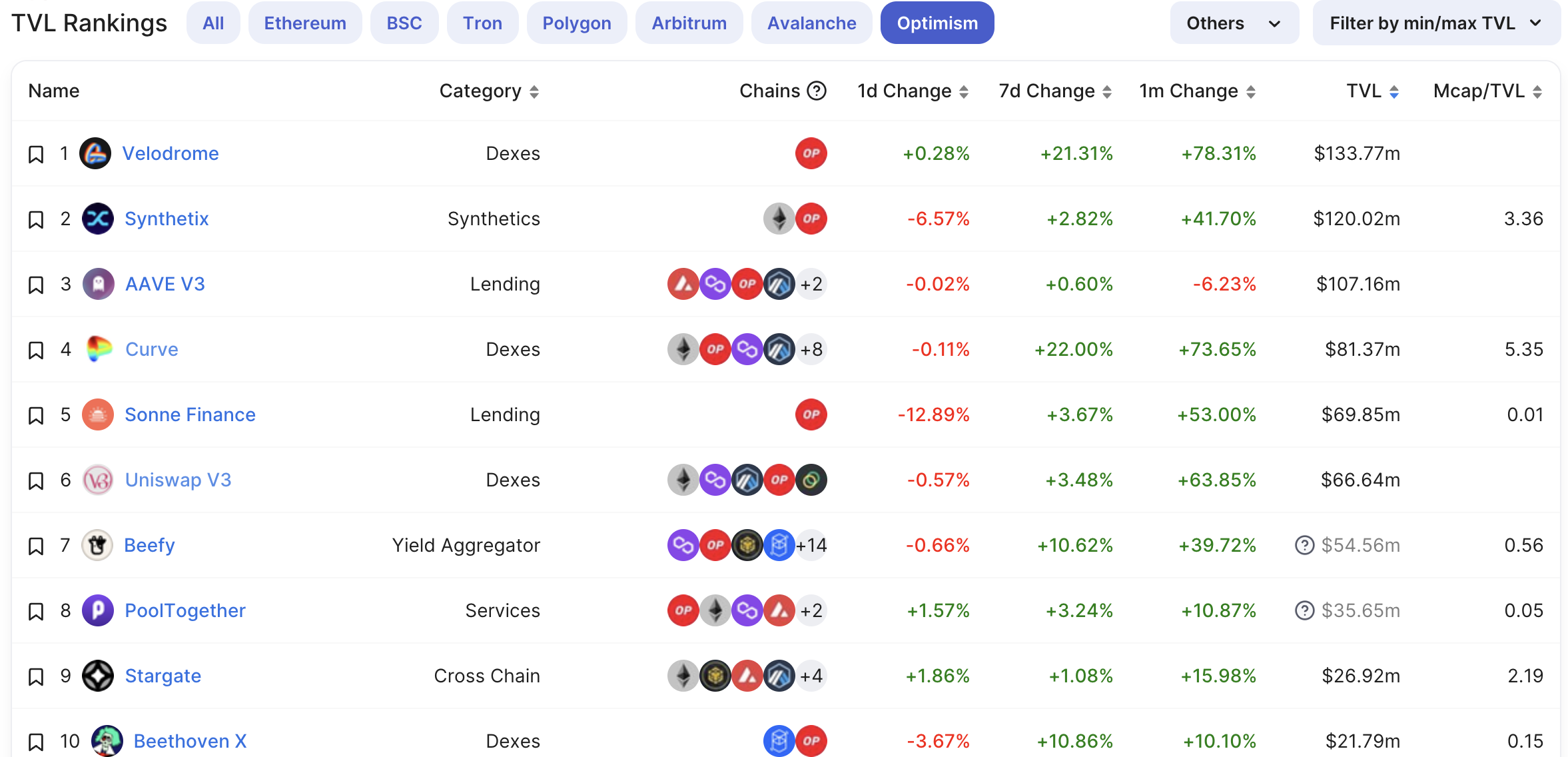

Velodrome作為以太坊二層Optimism上的一個原生DEX,截至1月29日,TVL為1.33億美元,過去一個月增加78.31%。無論是在TVL數量,還是增長速度上,都超過了Optimism上的Aave、Curve、Uniswap等頭部多鏈DeFi項目。在頭部項目擁有護城河的情況下,原生項目越來越難以發展,那麼是什麼原因讓Velodrome獲得了這樣的優勢呢?

Velodrome的ve(3,3)機制

Velodrome由veDAO團隊改編自Andre Cronje團隊推出的Solidly ,在此基礎上做了部分修改,代幣設計也參考了Solidly的(3,3)機制。

Velodrome中有兩種代幣:VELO是一種ERC-20代幣,用於獎勵給流動性提供者;將VELO鎖倉後會得到veVELO(也稱為veNFT),這是一種NFT治理代幣。 ve前綴源自Curve veCRV中的vote-escrowed,即投票託管。將veVELO設計成NFT的形式,也解決了質押代幣不能交易的問題,但veVELO NFT在二級市場上並沒有流動性。

ve機制由Curve首先採用,以加強對長期代幣持有者的激勵;(3,3)博弈論則由Olympus DAO設計,當大家都質押代幣而非賣出時,所有人的收益都更高。

在Velodrome的主要參與者中,交易員在Velodrome中的交易手續費僅為0.02%~0.05%,即便沒有Uniswap V3的流動性聚集,也可能因為手續費較低而有更好的體驗。

對於流動性提供者,沒有了常見AMM中的交易手續費收入,完全依靠Velodrome的挖礦獎勵VELO。

veVELO的持有者可獲得四項權益:治理權,決定VELO分配給每個流動性池的權重;所有的交易手續費;所有的賄賂獎勵;通過rebase減少投票權的稀釋。

那麼,Velodrome中的賄賂和交易手續費越多,veVELO持有者的收入更高,VELO的價格可能上漲,流動性提供者的收益升高吸引來更多流動性,更好的流動性進一步提升交易手續費收入,形成飛輪效應。

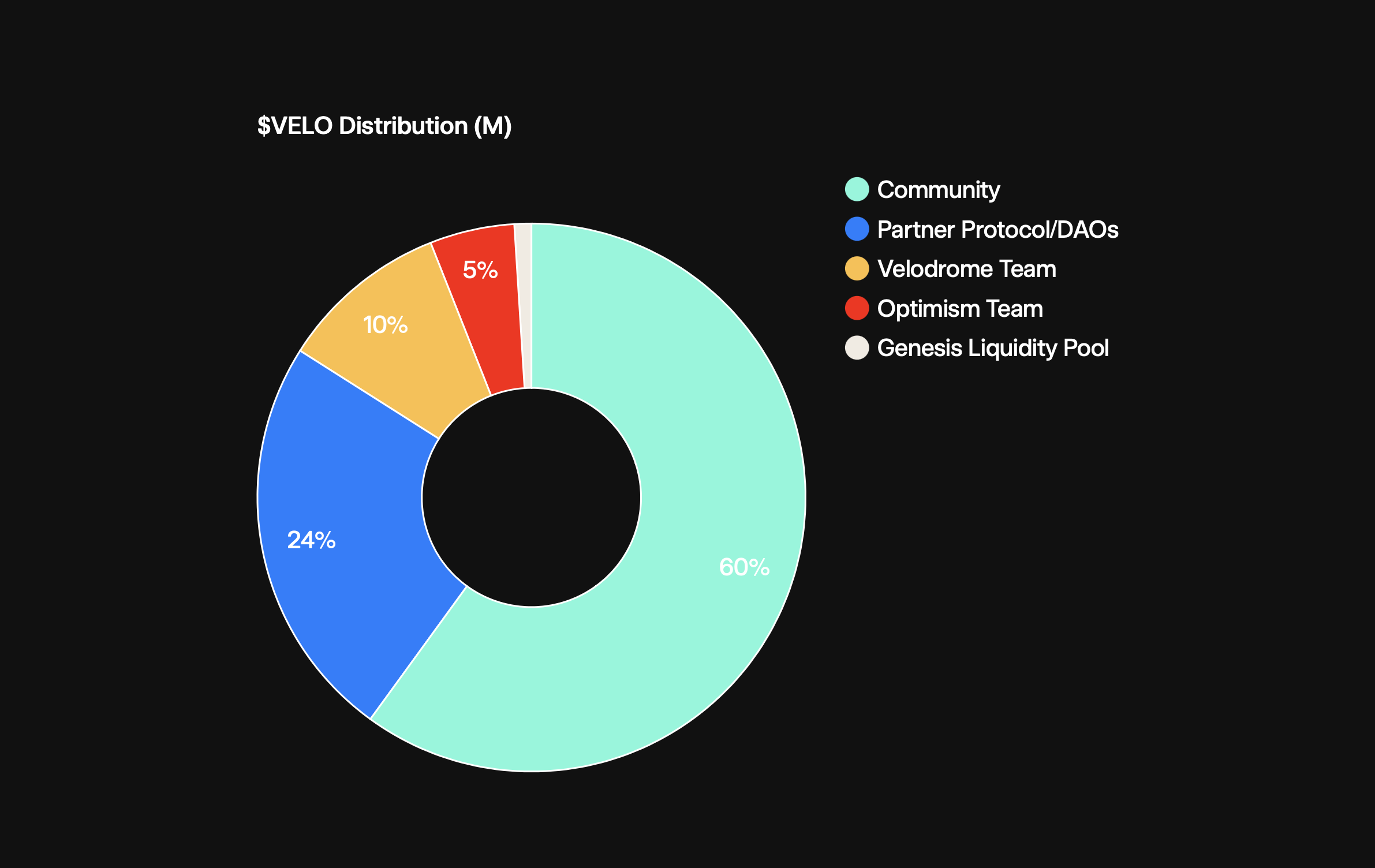

VELO代幣的初始供應量為4億枚,其中60%分配給了社區,包括WEVE的持有者、Optimism的用戶和其它鏈上的DeFi用戶。剩餘40%分配給了合作夥伴項目、Velodrome團隊(部分代幣用於鎖倉投票給VELO交易對)、Optimism團隊、初始流動性池。

分配給流動性提供者的代幣每週遞減,第一周為1500萬VELO(初始供應量的3.75%),總的供應量預計在200週的時間里達到18億VELO。

VELO質押與veVELO的持有狀況

從以上情況可以知道,VELO和CRV一樣都是會長期通脹的資產。 Curve對穩定幣、流動性質押代幣、錨定幣和收益聚合器項目至關重要,因此各個項目競爭性地積累CRV,形成“Curve War”。如果參與者對VELO的需求不足,Velodrome將不可避免的走向死亡螺旋,但從目前的情況看,Velodrome仍是Optimsim上TVL最高的項目,有形成“Velodrome Race”的趨勢。

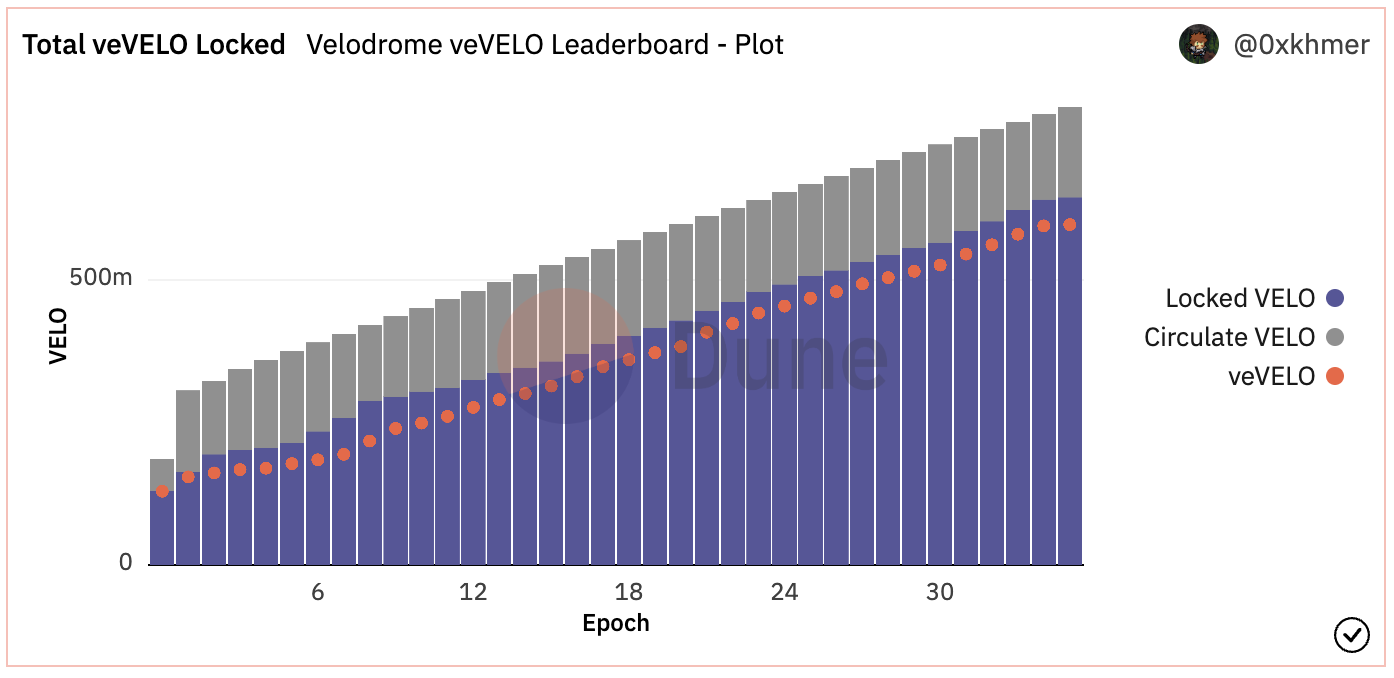

根據Dune Analytics @0xkhmer統計的數據,從Epoch1到目前的Epoch35(每週為一個Epoch,每個Epoch的開始時間為北京時間每週四上午8點)為止,雖然VELO的供應量在不斷升高,新增的VELO幾乎全部用於鎖倉,流通的VELO數量幾乎沒變。 Epoch1時,鎖定的VELO為1.63億,流通的VELO為1.41億;而目前Epoch35階段,鎖定的VELO為6.45億,流通的VELO為1.57億。

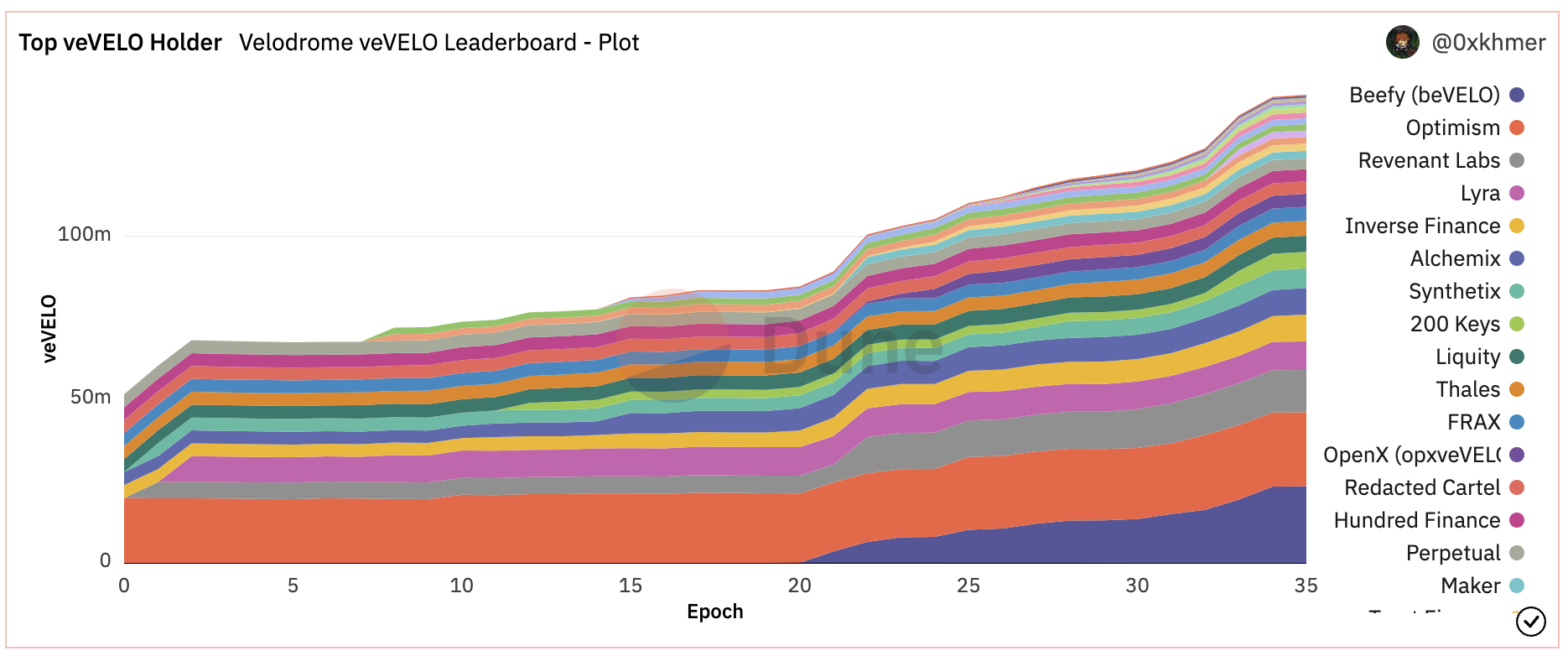

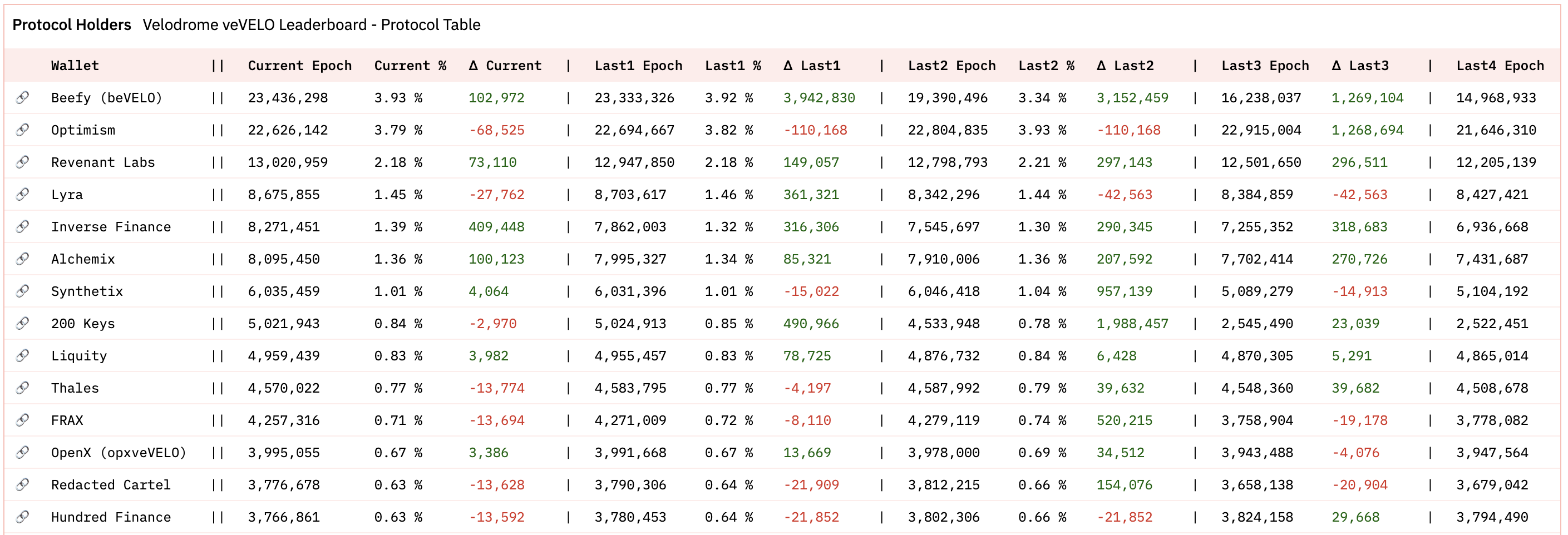

除去Velodrome團隊之外,持有veVELO最多的是Beefy,這是一個多鏈收益優化器。 Beefy大約從Epoch20開始積累veVELO,它的beVELO vault幫助用戶自動獲得VELO獎勵並複投,並從中收取一定的費用。用戶質押VELO後可獲得可流通的beVELO代幣,可在二級市場上交易,Beefy也通常會預留一部分VELO,方便用戶退出,beVELO的質押APY通常高於100%。

除Beefy之外,最近兩個Epoch持有的veVELO增長較多的還包括200 Keys、Synthetix、Frax、Inverse Finance、Revenant Labs等。但目前還沒有一個項目獲得佔比相對較多的veVELO投票權。

veVELO的收入構成

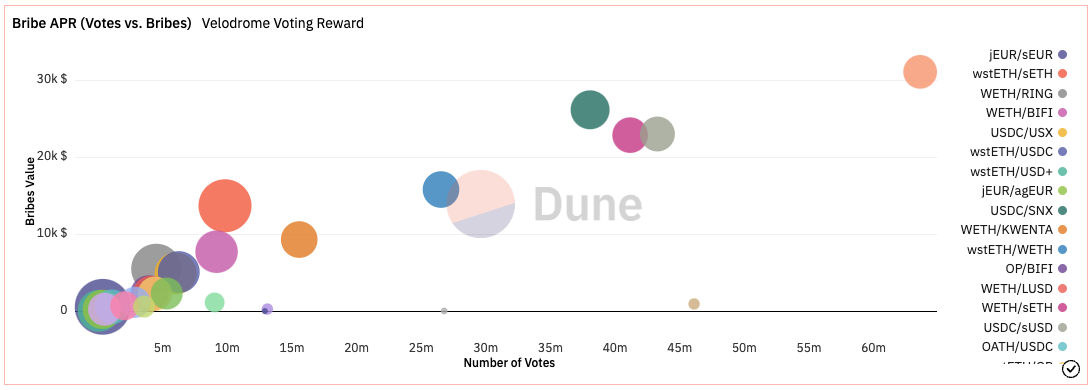

在veVELO持有者的三項收入中,最高的收入來源是賄賂,交易手續費和rebase收入相對較少。為什麼越來越多的項目願意採用賄賂的形式,而不是最初採用的通過自身發行的治理代幣作為挖礦獎勵呢?因為賄賂的形式更為有效,根據Velodrome的測算,每1美元的賄賂會為對應的交易對代來約1.5-2美元的VELO獎勵。

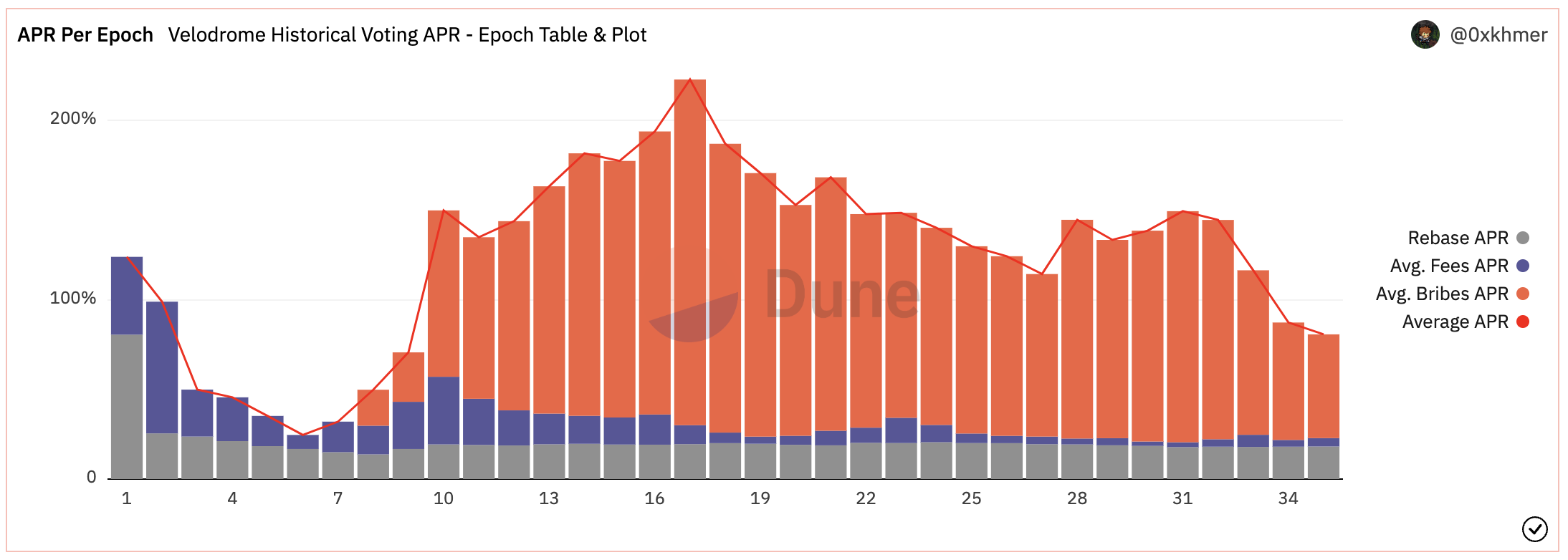

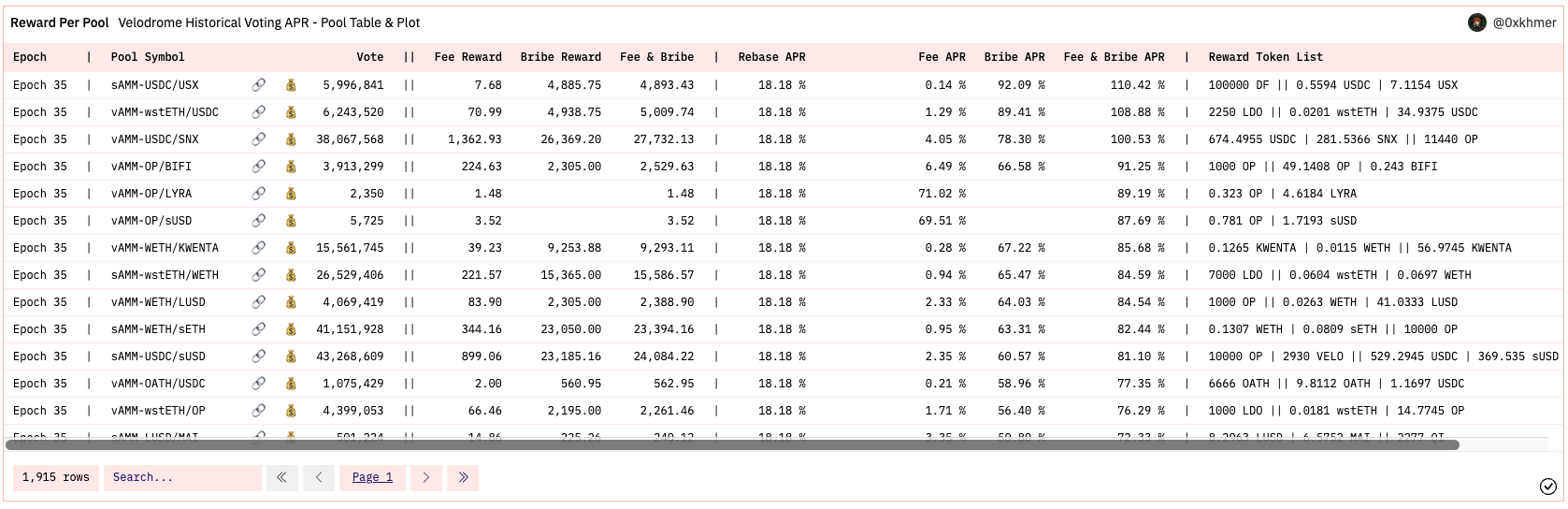

在已經結束的Epoch34中,Rebase APR為18.06%,平均賄賂APR為65.47%,平均交易手續費APR為3.76%,總的APR為87.29%。

如下圖所示,在Epoch10-Epoch33這段時間裡,平均APR均高於100%。 Epoch34則因為VELO價格相對於賄賂的資金而言上漲過快,因此APR下降。由於收取的交易手續費和賄賂來自於投票的交易對,因此不同的veVELO持有者因為投票的不同,所得的賄賂和交易手續費也不同,而rebase獎勵是相同的。

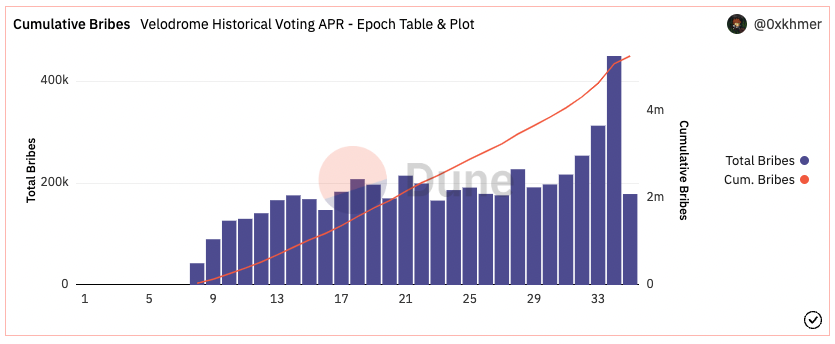

可以看到,Velodrome的賄賂資金在Epoch34創下了歷史記錄,當週的賄賂金額為449104美元,歷史總的賄賂金額約為510萬美元。

Synthetix是Velodrome賄賂的重要來源之一,包括SNX/USDC、USDC/sUSD、WETH/sETH在內的多個交易對都需要在Velodrome上吸引流動性。 Synthetix給出的賄賂資金是Optimism官方獎勵的OP,除此之外還有Liquity的WETH/LUSD、Beefy的WETH/BIFI、Alchemix的alETH/WETH、Inverse Finance的DOLA/USDC等都採用OP作為賄賂資金,幾乎沒有項目用穩定幣進行賄賂,近期OP價格上漲較多,這就解釋了為什麼賄賂資金近期會創下新高。但Optimism給予生態項目的OP代幣是有限的,這也為Velodrome的機制是否能夠持續埋下了伏筆。

值得注意,近期頭部流動性質押賽道的Lido也開始在Velodrome中進行賄賂,wstETH/WETH每週的賄賂資金為7000 LDO,wstETH/OP每週的賄賂資金為1000 LDO。這為veVELO的持有者代來了新的收入來源。

小結

Velodrome採用了Solidly的(3,3)機制,雖然VELO的供應量不斷增加,但在過去大半年的時間裡,新增加的VELO幾乎全部被用於鎖倉,流通的VELO數量和Epoch1時基本相同,說明了這套機制的有效性,Beefy等項目都在積極的積累更多的veVELO。

veVELO持有者的主要收入來自賄賂,賄賂使得項目方吸引流動性的效率更高,近期賄賂資金創下歷史新高,但其中部分原因來源於賄賂代幣的價格上漲。 Synthetix、Liquity、Beefy、Alchemix、Inverse Finance等均採用了Optimism官方給予的OP代幣進行賄賂,這也使得Velodrome和OP代幣的價格、Optimism給予生態項目的OP代幣數量等因素高度綁定。