作者| Terry

出品|白話區塊鏈(ID:hellobtc)

作為穩定幣市場的的龍頭老大,USDT 一直以來都飽受質疑,但卻在一輪輪FUD 危機中穩居第一。

而上個月,USDT 發行商Tether 首席技術官Paolo Ardoino 則透露, Tether 在2023 年第一季度將實現7 億美元的利潤,並使得其超額儲備(儲備資金超出發行的USDT 數額的部分)達到16.6億美元。

01、逆勢擴張的Tether

如此驚人的盈利能力,不僅在加密世界是數一數二,放在傳統金融的上市公司裡也屬拔尖,我們以同期A 股上市公司的盈利狀況為例:

2023 年一季度已披露業績的A 股公司中,排名第一的是萬華化學,淨利潤約40.53 億元,第二名廣彙能源則以30.07 億元排名第二,而中國聯通以22.66 億元排名第三。

按照4 億美元(約合28 億元), Tether 今年一季度的盈利已經超過中國聯通,可以在A 股盈利榜中排名第三,且距第二咫尺之遙。

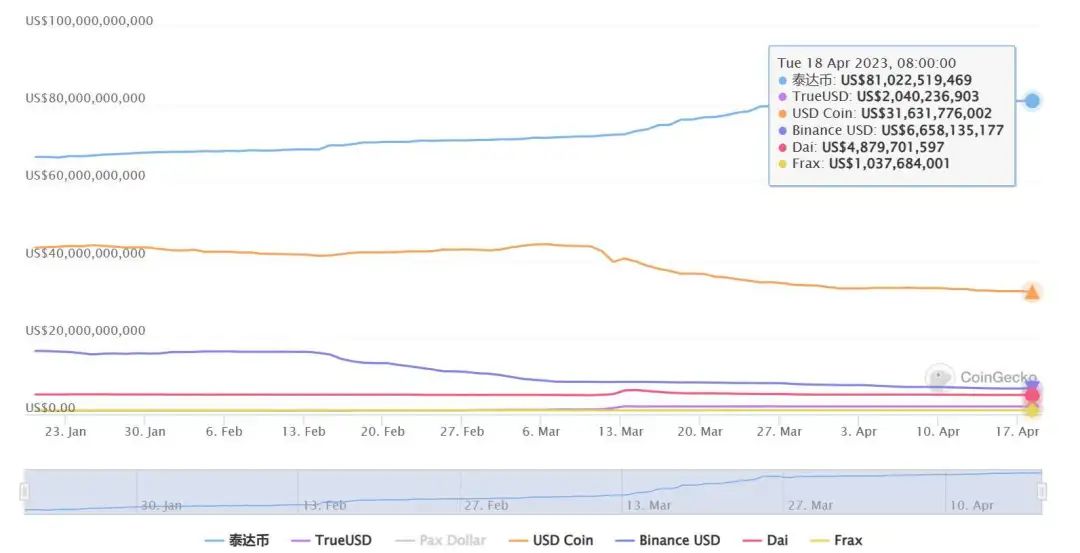

根據CoinGecko 數據,自3 月10 日美國監管機構關閉矽谷銀行以來,USDC 淨流出量已超過120 億美元,總流通量降至320 億美元左右,下降幅度約30%,而將USDC 作為主要儲備的DAI、FRAX 也都因受牽連而市場份額下滑明顯。

BUSD 則受制於監管壓力不斷銷毀,流通量持續下降,過去30 天減少近20 億美元,是所有穩定幣中銷毀最多的;而旨在接棒BUSD 的TUSD 體量則只有20 億美元,仍屬於小玩家。

各穩定幣的流通量變化趨勢,來源:CoinGecko

與此同時,USDT 市值增加約110 億美元,達810 億美元,市值佔比重新過半,達到全網穩定幣總市值的61%,可以說USDT 的市場份額優勢在今年一季度後的市場風波後反而在持續擴大,穩定幣第一的寶座愈發穩固。

02、USDT 如何日進斗金?

那作為USDT 發行商,Tether 究竟可以通過什麼形式賺錢,達到如此高的利潤?

首先我們需要明確一下,那就是Tether 發行USDT 除了固定的開發、技術保障等支出外,邊際成本近乎為零——發100 億美元和800 億美元的成本相差不多,這也就是說其自身運營支出項的變化相對可以忽略不計。

至於Tether 的USDT 發行手續費、服務費收入等基礎收入則有兩部分:

-服務費:不是所有用戶都可以直接找Tether 進行USDT 和美元的來回兌換操作,如果機構或者個人用戶需要在Tether 官網出入金,需要註冊,而每個賬號的驗證需要收取150 美金的固定費用;

-手續費:驗證成功後就可以存入法幣,在官網每次最低存款為10 萬美元,並且用戶在拿手裡的USDT 去找Tether 進行換回美元操作時,每次都需要收取0.1 %的手續費;

但由於本身大家直接找Tether 換回美元的需求並不高,所以這部分基礎收入也幾乎可以忽略不記。那Tether 的大頭收入究竟是怎麼賺取的?

零成本下的可觀利息收入

而具體到盈利項,Tether 的「正規」盈利方式中,主要收入板塊和傳統銀行的業務類似,通過存貸款業務的利率差來賺取穩定收益:

Tether 發行USDT,並向市場分發讓USDT 進入流通的這個過程,本質上就是加密用戶拿美元去「購買」USDT 的過程——Tether 發行100 億美元的USDT,就意味著加密用戶向Tether 存入了100 億美元,來獲得這100 億美元的USDT。

而Tether 在拿到這100 億美元後,是不需要向對應的用戶支付利息的,也就是說Tether 可以通過發行USDT,以零成本的形式從加密用戶手中獲得實打實的美元資金。

所以Tether 發行的USDT 越多,則意味著手中的流動資金越多。所以現在800 億USDT 的規模,意味著Tether 手裡有800 億美元零成本獲得的流動資金。就像任何一家銀行一樣,如果「存款利率」利率為零,那貸款業務的收入就是純收入,無疑極為可觀。

當然現在經過多年的FUD 以及質疑,USDT 儲備金的透明度已經很高,不太可能完全像銀行一樣通過不完全儲備來進行貸款或投資業務盈利:

根據Tether 披露,2022 年其將商業票據風險降至零,現在有超過81% 的現金和現金等價物支持,包括超過390 億美元的美國國債直接敞口、貨幣市場基金、逆回購協議以及現金和銀行存款組成。

得益於800 億美元的龐大基數,即便Tether 將儲備全部分配為現金活期存款或投資於國債,目前4% 左右的利率也意味著每年躺賺32 億美元左右(差不多一季度7 億美元左右,要知道年初USDT 的規模不到700 億美元),這是真正的零風險穩賺收益。

間歇式FUD 的「意外之財」

此外,Tether 還有一項「非正規」盈利方式,主要得感謝作為Tether 和USDT 「老朋友」的彭博社等媒體:

彭博社多年來一直鍥而不捨地幫助USDT 提高儲備金透明度——隔三岔五發文質疑Tether,甚至通過引入監管壓力引發FUD 浪潮。

在這種間歇性的FUD 之中,幾乎每一次都會導致USDT 的脫錨,Tether 也會在脫錨比較嚴重的時候宣布直接銷毀,譬如2018 年10 月的FUD 中,USDT 在0.98美元附近徘徊,始終難以恢復錨定。

Tether 就在10 天內減少了5 億枚的USDT 流通量,而具體操作無疑就是拿儲備金在市場上買回USDT,這樣盈利空間就來了:

Tether 最初發行USDT 的時候,5 億枚USDT 換回了5 億美元,但現在卻可以僅憑4.95 億美元就回購5 億枚USDT(按平均回購成本0.99 美元),一來一回淨賺500 萬美元。

此外,加密市場自身的黑天鵝事件也能起到類似的效果,像去年5 月份的Terra/Luna 危機中,穩定幣FUD 恐慌一度蔓延到Tether:

最初USDT 從0.999 美元左右跌至0.997 美元,隨後甚至急劇下跌至0.95 美元,而Tether 在此期間進行回購,既能提振市場信心,幫助USDT 恢復掛鉤,同時也能夠吃到差價,一舉兩得。

所以說,Tether 這個做穩定幣生意的中間商,還可以通過不穩定的穩定幣來賺錢。

而對普通加密用戶來說,每一次FUD 時折價拋出的USDT 籌碼,都可能為Tether 定期貢獻了一筆筆意外之財。

03、小結

可以說,Tether 目前幾乎是除交易平台之外最賺錢的加密公司(CEX恐怕也只有Binance可以穩壓一頭),而對於普遍還屬於「虧損」經營、賣Token補貼的Web3 項目和加密公司們來說,更是可望而不可即的存在,這也是為什麼穩定幣的生意這麼招人喜歡的主要原因之一。