出品|欧科云链研究院

作者|Matthew Lee

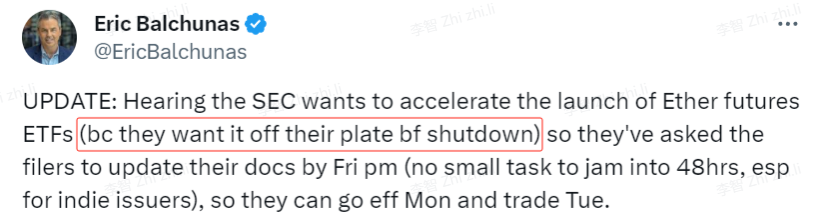

9月27日,SEC 主席 Gary Gensler 参加了美国众议院金融服务委员会听证会。听证会审查 SEC 自 2021 年 10 月 5 日以来的一段时间内的监管发展、规则制定和活动,其中包括 SEC 提议修改“交易所”的定义,扩大 SEC 对数字资产交易平台的权限等。尽管 Gary Gensler 依旧对虚拟资产抱有严格审查的态度,但是 SEC 内部不再是铁桶一块,内部人员已经心力憔悴。彭博高级 ETF 分析师也表示,员工希望在政府关门前从他们的这类工作中解放出来。

虽然美国的监管一直抑制行业的发展,但是可取之处在于它在发展一个正当的程序性的法律系统,当事情发展可能超脱控制时,它确保正确的纠正途径(可参考 FTX 破产导致的美国的投资者和亚洲投资者的损失对比)。

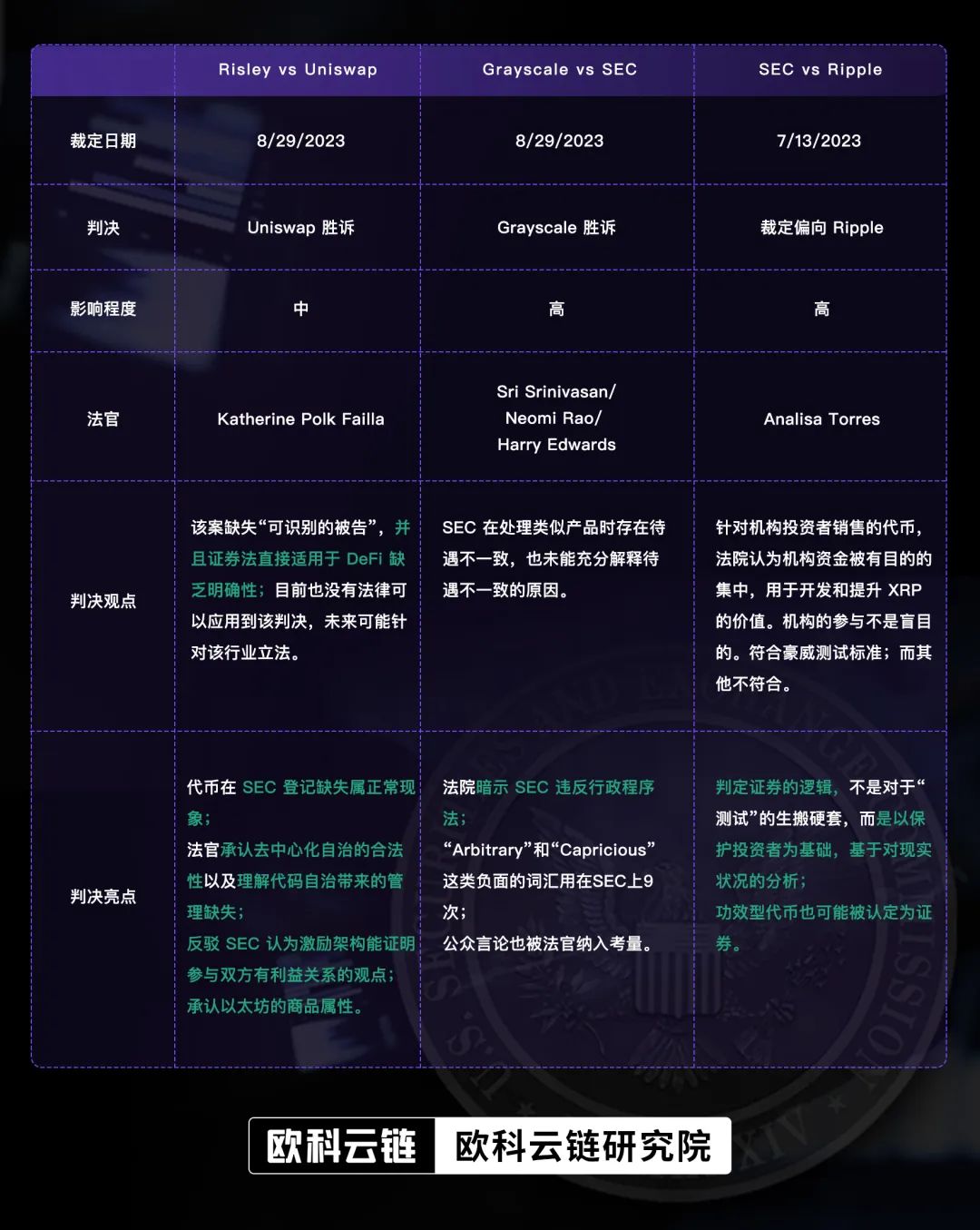

近 3 个月,法院判决了三起行业相关的案例,分别是 Risley vs Uniswap,SEC vs Ripple, SEC vs Grayscale,裁定结果都比较利好行业。结合司法部门频繁针对 SEC 的一系列判决,让人不禁猜测 SEC 针对虚拟资产的“长臂”行为是否将会被限制。

而判决书中有非常值得讨论的细节凸显了美国的监管环境出现的积极因素。下面我们就从最近司法部门对虚拟资产的判罚细节观察司法系统对虚拟资产和 SEC 监管的态度,以及探索虚拟资产的监管趋势。

TL;DR

Risley vs Uniswap 判决要点

法院对 Uniswap 和 Risley 的判决是引起公众注意最小的,但也是判决细节最多的,里面有一些非常明确的指向性的观点,能够说明法院对行业的态度。

指控内容

Risley 对 Uniswap Labs 以及其风险投资公司 Paradigm,Andreessen Horowitz,USV 等的指控主要有以下几点:

i). Uniswap 平台销售未经注册的证券;

ii). Uniswap 是一家未经注册的经纪交易商;

iii). Uniswap Labs 通过虚假宣传获利。

法院回应

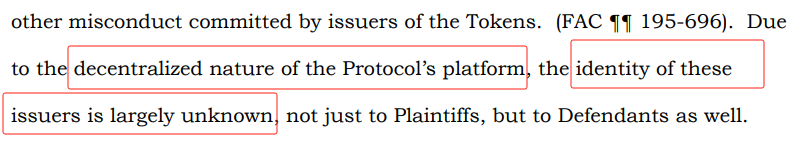

Uniswap 的去中心化架构使其无法识别诈骗代币发行者,导致该案中缺失“可识别的被告”。而证券法直接适用于 DeFi 缺乏明确性,并且没有联邦法律使法院可以追究 Uniswap Labs 和其风投公司的途径。因此,仅凭 Uniswap Labs 收取交易费用以及其他方面的权限不足以认定 Uniswap Labs 或者风投公司应该担责。

判决亮点

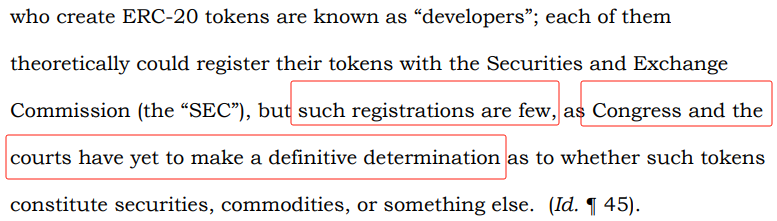

这一段是非常重要的一段话,法官认为法不离情,结合现实情况和法律认为代币在 SEC 登记缺失是正常现象。因此 SEC 很多指控如“没有在 SEC 登记或发布招股书或年报违反证券法”是站不住脚的。

由于去中心化自治的特性,法官理解对“Scam Tokens”的管理缺失,但是随着法律的日渐完善,去中心化组织也应采用链上工具,可以做到提醒用户某些代币的风险,来避免法律纠纷。机构在去中心化自治平台上进行大额交易时也要考虑使用链上工具来避免有风险的交互。

法官透露出两点信息 i). 承认智能合约在运营过程中的合法性;ii). 承认以太坊商品的属性(SEC 在起诉 Coinbase 时声称 ETH 是证券而不是商品) 。

由于法律缺失,去中心化的交易平台没有受到责罚,但将有更严厉的针对去中心化组织的监管,尤其以交易平台为主。以香港与新加坡为例,两者都制定了严格的法律要求交易平台对平台上的交易代币开展严格的审查,很多平台为了合规也购买了很多链上数据服务商的数据标签服务针对反洗钱领域。未来去中心化交易平台不会有太多特权。

但法官目前的定论也明显区别于 SEC 主席之前的观点“多数DeFi交易平台实际上与传统交易所无差异”。

法院对于原告引用 SEC 的观点也嗤之以鼻,认为有激励架构不能证明被告和项目方有利益关系。这一观点可以让很多有激励措施的项目松口气。

小结

判决书中有两个非常重要的信息,i). 法官对去中心化的项目的运行逻辑和特性了解非常深入;ii). 法官对去中心化项目代码运行比较宽容,并且承认智能合约运行的合法性。

然而,最主要的还是去中心化的运营模式以及法律框架的缺失使得法院无法客观进行判定。现在已经有多名参议员针对虚拟资产,KYC,甚至是去中心化协议提出全新的法律框架,旨在明确监管框架和责任人。

Grayscale vs SEC 判决要点

指控内容

Grayscale 指控 SEC 武断而反复地拒绝 Grayscale 的比特币 ETP 上市,但却批准了实质上类似的比特币期货 ETP 上市。

法院回应

SEC 既没有对灰度公司关于比特币现货市场和期货市场具有 99.9% 相关性的证据提出异议,也没有暗示市场效率低下或其他因素会破坏相关性。法官认为,SEC 在处理类似产品时存在待遇不一致的问题。

因此,法官批准了灰度的请求并撤销了 SEC 的命令。

判决亮点

法院很少在判决书称某一个机构违反了法律(行政程序法APA),并且法院用非常严厉的词暗示“被告”的决定是草率的和反复无常的,甚至是“滥用自由裁量权”。

判决书中,“Arbitrary”和“Capricious” 这类非常负面的词汇就出现了9次。

公众言论也被法官纳入考量,可以说此次判决,SEC 几乎被所有人反感。

小结

此次 3:0 压倒性判决中,法官针对:Grayscale 的 ETP 和其他通过的 ETP 如何存在本质不同,可以让 SEC “区别对待”提出质疑。SEC 没有成功回答该问题。

针对 Grayscale 的判决,Paradigm 的政策总监也带来了一些额外信息:奥巴马和卡特总统任命的两名法官对 SEC 的论点都非常反感,所以身为民主党的他们(民主党较为反对加密资产)也加入了保守党派 Rao 的意见。所以 SEC 要求联席审判的概率会非常小,因为很有可能激怒法院。如果重新提出不批准的理由也应该是关于公司内部经营,而不能是 ETP 本身隐患。

SEC vs Ripple 判决要点

指控内容

i). Ripple 对机构销售代币行为涉嫌构成出售证券;

ii). Ripple 在数字交易平台对公众销售代币行为涉嫌构成出售证券;

iii). 赠送代币给外包公司涉嫌构成出售证券;

iv). 没有在 SEC 上交类似招股说明书或者更新年度报告。

由于该文章大量的采用豪威测试来验证是否证券,所以我们先来简单的科普——豪威测试:1. 是否有资本投入;2. 是否投资于一项共同事业;3. 是否对产生利润有期望;4. 是否凭借发起人获取额外回报。

*SEC 认为大多数的代币都满足第二和第三标准。

法院回应

i). Ripple 通过合同对机构销售代币构成出售证券。法院认为机构资金被有目的的集中,用于开发和提升 XRP 的价值。机构的参与不是盲目的。符合豪威测试标准;

ii). Ripple 通过“程序化界面”(交易所)向公众销售 XRP 不构成出售证券。公众不知道代币来源且没有期望从发行人的努力中获得利润(而是从其他因素,如市场走势),不具备对“利润”产生期望的特征。不符合第三和第四标准;

iii). 其他渠道分发不属于出售债券。因为没有支付“有形的或者可以明确定义的东西”给 Ripple,所以支付 XRP 并不能被认定为销售证券的行为。不符合第一项标准。

判决亮点

Ripple 提出了“必要成分”测试——“狭义版”的豪威测试,毫无疑问的被法院否决了。法官也展示了判定证券的逻辑,绝对不是对于“测试”的生搬硬套,而是以保护投资者为基础,基于对现状的分析。相比下 Ripple 提出的测试更注重形式。

法院认为机构用户明显理解投资合约的条款,而他们购买 XRP 并不把他看做货币或者商品,而是投资品,所以对机构的销售行为属于销售证券行为。

反之,普通用户不理解 SEC 的各种文件以及 Ripple 的市场宣传,并与投资收益关联,所以不符合豪威测试的“有收益预期”。

Ripple 辩解 XRP 不是证券,其更像黄金,白银类的普通资产,所以没有证券“商业性质”。法院并不承认 XRP 的关系逻辑。因为法院认为,即使是商品也可以以投资合约的形式来出售。

很多项目也自诩项目方的代币不是证券,而是功效型代币,但从法院的角度,虽然具备功效,但是不妨碍被认定为证券。

小结

与一边倒的“支持” Grayscale 和 Uniswap 不同,尽管法官对虚拟市场持更积极的态度,法院依然做出一些对 SEC 有利的宣判,比如豪威测试不应该拘泥于形式,而这一判定一定程度上符合 SEC 对证券的定义方式。打着自家代币为“功效型”代币的项目,很难在法院站住脚。

该判决让我不解的是,认定销往机构投资者的代币为证券,是因为机构投资者清楚当中的投资条例和销售来源,而零售投资者是“不清楚的”。但是认定证券的“本意"是对投资者的保护,而零售投资人并没有得到。且按照这个逻辑:通过交易所出售代币,那么证券法就不适用,在交易平台购买代币的散户就可以不被受到保护了么?

判决透漏出的监管信号

几场判决都有一些“不合理”的地方展示着司法部门对行业的偏向,也侧面凸显了美国内部相互制衡的特点。过去几年里,对于虚拟货币是否为证券,SEC 采取了激进的措施,试图扩大“管辖权”,但在立法部门还没有采取正式行动前,司法部门就开始强有力的打击行政部门的气焰。

Ripple 作为 SEC 特意用来向行业发出警告的范例,并没有成功的树立权威,反而为行业送上一份大礼。作为以判例法为代表的国家,“Ripple vs SEC” 的判罚在日后将给缺乏定义和立法的行业更清晰的方向,尤其指出“程序化”销售的代币不属于 SEC 定义的“证券”。

Uniswap 判决虽然与 SEC 无关,但透露着法院的态度:去中心化项目有区别与普通公司,不能把代币和公司的证券混为一谈。该案的判决法官 Katherine Failla 作为 SEC 和 Coinbase 案件的法官,市场也非常看好 Coinbase 会驳回 SEC 的诉讼。

如果说 Ripple 和 Uniswap 的案例是司法部门对行业的示好,那 Grayscale 的判罚就是给了 SEC 当头一棒。3:0 的压倒性判决,无论是激进党还是保守党都透露出对 SEC 的失望。

昨天举办的听证会也侧面向行业释放信号,SEC 的强监管会被制约,立法部门也会紧跟脚步明确监管框架。虽然监管不会彻底放松,但是未来的执法会更加“有法可依”。相信国会议员也不会放弃此次机会,借此推动自己在虚拟货币行业的主张,攫取政治资本。10 月份会有非常多的 ETF 申请,而这些申请已经对 SEC 形成了很强的政治压力,结合最近“东升西落”带来 Permissionless 大会的冷场,都在敲打着 SEC,如果继续采取不合理的措施会被民心和政治资源抛弃。