原文標題:Monthly Outlook: Bitcoin Halvings – Supply, Demand and Statistics

作者:David Duong (機構研究主管)、David Han (機構研究分析師)

速覽

- 隨著第四次比特幣減半的臨近,我們認為對前幾個週期的研究應謹慎解讀,因為樣本量小,難以將其模式泛化到即將發生的未來。

- 美國現貨比特幣ETF 也透過建立BTC 需求的新錨點重塑了比特幣的市場動態,這使得這個輪週期變得獨一無二。

- 我們認為,目前的價格走勢只是長期多頭市場的開始,價格上漲的趨勢還需要更進一步才能推動供需動態達到平衡。

我們距離比特幣的第四次減半還有一個多月的時間。與之前的所有減半一樣,它將把礦工的比特幣發行獎勵減少一半,這次將從每區塊6.25 BTC 減少到3.125 BTC。儘管研究過去的減半週期可以為比特幣的潛在價格走勢提供一些參考,但我們認為三次事件樣本量太小,可能無法提供足夠的數據支撐來結構化出一個清晰的模式,或對減半的影響做出明確的預測。

此外,我們認為,隨著美國現貨BTC ETF 的出現,比特幣的市場動態已經發生了根本性的變化。在短短兩個月內,其淨流入就達到了數十億美元,這不可逆轉地改變了格局。現在,主要機構參與者已經能夠透過這些工具進行投資,比特幣對本次減半的反應可能不一定能從前三個週期的表現中反映出來。我們認為,了解目前的技術供需情況更為重要,它可以幫助我們更了解比特幣的潛力。

事實上,雖然新比特幣供應限制是一個重要的考量因素,但它也只是許多因素中的一種。自2020 年初以來,可供交易的比特幣(即流通和非流動性供應之間的差值)一直在下降,這與先前的周期相比發生了重大變化。但最近的數據表明,自23 年第四季初以來,活躍的BTC 供應量(在過去3 個月內發生過轉移的比特幣)大幅增加了130 萬,而在此期間新開採出來的比特幣僅約15 萬。儘管市場比過去更有能力吸收這種供應,但我們仍然認為,謹慎的做法是不要過度簡化這些市場動態之間的,複雜的相互作用。

背景

每當挖出21 萬個區塊時,比特幣礦工獎勵就會減半,大約每四年發生一次(確切的日期和時間取決於網路哈希率,即用於處理交易和挖掘新區塊的計算能力,但本次減半預計將發生在今年4 月16 日至20 日之間)。此次減半將使比特幣發行總量從每天約900 個比特幣(意味著年發行率為1.8%)降至每天約450 個比特幣,這意味著年發行率從1.8% 降至0.9% 。減半之後,比特幣的月產量約為13,500 萬,年產量約為164,250(確切的數字取決於實際的哈希率)。

減半將按照想通的機制持續,直到所有的2,100 萬比特幣被挖掘完,預計這將在2140 年左右發生。我們認為,減半的潛在意義在於它能夠提高媒體對比特幣獨特性的關注:一個固定的、通貨緊縮的供應計劃,最終形成一個供應硬頂上限。

這一點往往被低估了。對於實體商品,例如礦產,理論上可以投入更多的資源用於開採和提取更多的礦產,例如黃金或銅,即使門檻可能很高,但當價格上漲時,它將有助於滿足需求。但由於預設的區塊獎勵和難度調整機制,比特幣供應是非彈性的(即對價格不敏感)。此外,比特幣是一個成長的故事。比特幣網路的效用隨著網路上的用戶數量而擴展,這直接影響了代幣的價值。相比之下,購買黃金等貴金屬則沒有此類增長的期望。

歷史不會重演,但是......

分析減半週期對比特幣表現的影響是有限的,因為我們的經驗僅限於三次減半事件。因此,對先前減半事件與比特幣價格之間的相關性的研究應謹慎解讀,因為樣本量小,因此很難僅從歷史分析中將其模式化。事實上,我們認為需要更多的減半週期才能得出關於比特幣對減半「通常」 如何反應的更有力的結論。此外,相關性並不意味著因果關係,包括市場情緒、採用趨勢和宏觀經濟狀況在內的因素都可能導致價格波動。

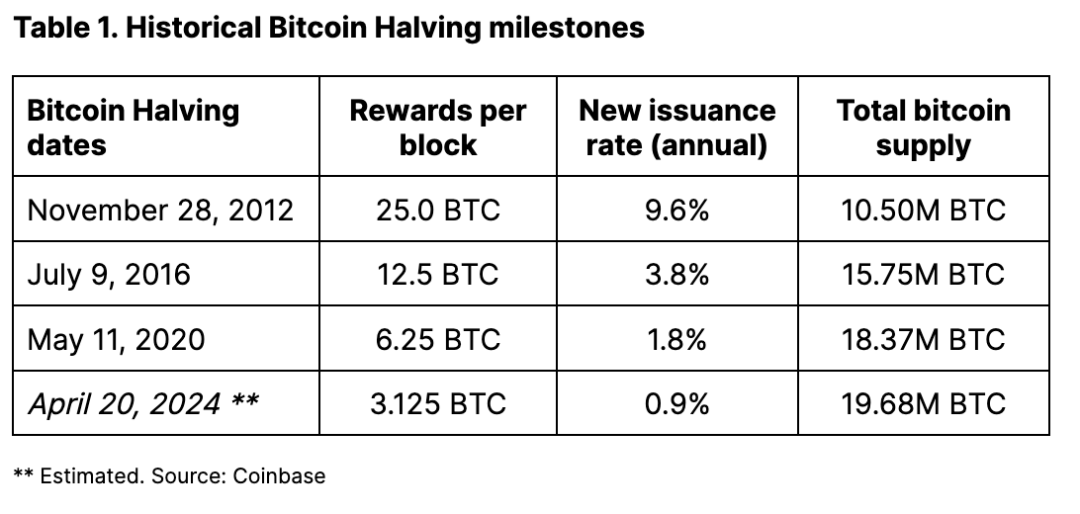

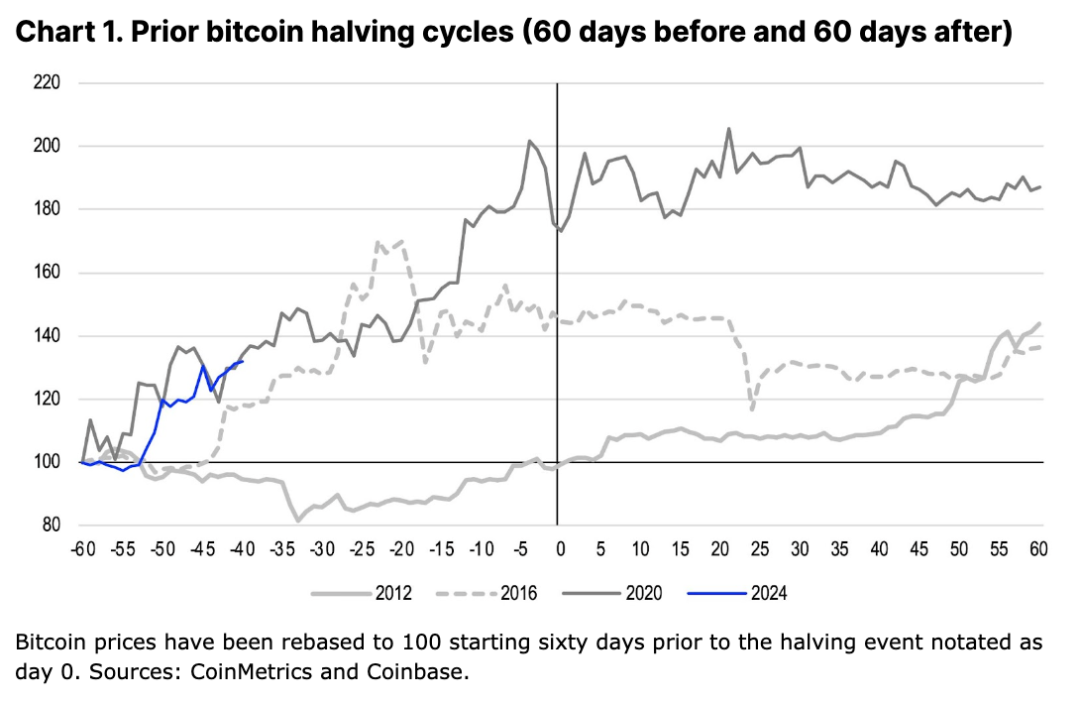

事實上,我們之前曾認為,比特幣在先前減半事件的表現很可能取決於上下文。這或許解釋了為什麼它在不同周期的價格走勢差異如此之大。如圖1 所示,比特幣價格在2012 年11 月第一次減半前的60 天內相對平穩,而在2016 年7 月和2020 年5 月第二次和第三次減半之前的同一時期,比特幣的價格分別上漲了45% 和73%。

在我們看來,直到2013 年1 月,聯準會量化寬鬆計畫(QE3)的影響與美國債務上限危機交織在一起時,第一次減半的有利影響才真正顯現出來。因此我們認為,媒體對減半報導的增加可能會提高人們對比特幣作為一種應對通貨膨脹普遍擔憂的替代價值儲存方式的認知。相較之下,在2016 年,英國脫歐可能引發了人民對英國和歐洲的財政擔憂,這可能是比特幣購買行為的催化劑。然後,這種趨勢在2017年的ICO 熱潮中得以延續。而2020年初,全球央行和政府以前所未有的刺激措施應對COVID-19 大流行,這使比特幣流動性再次大幅上升。

同樣重要的是要注意,對歷史表現的分析可能會有很大差異,這取決於相對於減半事件的觀察期。價格回報指標可能會根據分析是否查看從減半日期起30、60、90 或120 天開始(和結束)的期間而變化。因此,使用不同的視窗可能會影響從過去的價格表現中得出的結論。就我們的目的而言,我們使用60 天期限,因為它既有助於過濾掉短期噪音,又離減半不遠,以至於其他市場因素可能開始在長期內主導價格驅動因素。

ETF:成功的秘訣在於開始

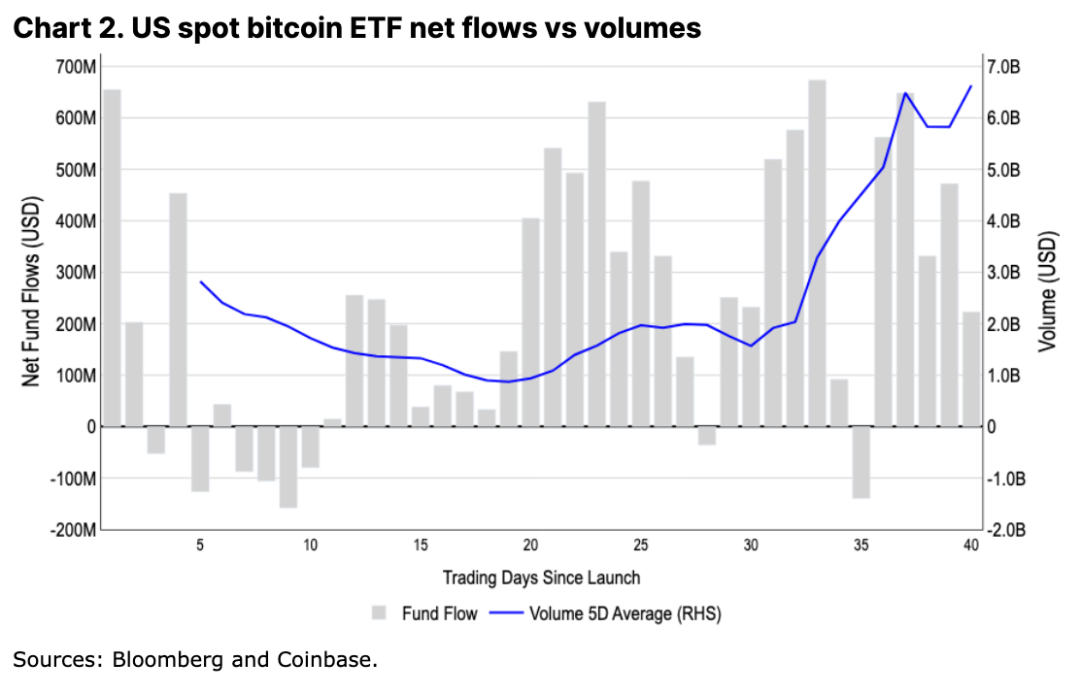

美國現貨比特幣ETF 正在透過建立比特幣需求的新錨點來重塑比特幣的市場動態。在先前的周期中,流動性是價格上漲動能的主要阻礙,因為主要市場參與者(包括但不限於比特幣礦工)在試圖退出多頭部位時會推動拋售。

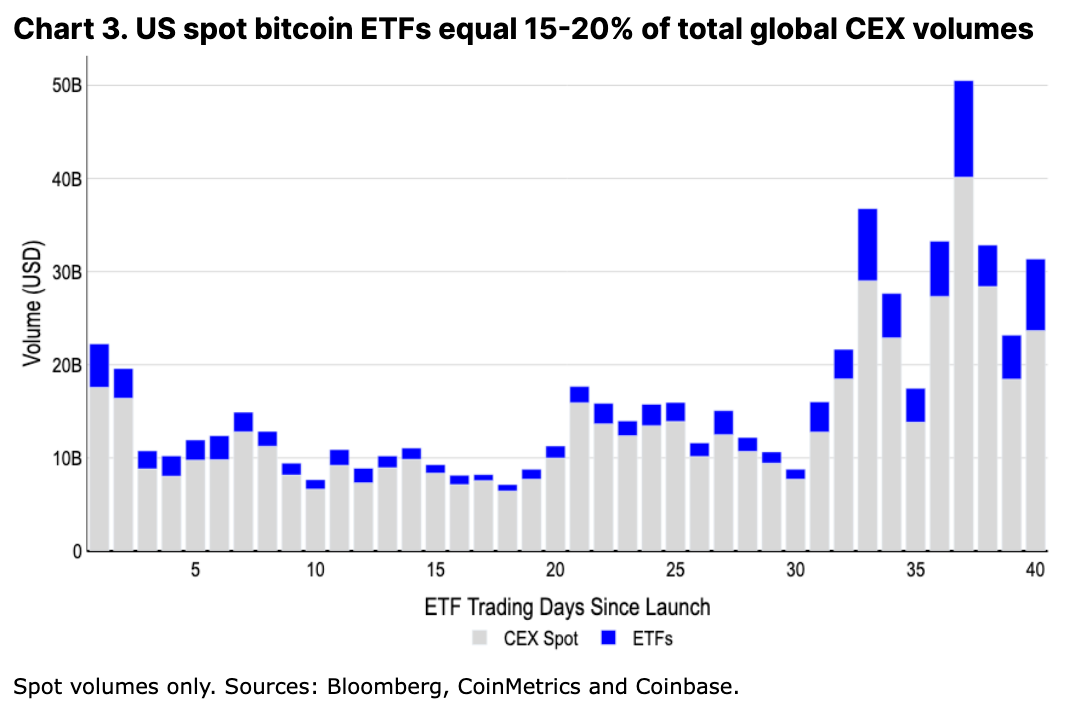

如今,ETF 的流入有望以漸進、持續的方式吸收大部分供應。事實上,ETF 現在的日均BTC 現貨交易量約為40-50 億美金,佔全球中心化交易所總交易量的15-20%,這使得流動性足以讓機構在該領域進行交易。從長遠來看,這種穩定的需求狀況可能會對比特幣的價格產生積極的影響,因為它創造了一個更平衡的市場,集中拋售的波動性較小。

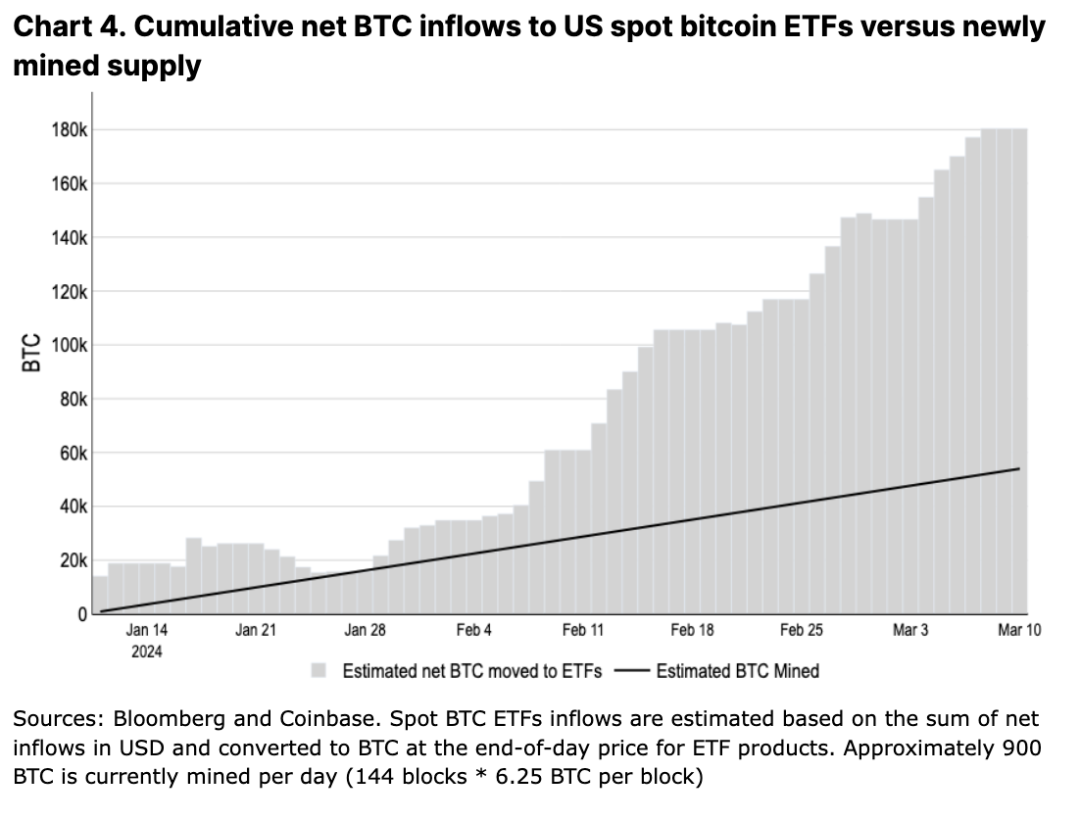

美國現貨比特幣ETF 在前兩個月已經吸引了96 億美金的淨流入,管理的總資產達到了550 億美金。這意味著,在這段時間內,這些ETF 持有的BTC(18 萬枚)的累積淨成長比礦工產生的5.5 萬新比特幣供應量高出近三倍(見圖3)。根據彭博社報道,如果我們看一下全球所有現貨比特幣ETF,這些受監管的投資工具目前持有約110 萬枚比特幣,佔總流通供應量的5.8%。

從中期來看,我們可能會看到ETF 繼續保持甚至增加當前的流動性,因為大型券商還沒有開始向客戶提供這些產品。由於目前美國貨幣市場基金仍有超過6 兆美元的資金,加上即將到來的降息,我們認為光是今年就有很多閒置資本可以進入這個資產類別。

順便說一句,請注意,ETF 持有的比特幣的潛在中心化問題不會對網路構成穩定性風險,因為僅僅擁有比特幣並不能對去中心化網路產生任何影響或對其節點進行控制。此外,金融機構目前還不能提供基於這些ETF(作為標的資產)的衍生品,一旦這些衍生品可用,可能會改變大型參與者的市場結構。不過監管部門對此的核准保守估計可能還需要幾個月的時間。

假設,如果我們假定基於美國的ETF 的新流入速度從2 月份的60 億美元放緩到每月淨流入10 億美元的穩定狀態,從一個簡單的心理模型可以看出,相對於每月開采的約13,500 個BTC(減半後),比特幣的均價應接近7.4 萬美元左右。當然,該模型的一個明顯問題是比特幣礦工並不是市場上唯一出售比特幣供應的來源。實際上,我們認為新開採的比特幣和ETF 流入之間的不平衡只是長期週期性供應趨勢背後的一小部分。

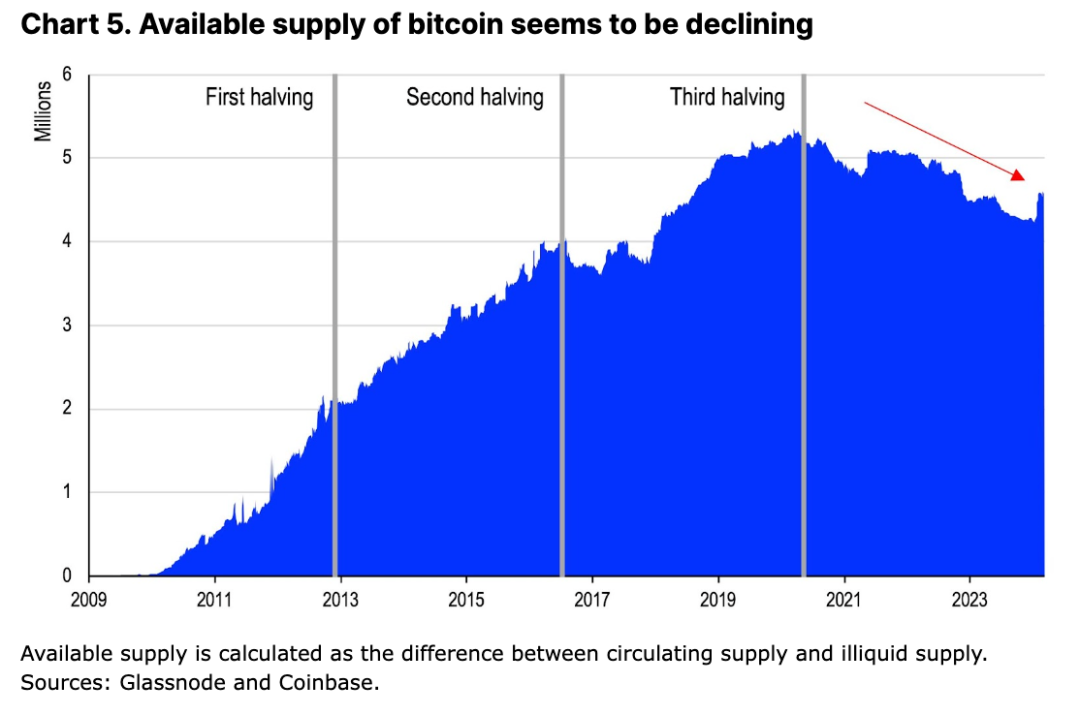

謊言,該死的謊言和統計數據

衡量可用於交易的比特幣供應量的一種方法是取以下兩者之差:(1)當前流通供應量(1965 萬BTC);(2)非流動性供應量,這些比特幣由於丟失錢包、長期持有或以其他方式鎖定而基本上沒有交易。根據Glassnode 的數據,該數據根據給定實體生命週期內的累計流入與流出對非流動性供應進行分類,可用比特幣供應水平在過去四年中呈下降趨勢,從2020 年初的530 萬枚BTC 峰值降至目前的460 萬。這與前三次減半期間觀察到的可用供應量的穩定上升趨勢相比是一個重大轉變(見圖5)。

乍一看,比特幣交易可用性的下降似乎是比特幣表現的主要技術支撐之一,因為我們有來自ETF 的新機構需求。但事實上,考慮到進入流通的新比特幣即將減少,這些供需動態表明,短期內市場緊縮的可能性可能很高。也就是說,我們認為這個框架並不能完全捕捉到比特幣市場流動性動態的複雜性,特別是因為「非流動性供應」 並不意味著靜態供應。

我們認為,投資者不應忽視可能影響拋售壓力的幾個關鍵因素:

- 並非所有流動性差中的比特幣都被「困住了」。與短期持有者相比,長期持有者(持有比特幣超過155 天,佔持倉量的83.5%)可能對他們的持倉的經濟敏感度相對於短期持有者要低,但我們預計這一群人中的一些人可能仍然會在價格上漲時獲利。

- 一些持有者可能無意在不久的將來出售,但仍然可以透過使用他們的比特幣作為抵押品來提供流動性。這也從一定程度上影響了這些比特幣的「非流動性」 屬性。

- 礦工可能會出售他們的比特幣儲備(目前公共和私人礦工的總量為180 萬枚BTC)以擴大他們的業務或覆蓋其他成本。

- 300 萬BTC 左右的短期持有量並不小,隨著價格波動,投機者可能仍會獲利退出。

如果不考慮這些有意義的供應來源,那麼,因削減的挖礦獎勵和穩定的ETF 需求導致不可避免的稀缺的說法就過於簡單化了。在我們看來,需要進行更全面的評估,以確定即將到來的減半事件背後的真實供需動態。

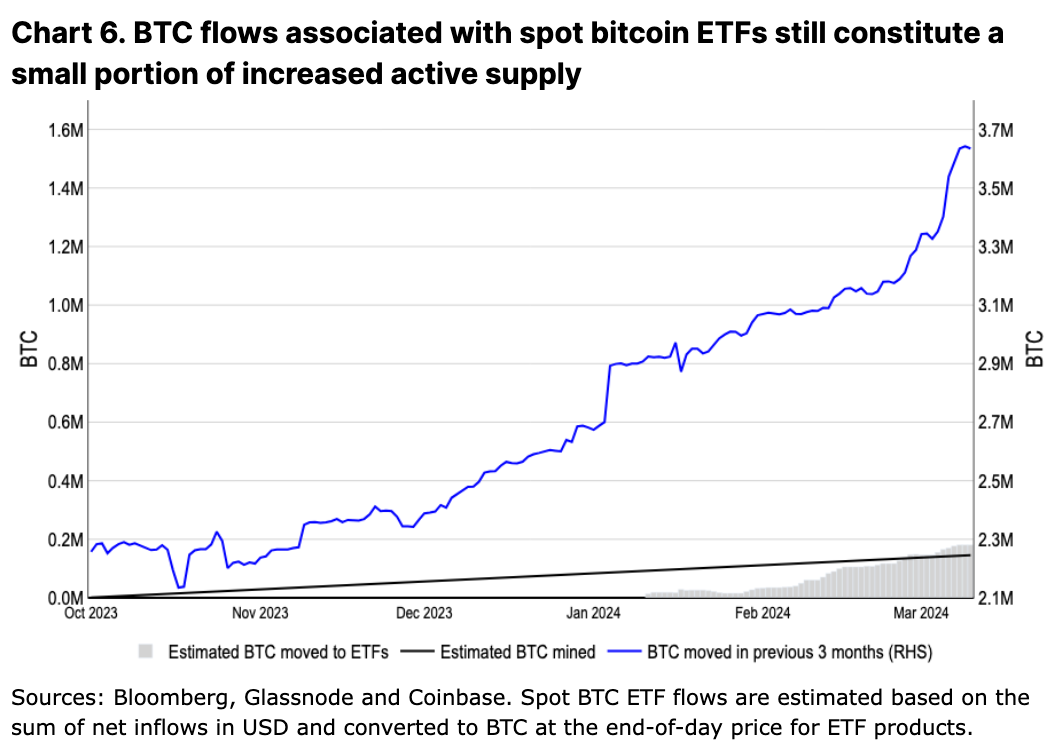

活躍供應與流量

即使比特幣已被納入ETF,然而活躍流通供應量(我們將其定義為過去3 個月內發生過轉移的比特幣)的增長速度也大大超過了ETF 累積流入量(見圖6)。自23 年第四季開始,活躍的BTC 供應量增加了130 萬,而新開採的比特幣只有大約15 萬。

其中一部分活躍供應確實來自礦工自己,他們可能正在出售儲備,既是為了利用價格走勢,也是為了在收入減少的不利情況下建立流動性。我們在先前在1 月30 日發布的報告「比特幣減半和礦工經濟學」 中更深入地討論了這一點。這與礦工在之前週期中的做法相似。然而,Glassnode 報告顯示,從2023 年10 月1 日到2024 年3 月11 日期間,礦工錢包的淨餘額僅減少了20,471 枚比特幣,這意味著新近活躍的比特幣供應主要來自其他地方。

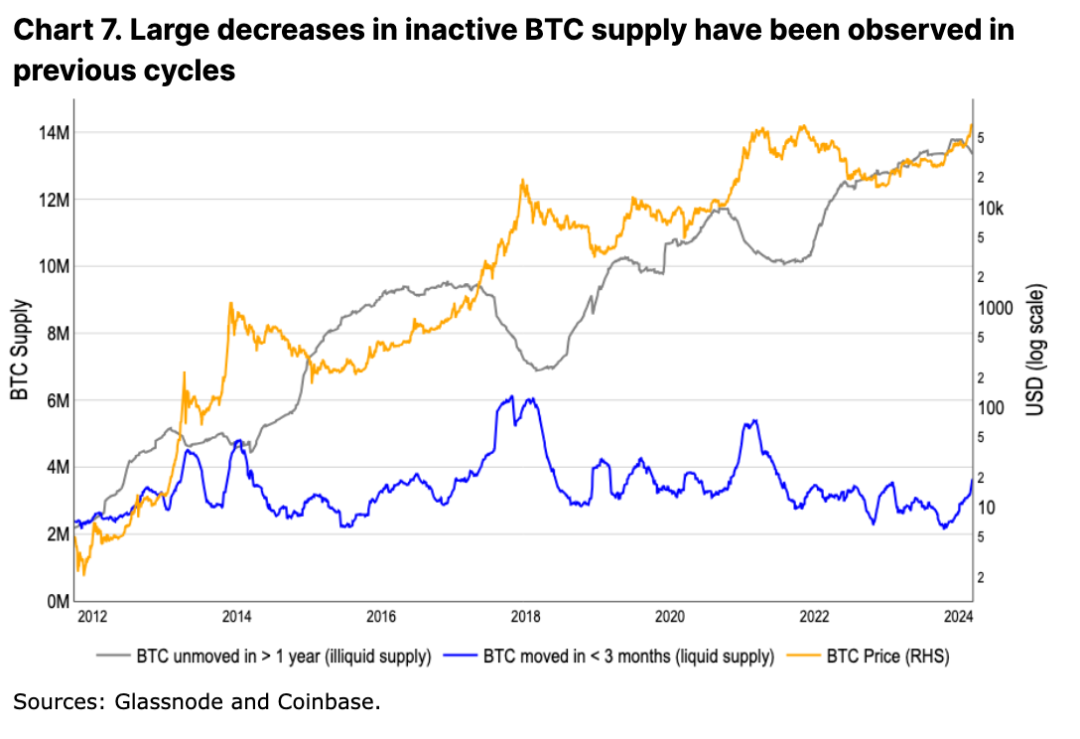

在先前的周期中,活躍供應量的變化超過了新開採比特幣的成長速度五倍以上。在2017 年和2021 年的週期中,活躍供應量幾乎翻了一番,分別在11 個月內從低谷到610 萬(增加了320 萬),以及在7 個月內從310 萬到540 萬(增加了230 萬)。相較之下,在同一時期內的比特幣開採數量則約為60 萬和20 萬。

同時,在這個週期中,比特幣的非活躍供應量(我們將其定義為一年多未動的比特幣)也已經連續下降了三個月,這可能代表長期持有者開始出售(見圖7)。在正常情況下,這會被解釋為一個週期中期的跡象。在上述2017 年和2021 年的週期中,從非活躍的供應量達到高峰到該週期的最高價格時刻有約1 年的時間範圍,分別為12 個月和13 個月。當前週期的非活躍比特幣數量似乎已在2023 年12 月達到高峰。

然而,目前尚不清楚這些比特幣中有多少比例已轉移到交易所(出售)、鎖定在跨鏈橋上或以其他方式用於金融交易(例如場外交易)。根據Glassnode 的數據,儘管今年比特幣轉入交易所的交易量翻了一番,但交易所的比特幣餘額卻淨下降了8 萬。這表明,除了ETF 之外,還有其他資金池正在幫助抵消從長期和短期持有者流向交易所的轉移量所帶來的增勢。

事實上,現貨市場中的供需動態只捕捉了資本流入和流出的部分故事。比特幣表現出類似大宗商品的衍生性商品乘數效應,其中未償付的比特幣衍生性商品的名義價值明顯高於實體比特幣的市值。由於比特幣的衍生性商品市場將現貨交易量放大了數倍,因此僅分析現貨公共交易所數據並不能完整地反映出比特幣經濟中真正的流動性和採用。

因此,雖然「休眠」 比特幣的活躍度增加與先前的牛市高峰相吻合,但我們認為,在當前環境中,供需二者如何相互作用的確切動態仍然不太確定。

結論

這個週期確實可能會有所不同。美國現貨比特幣ETF 的持續每日淨流入將繼續成為該資產類別的巨大東風。由於新開採的比特幣供應即將減半,這將導致市場動態更加緊縮。然而,這並不一定意味著我們即將進入供應緊縮的情況,即需求將超過拋售壓力。但明確的是,比特幣現貨ETF 正式成為了一個新的數位資產類別,主流金融機構現在可以將其納入傳統的投資組合,這標誌著比特幣被主流採用的一個重要里程碑。因此,我們認為目前的價格走勢只是長期多頭市場的開始,需要進一步的價格提升才能推動供需動態達到平衡。