耗時長達10年的「門頭溝」Mt.Gox事件,終於接近尾聲。

5月28日凌晨,已宣布破產10年,5年冷錢包毫無動靜的Mt.Gox錢包發生異動,陸續向一未知地址發生了10筆交易,轉移141,685 枚比特幣,以市價論高達90億美元。市場消息稱,這是Mt.Gox債權賠付的先行準備,受此影響,BTC價格下挫3%,跌破68,000美元。

經歷了曠日持久的扯皮糾紛後,債權人又一次逼近了滿意的結果,但市場,卻似乎迎來了隱形的壓力。

01、Mt.Gox事件回顧,一己之力帶崩牛市

若是對加密歷史稍加了解,Mt.Gox絕對是赫赫有名,可以認為,它曾經造成了比特幣歷史上最大的滑鐵盧之一,也是13年牛市的終結者。

Mt.Gox總部位於日本東京,於2010年由Jed McCaleb構建,後來11年由法國開發商、比特幣愛好者Mark Karpeles收購,成為了專注於比特幣的交易平台。在當時,比特幣正處於起步階段,市場上交易平台非常稀缺,相對正規且具規模的Mt.Gox得以長足發展。

2013年,比特幣價格從13美元飆升至1100美元,在這史無前例的牛市中,Mt.Gox很快成為了全球第一的比特幣交易平台,巔峰時期,其佔據了比特幣交易市場份額的70 %。

就是這樣一家強大的交易所,在2014年2月7日,卻突然宣布停止所有比特幣提款。在當時,平台給出的理由是需要對貨幣流程進行梳理,因而用戶並未引起高度關注。但就在17天后,交易所不僅暫停了所有交易,甚至連網站都無法開啟。很快,反常的舉動在市場上引起了恐慌。

一份洩漏的內部公司文件揭示了血淋淋的事實,駭客襲擊了Mt.Gox,竊取Mt.Gox客戶744408個比特幣,以及該公司自有的另外10萬個比特幣,竊取比特幣總量達到84萬枚,當時價值約4.5 億美元。而該種大規模攻擊甚至不只一次,早在2011年,Mt. Gox就已陸續被駭客盜取,而在2011年前,Mt. Gox就已經遺失了高達8萬個比特幣。但由於比特幣價格的快速上漲,公司得以瞞天過海,最紅,這場持續長達3年的竊盜讓公司功虧一簣。

2月28日,Mt. Gox在日本申請破產,兩週後在美國申請破產保護。在該事件影響下,加密市場巨震,比特幣的價格從951 美元跌至309 美元,直接跌去了三分之二,比特幣市場也再次遇到了信任危機,大量用戶開啟了艱辛的維權之路。

事實上,直到現在,市場仍然不知道門頭溝駭客事件的原委,既有監守自盜說、也有外部侵入說、裡應外合說,但核心的問題是,如此龐大的比特幣數量至今並未被全部發現。時任Mt. GoxCEO Karpeles在2015年初被控進行欺詐和挪用公款,入獄前曾主動承認稱,找到了20萬枚失踪的比特幣,並將其存放在冷錢包中,但後續追踪錢包時卻發現,比特幣經過了一系列操作後被平均分配到了100個人的錢包。

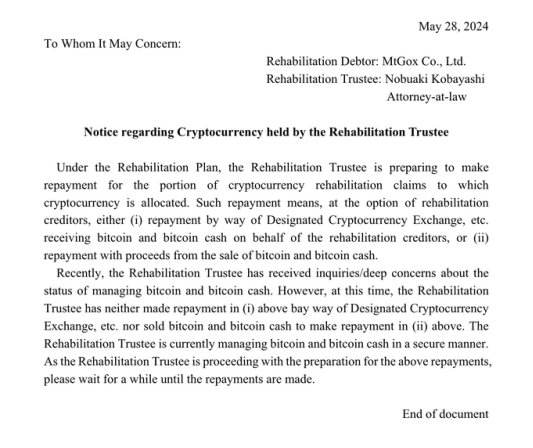

直到2019年,Mt. Gox共尋回了14.1萬枚比特幣,這筆巨款被法院裁定交付給信託保管,信託管理人為小林信明(Nobuaki Kobayashi),並協調債權人分配時間。根據2019 年Mt.Gox 的資產負債表顯示,債務人持有約14.2 萬枚BTC、14.3 萬枚BCH 及690 億日圓(當時約5.1 億美元)。

2019年,比特幣已然上漲至接近10,000美元,債權人也對分配時間與方案更為敏感,賠付過程一度延長。 2022年,Mt. Gox 宣布其比特幣償還程序已被法院受理,隨後具體的分配方式也在23年被披露。

時間來到今年,1月就有債權人揭露郵件,表示年初債權人已登記收款地址,Mt. Gox將於未來兩個月解鎖14萬枚比特幣,用於支付債權人。

曠日持久的賠付終於來到了閉幕時分,本是一件好事,但市場卻對這一消息產生了恐慌。

02、14萬枚BTC的拋壓?並非如此

14萬枚比特幣,以現有價格而言,已達到90億美元,賠付是否意味著巨大的拋壓?也因此消息,比特幣快速下挫,跌至68,000美元以下。

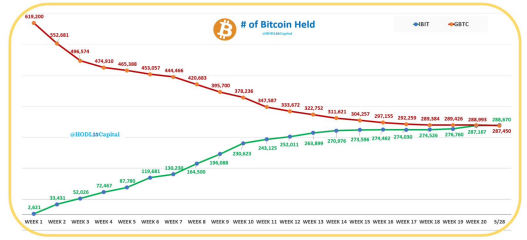

但從現實進行分析,大規模的跌幅可能性微乎其微。首先,14萬枚比特幣看似規模龐大,但在目前機構為主的比特幣市場,並非完全無法吸收。以灰階為例,自比特幣現貨ETF通過後,其就是拋售比特幣的最大空頭,在四月份之前,灰階GBTC平均每個工作日出售的BTC都在7,000枚左右,而在密集拋售的1月,日拋售量甚至達到了10,000枚,且持續了2週之久。截至目前,灰階GBTC已拋售BTC總量33.2萬枚,歷史淨流出177.46億美元。但結果顯而易見,比特幣從4萬美元持續上升到6.7萬美元震盪。

灰階GBTC和貝萊德IBI比特幣持股對比,資料來源:IBIT

而更重要的是,即使是賠付拋售,也並非一蹴可幾。根據2023年Mt.Gox官網公告,Mt.Gox 提供給債權人的償付方案包括基本償付和比例償付。基礎償付部分允許每位債權人索賠的前20萬日元將以日元支付,比例償付則為債權人提供了兩種靈活選擇,即「早期一次性還款」或「中期還款和終期還款」。其中,一次性還款則僅能獲取部分賠付,超過20萬日圓的部分允許債權人選擇BTC、BCH 和日圓的混合方式或以法定貨幣支付全部金額。而選擇中期還款和終期還款會得到更多的賠付額,但耗時可達數年。而在付款方式中,其也給出了現金與加密貨幣的形式供選擇。

整體來看,Mt.Gox也考慮到了集中砸盤的危險性,採取了分散賠付的方式,並提出幣對幣的支付選項,Mt.Gox前首席執行官也在明確出來闢謠,稱不會馬上出售比特幣。

此外,即使是集中賠償,拋壓數量也比實際總量少得多。由於門頭溝的長期性,當初已有很多債權人將債權打包出售給了基金,因此債券主體多以機構為主,根據去年的數據,只有226 名索賠人擁有Mt.Gox50%以上的索賠。在目前不斷看漲的市場價格下,無論是機構或散戶,都不會輕易出售手中的BTC。

但是否一點影響也無?卻也未必。在當前流動性枯竭的市場下,恐慌情緒反而能很快造成價格的下落。目前賠付截止日期設定為2024年10月31日,在賠付日期前,陸續的拋壓仍將存在並帶來市場情緒的下降,但長期來看,並不會造成想像中的大幅度下挫。

03、比起門頭溝,政治才是關鍵議題

比起年年都會「狼來一次」的門頭溝,或許政治才是與加密更為關注的長期話題。

近日,拜登和川普針對加密選票的動作頻出。先有川普宣稱要確保加密貨幣在美國創造,且要釋放阿桑奇和絲綢之路的創始人,後有消息稱拜登總統的連任競選團隊計劃透過促進創新來吸引加密貨幣選民的支持。

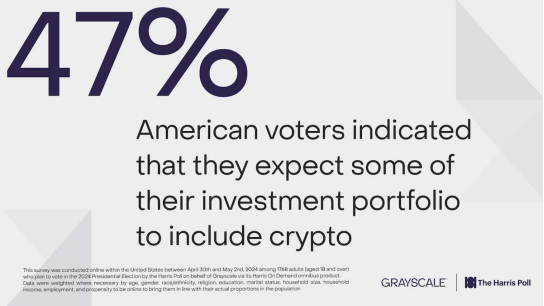

對於差距微弱的黨派競爭,加密選民或許真有了比以往更重要的地位。根據灰階對1768 名計畫參加大選成年人的最新調查,由於地緣政治緊張局勢、通貨膨脹和美元風險,選民對比特幣的關注度有了顯著提升(41% vs 2023 年11 月的34%) 。近三分之一的選民(32%)表示,自今年年初以來,他們更願意了解加密貨幣投資或實際投資加密貨幣。而調查結果顯示,對加密貨幣的支持並未明顯偏向某一政黨。

在這推拉博弈之間,加密貨幣反而成為了背後的贏家。木頭姊姊Cathie Wood在訪談中明確表示,以太坊ETF申請獲準是因為加密貨幣已然成為了選舉議題。美國財政部副部長也罕見地針對混幣器發表了看法,稱並非要禁止混幣器,但要提高透明度,在隱私與國家安全間找到平衡。

目前,所有的市場機構都在關注FIT21法案的審批進展,若是通過,將意味著美國對於加密監管態度的進一步放開,只要沒有任何發行人或關聯方控制20%或以上的加密貨幣將被認定為是商品,從而解除SEC方面的證券限制,這也將開啟加密領域的新紀元。紐約證券交易所總裁Lynn Martin在共識大會上也表示,若監管更為明確,紐交所會考慮開放加密貨幣交易。若此舉實現,購買加密貨幣的門檻將日益降低。

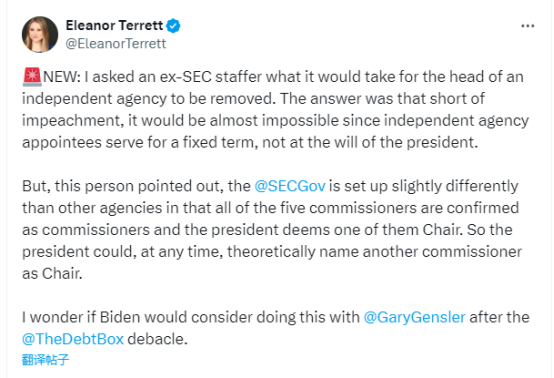

當然,一向強硬的SEC主席Gary Gensler對此甚有不滿,不僅一次在公開場合稱該法案存在巨大問題,然而,「小胳膊擰不過大腿」也切實發生在了現實。儘管根據現有信息,由於獨立機構的任命者任期固定,並非由單一總統決定,SEC主席大概率做滿任期至2025年2月,但從目前的情況看,不管任一黨派上台,美國監管的放鬆已然成為了可預見事實。

目前,加密的遊說機構仍在努力,Ripple在昨日向加密貨幣超級政治行動委員會Fairshake 再次捐贈2500 萬美元,使該政治行動委員會在今年11月大選前的捐款總額接近1億美元。

1億美元能否左右時局尚且不明,但頗為有趣的是,機構曾經一度對狂熱的散戶頗為不屑甚至保有高高在上的態度,但最後,卻是所謂的散戶聚沙成塔,成為了決定加密走向的關鍵一步,這何嘗不是另一種形式的去中心化勝利?