我今天分享的話題是關於美元流動性和數字貨幣。在開啟整個話題時,我有必要跟大家去就捋清一些東西,而這個過程中可能會打破你對貨幣創造的基礎性認知。

(本文作者朱塵Mikko,貨幣學者,智堡創始人,曾供職於華爾街見聞見智研究所。全球央行貨幣政策研究領域先行者,為諸多大型公募基金以及資產管理實體提供央行研究領域的專家諮詢服務。分佈式資本有匪整理。)

貨幣創造的本質

首先大家認為銀行貸給你的錢是從哪裡來的?大多數人認為銀行作為金融中介,吸收了大家的儲蓄,然後再放貸給另一人。其實銀行是沒有權利這樣做的。銀行在貸款的時候有一個貨幣創造的舉動:它創造了一筆貨幣(存款)給你,而不是拿另一個人存款給你。那麼銀行是怎麼創造這筆存款的?這裡將引入複式記賬法和T字表來拆解貨幣創造的過程。

複式記賬法是會計學中的一種記賬方式,而T字表(資產負債權益表)是複式記賬的結構。資產負債權益表中,資產是你所有貨幣資源的投向,比如你買了一個房地產,或者買了一個比特幣。而負債指的是你的債務,比如信用卡或者花唄欠款。權益是你的真金白銀,是不涉及任何負債的貨幣資源。比如你爸媽給100塊錢,那就是你的權益。那麼這張T 字圖左邊是資產,右邊是負債加權益。

就舉個銀行向你貸款的例子吧。銀行借了你100元,你需要償付給銀行。假設說,你向工商申請銀行貸款以後,工商銀行審批過後,你可以隨時在工商銀行賬戶裡提取銀行給你的信貸額度,這個時候你就在銀行多了一筆存款。銀行在放貸的時候,實際創造了一筆貨幣,創造了一筆存款給你。

那麼銀行資產+貸款100元,負債+100元存款

你的負債+100元貸款,因為需要未來償付,資產端增加100元的銀行存款。

銀行

資產 負債+權益

貸款100元 存款100元

個人

資產 負債+權益

存款100元 貸款100元

貨幣創造當中最經典的例子,就是貸款創造存款,而不是存款創造貸款。

大水漫灌導致了數字貨幣市場的火爆

去年是一個特殊的年份,受疫情影響,美聯儲通過貨幣政策刺激(俗稱“大放水”)來重振美國經濟。而去年的“大放水”也催生了幣圈的牛市。上一輪金融危機,美聯儲創造的貨幣中絕大部分流入到了一些銀行和非銀機構的手裡(包括對沖基金、資管公司等等)。

而現在的刺激則性質不同了,美聯儲貨幣增發的同時,美國財政部通過發債吸收了增發的貨幣,然後派發給了老百姓。銀行和對沖基金很難去買幣,因為此舉不符合監管的規定,而老百姓可以去買幣。去年無論是美股還是數字貨幣的行情,都顯露出一個非常有趣的特徵:行情並非是完全由機構投資者主導,而是由零售散戶投資者主導。這裡將用T字表來解釋美聯儲增髮美元以後,美元是如何流到老百姓手中的。

這裡需要列美聯儲、銀行、美國財政部和你的T字表。首先美聯儲在實施量化寬鬆政策前,銀行的資產端有大量的國債作為它的資產配置,投資者手裡也有美債。

銀行

資產 負債+權益

美債

投資者

資產 負債+權益

美債

美聯儲收購銀行和個人的國債,並支付給他們存款。由於個人沒有辦法開戶在美聯儲,美聯儲向個人或者非銀機構買國債是將錢付給這些出售國債主體的代理銀行,比如摩根大通。那麼摩根大通收到了美聯儲給他的準備金存款以後,在投資者的賬上記一筆存款。

因此,美聯儲的資產端+國債,負債端+存款(準備金)

美聯儲(QE)

資產 負債+權益

+國債 +存款(準備金)

(這個錢是印出來的)

與此同時,銀行和個人的資產端因為出售了國債,

銀行的資產端-國債+存款(準備金);

個人的資產端-國債+存款

銀行

資產 負債+權益

國債

-國債

+存款(準備金)

+投資者銀行存款

投資者

資產 負債+權益

+國債

-國債

+銀行存款

接著,美國財政部發行了新的國債。按美國的法律規定,美國的一級交易商是要在一級市場認購美國國債的。美國財政部發行多少美債,一級交易商就得承接多少美債。因此,銀行的準備金(印出的錢)又變成了美債,它可以自己持有美債,也可以出售給客戶。那麼當銀行在增加美債的過程當中,他的存款和準備金被花掉了。這些錢流到了財政部的存款賬戶上。此時,財政部的賬已經做平了。

美國財政部負債+國債(是銀行和投資者所購買的美債);

美國財政部資產+財政部存款

銀行資產-準備金+美債

銀行

資產 負債+權益

+美債

-美債

+存款(準備金)

-存款(準備金)

+新的美債

美國財政部

資產 負債+權益

+美債

+財政部存款

然後,美國財政部要實施撒錢政策,向個人發放補貼,用以刺激經濟復甦。

美國財政部資產-存款

個人資產+存款

美國財政部

資產 負債+權益

+國債

+財政存款

-財政存款(撒錢)

個人

資產 負債+權益

+國債

-國債

+個人存款(財政部發的存款)

關於美聯儲QE,你會發現美國的金融體係就是一個貨幣創造的循環,它的資金就在金融體系裡面空轉,與實體經濟沒有任何的關係。當你收到了財政部給你存款補貼以後,有兩種選擇:第一種是傻傻的拿著這個存款在美國享受接近於0%的存款利息,第二種選擇就是把它配置到更高風險的資產當中(比如說數字資產以及中概股美股的一些科技股)。其實美聯儲去年總共增發了有將近4萬億美元的貨幣,如果算上銀行體系貸款創造出來的存款的話,去年的整個流動性創造應該是歷史之最。當投資者面對去年整個風險資產市場是不需要動腦筋的,因為只要是資產都在漲。

美元流動性對數字貨幣的影響

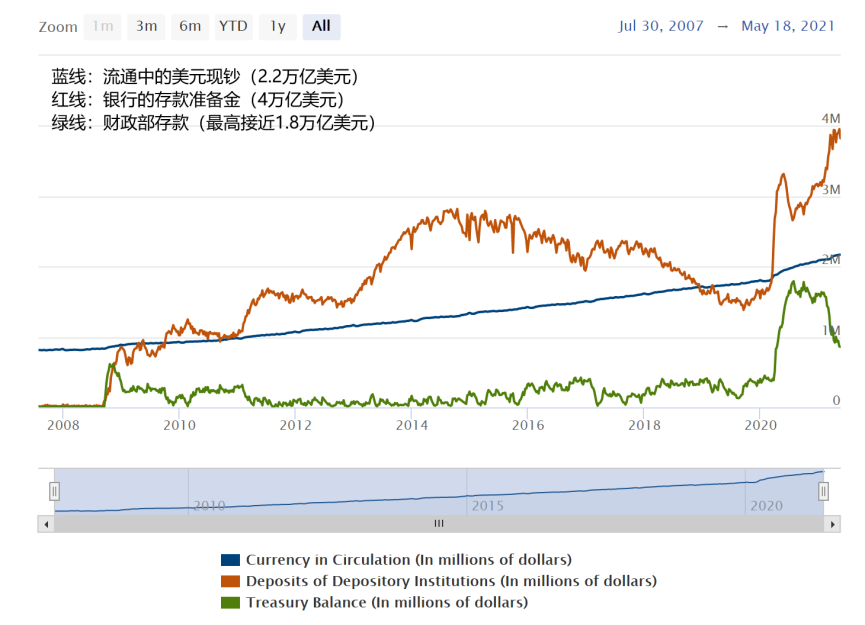

接著給大家講講最近美元流動性的問題。從這張hard money data,我們可以看出貨幣增加了多少。這張圖的藍線是流通中的美元現鈔,從2008年到2020年,這條藍線它一直在上升。據美聯儲的數據,它每年的增長速度為900億美元。

我們可以看到去年銀行存款準備金一年增長到了4億美元,這是一個非常驚人的數字。因為美聯儲13、14年間,準備金的水平也才2萬億左右。目前4萬億的水平就相當於所有的金融機構的存款翻了一倍,如果資產價格不翻倍,它還合不合理?這只是在美聯儲表裡的貨幣,我們還沒有計算商業銀行的情況。

綠線是財政部的存款,它的邏輯我之前已經講過了。首先美聯儲印錢,然後印的錢又流回到了美國財政部手裡;美國財政部又把錢花掉(送給個人),個人存在銀行里又會變成存款。所以紅線綠線有的時候會成同向運行,有的時候會成背向運行。同向運行說明印的錢太多,背向運行說明印鈔速度變慢,錢結構性地在個人和銀行的賬戶中流轉。

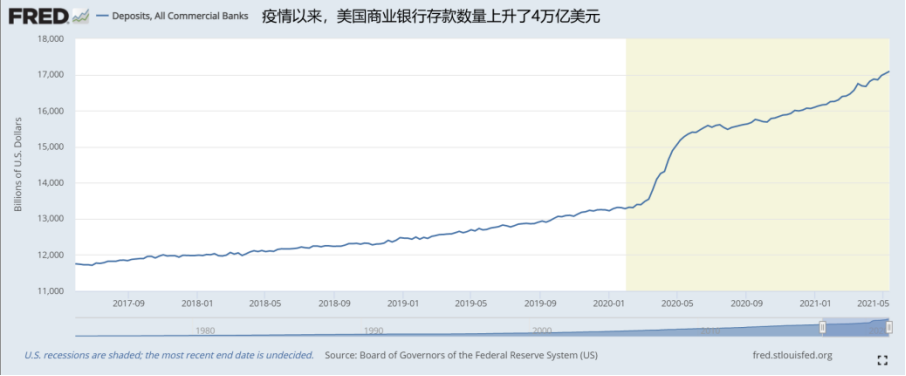

從這兩張圖中,我們看到美國商業銀行的存款規模在上升,而貸款規模上升不大,就只有4000億。這說明貨幣創造目前是美聯儲直接主導的,而不是商業銀行通過貸款創造存款主導的。商業銀行為什麼貸款增速不夠?因為美國經濟在疫情中比較低迷,信貸需求也就比較萎靡。在消費力不足、貸款不足,貨幣創造無意幫助實體經濟的情況下,錢只能進入股票、期貨以及數字貨幣市場。

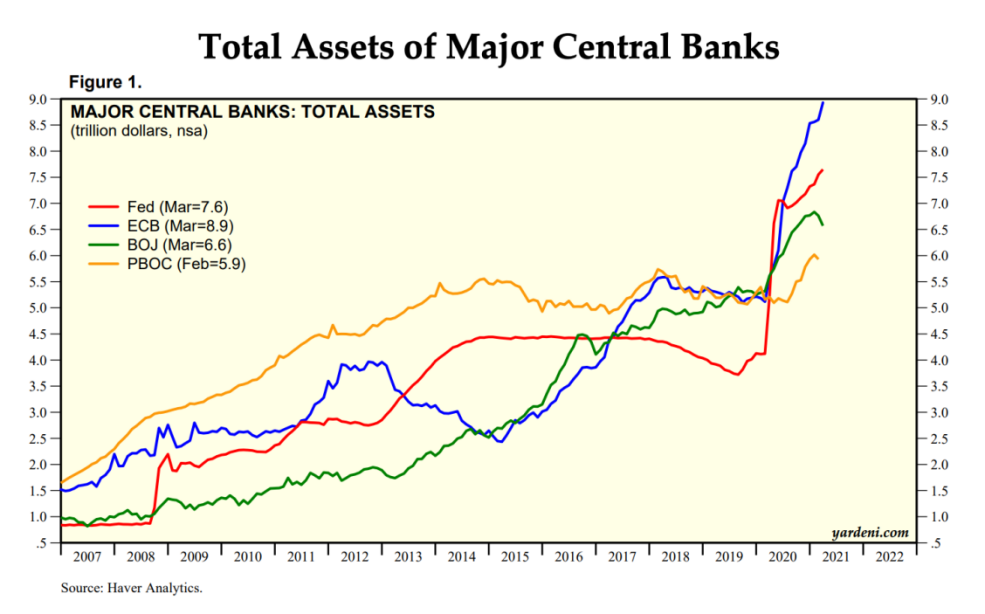

以上的圖表示不僅美聯儲在印鈔(增發貨幣),全世界的央行都在印鈔。我們可以看到ECB(歐洲央行)和BOJ(日本央行)的印鈔能力很強。其中,ECB是今年開始瘋狂的。 BOJ的資產負債表規模和歐洲央行和美聯儲差不多,而日本的經濟體量卻無法和它們相比的。所以,BOJ的印鈔規模也比較誇張。

唯一比較佛系的是我們中國人民銀行(PBOC),國家的貨幣政策相對發達經濟體而言也比較緊,主因還是我們疫情控制的比較好,沒必要通過大量的刺激支持復甦。從某一個角度來說,貨幣增發是有利於GDP的:市面上的錢多了也自然有人進行消費和支出,各種經營行為也得以開展。

數字貨幣被列為另類資產

摩根大通關於tether的報告

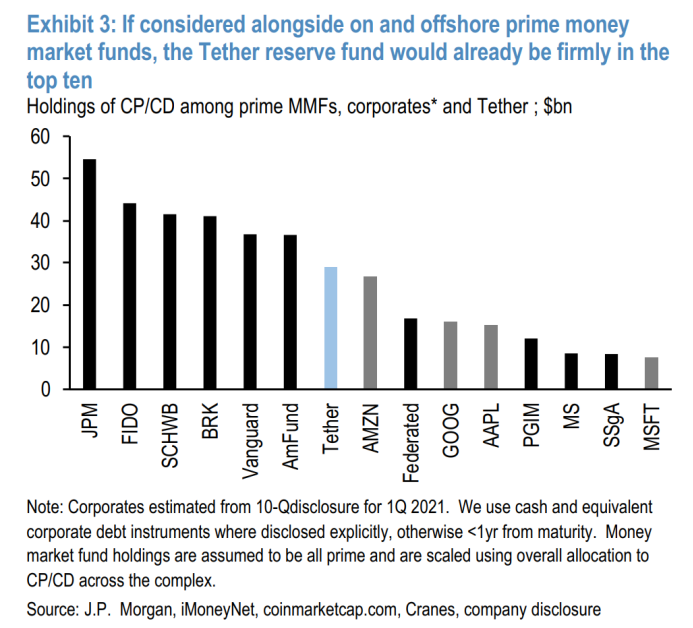

大家有沒有這樣的感知,其實現在主流投行已經把比特幣和數字資產納入了一個非常重要的另類資產類別。最近,摩根大通的美國固收團隊寫了關於Tether的研究報告。 Tether最近公佈了它的資產構成,它的資產構成當中一半以上都是commercial paper(商業票據)。這裡要講講為何commercial paper佔比那麼大?

Tether發行USDT的前提是它有足夠的儲備資產。之前,Tether在大行里有美元存款,比如說摩根大通。為了解決合規問題,大行拒絕了Tether的存款。於是Tether將美元存款存到了另一家小銀行。於是,這些小行(因為沒有在央行結算的能力,通常在摩根大通開戶)將錢存在了摩根大通。由於金融體係是嵌套的,所以最終Tether的存款還是落在大行的資產負債表裡。

商業票據其實就是期限較短的私人欠條。有兩類機構現在在美國市場會發行這樣的發票,一種是擁有傳統業務的大企業(比如可口可樂)以及科技公司(比如說蘋果)。於是,Tether就是拿著他的美元存款去買了蘋果公司和可口可樂公司的欠條。

那麼Tether的流動性儲備有沒有風險?是有風險的。當然你可以說可口可樂和蘋果公司的欠條風險很低,它們的發債利率可能比一些主權國家還低。但這些公司的commercial paper也是有風險的。因為這些企業沒有印鈔的能力,是要靠實打實掙來的錢去還的。那麼為什麼Tether有流動性風險,大家還願意接受它?因為炒幣的用戶真的沒有特別在意說Tether的資產儲備多少,炒幣用戶從不在意風險。

那麼Tether的資產儲備公佈了以後,為什麼受到了很多投行的關注?因為它作為一個CP持有主體,其體量在美國已經是數一數二的。這說明數字貨幣的規模也已經不小了,這是一個非常值得注重的流動性母體。而這個體系在越來越龐大,這還不包括其他的穩定幣。

前兩天,美聯儲理事布雷納德說,美國的CBDC(美國的央行的數字貨幣)一定要盡快推出,並且要主導全球的數字貨幣。為什麼?因為他發現政府不做的事情已經有人替他做了。如果美聯儲不去發行一個數字貨幣,那麼他以後的市場份額都是Tether的。這裡有一個前車之鑑。人民銀行為什麼著急推出CBDC,因為它的支付市場份額的八九成全部都來自微信和支付寶。且這些大型的科技巨頭可以在央行直接開備付金賬戶。當用戶將錢存在支付寶上,而支付寶將錢百分百存在中國人民銀行,那麼用戶的存款幾乎是無風險的。換而言之,支付寶可以稱得上是全球最大的穩定數字貨幣,一是它是數字化的,二是支付寶和微信支付聯合起來占到了整個支付比例的80%~90%。而中國推出CBDC的用意在於通過CBDC系統重新主導支付業務。

目前的貨幣大環境不利於數字貨幣

之後的宏觀環境將不利於數字貨幣市場。這裡節選了美聯儲的會議紀要:許多與會者強調,委員會必須在經濟情況已經被評估為“實質性進展”以前,向市場做好有關Taper的提前溝通。 Taper指的是減少資產購買,就是未來美聯儲印的錢會越來越少。因為去年印的錢太多了,可能要花5~10年才能消化增發貨幣。其次,6月份會議上美聯儲可能開始釋放一個信號——收緊美元流動性。

美國的國會預算辦公室最近發布了報告,叫做options for reducing the deficit。這說明美國在未來10年想要削減自己的財政赤字。而美國財政部的赤字太過嚴重。因為美國財政部要給老百姓發錢,而所發的錢是美聯儲幫忙貨幣增發出來支持的發債,財政部吸收了大量的流動性去填補了赤字支出。最近美國財政部長耶倫乾了很多的事情,希望削減財政赤字。她希望改變全球稅制,包括提高個人稅,增加遺產稅,增加資本利潤稅。因為她要改變財政部的收支結構,讓收入大於支出。大家未來可能需要交炒幣稅到財政部的賬戶上。

美國從今年下半年開始,有一個很大的主題就是在未來10年慢慢地收緊貨幣。過去10幾年中,美元幾乎是沒有緊縮過的。儘管從15年到18年有一個加息週期,但是它資產負債表規模還是很大。美國政府沒有實質性收緊過自己的貨幣流動性。當98、99年克林頓政府突然開始緊縮的財政政策時,美股連續十幾二十年的牛市讓人們形成一個慣性思維;但當貨幣政策開始收緊的時候,人們才意識到政府並不是只會實施寬鬆的政策。目前,美國的債務/GDP的佔比已經非常高。而美國的債務只能通過稅收或者新增發的貨幣來滾動。而美聯儲又增發了很多貨幣,貨幣增發會使得資產價格更加的膨脹,會帶來泡沫風險。

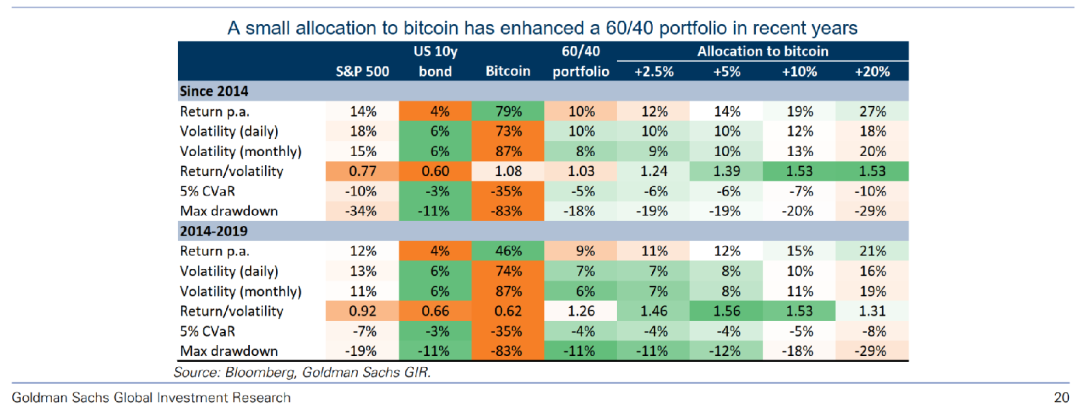

儘管宏觀環境不太有利,但救命稻草還是有的,數字資產作為資產配置是重要的一環。高盛最核心的一個研究報告系列叫Top of mind,是高盛利用整個研究網絡和其智庫人脈做的研究報告。研究報告里高盛認為crypto將變成一個重要的資產類別。報告還顯示如果你配置一定佔比的比特幣在60/40股債資產組合中,會增強你的總收益。因為比特幣跟其實資產的相關性沒有那麼強。而比特幣跟美元是有一個明顯為負的相關性的。因此,數字資產的敵人就只有美元,但是美元又是成就了它的東西。所以現在美元指數走勢非常疲軟,在一個疲軟的走勢下,數字資產和風險資產才有如此漲幅。如果哪天美元指數開始回暖的時候,就要注意風險了。

最後,所謂的數字貨幣並不能稱作是數字貨幣。首先,現在金融體系下所有的貨幣都是數字化的,比如你的存款是數字化的,支付寶也是數字化的。所以數字這個詞並沒有給貨幣的含義增加額外的內容。第二,比特幣等數字貨幣不是貨幣,它是一種另類資產。沒有人會在主流的貨幣環境將比特幣作為貨幣去使用,這是大家必須要承認的一點。 USDT有一定的類貨幣性,但是也不能被稱之是貨幣。所以你在買數字資產的時候,不要抱有說它未來會替代美元的幻想。