市場上有幾種去中心化槓桿代幣模型,包括Set Protocol、Tracer和Phoenix Finance。它們都對槓桿頭寸的代幣化應用了非常不同的方法。

什麼是槓桿代幣?

槓桿代幣是一種衍生品,為持有者提供了對加密資產的穩定槓桿敞口。代幣持有者不需要擔心主動管理槓桿頭寸、借款或清算。

固定的槓桿或槓桿範圍由再平衡機制維持。

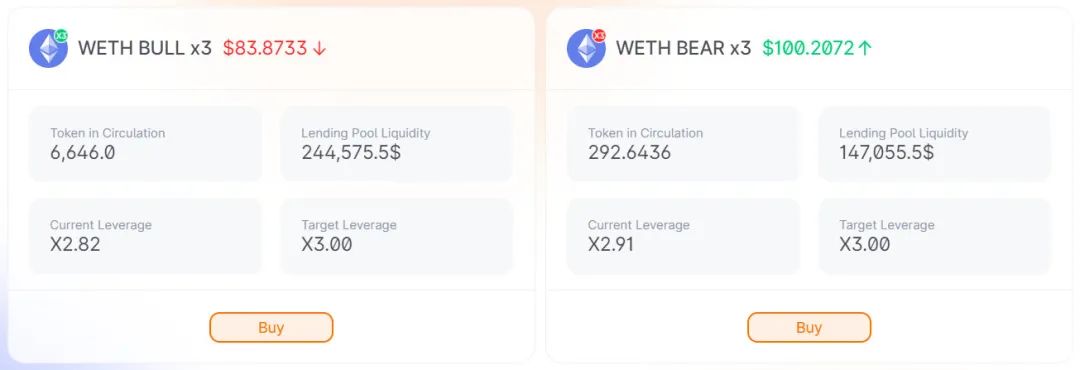

例如,Phoenix Finance的ETHBULL 3x槓桿代幣——也被稱為3x Long ETH代幣——是一個ERC-20代幣,其風險敞口對應於ETH的三倍回報。 ETH在一天內上漲1%,ETHBULL 3倍槓桿代幣將上漲3%。

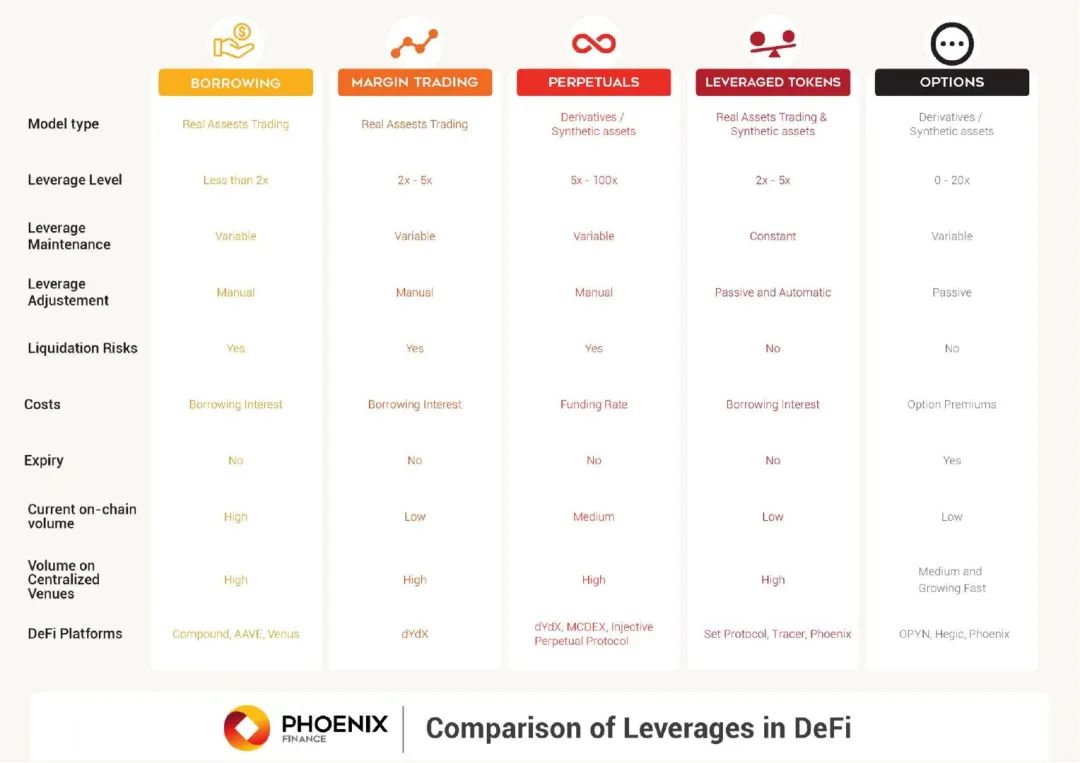

槓桿代幣和其他槓桿工具之間的差異

槓桿代幣和保證金交易/永續合約之間的最大區別是,槓桿代幣在達到某個閾值時定期進行再平衡,以維持特定的槓桿。

而不同的是,保證金交易和永續合約等產品會隨著價格波動而不斷改變槓桿,即使交易者在建立頭寸時設定了預先確定的槓桿。

交易Phoenix槓桿代幣之前需要知道的事情

Phoenix將去中心化的槓桿產品代幣化為ERC-20形式。這些代幣是可替換的和可互換的。

用戶只需購買並持有代幣,就可以獲得3倍於特定基礎資產的固定槓桿敞口。槓桿敞口將自動授予。積極管理槓桿頭寸不是一個問題。如果有人想關閉它,他們只需要賣掉代幣。

此外,槓桿代幣將重新平衡自己,以穩定的方式實現槓桿。用戶不需要研究保證金、清算、抵押品或資金費率。它們都嵌入到代幣的合約中。這為想要對某種加密資產保持恆定和穩定槓桿敞口的用戶提供了一種非常友好的方式。

目前,Phoenix可以通過一個支持多個區塊鏈的聯合接口訪問。

一種可以交易而不是持有的產品

在FTX交易所創建後,儘管持有不變的頭寸,槓桿代幣通常被視為一種交易產品,而不是長期持有。它們為交易者提供了額外的選擇,在短期內獲得更多的風險敞口和利潤。

主要的理由在於再平衡機制,它將槓桿保持在一個穩定的狀態。正如這裡所介紹的,如果沒有重新平衡槓桿,實際槓桿水平將隨著基礎價格的變動而變化。為了保持槓桿的穩定,在每次再平衡時,每個槓桿代幣都將利潤(如果有的話)進行再投資,並出售部分頭寸以去槓桿化以降低風險(如果虧損)。它的運作方式不同於保證金交易或永久交易。當財務表現與預期不同時,槓桿代幣持有者可能會感到困惑。

對於長期槓桿代幣持有者來說,他們實際上是在與槓桿再平衡可能帶來的不利影響作鬥爭。就像當你獲得利潤時,與保證金交易相比,再平衡將通過再投資“膨脹”實際槓桿,儘管真正的目的是穩定槓桿。如果之後市場走勢不利,你將因“膨脹”的風險而遭受更大的經濟損失。當然,在市場走勢有利的時候,你可能賺得更多。

簡而言之,槓桿代幣是一種簡單而強大的短期交易工具,但在持有較長時間時,需要更多地註意再平衡的干擾。而且,由於多重再平衡的干擾,持有代幣的時間越長,似乎就越不可預測。

一種有100%擔保的產品

不像合成資產,它們的表現反映了那些持有這些基礎類型的人,Phoenix去中心化槓桿代幣通過實際持有這些頭寸,確保這些代幣是100%抵押的。換句話說,Phoenix去中心化槓桿代幣是資產支持的代幣。

這意味著當Phoenix去中心化槓桿代幣被創建時,將執行包括借貸和交易在內的一系列交易。貸款池的建立是為了增強代幣的槓桿作用,去中心化的交易所在購買、出售和再平衡時協作進行交易。這些機制確保Phoenix 槓桿代幣的淨值總是由實物資產和債務支持。

反過來,這確保了在進行交易時將交易對手風險降到最低,並在跟踪槓桿績效時提供了金融保險。

槓桿代幣依賴於基礎代幣在DEX上的流動性

儘管槓桿代幣被標記為ERC20形式,Phoenix協議並沒有有意在DEX上建立流動性池。換句話說,這些交易並不依賴於槓桿代幣的流動性。

當購買Phoenix槓桿代幣並採取槓桿時,將鑄造相同數量的槓桿代幣,當Phoenix槓桿代幣被出售時,它們將被贖回為指定的資產。在這兩種情況下,基於基礎代幣的流動性,將觸發一系列交易。

例如,假設沒有交易成本或價格滑點,Alex用USDC購買了1單位ETHBULL (3x)代幣,其淨值為100美元。

在收到100美元USDC後,合約被觸發從池中藉200美元USDC。然後,300個USDC將從去中心化交易所交易到ETH。同時,合約將創建1單位ETHBULL (3x)代幣。因此,槓桿代幣的流動性取決於指定的去中心化交易所上的基礎代幣池(在本例中是ETH/USDC)。

這種機制充分利用了DEX上現有的流動性,而不需要創建其他槓桿代幣對。

財務績效

由於槓桿在再平衡時需要恢復,較高的波動性可能會給交易員者帶來意想不到的困難。特別是在多次再平衡的情況下,其影響會在再槓桿和去槓桿中加劇。數學結果可能出乎一般理解的意料。

在波動性較低的有利趨勢市場,長期的表現更有可能超過保證金交易的回報,因為收益在再平衡中是複合的。然而,在動蕩的市場中,同樣的機制可能會損害代幣的長期表現。

讓我們用例子來進一步了解槓桿代幣的財務表現。 (假設每日平衡到3倍槓桿)

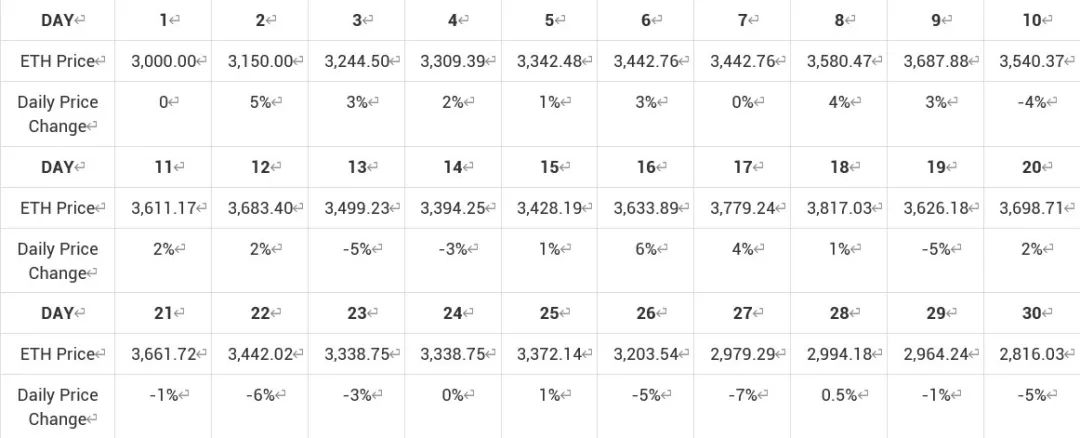

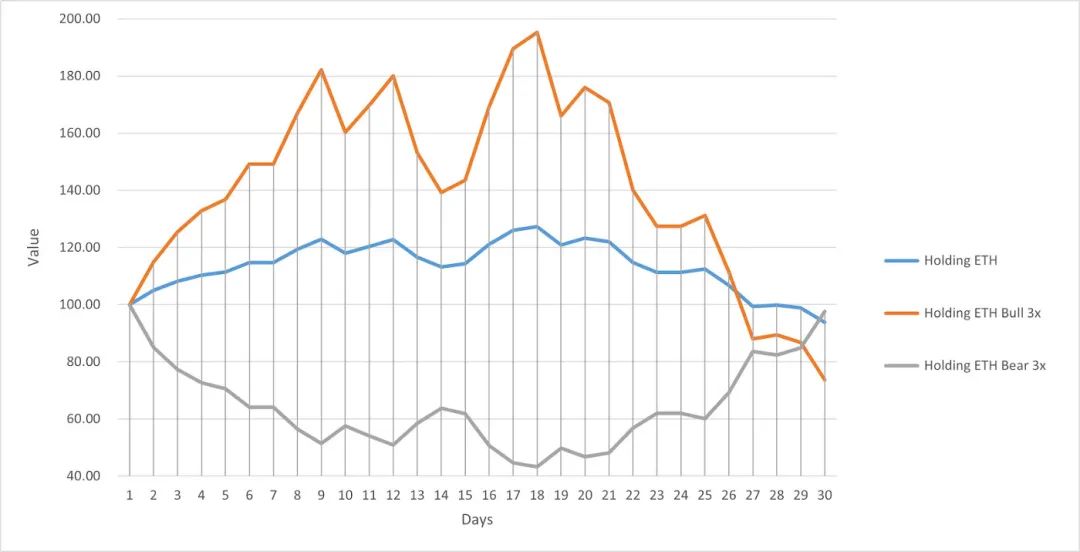

假設3 位用戶在第1 天分別對ETH、ETH Bull 3x 和ETH Bear 3x 進行了100 美元的投資。 ETH 價格在接下來的30 天內變化如下。

這三種投資組合有不同的財務表現。

我們可能注意到:

ETH的波動性被槓桿代幣放大了。如果我們仔細觀察每日表現,槓桿代幣的表現或多或少與3倍槓桿預期的表現相同。在前9天,當ETH價格穩定上升時,ETH多頭代幣有82%的漲幅,實際上比ETH 價格上漲23% 高出3 倍以上。與此同時,ETH Bear 3x損失49%,少於ETH上漲的3倍。這是由於去槓桿機制——收益通過複利放大,損失通過去槓桿得到保護。在第9天和第20天的波動時期,ETH的價格從3688上升到3699。然而,ETH 多頭和空頭代幣的價值都在下跌,這證明了波動性是槓桿代幣的敵人。在過去10天,當ETH價格穩定下跌時,ETH空頭代幣借助槓桿升值,而ETH多頭代幣價值大幅下跌。如果我們把30天的表現作為一個整體,ETH的價格會下降5%。但ETH多頭代幣下跌26%,ETH空頭代幣下跌2%。

換句話說,由於再平衡機制,槓桿代幣的長期表現可能更加不可預測。

因此,我們鼓勵長期槓桿代幣的投資者積極監控他們的投資,並考慮緩解再平衡影響的策略。

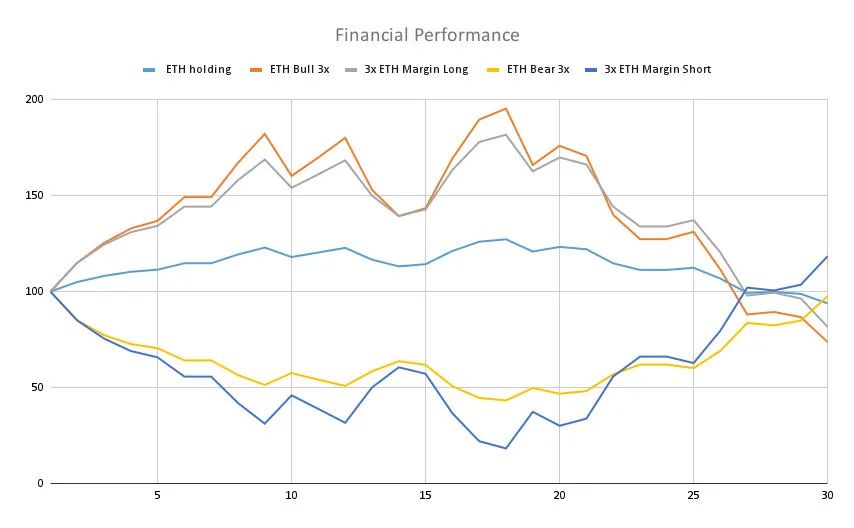

讓我們再看一看,把3倍的保證金交易也包括在比較中。

如圖2所示:

槓桿代幣和保證金交易都有明顯的放大波動性的效果,槓桿率達到3倍。在趨勢市場的前9天,槓桿多頭代幣在保證金交易中的表現優於渴望ETH。在趨勢市場的前9天,槓桿空頭代幣在保證金交易中的損失小於做空ETH。從第20天到第30天,槓桿多頭代幣的跌幅比ETH 多頭保證金的3 倍更顯著,這是由於先前收益的更高槓桿複合。從第20天到第30天,槓桿空頭代幣的恢復低於3 倍ETH 空頭保證金,這是由於在之前的再平衡中去槓桿化的槓桿減少了。在第18天,持有3倍ETH空頭保證金的交易者遭受了82%的價值下跌。如果價格繼續上漲,他們將面臨被清算的巨大風險。相反,槓桿空頭代幣持有者的淨值損失了57%,即使ETH繼續上漲,他們也不會被清算。保證金交易更容易預測,因為它在第一天總是持有3 倍的槓桿頭寸。槓桿代幣更難預測,因為它們總是與前一天相比持有3 倍的槓桿頭寸。換句話說,實時槓桿是定期調整的(在我們的示例中是每天調整)。

為了降低再平衡中不可預測性的風險,Phoenix協議應用了一個觸發預定再平衡的範圍。如果實際槓桿在2.5 - 3.5之間,則不會激活再平衡,以降低自動複利的效果。

其他風險

槓桿代幣協議可能涉及其他風險。強烈建議在進行任何交易之前檢查這些文件中的潛在風險。

結論

本文將Phoenix Finance平台上實時槓桿代幣模型設計中的幾個主要特性,其中一些特性可能與傳統槓桿工具不同。

Source:https://medium.com/coinmonks/things-one-needs-to-know-about-decentralized-leveraged-tokens-7703b344044f