本文來自Cointelegraph

原文作者 | Marcel Pechman

譯者| Moni

出品 | Odaily星球日報(ID:o-daily)

比特幣期權市場終於在芝商所“起飛”了!

本週,由於機構投資者看漲比特幣期權,導致過去10 天的比特幣期權總交易額突破了1.4 億美元。

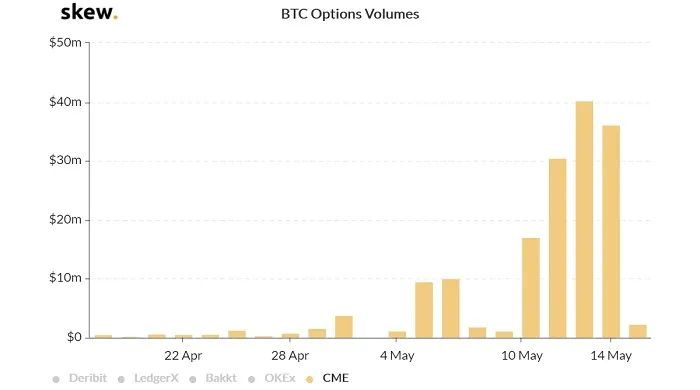

看漲期權的買方可以在預定日期內以固定價格獲得比特幣,為了獲得這種特權,投資者需要為看漲期權賣方支付預付款。下圖展示了芝商所比特幣期權交易額走勢(單位:美元,數據來源:Skew):

隨著比特幣區塊獎勵減半給市場帶來的不確定性風險越來越小,機構投資者開始增加看漲頭寸。儘管比期貨交易更為複雜,但期權市場仍然能使投資者充分利用自己的頭寸且在一定程度上規避清算風險。

未平倉量是一個市場相關度較高的重要指標

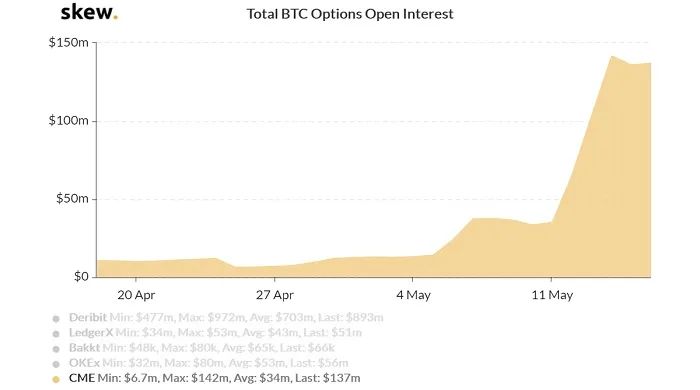

簡單來說,未平倉合約是市場參與者持有的合約總數。想像一個場景,一個價值7000 萬美元的看漲期權在一周時間內被交易,並在下一個期權交易被還原,買賣雙方都能平倉自己的頭寸和風險,儘管交易了1.4 億美元,但在這種情況下,市場敞口(未平倉頭寸)將為零。如果大家還是不太明白,那麼讓我們以芝商所期貨合約為例,假如每單交易位要3 個月後才能交割,而現賣現買的炒家不可能等3 個月後才平倉,如何才能保護現有的利潤不至於還回去呢?此時,交易者會在在保留前張多頭或長倉合約的同時,重新出售一張數量相同但方向相反的新合約,我們謂之“對沖”,交易所的清算機構記錄著,凡是已經對沖的合約,不必每天追踪清算,只有未對沖敞口的合約,才予以每天清算,這種未對沖的合約,就是我們所說的“未平倉合約”。

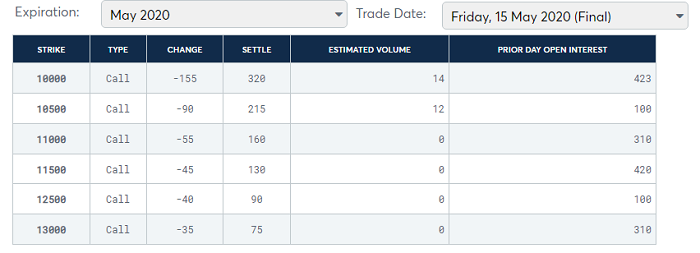

上圖展示了芝商所比特幣期權未平倉合約走勢(單位:美元,數據來源:Skew),其中可以看出,最近兩週的比特幣期權交易量和未平倉量相匹配,這表明到目前為止還有頭寸尚未平倉,而且大多數交易在短期內都是看漲期權合約。下圖是芝商所比特幣期權合約結算情況(數據來源:芝商所):

需要注意的是,芝商所公開的是未平倉比特幣期權合約數量,由於每份芝商所合約價值5 BTC,因此10,000 美元行使價的最低交易名義金額為50,000 美元,這也讓芝商所和其他市場一樣,可以處理最低0.10 BTC 的交易。

在5 月29 日到期的比特幣期權合約中,看漲期權為1,800 份,價值相當於9,000 萬美元。另外,6 月26 日到期的未平倉合約有800 份,名義價值約為4,000 萬美元,行使價格或合約到期價格從9,700 美元分散到13,000 美元。

買家的期望是什麼?

顯然,投資比特幣看漲期權合約說明專業投資者比較看好加密市場上升趨勢,但不幸的是,現在還沒有辦法知道究竟多少機構客戶參與其中。

另一方面,我們也可以“安全”地假設此類投資者建立的是短期看漲頭寸,由於芝商所期權合約是可交付的,意味著比特幣期貨合約也可以被授予成為看漲期權的買方。投資者可以立刻出售自己手頭的期貨,延遲市場流動性——的確,從這種買方趨勢可以看出投資者對加密貨幣市場的長期發展持樂觀情緒。

賣家的期望是什麼?

出售具有無限下行空間的看漲期權來換取固定的前期價格,看上去似乎並不太合理。但是當賣方先前擁有比特幣、或使用芝商所期貨獲得敞口,一種策略會讓交易發生巨大變化。這種策略被稱為“隱形認購”,在該策略下,投資者可以為其收益設定最高限額,同時降低平均入場價。

雖然這種交易策略不是純粹的槓桿押注交易,但你可以把它看作是一種短期看跌交易。

對比特幣價格的潛在影響

散戶投資者首先要注意的一個芝商所指標是期權到期日,但同時他們還會密切關注看跌/看漲率,因為看漲期權通常暗示牛市要來了。

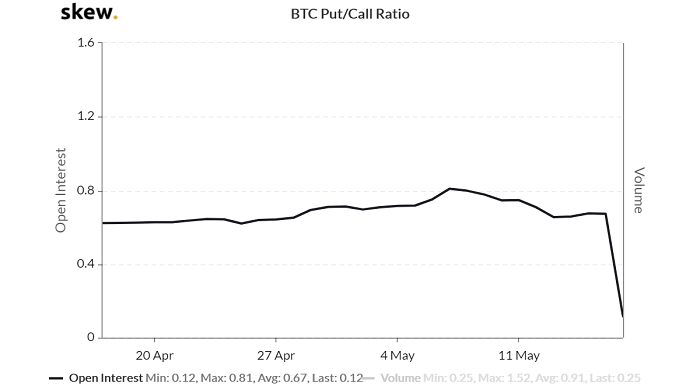

上圖是比特幣期權看跌/看漲率(數據來源:Skew)

Skew 分析了LedgerX、Deribit、Bakkt、OKEx、以及芝商所這幾家提供比特幣期權合約交易的交易所,截至目前,看漲期權在未平倉合約中的看漲期權比例高達88%,其中芝商所最近的看漲期權變動指標甚至達到了有史以來的最低水平。

在合約到期時,這種看漲期權的購買者有很大的動力來推動提高比特幣價格。而對於那些有擔保的看漲期權賣方,雖然推動市場距離行使價遠一點不會讓他們獲得太多好處,但他們也不會刻意壓制這一趨勢。

事實上,我們已經發現期權市場與比特幣價格相關性越來越密切,而且每個期權到期日都會有潛在誘因去給市場價格帶來額外壓力。