火熱的DeFi給HBO為代表的中心化交易所上緊了發條。近兩個月來,這些頭部交易所以月均約10個DeFi項目的節奏上新資產,相對過往月均1個打新來說,是「十倍速」了。

Uniswap交易量赶超Coinbase一事,似乎更加劇了緊迫感,儘管HBO都曾表態「CEX依然是主流」,但同時也不吝於表達對DeFi未來的看好。

OKEx CEO JayHao認為,DeFi相較於傳統的金融平台,具有安全性強、透明度高、隱私保護等優勢;幣安創始人趙長鵬和火幣全球站CEO七爺都曾說過,DeFi與CEX並不互斥,可以進行互補融合。緊接著,HBO的業務層開始融入DeFi元素。

OKEx橋接了Compound協議,支持用戶存幣在DeFi協議中流動性挖礦;火幣和幣安都啟動了「新幣挖礦」,參照DeFi的代幣分配模型,讓用戶可以低成本甚至零成本獲得新幣。

DeFi給加密資產市場帶來了真正意義上的「去中心化」啟蒙,投資者正在變成區塊鏈應用的用戶,部分流量帶著資金從CEX湧入DeFi協議時,人們也樂於見到CEX做出改變。

三巨頭「十倍速」上線DeFi項目

DeFi已經成了一場全民遊戲,從最初少部分玩家參與到火爆幣圈,看似與之格格不入的中心化交易所(CEX)其實扮演了至關重要的角色。

近兩個月來,OKEx、火幣、幣安三大所一改往日慢悠悠的上幣節奏,主動上架DeFi項目。從上幣速度和數量來看,這是繼上輪牛市後最猛烈的一股上幣潮。

蜂巢財經統計,HBO三家交易平台在6月底、7月初開始加速上線DeFi代幣。

6月25日,幣安上線了去中心化借貸平台Compound的治理代幣COMP,4天后,OKEx也上架了COMP。 7月5日,火幣上線去中心化交易平台KyberNetwork的代幣KNC。三家頭部交易所一起拉開了DeFi上幣潮序幕。

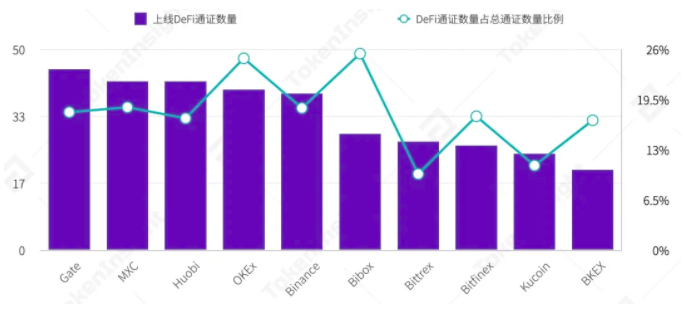

此後的兩個多月時間裡,OKEx又上線了24個DeFi項目,火幣和幣安分別為22個和17個。 8月底到9月初是三大所上幣節奏最快的階段。

8月28日至9月1日的5天時間裡,OKEx共上線12個DeFi項目,其中包括YFI、YFII、JST、SUSHI、YFV等熱門項目;同時期內,火幣上線了6個DeFi項目,幣安上線4個DeFi項目。

各CEX上線DeFi項目情況(圖源TokenInsight)

要知道,此前的市場走熊階段,三大所對於上新幣都相對「佛系」。

蜂巢財經統計,自去年下半年到今年6月,OKEx、火幣、幣安月均僅上線1個左右新項目。而近兩月,僅統計各家平台上線的DeFi項目就達到月均10個左右。

OKEx CEO JayHao向蜂巢財經透露,之所以大規模地上線DeFi類資產,首先是順應市場需求,緊跟前沿熱點。此外,OKEx本身對DeFi有戰略佈局,上幣就是其中一環。 「畢竟DeFi類產品當前的操作十分複雜,很多用戶不懂如何在DEX上交易,更別提參與流動性挖礦。」

考慮到大多數DeFi項目都相對早期、風險較高,JayHao表示,在上幣前會確保DeFi代幣背後項目本身的質量,由專業人員評估其模型架構的邏輯性,合約代碼的安全性等,以降低用戶風險。

火幣全球站CEO七爺則公開表示,火幣很早就關注DeFi,但是上半年一直採取穩健優先的態度,不希望過於激進地參與還不成熟的模式,給用戶帶來風險。不過,最近火幣找到了平衡點,通過設立全球觀察區,上線一些快速崛起的項目,並做了倉位限制,幫用戶控制風險。

從幣安創始人趙長鵬的對外表態中,流露出大所們瘋上DeFi項目背後的緊迫感。 9月6日,趙長鵬在推特表示,如果幣安不上線新的DeFi代幣,流量就會流向其他交易所,「我們就將過時」。推文最後,他特意提及,所有代幣都是高風險的,尤其是DeFi。這似乎又流露出CEX面對DeFi浪潮時那種不得不加入的處境。

Uniswap崛起刺激市場神經

交易所界的「崛起奇蹟」幣安,對趨勢的嗅覺顯然是敏銳的。不久前,另一個頗具歷史意義的「奇蹟」無疑更戳中了CEX們的神經。

8月30日,去中心化交易協議Uniswap創始人Hayden Adams發推稱,Uniswap 24小時交易量有史以來首次高於Coinbase。當天,Uniswap 24小時交易量超過4.26億美元,Coinbase Pro 24小時交易量超過3.48億美元,「很難形容這有多瘋狂,」Hayden Adams感嘆。

這是單一DEX交易量有史以來第一次超過主流的CEX,當它真實發生後,一些崇尚去中心化的投資者湧起了濃厚的反抗CeFi情緒。

「這輪DeFi的積極意義不意味著CEX將會面臨死亡,而是證明了只要越來越多人去參與DeFi和去中心化交易,CEX會失去高高在上的地位,遊戲規則將徹底重構。」有人緊跟著在社群裡喊起了口號。

的確,CEX們的交易量卓絕,但一直以來因資金安全問題和數據不透明飽受詬病,Uniswap的崛起讓投資者看到了改變的希望。

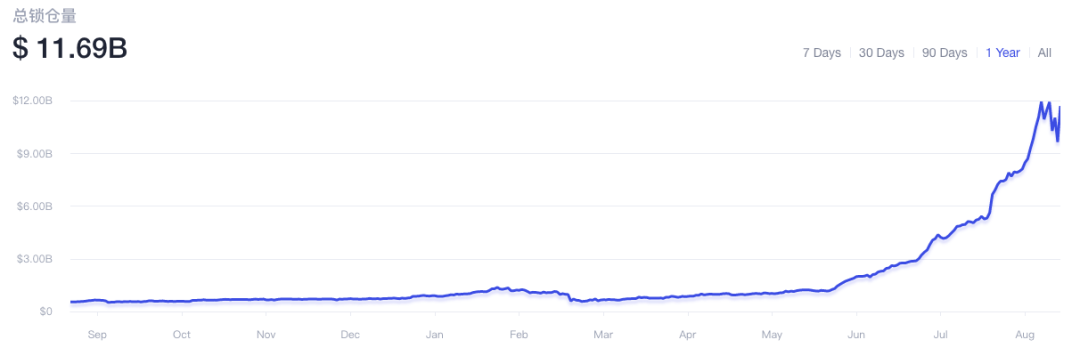

隨著DeFi生態逐漸壯大,想要參與的投資者開始大量從CEX提幣到去中心化錢包。根據歐科雲鏈的數據,9月9日,以太坊DeFi項目總鎖倉量達到116.9億美元,較年初的7.18億美元增加了109.7億美元。這個數據背後,不排除有大量的資金從CEX流入到鏈上。

以太坊DeFi項目總鎖倉量達116.9億美元

根據加密資產數據分析商Santiment的數據,9月5日,交易所錢包中的ETH儲備量跌到了歷史新低,資金大量流出對CEX來說並不是好消息。

無論是Uniswap這類DEX的光速崛起,還是用戶資金的流出,無疑都給食物鏈頂端的CEX帶來了壓力。有業內人士指出,資金流出是CEX大量上線DeFi代幣的一個重要動因,他們上幣DeFi一方面是豐富了站內的資產品種,另一方面也希望憑藉良好的流動性吸引資金回流,繼續佔據市場主導地位。

根據TokenInsight發布的「2020年9月交易所行業DeFi佈局研究報告」,DEX日交易量在9月1日創下14.36億美元的新高,不過,DEX的體量上仍不能與CEX抗衡,8月月均交易量僅為現貨月均交易量和衍生品月均交易量的0.68%和1.15%。

數據和HBO的判斷相符,CEX仍舊是投資者進行交易的主場。相較而言,佔據市場份額大頭的頭部交易所受到的影響相對有限。 JayHao向蜂巢財經透露,從數據看,與往日相比,平台資金流出的壓力不算大。目前OKEx在熱錢包中有足夠的加密貨幣儲備,也沒有對用戶提幣加以限制,後續會根據市場情況從冷錢包中轉出更多資產以保證流動性。

七爺則認為,Uniswap的崛起可能會對二線交易所帶來較大的衝擊,因為他們的資產與用戶類型比較同質化,一些激進的用戶會遷移過去。 「目前對火幣的影響較小,火幣的穩健型用戶占主力。」

CEX融合DeFi漸成趨勢

儘管越來越多人開始學習登陸以太坊、波場等公鏈,親身體驗DeFi的魅力。但不可否認,源於現有公鏈存在高進入門檻、高Gas費用等限制,DeFi短時間內難以成為主流。

而且,隨著DeFi財富效應發酵,越來越多的偽DeFi協議出現,導致亂象頻出。

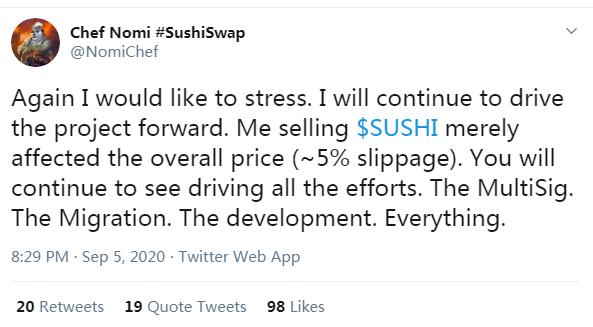

近日,SushiSwap創始人自曝套現醜聞,EOS挖礦項目翡翠EMD跑路,各種Swap上假幣層出不窮,一系列事件都在反映DeFi市場嚴重的泡沫化,這塊新興市場亟待規範。

SushiSwap創始人承認賣幣套現

幣安相關負責人認為,目前市場對DeFi的炒作現狀有向當年ICO靠攏的趨勢,十個DeFi九個是在蹭熱度,即使是認真做項目的團隊,依舊面臨巨大挑戰。這是因為DeFi行業目前面臨諸多困難,包括日活用戶少,規模效應難顯現,智能合約風險高,整體風控難做等諸多問題,「因此大部分DeFi項目最終會歸零。」

JayHao看待這波DeFi浪潮也較為理性,「這段時間DeFi的興起,主要原因不是DeFi的本身優勢,而是流動性挖礦。」他表示,這是一種另類的用戶補貼,能否可持續發展還有待觀察,如果看不清本質,讓CEX像DEX一樣進行流動性挖礦,其實是邯鄲學步,跟FCoin的結局不會差太多。

那麼,DeFi是否僅是一股炒作之風?

對此,趙長鵬的態度與當時看待FCoin時不同,他認為,DeFi是一個真正的創新領域,少數項目將取得巨大成功。 JayHao和七爺也表達了對DeFi的肯定,都認為其相較於傳統的金融平台,具有安全性強、透明度高、隱私保護等優勢。

除了瘋上DeFi代幣之外,近期以HBO為代表的CEX紛紛取長補短,主動在業務層面尋求與DeFi的融合。

OKEx的賺幣產品接入了Compound協議,用戶可以通過申購參與到Compound的流動性挖礦中去,據悉,後續也會開啟「新幣挖礦」;火幣已經啟動了「新幣挖礦」 ,用戶鎖倉HT即可參與挖新幣;幣安則把由它帶火的IEO再玩出花,為新幣BEL開設了BNB、BUSD、ARPA三個挖礦池,借鑒DeFi的AMM自動做市商機制,支持用戶存入相應的資產以獲得挖礦獎勵。

數據研究評估機構TokenInsight認為,雖然DeFi的崛起使其幾度從CEX手中分得一杯羹,但二者並不完全是互斥狀態。 CEX規模化的商業模式和穩定的現金流,能夠讓其有足夠資源將DeFi元素融入自身的業務和生態中,同時促進DeFi成長。

OKEx透露,平台還將構建自己的DeFi生態,未來將在OKChain上開發DEX、借貸、衍生品等DeFi項目,並繼續在上幣、礦池、餘幣寶等業務板塊加強與其現有的DeFi明星項目的合作;火幣則成立了DeFi Labs用於研究和投資DeFi;幣安還是延續「買買買」的風格,投資了Tellor、1inch、Kava等知名DeFi項目。

當DeFi開始展露出一丁點對CEX的威脅時,集體作戰的CEX們不約而同地用融合來消化危機,反過來又推著DeFi更進一步。

立足當下來看,這波DeFi浪潮帶來的更重要意義或許是,給予了加密資產投資者真正的去中心化啟蒙,讓他們開始成為區塊鏈應用的用戶,不知不覺又促使CEX們做出了改變。