作者| 鏈上數據分析師@Defi_Mochi

編譯| PANews

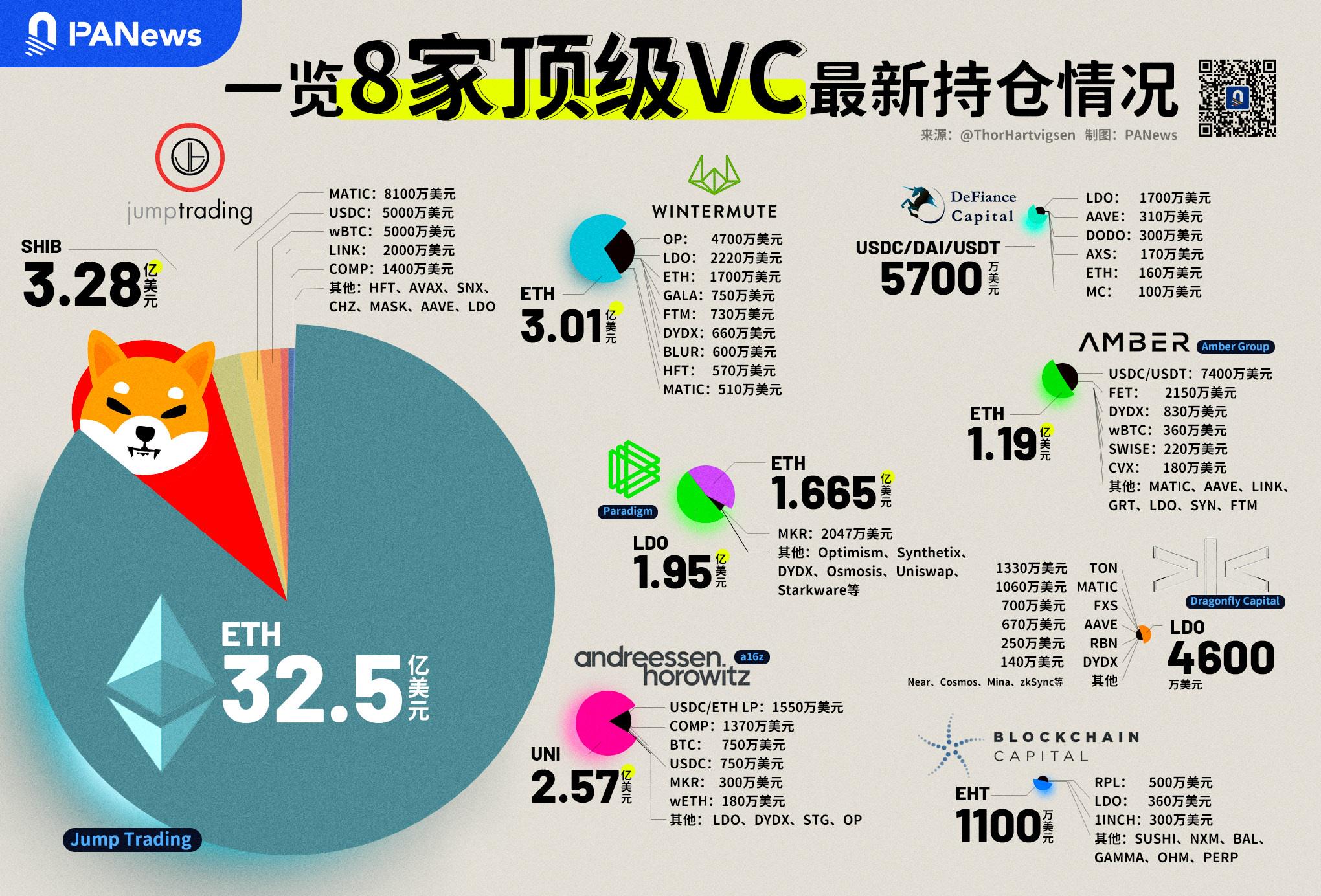

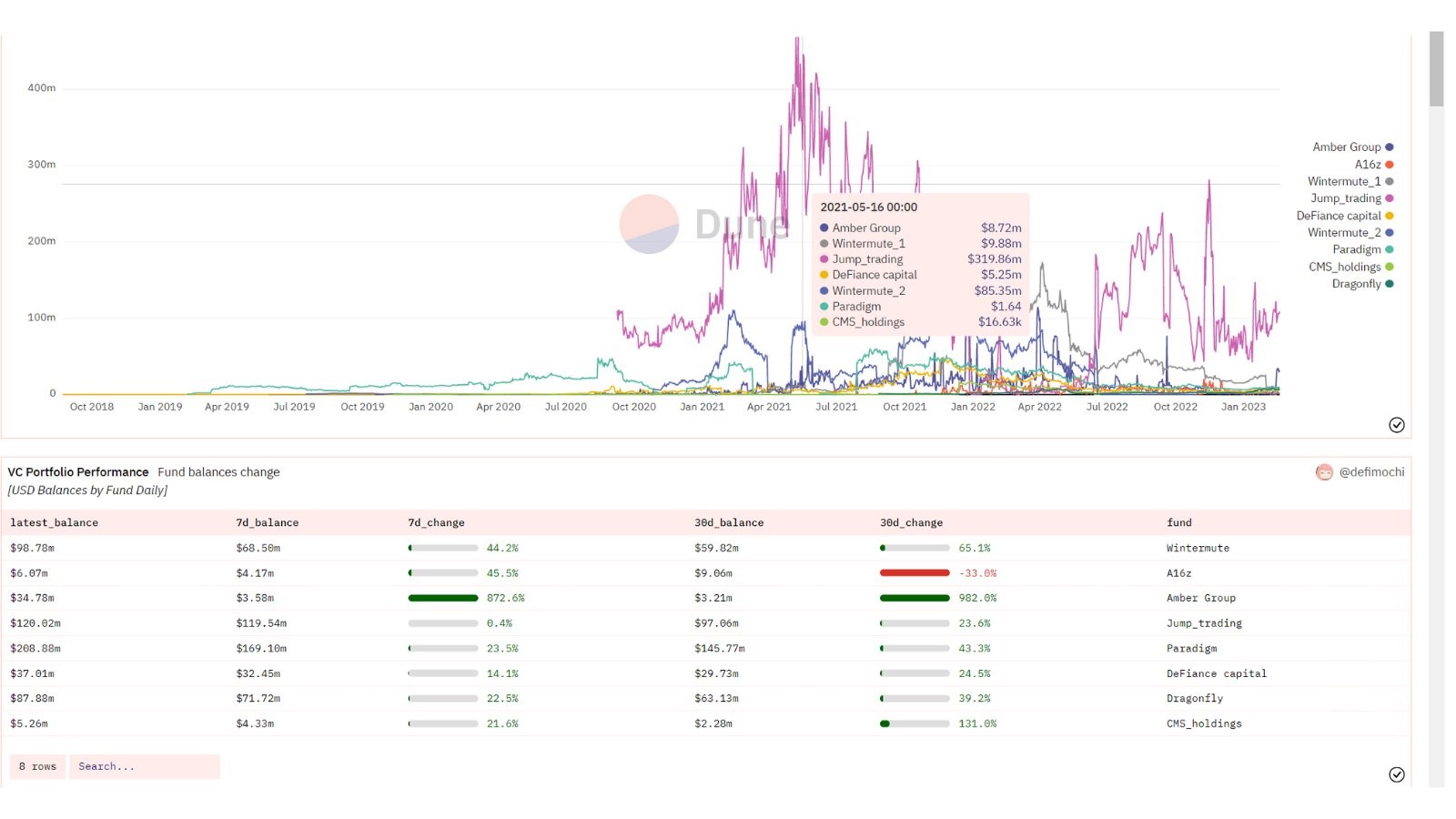

鏈上分析師Thor Hartvigsen此前曾對八家頭部VC公司的加密貨幣持倉進行過分析,但他們在最近這波行情中究竟賺了多少錢呢?

事實上,在普通加密散戶投資者嘗試入場的時候,一些頭部風險投資公司早就未雨綢繆提前佈局,並且獲得了豐厚的回報。通過追踪頭部VC的錢包,鏈上數據分析師@Defi_Mochi重點分析了a16z、Dragonfly、以及Amber Group這些機構投資者在最近加密貨幣市場反彈過程中的具體收益。

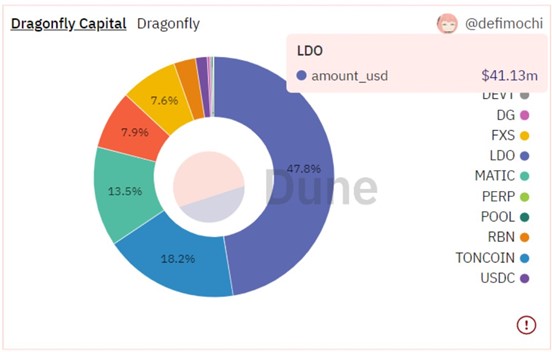

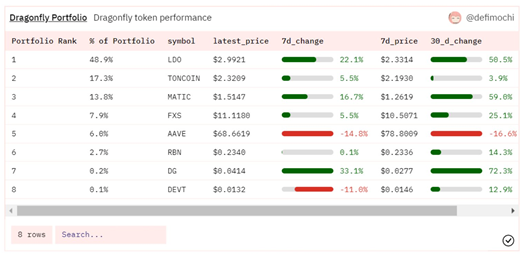

1、Dragonfly

Dragonfly的投資組合整體規模在上個月增長了近39.2%,這主要是由於該機構持有價值近4100萬美元的LDO代幣導致,Coingecko數據顯示LDO過去30天的漲幅達到了62.4%。截至目前,Dragonfly已知的投資組合總價值約為8788萬美元。

從上圖中可以看出,LDO在Dragonfly的投資組合佔比高達48%(接近一半),該風投持有佔比第二高的加密貨幣是TON,但表現最好的卻是DG(如下圖所示,收益率高達72.3%)。分析發現,Dragonfly大部分持有的是以流動性質押衍生品(Liquid Staking Derivatives ,簡稱LSD) 為重點的協議代幣。

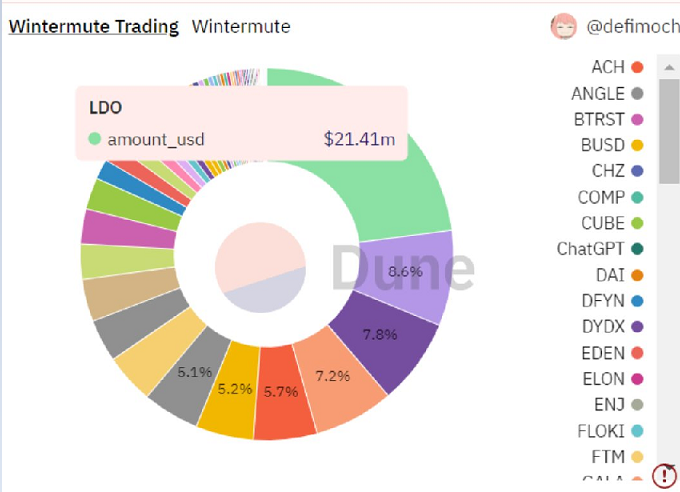

2、Wintermute

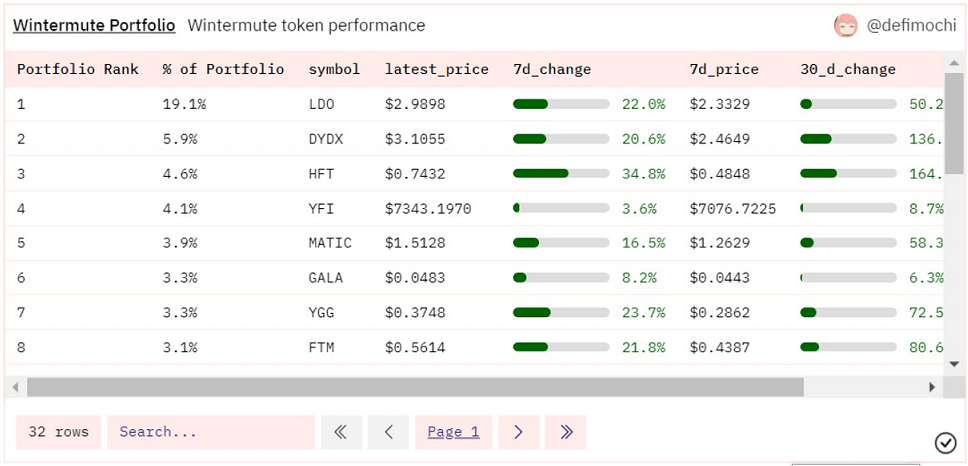

Wintermute似乎也是LDO代幣的“超級粉絲”,在其投資組合中LDO的佔比已經超過17%,緊隨其後的是GALA、DYDX、以及MATIC。截至目前,Wintermute已知投資組合總價值達到了89,408,508美元。

一個有趣的發現是,Wintermute持有大量HFT,佔比達到4.6%,在其持有代幣中位列第三。需要說明的,Wintermute將持有HFT代幣分拆到了兩個錢包中,因此下圖中的佔比數量可能不太準確,粗略估計Wintermute的HFT代幣持有佔比應該在10%左右,而過去30天HFT的漲幅達到了驚人的154.3%。此外Wintermute投資組合中的DYDX最近表現也相當不錯。

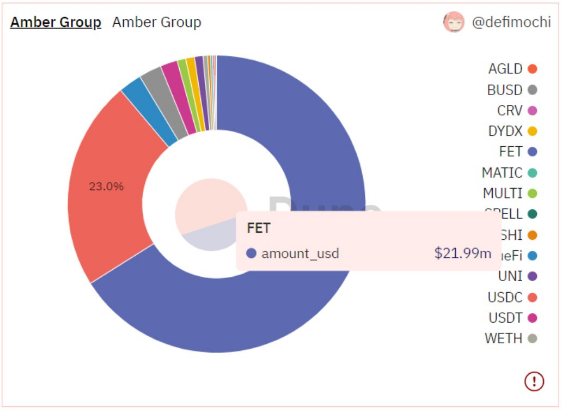

3、Amber Group

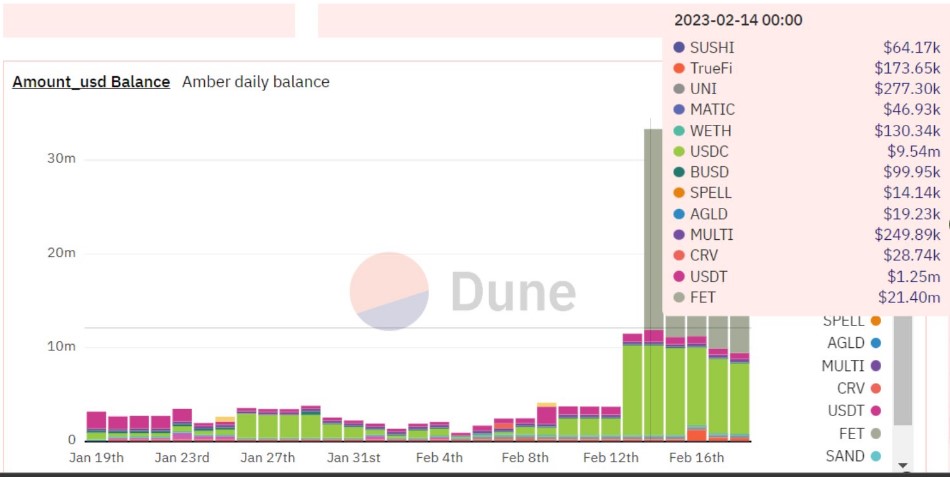

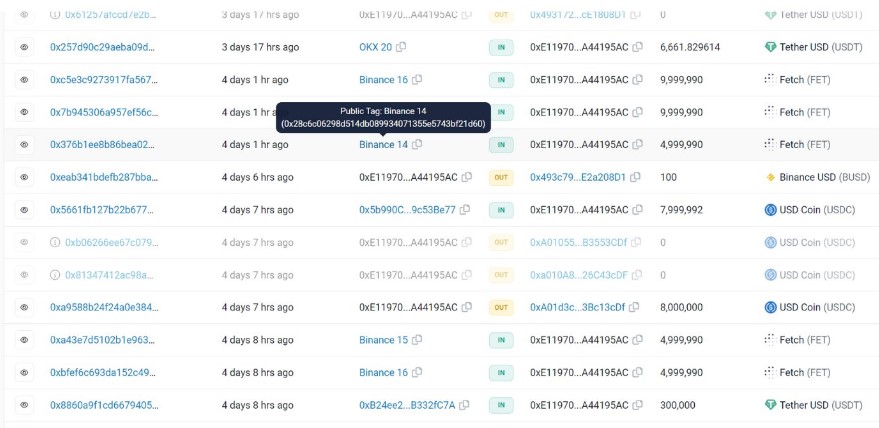

現階段,鏈上數據只能追踪Amber Group大約3000萬美元的投資組合信息,結果顯示該機構最近添加了FET代幣,而且數量巨大,目前占到其整體投資組合的近60%(價值約2199萬美元)。此外,Amber Group當前依然持有價值約700萬美元的穩定幣USDC。

鏈上數據顯示,Amber Group在2月14日從幣安交易所將FET轉出,這意味著他們很可能提前佈局了人工智能風口的項目代幣並且在幣安平台上購買了FET,然後在熱潮褪去並獲得收益之後又將這些代幣轉入自己的鏈上地址。

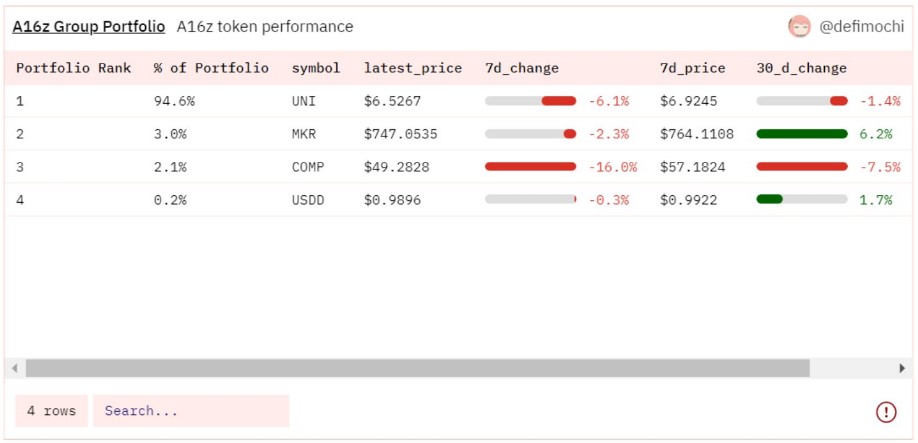

4、a16z

a16z已知的加密投資組合規模超過1億美元,現階段達到109,713,485 美元。在這家“老牌”投資機構的加密組合裡,持有量最多的是UNI(下跌1.4%)和MKR(僅上漲6.2%),但最近這些代幣的表現其實並不盡如人意(對於a16z ,真不知道該怎麼說好)。

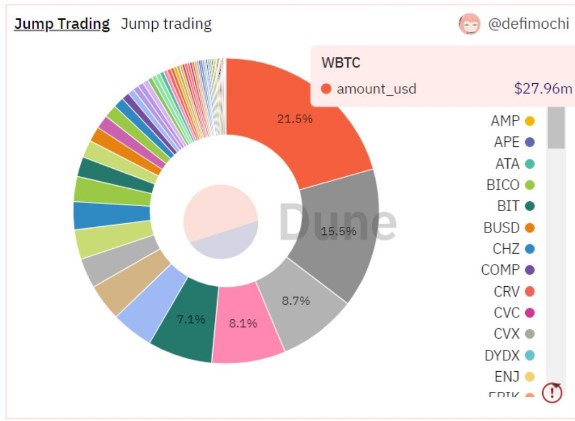

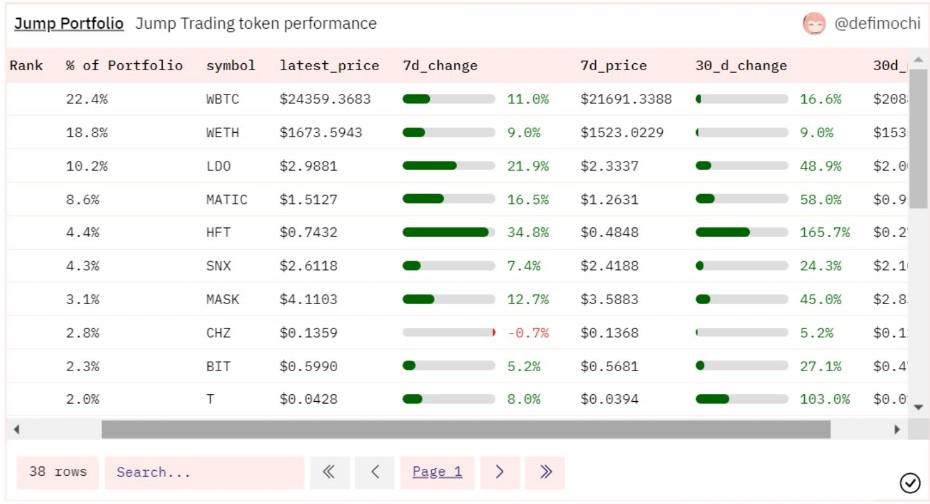

5、Jump Crypto

當前Jump Crypto旗下加密投資組合總規模達到148,928,823美元,而且他們的選擇也非常好,過去一個月該機構的加密投資價值增長了24%,目前持有量最多的代幣分別是WBTC、WETH、LDO和MATIC。

分析顯示,Jump Crypto和Wintermute都選擇了持有HFT,有趣的是,即將推出zkEVM的Polygon(MATIC)也是這兩家投資機構共同的選擇。

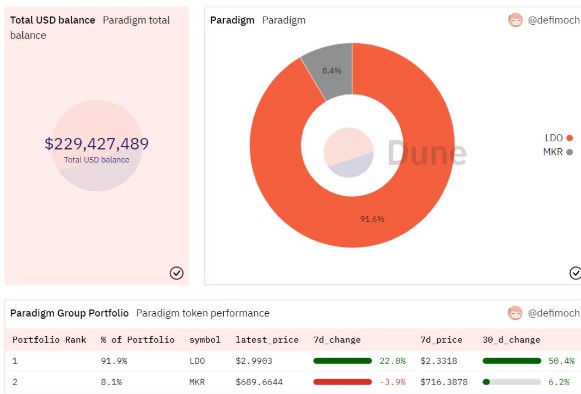

6、Paradigm

加密/Web3投資公司Paradigm的投資組合非常簡單,LDO和MKR,其中LDO佔比高達91%。截至目前,Paradigm投資組合餘額約為2.2億美元,過去一個月增長了近40%。去年三月,Paradigm領投了NFT市場Blur 1100萬美元的種子輪融資,有消息稱其持有BLUR,但目前尚不清楚相關地址信息。

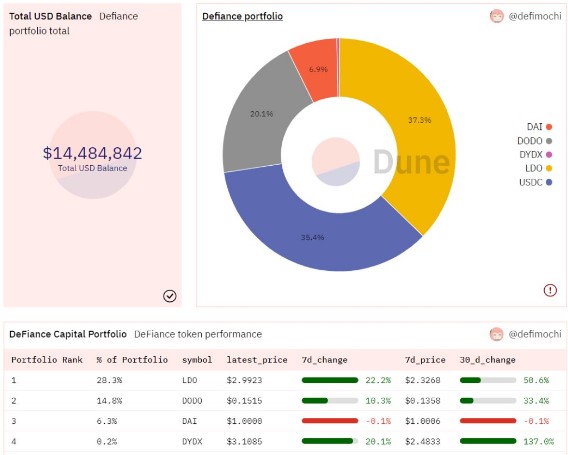

7、DeFinance Capital

目前能夠追踪DeFinance Capital的加密投資組合敞口只有大約1400萬美元,雖然數據顯示其持有LDO的佔比約為28.3%,但據悉該機構應該持有更多LDO。值得一提的是,DeFinance Capital持有量佔比第二大的代幣是DODO,約為13.8%,過去30天增長了33.4%。

總結

目前來看,頭部VC持有較多的代幣是LDO,當然選擇這種投資策略也不難理解,因為基於流動性質押衍生品敘事,以及即將到來的以太坊上海硬分叉,LDO在未來一段時間內應該具有較大潛力。其次是預計在2023年一季度發布zkEVM主網的Polygon(MATIC),還有一些元宇宙概念代幣DG和GALA,以及HFT和DYDX。