機構: Mint Ventures

作者:Scarlett Wu,Mint Ventures 投資經理

距離上一次對Yuga 生態的回顧(見《 APE質押臨近、監管施壓,關鍵時點重新審視Yuga Labs生態價值》)已經一年之久,一年前被捧上神壇的Yuga Labs 仍在常常符合預期、偶爾超預期地交付產品,但生態代幣和NFT 的價格卻已經打破了市場對元宇宙/ 加密IP 的高泡沫幻想。適逢AK 的Twitter 置頂喊單,加之Yuga 生態的基本面和交付已經刷新了之前研究的結論支撐,筆者作為Mint Ventures 對遊戲、元宇宙賽道一二級市場的長期追踪者、參與者,將對Yuga Labs 及其相關生態進行再次評估。

本篇研究試圖回答以下幾個問題:

- Yuga Labs 和ApeCoin DAO 過去一年的產品交付情況,是否值得社區的信任? (分別對應NFT 和$APE 價格是否有足夠的支撐,將在下文進行闡述)

- 後續生態的Upside 和Downside 分別有哪些推演? AK 的推論是否合理?

1. Yuga Labs 生態年度回顧

上一篇Yuga Labs 生態回顧發表於22 年10 月,在這九個月裡,Yuga Labs 的基本面變化可以歸納為如下幾個方面:

1.1 Yuga Labs 主線:MDvMM 姍姍來遲

在Yuga Labs 流傳出的種子輪Pitch Deck 中,MDvMM(機甲狗vs. 機甲猴)的故事線本該是一個長達3個月的活動。從2022 年8 月開始,到2022 年10 月結束。

Yuga Labs流傳的Pitch Deck 截圖

但也許是內部較為劇烈的人事變化,MDvMM 於2022 年11 月25 才放出這個故事線的第一個消息:The Trail begins this Christmas.

https://twitter.com/BoredApeYC/status/1595864347355537408?s=20

這也標誌了Yuga 系列的NFT 本次上漲的起點,以BAKC 為例,在後續發布關鍵敘事、遊戲規則的幾個節點,都是BAKC 價格變化的關鍵點。

Parsec, Charted by Mint Ventures

MDvMM時間線梳理

在MDvMM 的敘事裡,有很多值得討論的關鍵點。這不僅與Yuga 本身的NFT / FT 價格高度相關,也涉及到整個NFT 社區的敘事打造——曾經的Yuga Labs 開創了NFT 敘事宇宙的先河,那麼它是否還能承擔用新敘事拯救NFT 市場的重任呢?

1.1.1 帶有激勵的遊戲普遍問題——備受詬病的web2.5 防作弊

自Dookey Dash 第一階段開始,由於市場普遍「排名靠前的Sewer Pass 可以在後期升級為具有更高價值的NFT」的預期,黑奴和代打在市場上可能可以收穫幾百甚至上千usdt 的客單價。 (從事實上看,這個推測是成立的——在筆者寫作本文時,較高等級的HV-MTL HOLO 地板價為6.5E, 而最普通等級的HV-MTL 地板價則是0.6E.)市場對Yuga Labs 遊戲的期待、以及對遊戲公平性的信任,才滋生了這樣利潤可觀的交易市場。

但不幸的是,雖然遊戲進程中有“suspicious”檢測,仍然有很簡單的繞過反作弊系統的方法:

@xClearHat

核心邏輯是:Dookey Dash 雖然看似隨機且循環,但實際上選擇的進程是有限的。這個進程實際上取決於一個“進程種子”(course seed),多次進入遊戲時,只要在本地插入了相同的種子,就能生成完全相同的遊戲進程,從獎勵到障礙物。 Yuga Labs 本身設置的防作弊邏輯是,只要「本地進程種子對應的遊戲過程」和「玩家實際操作輸入服務器的數據」匹配,則認定玩家為真人。有了確定的進程地圖後,作弊者可以設計一個基於規則的bot,或者利用最佳路徑算法,在收集碎片的時候高效通過這些障礙物。由於bot 本身可以模擬鼠標移動和點擊,因此很難根據bot 判斷是否作弊——玩家甚至可以開著Twitch 直播自己打遊戲,實際上只是在鎖定了的鼠標上胡亂移動,而屏幕上的小猴無比精準地躲過一個個障礙並收集足夠多的碎片,假裝相當入迷的同時,收穫一片歡呼和喝彩。

遺憾的是,作者@xClearHat 認為,Yuga 本可以通過以下方式來避免/ 延緩遊戲被作弊者完全入侵的結果:

- 在服務器端,而不是本地,提供過程地圖和數據:這意味著更高昂的成本,因為低延遲需要帶寬,帶寬意味著服務器的密集鋪設,而Dookey Dash 的玩家遍布世界各地。

- 將游戲規則加密:在第一輪Dookey Dash 結束前2 天,遊戲停機維護,並將Javascript 文件重新編譯為可以部分混淆作弊者的新文件——此前,遊戲使用的文件幾乎是明文,使得上述反向工程變得異常簡單。由於Dookey Dash 是具有時間限制的遊戲,只要破解起來足夠複雜和耗時,實際上也會維護遊戲的公平性。

- 建立動態系統,在隨機間隔提供過程種子:玩家不再能直接利用某一過程種子在任何時間生成遊戲進程並與服務器對應,而需要找到合適的時間點——這將大大提升作弊的難度。

儘管這篇thread 廣為傳播,也無法阻擋Yuga Labs 最終宣布的遊戲結果——第一名的電競選手本不是第一名,但根據遊戲視頻踢掉作弊者之後,他得到了價值不菲的鑰匙。但又有多少沒有貪心到跟電競選手搶第一名,只想穩住較高排名的作弊者尚未被發現?我們無從得知。區塊鏈世界的遊戲,也並不都是絕對的結果公平公正——至少web2.5 遊戲不是。

@xClearHat 製作的作弊系統遊玩Dookey Dash 實例

也許是這篇thread 傳播度之廣足夠引起重視,或者Yuga Labs 本就安排好了下一階段改變策略,HV-MTL 的Forge 用了相當巧妙的方式來弱化bot 和外掛給競技體驗帶來的影響:投票。六個階段中,每個階段的AMP 等級由排名決定,排名由投票決定,並且用戶可以選擇upvote 和downvote——即使使用機器人刷票把自己的HV-MTL 頂到最高,只要基地的畫面名不符實,或者其他玩家一致認為票數的增長不符合常識,那麼也可能被downvote 到很低的排名。

https://forge.hv-mtl.com/preview/1

社區的自發監督當然是很好的解法,將審核的成本從純粹的項目方,部分轉嫁到遊戲玩家手中。挺進最高排名不僅需要高超的計算機技術(那些需要人力時不時點擊鼠標的操作仍然可以通過外掛完成,雖然有被ban 的風險),還需要廣泛的社交關係(相約互投的群聊),充足的本金(人頭不夠更多的機甲票數來湊,或者用1 usdt 左右/票的價格OTC 買票)。但問題是,為什麼要花費如此之多的時間精力傾注於一款遊戲性一般、刷排行榜至上的遊戲?目前看來,拉票的主要方式還是“互投”和“擁有更多的機甲自己投”,雖然Yuga 設置了非持有者的Twitter 賬戶綁定投票,但實際是用於區分同持有者投票排名分數段下的排名,不是核心區分排名的重點(從結果上看,確實有很多同一分數段的情況,因此重視Twitter 綁定投票也是有必要的。)

@0xCygaar

7 月底結束的第一賽季已經給出了一些端倪,兩萬餘個HV-MTL,僅有133 枚獲得最高等級的AMP,第一賽季的AMP 對應機甲的頭,正在進行的第二賽季對應機甲的武器——如果Yuga Labs 如願達成預期、甚至超預期交付,六個AMP 應該會組成一個相當炫酷的機甲——但是否還會有上千ETH 購買金猴,或是鑰匙的神話出現呢?

AMP 概念圖

作弊在傳統遊戲行業本就是一個破壞Magic Loop 的關鍵要素,Web3 遊戲由於引入更豐厚的激勵而需要更重視聲勢浩大的擼毛黨和bot。社區自發的監督很可能是一個不錯的解法,bot friendly 可能是另一個——自走棋模式已經越來越多地被傳統遊戲廠商引入原有的遊戲機制。當自走棋簡化了玩家在遊戲中的大多數交互,我們需要考慮的是,玩家想獲得的,究竟是怎樣的體驗?是play & earn 賬戶餘額增長的結果,體驗又一個故事的酣暢淋漓,炫技克制一個個boss 的快感,還是能夠在好友中炫耀的社交地位象徵?

從Dookey Dash 和HV-MTL 看,玩家的核心目標可能很簡單——獲得稀缺性,也就是潛在價值更高的NFT,社交價值和養成體驗可能有,但不多。

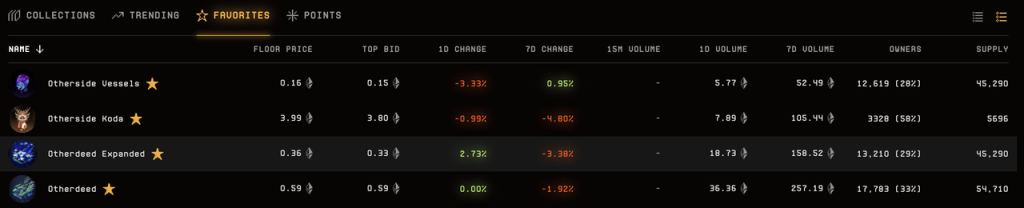

1.1.2 代幣的釋放與經濟系統的消耗——杯水車薪的價值捕獲

談及$APE 的消耗和價值捕獲,得先理清楚一個概念——消耗的代幣去了哪裡?

由於玩家是直接使用$APE,所以不是回購;$APE 不會在1B 總量上增發也不會銷毀,所以也不是燃燒通縮——實際上,收入的$APE 都進入了Yuga Labs 的錢包。對Yuga Labs 來說,這是他們遊戲的收入。

根據Arkham 的分析,Dookey Dash 小遊戲的收入,在遊戲結束不久後,一部分進入了Coinbase,一部分短暫地在另一個多簽中停留後,也進入了Coinbase.

https://platform.arkhamintelligence.com/explorer/address/0x9223abD716FF22C62Db2c6760eB6A59a33AF729E

https://platform.arkhamintelligence.com/explorer/address/0xDa7a4a45cE9c5b42102fcb456AE2532beD252a24

也就是說:消耗的$APE 並不會帶來長期的流通量降低,而是帶來短期一定程度的買盤,以及短時間的流通量鎖定——至於這個時間多長,取決於Yuga Labs 的心情。並且,如果Yuga Labs 持有的$APE 較多,還可能帶來集中砸盤的問題。

在這個前提下,我們可以對Dookey Dash 和HV-MTL 消耗的$APE 分別進行分析:

且不論Yuga Labs 收到的代幣本來就是隨時可售賣,就算項目方高風亮節不拋售這部分代幣,也只是同期質押系統分配的代幣獎勵和投資人、項目方代幣解鎖的零頭。

1.1.3 NFT Utility vs. Narrative——BAYC 的價格為何不復輝煌?

自BAYC 的價格走下“地板穩在50E 上下”的神壇後,市場始終有這樣的困惑:BAYC 的價格和共識為何不復輝煌?

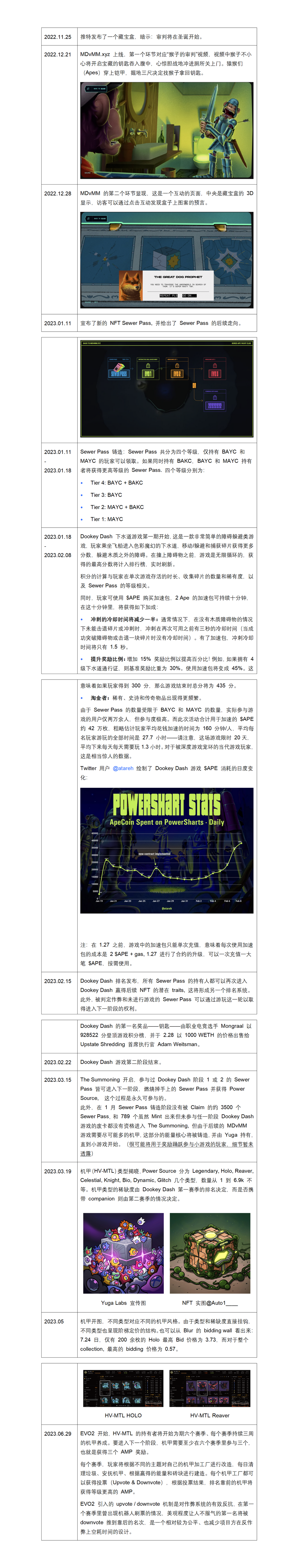

答案可能非常簡單:過去的輝煌是散戶搭乘了造富者的列車——一旦當年囤積BAYC 的大莊家退出市場,BAYC 的流動性共識不再,價值共識也不再。其中以麻吉(machibigbrother.eth)和Franklin 為最。

前者在BAYC mint 一早就成為該系列NFT 的核心holder 和佈道者,持有幾十– 上百個BAYC, 後者曾以Franklin has 61 Apes 作為推特名,以顯示自己在BAYC 社區的身份,也曾用BendDAO 自導自演過幾出砸盤清算的大戲,被戲稱為猴子做市商(詳可參考Jessica 曾分析過的《 BAYC降價潮重現:全面分析NFT借貸龍頭BendDAO的“危”與“機” 》)。

而在過去半年的市場低落期,麻吉在今年2 月因為輕信Blur 的bidding wall, 擼毛不慎反而被迫接了71 枚BAYC, 又承受大額虧損割肉一次性賣出,將BAYC 的價格砸出瀑布。 Franklin 4.19 宣布暫退推特,甩賣手上剩餘的所有BAYC, 使得願意且有能力接住大量BAYC 砸盤的大戶再少一人。

6 月22 日,麻吉在建倉BAYC 後,發起ApeCoin DAO 的草案,建議DAO 用國庫回購NFT 以維持NFT 價格。當信息在市場發酵之後,6 月25 日,他一把砸掉手中39 枚BAYC——顯然,持有量小的holder 眼中的信仰和敘事,在大戶手裡,只是造勢和獲利的工具。 (實際上,ApeCoin DAO 從草案到投票還有相當長的距離,麻吉之前的提案也從未被DAO 推入投票階段獲得承認,但消息本身足以唬住並不了解這個生態的大眾,並獲得一定的市場反饋。)

這讓我想起之前跟Shim 的對談:一個NFT 項目開始時的敘事共識,最直觀的展現的可能還是價格共識——不僅NFT 市場是如此,傳統奢侈品行業也是如此。回首過去一年的變化,可以清晰地看到, Yuga Labs 的價格共識在下降,遊戲產品力共識在上升。也就是說,它的NFT 正在從無從定價、一夜之間to the moon 的奢侈品,轉向可對標同行定價的消費品。

當BAYC 從無從定價的共識凝聚,走向計算空投價格倒推現金流折現的擼毛工具,再成為遊戲中道具和功能加成的一環——它從純粹的敘事走向了越來越多的Utility 。 Utility 提升的是價格的baseline, 但也會限制價格的天花板,同時,持有者也從”HODL and show my status”的收藏者,轉變成“空投前埋伏,空投後賣出”的投機者。即使Yuga Labs 試圖將BAYC 和MAYC、BAKC、HV-MTL 和$APE 進行心理定位的區分,仍然無法改變它們互相影響、BAYC 從奢侈品被拉下神壇的結果。

1.2 Otherside 副線:價格低迷,但遊戲質量可期

2023 年3 月,Otherside 2nd trip 上線,2nd trip 將玩家分為四個團隊,分別由電競主播和遊戲、NFT 社區的KOL 帶隊,開展分數比拼。不同於去年的1st trip, 此次體驗真正實現了1)數千人同屏的交互和數據上傳2)千人同屏的玩法嘗試。

雖然筆者被有限的負載卡在了遊戲之外(雖然有5w+ Otherside holder, 實際得以進入遊戲的約八千餘人),只能通過直播觀戰,但仍然可以體驗UE5 相當瑰麗的畫面,以及與上千人一起戰鬥的興奮感。從單機遊戲到MMO,從幾十個玩家的MMO 到萬人同屏,技術升級帶來了全新遊戲玩法的可能,而Otherside 很可能是萬人同屏玩法的先行者。

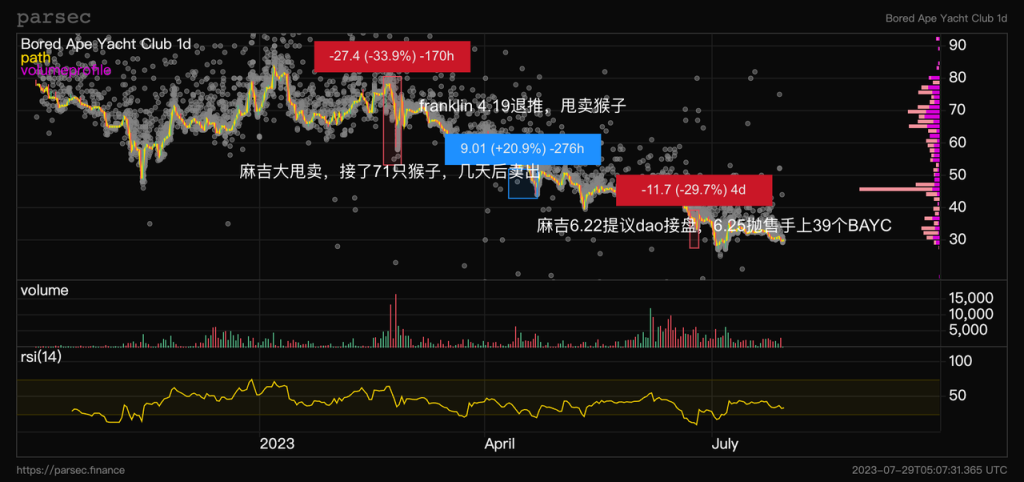

Otherside 對這次體驗的交付無疑是超預期的,但這樣的超預期並沒有帶來Otherdeed 價格的提升。 2nd Trip 勝利者的獎品是一枚頭盔,Otherside Relics,共2220 枚,由Otherside 空投到勝利隊伍對應的Otherside 持有者的錢包。空投到賬的當天,Otherside Relics 的價格曾高達0.7 ETH, 現在仍有0.2 ETH 的地板價。

但Otherdeed 的價格則沒有這麼幸運,市場似乎將Otherside 帶來的空投預期落地理解成利空——每發放一個新的NFT, 意味著持有Otherdeed 能未來獲得的NFT 數量越少,對應的未來現金流也減少,NFT 估值降低。

而後續Otherdeed 的分離則加劇了Otherdeed 價格的下跌,

- Otherdeed(不帶Koda): 分離成Otherdeed Expanded 和Otherside Vessels, Vessel 將在後續的Mara 小遊戲中進化成Mara,並可以與Koda 結合成Kodamara

- Otherdeed(帶Koda):分離成Otherdeed Expanded、Otherside Vessels 和Otherside Koda

顯然,Otherside 希望將NFT 的遊戲屬性開發到最大,但從NFT 系列的投資視角,過於復雜的系列嵌套反而會讓大多數非硬核玩家摸不著頭腦,流動性的分散也難以支撐NFT 回到原有價格——於是我們看到了Otherside 系列地板價的連續下跌。

2023 年7 月28 日,Otherside 官推發布了線下Playtest 的路透視頻,體驗不再是塗色的機械人探索有限的場景,而是真正的Avatar 們一同探索叢林、山間、湖泊、酒吧… …看起來Otherside 遊戲的正式推出也已經不再是空中樓閣,有可能實現Web3 第一遊戲應有的體驗。

1.3 ApeCoin DAO 副線:生態乏善可陳,通脹仍然驚人

過去大半年裡,ApeCoin DAO 僅通過了二十多個提案,其中很大部分與治理流程和Ape Staking 效率提升相關(which 看起來十分離譜——很難想像一家以傳統方式成立的公司,運營一年多以後還在花大量時間完善部門配置、改進管理流程),一部分是對$APE contributor 的獎勵(也很符合投票者的利益),剩餘的部分主要是BD 和敘事相關,做一些以Ape 的理念為敘事核心的電影、遊戲、漫畫,唯一看起來較為promising 的是通過Forj 牽頭設立Ape 生態項目孵化器的提議——雖然看到實質性的產出仍然為時過早。

從最初投資人組成的ApeCoin DAO Council,到權力轉移至社區選舉出來的Council 成員,我們看到的創新和魄力實際上是越來越少,DAO 活動的實際參與者也寥寥,數億的流通下,每次投票的票數總和都在10M 上下,看起來$APE 的持有者對治理內容並不關心,對他們來說,$APE 最大的utility 就是質押而已。

回顧之前我們提過的,ApeCoin DAO 對$APE 用例的介紹:

- 生態代幣: Yuga Labs 的產品都採用$APE 進行支付,但實際需求跟流通不成比例(見1.3),DAO 生態也沒有大幅增長的現象,難以看到生態價值和貨幣價值匹配的可能性。

- 支付手段:雖然Gucci / Times / OpenSea 的某些NFT 確實接受了$APE 支付,但這更像是噱頭而非實際用例。鮮有人願意長期持有一個價格起伏不定的代幣作為支付工具。

- 質押獲利: $APE 的價格已經從Staking 剛開始時的5 刀跌到2 刀不到,意味著如果沒有套保,很可能損失慘重。但如果所有質押用戶都在套保——質押者是否真的看好$APE 的未來呢?

看上去這些用例,在ApeCoin DAO(或者說,整個Yuga Labs 代幣/ NFT 持有人社區)的無為,或者無能下,只有質押獲利兌現了——純粹的以幣挖幣,就算用戶有所盈利,是否真的有利於Yuga Labs 的品牌呢?質押+ 獎勵只是用代幣買時間,留機會進行生態建設的手段,如果生態無法在這個時間裡繁榮,通脹又相當恐怖,就是對代幣價格的極大打擊,也就只能等到代幣腰斬再腰斬的現實。

2. 潛在Upside 和Downside 推演

回顧Yuga Labs 的問題、挑戰和成就,我們進行瞭如下潛在Upside & Downside 要點總結:

2.1 Potential Upside

- Otherside 推出且好玩

- 現在是2nd trip, 但已經有流傳出線下Playtest 的路透。 Yuga Labs 之前在遊戲上的交付水平沒有讓人失望

- 人群破圈

- 品牌深度合作(比如之前的adidas / Gucci,不僅取決於團隊的BD 水平,也得符合品牌在大環境下的聯名趨勢)

- 衍生遊戲/電影等作品

- 證券敘事反轉

- 去年十月Yuga Labs 被SEC 調查,但今年6 月SEC 的起訴清單裡不包括$APE

- Ape 消耗

- 機甲遊戲價值捕獲(就之前的活動而言,消耗相比通脹相當有限)

- Ape Fest(下一站線下聚會在HK,可能會帶動香港高淨值人群進行NFT 購買)

2.2 Potential Downside

- 價格錨定和敘事不再+ 流動性不足

- 缺少market maker(之前的麻吉和franklin)且社區高度依賴Yuga Labs,價格會隨Yuga Labs 新活動的效果而繼續波動,但在目前低流動性的市場下價格對利好波動不大,利空則大幅下跌。而不是如Punk 的去中心化藝術品收藏邏輯,收藏者大多不在意一時的價格,沒有拋售慾望就沒有被流動性短缺拉下神壇的結局。

- 代幣通脹

- $APE 仍有大的通脹,且投資人可能進一步砸盤(現在的價格已經低於之前的一級市場估值了,20 億FDV,估值小於當時VC 給出的40 億,雖然VC 持有的並不僅是代幣的映射,還有Yuga Labs 股權對應的IP)

- 代幣用例幾乎不存在

- 支付用途– 沒幾個人用$APE 在OpenSea 交易,只是噱頭

- 生態建設– 過去半年ApeCoin DAO 效率極低,DAO 的組織形式效率低& 缺乏激勵,反而拖累Yuga 的水平

- Staking – 現下唯一真實用途。但APR(Annual Profit Rate) 已經從一開始300%+ 降到50%(純$APE)/140%(配對NFT),套保挖礦者或有利潤,裸質押者則虧損慘重

目前看起來,Downside 的力度仍然大於Upside. 當然,Yuga Labs 的交付水平,可能意味著它們仍將在行業裡屹立不倒(不會死但有可能被超越),但也許在未來的很長一段時間裡,“消泡沫”將仍然是Yuga Labs 資產的大趨勢。

參考資料和致謝

本篇文章的寫作離不開跟@Noah_nftn @Z57831357對Dookey Dash 作弊話題的討論,以及@CryptoScott_ETH對HV-MTL 詳盡的數據追踪。特別感謝@anymose96對HV-MTL 規則的詳盡拆解和現狀分享,以及@0x_bobo @alpacacheeze在每一個關鍵時間點的腦暴和討論。

參考資料

- https://www.panewslab.com/zh/articledetails/w23ypcwje9p9.html

- https://snapshot.org/#/apecoin.eth

- Yuga Labs、MDvMM、Otherside 的官網