作者: Bankless

譯者:PANews, Jup

穩定幣市值目前佔據加密貨幣總市值的10%以上,如果不包括ETH 和BTC的話,其占比將接近25%。

為什麼它們如此受到歡迎?

*波動率幾乎接近於零

*很容易橋接到TradFi

*是較為複雜的金融產品的基本構建模塊

*廣為人知的資本轉移和儲值的方法

穩定幣是現實世界中具有產品市場契合度的案例。

而且它們之間正在醞釀一場戰鬥,這將是一場史詩般的市場份額爭奪戰。

市場份額之戰

與DeFi 中發生的許多事情一樣,故事還要從流動性開始說起。

穩定幣一向以一種明顯或是隱含的方式深深地植根在每一個DeFi 協議中。這意味著對穩定幣深度流動性有很強烈的需求,也就是說能夠定期轉移數百萬美元時不會出現滑點的狀況。

Curve

Curve 3pool是一個重要的DeFi 構建模塊。它是一個由DAI、USDC 和UDST 組成的穩定幣流動性池,並擁有超過30 億的總鎖倉價值。甚至其他一些穩定幣也在使用3pool 作為常用的基礎交易對,FRAX -3CRV就是其中一個例子。

作為最大的穩定幣Curve 池,3pool 享有大量CRV 釋放帶來的好處,使其成為低風險的賺取穩定幣收益的好地方,並進一步增加了流動性的深度,從而鞏固了3pool 在DeFi 堆棧中的地位。

3pool 如此看來無懈可擊。

這也是為什麼Do Kwon 宣布了新的4pool之後令該行業感到意外的原因。

4pool 由USDT、USDC、UST 和FRAX 組成,旨在與3pool 競爭。

通過合併CVX 持有的資產,Terra、Frax Finance 和Cartel 組成的聯盟打算將釋放的CRV 轉移到4pool,並有效地較少3pool 供應,並促使LP 出於回報的原因,將資金存入4pool。

值得注意的是,出於戰略原因,在這個池子裡還沒有DAI。

這是一種經典的戰時策略——分而治之。

穩定幣市場

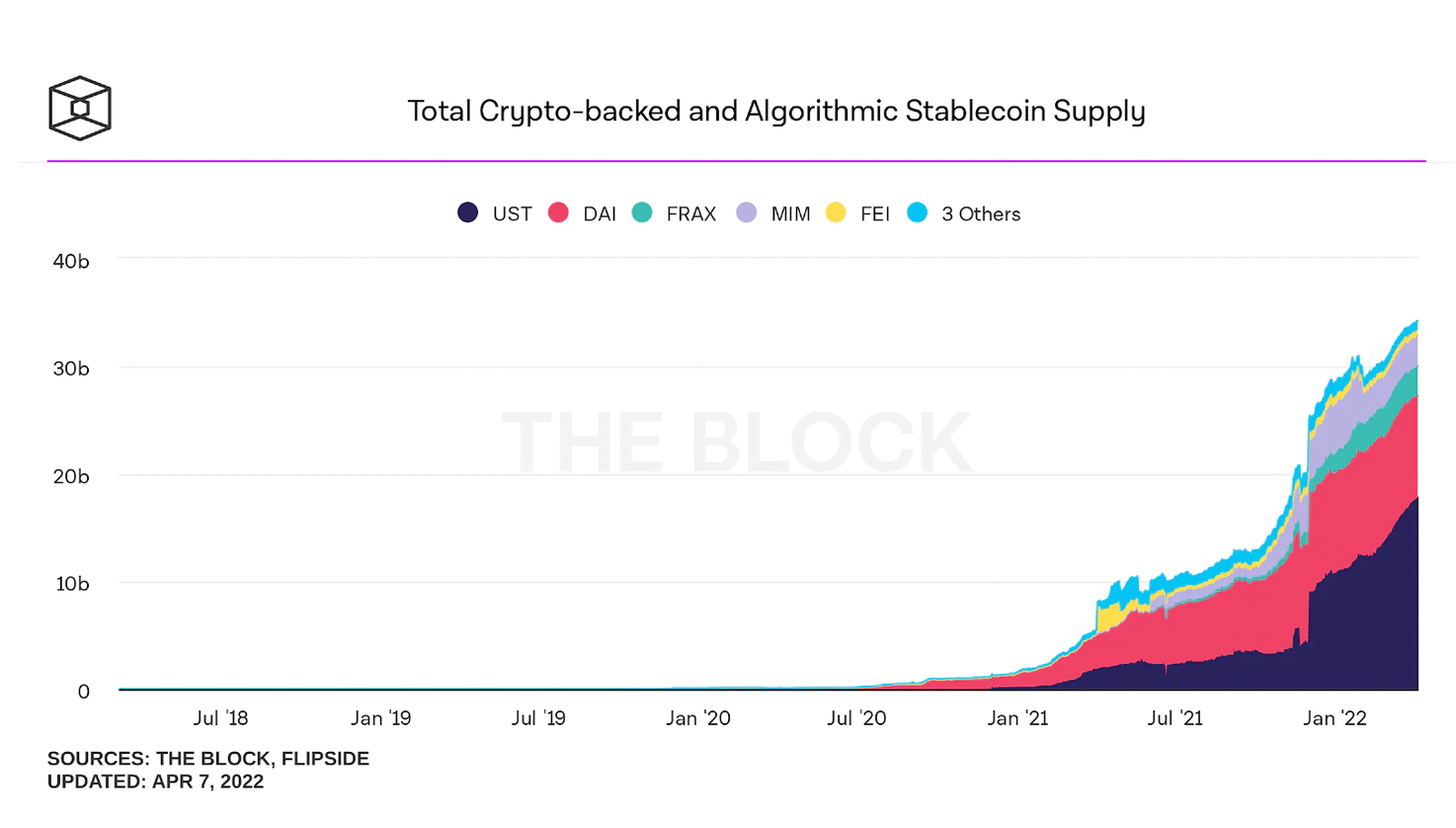

去年,我們見證了穩定幣的寒武紀爆發,特別是一些圍繞算法穩定幣的嘗試。

目前已有超過7個穩定幣的市值高過10億美元,其競爭很激烈。今天,DAI 佔據所有非法定抵押穩定幣的27.6%,而UST以52%的佔比遙遙領先。

最近,Terra 一直在採取重大舉措來保護UST 的掛鉤。

3 月中旬,Terra 開始實施計劃,購買了100 億美元比特幣作為支持UST 的儲備金,除了兩天前購買了1 億美元的AVAX 之外,本周其又增持了2.31 億美元。

儘管有許多人對UST 的長期安全性和去中心化前景持有懷疑態度,但不可否認這是一個精明的戰時舉措。通過用BTC 和AVAX 支持UST, 可以在Terra 與比特幣及Avalanche 社區之間建立聯盟,從而激勵更多人來採用。爭奪市場份額仍然是UST 當前的第一目標。

看到UST 的成功之後,其他鏈也逐漸加入了競爭之列。本週NEAR 協議宣布計劃推出自己的NEAR 支持的算法穩定幣。我們接下來希望看到很多人可以效仿跟進。

與此同時,MakerDAO 並沒有滿足於現狀。 MakerDAO 一直奉行將其抵押品儲備多元化的分散到現實世界資產的戰略,並通過鏈下世界為DAI 注入更多實用性。

本週,特斯拉與MakerDAO 達成了780 萬美元的融資協議,後者為特斯拉的維修設施提供了信貸額度。

誰是最後的贏家?

現在說還為時過早。

獲得市場份額是對穩定幣實力的一項重大考驗。但更艱鉅的考驗將來自其到對市場衝擊、中心化和監管的抵禦能力。

我們真的可以說這些新的穩定幣中的任何一個都通過了這些考驗嗎?