內容:Mario Gabriele

編譯:siqi,penny,Jessie

排版:Jessie

加密世界和現實世界之間天然有一道屏障:加密貨幣的大幅價格波動,使其無法被真正應用到現實生活中。

誕生於韓國的Terra 試圖解決這個問題。和其他公鏈相比,Terra 的特殊之處在於:它將區塊鏈技術引入電商、零售等傳統支付場景,讓普通人不知不覺中已經和Web3 經濟產生了互動。 Terra 的巨大潛力也在於此,通過把加密應用融入普通人的日常金融需求,Terra 或許擁有加密領域最大體量的用戶規模。

Terra 是什麼?它可以是一條公鏈、一個數字銀行,還可以是一個支付處理器、一個先鋒的金融創新理念。 Terra 生態的開發者們甚至將其視為加密領域的Y Combinator 。

自2018 年夏天推出以來,Terra 已經積累了大量資金,它所發行的穩定幣UST 目前已擁有全球第四大鎖倉量。 Terra 背後的Terraform Labs 也在沿著不同金融場景創建各種基礎設施,賦予Terra 更廣泛的應用場景,完美地利用了貨幣的強大網絡效應。

創始人Do Kwon 是一位天賦超凡的領導者,能夠激勵Terra 的貢獻者,並以極具號召力的方式闡明項目願景。 Terra 社區的活力是整個生態發展的長期動力,而社區氛圍的核心是Do Kwon 本人的人格魅力,有人稱其為加密世界的喬布斯。

雖然Terra 有可能徹底改變現代金融業和主流加密貨幣的應用,但也有些人認為,它的“算法穩定幣”機制不可避免地帶來了內生性風險,有可能引發項目崩潰。

在今天的文章中,我們將從不同的角度研究Terra,探討其發展歷程、繁榮的生態、優勢和弱點。

以下為本文目錄,建議結合要點進行針對性閱讀。

????

01.Terra 是如何被構建的

Do Kwon:對去中心化的追求

Daniel Shin 的商業直覺

02.Terre 的穩定幣“家族”

穩定幣的重大意義

UST 和Luna

UST 是可靠的嗎

Terra 的穩定幣是如何被廣泛應用的

03.Terraform Labs:播種生態系統

04.Terra 生態的繁榮

05.理解Terra

金融領域的樂高

Web3 時代的Y Combinator

“自上而下”的進化

06.Terra 的風險和挑戰

算法穩定幣真的“穩定”嗎

可能滯後的吞吐量

過於低調的產品和團隊

07.加密版“喬布斯”:Terra 的獨特優勢

Do Kwon 的個人魅力

強大的社區凝聚力

面向多鏈未來構建

01.

Terra 是如何被構建的

Terra 的誕生離不開Do Kwon 和Daniel Shin 兩個人。 Terra 是Do Kwon 的第二次創業,基於第一段創業經歷,Kwon 開始接觸“去中心化”的理念並進入Crypto 領域,創立了Terra 。 Shin 則因為電商的創業經歷,在接觸到Kwon 和他的Terra 後,迅速幫Terra 鎖定了一個會產生巨大商業價值的應用場景:電商支付。

Terra 項目的支持者對於Terra 評價是:

“Terra 的創始團隊看到了金融系統存在的幾個痛點:比如支付清關速度慢,支付費用高等,區塊鏈恰好是解決這些問題的最佳選擇,Terra 就是將區塊鏈技術用在金融問題解決上的範本。”

Do Kwon:對去中心化的追求

從斯坦福的計算機科學專業畢業後,Do Kwon 先進入了微軟工作,但在這家巨型企業中他感受到極大的不適應。在他看來,他所在的40 名工程師團隊中,只有4 人在做他認為“真正的工作”。隨後Kwon 迅速辭職並創辦了Anyfi。

Anyfi 提供端對端的網絡共享服務,公司的使命是:“Connect the world for free(自由連接世界)”。通過Anyfi,用戶可以將自己定義為新的節點,並將自己的網絡帶寬進行分享,例如,如果你在自己的wifi 範圍內、並設置了Anyfi 功能,那麼你的手機就可以作為“子路由器”擴展該信號的範圍,為wifi 覆蓋範圍之外的人提供訪問。實際上,Anyfi 也可以看成一個去中心化的網絡。

Anyfi

Do Kwon 的創業生涯開局還算順利,2016 年Anyfi 獲得了來自韓國政府、天使基金和一些早期客戶的100 萬美元投資。

由於Anyfi 所具有的分佈式特性,所以當Kwon 出於產品和業務發展的需要去研究“去中心化”和“點對點網絡”時,他也開始接觸到區塊鍊和背後的整個加密領域,並對此產生了極大興趣。 2017 年,Kwon 和大學朋友Nicholas Platias 一起寫白皮書,繪製出了Terra 的雛形。

結合他對加密貨幣的觀察,Kwon 想要做一個可以作為實際貨幣使用的項目。和現實世界一樣,加密領域同樣需要自己的“價值交換媒介”,可以簡單用“貨幣”定義,但由於數字貨幣價值的巨大波動性,大部分“數字貨幣”無法被直接進行點對點的使用,比如比特幣。

但直到見到自己的未來的合夥人Shin 之前, Kwon 都沒有真正考慮如何將他的想法商業化。

Daniel Shin 的商業直覺

Daniel Shin 在加入後Terra 之前已經有過一次成功創業經歷。

2010 年,Shin 在韓國創立了團購平台Ticket Monster (TMON)。 TMON 是韓國最早的電商平台之一,並且在韓國市場的團購大戰中擊敗對手Coupang(對標Groupon ),在經歷了一系列融資後,TMON 在成立18 個月後被出售給了Living Social ,作為其在韓國市場的業務佈局,隨後TMON 又以2.6 億美金的價格被出售給Groupon 。

賣掉TMON 之後, Shin 一直以一位成熟創業者的身份為韓國和東南亞的互聯網企業提供諮詢和孵化服務,也因此接觸到了Do Kwon 並對Crypto 和Kwon 的項目本身產生了濃厚的興趣。 TMON 的商業實踐讓Shin 在Kwon 的理論之上敏銳地發現了一個十分合適的應用場景:電商支付。在Shin 看來,與其用大型服務器來管理龐雜的交易信息,去中心化的解決方案未嘗不可行。

Terra 由此誕生。

雖然當時正處於全球加密市場的低谷期,但因為Terra 的使用場景足夠明確,又有Shin 的背書,Terra 很快在2018 年上半年完成了一輪3200 萬美元的投資,它的早期投資者不僅包括了幣安、OKEx 和火幣等交易所,還包括TechCrunch 創始人Michael Arrington 以及Polychain Capital 、 Hashed 等。

也是在這一輪的融資中,Shin 對Terra 的進行了大膽定位:“區塊鏈領域的支付寶”,這一描述是對Terra 所希望構建的金融產品的巧妙概括。 Terra 想直接為消費者和商家提供服務,打破加密應用和傳統商業世界壁壘,而且除了作為支付工具,支付寶還構建了自己的生態,Terra 也有類似的規劃。

同一時間,Terra 也和亞洲15 家電商公司簽訂了合作框架,包括Woowa Brothers、Pomelo(泰國時尚i電商) 和Tiki(越南B2C 電商平台),這些客戶每年處理的交易量達到了250 億美元的規模,這些資源都幫助早期的Terra 完成了冷啟動。

02.

Terra 的穩定幣“家族”

簡單概括Terra 在做的事情就是,它通過區塊鏈技術極大地改進了電子商務公司的支付處理流程,但要做到這一點並不容易,需要十分複雜的後端機制設定的支持,“穩定幣”是這套複雜程序的核心。

正如前面提到,Terra 之所以被創立是因為Do Kwon 意識到數字貨幣的波動性使得大部分數字貨幣無法像真實的貨幣那樣用來進行價值交換,所以Terra Protocol 首先是一個基於算法的穩定幣協議,它提供了一套穩定幣系統。

與大部分貨幣協議專注於鑄造與美元掛鉤的穩定幣不同,考慮到法定貨幣的強區域性,Terra 穩定幣其實是一套豐富的貨幣組合,和各類世界主要貨幣掛鉤,以滿足不同區域、不同場景的穩定幣需求。目前Terra 提供包括與美元、韓元、蒙古圖格里克、泰銖以及國際貨幣基金組織特別提款權(SDR)掛鉤的多個穩定幣。

要理解Terra 的價值,就要首先了解“穩定幣”在加密領域中的重要作用以及目前的發展狀態。

穩定幣的重大意義

雖然比特幣的初衷之一是提供一種數字化的現金替代品,但有限供給和投機心態導致的巨大波動性讓它無法成為法幣的映射,實現交換媒介的屬性都很難。畢竟沒有人會選擇用一種可能在24 小時內升值20% 的貨幣來買東西。其他加密貨幣同理。

可以想像一個場景:如果你選擇用BTC 購買一台價值1000 美元的平板電腦,當BTC 的價格為5.8 萬美元時,你需要支付0.01724 BTC,10 分鐘後,比特幣的價格達到了6 萬美元,這意味著你為這台pad 實際支付了1034 美元,兩天后,當比特幣達到6.9 萬美元時,這一支出將達到1190 美元。

在實際商業應用中,這樣的波動無疑是非常可怕的。因此,“穩定幣”的概念相當重要。

穩定幣是加密貨幣的一種形式,與比特幣和其他投機貨幣不同,穩定幣的核心目標是模擬比加密貨幣更穩定的法定貨幣,從而使自己不易受到極端價格波動的影響。通過一些特定機制,穩定幣盡可能地去錨定某個法定貨幣的價格,大部分穩定幣選擇與美元掛鉤。

穩定幣的存在為加密生態提供了一種媒介,並且為加密投資者提供了一種加密世界中資產儲備的方式,DeFi 的發展同樣受益於穩定幣。

從根本上看,Kwon 和Shin 對Terra 的設計就是在解決“BTC 買電視”的問題,這個解決方案的實現是從Terra 推出自己的穩定幣開始的。

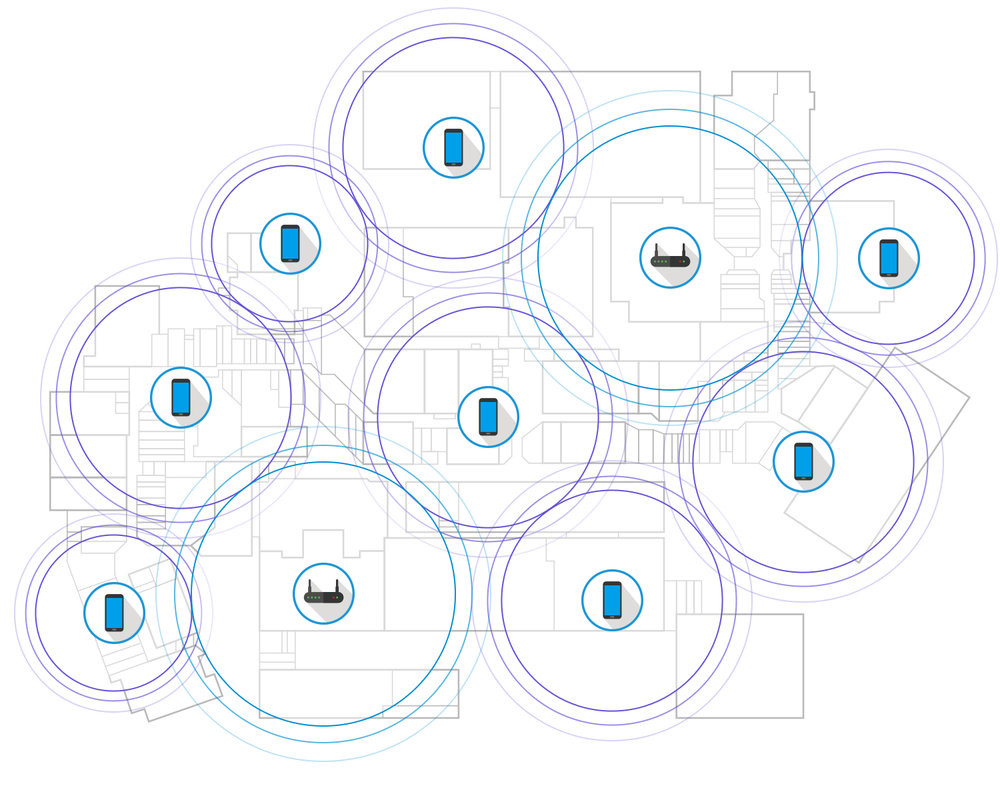

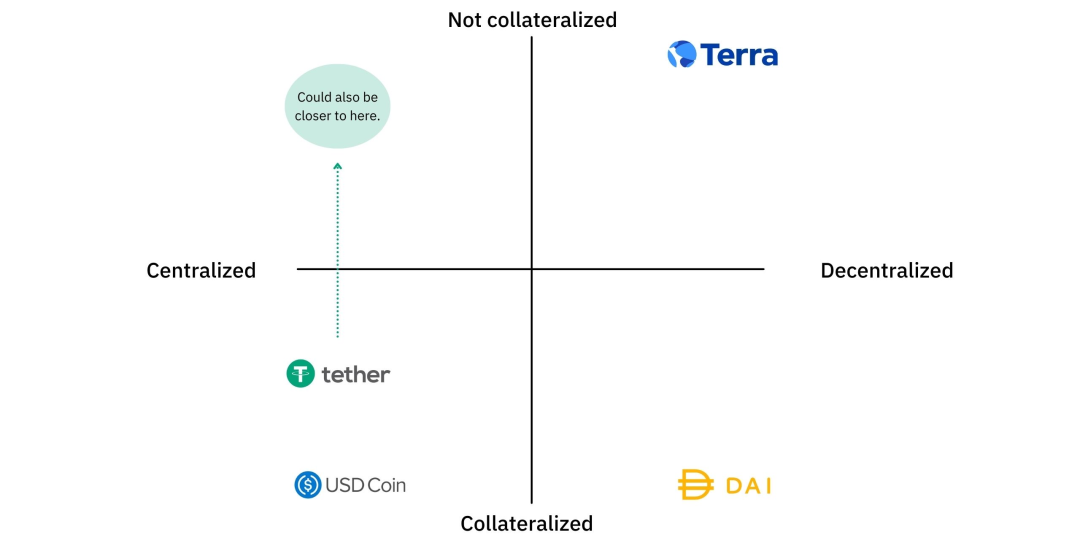

穩定幣又是如何讓自己保持穩定?不同類型穩定幣選擇的價值機制不盡相同,但總體上可以通過是否去中心化,以及資產抵押類型進行快速分類,需要強調的是,這不是一個簡單的二元分類。

中心化VS 去中心化:根據發行主體的不同,穩定幣可以先被分為中心化穩定幣和去中心化穩定幣。 USDT、USDC 等是中心化穩定幣的代表,由Tether、Circle 兩家中心化機構發行並運營。中心化穩定幣背後的基礎仍是法幣。由去中心化實體(比如MakerDAO 發行的DAI)或某種方式(算法機制)發行的穩定幣則是去中心化穩定幣。

抵押機制VS 算法機制:根據穩定幣的鑄造和價值錨定機制來分。 DAI、UST 等基本都是由加密資產超額抵押鑄造,以避免其受到加密貨幣價值波動的影響,而一些穩定幣則完全由代碼控制,較之於抵押機制穩定幣,“算法”方法的資本效率更高,但風險也更大。

目前一些主流的穩定幣有:

Tether :即泰達幣,也稱為USDT,是目前規模最大的穩定幣,擁有760 億美元的市值和接近700 億美元的日交易量,即對應體量的法幣以USDT 代幣的形式在Crypto 領域被使用。 USDT 直接和美元掛鉤,其發行模式為用戶向Tether 公司的銀行賬戶匯入一定數量的美元,Tether 公司在確認收到相應資金後,會向該用戶轉入與美元數量等同的USDT。 USDT 的價格變化主要取決於穩定幣持有者對發行公司、存管銀行以及美元的信用認可程度,Tether的透明度、合規性等問題是它作為中心化機構無法擺脫的問題。

USDC:USDC 是Circle 推出的穩定幣,機制和USDT 類似,由包括Coinbase 和Bitmain 在內的財團對其進行管理,和USDT 一樣,USDC 也宣稱自己“可以以1:1 的比例兌換美元”。

DAI:DAI 是由MakerDAO 推出的穩定幣。與Tether 和USDC 不同,DAI 是由鏈上資產抵押,並且是去中心化的。

主流穩定幣的分類來源:footprint

UST 和Luna

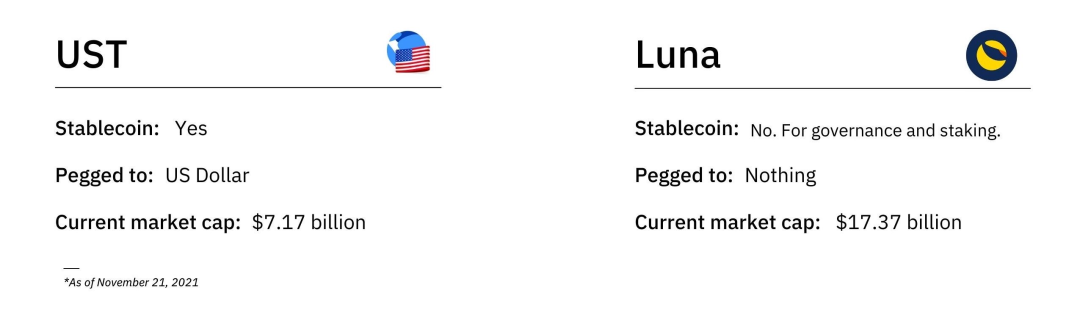

Terra 使用雙代幣的模式:TerraUSD(算法穩定幣,也被稱為UST)和Luna(治理、質押代幣)。

注:根據Terra 產品的落地使用國家/ 實體不同,Terra 的穩定幣其實和一系列國家的法定貨幣掛鉤,例如TerraUSD (UST) 錨定美元,TerraKRW (KRT) 對應的是韓元,錨定蒙古國格里克的穩定幣MNT,以及錨定世界貨幣基金組織特別提款權SDR 的穩定幣SDT。不同的穩定幣基本上都以相同的方式運作,為了方便討論,我們暫時用UST 作為Terra 穩定幣的代表進行討論。

與Tether、USDC 或Dai 不同,UST 不以法幣或特定的某些鏈上資產作為抵押。作為算法穩定幣的代表,UST 的價值穩定機制和Luna 聯繫在一起:每鑄造一個UST,就必須燒掉價值一美元的Luna, Luna 的套利機制保證了UST 與美元的錨定。

作為穩定幣,UST 的價格穩定地保持在1 美元,但Luna 和其他波動幣並沒任何差異,價格波動很大。

除了波動程度不同,作為一種治理和質押代幣,Luna 的持有者可以參與Terra 公鏈的治理和決策,如果他們將自己的Luna 代幣在Terra Station (本質上是一個幫助Terra 系統工作的平台入口)抵押,他們還能通過治理行為賺取的一定比例的費用。

下面是一個具體的案例:

當一位消費者在首爾服裝公司Great Fox 的網站通過信用卡付款的方式購買了一件100 美元的毛衣,借助Terra 推出的支付生態產品,Great Fox 公司只需要6 秒就完成了交易結算和資金入賬,如果在傳統銀行系統中流轉或許需要需要5-14 天之久。整個過程並不會對消費者的購買體驗有任何影響,並且對於企業來說,Terra 的交易費率只有0.5% (傳統方式則需要2%~3%),而這0.5% 或0.50 美元就會被給到參與此次交易驗證的礦工,這些人因為將自己手裡持用的Luna 抵押到Terra Station 而獲得參與治理的資格,顯然,是治理後的獎勵很大程度了鼓勵了治理參與。

這個功能賦予了Luna 很大的價值,它變成了一種能夠為持有者帶來持續收入的資產,也因此解決了“治理參與度低”這一很多項目都會面對的問題。

同時,Luna 在穩定UST 方面也發揮著重要作用。

和美元掛鉤的UST 與Luna 之間的兌換關係是:每1 個UST可以兌換等價於1 美元的Luna。套利者可以利用這一比率錯位獲得收益,UST 的價格長期也因此會保持穩定。

在UST 和Luna 的兌換中,還存在一個前提是,創建UST 需要或銷毀一定Luna 代幣。

當UST 的價格上漲超過掛鉤時,即1 UST > 1 美元,套利者可以向系統發送等值於1 美元的Luna 換取一個UST,這一環節的套利空間是,同樣價值換取的UST 更多,隨著UST的市場供應增加,UST 價格開始下跌,而Luna 則因為供給減少價格上漲;

當UST 跌破1 美元時,即1 UST < 1 美元,同樣的事情會反過來發生,套利者可以選擇用1 UST 兌換價值1 美元的Luna,即等值美元換取的Luna 數量更多;

緊接著因為UST 的供應減少,價格上漲,而Luna 的價格再次下降,最終再次實現1 UST = $1。

Terra 的穩定機制中還包括了“鑄幣稅”,每當燃燒Luna 以創建UST 時,系統都要徵收這筆費用,而這部分收益最終又會支付給那些在Terra Station 上質押Luna 的礦工們。 Kwon 在最近的一條推文中進行了詳細解釋“將燒毀Luna 以獲得Terra 的交換費用支付給抵押Luna 超過2 年的質押者” ,這一操作這補償了質押者所承擔Terra 波動成本。

值得注意的是,這筆費用是以UST 支付的。根據Kwon 的說法,如果Luna 的價格下降,“質押回報會線性上升”。

這是一個非常優雅的系統,即使需要花點時間才能理解。因為UST 沒有抵押,所以它可以無限擴展。相對於抵押機制,Terra 的穩定幣體係並不需要積累一個Scrooge McDuck 大小的金庫來為大量人口服務。它也是去中心化的。

UST 是可靠的嗎

如果從使用的廣泛度來看,Terra 的穩定幣無疑是成功的。 UST 最新的市值是85.42 億美元, 是目前全球第四大穩定幣,它的市值排在USDT、USDC 、幣安推出的代幣BUSD 之後。如果將範圍縮小到“去中心化穩定幣”,UST 則在最近超過DAI,位列第一。

穩定幣市值的市場份額佔比來源:CoinMarketCap

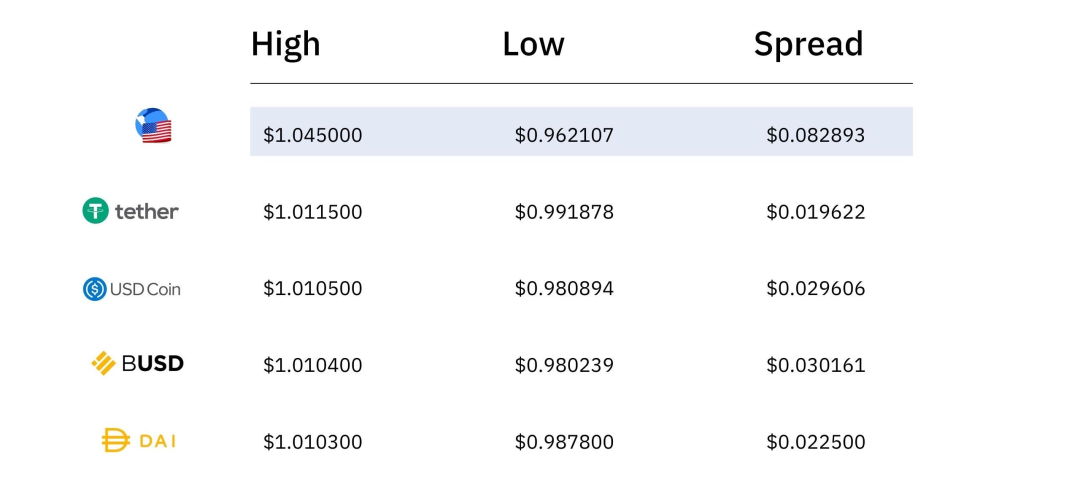

但需要承認的是,作為一個算法穩定幣,Terra 的UST 還是要比其他穩定幣表現出了更大的波動。

如下表所示,在過去的一年中UST 的價值波動範圍比USDT (Tether)大422%,這和它的價值機制有關,尤其是在經歷大幅度市場震蕩的時候。 Terra 的穩定幣系統是以LUNA 為支撐的,當LUNA 價格大幅波動時,穩定幣極有可能會出現脫錨情況,這也是市場上對Terra 體系的普遍質疑。

來自CoinGecko 和CoinMarketCap 的數據

Terra 的穩定幣是如何被廣泛應用的

穩定幣只是Terra 對“如何更好地解決支付”問題的回答之一,為了真正實現“區塊鏈界的支付寶生態”這一願景,Terra 的團隊還需要為UST 創造更多的使用場景。

要使新貨幣成為一種可行的支付方式,穩定性是必須的,但這還不夠,因為“錢只有在被花的時候才具有價值”,這說明還需要引入外部的參與來實現整個市場對貨幣的價值共識。

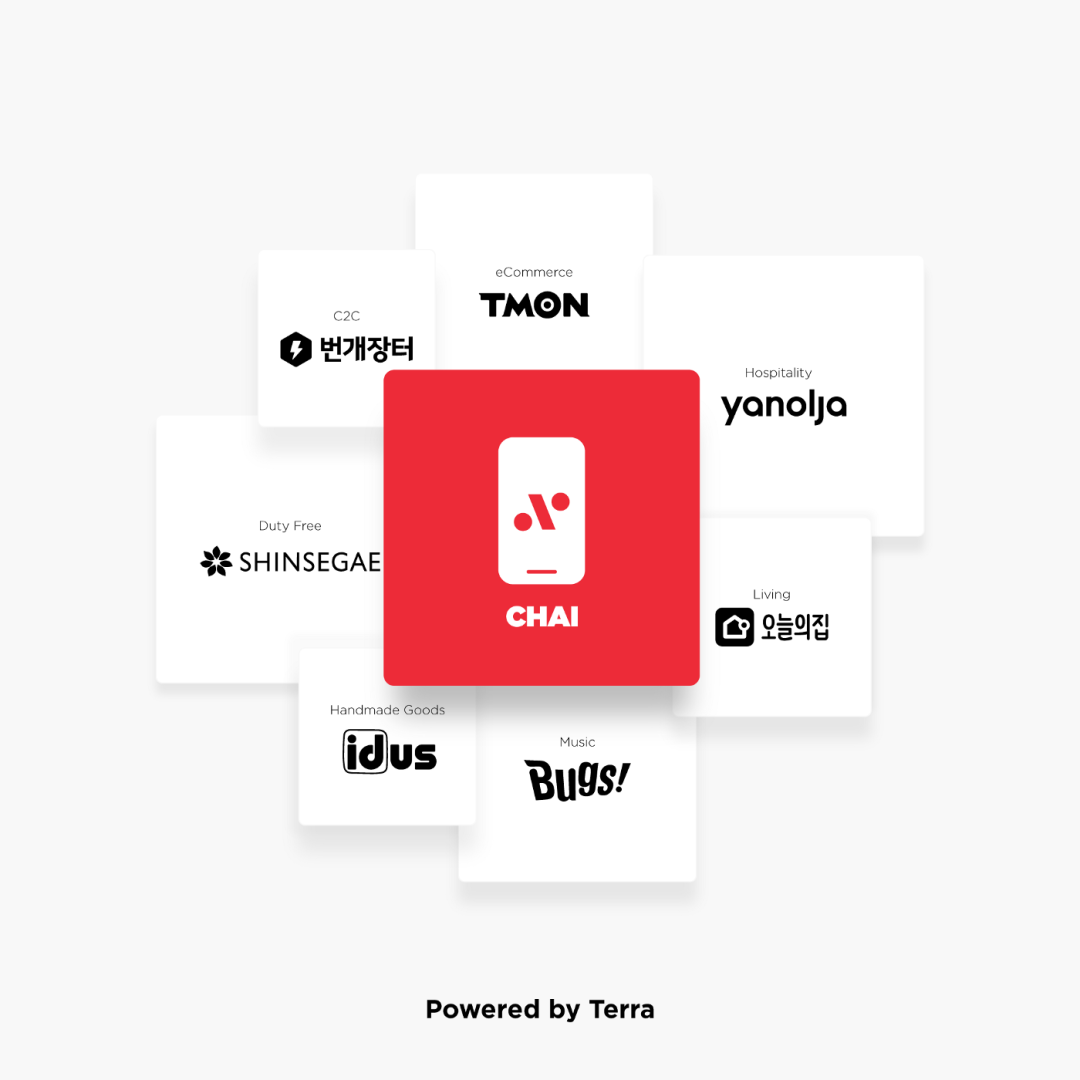

CHAI 是第一個也是最好的應用範本。

作為獨立於Terra 的實體,CHAI 由精通電商的Daniel Shin 作為CEO 運營管理。 2020 年12 月,CHAI 獲得6000萬美元融資。加上此前2 月的1500 萬美元A 輪融資,CHAI 已累計獲得7500萬美元融資,主要投資方包括軟銀、HOF 等。

雖然CHAI 的底層是區塊鏈技術,但解決的完全是現實世界中的支付問題,面向的也都是普通企業和用戶,並且CHAI 的用戶並不需要對區塊鏈有任何認知和了解。

Daniel Shin 在接受媒體採訪時表示,CHAI 的API 幫助企業整合了多達20 種的支付選項,一站式打通了本地付款網關、數字錢包、電匯、運營商代扣、PayPal、以及借記卡和信用卡等支付渠道,對於企業而言省了大量的時間和網絡工程成本,同時,CHAI 的手續費率為0.5% 左右,遠低於韓國其他信用機構收取的2-3% 的交易費,其極快的結算流程也是優勢之一。

目前已經有超過2000 家企業使用CHAI ,耐克韓國分公司、飛利浦等都是CHAI 的客戶。在合規問題上, CHAI 擁有受韓國政府監管的法幣支付網關,可連接約15 家大型銀行。

對於C 端客戶,CHAI 還提供了數字錢包和借記卡服務,對於用戶來說,通過CHAI App 或是CHAI 借記卡在合作商家中進行消費和其他銀行卡並沒區別,並且還可以獲得折扣或積分返現,目前CHAI Pay 已經積累了超過250 萬個用戶。

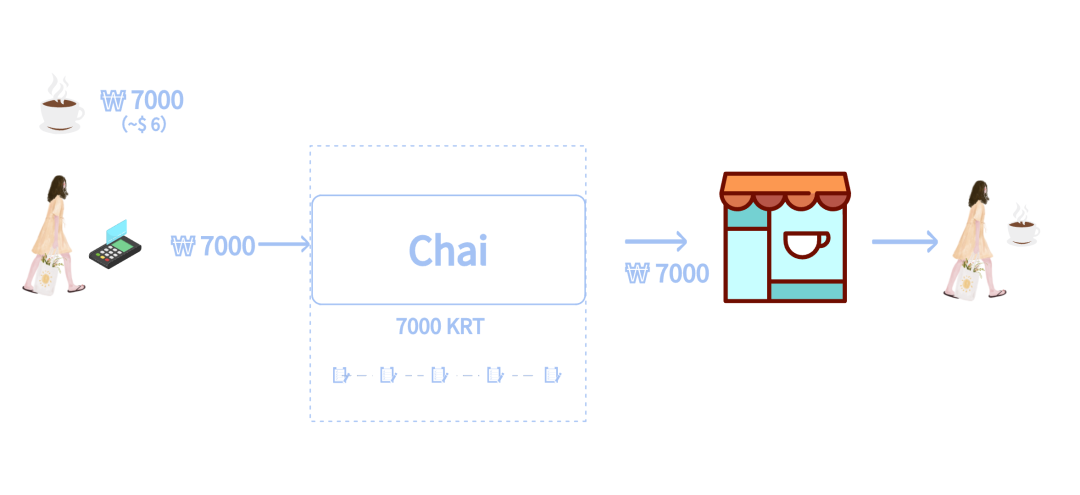

CHAI 很好地體現了Terra 的核心理念:將復雜性抽象為簡單性。 CHAI 在前端首先接受任何法定貨幣的付款,後台將其轉換為UST 等Terra 自身體系中的某個穩定幣,再以當地法定貨幣的方式轉入企業賬戶。

下圖是一個很直接的案例:

某位首爾的消費者支付了₩7,000 韓元購買了一杯咖啡,她選擇通過CHAI 支付,而從她銀行賬戶流出的韓元付款在CHAI 的處理系統內變成了7,000 KRT(Terra 與韓元掛鉤的穩定幣),通過區塊鏈,KRT 最終以韓元的形態被無縫轉移到商家。無論是消費者還是商戶都無需知道這筆付款被短暫地變成了穩定幣。與此同時,價值₩7,000 的Luna 被銷毀,Luna 的市場供應減少,Lunatics持有的資產更有價值。

CHAI 的驚人之處也在於此:它讓普通人在不知不覺中已經和Web3 經濟進行了互動。

大部分公鏈的目標用戶是加密原住民或者對加密次產投資感興趣的人,Terra 將加密世界之外的普通用戶引入自己的系統,在整個過程中,他們無需對區塊鍊或者加密產生接觸,對於大部分CHAI 的用戶來說, CHAI 和Kakao Pay、Naver Pay 沒什麼區別,但確實使用上更便捷。

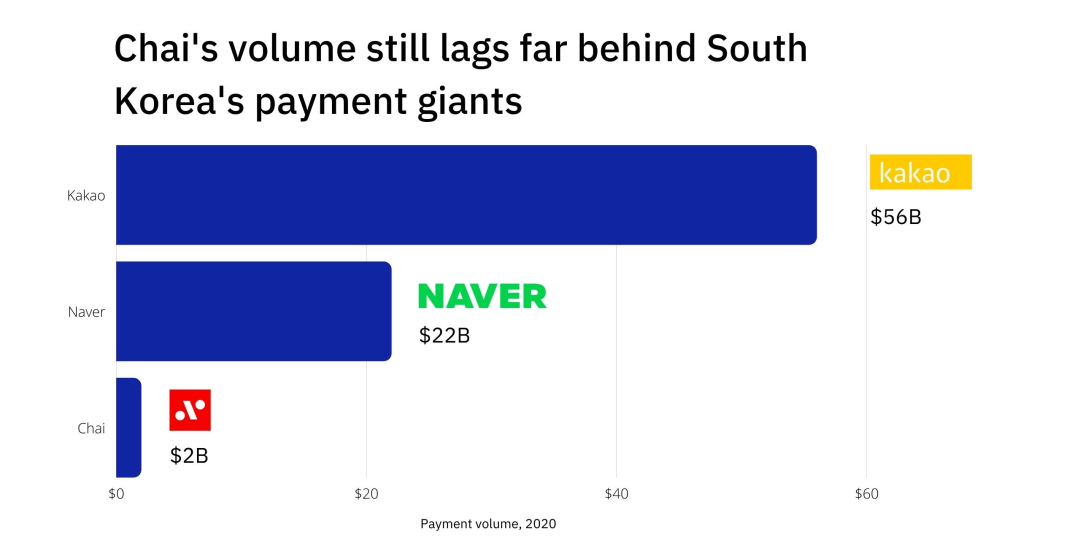

不過和傳統支付工具相比,CHAI 還有很長的路要走,從絕對用戶量上, CHAI 遠遠落後於Web2 產品。 Kakao Pay 是韓國最大的支付工具,2020 年達到3500 萬用戶,處理超過560 億美元。排在第二位的是Naver,擁有2800 萬個用戶,在2020 年處理了220 億美元的交易量。

CHAI 並不是唯一一個在Terra 協議上開發的支付系統,CHAI 在韓國開始運營後不久,Kwon 和Shin 還在蒙古國市場推出了MemePay,當地版本的CHAI。 MemeChat 是當地最受歡迎的即時通訊軟件,MemePay 是配套的支付工具,和微信支付類似,但是在Terra 鏈上完成支付。

03.

Terraform Labs:播種生態系統

雖然貨幣種類豐富,但Terra 不只是一個鑄幣或借貸協議,圍繞其底層貨幣系統,Terra 正在搭建、引入更為龐大的金融服務體系,因此Terra 正在朝一個專注DeFi 的公鏈生態進化,在這個過程中,Terraform Labs 扮演了很重要的角色。

Terraform Labs 是Terra 的UST 以及CHAI 等一系列產品的母公司,在Terra 的成功中起著至關重要的作用。它不僅提供資金層面的支持,為了整個Terra 生態的繁榮,Terraform Labs 還積極構建需要的解決方案。前面提到的支付系統CHAI 就是一個很好的案例,類似的還有很多。這家公司從2018 年起也先後進行了多輪融資,今年年初,Terraform 從Galaxy Digital 和其他公司籌集了2500 萬美元。

需要指出的是,Terra 構建生態系統的邏輯和大多數公鏈並不相同。

大部分公鏈扮演的是一個開放的去中心化平台的角色,提供底層協議支持,而Terra 在被定義稱謂一個公鏈生態之前,更像是一個穩定幣,它的所有生態應用(至少是Terraform主導開發的)都指向一個共同的北極星指標:讓Terra 盡可能在全球更大的範圍內獲得採用。貨幣具有天然的網絡效應,當Terra 的穩定幣被極大程度地普及之後,整個公鏈生態的豐富就變成了一個自然而然的結果。

Terra 的穩定幣之所以能在這麼短的時間內實現冷啟動並擠進競爭激烈的穩定幣前排陣列,很大程度上和其生態助力有關,為UST 的冷啟動和快速發展提供了充分的需求來源。除了CHAI 和memeChat,類似的案例還有很多。

Terra Station

Terra Station 是Terra 的官方數字錢包,用戶可以通過Station 將自己持有的LUNA 轉換成UST 等Terra 穩定幣,除此之外,Terra Station 還是LUNA 持有者參與鏈上治理的入口。從本質上講,Terra Station 確實如同它的名稱,是一個鏈接個人用戶和整個Terra 生態系統的站點。

Anchor

Anchor 在2021 年3 月上線,它最大的亮點是提供年化20% 左右的穩定儲蓄收益率。或許20%的收益率對於經歷過DeFi 挖礦熱潮的加密用戶來說吸引力一般,但對於傳統金融世界的用戶,20% 具有相當大的吸引力,所以Anchor 為Terra 吸引力大量的用戶和資金。

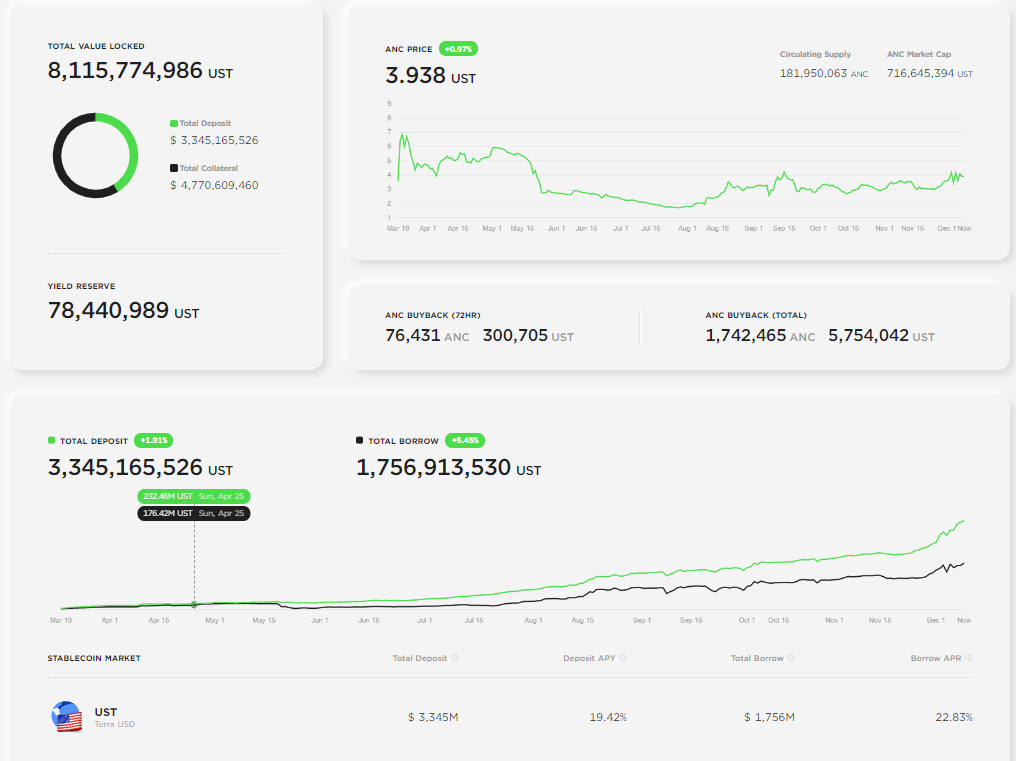

截止目前,Anchor 的總價值鎖定(TVL) 已達到66.4 億美元,是全球排名第10 的DeFi 。

為了產生收益,Anchor 會將存款借出,但它只接受有原生質押收益的資產作為藉款抵押物,比如Terra 的核心代幣Luna,以及近期剛剛支持的stETH(通過和質押服務商Lido 合作),因此Anchor可以獲得抵押代幣的額外質押收入,用於補貼存款人。相當於系統的實際收益,除了借款利率還包括了被抵押代幣的質押收入。

Anchor上線後還啟動了為期4年的借貸挖礦機制,當系統的實際收益率低於目標儲蓄利率20% 時,系統就會提高借貸挖礦的力度,以刺激借款行為,進而提升存款資金的利用率,最終提升借貸利率至目標區間(比如目前的19.46%),滿足儲戶收益需求。

Anchor 除了作為獨立的產品,還提供開源SDK,支持其他加密項目的產品集成,比如某個新的加密錢包開發人員可以通過加入Anchor 的SDK 在產品上實現讓其用戶獲得20% 的儲蓄回報的功能服務。

Anchor

Pylon 是Terra 生態中的一個DeFi 產品,同樣由Terraform Labds 孵化,Pylon 的業務底層也是基於Anchor,所有來自Pylon 的UST 存款,將被自動存入Anchor 賺取固定收益(~20%),Pylon 可以利用這筆收益來鏈接到更多的服務商或創業者等。

一個更具體的場景是,你可以選擇向一家初創企業直接投資100 萬UST,也可以將這100 萬UST 先存入Pylon,作為收益獲得的2 萬UST/年的收益作為投資金額則會按年支付給你選擇投資的企業。項目方同樣也可以選擇在Pylon 進行IDO。

和CHAI、memeChat 一樣,Terraform Labs 還在籌備針對不同國家地區的類Anchor 產品,包括同樣以20% 儲蓄利率為目標的儲蓄類應用Tiiik(優先向澳大利亞地區的用戶開放),定位消費級應用的固定利息產品Saturn Money(支持英鎊和歐元存入)。

Mirror

Mirror 是Terra 世界裡的Robinhood。 Terra 鏈上用戶可通過Mirror Protocol 實現美國個股指數交易。 Mirror Protocol 將Terra 穩定幣UST 作為主要抵押物以鑄造合成資產代幣,作為各類股票、ETF 等金融資產的鏡像。 Mirror 中任何基於美股等合成資產的投資需求最終都會傳導回UST,為Luna 和UST 提供價值。

與傳統交易所相比,Mirror 有幾個明顯的優勢:它是24*7開放的,沒有國界,這意味著理論上可以使用任何股權,分拆更簡單,交易速度更快。 Mirror 在今年上線後,大量的用戶迅速湧入,日均註冊賬戶達到2000 個。

與Anchor 一樣,其他產品也可以使用Mirror 來構建新產品,Spar 就是一個代表。

Mirror 的對監管當局的挑戰也很直接,Do Kwons 和Terraform Labs 因此受到了美國SEC 的控告。個人被告Do Kwon 和Terraform Labs 隨後反訴了SEC ,起訴委員會違反SEC 規則以及被告在美國憲法下的個人權利。

Prism

儘管尚未上線,但Prism 被看作是Terraform 最具創新性的產品。通過Prism 協議,用戶可以將自己的資產“折射”為本金和收益,例如,Luna 可以拆分為pLuna(代表本金)和yLuna(標記收益)。

Prism 的資產拆分理念為市場流動性帶來了新的形式。例如,需要流動性的人可以出售其資產或yLuna 的未來收益。同樣,有人可以決定他們想要一種沒有潛在清算風險的產生收益的資產,併購買pLuna。本質上,Prism 為利率互換創造了工具。

Ozone

Ozone Protocol 是Terra 生態的一個去中心化保險協議。

根據設定,Ozone 在Terra DeFi 生態系統出現技術故障的情況下提供保障,覆蓋Terra 生態中的多種風險,更直白地說,如果由於某種原因發生錯誤,導致用戶無法訪問他們的Luna 或UST ,那麼Ozone 將補償潛在的損失。目前Ozone 正在接受審計公司Oak Security 和Certik 審計,籌備正式上線。

Ozone 的存在使得Terra 的生態有可能得到進一步豐富。基於Ozone 協議,即便發生任何意外,用戶的資產仍舊能夠得到保護,他們嘗試新的Terra dApp 風險幾乎消解,自然參與度也會提升,對於開發者來說,Ozone 的存在讓他們的產品可以更快地實現冷啟動。

Ozone 的第一批大客戶之一是Terra 的早期投資者Michael Arrington。 Arrington Anchor Fund 將機構資本金先存入Anchor Protocol ,預扣款由Ozone 擔保。在Terra 的收益機制下,相當於LP 的收益又增加了20% 。

11 月初,DeFi 風險管理市場和保險協議Risk Harbor 宣布將接管Ozone,Risk Harbor 計劃將該協議的核心代碼開源,並將於近期發布Ozone 上線的時間表。

在一次媒體發布會上,Kwon 告訴我們很多Terraform 想要如何操作的信息。它不是去爭取越來越多的權力,而是尋求去中心化,讓生態系統接管。

04.

Terra 生態的繁榮

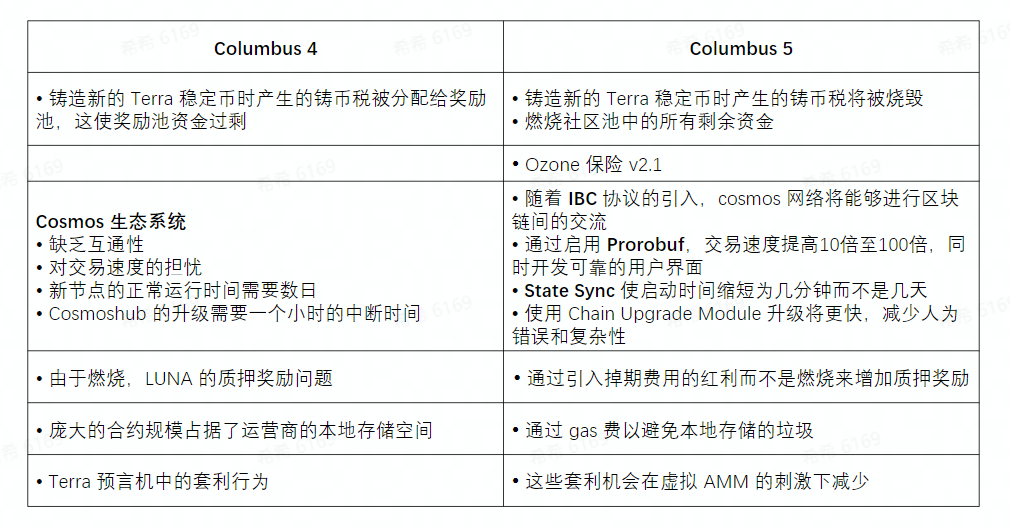

在很多Terra 協議的支持者們看來,Terra 正處於大爆發的前夜,這要歸功於最近發布的“Columbus-5”。

今年9 月,Terra 宣布完成“Columbus-5” 升級。這是對Terra 核心系統的升級,方便支持IBC 的鏈轉移資產。另外在此次升級中,還包含了其他的核心屬性的改進,分別是:燃燒所有的鑄幣稅;升級到Stargate;集成Ozone(Terra 生態保險協議)和Wormhole。其中Terra 的區塊鏈間通信(IBC)集成預計將提高其穩定幣TerraUSD(UST)在整個Cosmos 生態系統中的應用。

Columbus-4 和5 的對比

除了這些技術升級之外,和大部分公鏈一樣,Terra 還積極通過資本為其生態系統注入活力。

2021 年7 月,Terra 宣布推出1.5 億美元生態基金,該基金將用於Terra 生態項目的投資,從而推動Terra 進入下一個發展階段。

以下是一些值得關注的項目:

Mars

Mars Protocol 是Terra 鏈上的金融服務產品,更具體來說,Mars 將作為“跨鏈借貸平台”運營。在“Martian Council” 的管理下,Mars 一方面為藉方提供抵押和非抵押型資產,一面為貸方提供新的方式來獲得抵押資金的利息,Mars 團隊的主要創新之一是其收益率將對市場狀況做出反應。

Lunatic Papi 分享了他對於Mars 的看法:“我非常看好Mars……它將成為Terra 上的第一個通用借貸平台。Mars 使槓桿型的長期流動性提供者可以通過抵押以獲得收益,為生態系統帶來槓桿流動性,同時創造高回報的質押機會。”

Mars 對自己更長期的規劃是希望成為一家功能齊全的去中心化銀行。

Astroport

Astroport 是Terra 鏈上的一個去中心化交易所,類似於Terra 生態的Sushi 或Uniswap 。隨著Terra 生態系統的發展,對流行的“自動做市商”(AMM)的需求也隨之擴大。 Astroport 不僅為Terra 生態系統帶來了新功能,還將增加對UST 等穩定幣的需求。

與Delphi 相關的Twitter 用戶Flood Capital 表示,它的到來意義重大:

“Astroport 絕對是迄今為止我所知道的最有趣的項目。你可以將Astroport 視為Uniswap 和Curve 的混合體。它將提供典型的AMM 池以及穩定的掉期池,並有望在未來集中流動性。讓Astroport 對Terra 真正感興趣的是,主要交易對將基於UST。這意味著Astroport 大部分資金將增加UST 的供應和Luna 的燃燒。為了讓Terra dapps 真正起飛,你需要一個DEX,所以我認為這將是Terra 的基石之一,也是其歷史上的一個重要時刻。”

Levana

Terraform 的商業發展負責人Jeff Kuan 對Levana 的描述是:“Levana 建立在Mars 之上,為那些想要'玩把大的'的人提供槓桿。”

從本質上講,Levana 通過使用Mars 為Terra 帶來了2 倍槓桿。例如,用戶不僅可以購買Luna,還可以購買2x Luna,如果代幣價值增加,它會產生雙倍的回報。之後,Levana 打算為包括指數代幣在內的各種資產加槓桿。與Mars 和Astroport 一樣,它由Delphi Digital 孵化。此外,Levana 將50% 的代幣分配給社區和基金會,希望作為真正的DAO 運營。

數字銀行

Terra 從建立之初就有意識地構建可以被廣泛採用的產品,除了前面提到的CHAI 以及它和MemeChat 的合作夥伴關係,還有更多的產品來實現擴大UST 和其他Terra 穩定幣在現實世界中的使用範圍的目標。數字銀行也是其中之一。

成立於2021 年的Alice Finance 已經為人所熟知。這家總部位於美國的公司已經籌集了200 萬美元的資金,創建了一家消費者友好型銀行,它的運營模式介於Venmo 和Anchor 之間。用戶可以無縫地進行點對點支付,同時還可以從持有的資產中賺取20% 的利息。

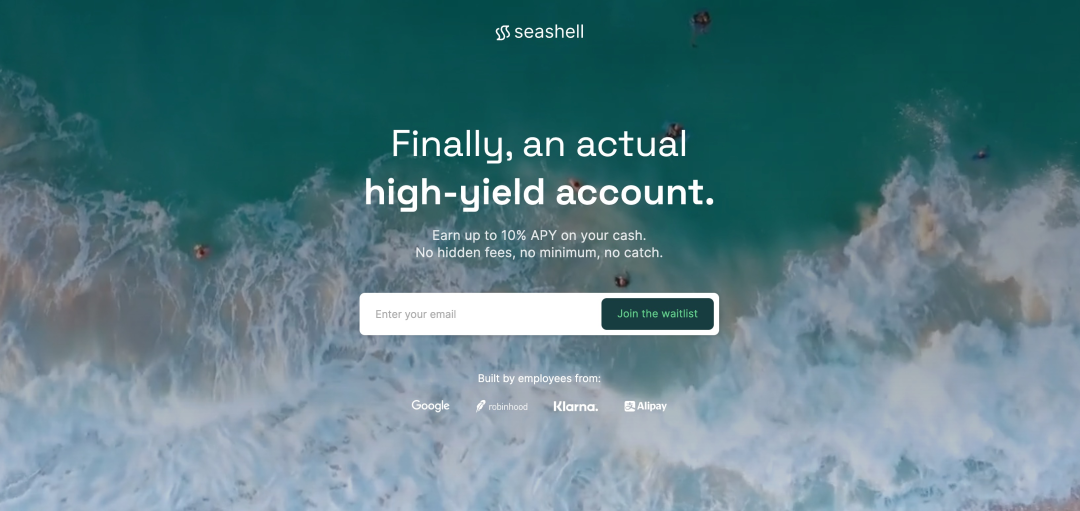

Seashell 也採取了類似的策略,該公司聲稱提供10% 的年利率,並且也利用Anchor 的收益。

Seashell

Terra 官方也很支持這些生態系統,Terra 團隊成員0xwagmi 曾經表示:“我們希望在每個地區都會出現更多像Alice 這樣的數字銀行,希望Terra 生態中也能夠誕生出多個數字銀行獨角獸。 Terra 則在其中扮演類似Plaid 、Stripe 、Crossriver 的角色。”

Kado 是另一家有助於Terra 生態系統建設的公司。 Kado 不是一家數字銀行,而是專注於改善支付體驗,使在互聯網上使用穩定幣變得簡單。根據Kado 官網提供的信息,團隊還在開發一個儲蓄類產品。

遊戲和NFT

0xwagmi 進一步預測:“ Terra 將游戲視為生態系統中一個非常早期的領域。遊戲玩家將獲得像UST 這樣的穩定幣,我們預計DAO 和遊戲公會在生態系統中將變得非常龐大。”Terra 確實在遊戲領域引起了轟動,並有機會順勢切入NFT 領域。

Hashed 是Terra 最早的投資者之一,據報導,該公司的創意工作室UNOPND 正在為Terra 生態系統開發五款不同的遊戲,其中一些是“Play to Earn” 的模式。除了Hashed,其他遊戲發行商也計劃加入Terra 生態。前不久,Do Kwon 在自己的Twitter 上宣布,Gameville 將把《Summoner's Wae》等遊戲引入Terra。

Random Earth 是Terra 生態的OpenSea,它的創始人Stargazer 提到他們選擇在Terra 上創建的原因是:“Terra 在DeFi 中TVL 非常高。我們作為終端用戶嘗試了各種協議之後,發現Terra 是一個具有很大吸引力的生態系統,也有很多待開發的藍海。”

Stargazer 獲得了Terra 與韓國巨頭Naver 的聯合投資,後者擁有“元宇宙平台” 產品Zepeto,並且正在針對Terra 生態系統創建一款遊戲。

韓國版元宇宙的大門可能存在於Terra 生態系統中。

其他

此外,Terra 上還有許多其他有趣的項目:

White Whale。 White Whale 為用戶提供了一種在UST 中自動套利的方法,此外,它提供了其他一系列自動交易策略,對於用戶來說非常簡單易用。因此,White Whale 也有可能和CHAI 一樣,將更多的參與者帶入Terra 的生態系統”。

Angel Protocol。利用Anchor 的收益,Angel 可以讓慈善機構可以輕鬆設立高回報的捐贈基金,獲得的捐贈資金也可以無限期地持續產生收益,用於基金會的運營。

Nexus。通過將Mirror 和Anchor 相結合,Nexus 希望實踐一個具有更高收益的DeFi 策略。更為關鍵的是,Nexus 的目標是消除大部分投資中本金被清算的風險。

Nebula。 Nebula 是Terra 上的ETF 產品,用戶可以購買代表特定主題的組合。

Sigma。利用Random Earth 創建的槓桿訂單簿技術,Sigma 將期權交易帶到了Terra。

Orion Money。通過Orion,用戶可以在任何穩定幣上獲得20% 的年利率。這意味著您可以將Tether、USDC 或UST 存入平台並獲得相同的回報。借助Ozone 的保險協議,Orion 還可以保護用戶的本金投資。

Suberra。用於讓企業接受穩定幣的定期付款,例如,通過Suberra,The Generalist 可以接受通過UST 來支付的年度訂閱費用。

Valkyrie。根據Papi 的說法,Valkyrie 為區塊鏈帶來了社交推薦,這是“數字營銷人員和協議籌資活動的雙贏”。通過該協議,推薦人在直接和間接推薦中都會獲得獎勵。

但從生態基金的投資收益層面考慮,Terra 的生態系統基金應專注於那些影響力最大的項目。投資過多的項目會使得資金過於分散,生態基金對項目發展的推動的效用變得微弱。

05.

理解Terra

上述內容是對Terra 作為產品和平台的一系列介紹,Terra 的特殊性在於,應該如何理解Terra 正在做的事情和它背後的深層理念?以下是一些不同的視角:

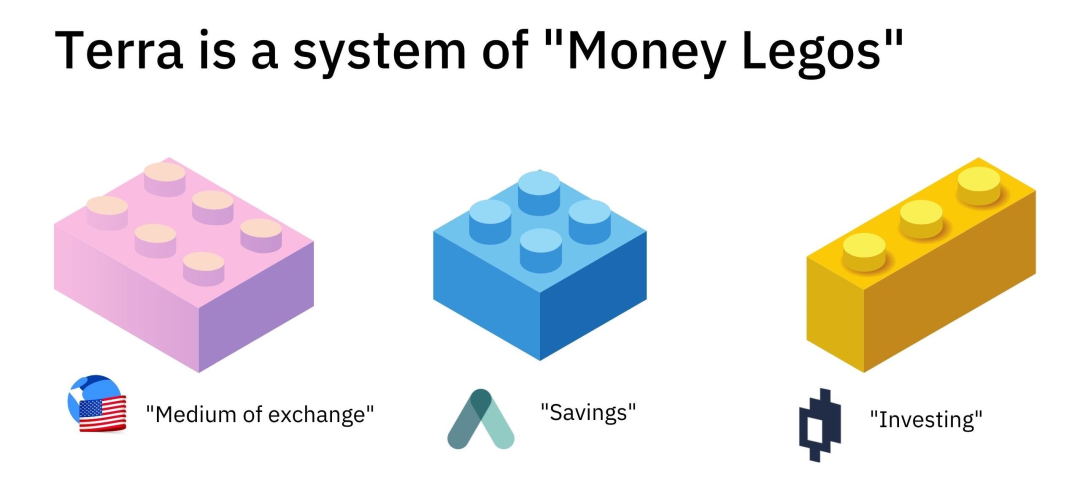

金融領域的樂高

對Terra 的第一種理解是“金融領域的樂高”。

Terra 首先創建了一個可組合的金融基礎設施:UST 穩定幣是“交換媒介”模塊,Anchor 是“儲蓄收益”模塊,Mirror 是“綜合投資”模塊,Prism 是“利率衍生品”模塊,Ozone 是“保險”模塊。在上述模塊基礎上,其他開發者可以不斷創建新的場景應用。

例如,Alice 就是通過組合穩定幣UST 和“儲蓄收益” Anchor 模塊建立了一個數字銀行;Angel 用同樣的一對模塊,但附加了新功能以創建慈善捐贈;Spar 添加了Mirror 模塊以支持其資產管理解決方案。

通過在生態系統中植入這些底層元素,Terra 創造了讓其他人更容易構建產品的前提。

Web3 時代的Y Combinator

Terra 還會被一些人認為是加密領域中的YC。

YC 大家並不陌生,這家著名的孵化器在過去十五年中培育了一些最具影響力的企業,在互聯網創業生態的發展中扮演了不可被忽視的角色。隨著Web3 時代的到來,有人認為,Terra 會接過YC 的接力棒。今年夏天宣布創立的1.5 億美元的生態系統基金被認為是朝著這個方向發展的重要表徵。

但只有資金的支持並不足夠,因為YC 對早期創業團隊的幫助是全方位的,所以只有當Terra 能夠提供更深度的支持時,它才可以稱得上是Web3 的YC。當被問及希望Terra 在1年、5 年、10 年後會怎麼樣時,Terra 的團隊成員0xwagmi 表示:“最重要的是,我們可以看到這個生態系統中湧現出了一批傑出的創始人(就像YC,一開始只是Paul Graham,而現在有上百位創始人支持YC 和YC 生態的發展)。Terra 才剛剛開始。”

“自上而下”的進化

Terra 較之於其他公鏈的特別之處還在於,作為去中心化的實踐者,Terra 也有其“自上而下”的一面,從Terraform Labs 主導的一系列dapp 就能體現出來,而官方討論其貨幣機制、市場模式和財政的方式的語言模型也都在積極地向中央銀行借鑒學習。在許多情況下,Terra 懷著與中央銀行類似的目的,以它認為最有利的方式鼓勵生態進步。

Do Kwon 本人常常提到新加坡的案例,他指出,新加坡處於熱帶,氣候炎熱、交通不便,天然不適合成為商業中心,但新加坡政府創造了一系列有利條件來支持和激勵商業發展,包括強大且商業友好的法律、合理的稅收結構等。

Kwon 認為,只有先自上而下地創造了有利條件後,自下而上的變革和進步才會自然而然地發生,Kwon 將這一理念也映射到了Terra 上。不過Terra 的“自上而下”不是封閉的,Kwon 曾經表示Terra 生態上的開發者在任何時候都可以聯繫他獲得免費的建議。

06.

Terra 的風險和挑戰

算法穩定幣真的“穩定”嗎

Terra 也有失敗的風險。

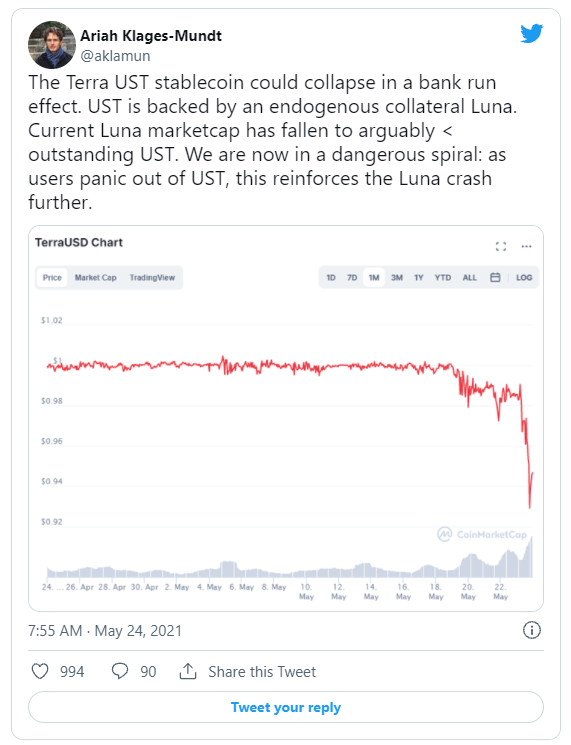

今年5 月下旬,加密貨幣領域經歷了一次大震盪。 5 月19 日當天,比特幣下跌了30%,整個大盤隨之下跌。在接下來的幾天裡,Luna 的價格跌至4.10 美元,比一周前的交易價格下降了75%。

隨著投資者對Luna 失去信心,市場對UST 的需求也開始回落,在Terra 的貨幣機制下,UST 的價格跌破其掛鉤的1 美元,UST 的持有者於是將他們的UST 換成Luna,這導致在市場本來對Luna 的需求枯竭時,Luna 供給再度增加,Luna 的通脹又使得其價格進一步下跌,加劇了惡性循環。

這種風險,通常被稱為“死亡螺旋”,是算法穩定幣的常見風險。

由於沒有其他資產作為背書,而是由二級代幣作為隱性擔保,例如UST 的發行並不以Luna 被抵押為前提,而後者又是前者價格錨定機制的重要一環(反之亦然)一旦市場對“偽儲備代幣”的信心消失,銀行擠兌效應就會隨之而來。

今年6 月,一個名為Titan 的項目就遭遇了“死亡螺旋”。與Terra 一樣,Titan 也使用算法的雙代幣系統運行。代幣Iron 作為一種穩定幣,由75% 的USDC 和25% Titan 自己的的治理代幣作為背書。

當Titan 的價格開始下降時,Iron 的價格也開始下降。 Iron 的持有者隨之發現了一個套利機會,用價值0.90 美元的代幣交易價值0.75 美元的USDC 和價值0.25 美元的Titan,但這個過程導致了更多的Titan 產生並流入市場,從而引發嚴重的通脹,Titan 最終的價值跌倒了幾乎0 美元,項目隨即宣告失敗。

儘管它們都是算法穩定幣,但將Titan 與Terra 進行比較並不公平,精英創始團隊及其背後活躍的社區使得Terra 具有更強大的生命力和穩定性,更重要的是,Terra 已經成功已經構建了被數百萬人使用的產品。

以上這些讓Terra 順利度過了五月的恐慌,UST 重新回到了原有的法幣錨定水平,Luna 也停止了下跌,這表明Terra 的系統經受住了考驗。

對於Kwon 來說,UST 最大的保護是它所建立的需求。多虧了CHAI、memeChat、Anchor、Mirror 和許多其他使用它的產品,UST 擁有了快速增長的穩定用戶群。即使Luna 下降,對UST 的需求也不會消失。

Delphi Digital 的CTO Luke Saunders 總結了Terra 穩定幣矩陣的這一點,“圍繞UST 建立的效用具有巨大的穩定作用,這是其他穩定幣缺乏的。”

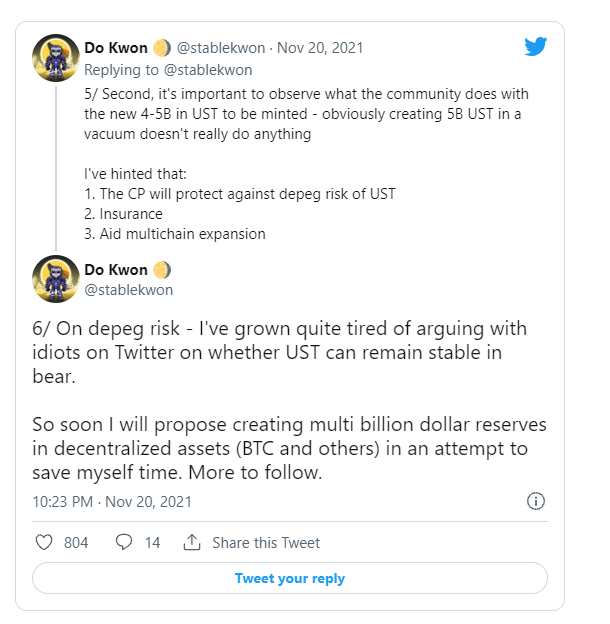

儘管Kwon 本人對那些擔憂“死亡螺旋”的人不屑一顧,但他確實也正在採取措施為UST 的穩定提供更多的支持。在最近的一條推文中,Kwon 提到會為生態儲備更多資產:

但許多人可能會覺得這種風險似乎已經被計入了Terra 中。畢竟如果它完全安全,Luna 的價值可能會比目前高出幾個數量級。

可能滯後的吞吐量

Terra 使用Cosmos 的權益證明機制(稱為Tendermint)構建,這一機制允許每秒10,000 次交易。 Kwon 此前曾表示, Terra 目前每秒最多處理1,000 筆交易。雖然Terra 在短期內不太可能達到10,000 次的上限,但考慮到Terra 的激進和不斷擴大的使用範圍以及生態中越來越多的項目,吞吐量或許會成為其下一步發展的障礙。

對此,Terra 正在投入資金進行改進升級,並推出了“ Project Dawn ”(一項用於關鍵基礎設施和核心技術改進的新資助計劃),宣布將通過招聘、合作夥伴關係等其他舉措,投入10億美元或更多用於升級基礎設施。

0xwagmi 指出:“Terra 正在大規模投資擴展Terra 鍊和基礎設施,以支持大規模擴展和使用,這需要一段時間的投入。”

過於低調的團隊和產品

Terra 似乎沒有得到它應有的關注。畢竟按照市值計算,Terra 是全球第13大加密項目,超過了Uniswap、Axie Infinity、Stellar、Aave、Filecoin、Helium、Sushi 等其他更為人熟知的產品,並且Terra 具有真正落地場景、一個極富魅力的領導者和自己的生態。

為什麼沒有得到更多的討論?部分程度上和它的背景有關。 Terra 歷來專注於亞洲市場,不過隨著Terra 的發展,這一狀況應該會改變,團隊已經在波蘭建立了自己的運營中心。

另一個原因是Terra 不做營銷,它希望聚集真正認同Terra 價值的人,進而建立一個社區,雖然專注於價值創造似乎是正確的舉動,但Terra 在傳播上的克制顯得過於教條。雖然宣傳並不是靈丹妙藥,但它可以幫助項目吸引開發人員和其他有價值的貢獻者,尤其是在缺乏人才的情況下。

07.

加密版“喬布斯”:Terra 的獨特優勢

儘管之前已經討論了許多使Terra 變得卓越而獨特的原因,這裡仍舊想再多做一些補充。也許其中最重要的原因是Do Kwon 本人。

Do Kwon 的個人魅力

Do Kwon 是一位天賦超凡的領導者,能夠激勵Terra 的貢獻者並以極具號召力的方式闡明項目願景。但這種能力也有其代價—— Kwon 似乎是一個高度緊張的人,對任何事情都有著嚴格的標準。

0xwagmi 說:“Do Kwon 身上有一種天性使然的絕對力量,我還沒有見過像他這樣的人。在很多方面,我將他視為加密世界中的Steve Jobs,他對團隊提出了很多難以置信的要求。”

Do 的軍隊經歷也影響了他的管理風格。 0xwagmi 說:“Do 的領導風格非常強勢,他非常專注於產品,在他的內心深處,他堅定認為自己是一個開發者,這些都可以從他參與日常產品討論中看出。”

雖然過於嚴格的控制肯定有很多缺點,但Kwon 的做法恰如其分。 Kwon 是Terra 的核心,他的野心勃勃也是偉大的一部分。雖然他在推動Terra 團隊方面可能相當無情,但面對社區和開發者,他則始終保持著溫和的態度,積極歡迎新成員的加入並幫助他們起步。

值得注意的是,Kwon 投身於加密世界不僅僅受金錢的驅使,他表示:“我們不打算走出一條成為億萬富翁的旅程。”

強大的社區凝聚力

不少人都將Terra 的社區視為其主要優勢之一。 Terra 生態項目Random Earth 的創始人Stargazer 對此的評價是:“Terra 有一個非常活躍的社區。與其他生態系統相比,Terra 的凝聚力非常強大,我認為這種社區吸引力將會是其成功的關鍵。”

而Kwon 本人也在社區凝聚力上扮演著相當重要的角色。 Stargazer 也強調了這一點:“我相信大部分凝聚力來自Do Kwon 本人。他是一位開放、熱情、體貼和具有號召力領導者,Do Kwons 為Terra 生態系統的濃厚氛圍奠定了基調”。

社區強大的部分原因是它得到了開發者們的真正信任。

今年年初,Terra 宣布了“Project Surge”,這是一項旨在發展生態系統的計劃。具體來說,Surge 激勵社區成員將Terra 傳播到不同的鏈。這一計劃鼓勵成員加入各種DeFi 項目和協議,並決定Terra 是否參與其中。 Terra 在通過各種方式激勵社區成員參與Terra 的發展。

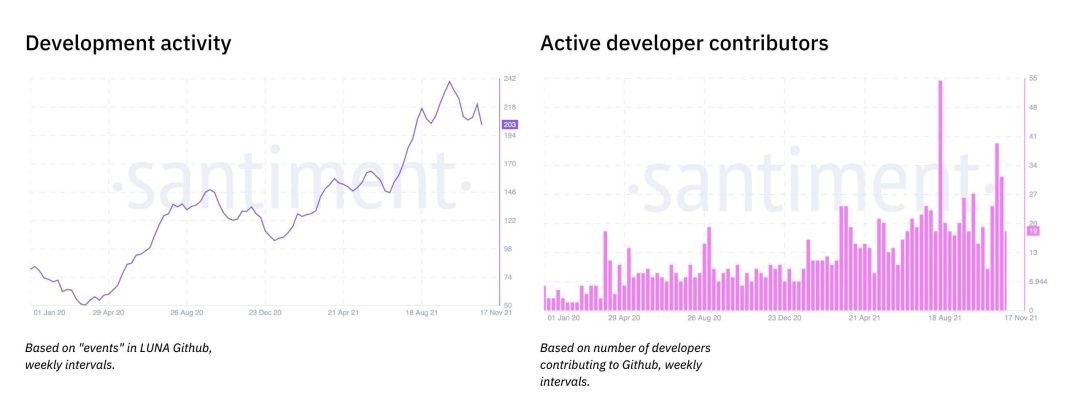

過去一年中,個人貢獻者數量和代碼提交數量這兩個指標都有顯著的增長:

Santiment

面向多鏈未來構建

儘管Terra 運營著自己Layer 1 的基礎設施,但即使有其他鏈取代它,這些項目也能蓬勃發展。事實上,Terra 在很多方面也是為未來存在多個鏈的可能性構建的。它最重要的產品不是它的核心基礎設施,而是它的穩定幣。讓UST 被廣泛採用是Terra 的首要任務,並且團隊還在積極地實現更多鏈對Terra 穩定幣的支持。

Terra 的團隊成員0xwagmi 解釋說:“我們是支持原生體驗的Layer 1,而且任何鏈上的任何協議/ 項目都可以使用UST。從長遠來看,我們希望大多數UST 能夠橋接到其他鍊和平台;我們在很多方面都傾向於多鏈的未來。就像團隊會有Android 和iOS 團隊一樣,我們希望團隊在未來跨平台構建。”

Reference

https://www.readthegeneralist.com/briefing/terra

https://assets.website-files.com/611153e7af981472d8da199c/618b02d13e938ae1f8ad1e45_Terra_White_paper.pdf