穩定幣作為DeFi的底層資產,市值已經超過500億美元,且仍在高速增長。作為穩定幣的一個分支,算法穩定幣被人們寄希望於解決法幣抵押型穩定幣中心化的問題,以及抵押型穩定幣資金利用率低的問題。但是,目前這個賽道還沒有出現非常成功的項目。

去年的明星算法穩定幣項目Ampleforth(AMPL)、Empty Set Dollar(ESD)、Basis Cash(BAC/BAS)、Frax(FRAX/FXS)均表現平平。 AMPL長期維持在略低於1美元的水平,維持小幅通縮。 ESD因為流通量太大,泡沫難以消掉,已基本歸零。 Basis Cash的債券不會過期,會增加回到1美元以上的難度,機制不夠完善。 FRAX因為能贖回1美元的資產,且能和Curve等DeFi應用融合,但抵押率沒有持續下降,不過就目前而言Frax仍是最有可能實現應用的算法穩定幣之一。

沒有進展的老一代的算法穩定幣項目已經逐漸退出了人們的視野,而也有很多新項目正在崛起。本文將介紹近期將正式上線的幾個算法穩定幣項目,詳解其機制及玩法。

Fei Protocol

Fei Protocol還未正式上線就已經吸引了非常高的關注度,A16Z、Framework Ventures、Coinbase Ventures 等知名機構的投資起到來非常好的宣傳效果。

Fei Protocol認為現有的採用總鎖倉量(Total Value Locked,TVL)的DeFi項目不能持續,只有在能提供高額獎勵的時候,它們才能獲得足夠高的TVL。而市場上的機會很多,每天都會有高收益的項目出現,留存在項目中的資金是不忠誠的,很可能轉移到其它項目。近期市場上熱度較高的Alpaca Finance與Big Data Protocol就是這樣的例子,在大資金撤離後,平台幣迅速遭到拋售,這又促使資金的進一步逃離,形成惡性循環。

相對地,Fei Protocol提出協議控制價值(Protocol Controlled Value,PCV)模型,用戶存於合約中的資產將由協議直接擁有,用戶不能提取這些資產,協議可以更靈活的使用這些資產來與基本目標保持一致。 Fei Protocol就使用這些資產來保持FEI的流動性,並實現FEI的價格穩定。

價格穩定機制

當FEI的價格長期低於1美元時,任何人都可以觸發掛鉤復權來使價格回升。協議會撤回所有擁有的流動性,用取回的ETH買入FEI至掛鉤價,剩餘的ETH加上的FEI重新提供流動性,銷毀剩餘的FEI。

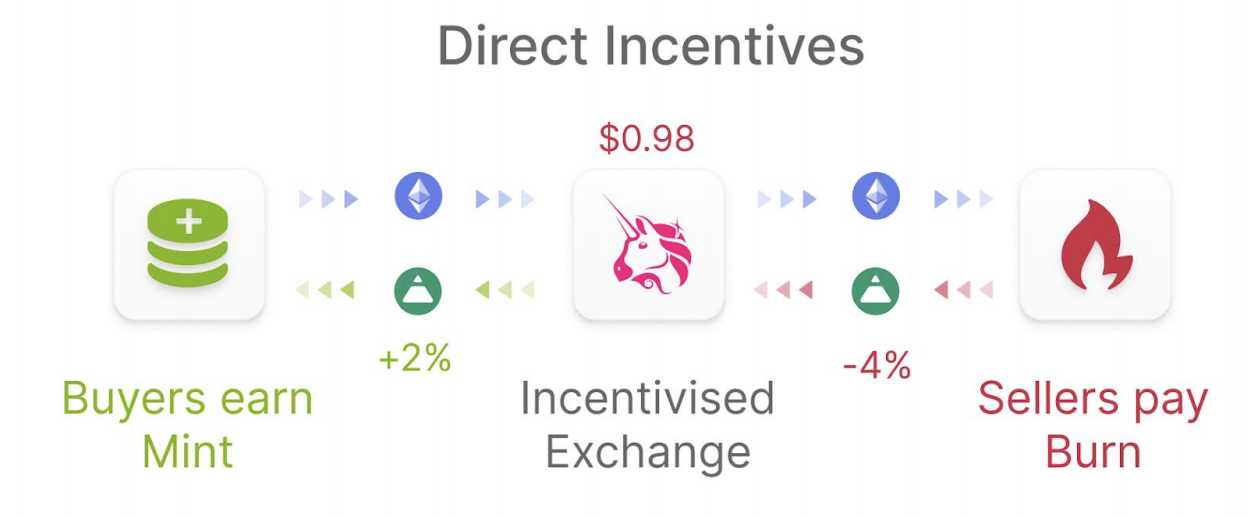

除了協議的主動操作之外,還有一些機制促使用戶的自發行為來錨定價格。

當價格低於掛鉤價格時,賣出的用戶將有4%的額外損失,買入的用戶將額外獲得2%的獎勵。

參與方式

創世階段將是用戶參與到Fei Protocol中獲取算法穩定幣FEI和治理代幣TRIBE的最佳時期。

Fei Protocol的創世階段延期至3月31日,通過聯合曲線出售,最低價格為0.5美元,最高1.01美元。 Fei Protocol還將為在此階段購買FEI的用戶提供TRIBE總量10%的獎勵。用戶從聯合曲線上存入的ETH將全部用來提供Uniswap ETH/FEI交易對的流動性,這些流動性屬於協議本身,不會被用戶所取走。

為了防止在提供FEI-TRIBE交易對初始流動性的時候被“科學家”搶跑,Fei Protocol還允許用戶選擇將他們在創世分配中擁有的FEI直接交換成TRIBE,用戶可自由選擇多種交換比例。這是伴隨協議啟動的原子交易,不可能被機器人搶跑。

在創世階段參與Fei Protocol是一個不錯的選擇,當然其中也有風險。買入的價格可能高於1美元,賣出時若低於掛鉤價,還有4%的損失。因為該項目需以ETH參與,參與到結算過程中的價格波動會影響到拿到FEI的數量。

Float Protocol

與Fei Protocol不同,Float沒有融資,由一群匿名的研究人員建立,代幣的分發也更加社區化。

Float Protocol認為在貨幣擴張時期,法幣的購買力會因為通脹而受到侵蝕,將穩定幣與某一國家的法幣綁定在一起也沒有意義。 Float中有兩種代幣,穩定幣FLOAT以及承擔價值穩定和治理作用的BANK。 FLOAT被定義為一種低波動性貨幣,初始目標價為黃金分割率1.618,價格也並不是穩定的,會根據自身需求以及金庫中加密貨幣的需求而改變。根據官方測算,在2020年ETH價格劇烈波動的情況下,FLOAT的目標價格仍會平穩波動。

在經歷來兩個階段的BANK代幣分發之後,FLOAT代幣才開始鑄造。第一階段從2月8日開始,第二階段從3月22日開始。

第一階段(前6週)

參與過治理的用戶可以在第一階段用DAI、USDC、USDT這三種穩定幣挖取BANK,每個地址每種代幣的存入上限為一萬美元。這種方式取得了不錯的效果,BANK代幣並沒有遭到拋售,到目前為止,穩定幣挖礦的收益已經超過一倍。

第二階段(第7-8週)

第一階段結束後,BANK代幣將會被分發給更廣大的社區。此階段將沒有白名單的限制,也將加入新的非穩定幣池。第二階段還將進行BANK-ETH的流動性挖礦,以便更好的發現BANK的價值。

FLOAT的初始鑄幣

在開始分發BANK 8週之後,將會開始FLAOAT的鑄幣,用戶可以用ETH來購買FLOAT代幣,並使用BANK總量的5%來激勵購買。

FLOAT的通脹與通縮

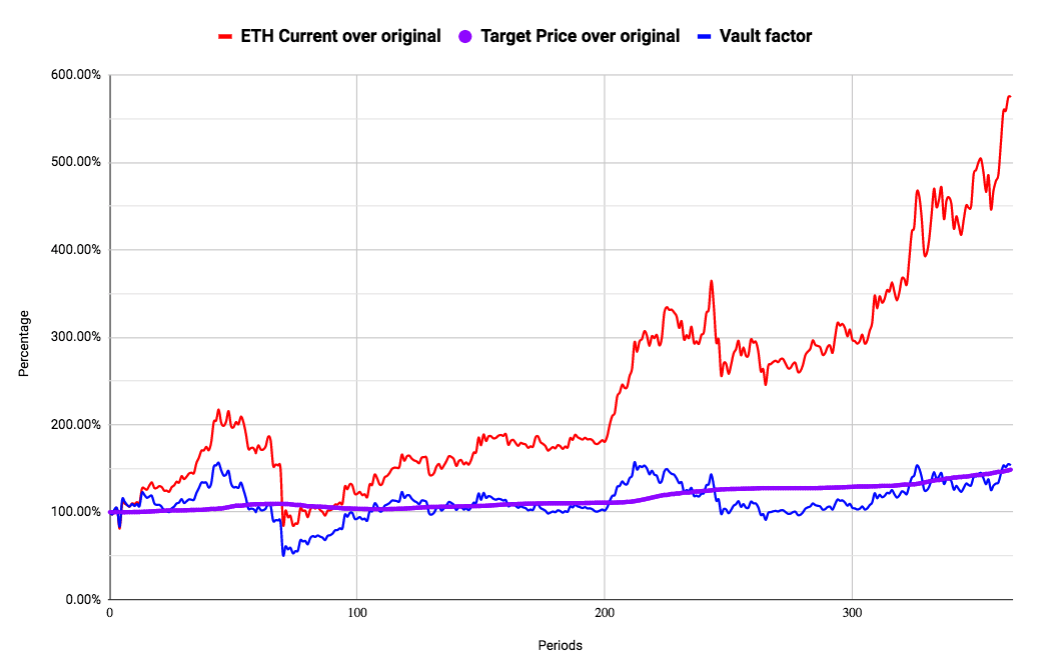

FLOAT的背後有金庫的儲備資產作為支撐的,用戶不能直接從協議中用FLOAT換回儲備資產。在v1版本中,金庫內只有ETH。 FLOAT的通脹與通縮由衡量儲備是否充足由FLOAT的時間加權平均價(TWAP)與目標價決定,若TWAP高於目標價,則進行通脹;若TWAP低於目標價則進行通縮。通脹與通縮的方式受衡量儲備資產是否充足的Vault Factor影響,Vault Factor=金庫中鎖定的ETH價值/流通中FLOAT目標價格市值,若Vault Factor>1,則說明金庫處於盈餘狀態;若Vault Factor< 1,則處於虧損狀態。

通脹階段,套利者以高於目標價,低於市場價的價格,支付ETH與BANK以荷蘭拍獲得FLOAT。若處於盈餘狀態,除目標價之外的部分均以BANK支付,消耗的BANK更多;若處於虧損狀態,則除目標價之外還有一部分以ETH支付,一部分以BANK支付,為金庫補充更多的ETH。

通縮階段,套利者以低於目標價,高於市場價的價格,將FOLAT以反向荷蘭拍的方式出售給協議。若處於盈餘狀態,則協議全部以ETH向用戶支付,BANK不受影響;若處於虧損狀態,協議以部分ETH+鑄造的BANK支付,減少協議的支出。

參與方式

白名單中的用戶以穩定幣直接參與穩定幣質押挖礦,可以零成本參與後續階段。

第二階段中用自己持有的代幣進行單幣質押挖礦。

前期購買BANK代幣,準備第二階段BANK/ETH的流動性挖礦,第三階段套利開始後BANK也會有較高的需求。

參與FLOAT的套利,可能前期FLOAT價格與目標價偏離更大,機會更多。

Reflexer

Reflexer也是一個有眾多機構投資的項目,Pantera Capital 和、 Lemniscap 、Paradigm 、MetaCartel Ventures、Divergence Ventures、Standard Crypto、The LAO等機構,以及Compound、a16z、Synthetix、Aave的團隊成員均參與了Reflexer的投資。

相比於其它算法穩定幣,Reflexer和MakerDAO更接近。在去年3.12時,因為ETH價格的迅速下跌,導致Maker中很多債倉遭到清算。此後,Maker為了增加抵押資產的多樣性,增加了WBTC等作為DAI的抵押資產。接著,抵押資產的類別逐漸延伸至法幣抵押的穩定幣,這也為Maker引入了交易對手風險。

Reflexer想要創建一個改良版的產品,可以將RAI理解為低波動率的ETH。和最初的DAI一樣,RAI的抵押品只有ETH,通過超額抵押生成。

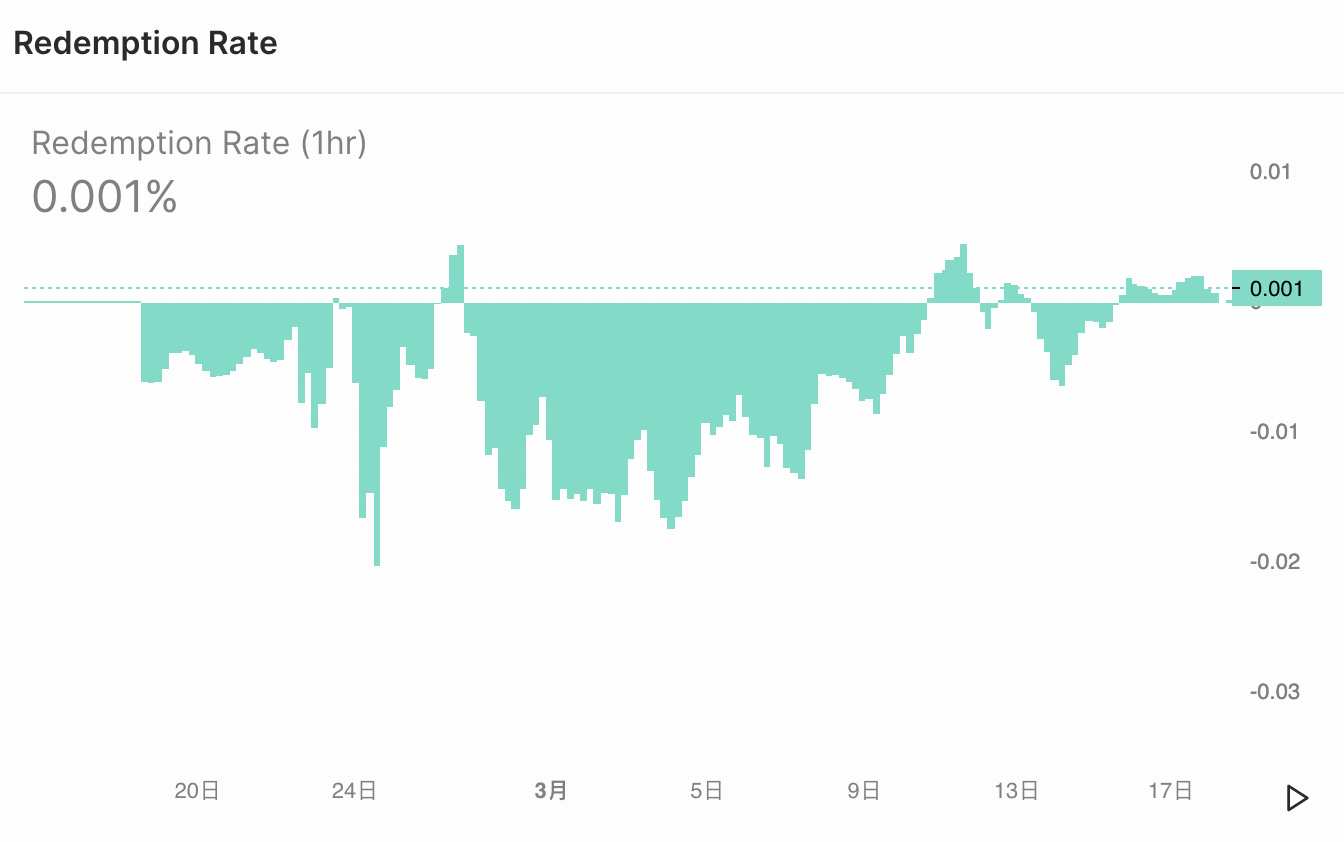

RAI不錨定任何貨幣,最初的贖回價從圓周率3.14開始,通過一系列參數降低波動率。從官網可以看到,RAI的贖回率基本一直維持在0附近,這是RAI贖回價與市場價之間的差值,所以近期RAI的價格並沒有大幅偏離系統中的贖回價。

參與方式

因為RAI中的抵押資產是可以贖回的,所以風險相對較低,適合更廣大的用戶參與。如果RAI有能夠產生足夠高收益的地方,那麼RAI就可以被使用起來。

當平台幣FLX發行後,將給予用戶回溯獎勵,從3月8日開始,本輪獎勵將分給鑄造RAI,並提供Uniswap RAI/ETH流動性的用戶,鑄幣與提供流動性需同時滿足。目前RAI-ETH交易對的流動性已經排到Uniswap的第三位。

總結

從以上內容可以看到,目前的算法穩定幣更傾向於在金庫中包含對應的資產,以支撐穩定幣的價格,這一點與AMPL、ESD、BAC等完全不同,相對來說現在的算法穩定幣項目更加透明,也更加實用。 FLOAT、RAI均沒有錨定1美元,前者從黃金分割率1.618開始,後者從圓周率3.14開始,可以看作是一種低波動率的貨幣;FEI雖然錨定1美元,但價格可能偏離1美元較多,但在1美元以下賣出會銷毀4%的機制可以更好的使價格回升。算法穩定幣項目的參與門檻也在逐漸提升,從一開始以穩定幣質押挖礦獲取,到現在Fei由協議控制資金,參與的資金將不能進行贖回,更需要對項目的了解。