撰文: Footprint分析師Simon( simon@footprint.network)

日期:2021年10月

數據來源:Footprint Liquity Dashboard (https://footprint.cool/liquity)

DEX和Lending作為DeFi項目的兩大基石,在區塊鏈市場中佔據著重要的地位。 Lending裡除了佔據市場龍頭地位的AAVE和Compound以外,今天3月剛剛獲得600萬美元A輪融資的Liquity以其創新的機制重新定義Lending項目的新玩法,經過“519”幣價大跌的考驗,證明了其機制的有效性。目前鎖倉的ETH仍維持在約40萬,約16億美元。

ETH鎖倉量(自2021年5月)

數據來源:Footprint Analytics

Liquity除了提供可以通過抵押ETH以獲得穩定幣LUSD的借貸業務外,還提供另外兩個池子可以幫助用戶獲取額外的收益:存入穩定池LUSD從而劃分被清算用戶的ETH,同時獲取Liquity的代幣LQTY獎勵;質押LQTY從而獲取用戶借貸和贖回時的費用。

從Liquity官方的Docs中總結出其優勢主要包括了以下幾點:

● 利率為0%

● 110%的最低抵押率

● 可直接贖回

● 清算損失小於10%

● 可存入LUSD或質押LQTY獲得額外收入

這些看起來非常誘人的優勢,真的如所說嗎?本文將從以上這5個角度出發,結合Footprint Analytics已有數據來逐一展開分析。

利率為0%

Liquity僅支持ETH作為抵押物進行借款,協議提供無息貸款,Liquity稱比其他借貸系統會有更高的資本效率。從利率來說確實是0%,但作為藉款人更關心的是因借款產生的綜合費率。

因此不要忽略的是在藉款時會產生一筆借款費用,費率一般在0.5%-5%,根據算法計算費率。上線半年的時間大部分都維持在0.5%,唯一抬升是在“519”幣價暴跌前後,最高約為1.16%。

借款人如果在不被清算的情況下,雖無需支付借款利率,但實際要承擔一個一次性的借款費用,用戶綜合的費率仍然在藉款金額的0.5%-5%,不過借款人不會有隨著時間拉長而不斷增多的借款費用,反而可以通過拉長時間來攤薄費用,但如果只是短期的行為折算成年化將會是一個較高的費率。因此,Liquity更加鼓勵借款人進行長期借款。

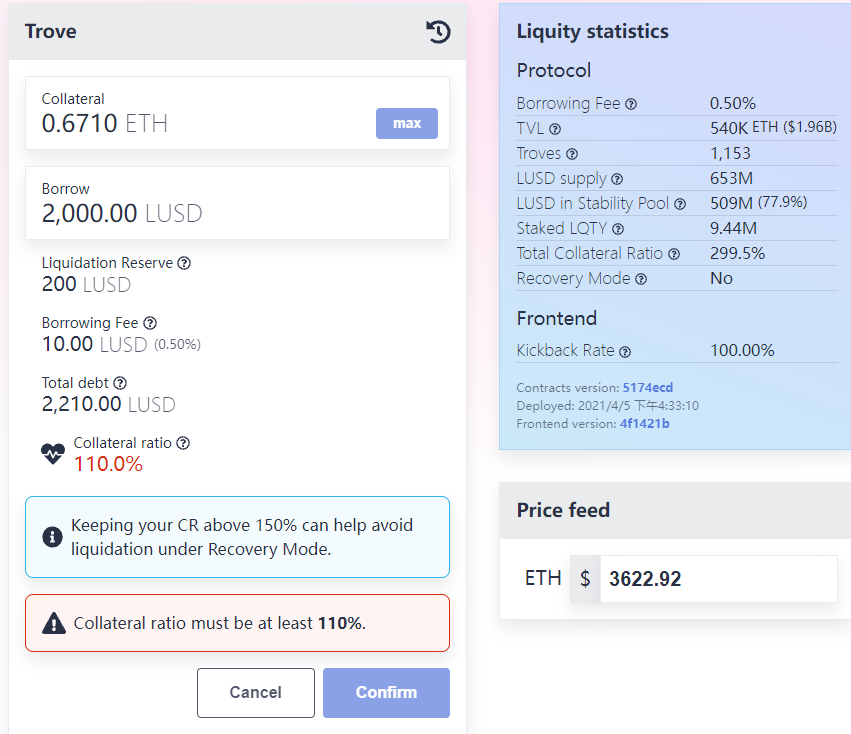

110%最低抵押率

在Liquity借款時需開設一個金庫(Trove)並向其中存入一定數量的抵押品(ETH),根據抵押的ETH可提取自定義數量的LUSD,但要保證抵押率必須高於110%,當抵押率小於110%時將會被清算。 110%的抵押率看似更有效地利用了儲蓄的ETH,但還有哪些信息通常會被我們忽略掉呢?

首先,通過嘗試可以看到,上文提到借款費(Borrowing Fee)和清算準備金(Liquidation Reserve)也會被算入抵押率中。因此,可以參考下圖示例,總的借款金額為2210LUSD,官方給出的抵押率為110% (0.6710*3622.92/2210*100%),但實際借到手可以使用的金額為2000LUSD,按實際可用算抵押率應該為121% (0.6710*3622.92/2000*100%)。

由於清算準備金為固定金額,且如果未發生清算會在還款時還給借款人,因此清算準備金在未被清算時並不算是費用,借款人也可以通過提高借款金額來降低因為藉款準備金而被拉高的實際抵押率。

數據來源:https://eth.liquity.fi/

其次,Liquity會有一個恢復模式(Recovery Mode),當系統的總抵押率(TCR)低於150%時將啟動恢復模式,對所有抵押率在150%以下的用戶進行清算,所以在藉款時官方也有提示建議抵押率保持在150%以上以避免在恢復模式下被清算。

再次,用戶還可以隨時將LUSD兌換為ETH,此行為被稱為贖回(Redemption),系統會從此時抵押率最低的金庫開始贖回,借款人的金庫會同時減少抵押品和負債,雖然被贖回不會使用戶發生淨損失,但會失去部分ETH頭寸。因此為避免被贖回需要保持相對其他人更高的抵押率。

因此,雖然在藉款時最低的抵押率是110%,但為了保證賬戶不被清算或被贖回,抵押率至少要保持在150%以上才會比較安全。通過Footprint Analytics的數據看到,Liquity的TCR即使在“519”幣價大跌時經過清算及恢復模式後也能迅速的重返到300%以上,目前TCR也保持在300%左右。可以看到雖然最低可以110%的抵押率,但用戶為保證抵押品的安全性仍會選擇接受較高的抵押率,此時就需要用戶在300%的抵押率和更高的資金利用率之間做下權衡。

總抵押率(自2021年4月)

數據來源:Footprint Analytics

不過雖然TCR較高,但110%的最低抵押率相對於其他更高抵押率的協議來說,對被清算帶來的損失也會相應減少,這部分也將在下文中詳細講解。

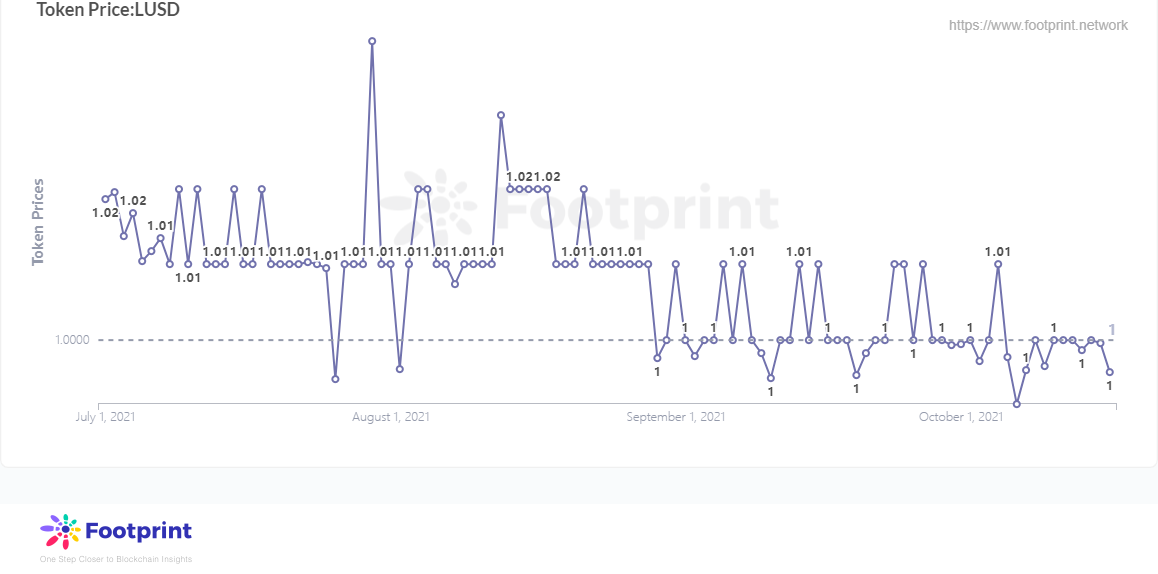

可直接贖回

用戶可以用LUSD隨時按面值贖回相關抵押品,上文中也有提及,但由於贖回時需支付0.5%-5%的費用,同樣這一費用會根據最近贖回的時間及贖回的金額進行調整,只有在LUSD的金額小於1美元時,用戶才會通過贖回LUSD從中套利,用戶可用小於1美元價格的LUSD兌換1美元價價值的ETH而從中獲利。因此是套利的空間大還是支付的手續費更多還需要用戶根據當時LUSD的價格自行衡量,不過通過Footprint Analytics的數據來看,由於Liquity創始人Robert Lauko所說的“硬錨定”及“軟錨定”的機制,LUSD每天的價格波動基本穩定的0.99-1.02美元之間。

LUSD價格(自2021年7月)

數據來源:Footprint Analytics

從被贖回人的角度,雖然他們在被贖回時點未遭受到淨損失,但抵押ETH借款的用戶大多都是ETH的信仰者,多數認為ETH是會長期上升的,當他們的金庫中的ETH被減少時,實際是減少了之後因ETH上漲而使資產增值的可能性。

因此贖回的行為,對於想從中套利的人來說,只有當LUSD小於1美元且套利收穫大於贖回費時才有意義;對於被贖回人來說,贖回行為也並不太受歡迎。不過Liquity通過此機制多提供了一個可以套利的方式,也可以使LUSD的價格穩定在1美元左右,並通過提升抵押率最低的金庫保持整總抵押率在較高的水平。

清算損失小於10%

當抵押率小於110%時,Liquity會通過清算抵押品償還了債務,借款人將失去了抵押物ETH,清算會導致借款人的抵押品美元價值淨損失9.09%(=100%*10/110) 。

但不要忘了,在藉款時還有一筆200LUSD的清算準備金,當發生清算時,200LUSD的清算準備金會被發起清算者獲得。清算準備金在藉款時雖然不需要用戶額外支付,但會被計算在債務中,在計算金庫的抵押率時也會被計算在內,因此仍以上圖存入金庫的金額為例,當因為價格波動導致抵押率下降到110%以下發生清算時,此時被清算的抵押物對應的價值並不是藉款人手裡擁有的2000LUSD的110%,而是總債務2210LUSD對應110%的美元價值。此時藉款人失去了所有的ETH,手裡只剩下2000LUSD,按照ETH被清算時的價格計算,借款人實際損失率為17.73% ((0.671*3622.92-2000)/(0.671*3622.92) * 100 %)。當然不同的借款金額計算的實際損失率也不相同,較高的借款金額會降低因清算準備金而拉高的損失率。

雖然由於清算準備金的因素可能使被清算的損失率並不如設想中的小,但相比於MakerDao要求的150%抵押率來說,Liquity的機制已經是一個很大的進步,對於借款人來說因為價格波動而發生被清算的安全空間也多出了40%。

可存入LUSD或質押LQTY獲得額外收入

Liquity除了提供借貸可以藉入LUSD以外,還提供了提高資金利用率的LUSD穩定池和質押LQTY以獲得收益的池子。存入穩定池LUSD可以按其在池子中的佔比分得被清算用戶的ETH,以及獎勵Liquity的代幣LQTY;從穩定池中獲得的LQTY又可以再進行質押,從而獲取用戶借貸和贖回時的費用。

穩定池會獲得ETH和LQTY,獲得ETH與被清算的情況相關,獲得ETH的同時存入池子的LUSD會被銷毀。由於被清算時抵押率為110%,用戶在被銷毀1LUSD的同時會獲得價值110%美元對應的ETH,用戶可從中獲利10%。如果此時ETH繼續下降使剛剛獲得1.1美元價值的ETH降到1美元以下,用戶將發生浮虧。為防止這種可能,B.Protocol為Liquity的穩定池提供者自動將ETH轉換回LUSD,並將其存回穩定池,為用戶鎖定了清算利潤,節省gas成本。但如果用戶是長期看好ETH的信仰者,可能會相信在未來資產終會升值。

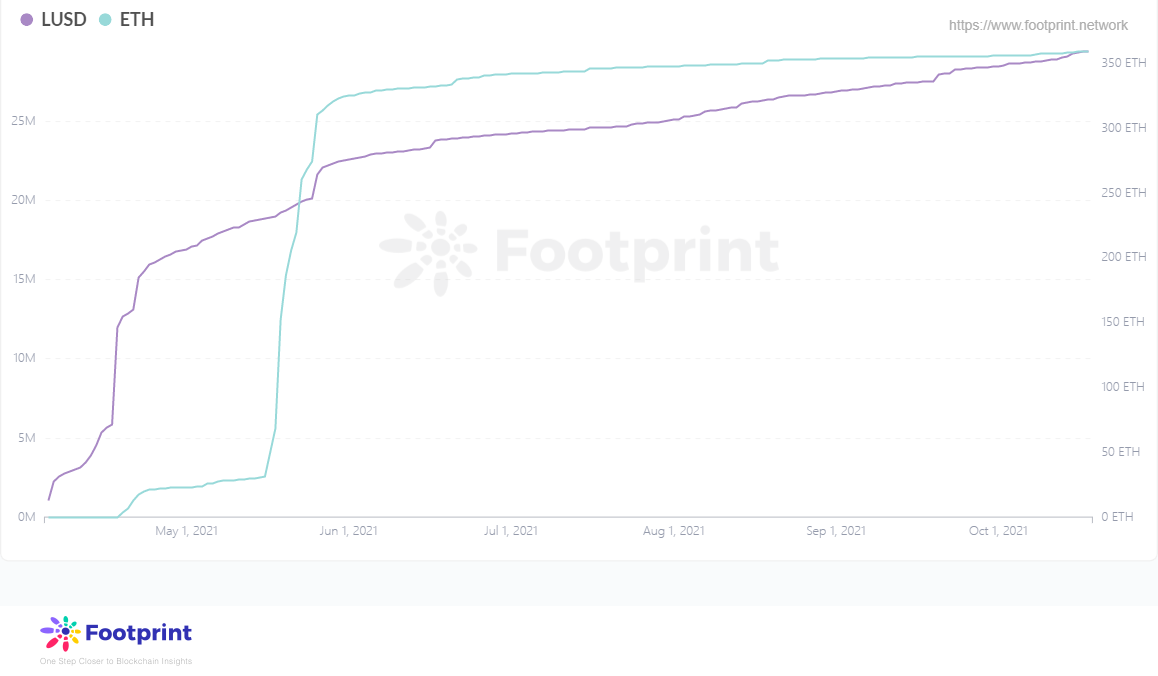

然而作為穩定幣更重要的還是看它的用例,目前鑄造出的6億多LUSD在Liquity穩定池中的總量超過75%,在外部的流動不足2億。在Liquity借款的用戶兜兜轉轉仍是在Liquity中投資,整個系統的用例像是一個套娃,其可持續性讓人疑惑。

LUSD總流通量(自2021年4月)

數據來源:Footprint Analytics

但Liquity的創始人RobertLauko在7月2日回應,穩定池中的LUSD是在大量的LQTY激勵下用戶的理性選擇,後續LQTY代幣激勵會衰減,用戶會據此來改變行為。

穩定池獲得的另一個獎勵是LQTY,由於不是治理代幣,LQTY唯一的用例是捕獲協議的借款費和贖回費,只有在藉款和贖回發生較多時,LQTY才能獲取更多收益,因此反而是整個系統不太穩定的時候才更有利於提升LQTY的價值。可以看到目前每日從質押LQTY獲得的ETH和LUSD也並不算多。

質押LQTY累計獲得的收益(自2021年4月)

數據來源:Footprint Analytics

在五月中旬受到幣價波動的影響,借款和贖回的行為增多,LQTY在此期間捕獲收益的能力有快速的增長。但6月開始從LUSD的總流通量也可以看出,用戶的借款和贖回行為下降,LQTY不論是捕獲LUSD還是ETH的能力都明顯下降。

隨著後續LQTY代幣激勵逐漸衰減,LUSD如果能更向外部拓展它的用例,從而吸引更多用戶進行借貸,Liquid的TVL保持持續上升趨勢的話,LQTY的價值也許可以值得我們期待一下。

總結

Liquity從以上5個角度分析,在不同立場會有不同的解讀,但正因如此才構成它優秀的機制,在“519”的劇烈震盪下仍能保持穩健。但從借款人的角度出發不論是從借款綜合費率還是清算的損失率,更大的借款金額同時拉長時間更能攤薄成本和損失。

但從各個角度來看,Liquity都在不斷完成它的機制,創新的清算機制使它從效率和抵押率等方面都有別於MakerDao,Footprint Analytics也將在之後的文章中對比分析Liquity與MarkerDao。 LUSD的用例從9月開始也在不斷像外部滲透,讓我們更加期待LUSD真正成為一個可以廣泛應用且佔有相當市場佔比的去中心化穩定幣的那一天。

以上內容僅為個人觀點,僅供參考、交流,不構成投資建議。如存在明顯的理解或數據錯誤,歡迎反饋。

關於Footprint Analytics:

Footprint Analytics是一個一站式可視化區塊鏈數據分析平台。 Footprint協助解決了鏈上數據清理整合的問題,讓用戶免費享受0門檻的區塊鏈數據分析體驗。提供千餘種製表模板和拖拽式的作圖體驗,任何人都可以在10秒內建立自己的個性化數據圖表,輕鬆洞察鏈上數據,了解數據背後的故事。

Footprint Analytics官網: https://www.footprint.network/

Discord社群: https://discord.gg/3HYaR6USM7

微信公眾號:Footprint區塊鏈分析(FootprintDeFi)