今日凌晨,波場創始人孫宇晨更新了這樣一條微博:

“關於孫哥今天如何成功拯救幣圈的:其實當時60萬ETH已經開始排隊槍斃了,我是排在隊尾,前面已經有四萬個eth被槍斃了,非常感謝神魚與內部同事提醒我,我抓緊操作,拯救了幣圈。這筆錢一周前價值24億美金差點成為人類有史以來最大爆倉。這提醒我們別用槓桿!還有關注火幣明日APENFT首發!”

孫宇晨所說的“槍斃”即抵押物被清算。在DeFi場景中,借貸需要有資產作為抵押,當抵押資產的價值下跌,不足借出資產的一定比例(我們稱為清算線)時,DeFi協議就會被觸發清算程序。

不過在孫宇晨的這個案例中,資產差點被清算不是因為他個人的抵押資產價值不足。根據江卓爾的分析,事發場景——去中心化借貸協議Liquity上的清算線是110%,孫宇晨當時的抵押率高於110%。

這件事的主要原因在於Liquity的一個設定:當整個系統的抵押率低於150%時,系統就會開啟恢復模式(recovery mode),所有的單子(包括抵押率高於110%的單子)會按照抵押率從低到高的順序逐個被清算,直到整個系統的抵押率恢復到150%水平。這樣做可以促使借款人及時償還債務,防止系統進入死亡螺旋。

根據網絡上的信息,當時孫宇晨質押在Liquity中的價值10億美元的ETH(ETH的數量據稱高達60多萬枚)已經進入“恢復模式”,2分鐘後就會被清算。關鍵時刻,在神魚等人的提醒下,孫宇晨發起了一筆交易,向Liquity償還了3億美元的債務。

在Liquity這個協議中,用戶質押資產後藉出的是穩定幣LUSD。所以孫宇晨償還債務的過程就是把價值3億美元的LUSD償還給Liquity,同時拿回抵押物ETH。與此同時,Liquity系統中的抵押資產價值和用戶們的債務價值得到了再平衡,抵押率回到150%以上,阻止了悲劇的發生。

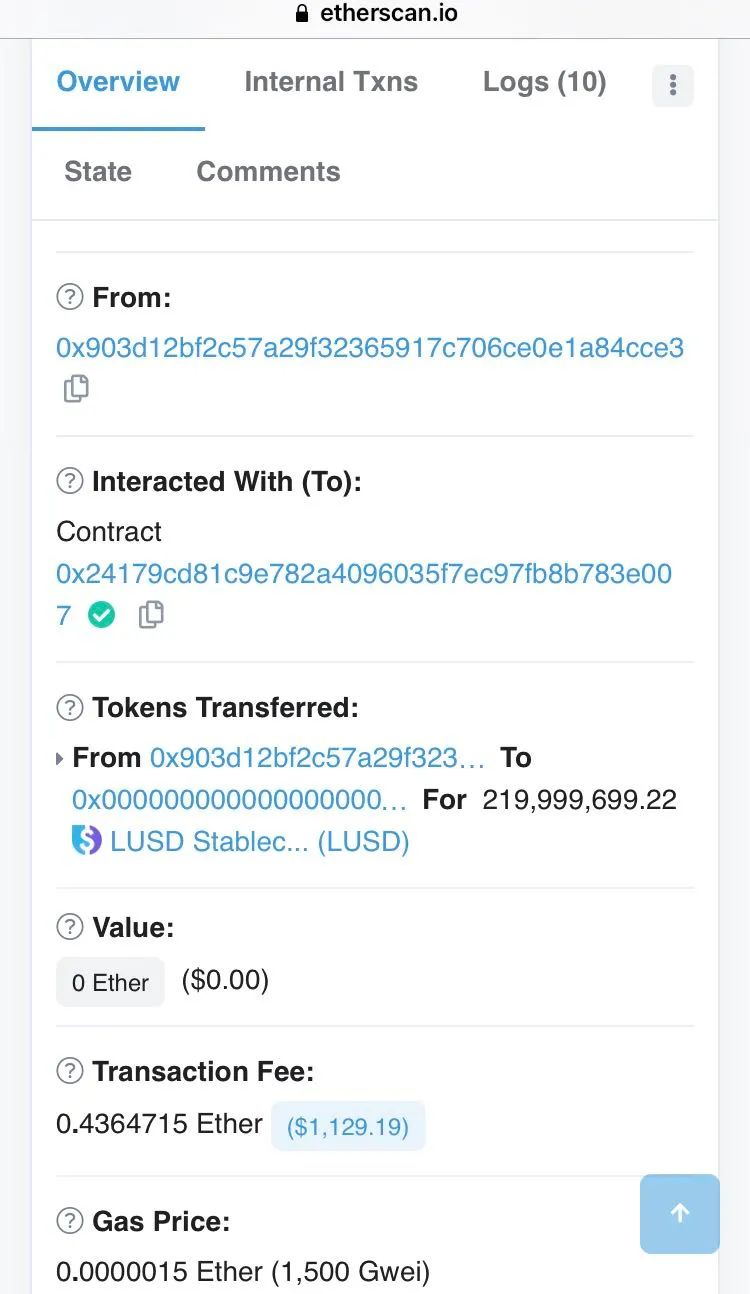

孫宇晨發起的償還LUSD債務交易,gas費達到1100多美元

為什麼說此舉阻止了悲劇的發生呢?因為清算相當於一個折價拋售抵押物的過程。例如用戶借100U,清算時抵押的ETH價值是110U,套利者可以用100U換回價值110U的ETH,然後把ETH賣到交易所,賺取10U的利潤。

根據神魚的分析,考慮到DeFi間的可組合性,市場上始終有足夠的資金(套利者手上的資金不足時,可以從其他DeFi協議中藉出資金)來進行套利,甚至因為閃電貸、套利機器人的存在,一旦大單清算(比如孫宇晨案例中的60多萬枚ETH)發生,市場總有動機,也總能夠把套利空間抹平。

這意味著ETH的價格被進一步拉低,從而進一步觸碰到清算線,並像開啟多米諾骨牌效應一樣,把ETH的下跌傳導到DEX、CEX,最終把ETH的價格砸穿。 “要是剛才ETH再跌100來刀,今晚估計就1000刀以內見了。”神魚在昨晚談及60多萬枚ETH差點被清算時這樣評價道。

清算機制是DeFi系統對自身的保護,但同時也是對較高風險偏好的DeFi參與者的懲罰。借貸人因抵押資產被清算蒙受損失,對應的利潤則被區塊鏈黑暗森林中伺機而動的套利者瓜分。

大部分幣圈用戶應該還記得312“慘案”,當時MakerDAO因為抵押品清算和以太坊網絡擁堵出現過400萬美元的壞賬,這些損失最終由MakerDAO的治理者們——MKR的持有人承擔。

幣圈是天堂也是地獄,它能讓你暴富,也能讓你在短時間內倉位盡失。而行業早期的不成熟不完善,以及市場野蠻發展帶來的反噬,終將由用戶買單。

人性的本質是貪婪,要合理控制倉位、槓桿和風險。