2021.02.22-03.01

Part.1 Insight

導語

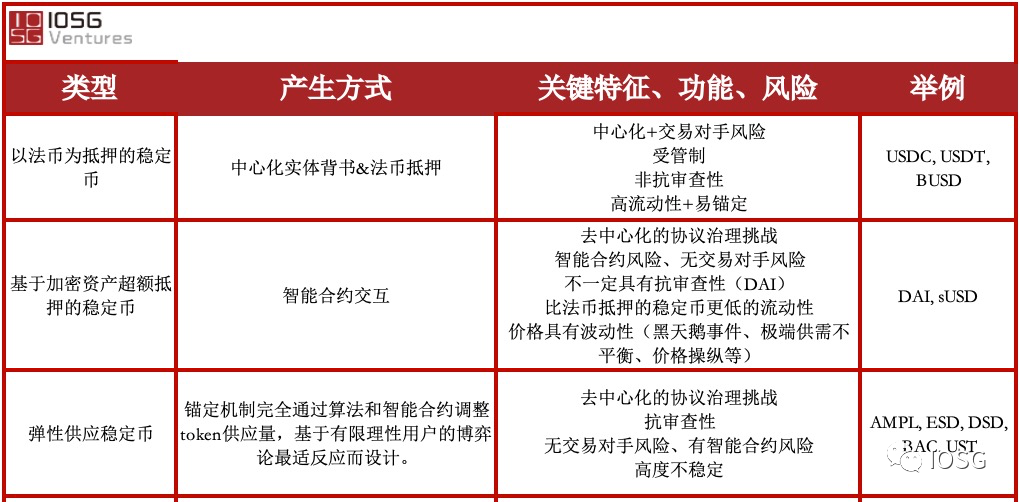

最近一段時間,穩定幣供應量經歷爆炸式增長,中心化法幣穩定幣佔據了市場的半壁江山。 (比如USDT,USDC)。而去中心化的穩定幣MakerDAO被視為最靠譜的產品,坐擁價值57億美元的TVL(總鎖倉),到3月1日為止就產生了價值24億美元的DAI。除了MakerDAO,去中心化穩定幣中也出現了其他替代品(如基於算法的彈性穩定幣)。究其原因,主要是由於MakerDAO是用法幣支持的穩定幣作為抵押來鑄造DAI,並不是完全抗審查的,這一點一直飽受用戶詬病。然而,彈性穩定幣並沒有很穩定。它們的機制並不能抵禦劇烈的價格波動,反而比MakerDAO等超額抵押穩定幣和以法幣為抵押的穩定幣更容易波動,更具有投機性。

MakerDAO機制可改善的空間

資本效率低,例如超額抵押治理不活躍易受到潛在人為差錯的影響只有軟錨定

資本利用率借貸協議

Liquity是以加密資產為抵押品的彈性穩定幣(能夠解決以上提到的問題),旨在發行完全去中心化、抗審查性的穩定幣LUSD。簡而言之,Liquity的主要價值體現在:

以加密資產為抵押的穩定幣LUSD抵押率門檻低——110%算法貨幣政策非治理,減少人為失誤風險價格下限:LUSD隨時按當前價值兌換ETH去中心化前端無息債務

下表展示了Maker與Liquity機制對比,也說明了為什麼我們相信Liquity足夠有潛力挑戰Maker的地位。

Maker與Liquity機制對比

Liquity優於Maker的其中一個原因是其擁有較低的抵押率。宏觀上來說,Liquity比Maker能夠釋放更多的ETH流動性。微觀上來說,用戶可以獲得更高的槓桿和更小的清算風險。但是,如何實現這種較低的抵押率呢?

首先,Maker之所以要求ETH提供130/150%的抵押是因為其清算機制。假設拍賣過程相當漫長,那就留出了更多的時間讓價格波動吞噬抵押品價值。從這個意義上講,額外的抵押品是對沖價格波動風險的緩衝手段。而Liquity提供幾乎即時的清算功能,因此它不需要承擔與Maker一樣高的風險,即,它有能力降低抵押率。創新的清算機制融合了三層防禦功能:

1,穩定性池- Liquity避免了MakerDAO和其他借用協議所特有的冗長清算程序。該系統支持帶有穩定池的自動清算,穩定池旨在吸收和消除違約的債務,一旦抵押品低於110%,一次即可清算多達40個倉位。

那麼,如果穩定池沒有足夠的流動性支持系統運行怎麼辦?

2,再分配機制- 如果穩定池沒有足夠的流動性,第二階段開啟,即再分配機制。再分配機制可以將剩下的債務從清算完成的倉位重新分配到所有現有倉位。這種情況下,相比低抵押倉位,高抵押倉位會從被清算的資產中承擔更多的債務並獲得更多抵押品。為了為系統提供這一額外的安全層,這些較高的抵押品倉位將作為清算者獲得獎勵,從而從根本上得到清算後的基礎抵押品。

3,恢復模式- 第三層保護側重於系統性風險。 Liquity 引入了一種恢復模式。如果協議的整體抵押率降到150%以下,該模式將被觸發。這樣以來,系統將嘗試用穩定池抵消具有最低抵押率的持倉(即使高於110%)的頭寸。

LUSD與USD硬錨定

DAI沒有贖回機制,因此它並非硬錨定於美元,但它依靠治理實施穩健的貨幣政策,將DAI的價值推向1美元。另一方面,LUSD錨定美元是被隱含設計在協議中的。

LUSD 代幣根據價格、ETH:USD比率以及贖回費用,可以隨時被返回到協議中兌換ETH該贖回非常重要,因為當LUSD價格低於美元價格時,套利者將買入LUSD,將其兌換成ETH,再賣出ETH獲得美元,並鎖定套利利潤來獲利另外,該過程可改善系統的運行狀況,因為每當發生贖回時,當前LUSD的供應都會因低抵押借款人而減少,即系統使用贖回的LUSD償付最高風險資產另一方面,最小質押率為110%,使自然價格上限為1.10美元當LUSD:USD比率超過1.10,借款人可以通過借入最大金額抵押品,並以超過1.10美元的價格出售LUSD獲利

該概念背後的博弈論為LUSD價格走勢提供了一種軟錨定機制。想要了解更多可以閱讀相關技術文檔:https://docs.liquity.org/documentation/resources.

去中心化的前端

Liquity設計的各個方面都離不開去中心化的原則。因此,Liquity團隊不會親自進行前端操作。換句話說,前端操作者是由回扣率激勵的。即,前端和用戶之間的LQTY分配基於回扣率,該回扣率可以由前端操作者自由設置(在0%到100%之間)。因此,Liquity創造了一個前端開發者市場。提供最好的界面和特殊功能的前端開發者可以贏得最多獎勵,而對開發者的大力度激勵也為Liquity創建了二級市場方案。

總結

去中心化程度、硬錨定USD、算法驅動以及非治理協議、免息債務、高資本效率是DeFi領域中獨特的結合體,使得Liquity成為2021年最受期待的項目。因此,它是提供MakerDAO機制的高度可行替代方案的首批協議之一。

我們相信Liquity對於喜歡冒險和規避風險的用戶而言,都具有很好的產品市場契合度。喜歡冒險的借款人可以利用較低的抵押率來發揮更高的槓桿作用,而高抵押品的借款人將通過再分配機制獲得回報。此外,Liquity對於整個DeFi生態系統很重要,因為資本效率使得DeFi協議中更大的ETH流動性得以解鎖和使用。 Liquity協議有望在3月中旬推出,感興趣的參與者可以通過為協議提供流動性或者構建前端獲取LQTY 代幣獎勵。 Liquity智能合約將通過Trail of Bits進行二次審計來確保用戶安全。除了安全方面的考慮,我們相信Liquity的簡潔設計確實可以成為遊戲規則變革者,因為它以較低的風險提供了更多的資本效率借貸。

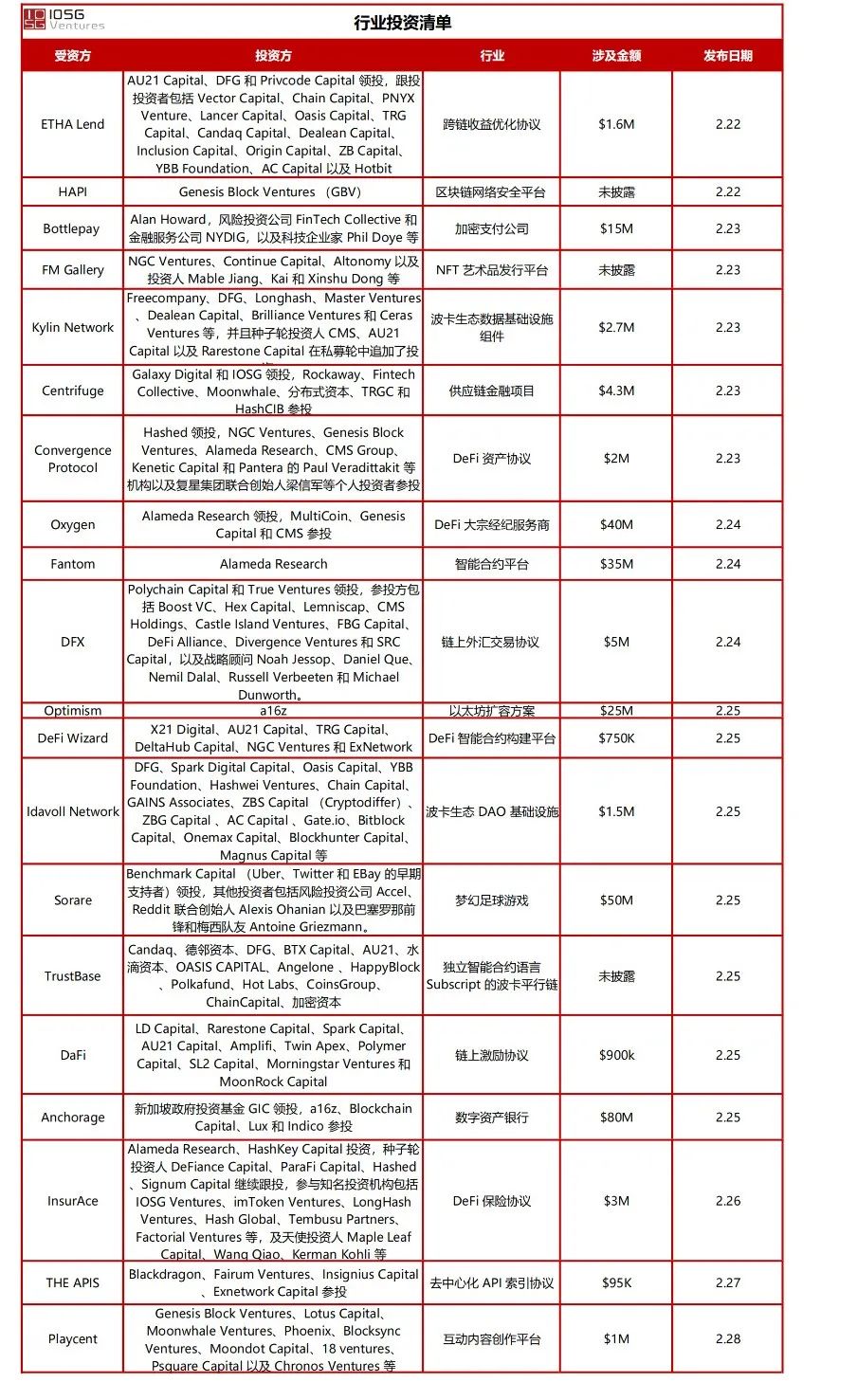

Part.2 投融資事件

Bottlepay 完成約1500 萬美元種子輪融資,基金經理Alan Howard 等參投

*加密支付公司

據Decrypt 報導,加密支付初創公司Bottlepay 在其種子輪融資中籌集到1100 萬英鎊(約合1500 萬美元)資金,投資者包括對沖基金經理、Brevan Howard 的聯合創始人Alan Howard,風險投資公司FinTech Collective和金融服務公司NYDIG,以及科技企業家Phil Doye 等。 Bottlepay 將使用這筆資金擴充團隊,並進一步開發平台功能。 Bottlepay 由Partnerize 聯合創始人Pete Cheyne 創立,旨在幫助企業為其用戶進行小型數字支付。 2019 年12 月,Bottlepay 關閉其服務平台後於去年夏天再次啟動,並提供傳統貨幣和比特幣即時付款功能。

DFX 完成超500 萬美元種子輪融資,Polychain 和True Ventures 領投

*鏈上外匯交易協議

去中心化外匯交易協議DFX 完成超500 萬美元種子輪融資,Polychain Capital 和True Ventures 領投,參投方包括Boost VC、Hex Capital、Lemniscap、CMS Holdings、Castle Island Ventures、FBG Capital、DeFi Alliance、Divergence Ventures 和SRC Capital,以及戰略顧問Noah Jessop、Daniel Que、Nemil Dalal、Russell Verbeeten 和Michael Dunworth。

a16z 領投Optimism 的2500 萬美元A 輪融資

*以太坊擴容方案

加密風投基金Andreessen Horowitz (a16z)宣布領投以太坊擴容方案Optimism 的2500 萬美元A 輪融資。 1 月中旬,Optimism 團隊開啟Optimistic Ethereum 擴容方案主網的軟啟動(試運行),並將於3 月份推出面向公眾的主網。 Optimistic Ethereum 是具有無需重寫智能合約就具有完整的跨層移植功能的擴容解決方案。

NFTfi 完成89 萬美元融資,參投方包括Coinfund、1KX 和The LAO 等

*NFT 貸款平台

NFT 貸款平台NFTfi 宣布完成89 萬美元的融資,投資方包括Coinfund、1KX、Collab+Currency、Maven 11 和The LAO 以及戰略投資者Animoca Brands。此外,此輪融資還包括一系列NFT 和DeFi 領域的開發者和收藏家,包括Roham Gharegozlou (Dapper Labs 的首席執行官、NBA Top Shot 和CryptoKitties 的創建者)、Sebastien Borget (The Sandbox 的首席運營官)、Johnathan Gabler (Outlier Ventures 創始合夥人)、Andrew Steinwald (Zima Red,Sfermion 創始人)、Snowfro (Artbocks 創始人)和Roberto Ceresia (ark.gallery 和Wrapped Punks 創始人)等。該筆融資將被用於擴展平台功能,增加對Flow 等其他區塊鏈的支持,開發治理代幣以實現社區所有權。

Part.3 行業脈搏

DeFi Alliance 成立1500 萬美元的首支基金

*DeFi

DeFi Alliance 宣布成立1500萬美元的首支基金DeFi Alliance Fund I,該基金由聯盟成員創立,並由該聯盟創始合夥人和Mark Cuban 共同領導,投資方包括CMT Digital、Cumberland DRW、Jump Capital、Mark Cuban和Susquehanna SIG ,以及Altonomy、Alameda、FBG、GSR、IOSG Ventures、0x 聯合創始人兼CTO Amir Bandeali、wikiHow 創始人Jack Herrick、ConsenSys 首席執行官兼創始人Joseph Lubin 、合成資產協議Synthetix 創始人Kain Warwick 和Aave 創始人Stani Kulechov等。

dYdX 已上線二層擴容方案StarkEx 內測版,可降低交易費、支持更高槓桿率

*去中心化衍生品交易所

dYdX 宣布通過採用以太坊二層擴容方案StarkEx 在主網上啟動新的交叉保證金永續合約內測alpha 版本,在全面測試系統的穩定性後,將會在幾週內進行產品公測。 dYdX 稱,選擇Layer 2 意味著可以大幅降低交易費、支持更多交易對、即時交易結算、更快的價格預言機、提供更高槓桿倍數和更好的隱私保護。在Alpha 內測期間,dYdX 將會支持BTC/USD、ETH/USD 和LINK/USD 永續合約。

灰度比特幣信託溢價率達歷史低點,近幾日接近無溢價或負溢價

*灰度基金

灰度資產管理公司(Grayscale Investments)旗下的比特幣信託基金(GBTC)的溢價率接近歷史低點,近幾日最低值為-0.67%,近一日的溢價率為3.11%,遠低於溢價率的歷史平均值17% 或歷史最大值40%。以太坊信託溢價率為-1.18%。

Nexus Mutual 建立社區基金,並鑄造25 萬枚NXM 代幣移交給多簽持有者

*鏈上互助保險項目

Nexus Mutual (NXM)已根據此前提案建立了社區基金(Nexus Mutual Community Fund),並鑄造25 萬枚NXM 代幣並轉入金庫。根據Nexus Mutual 發布的信息,多簽持有者名單有Zapper 首席DeFi 官DeFi Dad、曾為併購分析師的Gauthier、Nexus Mutual 成員Krugman、1kx 創始合夥人Lasse Clausen、Collider Ventures 的創始合夥人Adam Benayoun。該基金將獎勵社區貢獻者的工作,並為Nexus Mutual 之上的項目提供贈款。

Part.4 IOSG投後項目進展

DODO V2 Beta 上線以太坊和幣安智能鍊主網,以太坊主網vDODO 會員系統同步上線

*DEX

去中心化交易平台DODO V2 Beta 已於北京時間13:00 上線以太坊和幣安智能鍊主網,用戶可通過訪問官網(app.dodoex.io)找到V2 Beta 入口,以太坊主網vDODO 會員系統同步上線,並於15:00 開始釋放會員獎勵。幣安智能鍊主網也同步開放BUSD-USDT 充值和做市,15:00 開始釋放流動性挖礦獎勵。 DODO V2 Beta 在以太坊主網的首期眾籌建池將於17:00 點開始眾籌,首期眾籌建池無需持有DODO 或vDODO,沒有門檻限制,所有人用USDT 均可參與。

去中心化交易平台DODO 為每位參與首期眾籌建池用戶空投DODO 和wSZO,空投總地址數485,共空投97000 枚wSZO 和2425 枚DODO,按市價人均價值約200 美元,目前空投已完成, wSZO 空投至用戶以太坊參與地址,DODO 空投至幣安智能鏈(BSC)的相同地址(在BSC 網絡導入以太坊地址的私鑰即可領取)。

Animoca Brands 旗下有多個遊戲品牌,包括The Sandbox、Crazy Kings 等。

UMA 考慮構建去中心化結構化金融產品,如雙幣理財

*去中心化金融合約平台

去中心化金融合約平台UMA 旗下uLABS 公開通過UMA 構建去中心化結構化產品的方法,比如可以通過UMA 構建雙幣理財產品。在傳統金融中,散戶可以通過購買結構化金融產品,被動獲得類似衍生品的風險和收益,其中雙幣產品是最受關注的結構化產品之一。 uLABS 稱,雙幣產品已經在加密貨幣交易所中普及,通過存入ETH 或BTC,並賣出看漲期權限制上漲風險,從而獲得高收益。 uLABS 表示可以通過UMA 的「到期合成代幣合約」(EMP)複製這樣的功能,但上線主網之前還需要修改EMP 合約(目前不支持在一個合約中存入兩個抵押品),所以需要開發和審計,同時也希望社區可以根據該想法給出更多的反饋。

波卡平行鏈上線流程公佈:測試網平行鏈運行順利且完成審計後,將提交平行鏈Slot 拍賣投票

*波卡插槽

Web3 基金會公佈波卡(Polkadot)平行鏈的上線流程,當確信測試網平行鏈運行順利且代碼已完全經過審計和基準測試時,就會通過鏈上治理提交一份關於啟用平行鍊和Kusama 上的Slot 拍賣的投票,之後將部署第一個公共平行鏈,並通過鏈上治理在Polkadot 上開始Slot 拍賣。目前的目標是,Polkadot 上有大約100 個平行鏈Slot 可用,平行鏈Slot 租約將根據為期兩週的蠟燭拍賣進行保障。一開始,大約每兩週會舉行一次拍賣。單獨的平行鏈Slot 最多只能租用兩年(每6 個月一次)。在租約結束時,Slot 將歸還用於拍賣,而如果團隊希望保留Slot 的話需要再次參與競標。波卡Polkadot (DOT)創始人Gavin Wood 在2 月底接受采訪時表示,「平行鏈測試網已經在兩個月前推出,正在慢慢地接入平行鏈團隊。目前是10 個接入,他們已經做好準備,他們的軟件、他們的平行鏈,而且他們準備把這些放到Rococo 測試網上。一旦我們對代碼運行比較滿意後,我們就會把它上線到Kusama 網絡,一同推出的還有Kusama 拍賣,就是插槽拍賣和眾貸系統。這樣大家就可以通過Kusama 權益持有系統(Kusama stake holding ecosystem)支持他們最喜歡的平行鏈,也許還可以收穫一些平行鏈團隊對他們的支持所提供的獎勵。」

1inch 將部署至幣安智能鏈,並啟動流動性挖礦

*聚合交易平台

聚合交易平台1inch 宣布將新增部署至幣安智能鏈(BSC),屆時用戶將可在幣安智能鏈(BSC) 上使用以太坊網絡中相同的功能。目前,基金會已經在BSC 部署相應代幣,總量為1000 萬枚,可供BSC 用戶使用。

Kava 將利用跨鏈通信協議IBC 在Cosmos 生態內提供Chainlink 數據

*跨鏈協議

跨鏈DeFi 協議Kava 計劃整合Cosmos 推出的跨鏈通信協議IBC,將通過IBC 向數百個區塊鏈提供安全的Chainlink 數據。 2020 年5 月份Kava 就整合了Chainlink,將Chainlink 價格預言機搭載到Kava 區塊鏈上。

Nervos 發布2021 年技術路線圖,將於今年對CKB 進行第一次硬分叉

*公鏈

公鏈項目Nervos (CKB)表示,其長期目標是在2024 年之前完成Nervos 協議棧的全部設計和實現。根據其2021 年技術路線圖,Nervos 將於今年對CKB 進行第一次硬分叉,並發布基礎的輕客戶端協議版本。

在Layer 2 方面,Nervos 將繼續致力於開發基於CKB 的Layer 2 Rollup 框架、基於鏈的Layer 2 協議,並在主網上建立起小型、可用的支付通道網絡。 Nervos 將於2021 年推出具有強大可擴展性的xUDT,並繼續改進現有的工具,提供DApp 開發套件Tippy 等一些新的工具。互操作性2.0 方面,Nervos 將在跨鏈框架、DEX (Gliaswap)等方面有更進一步的發展。

Arweave 於2月24進行新競爭共識SPoRA 升級

*區塊鏈存儲協議

區塊鏈存儲協議Arweave (AR)將於2 月24 日晚進行「隨機訪問的簡潔證明」(Succinct Proofs of Random Access,簡稱SPoRA)升級。 SPoRA 是一種基於Arweave 網絡的新的競爭共識機制,以禁止礦工從網絡中按需檢索數據和降低網絡能耗。新機制的核心是連續檢索過去的數據塊,以及需要以確定但不可預測的方式來選擇候選塊來使礦工不斷訪問存儲。

Mask Network 完成推特首次發行,並將對所有參與者進行空投

*Web3 隱私產品

Web3 隱私產品Mask Network 現已完成三輪推特首次發行( ITO ),在Balancer 上的流動性引導池(LBP)將在12 小時內推出。同時,Mask Network 將會為所有參與過三輪ITO 合約交互的鏈上交易者發放第二輪空投,包括未成功的交易。

Centrifuge 完成430 萬美元融資,Galaxy Digital 和IOSG 領投

*供應鏈金融項目

供應鏈金融區塊鏈項目Centrifuge 通過未來代幣簡單協議(SAFT)完成430 萬美元融資,Galaxy Digital 和IOSG 領投,Rockaway、Fintech Collective、Moonwhale、分佈式資本、TRGC 和HashCIB 參投。

InsurAce 完成300 萬美元戰略融資,Alameda 和HashKey 等十幾家機構參投

*DeFi 保險協議

DeFi 保險協議InsurAce 宣布完成300 萬美元戰略融資,獲得了Alameda Research、HashKey Capital 的投資,種子輪投資人DeFiance Capital、ParaFi Capital、Hashed、Signum Capital 繼續跟投,參與知名投資機構包括IOSG Ventures、imToken Ventures 、LongHash Ventures、Hash Global、Tembusu Partners、Factorial Ventures 等,及天使投資人Maple Leaf Capital、Wang Qiao、Kerman Kohli 等。