學生作者| @0x0_chichi

指導老師| @CryptoScott_ETH

首發時間| 2024.5.9

- Ethena 協議的收入來源是現貨質押收益+空頭頭寸資金費率收益,BTC 抵押物的引入稀釋質押收益率,市場的冷靜和Ethena 的大量空頭縮小了資金費率收益。

- 增加抵押物品種是Ethena 長期發展的必經之路,但意味著可能長期低息。

- 目前協議的保險基金不夠充分,有較高的風險。

- Ethena 面對負資金費率時發生的擠兌有天然優勢。

- 市面上的未平倉合約(open interest)總量是限制USDe 發行量的重要指標。

Ethena 是一個建立在以太坊區塊鏈上的穩定幣協議,其透過Delta 中性策略提供了一種「合成美元」 USDe 。

工作原理為:使用者將stETH 存入協議,鑄造出等價的USDe 。 Ethena 利用場外結算(OES)方案,將stETH 餘額對應到CEX 作為保證金,做空等量的ETH 永續合約。此投資組合實現了Delta 中性,即組合的價值不隨ETH 的價格波動而改變。所以理論上USDe 實現了價值穩定。

用戶可以再將的USDe 質押到協議中,鑄造出sUSDe ,持有sUSDe 可以獲得資金費率產生的收益。此收益一度高達30% 以上,是Ethena 攬儲的主要手段之一。

截止到2024/5/9,持有sUSDe 的收益率為15.3% ,USDe 的總發行量達到22.9 億美金,佔穩定幣總市值約1.43% ,排名第五。

在Ethena 協議中, stETH 抵押品和ETH 永續合約空頭部位都將產生收益(來自資金費率),如果兩個頭寸的綜合收益率為負, Ethena 協議中的保險基金將會補足虧損。

什麼是資金費率?

在傳統商品期貨合約中,雙方約定了一個交割日,即一個實物交換的期限,所以在期貨合約即將到達交割日時理論上期貨價格會和現貨價格相等。但在數位貨幣交易中,為了降低交割成本,廣泛採用的是永續合約的形式:與傳統合約相比取消了交割環節,導致期貨和現貨的關聯性也一同消失。

為了解決這個問題,引入了資金費率,即:當永續合約價格高於現貨價格(基差為正)時,多頭向空頭支付資金費率(資金費率與基差絕對值成正比);當永續合約價格低於現貨價格(基差為負)時,空頭向多頭支付資金費率。

所以永續合約價格越偏離現貨價格(基差絕對值越大)時,資金費率就越大,對於價格偏離的抑制力就越強。資金費率成為永續合約中期貨和現貨價格的關聯。

Ethena 持有ETH 空投頭寸和stETH ,收益來自資金費率與質押收入,當綜合收益率為正時,保險基金將貯備一部分收益,用於在綜合收益為負時補償用戶。

在目前的多頭市場中,做多情緒明顯高過做空情緒,市場上多單的需求大於空單需求,資金費率長時間維持在較高的位置。 Ethena 協議中現貨抵押物的Delta 風險被空頭頭寸對沖,而持有的空頭頭寸可以獲得大量的資金費率收入,這就是Ethena 協議之所以產生無風險高收益的原因。

在USDe 面世前, Solana 鏈上的穩定幣專案UXD 也採用了同樣的方式穩定幣,但是UXD 採用了在DEX 合約交易所對沖,這也為UXD 的失敗埋下伏筆。

從流動性的角度來看,中心化交易所佔有未平倉合約超過95% 的份額, Ethena 為了將USDe 的規模擴大到十億級,中心化交易所是最好的選擇:在USDe 發行大規模成長時,或發生擠兌時, Ethena 空頭部位的價格不會對市場造成太大的干擾。

因為Ethena 使用中心化交易所避險,必然會產生新的中心化風險,所以Ethena 引入了一種新機制OES ,將抵押品交予第三方託管(Copper、Fireblocks),中心化交易所不持有任何抵押品,類似於將用戶的抵押品存入一個多簽錢包中,最大化降低中心化風險。

保險基金是Ethena 協議重要的組成部分,它將stETH 頭寸和ETH 空頭頭寸綜合收益率為正時的部分收入轉移至綜合收益為負時釋放,以維持幣價穩定。

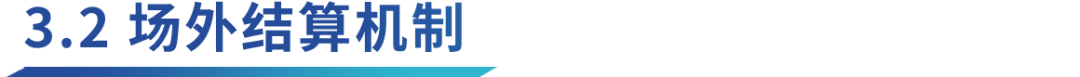

圖1:USDe 浮動收益率模擬

2021 年牛市中的高USDe 收益率反映出了的強勁看漲需求,多頭頭寸每年要支付空頭40% 的資金費率。隨著2022 年熊市的開始,資金費率經常跌破零,但並沒有持續為負,均值仍能維持在0 以上。

2022 年第二季度,Luna 和3AC 的倒閉對資金費率的影響出奇地小,短暫的低迷使得資金費率在0 附近徘徊了一段時間,但又很快恢復到正值。

2022 年9 月以太坊由POW 轉為POS ,引發了資金費率有史以來最大的黑天鵝事件,資金費率一度跌至300%,其原因是在此次轉換中,用戶只需持有ETH 現貨即可獲得空頭獎勵,導致了大量用戶為了獲得穩定的空投回報,不僅持有ETH 現貨多頭頭寸,還持有ETH 空頭頭寸來對大量ETH 現貨套期保值。

大量的空頭湧入導致ETH 永續合約資金費率在短時間內暴跌,但是在空頭放結束之後,資金費率很快就回到正值水平。

2022 年11 月的FTX 的倒閉也導致資金費率下跌到-30% 的水平,但也沒有持續,資金費率很快就回到正值。

透過歷史資料測算, USDe 的綜合效益平均值一直維持在0 以上,論證了USDe 專案的長期可行性。而短期的正常市場震盪或黑天鵝事件導致綜的合收益小於0 不可持續,充足的保險基金可以使協議平穩過渡。

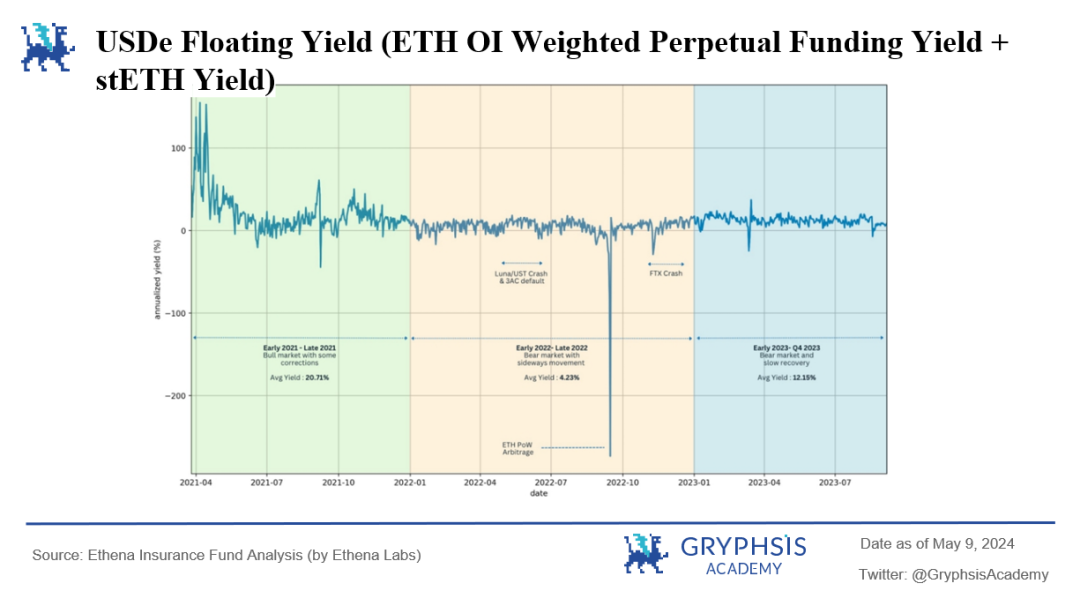

從2024/4 開始,用戶可以在Ethena 協議中抵押BTC 以鑄造USDe 穩定幣,截至2024/5/9,目前BTC 抵押物已經佔總抵押物的41% 。

圖2:2024/5/9 Ethena 抵押物詳情

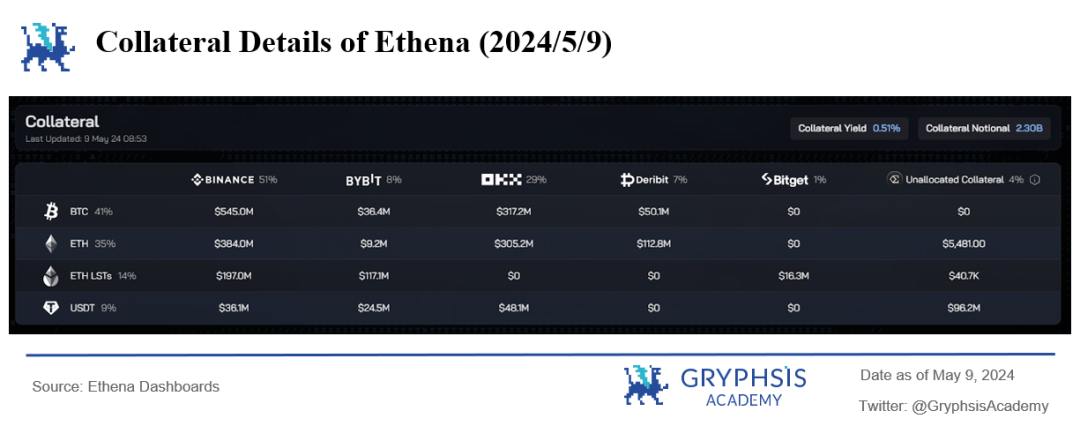

圖3:2024/4/5 Ethena 協定的ETH 空頭部位詳情

在Ethena 接受BTC 作為抵押物前夕,Ethena 的ETH 空頭部位總額已占到總未平倉合約的21.57% 。儘管中心化交易所的流動性強,並且Ethena 在多個交易所持有ETH 空頭頭寸,但是USDe 發行量的飛速增長導致中心化交易所也可能提供不了充足的ETH 永續合約流動性, Ethena 迫切需要新的成長點。

與流動性質押代幣比較, BTC 並不具備原生的質押收益,如果引入BTC 作為抵押物, stETH 所貢獻的質押收益率將會被稀釋。但中心化交易所中BTC 永續合約的未平倉合約超過200 億美金,在引入BTC 抵押物後, USDe 在短期的擴容能力會迅速增加,但是長期來看, BTC 、 ETH 未平倉合約總量的成長率是限制USDe 成長的主要因素。

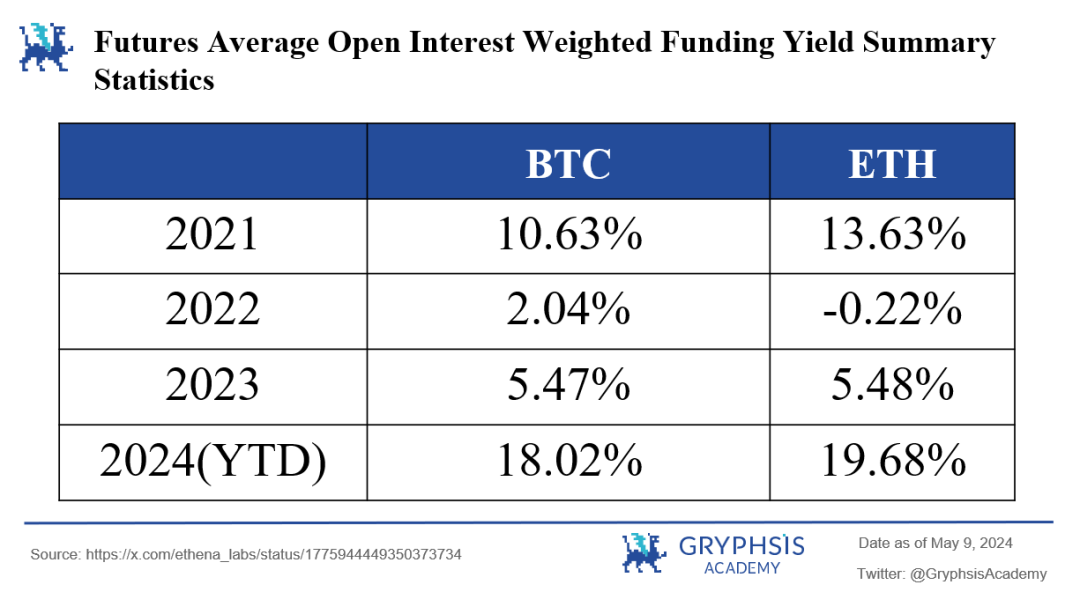

圖4:各年平均資金費率收益率

雖然BTC 抵押物稀釋了stETH 的質押收益,但是透過歷史數據測算, BTC 永續合約的資金費率均值在牛市低於ETH 、在熊市高於ETH ,也是一種應對熊市資金費率低迷的對沖手段,提高了投資組合的分散程度,較低了USDe 在熊市中脫錨的風險。

目前sUSDe 的收益率迅速從30%+ 滑落到10%+ 左右,既是因為受到市場的整體情緒影響,也有USDe 迅速擴張帶來的大量空頭部位對市場的影響。

眾所周知USDe 恐怖的成長速度來自於牛市中超高的資金費率支付,但是USDe 作為穩定幣目前仍然極度缺乏應用場景,現有的交易對也只是關聯一些其他穩定幣。所以USDe 絕大多數的持有者持有USDe 的目的只是收穫高額的APY 和空投活動。

雖然保險基金的機制是綜合負利率時進入,但是提供stETH 的用戶會在綜合收益低於stETH 質押收益率時就贖回;而提供BTC 的用戶將更加謹慎,隨著基差逐漸減小,資金費率收益持續低迷,在沒有超高的APY 時,可能會在第二輪空投活動結束後就產生大量贖回,原因可以參考比特幣L2 同樣在面臨的困境:大量用戶(尤其是大戶)把BTC看作是價值儲存的標的,對資金安全要求極度苛刻。

因此筆者認為如果在Ethena 第二季空投活動結束前,如果USDe 的穩定幣應用場景還沒有取得突破性發展再疊加資金費率的逐漸縮小, USDe 很可能一蹶不振。

Ethena 官方透過模擬計算,得出以下關於保險基金的結論:

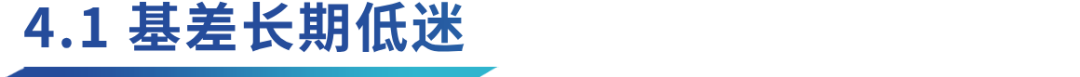

圖5:依成長情境及保險基金提取率分列的起始所需保險金額規模

圖5 中,綠色、黃色、紅色分別代表起始保險基金規模分別小於2 千萬美金、在2 千萬~ 5 千萬美金之間、大於5 千萬美金可以保證資金安全。

縱側座標表示,預計USDe 發行量在兩年半內(2021/4~2023/10)最終達到的金額分別為10 億美金、 20 億美金、 30 億美金。橫座標前三個表示當USDe發行量為線性成長時,保險基金的提取率分別設定為50%、20%、10%。橫座標第四個表示當USDe 發行量在第一年為指數型成長之後保持不變時,保險基金的提取率設定為20%。橫座標第五個表示當USDe 發行量一直維持指數型成長時,保險基金的提取率設定為20%。

從圖5 中得出:對於一個2 千萬美元的起始保險基金來說,50% 的提取率是非常安全的,而且幾乎在所有情況下和增長水平下都能使保險基金資本充足。如果在保險基金有機會透過正向籌資進行資本化之前發生黑天鵝事件,那麼過早的指數成長可能會對保險基金的償付能力造成危險。同時晚期指數成長更為安全,因為它為保險基金的成長提供了更多的時間。

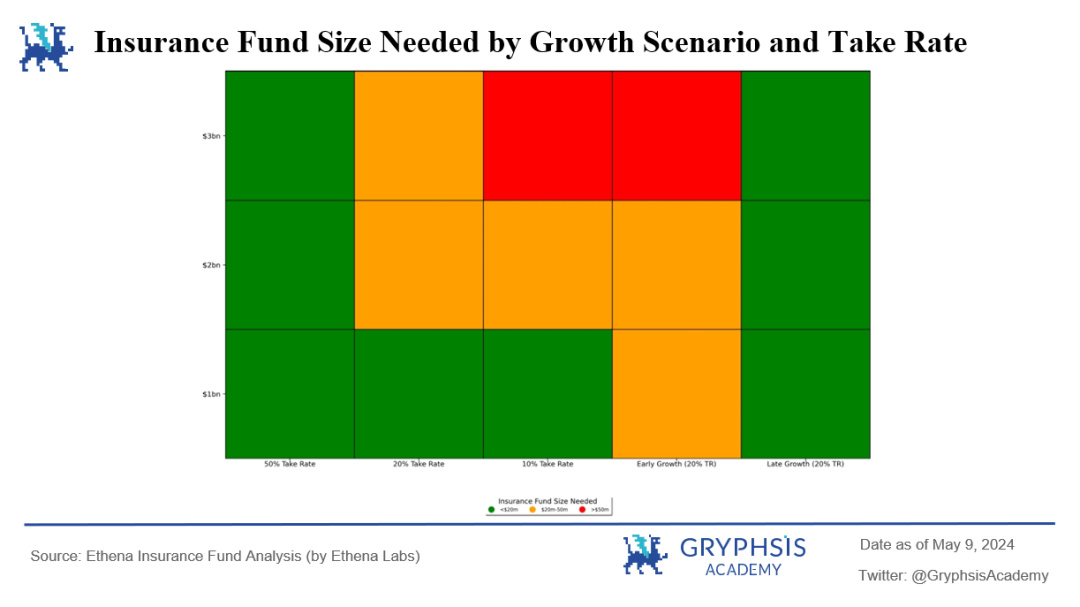

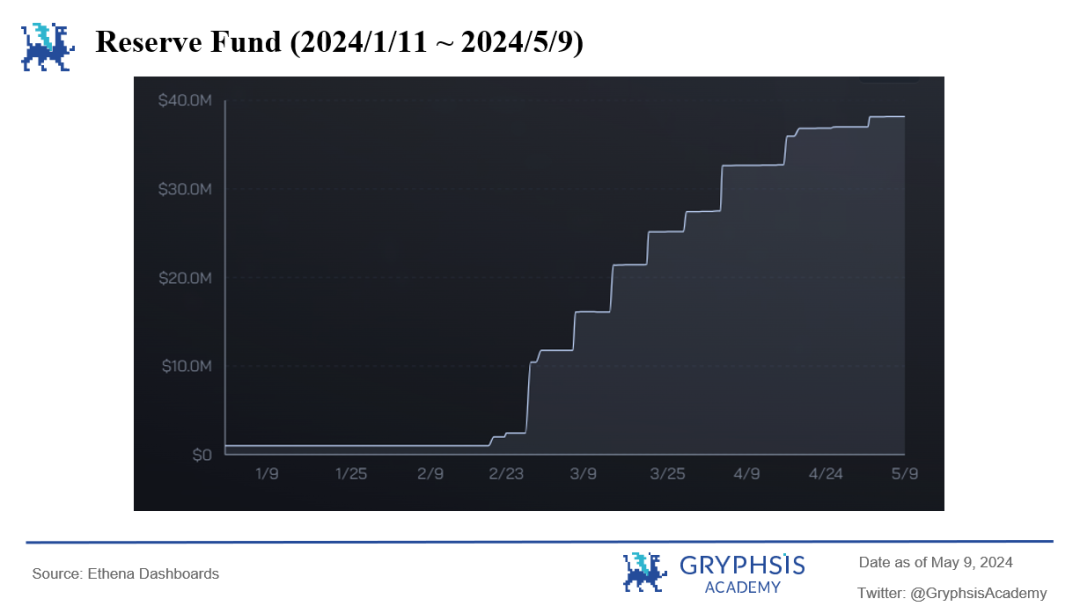

但實際情況卻是:起始保險基金只有1 百萬美金, USDe 的供應量比模型中Early Growth 情況下的早期指數型增加還要快很多。目前3,820 萬美金的保險基金中(只佔USDe 發行量的1.66%),接近一半是在最近一個月內增加的。可見在USDe 快速發行帶來的問題是,Ethena 專案早期的保險基金相比於官方的模型計算是嚴重不足的。

不夠充分的保險基金會會產生兩個後果:

- 用戶對該專案的信心不足,如果高收益一旦開始下滑,專案TVL 會逐漸減少。

- 高TVL ,低保險基金,項目方必須提高保險基金的提取率(至少要達到30% 或更高)盡可能快速的補充保險基金,但是在目前資金費率收益逐漸下滑的的情況下,用戶的收益率更是雪上加霜,可能會加劇第一種後果。

圖6:2023/11/23~2024/5/9 USDe發行總量

圖7:2024/1/11~2024/5/9 保險基金額度

參考圖1 中2022 年第三季的ETH Pow arbitrage 事件,資金費率短時間內產生了巨大的下跌,年化一度突破300% 。在這類黑天鵝事件中, USDe 發生擠兌基本上是必然的,但是USDe 的獨特機制似乎對擠兌有著天然的應對優勢。

在資金費率大幅下滑的初期,擠兌可能已經發生,由於擠兌的產生, Ethena 協議需要交還大量的現貨抵押物並平倉相等的空投頭寸,由於空投頭寸的減少,保險基金的支出也隨之減少,保險基金可以維持更長的時間。

從流動性的角度來看,擠兌發生時, Ethena 需要平倉空頭頭寸,而在一個負資金費率的市場中,意味著多頭流動性異常充足,平倉空頭頭寸幾乎不會收到流動性問題的困擾。

同時Ethena 協議中有關於sUSDe 的7 天冷靜期(抵押品不能在抵押的一周內進行清算)也可以作為市場突變時的緩衝。

但這一切的前提是保險基金的充足。

市場上未平倉合約的總量(OI, open interest)始終是限制USDe 發行量的關鍵因素,也是未來USDe 的潛在風險,截至2024/5/9,Ethena 協議中ETH OI佔總OI 的13.77% , BTC OI 佔總OI 的4.71% 。 Ethena 協議產生的巨量空頭部位已經為合約市場帶來了一定的擾動, USDe 規模後續的擴大將存在一定的流動性問題。

解決這個問題最好的方法就是,盡可能增加更多的優質抵押品(資金費率長期大於0 ),不僅可以提高USDe 供應的上限,也提高了組合的分散程度,減少風險。

綜上所述,Ethena 協議展示了其獨特的穩定幣機制和對市場動態的敏感反應。儘管其面臨如基差長期低迷、保險基金不足以及潛在的擠兌風險等挑戰,但透過創新的場外結算機制和多元化的抵押品種,Ethena 維持了市場的競爭力。

隨著市場環境的不斷變化和行業內的技術創新,Ethena 必須持續優化其策略和增強其風險管理能力,確保保險基金的充足和流動性的穩定。對於投資者和使用者而言,理解協議的運作機制、收益來源及其潛在風險是至關重要的。