看到很多朋友對於BTC現貨ETF的申請還有各種疑問,今天來幫大家簡單整理一下,BTC現貨ETF的來龍去脈。

【過去發生何事】-【最近有何進展】-【未來將會如何】

https://twitter.com/0x_Todd/status/1715303529093742597

【過去】

1.灰度申請了N次把它的GBTC轉為真正的現貨ETF,都被SEC拒絕

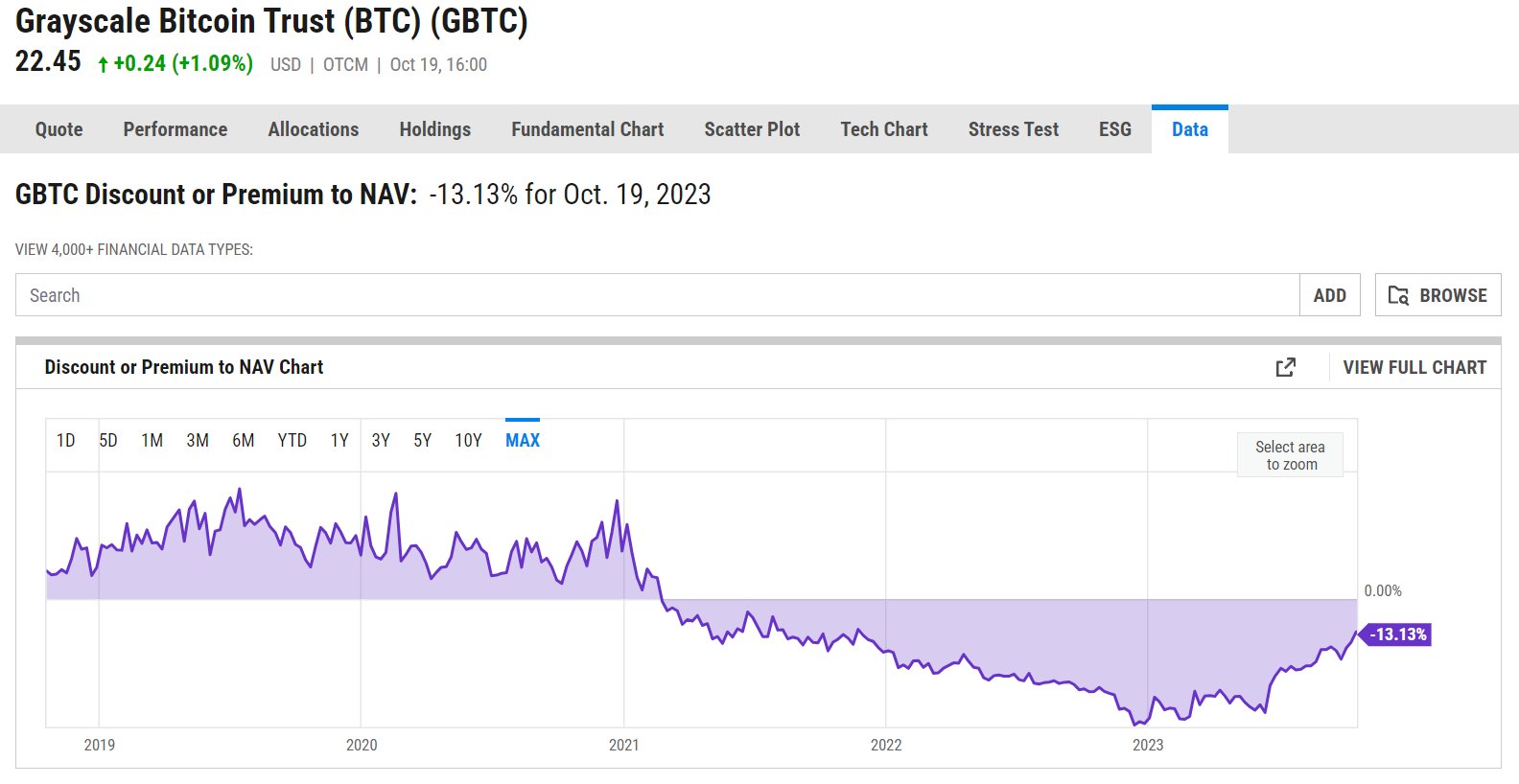

-GBTC沒辦法贖回,所以一直有價差,現在是價差是-13%,為近2年最高點

-最巔峰價差為+40%(多頭頂點),最絕望價差到過-45%(業界最低谷)

-反之,如果成為了ETF,它的價格將會嚴格追蹤BTC,因為它贖兌、調倉很通暢

GBTC溢價表現,資料來源:https://ycharts.com/

2.SEC拒絕多次了灰階以及各路人馬的BTC現貨ETF申請

-SEC給出的理由通常是BTC和交易所易被操縱,或其他含糊理由

-但是SEC批准了幾支BTC期貨ETF,例如BITO

-其他國家也批准了若干BTC現貨ETF,例如加拿大

-所以,現在獨缺美國的BTC現貨ETF

【最近】

3.灰度一怒之下起訴了SEC,問為什麼只批期貨ETF,不批現貨ETF

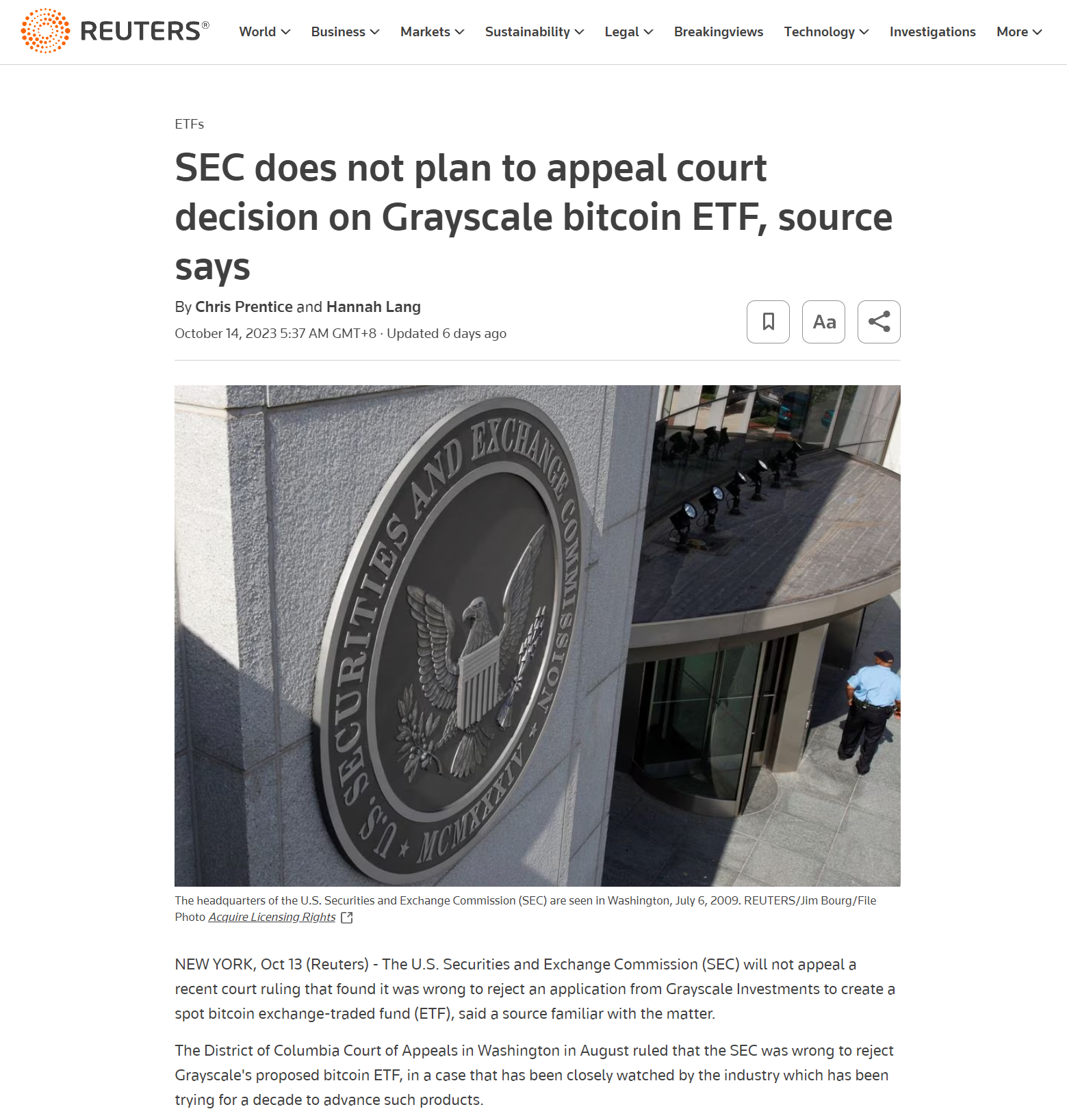

-結果:SEC敗訴

-而且剛過了上訴期

-判決由哥倫比亞特區巡迴上訴法院做出,通常被認為僅次於美國最高法院

4.現貨ETF和期貨ETF到底有什麼差別?

-從價格波動層面,非常類似,都是精準追蹤BTC價格,幫投資人取得BTC曝險

-從產品層面,通常期貨ETF費率會更高,畢竟還要做期貨操作,更加繁瑣

-從心理層面,某機構如果配置了現貨ETF,理論上它是真正持有了BTC,只不過託管給了ETF管理者。而如果它配置了期貨ETF,似乎更像短期投機。畢竟,定投BTC都是定投真正的BTC,誰會定投BTC永續合約?

-所以,灰度認為在SEC批准了期貨ETF 之後,SEC的理由「容易被操縱」並不成立

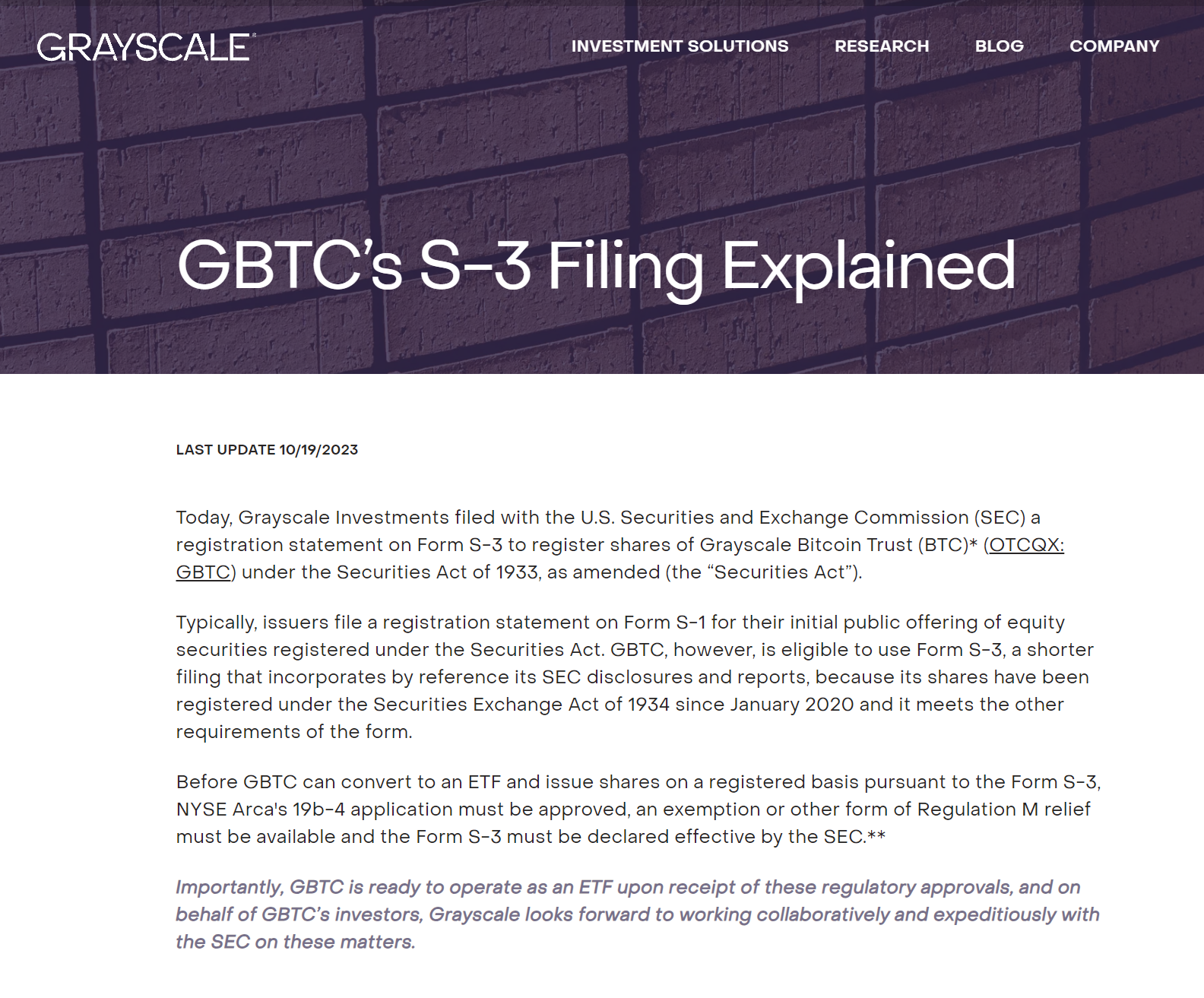

5.灰階昨天重新提交了新的材料,用於將它的GBTC轉變為真正的ETF

-其他申請者,例如大家津津樂道的貝萊德(BlackRock)的BTC ETF是新產品直接上,而灰度則是老產品轉成ETF

-灰階使用了S-3表格,而不是常用的S-1表格,因為灰階認為它的產品已是成熟產品

【未來】

6.SEC敗訴=SEC必須給出明確理由,但≠SEC一定會批准BTC現貨ETF

-不過期貨ETF都批了,這個拒絕理由將很難寫

-沒有理由,就有可能會導致SEC迫於壓力批准BTC現貨ETF。當然,SEC也可以繼續強硬拒絕。

-時間軸?尚不確定

-會批灰度的麼? GBTC負溢價攀升到兩年內新高,暗示這有中等機率。

-會批貝萊德的麼?從貝萊德過往申請成功率來說,這個機率更高。

7.BTC現貨ETF核准會導致市場什麼變化?

-上次CT誤傳錯誤新聞,為BTC帶來10%漲幅,如果是真的,效果按理應該更好

-給傳統資金一個更簡單配置BTC的方式,不需要註冊Coinbase,不需要下載BTC錢包

-對於Crypto來說,業界不需要傳統資金大舉進入,更不需要「跑步進場」。即使這些資金只做1%部位的“防禦性配置”,對於BTC的市場來說,也是非常強大的正向資金流入

-所以,大家都很期待這一刻