原文:《 GMX 樂高》

作者:quantumzebra123

可組合性(Composability)是DeFi的核心功能,使開發人員通過集成現有協議來快速創建新項目。一個現有協議便是GMX ,它在2022 年取得了輝煌的成績。其LP 通證GLP 穩定地提供了超過20% 的以$ETH計價的回報,引發了流行的“真實收益率”(real yield)敘事。

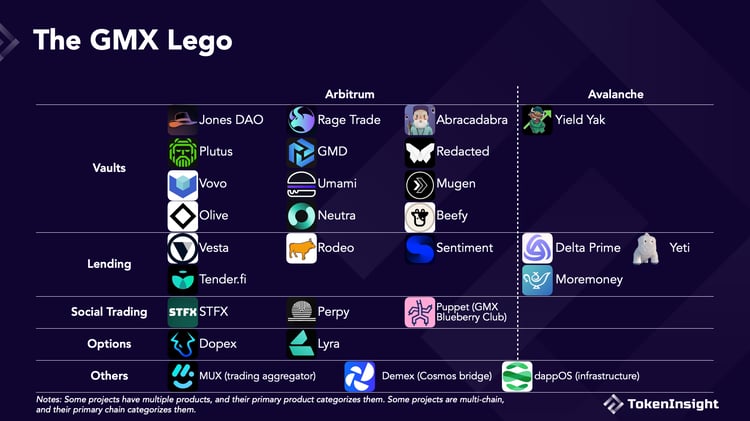

因此,開發人員開始在GMX 之上構建新項目,時至今日已經有28 個。本文介紹了所有項目,並對重點項目進行了分析。他們可以分為五類,金庫、借貸、社交交易、期權以及其他。

金庫(Vaults)

金庫是其中最大的類別,有13 個項目,從基本的自動複利池(auto-compounding)到旨在提高GLP 回報的複雜的結構化金融產品。

利滾利(auto-compounding)

愛因斯坦認為複利是世界第八大奇蹟。如果你像我一樣,總是忘記將GLP 收益重新投入GLP 池,我們都錯過了一些白撿的錢。

如果你不利滾利,年初投入的100 美元在年底只會變成120 美元,假設回報是20%。然而,如果你一天操作兩次,將收益投回GLP 池,你的100 美元會在年底變成122.14 美元。如果你考慮到復合乘數點(multiplier points)的提升,獲得回報會更高。 Multiplier points 是GLP 的一個獨特功能,以獎勵長期用戶。

相當多的產品為GLP 持有者提供自動複利服務,這樣他們就不會錯過潛在的利滾利收益。

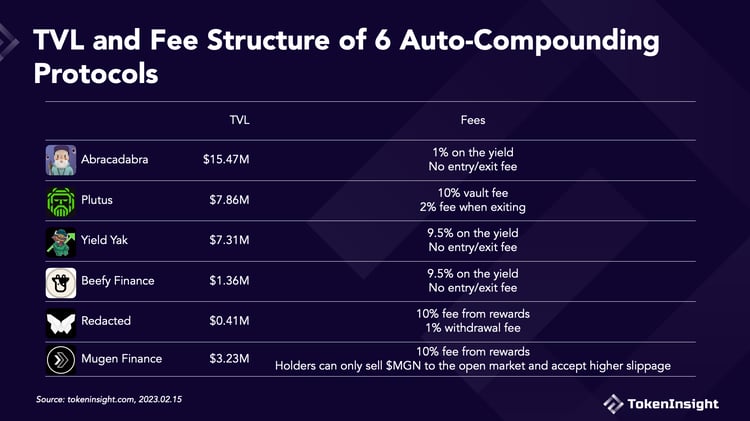

Abracadabra

Abracadabra是最大的GLP 利滾利池,TVL 為1,547 萬美元。用戶存入GLP 以獲得magicGLP,magicGLP 每天兩次自動將獲得的收益再投入到GLP 池子中,從而最大化回報。與其他金庫通證一樣,magicGLP 的價值會隨著時間的推移而增加,導致magicGLP 兌換GLP 的比率上升。

Abracadabra 對該服務的收益收取1% 的費用,並且沒有進入/退出費用,這是自動利滾利池中最低的價格。

Plutus

Plutus是第二大的利滾利池,其TVL 為786 萬美元,用戶可以將GLP 存入得到plvGLP。它每8 小時自動複利一次,並收取2% 的退出費和10% 的保險庫費。

作為交換,plvGLP 持有者獲得15% 的$PLS 流動性挖礦獎勵,相當於2 年內分配給plvGLP 持有者225 萬$PLS 。獎勵在最初幾個月有加權,這意味著前幾個月的獎勵最高。 $PLS 可以被鎖定以獲得Plutus 協議產生的收益的一部分,並獲得對鎖定在Plutus 內的veTokens 的控制權。除了plvGLP,Plutus還有一系列治理權聚合和流動性相關產品。

Yield Yak

Yield Yak是Avax 上的一個GLP 農場,TVL 為731 萬美元。與Abracadabra 和Plutus 類似,Yield Yak 自動將$AVAX獎勵投入GLP,並獲得esGMX 以增加獎勵。 Yield Yak 收取收益的9.5% 作為管理費,沒有進入/退出費用。

Beefy Finance

Beefy Finance的TVL 為136 萬美元。它的金庫每天至少滾利一次,並在每次有存入時滾利。因此,利滾利操作每天發生會10-20 次。它同樣收取收益的9.5% 作為管理費,且沒有進入/退出費用,這與Yield Yak 完全相同。

Redacted

Redacted為金庫產品增加了一些多樣性。 Redacted 發布的Pirex 在自動複利的基礎上,為質押的GMX 和GLP 提供流動性。它有兩種模式,簡易模式和標準模式。

簡易模式與上述其他利滾利池相同。很酷的是,他們還提供一個GMX 金庫。用戶存入GMX 或GLP 以獲得apxGMX 或apxGLP。簡易模式收取1% 的提款費,回饋給金庫通證的持有者。此外,它還收取收益的10% 作為平台費和0.3% 的福利獎勵費用。

標準模式為質押中的GMX 和GLP 提供流動性。用戶存入GMX 和GLP 獲得pxGMX 和pxGLP。存入的GMX 和GLP 與原生質押在GMX 上一樣。

不同的是,pxGMX 和pxGLP 是可流通的,用戶可以隨時賣出,pxGMX 在Arbitrum 上在Camelot有一個池子,在Avax 上的Trader Joe有一個池子。

當通過GMX 協議質押時,獲得的esGMX 是不可轉讓的。而通過Pirex 存入,獲得的esGMX 被標記為pxGMX 並可以轉讓。此外,獲得的乘數點(multiplier points)永遠不會丟失,因為當用戶在公開市場上出售pxGMX 時,其底層的GMX 仍然被質押。因此,用戶不會因為缺乏multiplier points 或者出售質押的GMX 而受到懲罰。

標準模式收取1% 的兌換費和收益的10%。

Pirex 的GMX 金庫是很有意思的創新,而GLP 金庫則與其他利滾利金庫類似,可費用更高。因此,Pirex GMX Vault 的TVL 為404,555 美元,而GLP Vault 的TVL 僅為38,557 美元。

Mugen Finance

Mugen Finance的GLP 金庫TVL 為323 萬美元。它聲稱是一個多鏈聚合器,使用可持續的協議收入來產生收益。然而,Mugen 目前只支持一條鏈上的一個協議,即GMX。

Mugen 的機制與上述GLP 金庫不同。 $MGN是協議通證。用戶將$USDC存入Mugen 金庫以鑄造$MGN,Mugen 用其金庫購買GLP。用戶質押$MGN 以獲得GLP 產生的收益。

購買$MGN 和直接購買GLP 有什麼區別?購買$MGN 更糟糕3 倍。

當你以$MGN 購買時,Mugen 團隊將從你的GLP 回報中扣除10%。

雖然你可以燒掉GLP 從GLP 池中贖回資產,但你不能從Mugen 金庫中提取資產。你只能在公開市場上出售$MGN。目前,$MGN 的市場價格為81 美元,而其對應金庫價值為126 美元,這意味著如果早期用戶想要退出,他們必須接受35% 的損失。

Mugen 還有一個特別的設計,以“防止用戶在收益分配之前和之後開啟並解除質押”。這個設計使得協議在會30 天內延期支付GLP 獎勵。例如,如果Mugen 從今天的GLP 收益中獲得100 個$ETH,那麼每個Mugen 質押者在接下來的30 天內將每天獲得100 $ETH 中他們那一份的1/30。如果你想提前退出,你將失去剩餘的獎勵。

那麼為什麼還會有人購買$MGN 呢?他們可以從早期用戶的損失中受益。因為早期用戶只能在公開市場上出售$MGN,導致$MGN 的價格低於其實際價值。如果你今天購買$MGN,只花81 美元可以購買價值126 美元的GLP。

此外,只有84% 的MGN 被質押。因此,質押者獲得的收益更高,因為16% 的MGN 持有者願意放棄他們的GLP 收益(不過,需要指出的是GLP 是自動質押的)。

使用任何利滾利池都伴隨著額外的智能合約風險。當用戶認為收益分配應該通過智能合約自動進行時,Mugen 此前曾暫停了收益分配,並沒有做出解釋。

最後,該項目依靠社區開發的前端供用戶與其合同進行交互。該項目有自己的官網鏈接,但其功能非常有限。

下表總結了以上提到的六個利滾利池的基本信息。

高級策略

除了基本的利滾利外,不少項目還設計了更為複雜的GLP 策略。

最常見的是Delta Neutral 策略。由於GLP 由50% 的穩定幣和50% 的$BTC + $ETH組成,GLP 持有者相當於持有0.5 倍槓桿的Crypto 多頭頭寸,因此面臨BTC 和ETH 的價格變動風險(加上對GLP 池中其他一些小幣的輕微敞口,如$UNI和$LINK )。這在牛市中很好。但在熊市中就有問題了。因此,市面上出現了Delta Neutral 金庫來對沖這些風險。

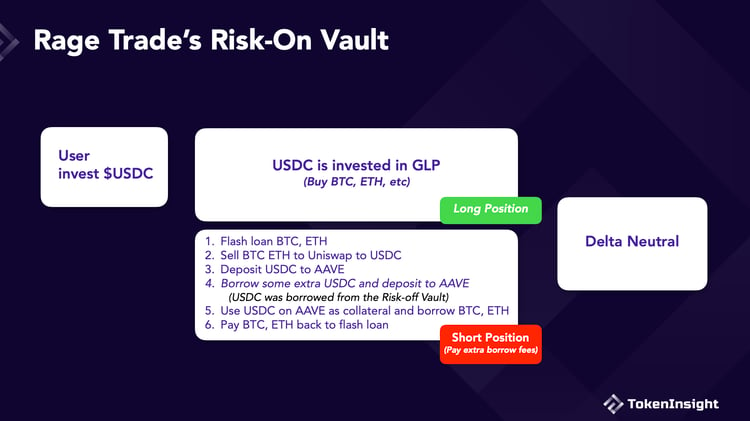

Rage Trade

Rage Trade的Delta Neutral 金庫是最受歡迎的,它被稱為Risk On Vault。 Rage Trade 的Risk On Vault 將用戶存入$USDC 投資進GLP 池,同時通過閃電貸建立$ETH 和$BTC 的空頭頭寸。 我們之前的文章更詳細地解釋了Rage Trade 的機制。最終的結果是,當你持有GLP 時,Rage Trade 自動對沖了你的多頭敞口。

Rage Trade 還設計了一個Risk Off Vault,以配合Risk On Vault。 Risk Off Vault 把USDC 借給Risk On Vault 來建立空頭頭寸。 Risk Off Vault 獲得Aave借貸利率和Risk On Vault 獲得的部分GLP 獎勵。

Risk On Vault 的TVL 為7,330,180 美元,Risk Off Vault 的TVL 為3,799,645 美元。合計TVL 為1,113 萬美元。

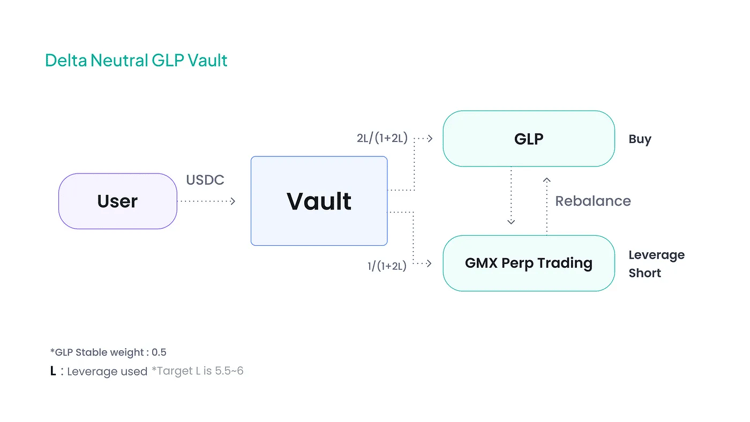

Neutra Finance

Neutra Finance通過另一個的途徑實現了Delta Neutral。它通過在GMX 開設槓桿空頭頭寸來對沖GLP 的多頭敞口。它通過獨特的再平衡機制保持Delta Neutral。它目前的TVL 為116 萬美元。

來源:Neutra Finance

Umami

與Neutra 類似, Umami的Delta neutral 策略也涉及在GMX 上的對沖交易。它還實施了內部淨額結算策略,該策略在Umami 金庫之間重新分配Delta 以最小化對沖成本。對沖金額定期通過算法重新平衡。

Umami 原定於3 月啟動Beta。然而,其CEO 最近跑路了,並拋售了他所有的代幣。雖然團隊其他成員決定繼續以DAO 的形式繼續開發Umami,但這個不幸的插曲可能會導致產品延誤。

來源:Umami

Vovo Finance

Vovo Finance是另一個有趣的Delta Neutral 解決方案。 Vovo 允許用戶手動對沖,而不是自動對沖。

每週,金庫收集質押的GLP 的收益,並使用這些收益在GMX 上開設10 倍槓桿的頭寸。用戶可以從ETH 漲、ETH 跌、BTC 漲和BTC 跌中選擇他們青睞的資產和方向。一周後,金庫會自動關閉槓桿頭寸,並將利潤再投資以購買和質押更多的GLP。

Vovo 在四個金庫中的TVL 合計為66,013 美元。

GMD

GMD提供一種變體的Delta Neutral 策略。 GMD 不是直接對沖GLP 標的資產的價格變動,而是通過創建三個獨立的金庫,允許用戶只對一種資產有風險敞口,而不是GLP 池中的所有資產。例如,持有GLP 意味著同時持有BTC 和ETH,但GMD 允許用戶的GLP 只包括BTC、ETH 或USDC 中的一種。它還使用協議收入來保護用戶免受交易者PnL 的影響。不過, 就像我之前的文章討論的,但在大多數情況下,GMX 交易者都是在虧錢。

GMD 的GLP TVL 是427 萬美元。

Olive

Olive在競爭中加入了更多的金融煉金術。它提供本金保護金庫,通過將可組合性和結構化產品結合起來,提高收益率,且不會讓用戶的本金面臨風險。 Olive 通過各種複雜的策略交易存入的GLP 每週的收益。它以周為單位進行交易,按比例收取2% 的管理費用,如果當個週期收益為正,還收取10% 的績效費。

它的TVL 目前29.9 萬美元。

Jones DAO

GMX 戰爭的最後一個參與者是Jones DAO ,TVL 為1,075 萬美元。

這是一個加了槓桿的利滾利池,有兩個金庫組成,一個GLP 金庫和一個USDC 金庫。 我們之前的文章非常詳細地討論了它的機制。簡單來說,Jones DAO GLP 金庫購買GLP 並鑄造jGLP,然後從USDC 金庫借入$USDC 來購買更多的GLP。槓桿的多少是動態的,根據市場趨勢確定。

USDC 金庫的存款人作為貸方賺取利息和部分GLP 獎勵。

jGLP 可用於在Jones DAO 平台和整個Arbitrum 生態系統中提供流動性。例如,用戶可以在Camelot 上的jGLP-USDC 池中提供流動性。

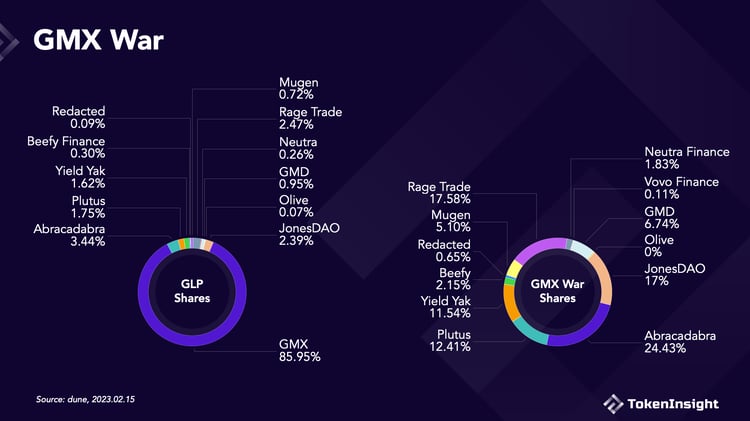

GMX War

GMX War 已經開始,在GMX 基礎上建立的金庫玩家們正在相互爭奪更多的GLP 份額。雖然基本的利滾利功能已經很有吸引力,但進一步的創新可能會進一步提高GLP 收益率。

我非常看好金庫產品。 GLP AUM 目前為4.43 億美元,而所有金庫產品加起來僅佔GLP 總額的一小部分(15%)。大多數GLP 仍閒置在持有人錢包中,等待被金庫提供商捕獲。

此外,GLP 作為一種產生收益的產品,本身俱有巨大的潛力。承諾從龐氏騙局中獲得20% 回報的Anchor(Terra 上那個)成功積累了超過170 億美元AUM。而GLP 的表現一直優於20% 這一基準,而且其收益來自於真實的交易手續費。 4.43 億美元和170 億美元之間存在很大差距,而更好的金庫產品也將吸引更多的人來鑄造GLP。

但有一點需要注意。我們正處於或接近一個crypto 週期的底部。雖然Delta Neutral 是過去一年GLP 上的一個很好的策略,我們正從歷史高點回落。但當我們上漲時,它反而起到的是副作用,因為價格上漲的所有收益都被這個策略對沖了。

借貸

在Vault 產品之外,借貸是GMX 上的第二大生態,使用戶能夠以其GLP 資產為抵押去借款,來為yield farming 加槓桿。 Jones DAO Vault 也是一種內置借貸的收益產品。

借貸領域主要的玩家是Vesta、Sentiment、Rodeo 和Tender.fi,以及Avax 上的Delta Prime、Yeti 和Moremoney。所有這些都允許用戶以他們的GLP 做抵押來借款。 Sentiment 還允許使用GMX 作為抵押品,而Rodeo 有自己的GLP 利滾利金庫。

期權

GMX 上perp 交易也與期權交易所很好地協同。

Lyra

Lyra是交易期權的DEX。該協議旨在將流動性提供者的敞口保持在接近Delta Neutral,這是通過在GMX或Synthetix上開設多頭或空頭頭寸來實現的。

Dopex

Dopex也是一家期權DEX,它以兩種方式集成了GMX。

他們的Atlantic Perp Protection 保護GMX 上的交易員免受清算風險。購買了期權後,當一筆交易接近清算時,Dopex 上期權的穩定幣抵押品將自動從Dopex 合約轉移到交易者的GMX 抵押品賬戶中。

Dopex 還幫助用戶對沖GLP 價格變動風險。如果GLP 價格低於期權執行價格,用戶將獲得結算收益。如果GLP 價格上漲,用戶可以保持他們的GLP 持倉,並獲得價格上漲帶來的收益。

社交交易(Social Trading)

隨著STFX 和Perpy 的推出,社交交易(Social Trading)最近勢頭強勁。它允許用戶複製高利潤的交易者的交易。

STFX

STFX全稱是Single Trade Finance Exchange。它提供專門用於一次交易的短期、非託管、活躍的資產管理金庫。 STFX 交易者使用GMX 來執行他們的交易。該平台收取20% 的固定績效費。

Perpy Finance

Perpy Finance在概念上與STFX 相似,但在設置上有所不同。根據Perpy 的說法,主要區別在於Perpy Vault 是連續的,收取可變費用,沒有籌款期,並保護隱私。

來源:Perpy Finance

Puppet Finance(GMX Blueberry Club)

Puppet Finance是GMX Blueberry Club 即將發布的複制交易功能。用戶可以根據意圖將資金存入不同的池。例如,將ETH 存入ETH 看漲池或把USDC 存入ETH 看跌池。 Puppet 跟踪每個註冊的交易者的表現,用戶可以將其交易與之匹配。這個產品還在研發中,更多細節將在GMX synthetics 產品推出時公佈。

其他

DappsOS

DappOS是一種操作協議,旨在降低與加密基礎設施交互的障礙。在GMX 上, DappsOS 允許用戶通過BSC 錢包直接訪問GMX。它非常酷,將為GMX 帶來更多用戶。

Demex

Demex通過智能合約將GLP 橋接到Cosmos,並提供自動複利服務,允許Cosmos 用戶訪問GMX 並從GLP 中獲得收益。

MUX

MUX由MCDEX 改名而來,是一個獨立的perp DEX 和交易聚合器。 MUX perp DEX 與GMX相同。如果費用較低,它還允許MUX 交易者直接在GMX 上開倉。

寫在最後

GMX 生態系統提供的協同效應使其所有項目受益。例如,Vault 產品可以與借貸協議合作,使degens 能夠為其GLP farm 增加槓桿。社交交易產品可以推動GMX 的交易量,並通過增加的手續費為GLP 帶來更大的回報。

另外,Arbitrum 空投隨時可能發生,我預計大部分空投收益將被再投資到Arbitrum 項目中。 GMX 生態系統目前是Arbitrum 上最具活力的。上述一個或多個項目都將從Arbitrum 空投中受益。

此外,我相信,儘管存在監管風險,但“真實收益”敘事將席捲DeFi。像Uniswap 這樣的現有頭部項目將被分享收入的協議所取代。正如貝索斯的名言,“你的抽成就是我的機會”。 Uniswap 想必無法與一個和用戶分享收益的同類協議競爭,如果他們的產品體驗做得一樣出色。 GMX 作為“真實收益”敘事的領頭羊,也會受到更多關注,而其生態系統項目也將得到蓬勃發展。

因此本文提到的項目都值得持續關注,其中可能包括下一個牛市期間的百倍項目。