作者:0XNATALIE

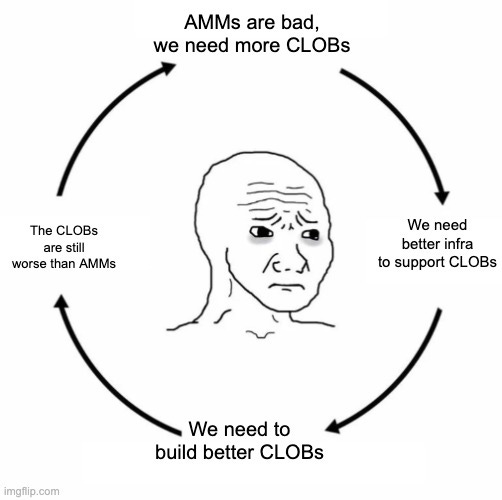

近日,Flashbots 策略主管Hasu指出:在Solana 鏈上,大部分交易量實際上是透過自動做市商(AMM)完成的,而不是透過中央限價訂單簿(CLOB,或簡稱為訂單簿模式)。這結論令人意外,因為不少人曾經認為Solana 贏得市場的重要原因之一能夠支持CLOB。如Feng Liu所說:「當初Solana 的一個核心賣點,就是終於可以在上面搞訂單簿dex 了,以及,『訂單簿交易才是dex 的未來』。」

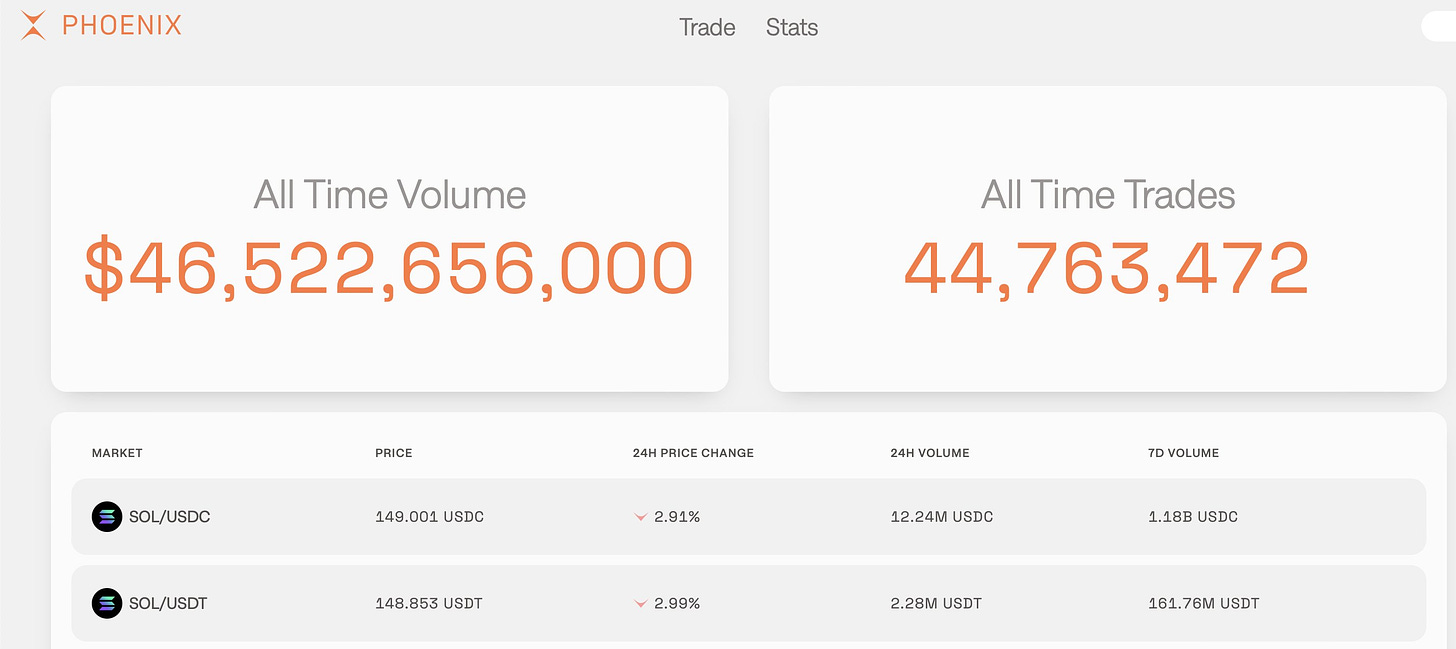

值得注意的是,AMM 和CLOB 之間的爭論並非始於近日,這場較量早已持續多時。自DeFi Summer 以來,AMM 憑藉其演算法驅動的資產定價方式迅速成為去中心化交易的核心,而CLOB 則因其在傳統金融和中心化交易所中的主導地位,被認為是更成熟的市場機制。這場較量推動了它們在各類區塊鏈平台上的不斷創新。尤其是在以快速和低成本為核心的Solana 上,Phoenix成功讓CLOB 一度成為焦點。

AMM 主導市場的原因僅在於長尾資產?

Hasu 的這項發現在社區內迅速引發了廣泛討論。對此,Multicoin Capital 合夥人Kyle Samani解釋道,在長尾資產的市場中,缺少真正的做市商(MM)來提供流動性,而AMM 的出現彌補了這一不足,從而形成了當前AMM 主導的局面。 Solana 的成功不僅依賴CLOB,而是因為它能夠提供一致的快速且低成本的交易體驗,能夠為各種類型的資產提供支援。此外,Solana 的無橋接機制(no bridging)也是其成功的重要因素,因為使用者普遍對跨鏈橋接持負面態度。

Taproot Wizards 創辦人Udi Wertheimer 也認為AMM 在支持長尾資產方面具有獨特優勢,能夠幫助小型社區為長尾資產快速啟動流動性。 Solana 上有大量的memecoin,對於這些資產來說,AMM 是非常合適的選擇。

Krane 則進一步將市場劃分為三種:memecoin、主要資產(如SOL/USDC)和穩定幣。他指出,AMM 在memecoin 市場中表現突出,因為這些資產需要良好的被動流動性,而CLOB 在這方面表現較差。對於主要資產,雖然CLOB 在某些情況下佔據了一定地位,但AMM 仍然具有競爭力。在穩定幣市場中,CLOB 的應用尚未廣泛普及。

然而,Ambient 創始人Doug Colkitt 提出了不同的看法,並透過數據進行了反駁。他指出,許多人誤以為Solana 上的AMM 交易量主要來自一些不活躍的長尾資產。然而,他提供的數據表明,即使在主要交易對(如SOL/USDC)中,AMM 的交易量也遠遠超過了CLOB。例如,Orca在24 小時內的交易量高達2.5 億美元,而Phoenix 的交易量僅為1,400 萬美元。即使採用最有利於CLOB 的假設(使用Phoenix 的7 天平均每日交易量而不是當天的較低交易量,並儘可能多地計入CLOB 的交易量),AMM 在主要交易對上的交易量也比CLOB 高出50%,如果不採用這些假設,差距甚至會擴大到10 倍。

社群觀點:CLOB 的發展受到區塊鏈效能的限制

AMM 在Solana 上占主導地位的原因不僅僅在於長尾資產,更深層的原因在於區塊鏈效能的限制。許多社群成員認為,CLOB 的發展受限於區塊鏈的效能瓶頸。 Sam覺得區塊鏈面臨的固有挑戰(高延遲、Gas 費高、隱私保護不佳等)使得CLOB 不適合在當前的區塊鏈環境中有效運作。相較之下,AMM 更能適應區塊鏈的特點,尤其是在價格發現和流動性提供方面。

Enzo也持類似觀點,他認為CLOB 在Layer 1 上面臨高延遲、昂貴的Gas 費用和較低吞吐量的局限性,但在Layer 2 解決方案中,這些局限性可以被克服,從而使CLOB 在這些環境中更具競爭力。在目前的Layer 1 鏈上,AMM 仍然是更實際的選擇。

實際上,在Reforge Research 4 月發布的《Death, Taxes, and EVM Parallelization》一文中也提到類似觀點。文章指出:在以太坊等區塊鏈平台上實現CLOB 時,由於平台處理能力和速度的限制,往往會導致高延遲和高交易成本。然而,隨著並行EVM 的推出,網路的處理能力和效率將大大提升,CLOB 的可行性也隨之增加,並預期DeFi 活動將顯著增加。