想要釐清Web3 全球監管合規就必然繞不開中國,首先不論我國監管對於虛擬貨幣“一刀切”式的禁止態度,考慮到多數Web3 項目方屬地屬人都是@PRC,以及Web3 項目的大部分用戶是@PRC,那麼就非常有必要了解中國對於虛擬貨幣的監管態度,有助於把握Web3 項目的整體法律合規風險。

截至目前,由於國內對於虛擬貨幣採取“一刀切”式的禁止態度,那麼就更加不同談虛擬貨幣法律監管體係了。反觀香港近期不斷釋放對Web3 的利好,可以看出,國內主要從區塊鏈(幣鏈分離)、元宇宙角度入手發展互聯網經濟延伸出來的數字經濟,而香港則從crypto-native、虛擬貨幣角度入手發展傳統金融體系延伸出來的數字經濟。

一、比特幣時代的《關於防範比特幣風險的通知》(“289 通知”)

2013 年12 月3 日,因當時一種通過特定計算機程序計算出來的所謂“比特幣”(Bitcoin)在國際上引起了廣泛關注,國內也有一些機構和個人藉機炒作比特幣及與比特幣相關的產品,故由中國人民銀行,工信部,證監會,銀監會,保監會五部委發布了《關於防範比特幣風險的通知》(銀髮[2013] 289 號),以保護社會公眾的財產權益,保障人民幣的法定貨幣地位,防範洗錢風險,維護金融穩定。

Take Aways:

(1)正確認識比特幣的屬性:比特幣具有沒有集中發行方、總量有限、使用不受地域限制和匿名性等四個主要特點。雖然比特幣被稱為“貨幣”,但由於其不是由貨幣當局發行,不具有法償性與強制性等貨幣屬性,並不是真正意義的貨幣。比特幣應當是一種特定的虛擬商品,不具有與貨幣等同的法律地位,不能且不應作為貨幣在市場上流通使用。

(2)各金融機構和支付機構不得開展與比特幣相關的業務,包括:為客戶提供比特幣登記、交易、清算、結算等服務;接受比特幣或以比特幣作為支付結算工具;開展比特幣與人民幣及外幣的兌換服務;開展比特幣的儲存、託管、抵押等業務;發行與比特幣相關的金融產品;將比特幣作為信託、基金等投資的投資標的等。

自比特幣進入監管視野開始,我國就採取了相對謹慎的監管態度,首先直接否定了比特幣的貨幣屬性, “不是由貨幣當局發行,不具有法償性和強制性等貨幣屬性,並不是真正意義的貨幣”可以說是國內對虛擬貨幣監管的基本原則,一直延續至今。在司法實踐層面上,法院判決較多地認可虛擬貨幣交易合同的有效性,並以虛擬商品認定比特幣等虛擬貨幣的性質。

二、ICO 時代的《關於防范代幣發行融資風險的公告》(“九四公告”)

2017 年9 月4 日,因國內通過發行代幣形式包括首次代幣發行(ICO)進行融資的活動大量湧現,投機炒作盛行,涉嫌從事非法金融活動,嚴重擾亂了經濟金融秩序,故由中國人民銀行,中共網信辦,工信部,國家工商總局,證監會,銀監會,保監會七部委發布了《關於防范代幣發行融資風險的公告》,以貫徹落實全國金融工作會議精神,保護投資者合法權益,防範化解金融風險。

Take Aways:

(1)將ICO 定義為未經批准非法公開融資的行為,明確了代幣的非貨幣屬性,並禁止各類代幣交易所的兌換、買賣、定價和信息中介服務。

(2)準確認識代幣發行融資活動的本質屬性。代幣發行融資是指融資主體通過代幣的違規發售、流通,向投資者籌集比特幣、以太幣等所謂“虛擬貨幣”,本質上是一種未經批准非法公開融資的行為,涉嫌非法發售代幣票券、非法發行證券以及非法集資、金融詐騙、傳銷等違法犯罪活動。代幣發行融資中使用的代幣或“虛擬貨幣”不由貨幣當局發行,不具有法償性與強制性等貨幣屬性,不具有與貨幣等同的法律地位,不能也不應作為貨幣在市場上流通使用。

(3)任何組織和個人不得非法從事代幣發行融資活動,包括從事法定貨幣與代幣、“虛擬貨幣”相互之間的兌換業務,不得買賣或作為中央對手方買賣代幣或“虛擬貨幣” ,不得為代幣或“虛擬貨幣”提供定價、信息中介等服務。

(4)各金融機構和非銀行支付機構不得開展與代幣發行融資交易相關的業務。

同時,2017 年9 月13 日,由中國互聯網金融協會發布了《關於防範比特幣等所謂“虛擬貨幣”風險的提示》,明確比特幣等所謂“虛擬貨幣”缺乏明確的價值基礎;各類所謂“幣”的交易平台在我國並無合法設立的依據。之後,各個監管部門也從各自的監管範圍內進一步警惕虛擬貨幣的潛在風險。這也將大部分虛擬貨幣交易所以及相關項目驅逐到了海外。

在這個時期,無論是在政策層面還是在司法實踐層面都認為:虛擬貨幣雖然不具有貨幣屬性,但並不妨礙將虛擬貨幣認定為商品,作為一般意義上的財產給予法律上的保護。同時,司法實踐中,法院嚴格按照“風險自負”這一原則進行裁判:公民交易虛擬貨幣的行為雖係個人自由,但該行為在我國不受法律保護,交易造成的後果和引發的風險應由投資者自行承擔,當事人非法從事民事活動,並據此主張權利的,不應得到人民法院的支持。雖然九四公告並未禁止自然人進行虛擬貨幣買賣和投資的行為,但是由於九四公告將ICO 定義為未經批准非法公開融資的行為,所以從國家政策的角度考量,法院否定虛擬貨幣交易合同效力的裁判開始增多。

三、Crypto 時代的《關於進一步防範和處置虛擬貨幣交易炒作風險的通知》(“924 通知”)

2021 年9 月15 日,因虛擬貨幣交易炒作活動抬頭,擾亂經濟金融秩序,滋生賭博、非法集資、詐騙、傳銷、洗錢等違法犯罪活動,嚴重危害人民群眾財產安全,故由中國人民銀行、中央網信辦、最高人民法院、最高人民檢察院、工信部、公安部、市場監管總局、銀保監會、證監會、外匯局十部委發布《關於進一步防範和處置虛擬貨幣交易炒作風險的通知》(銀髮[2021 ] 237 號),以進一步防範和處置虛擬貨幣交易炒作風險,切實維護國家安全和社會穩定。

Take Aways:

(1)虛擬貨幣不具有與法定貨幣等同的法律地位。比特幣、以太幣、泰達幣等虛擬貨幣具有非貨幣當局發行、使用加密技術及分佈式賬戶或類似技術、以數字化形式存在等主要特點,不具有法償性,不應且不能作為貨幣在市場上流通使用。

(2)虛擬貨幣相關業務活動屬於非法金融活動。開展法定貨幣與虛擬貨幣兌換業務、虛擬貨幣之間的兌換業務、作為中央對手方買賣虛擬貨幣、為虛擬貨幣交易提供信息中介和定價服務、代幣發行融資以及虛擬貨幣衍生品交易等虛擬貨幣相關業務活動涉嫌非法發售代幣票券、擅自公開發行證券、非法經營期貨業務、非法集資等非法金融活動,一律嚴格禁止,堅決依法取締。對於開展相關非法金融活動構成犯罪的,依法追究刑事責任。

這條規定首次在國家層面明確將虛擬貨幣相關業務認定為非法金融活動。以虛擬貨幣為中心所衍生的一切活動(可以說是一切為虛擬貨幣定價,並提供流通的業務,提到的大部分業務屬於交易所的業務範圍)均屬於非法金融活動,在我國境內一律受到嚴格禁止,甚至涉嫌刑事犯罪。

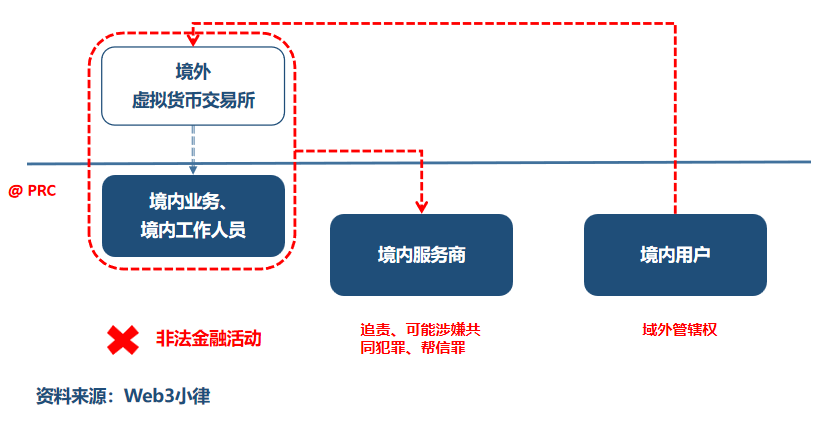

(3)境外虛擬貨幣交易所通過互聯網向我國境內居民提供服務同樣屬於非法金融活動。對於相關境外虛擬貨幣交易所的境內工作人員,以及明知或應知其從事虛擬貨幣相關業務,仍為其提供營銷宣傳、支付結算、技術支持等服務的法人、非法人組織和自然人,依法追究有關責任。

這條規定首次對境外交易所的國內業務進行了屬於非法金融活動的定性。可以根據我國刑事管轄權的原則,分三塊進行理解。首先,對於境外交易所的境內工作人員@PRC,由於其從事非法金融活動,可能涉嫌非法經營罪、非法吸收公眾存款罪、集資詐騙罪、組織領導傳銷活動罪等金融犯罪。

其次,對於為境外交易所的境內服務商(如第三方技術外包、媒體公關、銀行結算)@PRC,由於服務對象的業務屬於非法金融活動,故服務商可能被依法追究有關責任,情節嚴重的,可能涉嫌共同犯罪,或單獨的幫信罪等。

最後,如果境外交易所在我國領域外通過互聯網向對我國公民@PRC 提供虛擬貨幣服務,並採取相應違反我國法律的行為,仍然要受到我國法律約束。更進一步講,如果境外交易所的非法金融活動構成犯罪,只要被害人使用的信息網絡系統所在地、被害人被侵害時所在地、被害人財產損失所在地為中國@PRC,我國司法機關就有域外管轄權。

(4)參與虛擬貨幣投資交易活動存在法律風險。任何法人、非法人組織和自然人投資虛擬貨幣及相關衍生品,違背公序良俗的,相關民事法律行為無效,由此引發的損失由其自行承擔;涉嫌破壞金融秩序、危害金融安全的,由相關部門依法查處。

這條規定的出現,對後續有關虛擬貨幣的民事司法審判產生了極大的影響,這類案件中,多以委託購買、委託投資產生的糾紛。法院在認定涉案活動屬於非法金融活動的基礎上,如違背公序良俗的,相關民事法律行為無效,由此引發的損失由其自行承擔。結合我國《民法典》第157 條,民事法律行為無效、被撤銷或者確定不發生效力後,行為人因該行為取得的財產,應當予以返還;不能返還或者沒有必要返還的,應當折價補償。有過錯的一方應當賠償對方由此所受到的損失;各方都有過錯的,應當各自承擔相應的責任。

四、寫在最後

通過上述整理分析,我國對於虛擬貨幣的嚴格的監管邏輯在於,出於國家金融穩定角度,切斷所有虛擬貨幣與法幣(主要是人民幣)的流通,明確虛擬貨幣的“非貨幣”屬性,這裡就包括虛擬貨幣的發行(ICO)、交易(法幣兌換、幣幣兌換)這兩個虛擬貨幣交易所重要的業務。在此基礎上,在刑事層面打擊因虛擬貨幣的屬性帶來的詐騙、非法吸收公眾存款、傳銷、洗錢等犯罪,在民事層面為當事人釐清法律關係。

可以簡單總結為以下幾點:

(1)虛擬貨幣不具有貨幣屬性,不應且不能作為貨幣在市場上流通使用。虛擬貨幣相關業務活動屬於非法金融活動,境外虛擬貨幣交易所通過互聯網向我國境內居民提供服務屬於非法金融活動。

(2)禁止任何組織和個人非法從事虛擬貨幣發行融資活動,禁止各金融機構和非銀行支付機構開展與虛擬貨幣相關的業務。

(3)並未對持有虛擬貨幣行為本身加以界定,即持有虛擬貨幣仍屬於法律未明確禁止的行為。