作者:Maco丨W3.Hitchhiker

原文標題及鏈接: 《從Avalanche 角度,看二線公鏈競爭》

一、基本信息

1、Avalanche 架構和技術

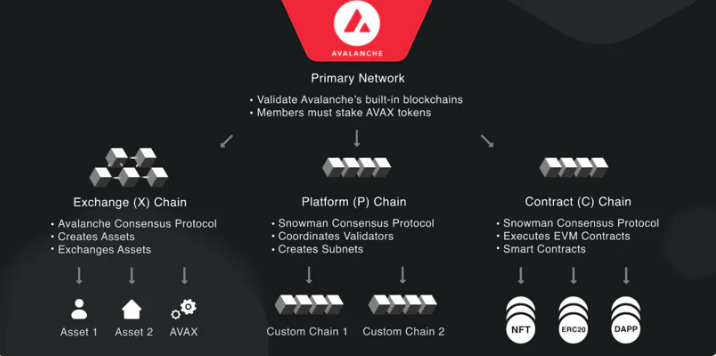

Avalanche 以三鏈架構為特點,分別為交易鏈(X-Chain,DAG)、合約鏈(C-Chain)、平台鏈(P-Chain),下圖給出了比較清晰的分工。

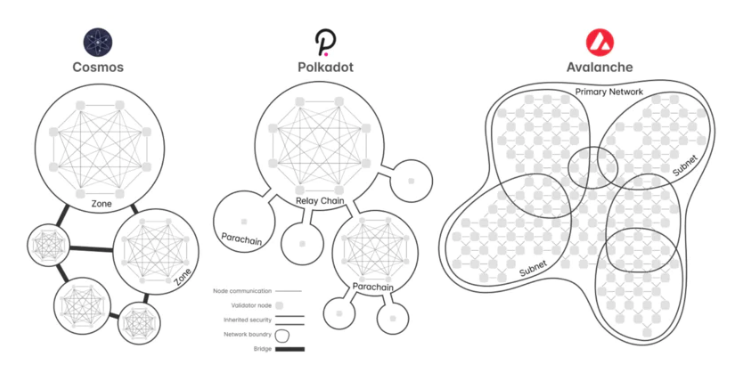

Avalanche 採用橫向擴容,與Cosmos 和Polkadot 類似,在此做簡單比較:

- Dot 網絡驗證者維護一個統一的全局狀態,平行鏈擁有共享安全(安全性最高);靈活度/自主性最差,未來擴展性和性能會受制於中繼鏈;鏈間互操作性最好;

- Avax 網絡的驗證者是完全獨立的,由一組驗證節點組成的子網不共享狀態但“部分”共享安全(安全性中等,子網可以運營多條鏈,同時享受多網絡的費用獎勵也承擔懲罰風險);靈活度/自主性中等,擴展性好;理論上子網內的互操作性好

- Cosmos 網絡的驗證者是完全獨立的,非共享狀態和安全(安全性最低,後續有改進),hub / zone 的安全程度各異;靈活度/自主性最好,zone 自由度高,擴展性不受限;鏈間互操作性好;

優點:

新BFT 共識:低延遲和高擴展性。採用小樣本重複採樣和DAG 信息傳遞架構,此架構使得節點間消除了“二次消息傳遞複雜性”(消息傳遞量是節點的二次方),因此網絡共識/驗證效率不會因為節點數增加而變得低下,理論上比PBFT 支持更多節點(節點數Avax:1283,Atom:175,Dot:297)

子網:帶來橫向擴展性,稱為“重疊驗證網絡”,要求所有的子網必須做主網的驗證者—— 質押2000 Avax,此舉既加強了整個網絡的安全性,又賦能了Avax代幣,因此經濟模型和理論網絡安全性強於Cosmos,低於Dot;但子網准入門檻又相對很低

相比類似架構的Cosmos 和Dot,Avax 有C 鏈這個經過市場檢驗的範本,項目可以更無憂的定制化地創建一個主權鏈

缺點:

子網間交互性:子網內的交互是即時的且受到共享安全保障,但子網間的交互目前只能通過橋。弱於Cosmos 的IBC 和Dot 的XCM。

子網的採用率沒有Cosmos 和Dot 廣泛,並且單一(僅GameFi),創新的共識機制是否能在正式市場環境中承壓。

Avax 沒有經歷過熊市的考驗

2、團隊主要成員

Founder & CEO: Emin Gün Sirer ,康奈爾大學教授,創立了由美國國家科學基金會資助的區塊鏈組織IC3,早於比特幣7 年開發了第一個POW 貨幣系統karma。

Co-founder & COO & CPO: Kevin Sekniqi ,康奈爾大學計算機科學博士

Co-founder & CPO: Ted Yin ,康奈爾大學博士,Libra 採用的HotStuff 共識的發明者。

President: John Wu ,康奈爾大學/哈佛商學院,職業投資人和經理人,曾就職老虎基金

3、融資

根據Crunchbase 信息,Ava Labs 共融資7 次, 總融資額290M。

投資機構主要包括:a16z、Polychain、ThreeArrows、Bitmain、Galaxy Digital、Dragonfly Capital、NGC Ventures、Initialized Capital

TL;DR:

團隊技術能力夠強,資方也不差,擴容方向也是目前比較主流的,和主流多鏈互有勝負,且有真實用例和定制化特色。

二、公鏈性能

1、吞吐量Throughput

為和ETH 形成差異化競爭,各公鏈官方給出TPS 的數值都挺嚇人,幾千上萬,但經過實際測算和體驗下來,在總體上我們感覺還是有些差異,但遠沒有官方宣傳的那麼大。

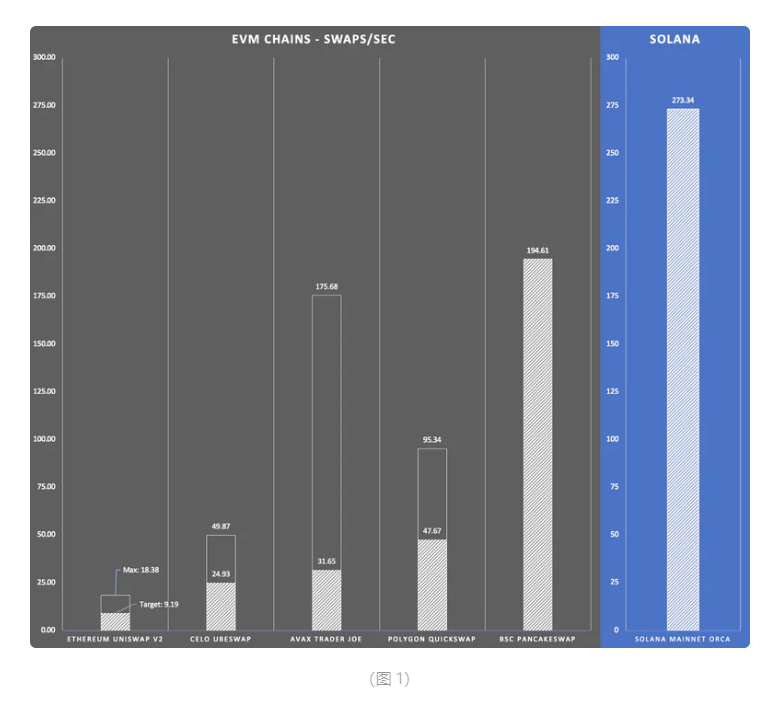

對公鏈性能的評估,目前看到最靠譜的方式是Dragonfly 的研究文章《 The AMM test: A no BS look at L1 performance 》。以下TPS 結果都是以swap 交易(合約交互)消耗gas 來計算的(這也是我們認可的一種相對公平的理論計算方式,因為各個鏈交易成分不一樣,僅計算普通交易的話差別會非常大) 。

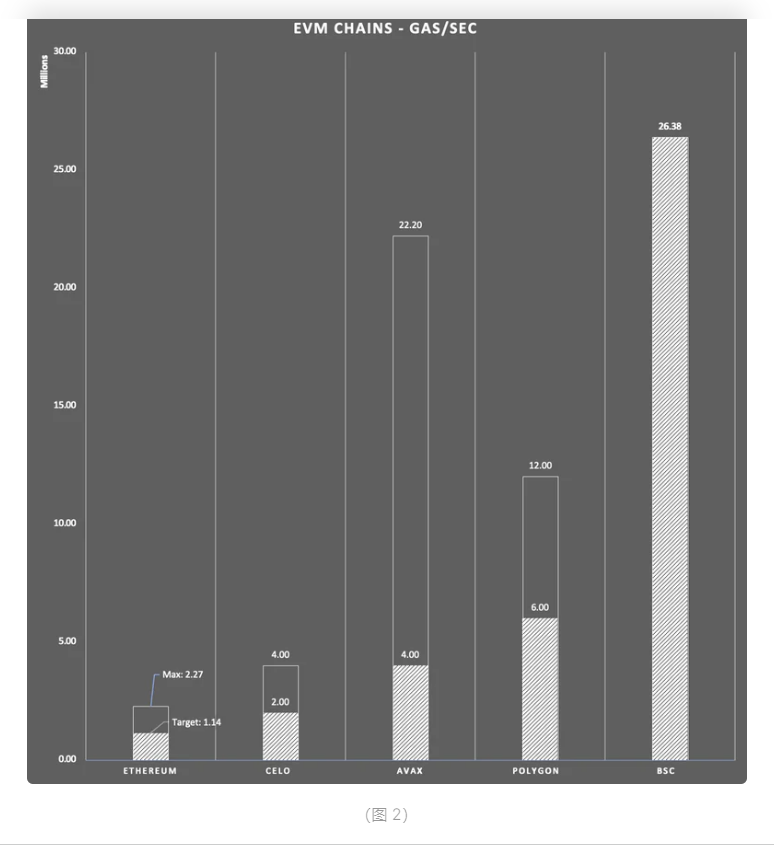

由於部分鏈有gas target 和gas limit 的概念,因此實體柱子代表是Target,代表的是在這個TPS 範圍內公鏈運作良好,用戶體驗也不錯。超過以後會帶來體驗差/ gas fee 飆升(如圖2 所示)。我們可以就看到各公鏈TPS 上限最高的是SOL 的273,EVM 兼容鏈中最高的BSC 為194,ETH 為18,雖然最高和最低之間有15X 的差距,但也並沒有各鏈官方宣傳的幾百上千那麼大的差距。

以上的計算與W3 在去年對BSC 的性能進行的推算類似,不過我們採用的是實際運行環境下的gas limit 和實際transation 來進行推算,此邏輯會更好的模擬現實環境,但此方法僅適用於出塊相對穩定且生態實際用量達到/接近鏈極限的EVM 鏈。

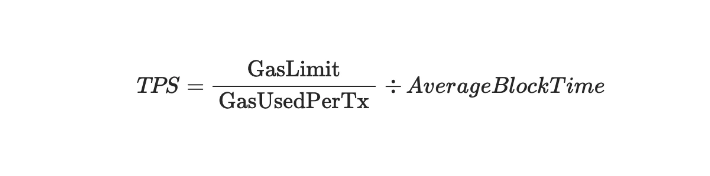

我們用下列公式計算出鏈在實際運行環境下能達到的極限TPS limit:

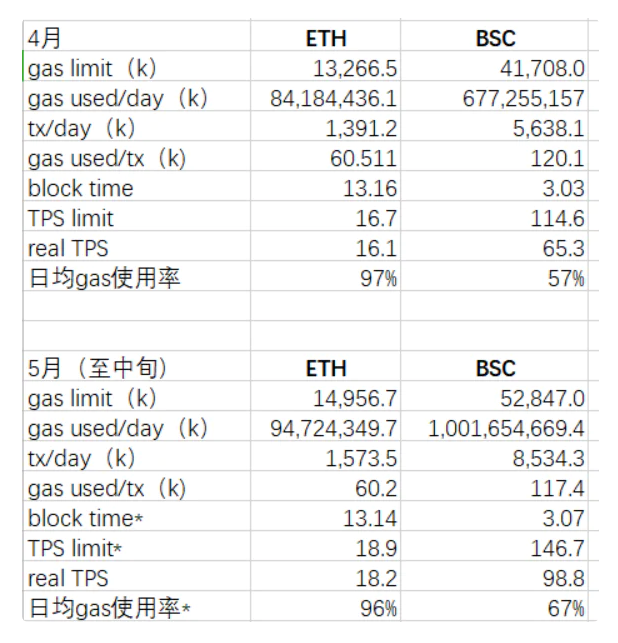

在瀏覽器上分別取得各鏈的相應數據(gas limit、gas used/day、tx/day、block time)並取平均數得到ETH 和BSC 的TPS 上限分別為18.9 和146.7。

在gas used / tx 這組數據的處理上,可以看到我們取的是真實發生在鏈上的平均值,而不是單純採用合約交互或簡單轉賬(21k gas)的耗量數據:

根據上表,我們可以看到ETH 本在“跑滿”的狀態,gas 使用率長期在95% 以上。因此實際性能就是在18 左右。

作為“ EVM 巔峰”的BSC 生態在去年二季度經歷了大爆發,鏈上活動頻繁,也在正式環境下考驗了鏈的性能,雖然官方從4 月開始不斷提高gas limit 作為臨時提高性能方案,但TPS 最多也就達到了146 左右,不過那時候的用戶體驗是非常的差—— 擁堵不堪,區塊不同步事件頻發。因此實際體驗下來,能夠良好運行的TPS 也就是100左右,遠遠達不到194。 (從後續11月的數據來看,TPS又創下了新高(219),可能是後續幣安有升級設備,但同樣架構下再提升空間也有限,因此幣安也開始採用BNB chain 多鏈方案)

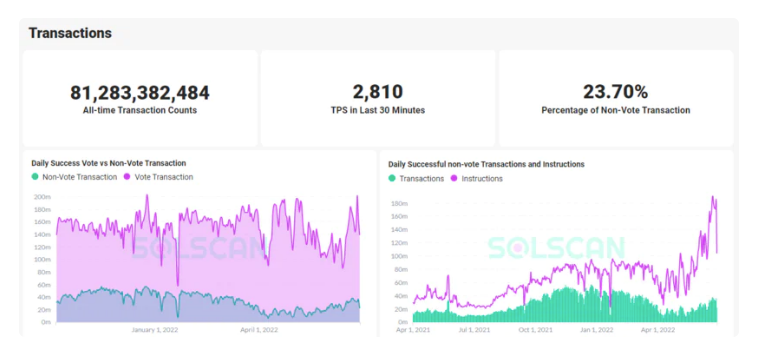

SOL 這條鏈比較特殊,沒有gas limit的概念,因此,我們暫時沒找到相應的計算方法。我們只能通過瀏覽器上的歷史數據來觀察它可能達到的上限。

排除由於IDO,NFT mint 等特殊事件的影響,常態下SOL 的TPS 高位能穩在3000 左右,但我們通過瀏覽器可以看到,在3000 TPS 裡面平均有差不多76% 都是為達成鏈上共識的消息(投票),這不能被算做真實用戶交易,應排除。剩餘TPS裡,觀察到與serum 交互的簡單交易占據不小的比例(由於SOL 鏈的特殊機制,大多數協議都會與serum 交互),因此,我們認為這同樣不能算作真實用戶耗量,應排除。剩餘的真實用戶交易在10% 左右,因此真實TPS 為300 左右。不過此方法並沒有測算到SOL 的極限值,因此實際的TPS 應該是300 +。至於SOL 鏈經常宕機導致用戶體驗差,那是另一回事,不在本次討論範圍。

2、延遲Latency

在評估公鏈性能上,大多數人只會對TPS 吞吐量做評估,因為它代表了一定時間內可以容納多少筆交易(有多少水可以通過管子)。但我們同樣也該看一下另外一個維度—— 延時,即這些交易能在多長時間內被執行(這些水能在多長時間內通過管子),這個指標對單個用戶的使用體驗甚至超過了TPS。

Latency 這個維度很難量化,我們主要觀察交易的確認時間,即確認時間越短,用戶體驗越好。

我們首先排除高並發的特殊情況,因為所有鏈在面對高並發的瞬間都會有很高的延遲。這裡,只考慮常態情況,從用戶主觀使用體驗來觀察(隨機採訪和感知),SOL 在去年爆發期中有明顯的交易確認延時和特別高的交易失敗率(平均15%-20%),隨後,雖然官方有應急的限流解決措施,但效果一般;Polygon 和BSC 也在爆發後有非常高的交易延遲,且一直沒得到解決。

據不全面的反饋和自己的使用體驗來說,各個鏈在高峰期都有交易確認延遲的問題,並且都不好解決,相比之下Avax 體驗會更好些—— 雖然高峰期交易費高漲,但並沒出現大規模擁堵延遲(常態下)。除了機制上的優勢,與網絡利用率也有相當大關係。

3、事件

針對性能,各個鏈都發生過問題,目前也都在積極的改進中:

- **Solana:**之前高峰期對請求做過限流。目前最新的v1.1 更新,TPS 回升到之前高位,使用體驗提高;後續還會引入數據流控制技術,改進gas模式。

- **Avalanche:**大流量高速湧入可能會暴露出一些性能問題。 Avalanche 曾因DEX Pangolin 負載過高而觸發跨鏈功能錯誤,在社區內曾引起一定短期恐慌。

- **BSC / Polygon:**去年二季度由於鏈上活動爆發,相繼出現擁堵不堪,gas 費飆升。

TL; DR:

目前單鏈TPS 天花板是SOL,所有EVM 鏈的性能天花板基本是BSC,但差距遠沒有官方宣傳的那麼大,並且高TPS鏈都或多或少出過問題(SOL 宕機,BSC 節點不同步) 。

各個鏈想要達到理論的性能上限,那所帶來的代價也不小—— gas fee 的飆升。 SOL 不會受此影響,因為沒有gas limit 概念。

各個鏈在面對瞬時的高並發上都無能為力,並且當下各類方案均對持續的鏈上高頻活動支持不足,用戶體驗有待提高。

三、生態扶持和激勵

2021 年各大公鍊為了搶占TVL,先後推出了不少激勵計劃,在此做了一個簡單的羅列:

Avalanche Rush 的激勵讓鏈上的TVL 在短短十天時間翻了近十倍,從2.6 億漲到了23億美元,並且形成了正循環,疊加Avax 幣價上漲,公鏈TVL一路高歌猛進,最高達到130 億美元水平。時至今日,儘管TVL 隨著行情大跌,但從幣本位角度看Avax 鏈上的資產並沒有流出跡象,說明公鏈沉澱下了一部分忠實的資產/用戶。

其他激勵

2021 年11 月,Avalanche 基金會推出超過2.2 億美元的激勵計劃Blizzard。激勵計劃將專注於DeFi、企業應用、NFT 及文化類產品開發者。 Blizzard Fund 的資金主要來源於Avalanche 基金會、Ava Labs、Polychain 資本、三箭資本、Dragonfly 資本等。

2021 年12 月至2022 年3 月初,Avalanche 基金會與Web3.0 開發平台Moralis 共同進行其最大規模的黑客松,目的在於加速生態內DApp、Web3 應用和DeFi 項目的開發。

2022 年3 月,Avalanche 基金會宣布推出「Avalanche Multiverse」激勵子網計劃,總計提供價值約合2.9 億美元的400 萬枚AVAX Token。同時,Avalanche 核心開發商之一Ava Labs 也為子網開發提供協助和支持。

可以看出每次激勵的方向還是很清晰的:流動性激勵—— 黑客松—— 子網激勵

TL; DR:

Avalanche 前期激勵和Polygon 類似,直接針對用戶的流動性挖礦激勵;後期Avax 的激勵放在了開發者和生態合作,從資金量和覆蓋全面性都優於對手

BSC 由於有CEX 的導流,不需要激勵用戶,側重激勵項目方;Fantom 也採用類似方案

四、資金和用戶

1、橋

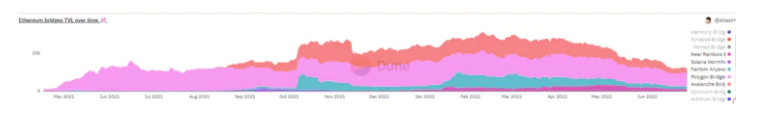

公鏈爆發的資金來源一部分是CEX 的支持,另外就是橋,所以我們通過各跨鏈橋的資金量可以窺視下公鏈爆發前夕,從圖中可以明顯看到Polygon(4月),Avalanche(8月),Near(8月),Fantom(10月)資金明顯的流入,成就了後來各鏈項目的爆發。

Avalanche 於去年2 月先後推出與以太坊的雙向跨鏈橋(AEB)和Avalanche Bridge (AB),其特點是費用低速度快(1-5 美金,任何跨鏈機制的交易費用主要在以太坊上,但是在AB 機制中,以太坊上的交易都是普通轉賬交易,不需要調用合約的交易,因此交易費必然比較低)

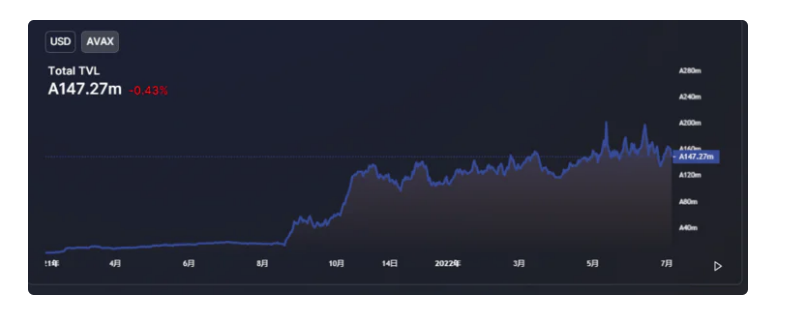

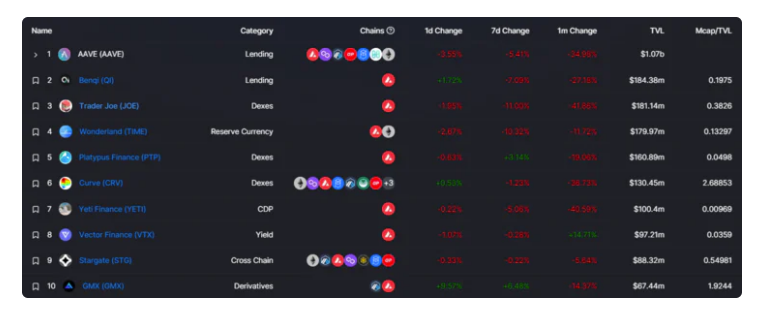

2、TVL

TVL 據高點下降80% 以上,表現與SOL,BSC 同等水平,次於ETH,但好於其他鏈。若從幣本位看,Avax 整條鏈的資金沒有明顯流出,反而處於上升趨勢,明顯好於競爭對手(主要來自Aave 的穩定貢獻),Near 也呈現類似趨勢。

Aave 在所有生態項目的TVL 中佔比接近一半,佔比高,很大程度是因為跌幅最少,距離高點跌幅僅30%,其餘項目距離高點的跌幅在70%-90%。

但是需要注意的是Aave V3 有90% 份額在Avalanche 上,當然與代幣激勵有一定的關係,不過也能從側面看出Avax 生態發展不錯。

僅從數量上講,TVL 前10 的項目中有7 個是原生項目,在兼容EVM 的競爭鏈中屬於上游水平。

從生態細分來說,也比較豐富和健康,既有跨鏈大協議(Aave,Curve),也有原生精品(TIME,Traderjoe, Benqi)。類別既有充當基礎設施的DEX(通用和穩定幣兌換)和借貸,有DeFi 樂高的收益聚合項目和保險,DeFi 2.0(Defrost(Abracadabra),TIME(OHM)),有紅極一時的GameFi(Crabada ),也有從其他鏈戰略遷移的項目(NFT 平台Kalao 從Wax 遷移)。

從覆蓋賽道來看,DeFi,GameFi 都沒有錯過。從翻盤TIME 一度市值超過OHM 也可以看出Avalanche 造勢能力和熱度不低。

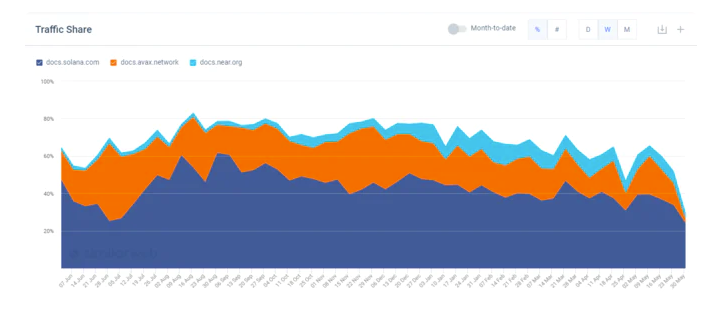

3、流量

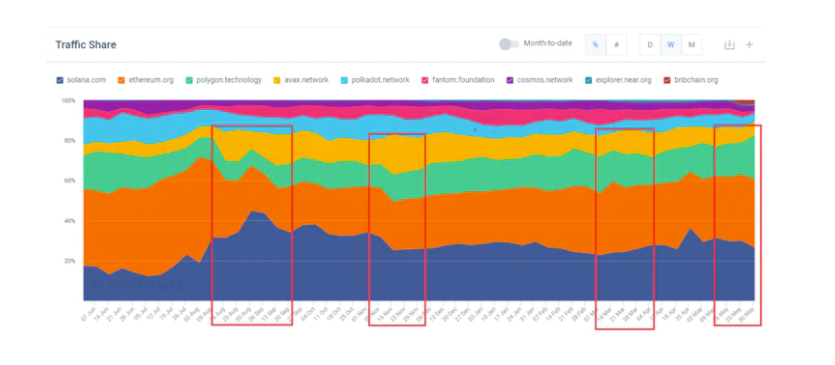

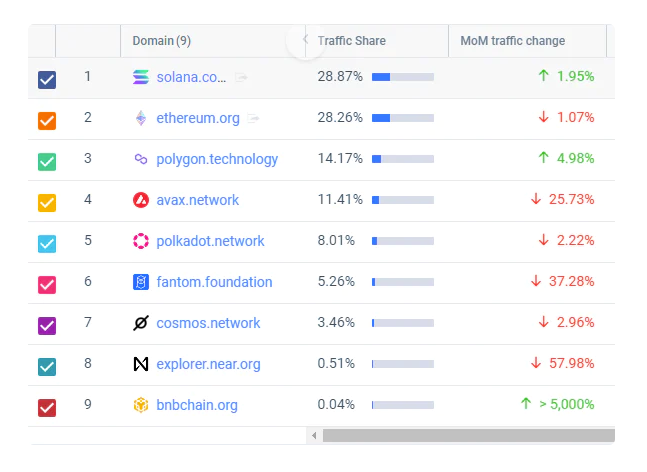

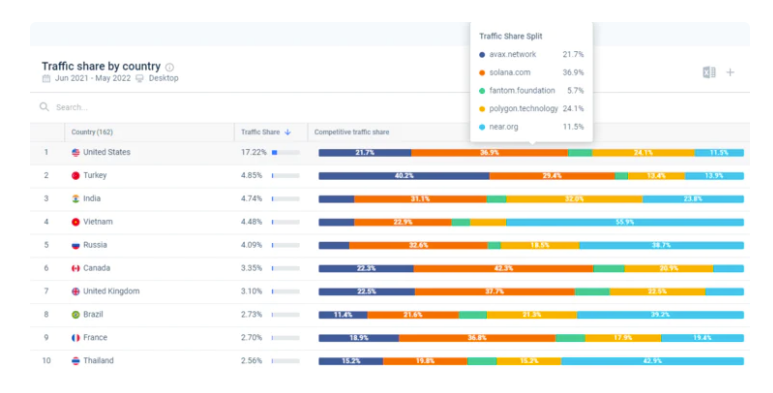

從近一年官網流量看,總體量SOL 和ETH 長期佔據60% 以上份額;Polygon 和Avax也在10%-20% 徘徊;其他鏈佔比基本在個位數。

從趨勢上看,Avax 在8 月,11 月,3 月的激勵計劃都起到了明顯的正向作用。不過失去激勵以後,最近兩個月有所下滑;Ftm 也是類似的趨勢,不過下滑更為明顯;SOL 和Polygon 基本都能維持在高位,Polygon 的上升與最近黑客松也有很大關係;Near 今年整體上保持了一個上升的勢頭。

從訪問的地域上看,也有明顯的特徵:Avax 的土耳其背景,Polygon 的印度背景,Near 的東歐背景(比較奇怪的是Near 在越南、泰國也有很大流量?)。不過從量級和分佈均勻程度來看,Avax 和Polygon 基本同等水平,低於SOL,Near。

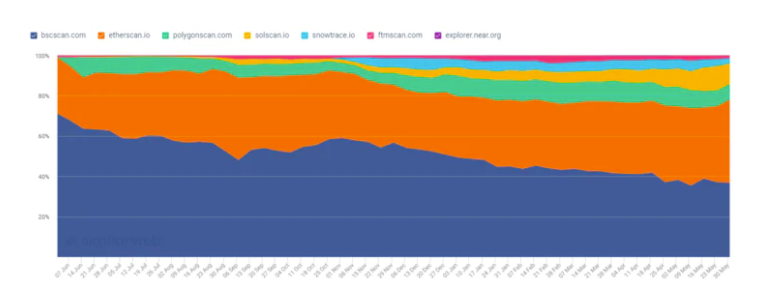

再從各自區塊鏈瀏覽器的訪問量看一下,我們認為這個指標比看官網流量更能代表真實/留存用戶,從近一年的總訪問量看ETH 和BSC 明顯佔比更大,但是BSC呈持續下降趨勢;SOL 增量最快;Polygon / Avax / Ftm 在高峰迴落後都留存了一定的量;Near 最低但也呈現出上漲趨勢。

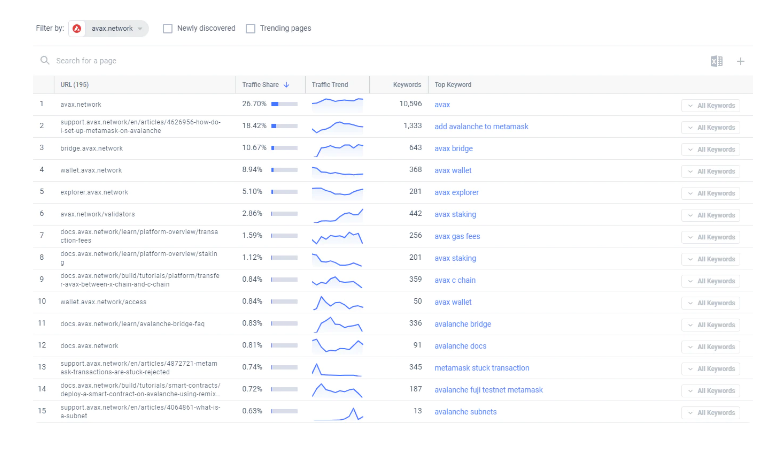

從熱詞自然搜索看,每條鏈被搜索最多的都是幾個常規的類別:wallet,bridge,explorer。

Avax 被關心的最多的都是比較常規,偏應用型的,而像Subnet 這種未來方向的則被大家關心的非常少。 Ftm 和Polygon 也呈現類似的狀況,畢竟都是EVM 鏈,一上來就有應用。值得一提的是Polygon 的Miden,Zero 這些偏技術方向的搜索也少的可憐。

而SOL 這邊,除了常規關鍵詞以外,Status,Rpc,NFT 被關心的較多,也側面反應出來鏈的特色:NFT 火爆,status 經常有問題。

Near 的NFT 被搜索較多。

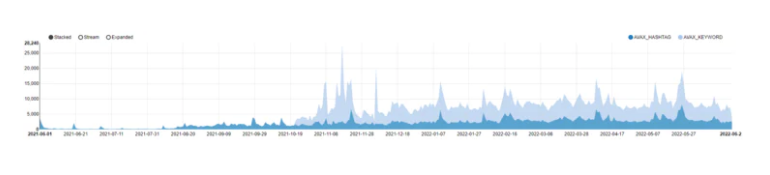

我們從W3 的自創工具“推特熱詞搜索圖表”中可以觀察到,Avax 推特蒐索量從去年8 月起勢,11 月到高峰,並在後續的半年內維持在相對高位,直到最近一個月才有下滑趨勢。

TL; DR:

從用戶、資金、流量各維度來看,SOL 由於之前應用的爆發無疑還是altL1 的NO1,Near 是匹黑馬值得觀察,Polygon 和Avax 處於同等水平,Ftm 比較差。

五、開發者

相較於用戶和資金流向,對公鏈開發者的觀察或許是評估一條公鏈未來發展更好的指標,我們將從以下幾個維度來看。

1、公鏈開發活躍度

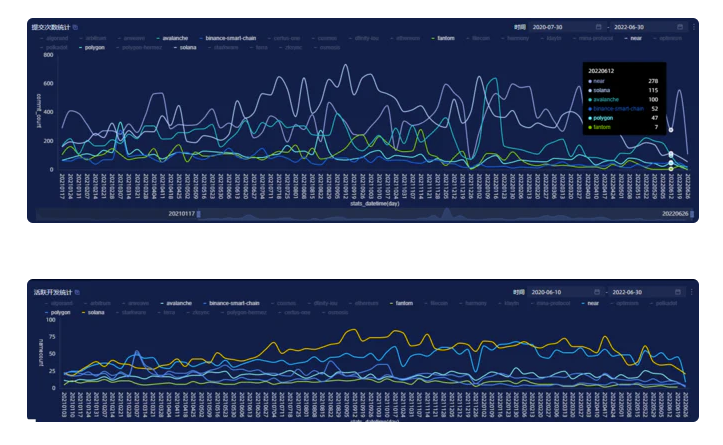

我們從W3 的自創工具“公鏈開發者統計圖表”中觀察以下各公鏈情況,可以大致得出的結論是:

從代碼提交的絕對數量和活躍開發者數兩個指標上都能看出Near,SOL,Avax 名列前茅,說明他們在公鏈的更新迭代上做了更多的工作。在經歷了去年開發的活躍期後,各公鏈本身開發的活躍度都有所回落,這一現像在SOL 和Avax 上尤其明顯,不過Near 卻呈現出了完全不一樣的走勢—— 維持了去年的活躍水平並有上升趨勢,進一步說底層還有很多優化工作,團隊也在積極搭建。

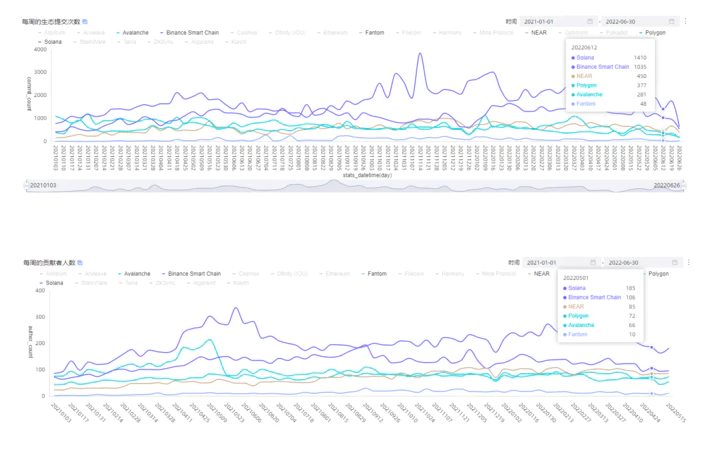

2、生態開發活躍度

相較於公鏈本身的開發活躍度,生態項目的開發活躍度會是觀察公鏈生態發展的更有效的指標。

從體量來看,SOL 和BSC 長期霸占前兩位,接下來是Near / Polygon / Avax,而Ftm 墊底。

開發活躍度完整的反應了公鏈爆發的情況:

- BSC 和Polygon 從去年一季度起勢,高點在5 月前後,隨後就呈現下降趨勢(Polygon 尤其明顯),BSC 後續的項目不少,但開發者流失明顯;

- SOL 走勢強勁,去年一年代碼提交數上漲了9 倍,開發者數量也上漲了近4 倍並在今年2 月達到了高點,今年開始指標有較大幅度回落,但依舊維持高水平(尤其是開發者數);

- Near 兩項指標表現都最優秀,一直處於上漲狀態,且開發者增長量超過4 倍,為所有公鏈中增幅最大,回落幅度也最小;

- Avax 相對較平穩,數據上漲2-3 倍,在去年9 月達到高點後開始回落,增幅不及SOL 和Near,跌幅也相對更大。

整體來看,SOL,Near,Avax 表現都非常優秀,尤其在開發者留存上,分別據高點留存68%,80%,60%,基本達到ETH 的水平(72%),相較之下,其他公鏈留存率都低於40%。不過Avax 和Near 由於體量稍小,是否能維持還需持續觀察。

3、新進開發者流量

最後,我們再從過去一年各公鏈開發者文檔的訪問量來觀察下新進開發者流量(僅選取SOL,Avax,Near,其他鏈干擾因素較大,不具參考意義)。

我們可以得到類似的結論:

- SOL 體量最大,走勢與Avax 類似,經歷了去年三,四季度的高峰後有所下滑,但依然保持一定的訪問量;

- Near 體量最小,但走勢與他們不同,雖然近期略有下滑,但總體維持上漲的趨勢。

TL; DR:

從開發者各維度指標看:SOL 綜合最強,Avax 次之,Near 增長最猛,Polygon 和BSC體量大但處於下滑走勢,Ftm 綜合最差。

六、子網和合作

1、子網

子網分私有鍊和公有鏈,都可根據客戶需求定制化。目前正式運行的兩個子網,均是遊戲類。不過,Avalanche 目前沒有子網間的通信方案,主網和subnet 之間的資產轉移目前由第三方橋處理。

DFK chain

4.1 從Harmony 上吸引過來的王牌鏈遊DeFi Kingdom 建立子網DFK chain(avax提供1500萬激勵)

DFK Subnet 應用的是定制EVM,在EVM 中結合了有向無環圖(DAG) 模型,允許區塊鏈以較低的成本進行高效擴容。

目前網絡僅8 個驗證節點,40,169 個地址。最近網絡使用率低於1%,粗糙預估理論TPS 能達到600

SwimmerNetwork

5.14 之前在C鏈上的遊戲Crabada 建立子網目前網絡僅8 個驗證節點,24,892 個地址。最近網絡使用率低於4%,粗糙預估理論TPS 能達到150

未來可能的子網

shrapnel:3A 射擊類游戲

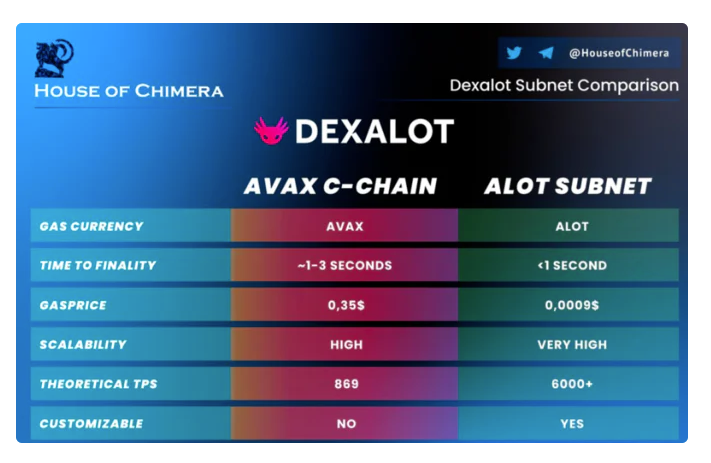

Arrow Markets :去中心化期權協議

Dexalot:高性能DeFi 子網,下圖為與C 鏈的對比,按照宣傳參數,各方面優於C-chain

2、企業用例

企業級機構的採用或將成為Avalanche 下一個敘事重點。目前合作初步感覺沒有太大效應(需要觀察):

- NFT:與收藏品公司Topps 合作,發行了一期2021 MLB NFT collection

- 支付:數字支付平台Wirex 宣布整合Avalanche。該支付平台擁有450 萬傳統領域用戶

- 訴訟產品ILO:與律所Roche Cyrulnik Freedman LLP 和諮詢公司Republic Advisory Services合作

- STO:與美國STO 機構Securitize 合作,後者可使用Avalanche 鏈進行私人證券的發行和管理

- CAYG 救災平台:德勤將Avalanche 用於其救災平台,通過區塊鏈技術提高效率並降低成本

3、其他

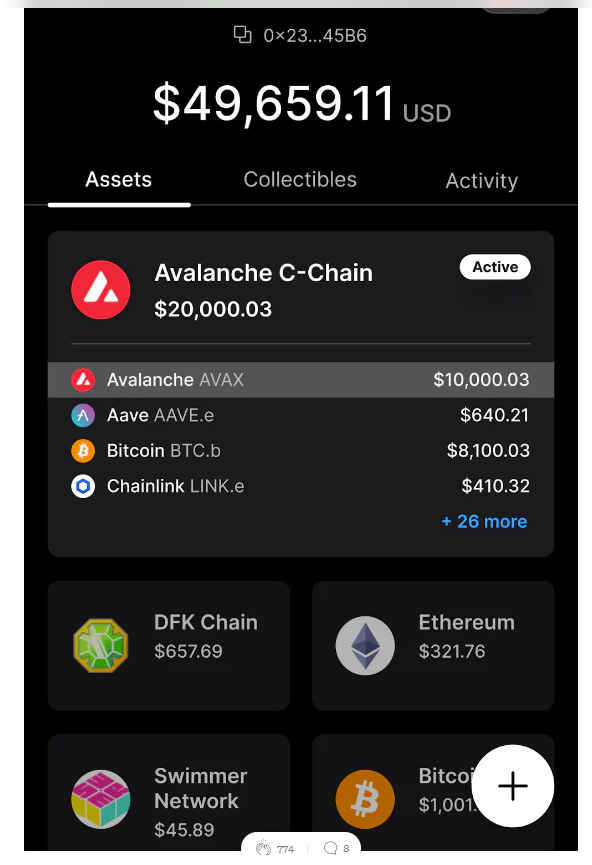

3.1 錢包core

Ava Labs 發布非託管多功能錢包(瀏覽器拓展程序):Core,特色功能:

(1). Avalanche bridge,支持原生BTC 跨鏈。目前已有690 多BTC 跨鏈,後續會支持ERC20 ( https://snowtrace.io/token/0x152b9d0FdC40C096757F570A51E494bd4b943E50)

(2). 支持NFT,subnet 展示(目前DFK chain,Swimmer)

(3). 出入金(MoonPay 提供支持)

(4). 基本swap 功能

3.2 巴塞羅那Avalanche Summit

從3 月的這次黑客松窺視下未來Avax 方向:

官方Avalanche foundation 給出的5 個獎項和獲獎項目為:

- EVM優化方案(OracleEVM)

- 與ledger兼容的子網(SubnetX,與ledger 兼容的子網創建和管理工具)

- 為子網創建管理工具(subnet.center,面向驗證者、委託者、構建者、用戶的分析和通知平台)

- 定制化VM 子網方案(AEVEREST++,基於C++,理論TPS 上限可以達到13500)

- 子網上創建Dapp(zk-id,零知識身份協議)

除了官方獎項外,還邀請了一些機構/項目並設置了獎項:

- Axelar(跨鏈通信方案)

- Covalent(API 方案)

- Ankr(節點服務)

- Aventures DAO;Chainlink

- Dexalot(DeFi 子網)

- Hacken(防黑客攻擊)

- LayerZero

- WOWswap

- Coinbase wallet

從獎項設置來看,基本可以看出Avax 目前重點在子網搭建的探索上,從底層執行環境優化-創建項目,在開發的使用體驗各個環節下功夫。

七、總結

綜上, Avalanche 公鏈本身的技術能力/ 架構符合未來多鏈趨勢,資本支持也屬於中上游水平

從生態項目的豐富性、熱度、留存率來看,整體水平較高,生態綜合評分與BSC,SOL,Near 處於同等水平,高於其他競品。

綜合公鍊和生態來看,SOL > Avalanche > Near > BSC > Polygon > Ftm (由於Cosmos 和Polkadot 還在相對初期搭建階段,生態剛現雛形,所以此次“生態對比環節”沒有列為比較對象,但是本身公鏈的方向和團隊的能力是我們非常認可的,後續也會重點觀察)

Avalanche 生態上有定制化子網/ VM 和企業搭建的新敘事能力,又擁有下沉社區的造勢能力(搶奪項目,高水平仿盤),其生態未來可能會走出與ETH 和altL1 / L2 不一樣的路線,值得持續觀察。

後續觀察

- 企業合作進展

- 子網交互性和性能

- 生態項目(包括仿盤)的爆發

- 社區熱度、資金、開發者是否持續

- 黑客松等開發者活動的舉辦和項目落地情況

參考文獻