成長性對於投資回報至關重要,然而在web3,能夠成功拓展新業務的項目少之又少,老項目新業務多半競爭不過該業務競爭的新項目。

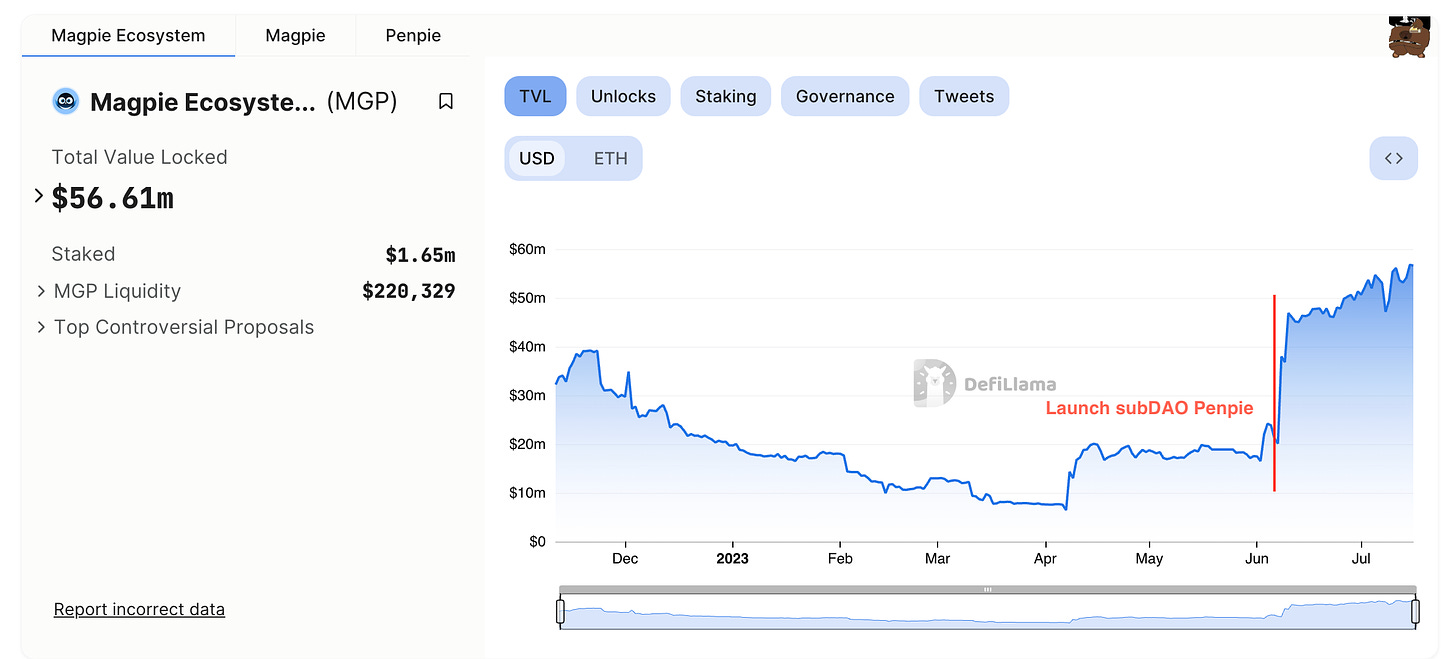

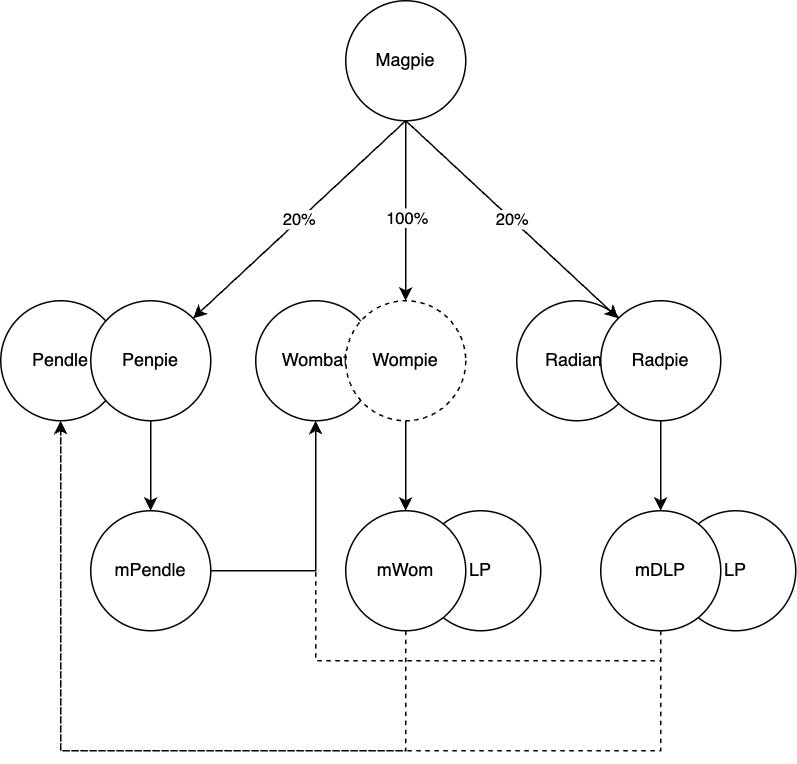

subDAO + 執行力或許是這個問題的答案,從Pendle 的Penpie 到Radiant 的Radpie,Magpie 正在以subDAO 模式快速擴張,本Thread 將以此為例為你剖析subDAO 的最佳實踐。

A. 什麼是subDAO?

如今的subDAO 也有MakerDAO 的Spark 這類尚未成功的例子,但這種還沒有獨立代幣項目其實還處於孵化階段,沒有參考性。一個合格的subDAO 應當具有以下特徵

- subDAO 有獨立代幣,有獨立擴張能力

- ParentDAO 持有較多subDAO 的權益

- ParentDAO 和subDAO 之間互惠互利

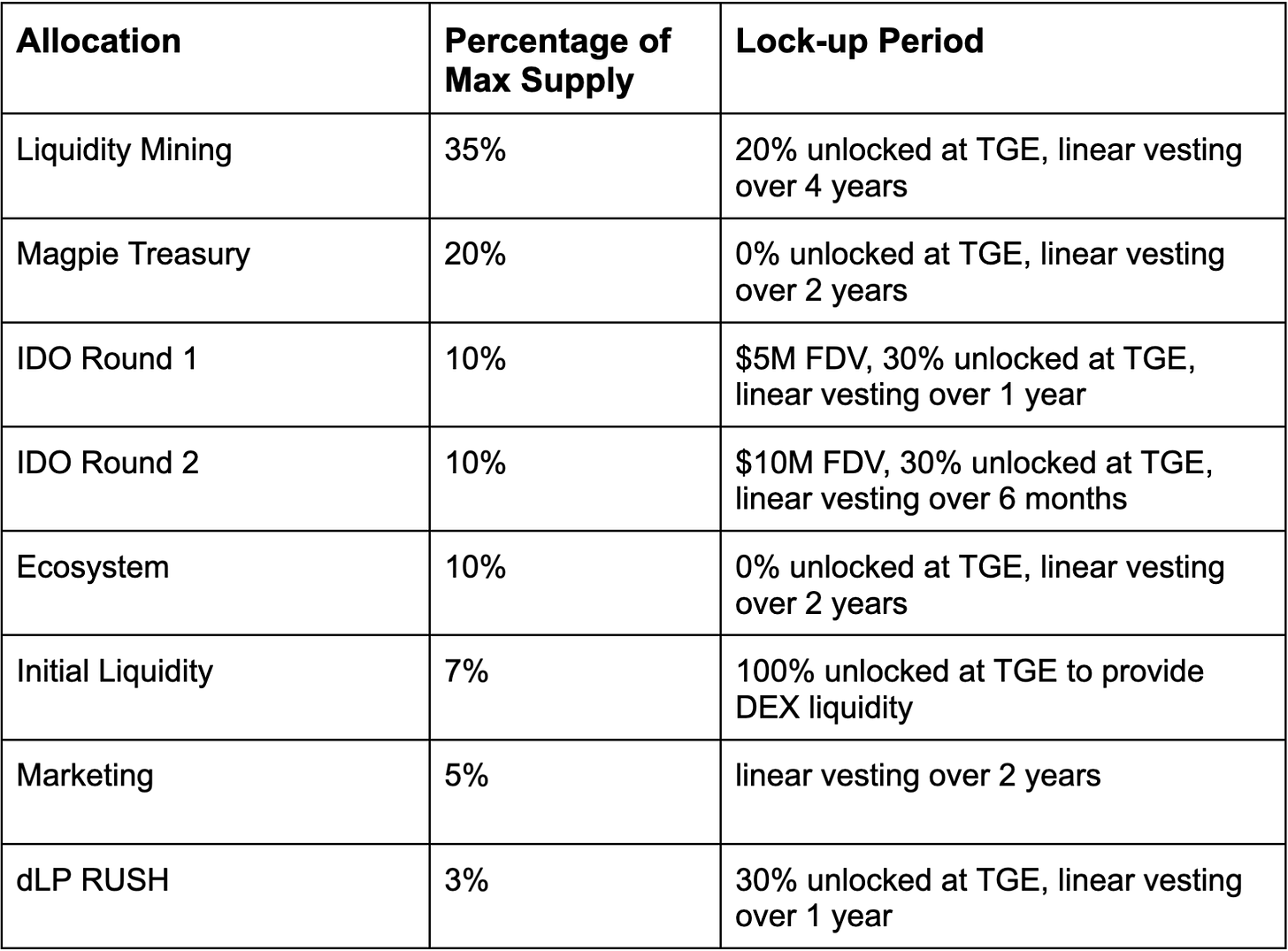

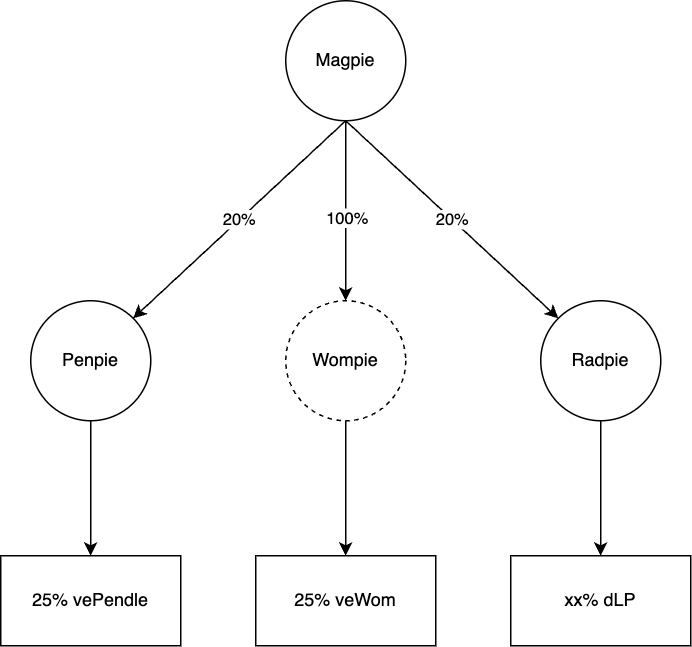

以Magpie 的subDAO, Radiant 的yield booster Radpie 為例。 Radpie 將發行$RDP,其中Magpie 國庫持有20%,此外30% 的IDO 份額也會給到MGP,這意味著

- MGP 持有者可以分享IDO 收益

- MGP 持有者將在未來可以享受到$RDP 的“分紅”

- Magpie 對Radpie 有了極大的控制權,進而擁有對Radiant 的治理權

- Radpie 將會利用Magpie 的團隊資源進行快速啟動

B. subDAO 模式有哪些優勢?

- 信譽,subDAO 繼承ParentDAO 過往積累的信譽,便於啟動

- 增長,獨立的代幣使其可以有充足的激勵增長預算

- 敘事,subDAO 代幣緊跟新敘事,使ParentDAO 也能夠跟上新敘事

- 循環,subDAO 在ParentDAO 生態內聯動以及共享資源,提升效率

- 槓桿,治理權賽道的ParentDAO 可以通過subDAO 實現槓桿治理

B.1 信譽

幣圈新項目最怕的就是rug pull,LP 往往會給新項目很高的風險折價。然而subDAO 能繼承ParentDAO 的信譽,極大的打消了這一方面的顧慮,與KOL 和其他項目方的合作也會變得順暢很多。

並且信譽是可以不斷積累的無形資產,現有項目的成功將會滾雪球式的為後面新的subDAO 鋪路。

B.2&3 增長&敘事

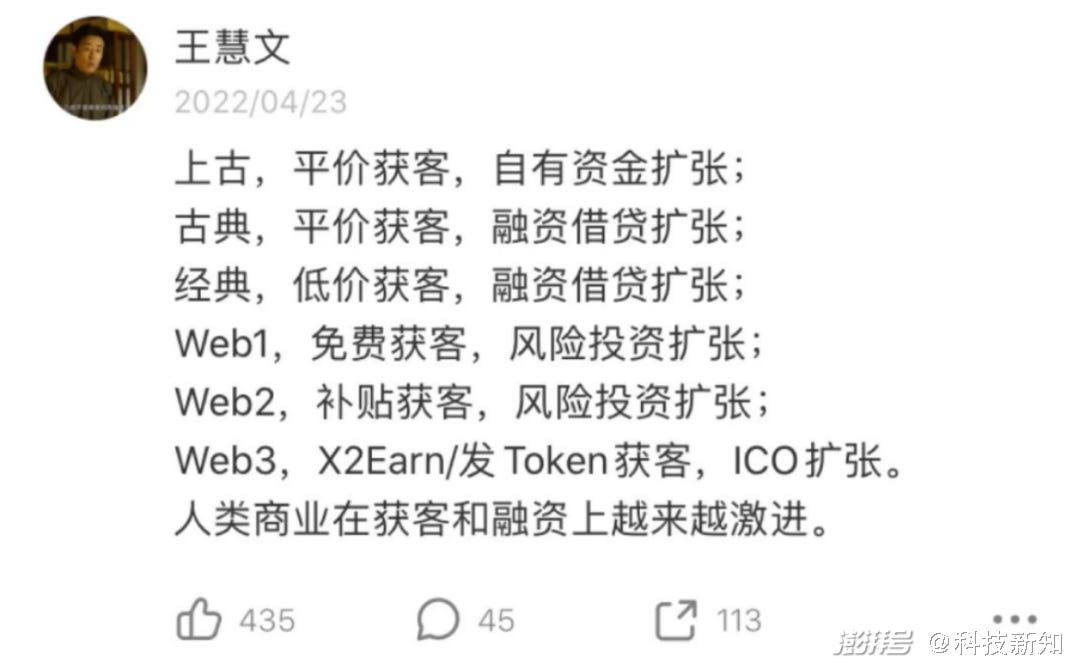

美團聯合創始人王慧文曾銳評web3 有著更激進的獲客和融資模式,而Token 是實現這一模式的工具。老項目開展新業務陷入往往兩難之中,如果大量增發代幣激勵新項目,將會面臨價格下跌,而不這麼做的話很難在競爭中獲勝。

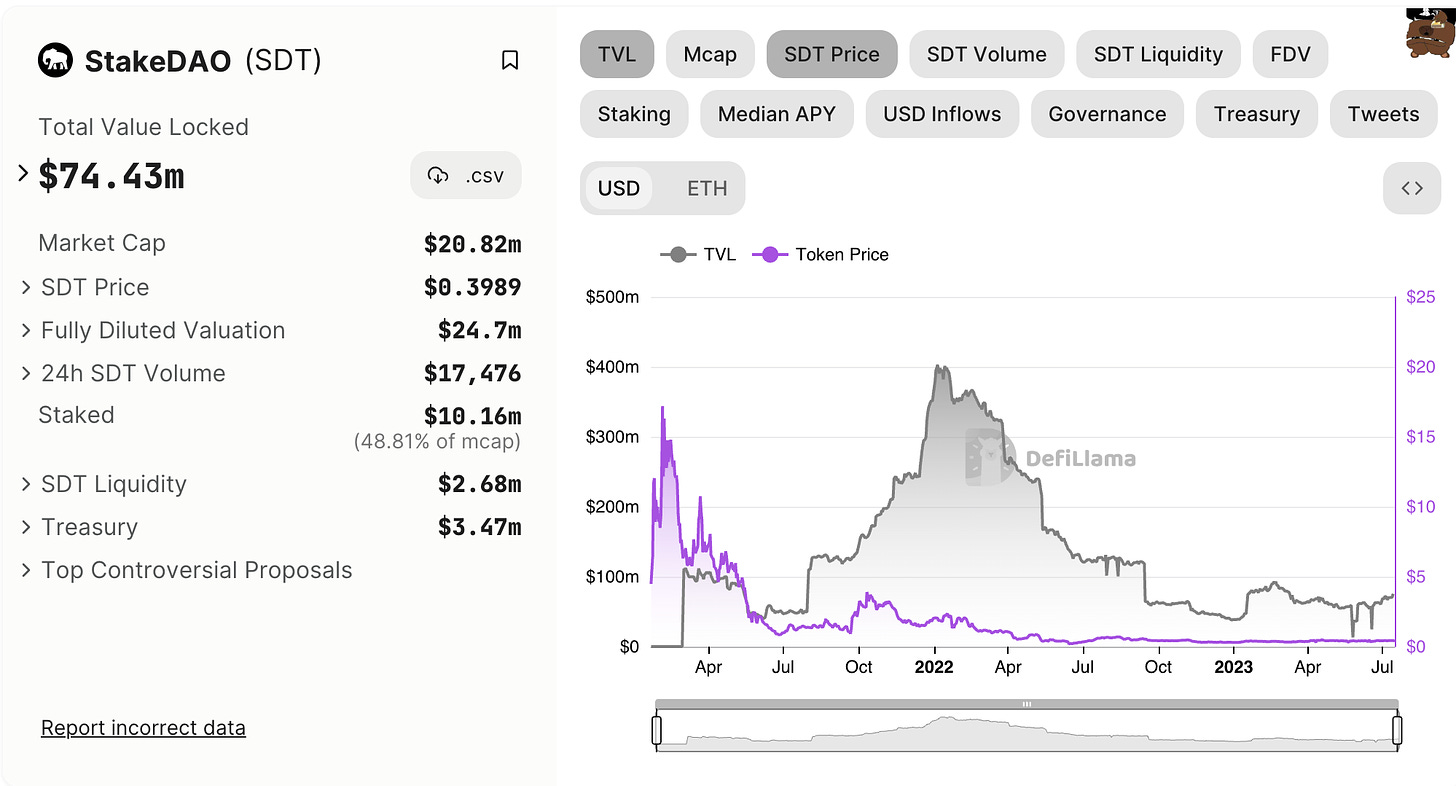

更難受的是由於老項目代幣盤子太大不好炒,定位也不清晰,市場在追逐新敘事時不會將這個代幣納入該敘事的核心討論中。比如StakeDAO 過去一年發展類Convex 的治理權業務,整合了10 個項目但是效果十分有限,其整合了Pendle 卻也沒有分享到很多Pendle 的熱度。

subDAO 模式就不一樣了,比如Penpie/ $PNP 作為一個獨立項目,不但沒有增發任何$MGP, 並且牢牢綁定了Pendle 的敘事。雖然表面上看$MGP 幣價沒有什麼變化,但MGP 是一個Wombat 起家的項目,同類項目WMX 已經最近跌了70% 了,如果沒有Penpie 的話,不難想像MGP 會如何。

B.4 循環

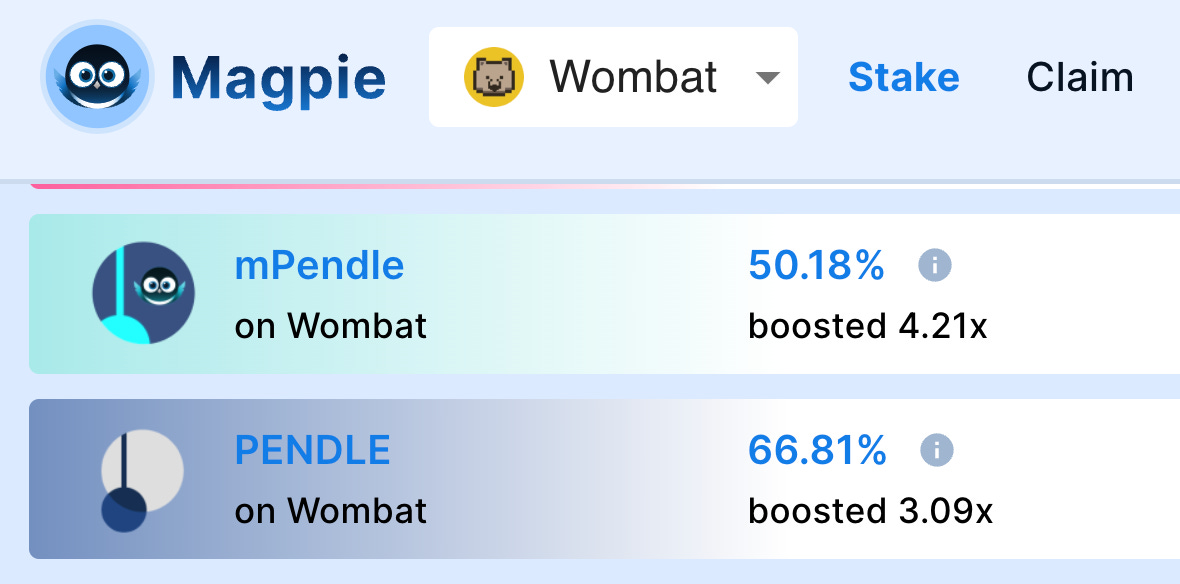

比如最近mPendle/Pendle 交易池上到Wombat,並在尋求使用Bribe 通過MGP 來,這樣一來PNP 的激勵支出就到了MGP 持有者的手裡。

接下來,mWOM/mDLP 以及兩邊的LP 代幣是否也可以登陸Pendle ,然後使用$MGP 和$RDP 去參與Penpie 的賄賂市場呢,雖然目前沒有明確的信息,但按常理推斷,應該是有不小的可能性的。

新排放的代幣通過bribe 還是留在Magpie 體系中,這就是所謂的內循環,肉爛在鍋裡,減少對外淨支出。有內循環自然就有外循環,通過多個項目之間實現資源共享,來降本增效,比如Ankr 通過Magpie Bribe 獲取Wom 激勵,Penpie 也順利的拉過來了。

Magpie 的終局應該是所有激勵代幣均不直接發放,而是通過bribe 在生態內提升效率,互惠互利,以及通過BD 資源共享建立具有更競爭力的的bribery market。

此外Magpie 專注在治理權賽道,與subDAO 模式可以說是天作之合。該賽道與Perp 這類需要持續深耕的不太一樣,在項目搭建起來後,後期工作相對較少,同質化也很高,做新項目基本上可以大量復用此前的工作。

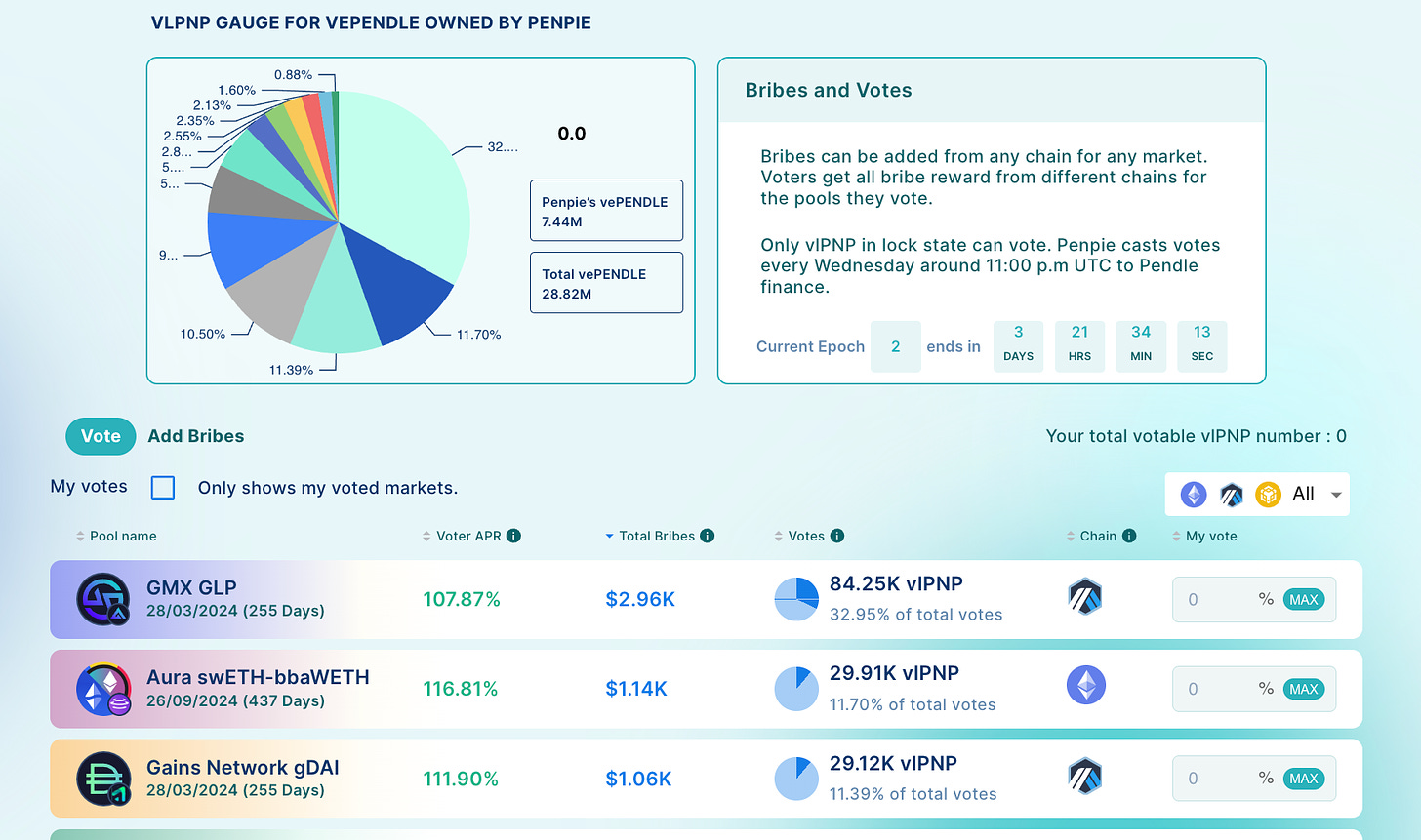

比如Penpie 很快上線了bribery market 的,這個Market 跟Magpie 此前給Wom 做的market 可以說非常相似,這也是資源循環利用的一部分。

B.5 槓桿

以Magpie 為例,名義上Magpie 控制了20% Penpie 的治理權,Penpie 又控制了25% Pendle 的治理權。從一方面講,Magpie 享有20%x25%=5% vePendle 的各項收益,但從另一方面講;對於協議治理, yes or no 這類問題,20% 的Magpie 的投票將會很大程度上決定Penpie 的投票,也就是說其實是有近乎25% 的Pendle 治理權。

這就是所謂的槓桿,雖然subDAO 稀釋了一般權益部分,但在協議治理方面卻是幾乎沒有稀釋,整個Penpie 某種意義上是一致行動人,也就是1/20%=5 倍槓桿。

C. 執行力

subDAO 的想法是美好的,但總得靠執行力去落地。 MakerDAO 的Spark 發布有半年了但未見起色,畢竟就Fork 了下AAVE ,之後也沒有什麼大更新,代幣經濟學都沒影兒,目前根本稱不上subDAO,所以說還是得看團隊的執行力。

總結

subDAO + 執行力,為web3 項目鋪開了增長之路。通過subDAO 進行快速擴張可以獲得充足的新項目增長預算,跟上新敘事,實現生態聯動和資源共享,當然這一切都建立在團隊有出色執行力的基礎之上。

過去DeFi 多數只是一個模塊,無法和大型CEX 的龐大系統進行競爭,但是如果DeFi 可以快速橫向擴張,也成為一個系統的話,或許奇點即將出現