緊趕慢趕,「國產」公鏈們還是想搭上DeFi這趟車。

8月中旬開始,有國人背景的幾大公鏈都陸續公佈了自身在DeFi領域的佈局。

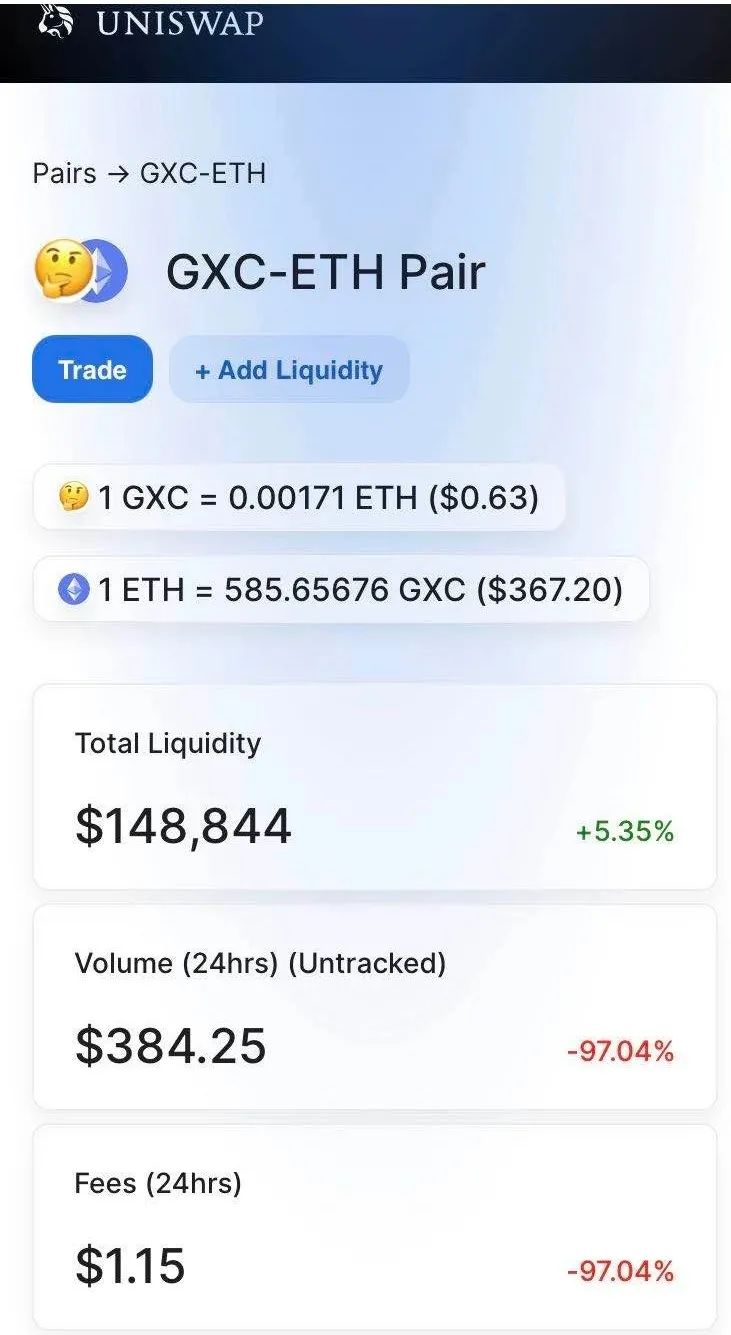

量子鏈(QTUM)佈局以太坊虛擬機(EMV),準備打通與以太坊的鏈接;公信寶(GXChain)通過跨鏈橋接以太坊,GXC已入駐Uniswap。

小蟻(NEO)則在自建生態,基於NEO的DeFi應用Flamingo 預計近期將上線。持續入局DeFi的還有本體(ONT)以及IOST等公鍊網絡。

不過,DeFi不是普通的DApp,它對社區共識、網絡基礎設施、生態的要求都極高。 「最起碼穩定幣得有,」公信寶創始人黃敏強已經意識到這一點。

目前,市場上USDT、USDC、TUSD等主流穩定幣的發行網絡中,無一國產公鏈版本。內部生態用戶、社區共識、基礎設施薄弱;外部則面臨EOS、波卡甚至中心化交易所公鏈的競爭。

市面上DeFi協議的激增,再次說明應用才是公鏈的機會。可惜,國產公鏈本就生態薄弱,內憂外患之下,他們的DeFi板塊還未起步,便陷入困局。

四大國產公鏈跟風DeFi

國產公鏈的短板明顯,但DeFi還是要做。拼拼湊湊,他們正在以不同的方式加入DeFi大軍。

過去兩年裡,「公鏈就好比安卓系統,可以搭載各種App」這句話沒少在各種國產公鏈誕生之初,以普及常識的方式被提起。

不過,國產公鏈上的DApp一直沒有得到大規模的用戶使用。這種局面讓以量子鏈(Qtum)、小蟻(NEO)、公信寶(GXChain)為代表的國產公鏈們,如同土地被開墾出來卻遲遲沒有種上莊稼。這些「地」,後來在加密資產的熊市階段越來越荒蕪。

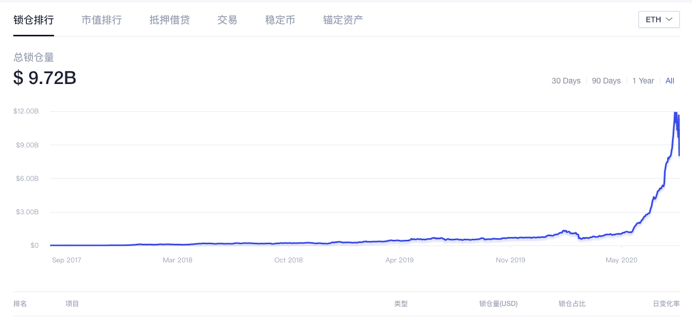

今年,以太坊上的DeFi類應用爆發,釋放出機會。 DeBank數據顯示,9月2日, DeFi類應用鎖倉金額首次達到100億美元,最高為105億美元。

過去2年中,區塊鍊網絡上,無論是社交、遊戲,甚至連博彩應用,都不及這波DeFi,成為真正能帶動整個行業增長的公鏈轉折點。

如此背景下,8月中旬,開始有老牌國產公鏈試圖抓住DeFi這波機會。

8月12日,公信寶(GXChain)宣布,即將推出預言機和GXC-Relay跨鏈中繼,讓公鏈資產GXC的持幣者能無縫鏈接任何生態的熱點,為DeFi做準備。 9月8日,GXC 宣布登陸UniSwap,GXC-Relay跨鏈中繼上線,GXC跨鏈到以太坊,用戶可以通過跨鏈中繼使用以太坊生態內的DeFi項目。

GXC已上線Uniswap

8月16日,量子鏈宣布,完成去中心化交易所Qiswap的設計與開發,實現了對以太坊EVM(虛擬機)的兼容——理論上,在以太坊部署的DeFi 智能合約都可以無縫遷移部署到Qtum 鏈上。此外,量子鏈基金會即將推出100萬美元DeFi 生態獎勵計劃,鼓勵更多開發者在QTUM上移植、開發DeFi 應用。

這10天之後,小蟻開始在各大媒體露面,由Neo Global Development(NGD)孵化,基於NEO 的DeFi應用Flamingo 預計9月中旬上線。官方信息顯示,該協議集成了資產跨鏈、自動做市商DEX、合成穩定幣及自動做市永續合約交易的全棧DeFi。從產品內容看,小蟻這是想把Uniswap、MakerDAO、Synthetix囊括入自身的DeFi產品中。

IOST基金會也在近期推出“DeFi激勵計劃”,投入700萬美元的孵化基金,此外,其節點合夥人開發的IOST版「壽司」Sushi——「南瓜」PUMP挖礦於9月11日正式上線;另一個DeFi應用Allswap也即將上線。

各家都在積極佈局,一切都生機勃勃的樣子。然而,存量市場的競爭環境是殘酷的。

共識弱基建差成主要短板

一些參與過DeFi挖礦的開發者已看到問題所在。

近期,在搞DeFi挖礦的「科學家」謝峰(化名)認為,和普通的DApp不一樣,DeFi想長期發展,需要規模效應,「優秀的開發者都喜歡在以太坊上做DeFi,畢竟大家都有ETH,它是強共識的。」

當前的以太坊儘管速度慢,動不動就堵,但經過五六年的積累,早已形成了一個相對完整的鏈上金融體系。

MakerDAO支持用戶通過智能合約質押加密資產,產出穩定幣DAI,再藉給DAI 的需求用戶供他們自由使用。產生穩定幣的MakerDAO,在以太坊上如同一個去中心化的中央銀行。截至9月12日,MakerDAO的鎖倉金額為12億美元。

Aave、Compound則更像商業銀行,有固定資產的用戶,可以將資產存入這些協議,獲得存款利息;需要特定資產周轉的用戶,則可以抵押其他資產,貸款需求資金。目前,Aave鎖倉金額為15億美元;Compound鎖倉金額為5.3億美元。

Uniswap則是去中心化世界的交易所王者。有了它,用戶通過流動性挖礦獲得的各種代幣可以基本實現相互兌換。再加上Yearn.finance、dYdX等明星應用的支撐,用戶在以太坊上,可以通過加密資產完成數字世界的金融活動。

以太坊DeFi鎖倉金額增長趨勢

近期,公信寶創始人黃敏強在一次採訪中也談到,以太坊外的其他公鏈想要做好DeFi,首先一定要有足夠多的鏈上用戶;還要有資金,公鏈能承載多少資金量,與鏈上本身的市值是有關係的;此外,「起碼得有穩定幣,這是最基本的一個必備條件。」

反觀國產公鏈,別說金融生態, DeFi協議都才剛剛出來。要知道,如今以太坊上鎖倉金額排名靠前的這些應用,除了Yearn.Finance等近期誕生的新項目,大多數都是運營已久、市場檢驗過的成熟應用。 MakerDAO早在2017年就啟動項目,今年帶火流動性挖礦的Compound也早在2018年就已上線。

幾乎是從零開始的國產公鏈們,很難在短時間內構建一個相對完整的生態。這或許是量子鏈上線以太坊虛擬機、公信寶跨鏈通以太坊的原因之一,無非都是想藉用以太坊的規模優勢,為自身引流,這個流量,包括用戶流量,也包括開發者。

但「科學家」謝峰並不看好國產公鏈搭建的DeFi應用。他認為,拋開生態不說,國產公鏈經過近幾年幣價的波動,散戶離去,持幣者較為集中。 「在這些條件下,新人很難進場,即使佈局DeFi,也是這些人相互博弈,上線了,這些固有特點很難讓DeFi在國產公鏈上長久運營」。

9月13日,以太坊的總持幣地址數為4720萬,活躍地址數和新增地址數分別為15萬和3.2萬。同一天,量子鏈的總持幣地址數為200.7萬,公信寶的總賬戶數為126萬。光看持幣地址總數,公信寶和量子鏈加起來都不及以太坊的零頭。

外患加劇困境

自身短板還是內部矛盾,外部市場上,強敵林立。

近期,Tether公司在EOS上增發了價值8500美元的USDT。在此之前,EOS版USDT僅有500萬。 Tether突然「重視」EOS,無外乎因為EOS上的DeFi用戶的穩定幣需求正在增加。

9月5日Tether在EOS上增發5000萬USDT

Defibox和DeFisnetwork,是EOS上跑出來的熱門應用。 Dappreview數據顯示,9月11日,Defibox和DeFisnetwork的鎖倉金額分別為1260萬美元和2500萬美元。按照鎖倉金額計算,這兩個應用都可以躋身市場上所有DeFi協議的前20名。

除了公鏈原生領域外,近期,中心化交易所也開始加入DeFi攪弄風雲。進入9月後,火幣、OKEx、幣安三大交易所都以不同方式接入DeFi,儘管是業務的DeFi化改造,但是奈何CEX的用戶多,流量大。

如果說CEX們玩DeFi,還是形式改造,那麼,CEX最近兩年不斷推進的公鏈,直接帶著用戶流量成了老牌的公鏈威脅。幣安智能鏈已經試圖將以太坊上的各類DeFi應用都帶入幣安生態圈中。

外部競爭激烈,一些公鏈項目還面臨用戶不信任的局面。 IOST在巴比特社區發布的DeFi進展下面,有用戶評論,「別出來忽悠人了行嗎」,「什麼都來蹭DeFi熱度」。

國產公鏈的DeFi之路困難重重。有業內人士認為,短期內,相對現實的做法是讓各種公鏈資產加入到熱門DeFi協議中,用市場的方式重新分發、激活這些資產,「比如讓Compound支持QTUM代幣的抵押,用資產帶流量,用流量帶活自身鏈上的應用。」

這並非不可能。早期,Compound剛推出流動性挖礦時,由於幣價較低,BAT(Basic Attention Token)就是該協議上鎖倉量最大的一種資產。目前,同樣在幣安公鏈上運行的BNB,也實現了在Kava應用中支持抵押借貸。

目前來看,最為接近這一路徑的或許是公信寶,GXC已經上線了Uniswap。不過通常情況下,DeFi協議在增加新的做市挖礦資金池時,更為重視該幣種的流動性和持幣用戶量,分散是很重要的要素。恰恰,不夠分散是國產公鏈資產生態中一直非健康發展的體現。

以太坊DeFi協議的突飛猛進,讓原本生態薄弱的國產公鏈們看到了搭建新應用的曙光。不過,其內部是自身基礎設施、社區共識薄弱的短板,外部又有EOS、波卡等強敵環伺。 DeFi剛剛起步的國產公鏈,困局一時難以打破。