3月10日,在灰度比特幣信託GBTC連續9天負溢價後,灰度的母公司DCG表示計劃購買2.5億美元的GBTC。

此舉被解讀為DCG自產自銷,想要把連續多日的負溢價扭轉為正。在表達嘲諷的同時,行業從業者們的字裡行間也體現出一種“被支配感”。

灰度已經成為比特幣漲跌的風向標。除了灰度外,還有14個公開交易的金融產品把比特幣作為標的資產,25家上市公司把比特幣加入投資組合。

這除了說明比特幣被更廣泛的大眾所接受外,也體現出行業正在向局部中心化和初期壟斷的方向發展。像DCG這樣的主流參與者們還在加速佈局。

GBTC為什麼會負溢價?

GBTC是灰度(Grayscale Investment)推出的比特幣投資產品。灰度把大約0.001枚的比特幣打包成一個GBTC。

所謂負溢價就是指GBTC的價格比標的資產——0.001枚BTC的價格低。

以撰文時的數據為例,比特幣的價格是54224美元/枚,相當於每個GBTC的標的價格是54.224美元。 GBTC在二級市場的價格是51.38美元/股。所以GBTC的價格比標的物的價格低5.2%。

GBTC和比特幣的價格之所以會脫節是因為它們在兩個市場流通。 GBTC在股市流通,而比特幣在加密貨幣市場流通。兩者的價格取決於各自市場的買賣情況。

當我們說GBTC負溢價了,其實是在說二級市場對GBTC的購買需求減弱了。所以要解決GBTC為什麼會負溢價這個問題,我們可以先分析二級市場投資者購買GBTC的動機是什麼。

總結一下有這樣幾個理由:一,合規;二,方便。傳統投資者只要像買股票一樣買GBTC就可以獲得比特幣敞口,而且不用擔心託管之類的問題;三,對GBTC有上漲預期。這種預期可以轉換成對比特幣的上漲預期。畢竟資產有上漲的趨勢,炒作這種資產才有利可圖。

目前正值牛市,比特幣價格呈現上揚的趨勢,所以第三點並不構成二級市場對GBTC需求減弱的原因。負溢價的原因可以定位到第一、第二點上。

事實上,結合目前不斷有比特幣ETF被批准並在股票市場上交易,我們就能聯想到一種可能性,那就是灰度有了越來越多的競品。在比特幣合規敞口上,壟斷已經不再是灰度的特權。

在今年2月份,有三隻比特幣ETF獲得加拿大證券監管機構的批准,並上線多倫多交易所交易。這三隻ETF分別是:Purpose Bitcoin ETF(交易代碼BTCC)、Evolve Bitcoin ETF(EBIT)、CI Galaxy Bitcoin Fund(BTCX)。

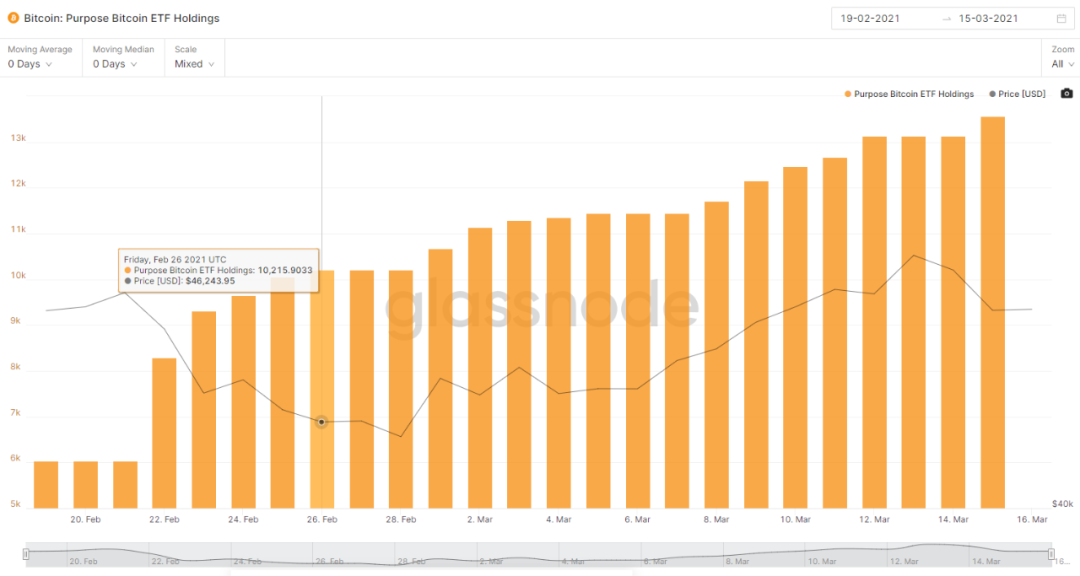

其中,Purpose Bitcoin ETF是全球首只獲批的比特幣ETF。根據媒體的報導,這只基金上市後呈現出爆炸式的增長。截止撰稿時,該基金的管理規模已經達到13565枚BTC。

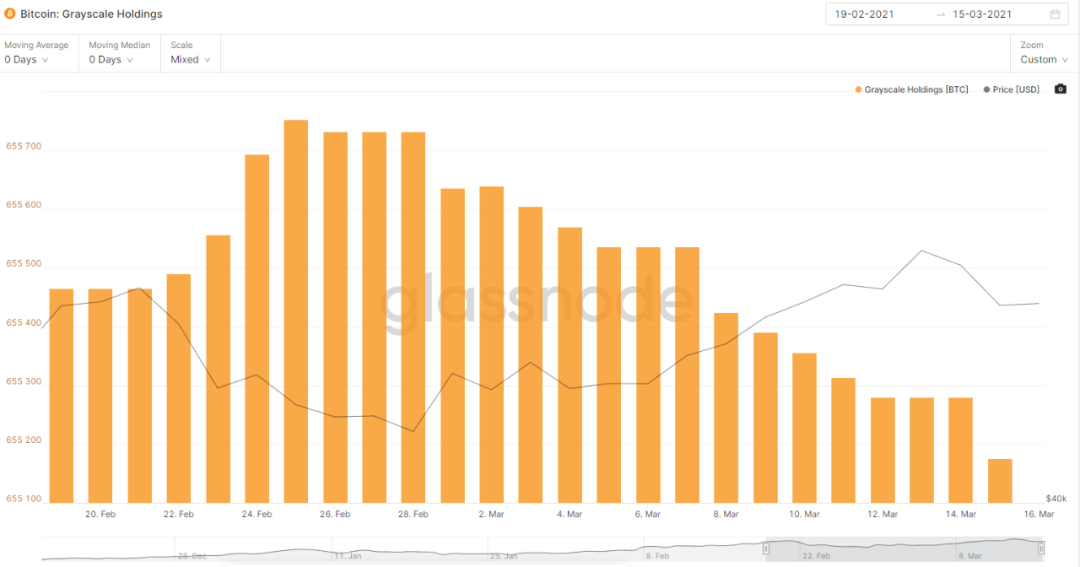

在Purpose Bitcoin ETF持倉量增長的同一時期,灰度比特幣信託GBTC管理的比特幣數量正在持續減少。儘管GBTC還管理著65.5萬枚比特幣,遠超同類型基金,但是最近一段時間,GBTC和BTCC之間這種此消彼長的趨勢十分明顯。

Purpose Bitcoin ETF持倉變化,來源:Glassnode

灰度GBTC持倉變化,來源:Glassnode

像Purpose Bitcoin Fund這樣的合規敞口之所以能“後來居上”,可能是因為它們相對於GBTC存在一些優勢。

灰度對管理的比特幣資產收取2.5%的管理費,而Purpose Bitcoin Fund的管理費為1%。灰度的GBTC有6個月的鎖倉期,而Purpose Bitcoin Fund沒有鎖倉期。

除了最近獲得批准的三隻比特幣ETF外,Bitcointreasuries.org信息顯示,灰度比特幣信託至少還有11個競品。此外,儘管多次被美國證監會拒絕,包括VanEck、Valkyrie在內的多家公司還在持續不斷地提交比特幣ETF申請,美國首只比特幣ETF有可能在今年面世。

曾經壟斷比特幣合規投資入口的灰度,目前正面臨著激烈的競爭。

DCG“操縱市場”

灰度比特幣信託GBTC之所以能如此成功,得益於它的機制。

首先,合格投資者在一級市場用現金或者比特幣購買GBTC是一個單向的過程,GBTC不能被贖回成比特幣。灰度通過這種方式變相地減少了比特幣在市場上的流通量,推高了幣價。

其次,在比特幣價格整體上揚,GBTC正溢價的時候,因為二級市場對GBTC需求旺盛,所以可以同時參與一級市場和二級市場的合格投資者成了最好的“搬運工”。

他們持續地收購市場上的比特幣,把它們轉換成GBTC,然後再在GBTC解鎖後把GBTC轉手到二級市場賣出,獲得的資金再用於復投GBTC,以此不斷地賺取溢價收入。

這時合格投資者成了比特幣買盤中非常強勁的一支力量。這也是為什麼每當有大量GBTC解鎖,比特幣的價格常常能被推高並鞏固的原因。

第三,當GBTC負溢價的時候,合格投資者是否會繼續投資GBTC將取決於多個因素,例如:

-標的資產比特幣本身的漲幅如何,投資GBTC的收益是否仍然高於投資股票、債券等資產。

-合格投資者對於合規和免稅的需求是否強烈。一方面,投資GBTC可以實現免稅;另一方面,合格投資者是否願意直接持有比特幣,因為在GBTC負溢價時,直接持有比特幣的收益/損失優於持有GBTC。 -扣除掉灰度收取的管理費等成本後,投資GBTC是否仍然能帶來收益。 -是否有其他表現更好的合規投資產品可供選擇。

在GBTC負溢價的時候,情況會變得複雜很多,但可以肯定的一點是,GBTC負溢價越嚴重,合格投資者購買GBTC的動力就越小。

而即使是在這種情況下,灰度及其母公司DCG仍然掌握著一部分主動權。正如我們所看到的,DCG想要親自下場拉盤。 3月10日,在灰度比特幣信託GBTC持續多日負溢價後,DCG宣布了2.5億美元的GBTC買入計劃。

二級市場一旦有大量資金買入,GBTC的價格就會上漲。如果GBTC恢復正溢價,那麼可能又會有大量合格投資者參與進來。此外,DCG發布這一公告對市場情緒也會產生影響。

從傳統金融市場的評判標準來看,DCG有很大的“操縱市場”的嫌疑。 DCG以及灰度有“操縱市場”的能力,但如前文所述,灰度也在被同類型基金、ETF、ETP產品間的競爭所製衡。

巨頭乾預與被動牛市

GBTC負溢價只是冰山一角。 DCG買GBTC,Microstrategy買BTC、特斯拉買BTC、美圖買BTC......比特幣市場的發展規律與其說是牛熊週期,不如說是巨頭乾預下的被動牛市。

在這個過程中,無論是從資本、信息、工具,還是思維等方面衡量,散戶們已經越來越失去話語權。

另一方面,巨頭間的競爭也正在變得越來越激烈,它們在加速佈局和壟斷。以DCG為例,除了灰度作為其加密資產管理業務分支外,DCG的觸角還覆蓋到礦業、媒體、交易與借貸等多個領域……