北京時間4月8日早上,在算法穩定幣項目Fei陷入巨大爭議之際,Fei Labs創始人Joey Santoro決定關閉了備受爭議的燒傷機制,其發佈公告稱:

“我們已經聽到了你們的評論,我們專注於實現穩定性,並依此進行構建。我們已經關閉了燒傷及獎勵措施,以解決昨天披露的漏洞。社區可以動用PCV中超過10億美元的資金來支持FEI和TRIBE。關閉燒傷激勵機制也將釋放FEI的拋售壓力,並使用PCV來幫助恢復錨定。其他提議可以進一步利用PCV來實現這一目標。這個過程將有助於建立一個致力於Tribe的社區。本週,我們的首要任務是部署激勵合約所需的修補程序,並負責任地披露技術問題。同時,我們亦會制定一項提議,以加快使用PCV來恢復錨定價的進程。今後,我們將支持獎勵TRIBE持有者的提議,我們希望Tribe與協議的長期成功保持一致……”

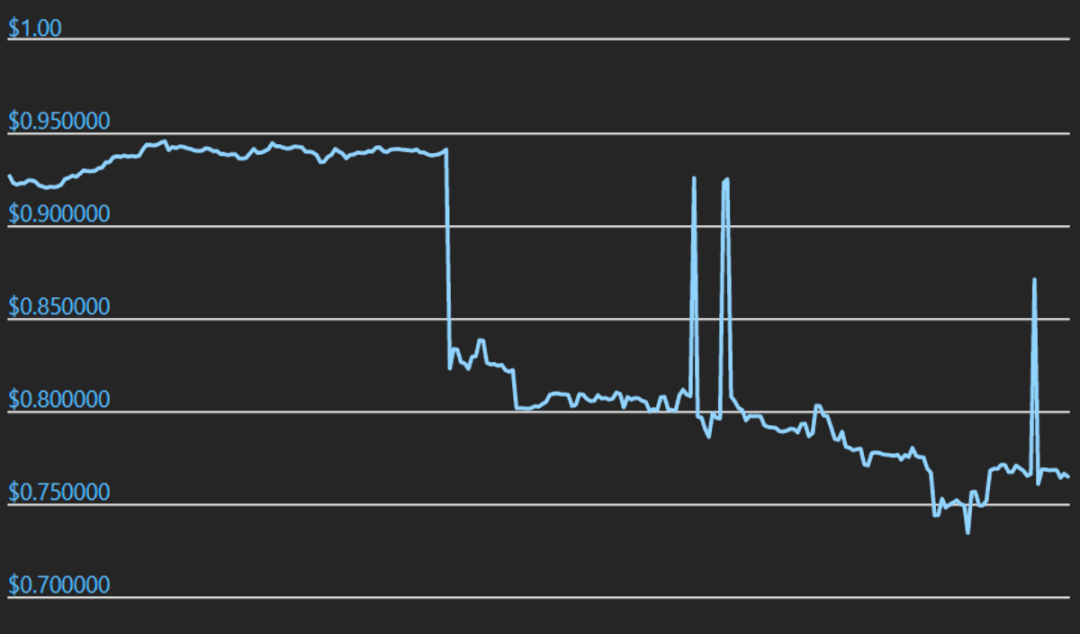

而在昨晚,在ETH跌至2000美元以下之後,Fei在Uniswap上顯示的價格一度跌到了0.9美元以下,而根據此前設定的燒傷機制,此時用戶在Uniswap上賣出Fei就意味著其會失去所有的資金,而在二級市場,Fei的交易價格也跌到了0.73美元左右,恐慌的情緒開始在Fei社區蔓延,這也迫使Fei團隊最終關閉了燒傷機制。

而針對近期FEI協議的表現,rekt也撰文進行了報導,其在文章開頭便寫道:

項目融資過多,也未能實現錨定,所有參與者都被割了。

FEI的推出獲得了Andreessen Horowitz、Framework、Coinbase等大牌機構的資金支持,但在DeFi領域,獲得大牌玩家支持的意義並不是很大,我們很難將該項目視為是成功的。

FEI未能維持其1美元的錨定匯率,協議治理代幣TRIBE自推出以來已下跌約30%。

Fei的機制設計導則其用戶被迫陷入監禁狀態,這一項目被廣泛視為是一場災難。

1 Fei的未來會是什麼,算法穩定幣的未來又會是如何?

2014年,研究者發表的兩篇學術論文,詳細闡述了目前大多數算法穩定算法所基於的兩個主要概念。

Ferdinando M Ametrano的《哈耶克貨幣》論文提出了貨幣總供給隨需求變化的rebase模型。 Robert Sams提出的鑄幣稅股份制是一種雙代幣機制,即穩定資產本身以及波動的“鑄幣稅股份”,其所有者根據穩定資產的供求關係受益或遭受懲罰。

這兩篇開創性的論文為後來構建去中心化的非波動性加密資產(例如ESD、Basis、RSR、Frax以及現在的FEI)的許多嘗試奠定了基礎。

大多數被認為“成功”的穩定幣都基於抵押品儲備類型,這些模型運作的很好,但去中心化版本的問題是資本效率低下,並將抵押資產置於風險之中。由於所需的超額抵押,這些穩定幣的採用也受到一定的限制。

Ampleforth和Empty Set Dollar(ESD)試圖在不依賴任何抵押品的情況下創造主權穩定貨幣,然而,它們所創造的貨幣根本無法實現穩定。

可以說,最成功的去中心化穩定幣協議依舊是Maker (DAI),它依賴於用戶擁有的抵押品來創建非波動的去中心化資產。然而,它並不完美,無法對DAI進行閉環套利,因此其價格並不完全穩定,並且協議面臨著擴容問題。

從2020年初至2021年初,所有形式的穩定幣總市值從59億美元增長到400多億美元,增長幅度達到了577%。

與ESD 1.5 以及Frax等概念一起,Fei代表了算法穩定幣的第二波浪潮。儘管Fei的推出還遠遠不夠完美,其也讓人們對該項目未來能否成功產生了懷疑,但很容易理解為什麼人們仍在努力構思所謂“完美的穩定幣”。

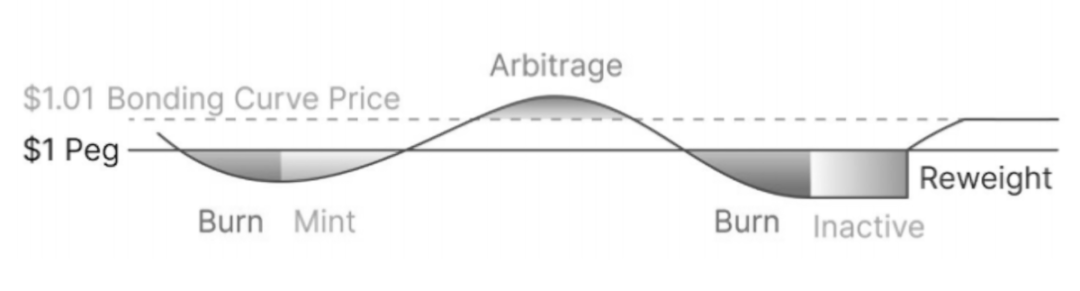

FEI使用了一個聯合曲線以及“直接激勵”代幣模型來維持一個流動性市場,其目的是讓ETH/FEI的交易價格能夠接近ETH/USD的市場價格。

在幾天前發生的Fei創始代幣發行事件中,用戶可通過存入ETH獲得折扣價的Fei,並獲得額外的治理代幣空投,這似乎是一個吸引人的機會,最終導致17000多個獨立地址參與了這次活動。

然而這一折扣價是存在條件的,只有在參與資金不到2.5億美元ETH的情況下,創始階段的Fei才會有折扣,而在最後階段,共有價值13億美元的ETH參與了創始階段,這意味著折扣已經取消,同時這些ETH不可逆地轉給了項目的PCV合約地址,其最初會用於建立Uniswap流動性池。

在上線後,Uniswap FEI/ETH池的流動性一度超過了26億美元,這就是由創始階段籌集的ETH創建出來的。

然而,這些數字對於FEI項目而言並沒有起到積極作用,因為Fei很快就脫離了錨定價,其聲譽也隨之一落千丈。

2 到底哪裡出了問題?

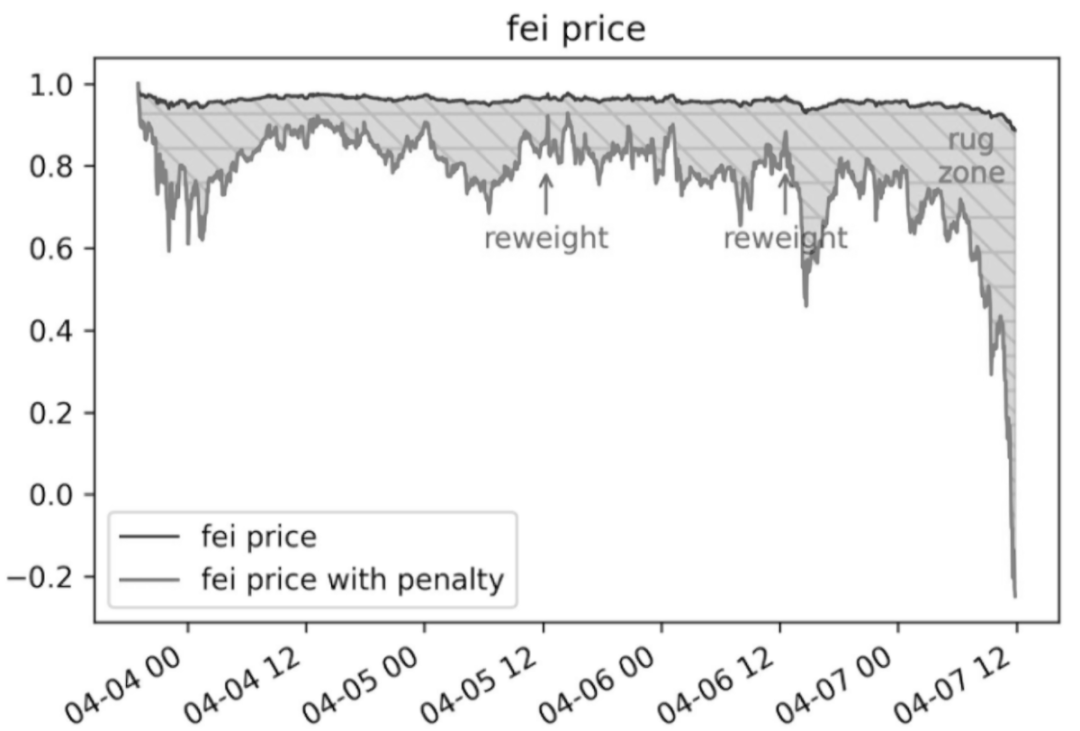

最初的脫錨,主要是因為大量的TRIBE拋售壓力,並且Fei協議會懲罰那些出售FEI的人,並獎勵那些在水下買入FEI的參與者,而要將TRIBE兌換成ETH,參與者就要面臨懲罰。

更糟糕的是,儘管Consensys Diligence和Open Zeppelin對Fei協議合約進行了審計,但Fei的激勵計算中出現了漏洞,這迫使團隊關閉了在水下買入Fei的鑄幣獎勵,官方還發表聲明稱:

“reweight將會在沒有鑄幣獎勵的情況下繼續發生。”

對此,@bantg用如下圖表記錄了FEI reweight的影響。

正如Emin Gün Sirer在推特上評論的那樣:

“讓我們來檢查一下FEI,它的核心構想是這樣的:為什麼穩定幣會低於其錨定價?因為人們在拋售,所以,讓我們懲罰那些在水下出售FEI的人吧!價格越低,那麼懲罰力度也就越大,如果你在低於錨定匯率的情況下出售FEI,則接受者收到的FEI就要比你轉移的要少,FEI團隊的人認為這種機制應該會提高Fei的價格。但是現在,讓我們向前看一點,而不是僅僅做顯而易見的邏輯推理的一步(“當低於錨定匯率時,讓我們懲罰轉賬”)。每筆交易都有一個買方和賣方,如果你懲罰賣方,那麼你也在懲罰買方。FEI的懲罰機制不僅會使供給消失,也會使得需求消失。它懲罰了雙方,從而縮小了幣的可行性範圍。當價格變低時,它只會使有效價格變低,而這與設想的結果正好相反!”

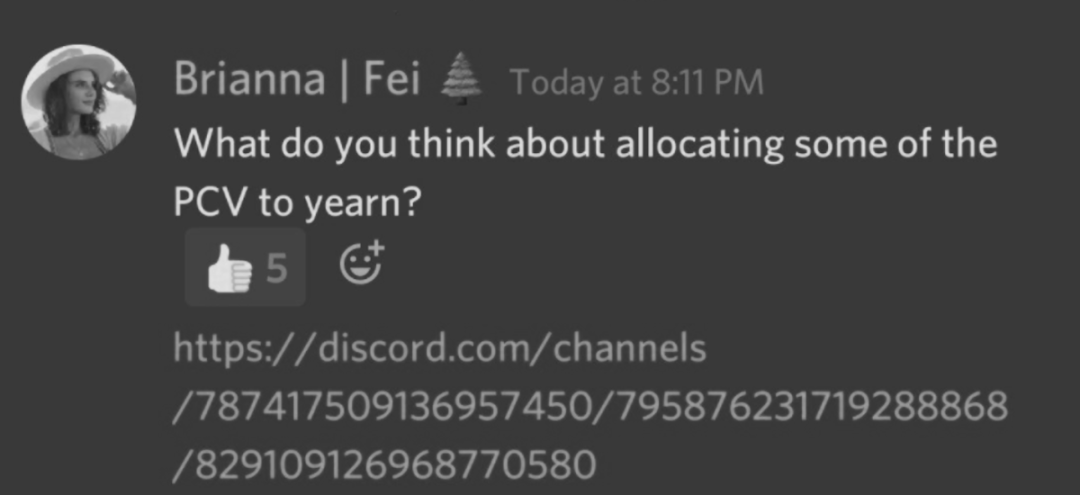

當其中一位Fei創始人提議將部分PCV分配給Yearn時,這一想法在Twitter上遭到了批評,Karoo開玩笑說:

“我們的項目沒有按計劃進行,所以,我們為什麼不從你們給我們的ETH中獲取一些收益呢。”

Banteg則在一個公共小組中表示:

“就我個人而言,我強烈希望他們拆開資金,並為其用戶退還一部分資金,即使這意味著不會有超過50%的TVL會部署到Yearn。”“我們並不決定誰使用這個協議,畢竟,中立是我們一直在爭取的。”

然而,Julien Bouteloup可能不同意這一說法,因為他公開發布了一份Fei持有者的“黑名單”,他建議未來的空投不應該接受這些地址。

Fei項目是一場資金過剩的災難,它的支持者和批評者都提出了極端的意見,很多人認為這是一次失敗的實驗,還有人提出“所有的ETH都應該退款”,其他人只是重申了他們對該項目的信心,比如Compound創始人R. Leshner發布推文稱:

“我仍然出價0.70美元,我會買下你能賣給我的所有的FEI。”

也許最明智的立場會稍微不那麼極端。

目前看來,這個實驗還沒有獲得成功,另一方面,它也完全沒有必要籌集這麼多的資金,正如Fiskantes在推特上所說的:

“最擁擠的投資機會,從來不是最好的。”

對於未來的金融實驗,我們是否會繼續看到這種融資水平,還是我們正在達到一個轉折點?