原文標題:深度|以太坊之外的世界:多鏈YieldFarming收益指南

作者| Ben Giove

摘要:在Solana、Avalanche和Terra上有的絕佳的Yield Farming機會。

親愛的Bankless社區:

我們生活在一個多鏈世界裡。

但話又說回來,我們總是這樣。

Coinbase、Gemini、Binance、Kraken——這些只是中心化的側鏈,使用以太坊和比特幣等鏈進行資產註冊和結算。

新的東西是有應用、收益和用戶的非以太坊'DeFi' 鏈的數量。我把'DeFi' 放在引號裡是有原因的。我很懷疑這些鍊是否足夠去中心化以保證這個稱號。再一次,開放金融可能是一個更好的術語。

它們的抗腐能力足以成為世界貨幣系統的基礎層嗎?

不,還沒有......從我的角度看還沒有。

我也不認為世界金融體系會基於Binance或Robinhood或Flow。但這並不意味著他們在加密貨幣和DeFi中沒有作用。金融科技和加密貨幣將在這十年以1000種新的方式融合在一起。

那麼,這些非以太坊鏈現在扮演什麼角色?

他們提供收益率。

精明的Bankless讀者可以收集這種收益率,並將其轉化為他們喜歡的任何資產。美元、ETH、BTC......或其他東西。

以下是我在最近的一個公開主題中所說的。

Bankless將始終覆蓋無銀行的生態系統,無論是比特幣、以太坊,還是其他東西。但我個人對'DeFi '不太感興趣,因為它很容易在底層被新銀行集團控制。發現差異是我們正在進行的無銀行之旅的一部分,這並不容易。

我們不是由風險投資公司支持的。我們是由價值觀支持的。因此,我們的目標是在方法上保持開放的心態,不被包裝所蒙蔽,但也要在價值觀上保持堅定。 Bankless是一家論文驅動的媒體公司。

有一個版本的加密貨幣對世界有利,有一個版本的加密貨幣使一切變得更糟。我們正在為前者而戰。

不是比特幣極致主義者,或以太坊極致主義者,是Bankless的極致主義者。

記住protocol sink thesis。記住我們在這裡的原因。

還有......玩得開心,享受收益!

- RSA

Token星期四

作者:Ben Giove,Bankless貢獻者和Chapman Crypto的總裁

多幣種收益耕作指南

我們生活在一個多鏈的世界。

由於以太坊的高額Gas費持續存在,渴望收益的用戶不得不在永無止境的追求回報的過程中尋找其他地方。

幸運的是,有幾個網絡很好地幫助吸收了加密貨幣原住民對使用這些系統的貪婪慾望,為他們提供更便宜和更快的交易——儘管安全保證較低。最重要的是,這些應用程序,有時甚至是網絡本身(或兩者),正在為願意承擔風險的收益農戶提供大量的流動性挖掘獎勵,並將資本部署到這些較新的系統。

下面我們將談一談farmers在目前經歷了大部分增長的三個生態系統中可獲得的一些機會。 Avalanche, Solana, 和Terra。

這些當然不是唯一的機會,甚至不是收益最高的。但是,鑑於這些系統中的許多協議都是非常早期的,沒有經過戰鬥的考驗,所列出的協議打算在風險和回報之間取得健康的平衡。

一如既往,請對以下的內容做有責任的辨析。

1)Avalanche的收益機會

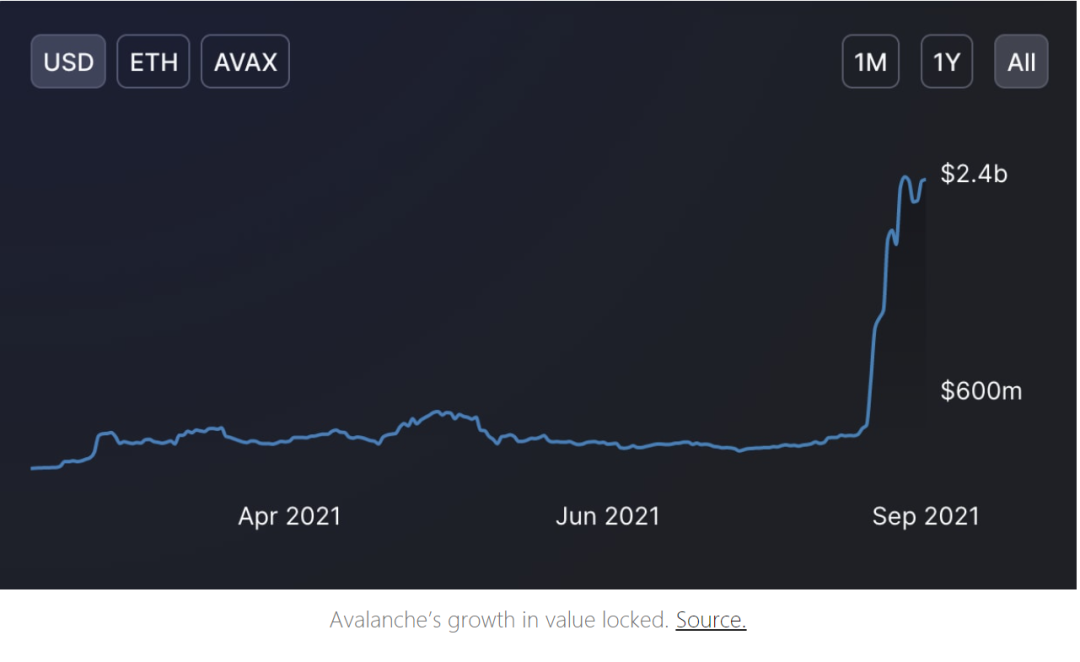

最近幾週,Avalanche生態系統經歷了巨大的增長。

在不到三週的時間裡,該網絡的價值鎖定從3.39億美元爆炸到22億美元,這是由Avalanche Rush——一個1.8億美元的流動性採礦計劃的宣布所催化的。該計劃將很快對主要的以太坊DeFi協議(如Aave和Curve)進行穩固的獎勵。

伴隨著AVAX和Avalanche DeFi token價格的飆升,對於願意過鏈的精明farmers來說,有許多高收益的機會,並利用快速確認和大幅降低的Gas費用,這些費用僅在0.50-2.00美元之間。

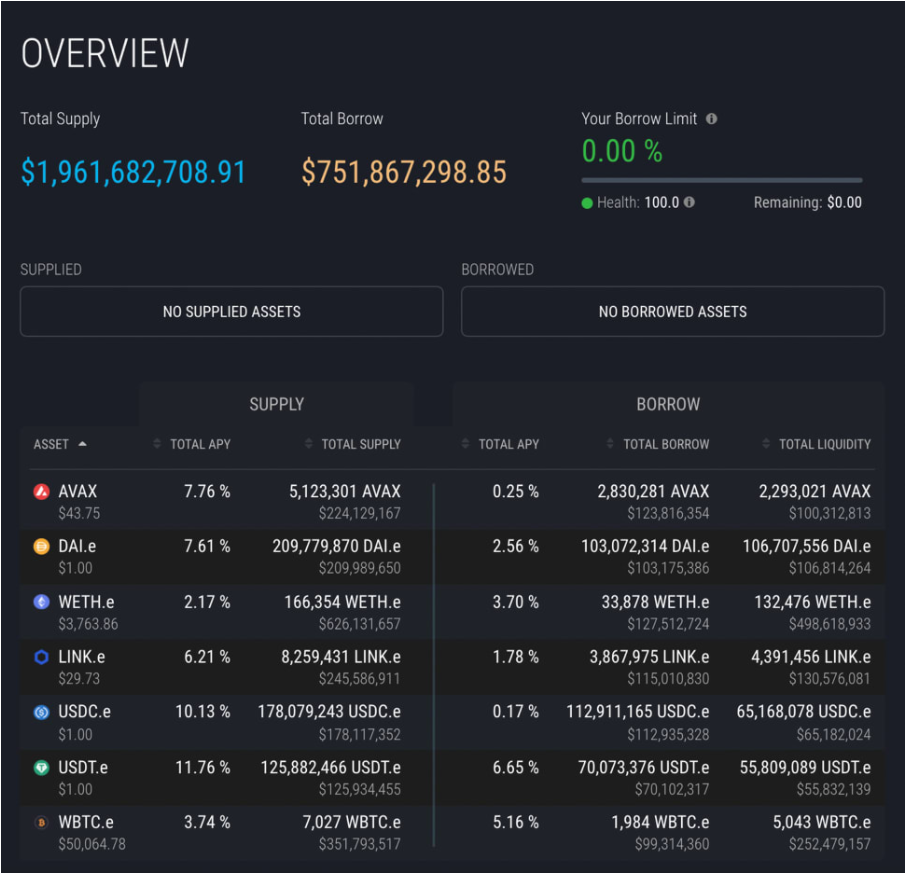

Avalanche機會#1:BenQi

投資回報率估計:2-12% APY ????

鑑於Aave還沒有在Avalanche上推出,BenQi是目前網絡貨幣市場領域的國王。該協議經歷了令人難以置信的增長,在其推出後的兩週內吸引了超過12.1億美元的TVL。這個新興的貨幣市場協議一直是催化資本注入雪崩生態系統的關鍵動力。 BenQi目前有一個300萬美元的流動性挖掘計劃,存款人和借款人通過賺取QI和AVAX獎勵來激勵參與該系統。

該協議目前支持AVAX、wETH、wBTC、LINK、DAI、USDC和USDT的存款和借貸。必須認識到,儲戶的收益率在2.20-11.76%之間,這取決於資產,收益率由利息和代幣獎勵的組合組成。在市場的另一邊,借款人可以獲得0.24%至6.80%的淨APY(獎勵-利息)。這意味著farmer可以通過借款獲得報酬,並實現各種不同的策略。

例如,一個wBTC持有者可以採用一種策略,將他們的token存入,以賺取3.78%的APY,然後他們可以用這些token作為抵押品來借款,賺取未償還債務的5.30%APY。這允許farmer在賺取資產收益的同時將清算風險降到最低,因為他們的債務價值將與他們的抵押品價值同步移動。 (我們中更墮落的人可以遞歸地重複這個過程)。 )

Avalanche機會#2:Trader Joe

投資回報率估計:20-85% APY ???? ????

Trader Joe是Avalanche上最大的去中心化交易所,持有超過4.55億美元的流動性,自8月23日以來促進了1-2億美元的日交易量,在這兩個指標上明顯超過了先行者Pangolin。

該協議目前正在激勵23個不同的代幣對,流動性提供者可以用他們的LP代幣來賺取JOE獎勵,即DEX的原生治理token,以及每次交換的0.25%交易費。這些對在資產構成、收益率,當然還有風險方面有很大的不同,允許farmer表達各種不同的觀點。

例如,不希望有價格或無常損失風險的規避風險的farmer可以進入USDC/DAI和USDT/DAI池,以獲得目前在23-24%年利率之間的收益。

此外,相信市場將處於區間波動並願意承擔一些風險的farmer可以在wETH/USDT、wBTC/USDT和AVAX/USDT池中獲得29-86%的年利率。最後,願意承擔最大價格和無常損失風險的farmer可以在協議的一些風險池中獲得三位數以上的收益。

????????額外收益機會

JOE質押-29%的年利率-押注JOE,以xJOE代幣的形式獲得每次交換的0.05%。

2)Solana收益機會

Solana是另一個生態系統,在過去幾個月經歷了強勁的增長。在SOL價格上漲、網絡上推出新協議、小型NFT狂熱以及採用Phantom Wallet的刺激下,Solana自7月以來,其TVL上漲了近6倍,達到36億美元。

儘管它仍然處於早期階段,有500ms的確認和低於0.01美元的費用,但有幾個值得注意的機會,farmers可以有效利用資本。

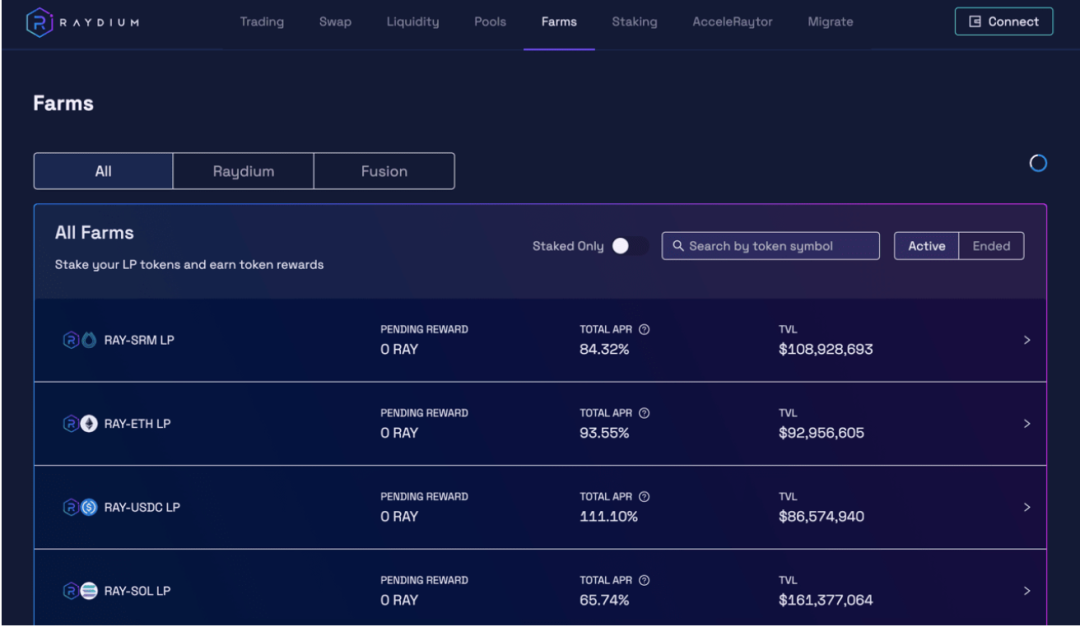

Solana機會#1:Raydium

投資回報率估計:17-154% APY ???? ????

Raydium是Solana上最大的AMM,有超過13.5億美元的價值被鎖定,每天的交易量超過2.2億美元。 Raydium是獨一無二的,因為它為Serum提供流動性,這是一個基於Solana的中央限價訂單簿(CLOB)DEX。這意味著交易者可以在任何一個協議中獲得流動性,為他們的交易獲得最低的滑點,而LP可以通過Serum的交易量提高他們的回報。

Raydium為收益farmer提供兩種機會。

第一種是'Raydium農場',RAY-SRM、RAY-ETH、RAY-SOL和RAY-USDC、RAY-USDT貨幣對的流動性提供者可以用他們的LP代幣來賺取RAY的獎勵,同時每次交換都有0.22%的費用。

這些收益率目前在66-117%的年利率之間,這取決於配對,RAY-USDC和RAY-USDT在這個頻譜的高端,可能是由於farmer對這些池子在趨勢性市場中可能產生的無常損失的風險進行定價。

Raydium的farmer也可以進入'融合池',這是Solana生態系統中其他項目的激勵性交易對。目前有13個融合池,其中著名的協議,如Mango Markets、Mercurial Finance和Cope分別以其本土治理代幣激勵MNGO-USDC、MER-USDC和COPE-USDC對。這些資金池目前的收益率在17-154%之間,這取決於代幣,但當然也伴隨著不透明的損失風險的增加。

????????額外收益機會

RAY質押-20%的年利率-採取RAY的方式,以額外的RAY代幣形式賺取平台上每筆交易的0.03%。

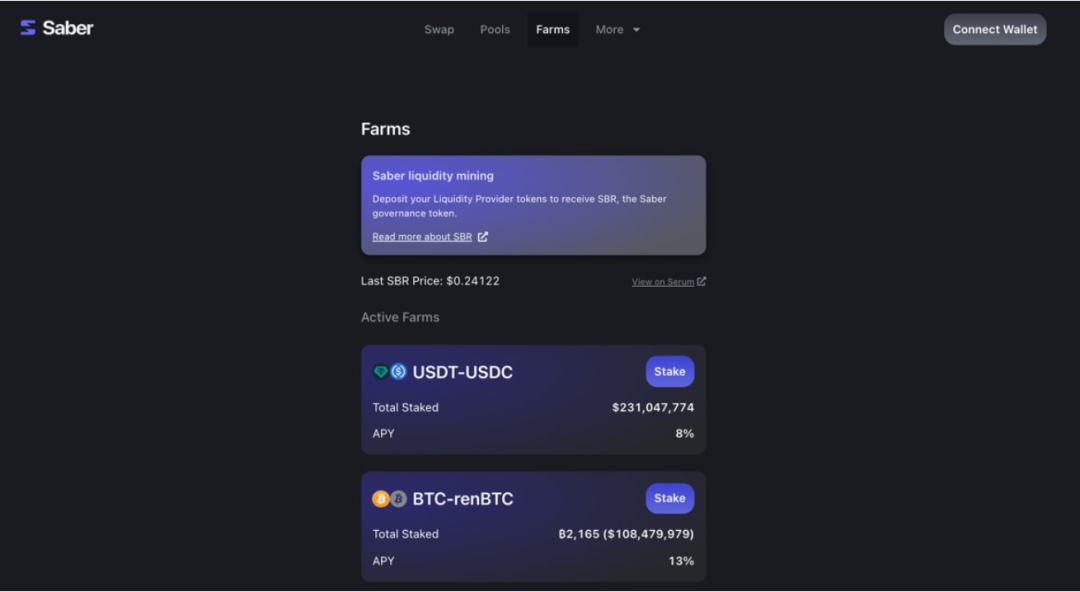

Solana機會#2:Saber

投資回報率估計:28-34% APY ????

Saber是一個去中心化的交易所,為同類資產之間的交易進行了優化,並通過在代幣橋上路由流動性來促進跨鏈互換。該協議已經吸引了超過8.97億美元的流動性,與它基於EVM的競爭者Curve一樣,為LPs提供了一種賺取收益的方式,同時將產生無常損失的風險降到最低。

Saber目前正在用SBR獎勵激勵18個不同的貨幣對,存款人除了可以獲得0.04%的互換費外,還可以在池內進行交易。雖然每個人的具體構成不同,但它們基本上可以歸入三個不同的組別:穩定幣、比特幣和非比特幣資產。

每個類別中收益最高的是MAI-USDC、pBTC-renBTC和wLUNA-renLUNA,它們分別為流動性提供者帶來34%、28%和29%的收益。

使用Saber需要注意的一個重要因素是,一些資金池有提款費用。例如,USDC-USDT資金池向希望退出的流動性提供者收取0.5%的資金撤出費,這意味著farmer在收回這筆費用之前是在虧損中運營的!

3)Terra的收益機會

Terra是另一個智能合約生態系統,經歷了令人難以置信的增長。在LUNA價格上漲、網絡原生穩定幣UST的採用以及其應用的強大產品市場匹配度的推動下,Terra現在是加密貨幣第三大DeFi生態系統的所在地。

由於鎖定的價值超過75.3億美元,該鏈僅排在以太坊和Binance智能鏈之後。雖然網絡上的突出應用比Avalanche少,但farmer仍然有幾個明星機會。

Terra機會#1:Anchor

投資回報率估計:12-38% APY ???? ????

Anchor是Terra上領先的token市場,鎖定的價值超過27.2億美元。該協議採用了一種新穎的設計,向UST儲戶支付固定的利息,並允許使用抵押衍生品作為抵押品來借用上述UST。

通過一個通過協議接口完成的被稱為綁定的過程,借款人可以用他們的LUNA來鑄造相同數量的bLUNA,然後可以在Anchor中作為抵押品使用(值得注意的是,解除LUNA綁定需要等待21天!)。此外,該協議還支持bETH,即Lido的抵押衍生品stETH的Terra包裝版本,作為協議內的抵押品。

儘管有清算的風險,借款人可以獲得12.9%的淨年利率,這來自於ANC獎勵的38.3%收益率和25.4%的借款年利率。目前,支付給UST儲戶的收益率為19.4% APY,略低於協議的20%目標。

值得強調的是,Anchor可以為收益率高的farmer提供幾種不同的作用。

首先,規避風險的farmer可以為他們的穩定幣鎖定一個固定的收益率,這個收益率遠遠高於其他貨幣市場,如Compound和Aave。 farmer可以採取的另一種策略是將bLUNA或bETH作為抵押品,借入UST,然後將UST重新存入該協議中。這將使farmer在他們的抵押品上獲得12.9%的收益,以及在他們未償還的借款人上獲得19.4%的固定收益。然而,應該注意的是,這種策略本身是有風險的,因為它引入了清算的威脅。

Terra機會#2:Mirror

投資回報率估計:27-99% APY ???? ????

Mirror是Terra上另一個領先的應用,提供了有利可圖的farming機會。一個鑄造和交易合成資產的協議,目前擁有超過14.6億美元的價值,用戶可以存入UST作為抵押品,以產生Mirror支持的28種不同的mAassets之一。

這些資產包括股票市場指數(如mSPY)、股票(如mAMZN)、商品(如mGLD)以及加密貨幣資產mBTC和mETH。交易的流動性是通過Terraswap進行的,它是該網絡最大的AMM。

鏡子的參與者有兩種類型的farming機會。

第一種是長期farming,用戶可以為mAsset對提供流動性,並獲得交易費和額外的MIR獎勵。收益率從27%的合成加密貨幣資產(如mETH)到高達48%的股票(如mHOOD,Robinhood股票的替代品)的年利率。

第二種是短期farming,farmer可以用UST、aUST(UST存入Anchor內)LUNA或其他合成物作為抵押,以sLP代幣的形式鑄造另一種mAsset。這種sLP代幣由協議自動抵押,為其持有人贏得MIR獎勵。目前,短期farming的收益率從mAMZN的0.3%年利率到99.6%年利率不等,大多數在30-40%之間。

結束語

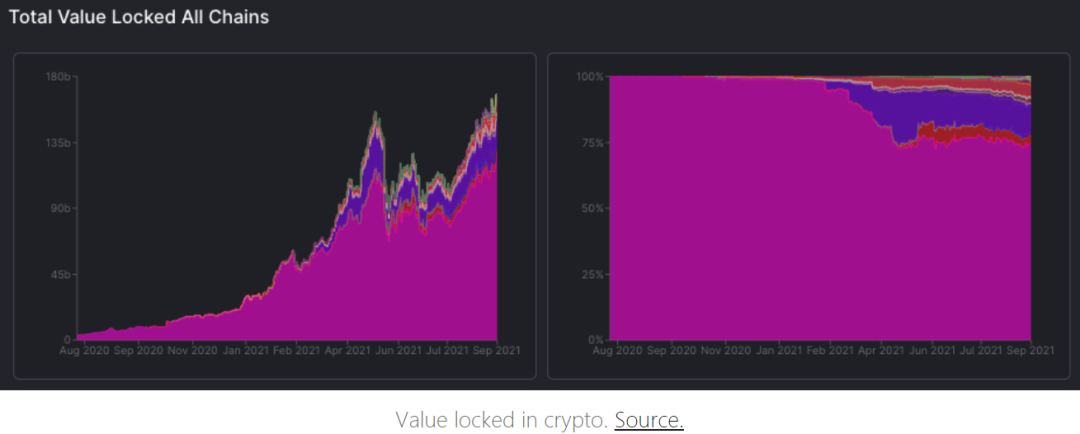

很明顯,DeFi已經走向多鏈。在過去幾個月用代幣化的激勵措施為這些新的生態系統注入活力後,現在有數十億美元被鎖起來,為這些新興的加密貨幣經濟體提供動力。

但對於所有這些生態系統來說,現在還為時過早。對於那些希望承擔風險探索這些多鏈機會的人來說,肯定會有回報。更好的是,你可以在沒有以太坊目前存在的瘋狂Gas費用的情況下體驗DeFi。任何人都可以以幾美分或幾美元的價格進行交換、存款、借貸和其他一切交易,而且幾乎是即時交易確認。

這就是說,以太坊的第二層生態系統正在到來。隨著Arbitrum最近推出的主網和Optimism緊隨其後,用戶可以獲得同樣快速和廉價的交易--所有這些都有以太坊的安全保證。

我們應該期待這些第二層協議將運行與第一層競爭者成功的完全相同的遊戲規則。因此,我們能想像,競爭會越來越激烈,收益率可能會變得瘋狂。

但你猜誰會贏?

用戶們:)

原文鏈接:https://newsletter.banklesshq.com/p/a-guide-to-multi-chain-yield-farming