作者/ 邦尼 運營/ 阿瑞

2020年中,DeFi走入風暴眼。

這是一個解構了傳統規則的遊戲,人和代碼直接交互。中心化的交易所、投資機構等中間商被甩開。

這是一個技術的烏托邦,不需要KYC,完全匿名化,開發者創建規則,願者上鉤。

這同時是一個急漲暴跌的淘金礦,挖礦質押的收益率年化過萬,治理代幣單日翻倍或者腰斬。

DeFi被認為是救市白馬,在蒙眼狂奔了兩個多月之後,市場急跌、Sushiswap分裂……給燥熱的投機世界下了場秋雨。

狂熱褪去,我們突然又發現,這同時是一個折疊的世界——大戶和科學家奪走了利潤,散戶常常淪為接盤俠,貧富差距越拉越大。

這就是如今的DeFi世界,人們炒作治理代幣,但忽略了治理價值。價值缺乏參考,失去錨定。

失重的DeFi世界

就如獲2016年雨果文學獎的《北京折疊》所表現一樣,DeFi世界也在不同維度被折疊起來。

在一篇名為《DeFi大作手回憶錄》的文章裡,一位大戶回顧了自己在Sushiswap上賺了500萬美金的故事。

這個大戶的本金300萬美金,經過流動性挖礦和質押,在短短5 天內,賺了500萬美金。

這是大戶在DeFi世界賺錢的縮影。在項目初期進入,付出手續費,換取免費治理代幣,在二級市場兜售,即“挖-提-賣”。

在這兩個月時間,以太坊上的手續費高昂不下,一筆手續費一度到達70美金,“沒有5萬美金的本金就不要參與挖礦了”,一位DeFi礦工告誡。

“手續費三四次調用,來回就花了近500美金”,9 月3 日,一位投資人抱怨,在以太坊上挖礦,根本不是散戶玩得了的遊戲。

大戶/巨鯨、科學家、散戶,是DeFi世界三種經典角色。大戶和科學家佔領了DeFi高地,而散戶,在暴富效應的影響下,多數選擇二級市場接盤。

這是一個無限套嵌的遊戲,這些代幣一旦有了二級市場的支撐,便可作為資產抵押或提供流動性來獲得更多的項目代幣,如此循環往復。

DeFi熱潮下,資金迅速進入,DeFi項目的鎖倉量在短短三個月就翻了10倍。但我們也看到了,資金迅速流動,帶來了貧富的迅速分化。

如此看來,去中心化金融並不去中心化,反而是一個拉大貧富差距的遊戲。

Aave聯合創始人Stani Kulechov就表示,目前的DeFi分配模式不公平,主要為巨鯨服務。這相當於富人在吃免費午餐,買單的卻是普通人。

站在DeFi金字塔頂端的是巨鯨、科學家,還有以太坊礦工們。而底下的在二級市場買入治理代幣的人,進行擊鼓傳花的遊戲。

槓桿被一層層傳遞,DeFi越火爆,分配就越失衡。 DeFi世界逐漸失重,傾塌就在轉瞬之間。

誰會最後為此買單呢? “音樂停止的時候,還在舞台上的人買單。”

主流資產和穩定幣都被鎖倉在流動性池裡,市場流動性漸入枯竭,風險被從上而下地轉移。是不是想到了熟悉的場景?沒錯,DeFi世界正在重演2008年次貸危機。

2008年的次貸危機由眾多因素造成,抵押貸款公司利益驅動下濫放貸款、民眾激進加槓桿、華爾街投行瘋狂打包交易、評級機構睜眼閉眼……而本質上,是出現了結構泡沫+投資泡沫的系統性紊亂。

韋氏評級(Weiss Ratings)近日發推稱:我們幾乎快要見到DeFi的用例了,以前從未有人認為這是可能的。這令人著迷,但是,請不要忘記,許多使用去中心化金融的創新方式也在成倍增加系統性風險。

DeFi的次級危機或許有所不同,DeFi的泡沫主要在二級市場,幣的流動性遠高於房子的流動性。更何況,DeFi只占到整個加密市場的4%。

9 月4 日發生的大跌行情裡,比特幣短時跌破1 萬美元,以太坊一度跌幅23.7%,我們看到了DeFi板塊的閃崩,SUSHI最高跌幅80%。

一夜之間,DeFi市場跌入冰窟。 Sushiswap之後,仿盤絡繹不絕,從挖Shit到挖墳墓。流動性挖礦的周期越來越短,崩盤越來越快,舊錨已逐漸失靈。

FOMO主導著DeFi

今年6月開啟的流動性挖礦,開啟了一波DeFi熱潮。

現在回頭來看,它為加密世界注入新的分配機制和治理模型,這帶來市場的短暫繁榮。

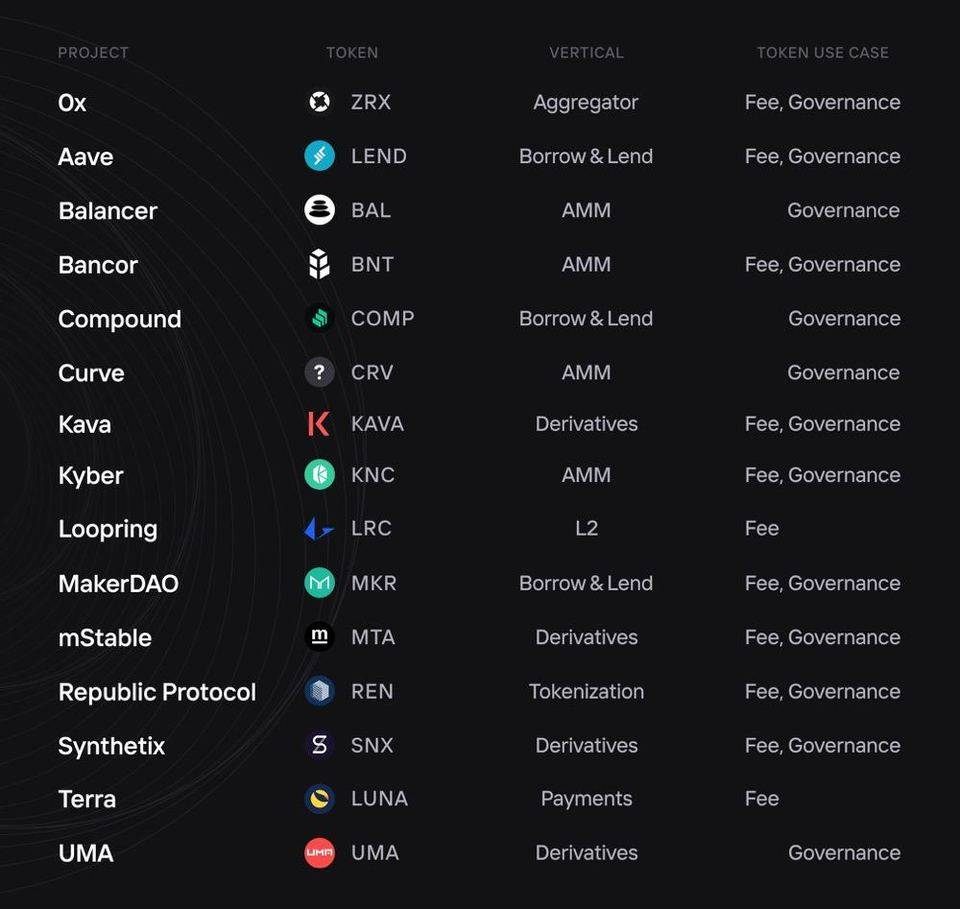

dYdX將DeFi早期代幣經濟模型分為費用型、治理型和再抵押擔保型,如今絕大部分DeFi代幣主要功能是治理。

治理性代幣的收益或者價值錨定是什麼?

在一部分從業者眼裡,治理代幣相當於免費得來的優惠券,沒有多大價值。

“按獎勵和交易費用,YFI合理估值應該是3美元”。 Yearn Finance創始人Andre Cronje表示。現在,YFI的價格已經超過了比特幣。

把治理代幣是否有價值這個問題放在一邊,更重要的問題是,這些治理代幣真的能完成治理嗎?

在通證的供應上,DeFi可能和JP Morgan、美國銀行的所有權結構並沒有太大不同——Curve核心團隊控制協議71%的治理投票權,Compound超過13%的投票權被前10位地址控制。

另外,巨鯨們利用遞歸流動性撥備,將治理通證收益最大化,最後導致這些通證集中在少部分玩家手裡。

而市場表現來看,大多數參與者只是追逐二級市場的價值,巨鯨大戶選擇“挖-提-賣”,散戶在二級市場操作,並沒有參與治理中來。

“流動性挖礦火爆的本質,來源於一級市場的套利和二級市場對於鎖倉數據的迷信,所形成的共振效應。”ViaBTC的創始人楊海坡表示。

二級市場的FOMO情緒主導了DeFi的走向,這幾乎和DeFi的初衷已經背道而馳了,但符合市場規律。

DeFi的結構和重組

DeFi爆發源自傳統加密世界的內生性反抗。

比特幣和區塊鏈都在早期為普通人帶來創造財富的可能,這是加密貨幣吸引投資者的原因所在。相比於已經完備成熟的股市等投資市場,加密世界為普通人創造了可能,因而受到歡迎。

在接下來的三四年時間內,加密世界形成了一條VC、交易所、Token Fund、礦業的成熟鏈條。

DeFi之所以爆發除了DeFi行業發展了兩年逐漸成熟的前提,也源於“312”大跌之後,大家對於公平的更高追求。

公平,即刨除了大佬站台、莊稼收割、強者合謀外重新建立的遊戲規則。前段時間鬧得沸沸揚揚的“好緯度朋友”即是反面例證。

無論新老韭菜,都不再相信傳統幣圈那一套體系。相較於比特幣初期人人平等,在發展了10年之後,加密世界也面臨著階層固化的挑戰,人們對公平性有了更高的要求。

DeFi恰好滿足了幣圈的這一想像。 DeFi解決的主要矛盾,是投資者日益增長的公平公正需要同落後的規則之間的矛盾。

橫空出世的Uniswap揉雜了投資者們對於去中心化世界的全部想像,不需要中心化交易所、不需要上幣費、也不需要量化做市商,無為而治。

Uniswap總交易量突破100億美元,但這時候問題已經隱現,正如本文第一部分所提到的,次貸危機再現DeFi世界。

上週,Sushiswap橫空出世。相較於Uniswap的VC派(Uniswap被a16z投資),Sushiswap被稱為社區派,對前者發起反抗,對散戶更友好,是DeFi的更終極版本。

但是,由於匿名創始人等原因,Sushiswap失敗了,管理權轉移至被幣安投資的FTX交易所創始人手中。

從VC化,到社區,再重新回到VC手裡,DeFi依然離不開中心化機構的背書。 DeFi的去中心化治理髮展任重道遠——暫時還不能擺脫人治利益的影響,也沒有吸引能真實參與治理的人。

炒作治理代幣,而忽視治理問題,這是DeFi世界的關鍵關鍵所在。 FOMO和人治都難以長久,也榨乾了流動性挖礦的最後一點價值,如果DeFi要繼續發展下去,需要找到新的價值錨定。

尋找DeFi新錨

DeFi帶來資金的迅速流動,更多項目噴湧而現,被我們看到。 DeFi一日,古典幣圈一年,幣圈一日,人間一年。在短短半年時間內,DeFi好似走過了傳統世界幾十年的道路。

思考一下,DeFi真的能改變世界嗎?

首先,DeFi真的能夠做到普惠金融嗎?同樣想做普惠金融的Libra受到多國政府的層層打壓,而DeFi治理代幣的存在讓躲避監管成為不可能——傳統世界規則是,誰治理,誰負責。

更何況,大多數DeFi項目存在的唯一目的是監管套利,而不是普惠金融。或許相比大多數曇花一現的DeFi新項目,我們更應該選擇長期耕耘、產品持續迭代的項目,比如MakerDAO。

除此之外,DeFi的價值在於什麼?

DeFi的價值錨定不是治理代幣本身,而應該是鏈上治理,一起發掘更大的價值。

這一波DeFi熱潮的收益大多被大戶、科學家和顯卡礦工攫取,他們跟隨利潤遷徙,無心長期參與建設一個DeFi項目。

“價格飆升就會吸引不關心持續收益、不提供流動性和參與治理的用戶。“Yearn Finance創始人Andre Cronje表示。

這是一個平等但不公平的遊戲,接下來的所要做的是尋找更加公平的治理設計,不只是吸引投機。

比如Primitive Ventures創始合夥人萬卉表示,現在玩的一個項目參與門檻是曾經在YFI的鏈上治理上投過票,這樣直接把流量歸攏到真正關心YFI未來的人群上,都是高質量流量。還有另外一個項目要求在某個區塊高度之前,曾經和過若干個staking合約交互過,有效防止了投機倒把份子來擼羊毛。

這一輪DeFi熱過後,市場開始冷靜。很慶幸的現像是,大家又開始關注區塊鏈生態,發現下一個價值標的,並尋找參與機會,而不只是玩槓桿合約等投機遊戲。

正如Three Arrows Capital 聯合創始人Su Zhu所言,DeFi項目很難在獲得資金、吸引人才、去中心化、提供用戶真正想要的產品之間取得平衡。

而無論DeFi項目還是DeFi世界,都將在這種反复失衡中重新找到平衡。

就如同經濟學家熊彼特曾指出的,資本主義的核心在於創造性破壞——隨著傳統做事方式被創新的替代方案所取代,經濟結構通常會經歷反复的、且往往是痛苦的重組。

*深潮TechFLow提示各位投資者防範追高風險,本文所提觀點不構成任何投資建議。

- END -