“整個bsc都要被SBF挖垮了!”

最近,SBF攜大量資金進軍BSC,每天靠種地日賺200萬美元。然而,BSC系投資者卻對SBF怨聲載道。這主要是由於人們認為他採取的“挖提賣”策略一直在吸血項目方,致使相關代幣價格一蹶不振。

25億美元押注BSC,日賺230萬美元

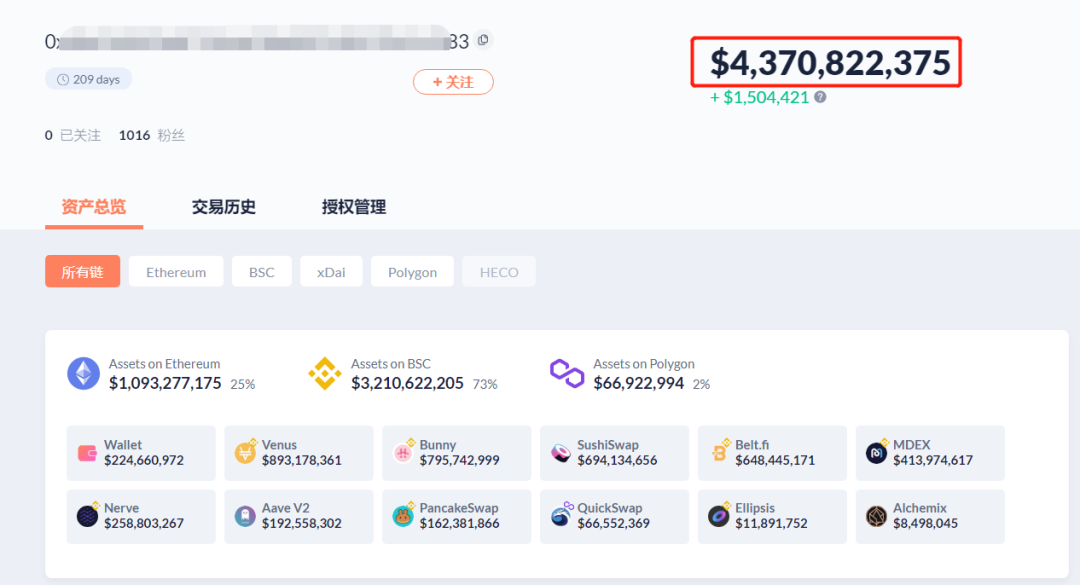

在五一放假前,我們寫了一篇文章,概要梳理了SBF在DeFi種地的基本情況。當時,他的一個地址上有27億美元價值的加密貨幣資金。今天寫文章的時候,這個數字變成了43億(應該是繼續充錢了)。

其中在BSC鏈上的資產有32億美元。這32億美元,除了2600萬美元放在錢包、8.9億美元存入Venus外,剩下的大約22億美元全部被拿去參與流動性挖礦。

根據當前市場行情,這22億美元資產,一天依然可以獲取約230萬美元的收益。

(數據取自debank、項目官網,2021年5月10日)

SBF在BSC上每天挖出的礦幣幾乎全都毫不留情地拋售了。我們常常會聽到巨鯨砸盤,SBF砸盤威力到底有多大呢?下面我們以BSC最大同時也是整個DeFi最大的機槍池PancakeBunny拆解下。

SBF在PancakeBunny的資金佔比

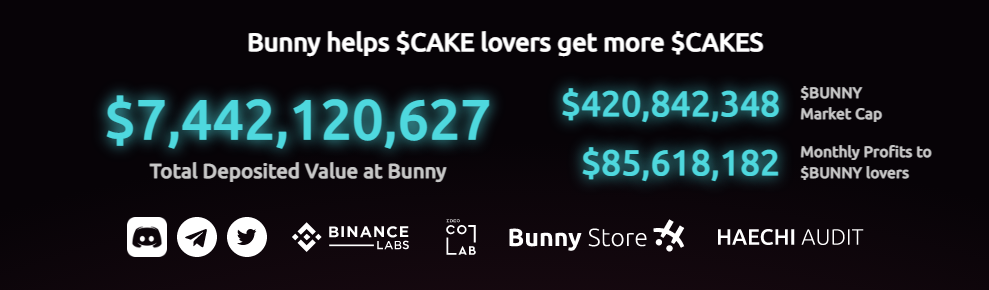

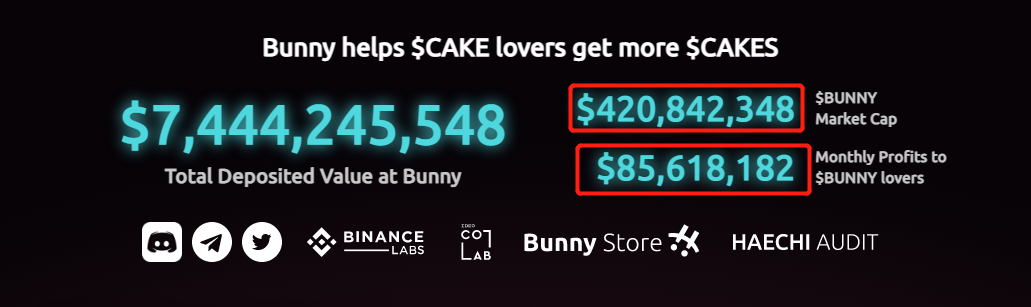

PancakeBunny是整個DeFi領域最大的機槍池,鎖倉資金約74億美元。按照當前行情,每月可以為用戶貢獻8500多萬美元的利潤。

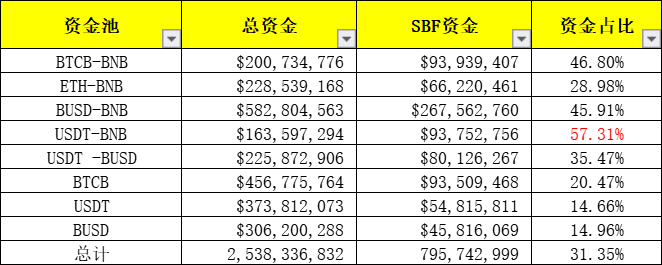

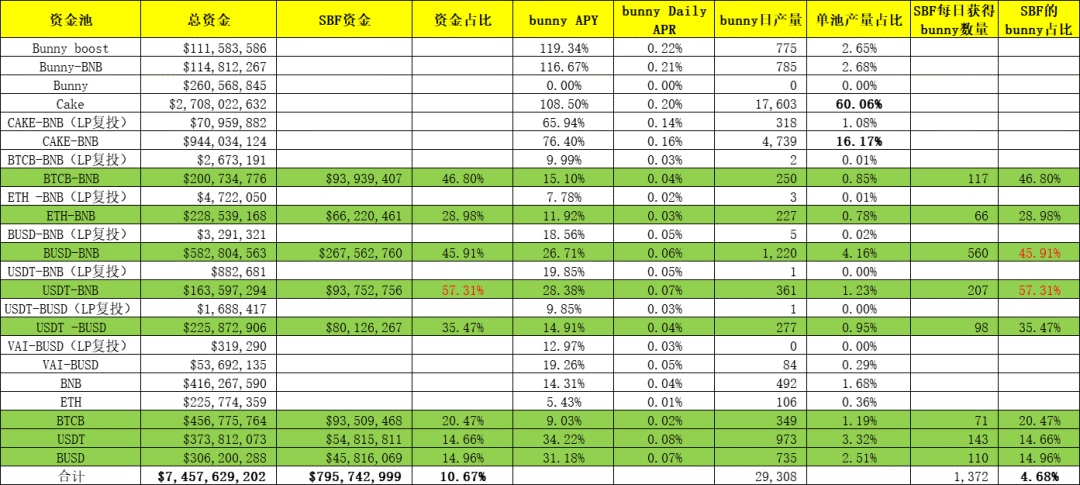

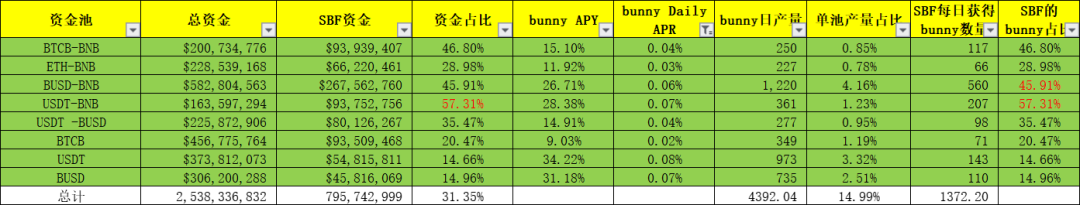

當前,pancakeBunny上共有23個資金池。其中SBF參與了8個。在SBF參與的這8個資金池,鎖倉資金大約有25億美元。其中SBF貢獻了7.9億美元,佔比31.34%。

(數據取自debank、項目官網,2021年5月10日)

如上圖所示,USDT-BNB池子的50%以上的資金、BUSD-BNB資金池以及BTCB-BNB資金池的近50%是由SBF提供的。這意味著,這兩個池子每天產出的收益的半數都被SBF一人收入囊中。

Pancakebunny的產出規則

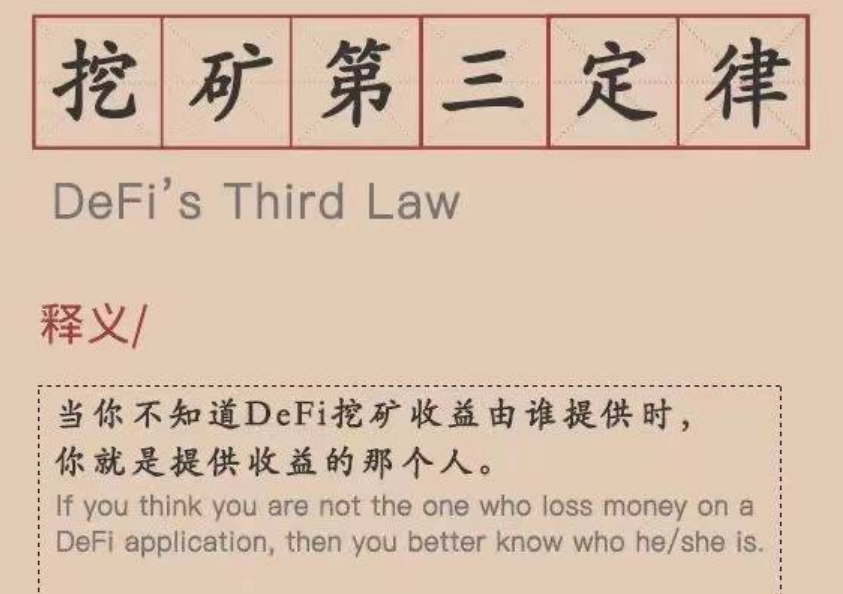

DeFi挖礦有一句名言:當你不知道挖礦收益誰提供時,你就是提供收益的那個人。

大多數礦幣是按照區塊釋放的,比如pancakeswap的礦幣cake是每個區塊釋放20個。這種釋放方式沒有任何成本。 Pancakebunny的礦幣bunny並不是這樣,而是按照為用戶創造的收益以及BNB的價格釋放的。從某種意義上說,這種釋放機制是有一定成本的。而採用這種機制取得如今的成績(鎖倉74億美元,每月為用戶額外帶來8500萬美元利潤)的,在DeFi領域找不到第二個。

Pancakebunny是機槍池,本身不產生收益,而是收益的搬運工。根據pancakebunny的wiki介紹,pancakebunny會把原屬於用戶正常在農田種地的收益分成兩份,其中70%是農田正常收益,30%被換成BNB分配給質押bunny的用戶。與此同時,這30%的BNB價值以1BNB=5bunny的匯率釋放bunny,分配給在pancakebunny存款的用戶。

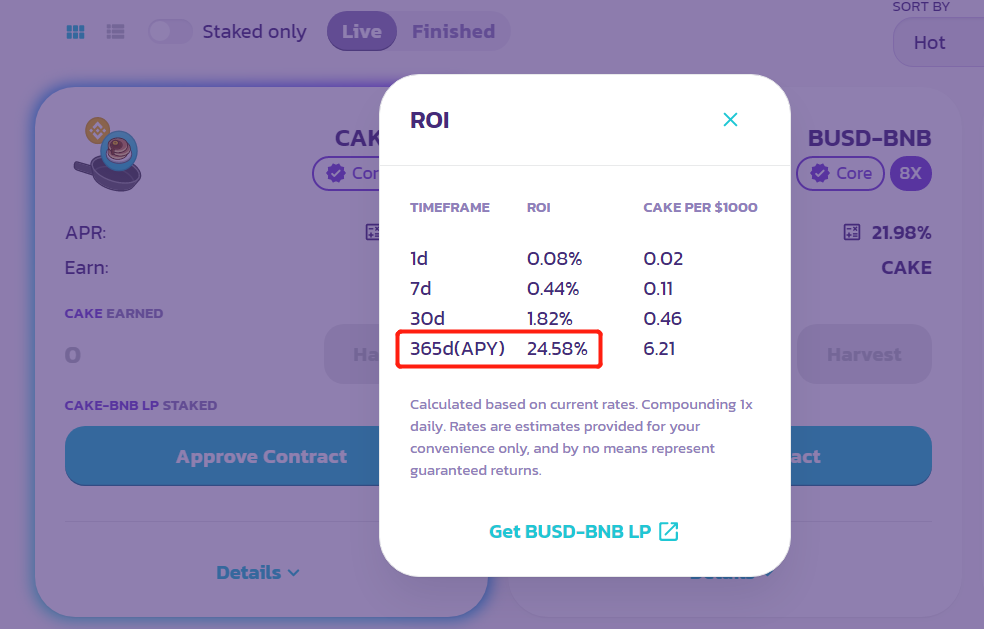

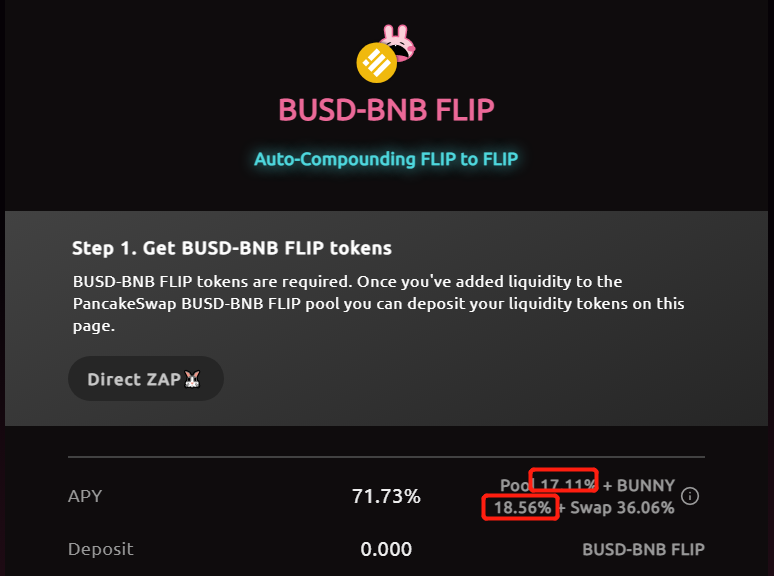

舉個例子,此時如你你在pancakeswap的BNB-BUSD的資金池做市,年化複合收益(APY)是23.61%。如果你將pancakeswap上的BNB-BUSD LP 存入pancakebunny,它會拿出其中的70%以LP的形式發給用戶,餘下的30%按照1BNB=5bunny的匯率產生出bunny給到用戶。 30%這部分被截留的收益,再以BNB的形式分配給質押bunny的用戶。

當前,1BNB的價值是680U,1bunny的價值是340U。則用戶實際的APY是:[24.58%*70%]+[24.58%*30%/680*5*340]=17.14%+18.64%

實際上,pancakebunny給出的APY分別是17.11%和18.56%,與我們計算的幾乎沒有區別。

SBF一天挖出多少礦幣?

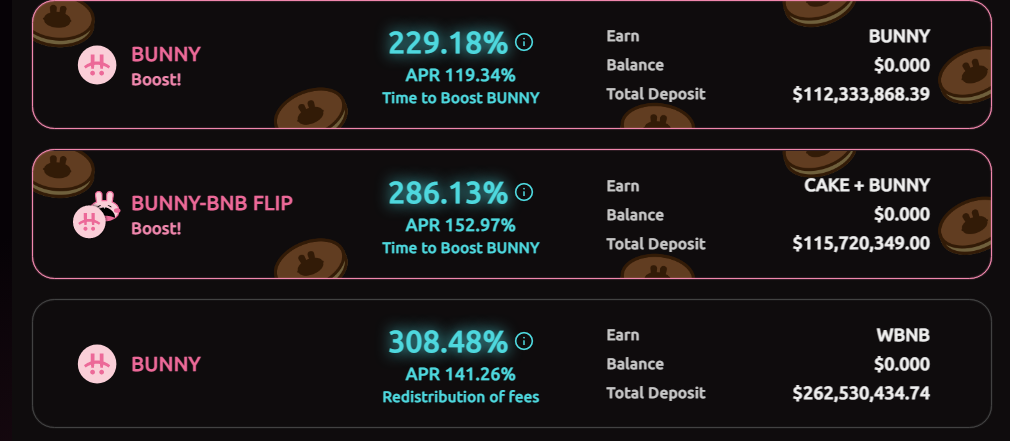

如上所述,由於bunny的釋放和挖礦收益以及BNB價格掛鉤,所以bunny每天的釋放量都不一樣。不過,通過資金池顯示的實時收益可以粗略計算當天的產量。

(數據來自項目官網,2021年5月10日)

如上圖所示,pancakebunny的21個資金池總共資金是74億美元,根據每個資金池APY計算的bunny當前日產量大約是2.9萬個。其中cake資金池最高產,佔據bunny新增總產量的60%,其次是cake-BNB,佔據新增產量的16%。二者合計佔bunny新增產量的近80%。

相較之下,SBF所在的幾個資金池,產量都很低,總產量加在一起只有4300多個,佔據總產量的15%。而SBF每天挖出的數量大約是1300多個,佔據總產量的4.68%。

SBF的這些bunny全部拋向市場,按照當前bunny價格,大約需要1372*340=46萬美元的資金接盤。在牛市背景下,這樣的拋盤對幣價的影響其實並不大。

那麼,Bunny為什麼最近價格一直起不來呢?

這恐怕是和大眾的心理影響有關。

比如上述兩個博主的言論,就代表了大部分投資人的心態。

確實,SBF這麼大的資金,所到之處風捲殘雲,小散甚至喝湯的機會都沒有。

比如這位推特用戶,得知自己的礦被SBF挖了,幾乎用祈求的語氣勸SBF撤走,不要和自己爭那三瓜倆棗。

退一步講,SBF這種大巨鯨挖的礦,說明安全性應該是有一定保證的。至於幣價,我們不應以“SBF砸盤”來自己嚇唬自己。對於小礦,SBF重金沖進去,獎勵幾乎被他一人領取,砸盤可以理解。對於bunny這種資金體量70多億的大礦,SBF的資金在裡面佔比並不大,而且挖礦的幣也不多,難以構成砸盤。

更多的原因是用戶看SBF挖提賣就跟風拋售導致幣價走低。如果排除這種心理恐慌因素,bunny投資價值幾何呢?

Bunny價值估計

1)套利價值

當前,bunny的市場價格是BNB價格的0.5。而產出價格是0.2(1BNB=5Bunny)。所以,用戶在pancakebunny的挖礦收益相比直接在其他礦上挖的收益是(70%+30%*0.5/0.2)=1.46。也就是說,按照當前行情,在pancakebunny上挖礦,會比直接在其他礦上挖收益高出46%。 Bunny的溢價越高,這個收益差會越大。當其他資產價格不變,bunny跌50%,在pancakebunny的挖礦收益相比直接挖礦收益依然有利可圖,此時的收益比是(70%+30%*0.5*0.5/0.2)=1.07 。作為理性投資人,由於你挖到的bunny比市場價低得多,這時候換成其他你更看好的資產,當然是明智之舉。反之,如果你看好bunny的長期價值,持幣待漲也未免不可。

需要注意的是,項目方新通過了一個提案,對bunny產量限制。從北京時間5月11日上午10點起,從原先的1BNB=5Bunny降低為1BNB=3Bunny,產量爆降40%。

這樣做,好處是降低bunny的拋壓,有利於價格上行。壞處是用戶挖礦收益降低,資金可能逃離到其他收益更高的平台。

不過,從其他項目方的做法看,減產措施效果還不錯。比如,pancakeswap每隔一段時間都會減產,cake價格幾乎一路上揚。當然,前提是項目的基本面好,pancakeswap是BSC最大的DEX,手續費低、支持幣種多、項目方會搞事(IFO、彩票、預測平台等),這些優勢成為了cake價格支撐。

2)分紅價值

pancakeBunny是可以為用戶帶來持續現金流的Token。用戶質押bunny就可以分享平台的收益。

根據官網,pancakebunny一個月可以為用戶創造8500萬美元的利潤。當其他條件不變,一年的利潤是10.2億美元。

當前,bunny的總發行量是1,465,326個,按照340美元價格計算,對應總市值是4.98億美元(和官網的數據有些出入)。對照10.2億美元的利潤,bunny是0.49倍市盈率。放在資本市場,這樣市盈率的資產極其稀少。

Bunny的高回報率,吸引了眾多用戶。如上圖所示,三個含有bunny的資金池收益率非常驚人。質押的bunny價值高達(1.12+1.15/2+2.62)=4.31億美元,佔據bunny總市值的86%。很明顯,大部分投資人是願意繼續持有bunny的。

當然,bunny的產量是持續增加的。 0.49倍市盈率只是反映當前項目估值。隨著bunny產出量增加,會逐步稀釋原有持有者的利潤。

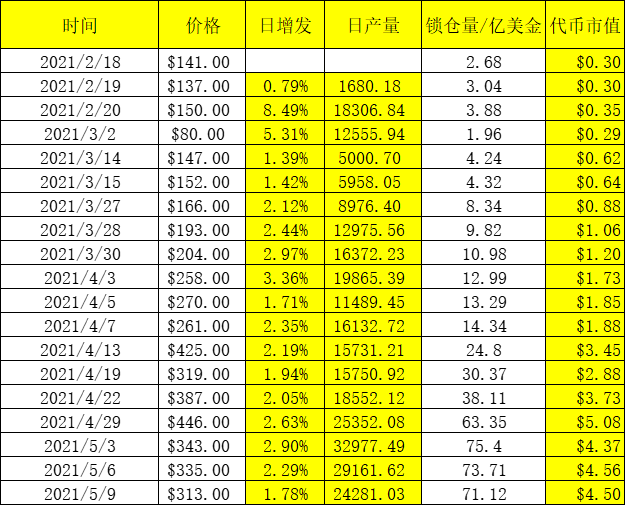

Bunny每天產量的數據,我沒有佔找到專門網站統計的。我平時會對BSC上的一些項目不定期觀察,根據我的手工統計,bunny近期的數據大致如下。

如上,bunny最近一段時間的日增發率在2%左右,近7日增發率在2.25%。考慮到明天減產,如果bunny價格、BNB價格、收益等其他條件不變,bunny的日增發有望降至2.25%*60%=1.35%。

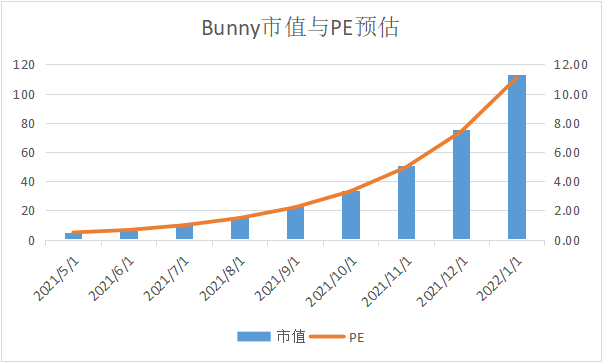

如果這個數值保持不變,bunny年底前的市值和PE對應如下:

如上,年底前,bunny市值可以達到100億美元級別,PE逐步增加到11左右。相比傳統上市公司,依然有很大投資價值。

當然,隨著全球疫情好轉,央行停止放水,DeFi資金流入放緩甚至枯竭,pancakebunny所創造的收益相比目前會大幅下滑,bunny價格也將遭遇重挫,這是整個區塊鏈行業接下來所面對的共同問題,投資人應理性作出預判和應對。