原標題:《美國五大銀行的加密貨幣觀:發行、投資、交易均有涉及》

作者 |Chenglin Pua 編審 | 照生

排版 | 王紀瓏琰

2021年7月16日,美國第二大銀行美國銀行(Bank of America)批准為一些客戶交易比特幣期貨。美國銀行在加密行業一直很保守,此次交易期貨服務由於需要大量保證金,現在也僅允許向部分客戶開放。

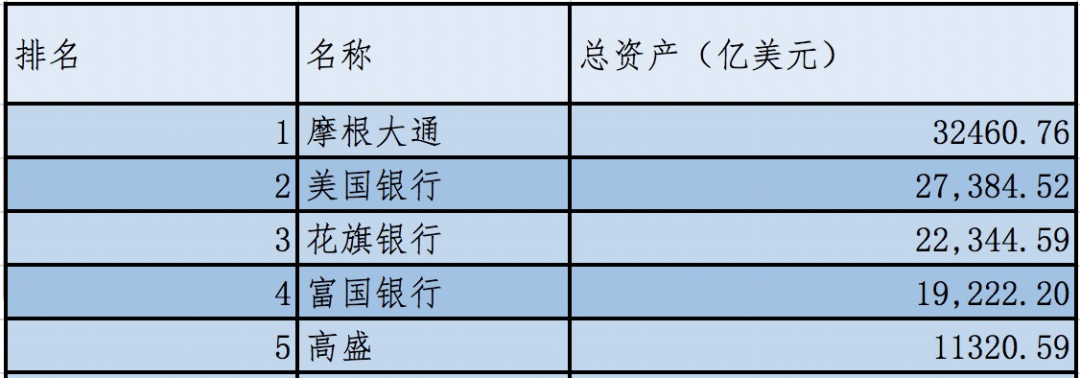

至此,美國前5大銀行(摩根大通,美國銀行,花旗銀行,富國銀行,高盛)已全部涉足加密資產市場:

2021年3月,摩根大通向SEC(美國證券交易委員會)申請推出加密數字基金以多元化客戶的資產組合;

2021年7月2日,花旗成立加密資產部門,將致力於加密貨幣和區塊鏈領域業務;

2021年5月20日,富國銀行宣布將向賦予客戶提供加密貨幣投資策略;

2021年5月,在計劃中斷三年後,高盛(Goldman Sachs)重新啟動其加密貨幣交易櫃檯。

美國前五銀行及其資產

儘管美國五大銀行紛紛向客戶提供加密貨幣交易相關服務,但此前美國傳統銀行界對加密資產的態度仍趨於保守,甚至是批評。而隨著加密貨幣市場需求的持續增長,傳統銀行批評加密貨幣的聲浪逐漸減弱:部分銀行保持中立意見,而高盛等則是改變看法,看好加密貨幣的長期發展。

摩根大通:發行摩根幣,但不看好比特幣

摩根大通CEO,Jamie Dimon(傑米·戴蒙)曾在公開場合多次抨擊與不看好比特幣的發展。 2017年9月13日,戴蒙在巴克萊銀行舉辦的活動中批判了比特幣,宣稱這是一個“欺詐”活動,並說他會解僱被發現交易加密貨幣的交易員。 2021年5月27日舉行的美國國會金融服務委員會聽證會上,他依舊建議人們避免並總體上遠離比特幣和加密貨幣。

儘管如此,但摩根大通依舊積極佈局區塊鍊及加密貨幣賽道。 2019年2月,摩根大通傳出將成為首家自主開發加密貨幣的美國大型銀行,發行摩根幣(JPM Coin,一種與美元一對一掛鉤的穩定幣)。該加密貨幣可以在摩根銀行客戶之間即刻完成支付清算。摩根幣僅能在摩根大通銀行內部兌換,不能在市場上交易。

摩根銀行於2020年10月正式推出摩根幣。但此消息此後被加密貨幣牛市所掩蓋,鮮少有新聞報導摩根幣。摩根幣如今主要用於為摩根大通的客戶群提供證券結算服務。

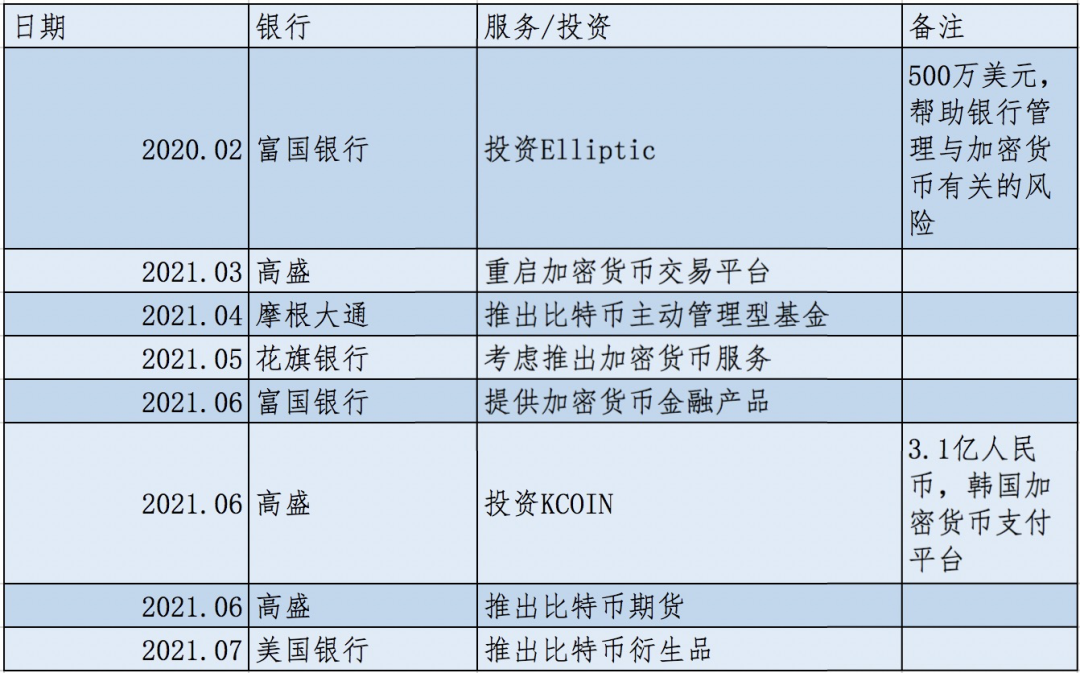

2021年4月起,摩根大通開始為富裕客戶提供比特幣主動管理基金服務,NYDIG 將擔任此基金的託管服務提供商。

雖然摩根大通4月份提供富裕客戶比特幣交易,但仍對於加密貨幣持有保留意見。 2021年6月24日,摩根大通發布一份研究報告顯示80%機構投資者對比特幣無配置意願。摩根大通認為由於目前比特幣與黃金的波動率並不掛鉤,比特幣的價格應位於23,000-35,000美元之間。摩根大通也指出:“在可預見的未來,黃金和比特幣之間的波動性不太可能完全趨同或達到均衡。”

摩根大通也公佈了一份投資者調查問卷,樣本來自1500 多家機構的約3000 名美國投資者。其中90%的投資者表示,自己所在機構和公司並不投資加密資產,且有80% 的受訪對象稱永遠不會進入加密貨幣市場。近30%的調查對象贊同“股神”沃倫·巴菲特的觀點,即比特幣是有毒的“老鼠藥”。 80%的受訪投資者表示,希望對加密貨幣採取更嚴厲的監管限制。而幾乎每一位受訪投資者都認為該領域的欺詐行為“某種程度上非常普遍”。

美國銀行:與比特幣和其他加密貨幣保持“距離感”

2018年2月3日,摩根大通、美國銀行和花旗銀行相繼中斷了客戶用其信用卡購買加密貨幣的渠道。當時他們普遍認為該市場非常不成熟且波動巨大。美國銀行當時發表聲明:美國銀行的客戶可以自由購買比特幣和其它加密貨幣,但不能通過美國銀行的平台。縱然當時美國銀行已經申請並獲得近43個區塊鏈專利。

美國銀行於2021年7月17日在其交易平台上推出比特幣衍生品,讓客戶進行交易。彭博社(Bloomberg)報導指出,美國銀行早在2019年就成立了一個致力於加密貨幣和相關技術的研究小組,負責研究加密貨幣。

同時,美國銀行多年來一直致力於區塊鏈研究,並持續研發相關技術和申請專利。根據International Strategies的披露顯示,美國銀行截止到2020年7月一共申請了60項區塊鏈專利,領先同業其他機構。

儘管積極研究區塊鏈技術,但美國銀行對加密貨幣的態度並未改變。 2021年3月,美國銀行表示“沒有理由支持比特幣”,認為其投機性太過於嚴重。此外,美國銀行認為除了價格波動,比特幣對生態系統的影響也極其有害。美國銀行指出比特幣交易進行核實所產生的二氧化碳排放量約60噸,相當於整個希臘的排放量。每10億美元的比特幣流入,會帶來相當於120萬輛車的二氧化碳排放量。如果價格漲到100萬美元,比特幣可能會超越日本,佔據“世界第五大碳排放國“的地位。

2021年4月9日,美國銀行、花旗銀行和富國銀行參加美國參議院銀行委員會的聽證會且在會上分享了他們關於加密貨幣的意見。

美國銀行首席執行官Brian Moynihan表示,美國銀行將繼續“評估加密貨幣相關產品和服務、風險和客戶需求”,美國銀行與比特幣和其他加密貨幣依然保持著距離。

他強調說,“我們還沒有找到大規模的區塊鏈案例。”美國銀行表示:目前,我們不針對加密貨幣放貸,也不為主要業務用於加密貨幣或簡化加密貨幣交易和投資的公司提供銀行服務。

花旗銀行:對加密貨幣始終保持“謹慎”

花旗銀行是對加密貨幣相對中立的傳統銀行。 2015年7月8日傳出正在開發自己的Citicoin,但該項目於2019年胎死腹中。當各大銀行批評加密貨幣時,花旗銀行鮮少發表批評加密貨幣的言論。花旗銀行過去僅僅只是禁止其顧客通過其信用卡購買加密貨幣。

2021年5月7日,有報導指出花旗銀行正在考慮向其客戶提供加密貨幣相關的服務,以應對不斷增長的需求,特別是來自資產管理公司和對沖基金的需求。花旗銀行全球外匯主管Itay Tuchman告訴《金融時報》,這家投資銀行已經在探索向其客戶提供加密貨幣服務的可能性, 但不會急於推出會讓監管機構擔心的服務。

他表示:“我們不應該做任何不安全、不健康的事情。當我們有信心能夠打造出有利於客戶、監管機構能夠支持的產品時,我們就會進入(加密貨幣市場)。”

2021年4月9日的聽證會上,花旗銀行表示對加密持謹慎態度。花旗銀行首席執行官Jane Fraser表示,隨著該行“了解加密資產領域的變化和分佈式賬本技術的使用、客戶的需求和興趣、監管發展和技術進步”,花旗銀行對加密貨幣採取了“謹慎的做法”。

他也指出:“在我們接觸加密貨幣之前,我們認為,確保我們有明確的治理和控制措施是我們的責任。

富國銀行:加密貨幣是“可投資資產”

2018年1月17日,富國銀行董事長兼CEO迪克·科瓦切維奇(Dick Kovacevich)在接受《Squawk on the Street》採訪時稱,他相信比特幣就是一種傳銷騙局,毫無意義,並且比特幣的價格應該更低。根據Coindesk的資料顯示,2017年10月到2018年3月比特幣價格介於4000-8000之間。當中,最高一枚可達到18000美元。

2017/10-2018/3的比特幣價格走勢,來源:Coindesk

2021年6月,富國銀行開始向富裕客戶提供加密貨幣金融產品,因為該公司承認加密貨幣是一種“可行的可投資資產”。富國銀行認為,加密貨幣是一種不斷發展的資產,可以視為一種另類投資。它不同傳統的股票和大宗商品市場,可能會提供具有吸引力的對沖機會。

2020年2月,富國銀行向英國初創企業Elliptic投資了500萬美元,後者的主要業務是幫助銀行管理與加密貨幣有關的風險。公司以其分析工具而聞名,並將這些工具出售給世界上一些最大的加密貨幣平台——其中包括Binance和Circle等——-以幫助它們發現並阻止非法的加密貨幣交易。

2021年4月9日的聽證會上,富國銀行表示將密切關注加密市場。富國銀行首席執行官Charles Scharf表示,該公司即將宣布一個試點項目,使用區塊鏈技術“在我們的全球分支網絡內完成跨境支付的內部賬簿轉賬”。但對於加密貨幣,他表示:我們將繼續和積極地關注加密貨幣的發展,將其看作未來可能的投資產品。

高盛銀行:當前加密貨幣已成為新資產類別,並將持續存在

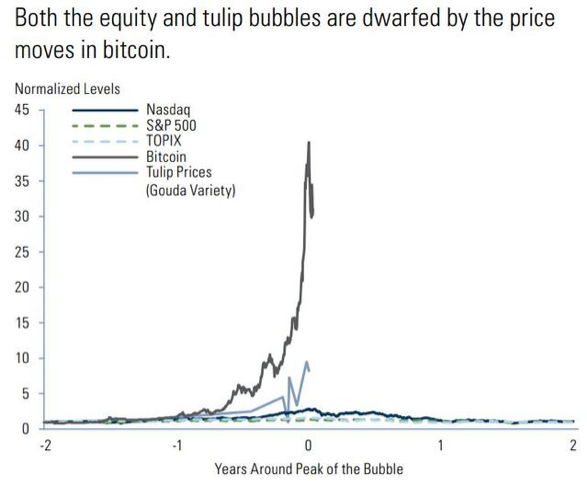

2018年1月23日,高盛發出警告稱:加密貨幣是史上最大泡沫,以太幣的泡沫比比特幣還大。高盛認為,加密貨幣已經不僅僅是超過了金融市場的泡沫水平,甚至也超過了在1634年和1637年早些時候之間發生的“鬱金香狂熱”的水平。

比特幣與鬱金香狂熱的對比圖,來源:Bloomberg

高盛在給客戶的警告中也表示:“雖然我們不知道比特幣或者是其他的加密貨幣的價格在未來會不會在此前的價格上翻番或者達到其三倍的水平,但是我們不相信這些加密貨幣能夠長期保持其價值。”

不過在2021年3月,高盛重啟加密貨幣的交易平台,主要面向高淨值客戶。高盛原本計劃在2017年推出該交易平台,但由於行情暴跌,該計劃在2018年被擱置。高盛透露,目前機構對比特幣興趣日益濃厚,因此決定重啟比特幣交易服務。

2021年5月,高盛發布了一份題為“加密貨幣:一種新資產類別?”的報告,一改其之前對加密貨幣作為潛在機構資產類別的悲觀情緒。這家金融巨頭認為以太坊可能成為未來主導的基於區塊鏈的加密技術,並對數據經濟產生巨大影響。

高盛通過對多位專家的分析和採訪來探討加密貨幣的發展。高盛在報告中強調區塊鏈技術的好處,且特別關注基於以太坊的加密貨幣。此報告表示,以太坊“目前看起來是具有最高實際使用潛力的加密貨幣,因為以太坊是原生加密貨幣的平台,是最受歡迎的智能合約應用程序開發平台。”

但是,高盛在報告中表示,即使高盛認為以太幣最終可能超過比特幣,但由於波動性,這兩種加密貨幣都不會很快取代黃金成為最常見的價值儲存手段。高盛進一步解釋說,黃金等一些大宗商品可以對沖不良通脹,而銀行的加密貨幣則更多地被視為“通脹風險對沖”。該銀行表示,這種對沖會帶來風險。

高盛謹慎但樂觀地斷言,雖然加密有其相當多的擔憂,但最終,它將成為一種可行的資產類別,並將繼續存在。

報告發布後不久,2021年6月高盛就投資了韓國KCOIN投資540億韓元( 約3.1億人民幣)。 KCOIN是可以像現金一樣使用的加密貨幣,可以支付網上商城和線下加盟店、國內3大通訊社通訊費用、煤氣費用、國民退休金以及健康保險費等。只要登錄叫KTALK的移動聊天APP,用戶之間可以相互接受KCOIN或者贈送KCOIN,可以支付電子商品券。

投資KCOIN的同一個月,高盛還與加密投資巨頭銀河數碼(Galaxy Digital)合作,為客戶推出了一款比特幣期貨交易產品。銀河數碼將公司定位為傳統金融公司與加密貨幣交易公司的橋樑,主要幫助大型對沖基金及機構等高盛的客戶投資比特幣。

此外,高盛也透露未來將提供以太幣的的期權以及期貨交易。

美國五大銀行在加密貨幣領域推出的服務與投資

市場對加密資產的投資需求正急劇上升

摩根大通是比特幣的反對者·,尤其是其CEO戴蒙。在摩根大通申請加密貨幣基金後,戴蒙發聲明稱:“我真的不在乎比特幣。我對比特幣不感興趣。但是客戶很感興趣,我不能告訴客戶該怎麼做。”

高盛時隔3年重啟加密貨幣交易平台,其加密貨幣部門負責人Matt McDermott接受采訪時說機構對於加密資產有著龐大的需求,進而導致高盛重啟了加密貨幣交易平台。

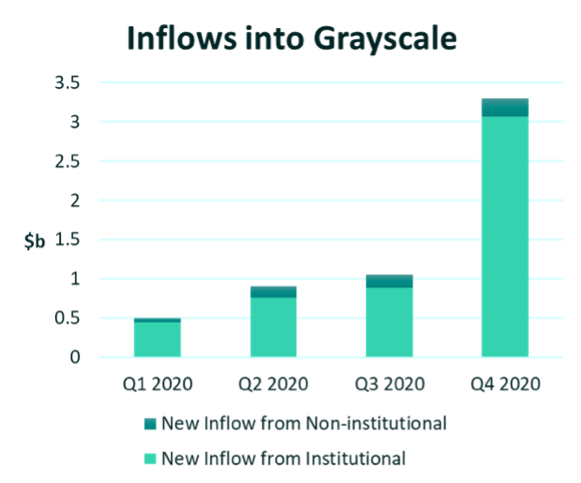

加密貨幣在近期迎來爆發的時期。特斯拉、Square、Microstrategy等企業紛紛佈局加密貨幣。這也導致了許多商業投資機構將目光投入加密貨幣。 Grayscale是全球加密貨幣資產管理公司,旗下的基金在2020年第四季度得到許多機構的投資。這些都反映了企業機構都開始佈局加密貨幣,擴張需求,傳統銀行自然也想來分一杯羹。

來源:Grayscale官網