撰文:0xWeilan

*本報告所提及市場、項目、幣種等資訊、觀點及判斷,僅供參考,不構成任何投資建議。

當美國和香港次第批復BTC ETF,我們為DeFi與TradFI融合歡呼時,尚未意識到Crypto市場結構所發生的深刻變化。

市場的哪些部分正在發生變化,哪些部分尚未發生變化,新增添了哪些影響市場走勢的新因素,哪些已經存在的因素仍然發揮著巨大的作用……這是我們這些試圖探究市場走勢和產業週期的投資者所需要了解的。

4月,政策預期再生變數,全球金融市場劇烈震盪。

宏觀金融

對於超過1.2兆美元的BTC而言,隨著市值膨脹和參與群體變化,其與納指走勢的強相關已廣為人知,這使得宏觀經濟、金融數據和全球央行政策在很多時候成為影響BTC價格走勢的最重要因素。 4月,便是這些數據接管BTC走勢的一月。

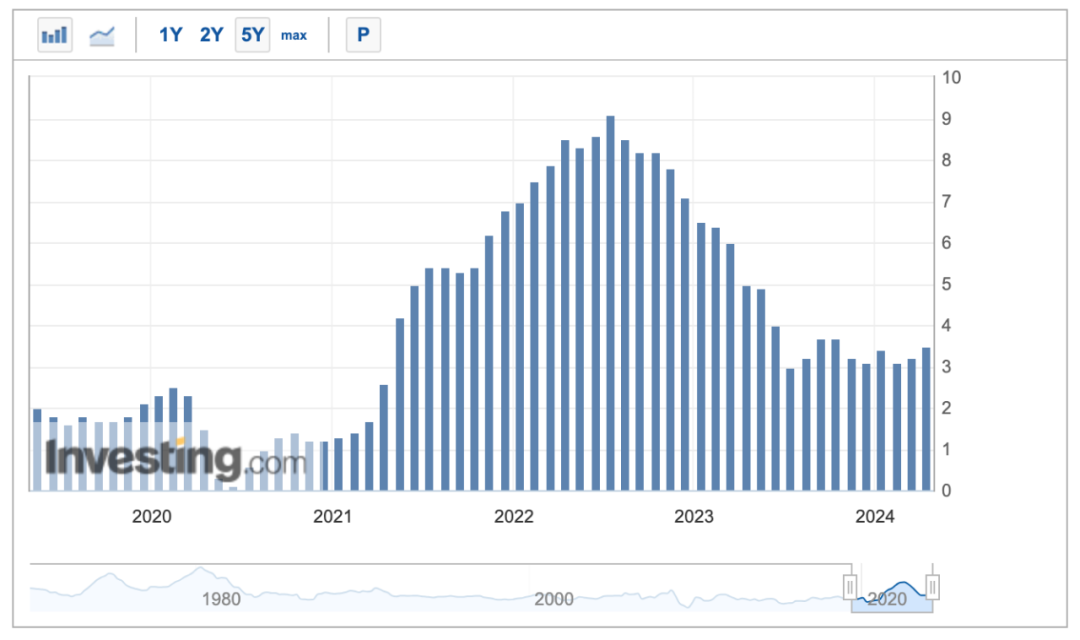

4月發布的美國3月CPI數據高達3.5%,超過2月的3.2%。 CPI的超預期反彈使得市場對美國上半年降息的預期跌至冰點。市場先前對於高利率環境下美國政府公債利息承壓給與頗多關注,然而在聯準會目前的核心任務-將CPI打到2%以下,完成無望的背景下,所有人都不懷疑降息的再度延遲。甚至開始有聲音認為今年降息無望,還有可能會再度升息——這並非不可能,如果CPI大幅反彈,除了升息美國又能做什麼?

美國CPI指數連續兩個月反彈

與此同時,聯準會的縮表計畫仍在堅定執行。

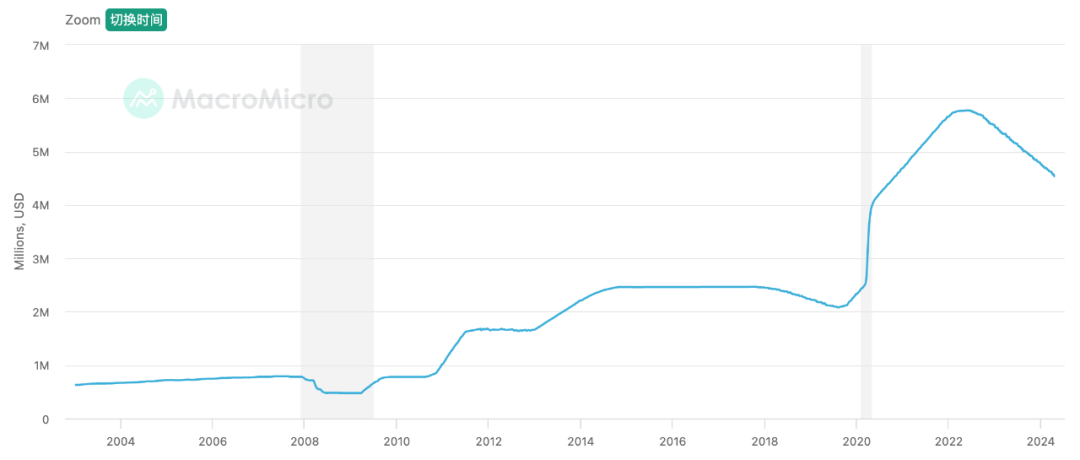

聯準會持有美債規模

在2022年啟動縮表行動以來,聯準會已拋售超過1.2兆美元規模的美債。這是高息背景下,另一台馬達強勁的抽水機。這台抽水機每月從市場中抽走高達950億美元的流動性(600億美國國債和最多350億的機構債)。

以上兩點所引發的悲觀預期和因應策略的變化,推動美元指數繼續走強,並在本月結束納指和道瓊斯指數的5連漲。兩指數在3月創下歷史新高後,本月分別出現4.41%、5.00%的下跌。

與之對應,本月完成減產的BTC也結束7連漲,月下跌10,666.80美元,計14.96%跌幅。繼3月跌破上升通道之後,4月建造震盪箱體的努力似將失敗。

風暴疑將起,潮水似轉向?

加密市場

4月,BTC開在71291.50美元,收在60622.91美元,全月下跌14.96%,振幅19.27%,結束7月連漲,在成交量萎縮情況下迎來2023年1月(亦即本輪牛市修復期以來)的最大單月跌幅。

BTC月度走勢

3月大拋售之後,BTC場內的買力遭遇重大挫折,之後一直疲弱不振,在4月盤面上表現為中下旬以來大部分時間運行在7日均價之下,並在4月19日創下59573.32美元的調整低點。

BTC日線走勢

2月以來,BTC在日線維度上建立了牛市價格上升通道(上圖綠色背景部分),3月13日創下歷史最高價格之後開啟對上升通道的下軌探測,之後在整個4月試圖在59000 ~73000美元之間建立震盪箱體(上圖紫色背景部分),伴隨宏觀金融預期的轉向和美國股指的破位,構建震盪箱體的行動舉步維艱。

賣出與堅守

在3月報告中,我們提到「2023年12月3日是長手有史以來的持倉高點,當時長手總共持有14916832枚BTC。此後,伴隨牛市逐步啟動,長手開始了四年一度的周期性大拋售,截止3月31日總計拋售了897543枚BTC」。

1月BTC敘事的最大利多——11支現貨ETF批復的兌現,使得長手們在歷史新高的位置上大肆拋售,導致了新進場短手倉位的短期飽和和熱情遇冷。

這項行為是對BTC階段性上漲的回應,也是BTC價格在3月停止上漲,進入持續震蕩的原因。進入4月之後,市場內部多頭階段「由長入短」的趨勢被暫停。

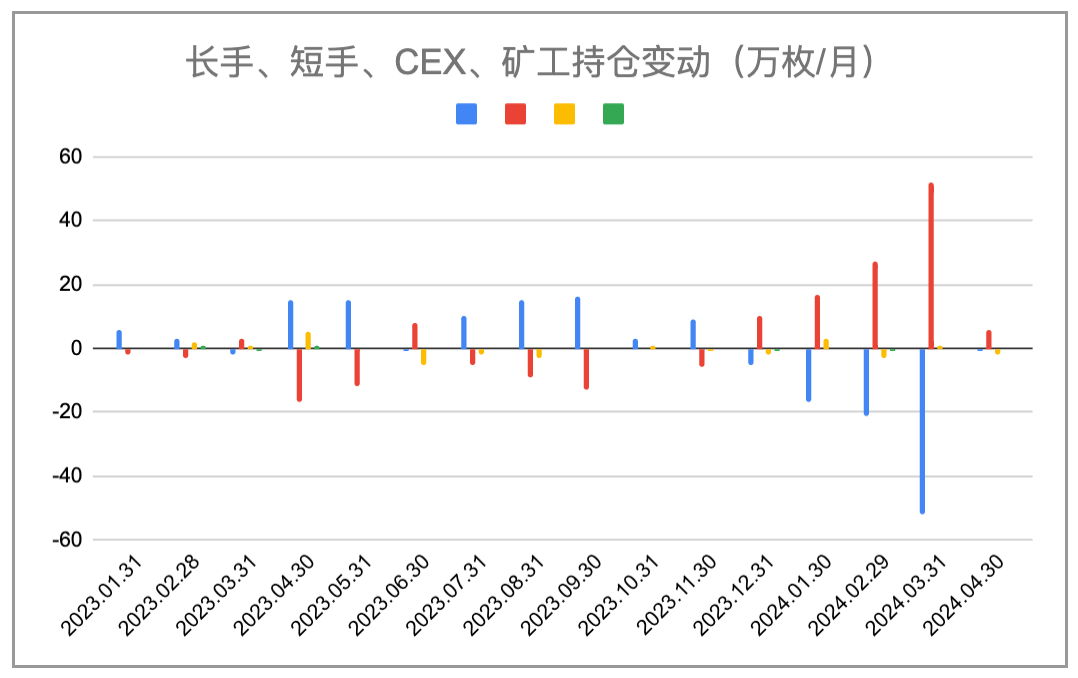

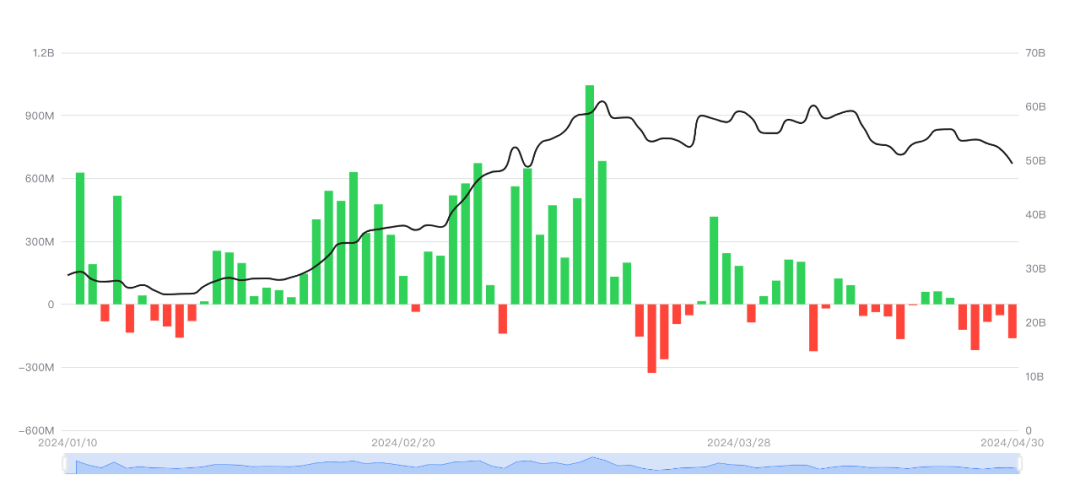

市場各方BTC部位變化(月度)

從統計數據來看,4月長手的沽出量減少至1萬枚(3月拋售量高達52萬枚),在價格下降過程中本月短手增加了持倉,不只吞下了長手的拋售,甚至從中心化交易所餘額中提取了數萬枚。

隨著BTC本月減產的完成,礦工群體仍維持著「持幣不動」的狀態(整體部位不動,意味著市場拋售規模約等於產出量)。雖然價格下行正逼近部分礦工的成本價,但大拋售並未發生,礦工仍穩定持有約181萬枚BTC。

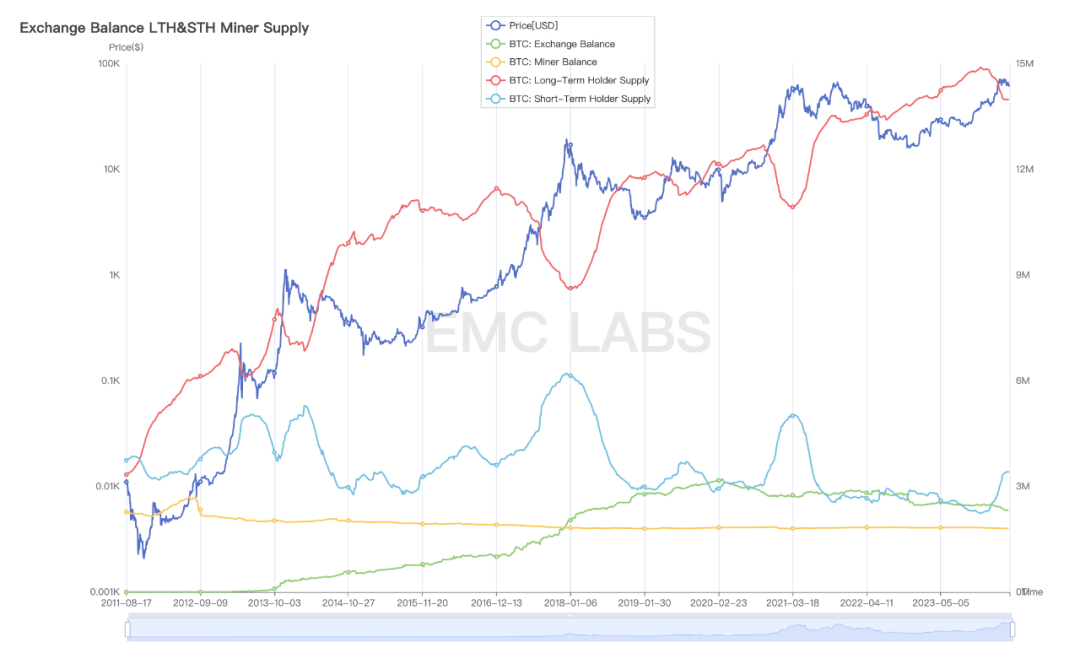

從各方持有規模統計圖表中,可以清楚地看到「由長入短」趨勢的暫停。

BTC各方持倉規模

縱觀各方持倉11年的資料變化,可以發現在2016年年中這種多頭中途長手拋售暫停的現象亦曾發生。這往往意味著隨著價格的劇烈下跌,相信多頭市場持續的長手群體選擇收手,待市場重新恢復供需平衡繼續上行之後再重啟拋售。

以上兩點所引發的悲觀預期和因應策略的變化,推動美元指數繼續走強,並在本月結束納指和道瓊斯指數的5連漲。兩指數在3月創下歷史新高後,本月分別出現4.41%、5.00%的下跌。

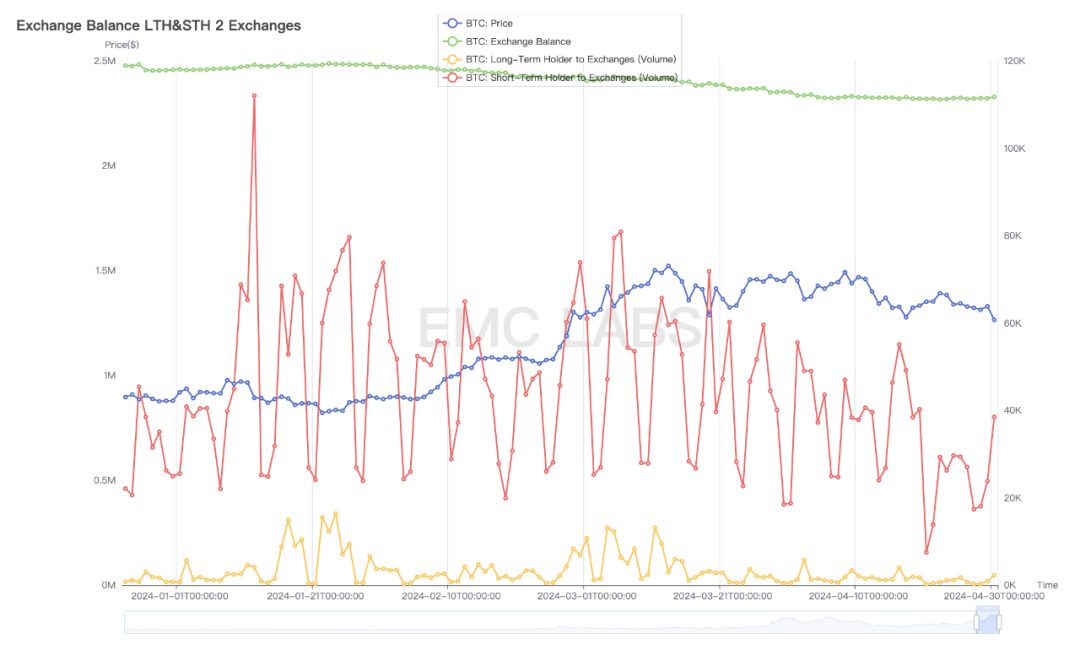

長短手賣出規模及CEX堆積統計(日)

從長短手向交易所轉入BTC的數據來看,4月的轉入規模相較3月在持續下降,中心化交易所存量變化不大並有少量流出。

資金流動

資金是決定市場趨勢的重要因素。觀察完市場內部結構之後,我們持續檢視資金的流入流出。

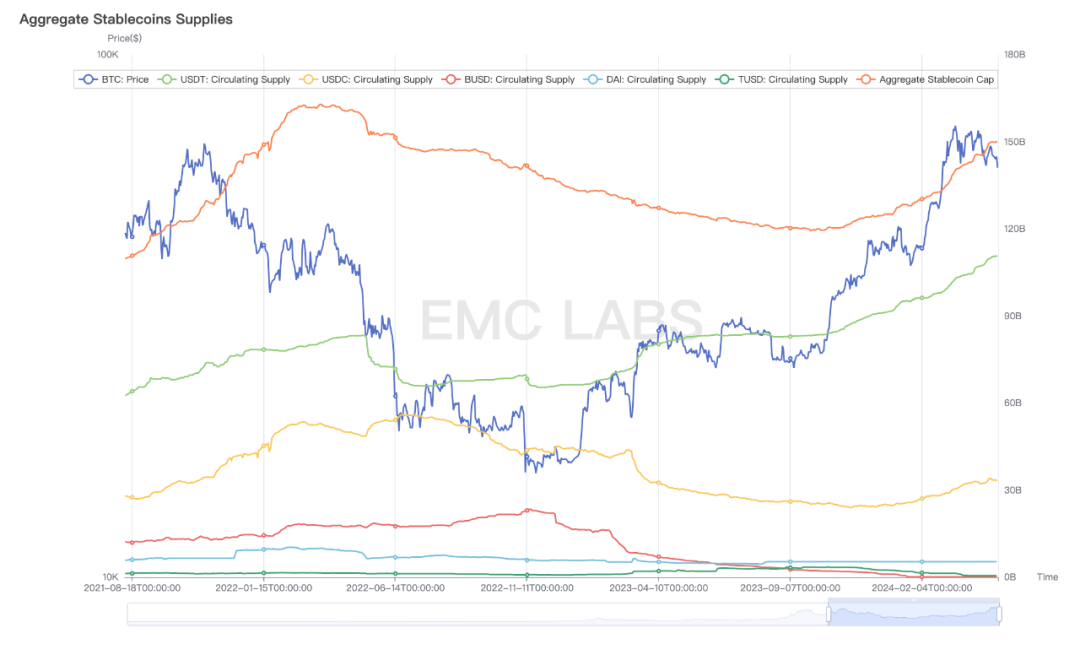

主要穩定幣供應量變化(EMC Labs製圖)

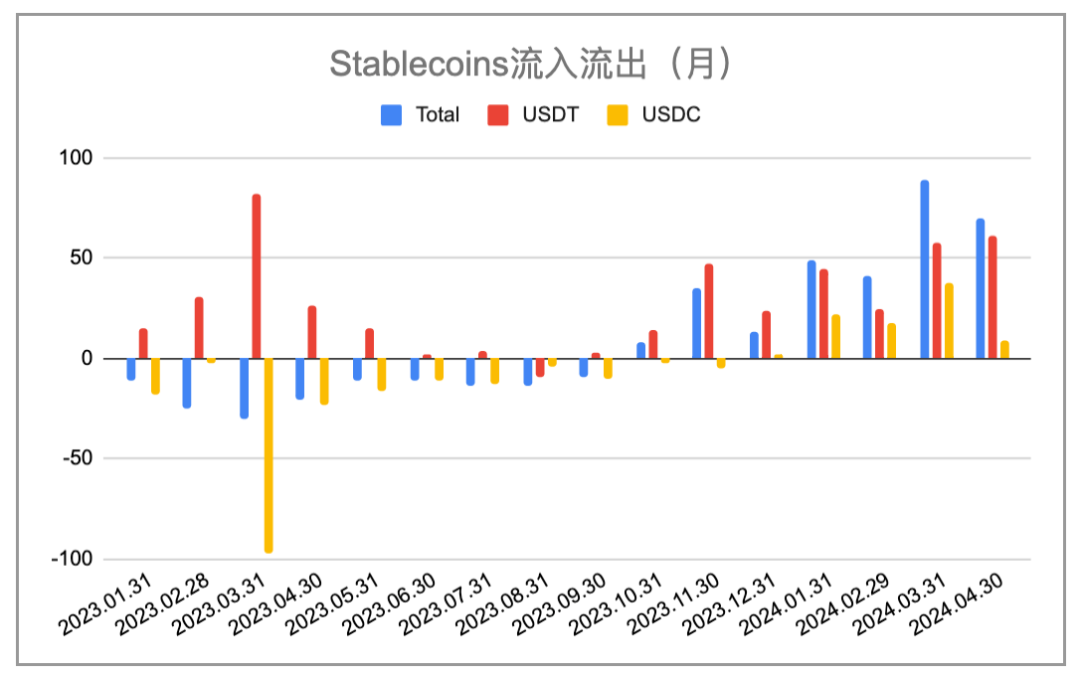

洞察穩定幣發行數據,EMC Labs 發現4月借助穩定幣進入市場的資金高達70億美元,其中USDT 61億、USDC 9億。根據eMerge Engine,BTC 在2023年進入本輪週期的修復期階段,之後在10月份首次實現淨流入,之後穩定幣一直處於增發狀態中,並且4月以70億美元的流入規模排第二位。

主要穩定幣發行規模

截止4月30日,穩定幣總發行規模成長至1,499億左右,自低點以來成長了300億美元左右,仍未達到上輪週期的頂點。

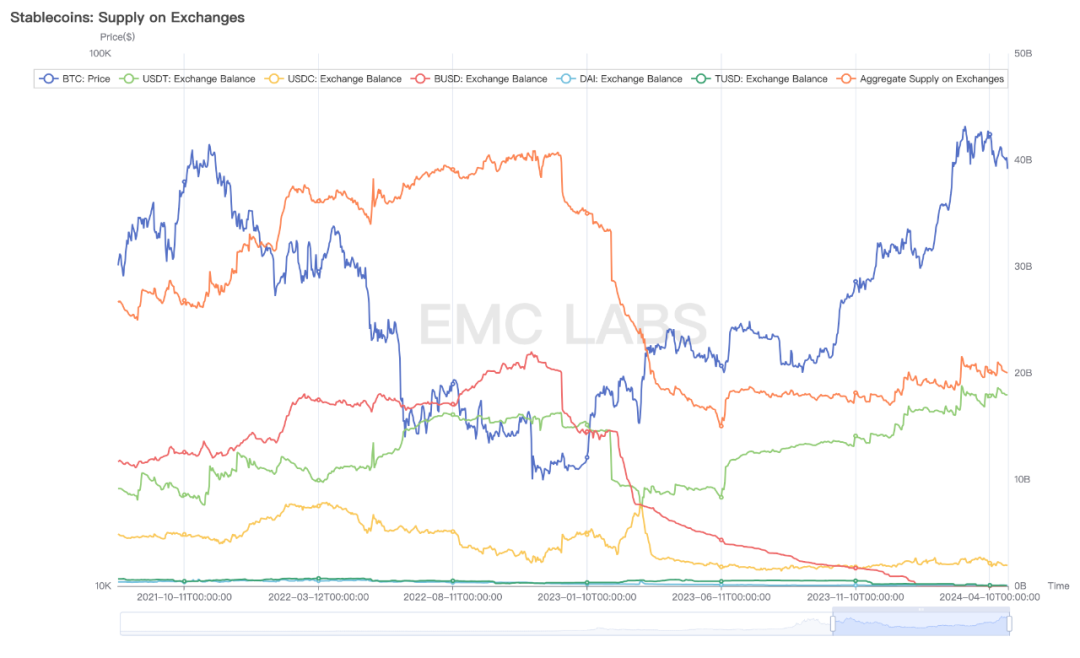

更進一步,檢視中心化交易所的穩定幣存量相對也維持在高位。然而,這些資金似乎並不急於轉換為購買力。值得注意的是,中心化交易所新堆積的穩定幣主體是USDT,而美區使用的USDC基本上沒有新增堆積。

而BTC ETF通道側,資金進出情況呈現比較明顯的追漲殺跌特徵,自3月中旬價格停止上漲之後,便持續流出。

11支BTC ETF流入流出統計(SosoValue製圖)

基於其資金特徵和體積,我們認為BTC ETF通道的資金目前既非BTC價格下跌的主要原因,也難以獨立承擔扭轉局面的重任。

供應壓力與週期

萬物榮枯,週期不止。

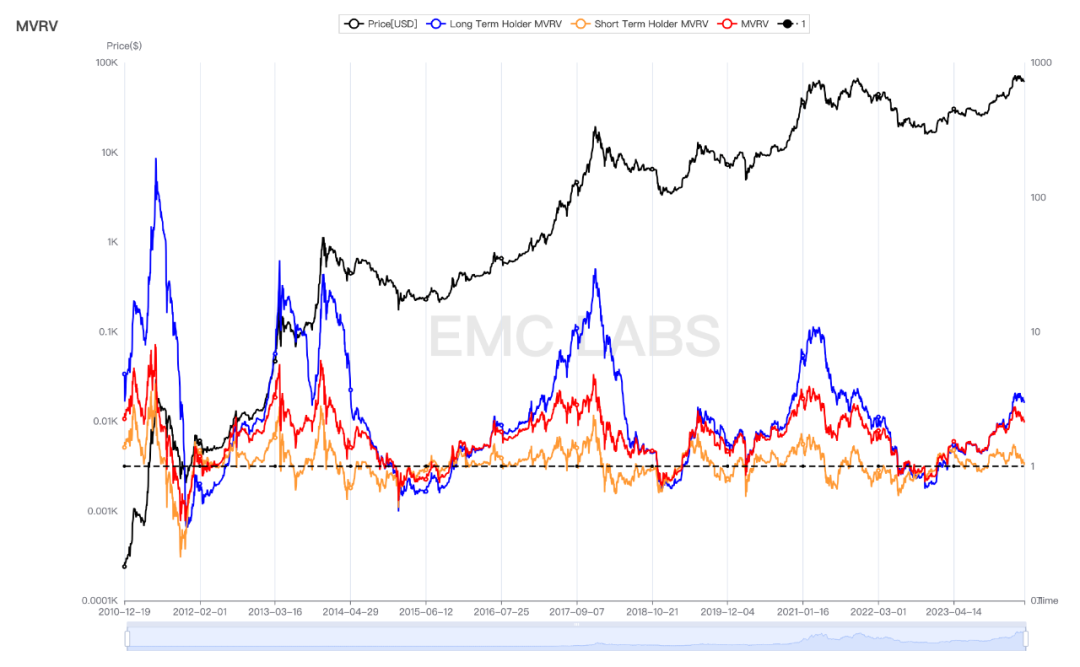

長短手及全市場浮損浮虧比

牛市過程中總會伴隨劇烈的調整。這種調整客觀上起到清除浮籌的效用。

一個值得關注的指標是短手MVRV(浮虧比)。在修復期和上升期伴隨價格的上漲,持幣者的浮盈越來越多,這時市場需要利用下跌清除那些上車不久的短手籌碼和利潤足夠多的長手籌碼。在歷史上,這種清除往往需要價格下跌到短手群體MVRV值接近1的位置才能停止。去年以來,這種清除已經發生過兩次,分別是去年的6月和8~10月。 1月最低跌至1.03,本次清洗截止4月30日已打到1.02(5月1日,MVRV跌至0.98)。值得注意的是,歷史上BTC價格經歷這種嚴峻考驗之後,往往會迎來大幅上漲。

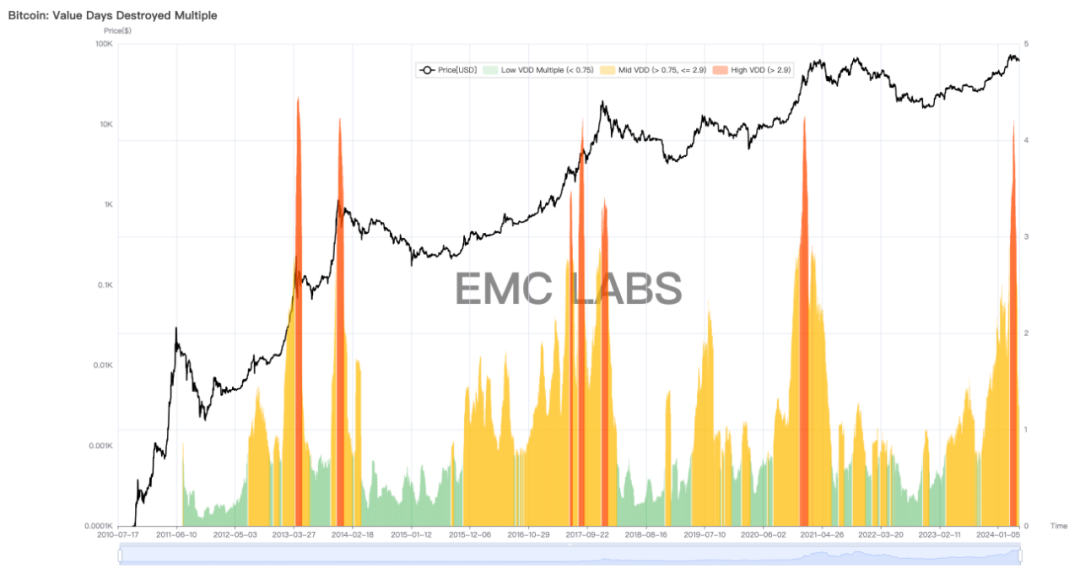

另一個可怕的猜測是,本輪週期是搶跑的,減產前即已創新高,目前牛市頂部已過。其中一個佐證便是VDD銷毀指標。

BTC VDD銷毀數據

VDD銷毀指標不僅考慮了價值變現,更考慮了所變現價值裡長短手的持股因素,因此具備龐大的參考價值。

見頂的猜測,更接近上輪多頭市場(2021年)。依據這個數據的另一個猜測是牛市已過半途,再發生一次(類似2013年)或兩次(類似2017年)大規模的VDD銷毀,牛市便告終結。

本輪VDD資料的一大干擾因素是Crayscale信託持股轉換為GBTC後的贖回。這個幹擾數據同樣可以影響長手賣出規模的判斷。

結語

結合基本面、資金面、政策面、市場週期和產業週期的多維判斷,EMC Labs認為:BTC在4月的下跌,是其價格狂奔7月部分投資者大拋售之後,買賣雙方處於微弱的平衡狀態,新進場資金選擇謹慎觀望,而依據宏觀金融數據和技術指標進行交易的交易者們主導市場所導致的結果,調整幅度與往期牛市的回調規模相當。

從穩定幣的流入規模(去年以來第二高)來看,市場做多熱情並未熄滅,目前的調整系宏觀金融和經濟數據超出預期導致入場資金持幣觀望所致。如是,宏觀金融數據尤其是聯邦儲備銀行對於降息的表態以及非農業就業率等核心經濟數據的變動會在未來一段時間主宰場內資金的態度,進而決定BTC的價格走勢。

目前Bitcoin鏈上活動已大幅衰減跌近熊市水平,用戶活動向Solana和Etherum轉移,使得這兩大網路的用戶資料尚處於上升期狀態。令人憂慮的是,目前市場預計降息已經延後到9月之後,那麼未來4個月的時間裡,場內資金和短手持倉將依據哪些資訊做出交易決策?目前的平衡非常脆弱,兩者的決策會打破平衡推動市場向上或向下劇烈運動。

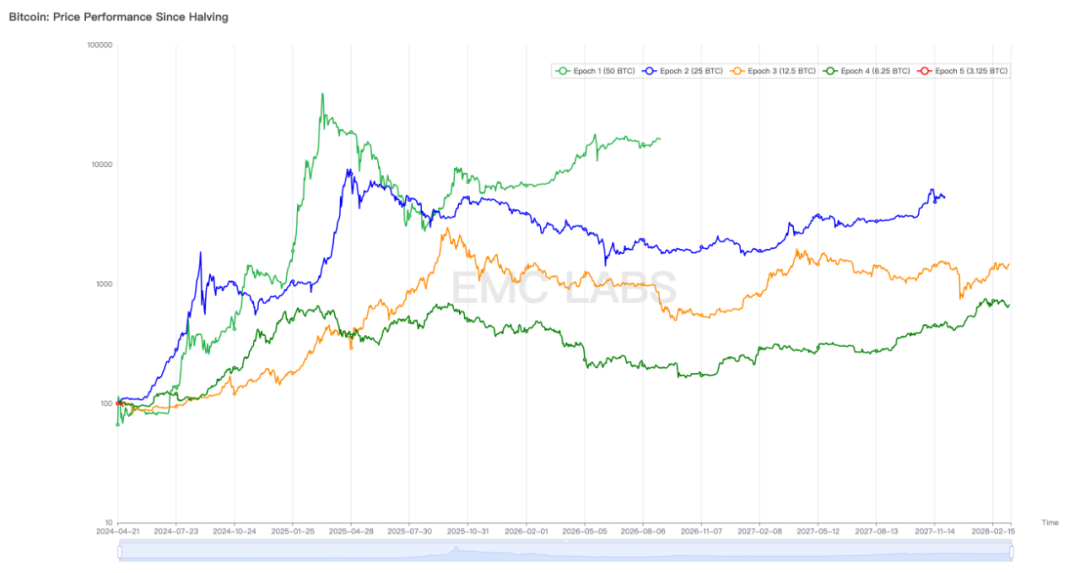

BTC歷次減產後價格走勢

如果往上,大機率會啟動牛市第二階段,迎接AltCoin Season。

如果往下,持幣者信心崩潰,進而發生連續踩踏,已經腰斬的AltCoin可能會再次破位。

這是機率極低但最壞的發展方向。