編者按:本文最初發表時間是2021年的8月份,乘方永續合約由下面的原文作者共同提出,衍生品還是一個很小眾的市場,知道的人會使用的人並不多,無論是國內還是國外。 Paradigm 研究院提出來的(乘方永續合約)是一個比較新的衍生品概念,而且未來乘方永續合約會革新整個衍生品市場。本文綜合了Paradigm原文對乘方永續合約的介紹和0x76 StevenZ對其的理解。信息量很大,但非常值得閱讀。建議收藏後有時間慢慢學習。

免責聲明:文中提到的內容不能作為投資建議。

推薦:點擊此處下載安裝註冊登錄PANews App,隨時隨地查看更多加密行業即時資訊和深度好文。

原文標題: Power Perpetuals

原文作者: Dave White, Dan Robinson, Zubin Koticha, Andrew Leone, Alexis Gauba, Aparna Krishnan

編譯作者:張路遙

本文後半部分作者:律動研究院(0x76 StevenZ)

簡介

本文介紹了一種新型的衍生品– 乘方永續合約。

如果ETH 的價格翻倍,ETH 的2 次方永續合約翻4 倍,ETH 的3 次方永續合約翻8 倍,ETH 的5 次方永續合約翻32 倍。

當然,這種不對稱的上漲並不是免費的。那些做多乘方永續合約的人需要定期支付溢價收益,給那些做空的人。

乘方永續合約提供了類似於全球期權的風險敞口,而不需要行權價或到期日,使其有可能將大部分期權市場的流動性,整合到單一的工具中。

從不少方面來講,乘方永續合約都是永續期權合理的下一步。據我們所知,除我們外,研究人員Wayne Nilsen和lllvvuu也各自獨立發現了這種產品。

機制前提條件

乘方永續合約是永續期權論文中介紹的永續衍生品的一個特殊系列。

在本文接下來的內容中,我們將假設讀者已經熟悉永續期權和永續期貨的基本機制。

定義

乘方永續合約是指與某些標的資產價格的乘方掛鉤的永續衍生品。在本文中,我們將假設這個標的資產是以太幣。

對於任何乘方p,ETH^p 乘方永續合約都是通過定期(如每天)支付的資金費用來維持的。如果在註資時,乘方永續合約的當前價格是$MARK,做多乘方永續合約的人必須向做空的人支付$(MARK-INDEX)=$(MARK-ETH^p)。

在乘方永續合約裡,我們把這種資金費用稱為溢價收益(premium yield)。因為這種費用通常是由多頭向空頭支付的溢價,以換取類似期權的風險敞口。

例子

考慮ETH^2 乘方永續合約。

為簡單起見,假設ETH 的交易價格為$3,而在支付資金時,ETH^2 乘方永續合約的交易價格為$9.09。那麼每份合約多頭都將不得不向空頭支付$(MARK-INDEX)=$(MARK-ETH^2)=$(9.09-3^2)=$9.09-$9.00=$0.09。

定價概述

乘方大於1 的永續合約具有正的凸性,這意味著當價格對他們有利時,持有者賺錢更快,而當價格對他們不利時,虧錢則更慢。用期權的話說,我們說它們有正的伽馬值(gamma)。

就像期權通常以其內在價值的溢價交易一樣,ETH^p 的乘方永續合約通常以ETH 價格的p 次冪的溢價交易。

推導

按照永續期權論文中的方法,我們可以先對即將到期的乘方衍生品進行定價,然後這些衍生品的組合進行定價,這個組合剛好相當於所需的永續合約。

下面我們將使用Black-Scholes 假設來推導我們的價格。這些當然不是最合適的假設,但應該可以作為一個例子來說明做市商如何去給乘方永續合約估值。

在Black-Scholes 假設下給一個即將到期的乘方衍生品定價要比給期權定價簡單得多。有興趣的讀者可以在StackExchange這裡找到一個快速推導。其價格為

其中S 是現貨價格,p 是乘方數,t 是到期時間,r 是漂移(drift)或者叫無風險利率,v 是年化波動率。

結合永續期權論文附錄B 中的永續期權定價方法,並對所得的幾何數列進行求和,我們可以得到每期支付一次資金的乘方永續合約的價格表達式如下(假設數列收斂– 見下文):

其中f 是以年為單位的注資期。

這可以解釋為指數S^p 乘以調整係數

溢價收益(我們對融資率的新術語)可以計算為:

收斂性

我們總是可以對股票永續期權進行定價,而與之不同的是,配置不好的乘方永續合約可能會出現價格無法收斂的情況。特別是,我們只有在以下情況下才可以對乘方永續合約進行定價:

直觀地說,乘方數和波動率越高,長期的臨期乘方期貨就越有價值;注資期越長,乘方永續合約的價值就越集中於長期的乘方期貨。對某些組合來說,同等的投資組合可以變得無限有價值。

這個問題在實踐中可以通過選擇一個足夠小的注資期來輕鬆避免。

例子

ETH^2 乘方永續合約

見https://github.com/para-dave/powerperps/blob/master/power_perp_prices.ipynb。

在Black-Scholes 假設下,ETH^2 乘方永續合約的價格為

在其他條件相同的情況下,當ETH 價格4 倍時,它會翻16 倍。

它有一個很方便的特性,就是有一個恆定的伽馬值,即

我們親切地稱它為「squeeth」,是「ETH 平方」的簡稱。

ETH^3 乘方永續合約

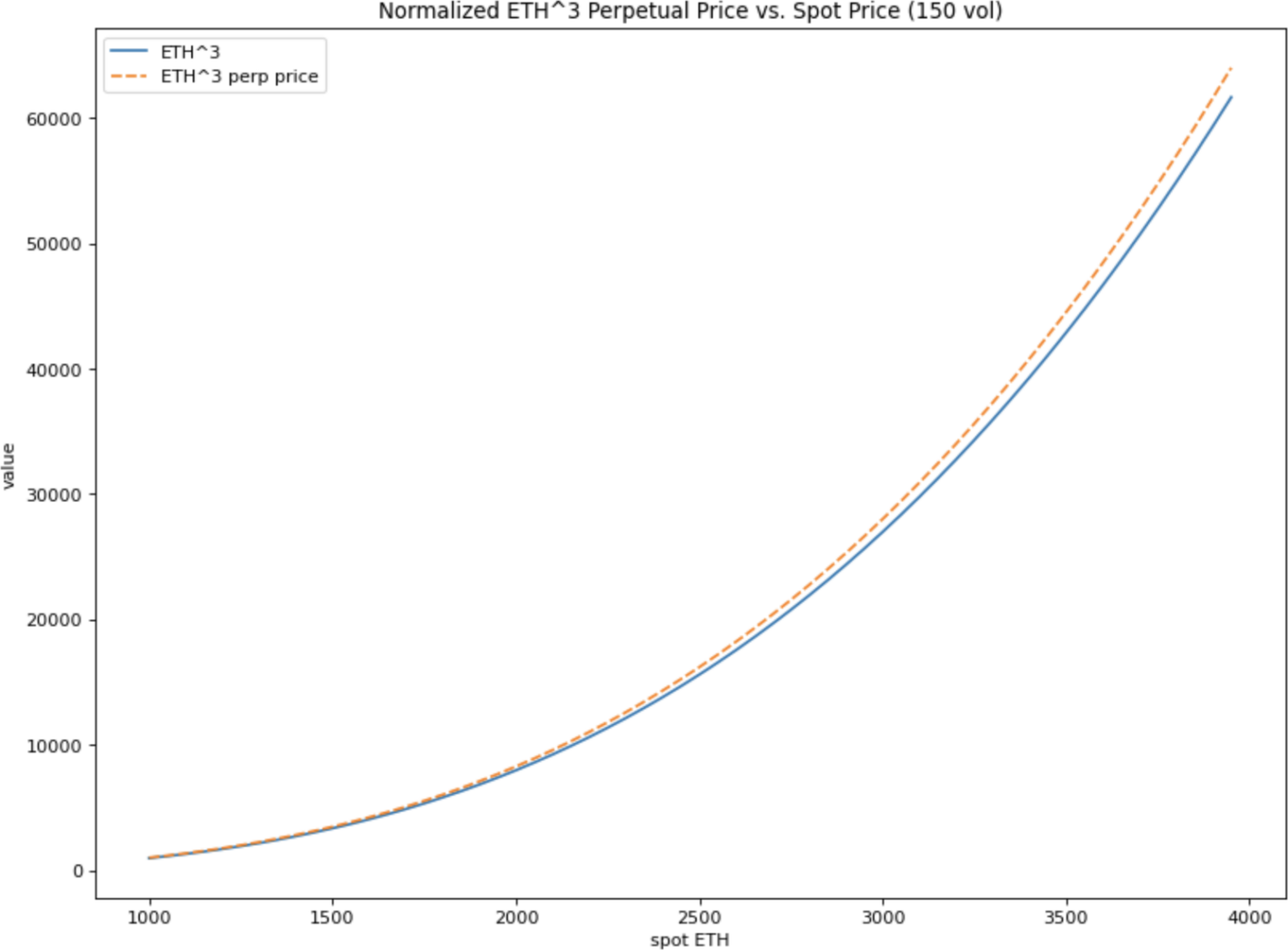

見https://github.com/para-dave/powerperps/blob/master/power_perp_prices.ipynb。

ETH^3 乘方永續合約的價格為

在其他條件相同的情況下,ETH 價格翻4 倍時,它將翻64 倍。

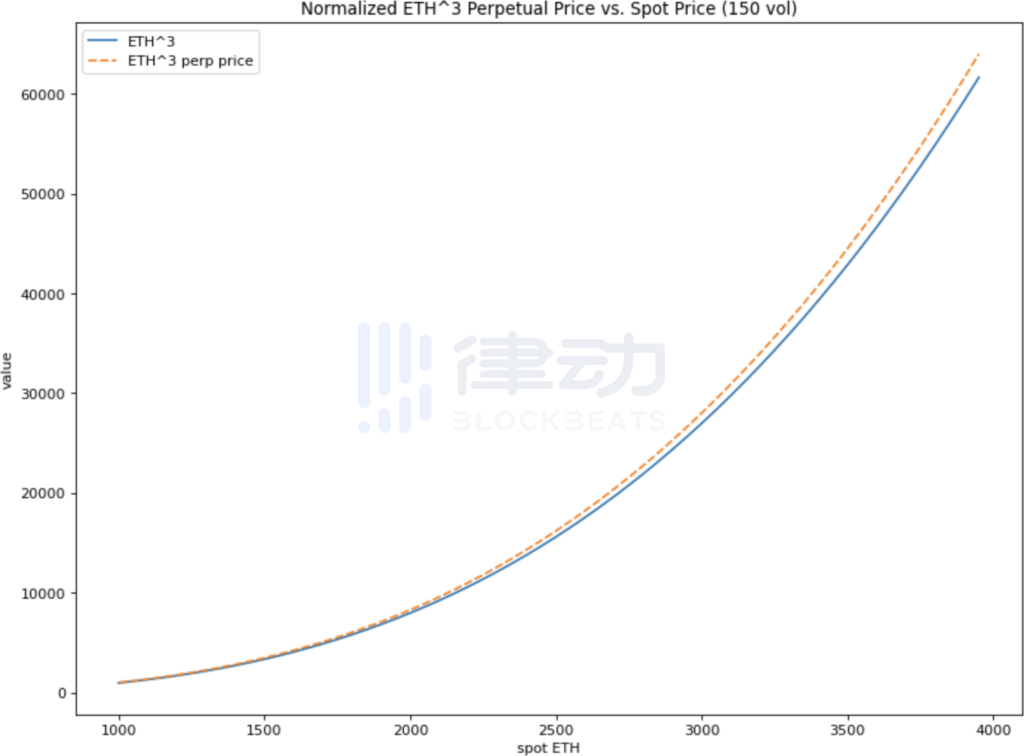

你可以從圖中清楚地看到永續合約的交易價格比其指數ETH^3 要高,因為它為持有者提供了期權。

Python 定價實現

你可以在https://github.com/para-dave/powerperps/看到乘方永續合約定價的Python 實現,包括根據經驗證明正確性的測試。

總結

乘方永續合約仍處於起步階段,但我們從一開始就對其進行了深入的研究,並仍對其潛力感到非常興奮。

如果你和我們一樣對這種新東西感到好奇,我們很想听聽你的想法。你可以發郵件給dave@paradigm.xyz,或在Twitter 上給我發私信,或通過squeeth@opyn.co,聯繫Opyn。

鳴謝:lllvvuu、Wayne Nilsen、Wade Prospere、Grug、Lily Francus、Benn Eifert 博士、Jeff Wang、Mewn

編者按:上文是Paradigm對乘方永續合約的一個官方介紹,沒看懂?沒關係,接著來看一下0x76 StevenZ對其的理解,希望對你有所幫助,enjoy~

頂級投資機構Paradigm 在上週發布了一篇介紹新型金融衍生品「乘方永續合約」的論文。論文一經發布,就在區塊鏈的核心用戶社群內引發了廣泛的討論。

那麼,乘方永續合約到底是全新的衍生品類別,還是僅僅對已有衍生品進行了改進。是更加接近期權類衍生品,還是更像我們熟悉的永續合約。本文將通過盡量簡明的語言,嘗試為讀者分析這種新型衍生產品的意義與價值。 (注:本文假設讀者已對期貨、期權以及永續合約的基礎知識有一定了解,故不再佔用篇幅介紹衍生品基礎知識。)

當然,希望進一步深入了解「乘方永續合約」的讀者,還是建議直接閱讀論文原文或由律動轉載的中文翻譯,以及文章中引用的參考鏈接。

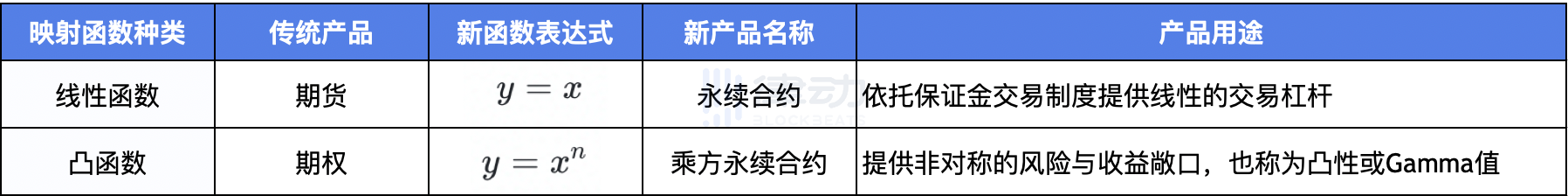

線性函數與凸函數

目前所有的金融衍生品,不論其產品的具體結構設計如何變化,其核心都是要構造一個底層資產價格對衍生品價格的映射函數。在這個思路下,主流衍生品可以按照其映射函數的類型分為以下兩類:

第一類為線性函數類衍生品,其衍生品的價格會根據現貨價格的變動而線性變化,對應的產品就是傳統金融中的期貨合約,在此不做過多介紹。

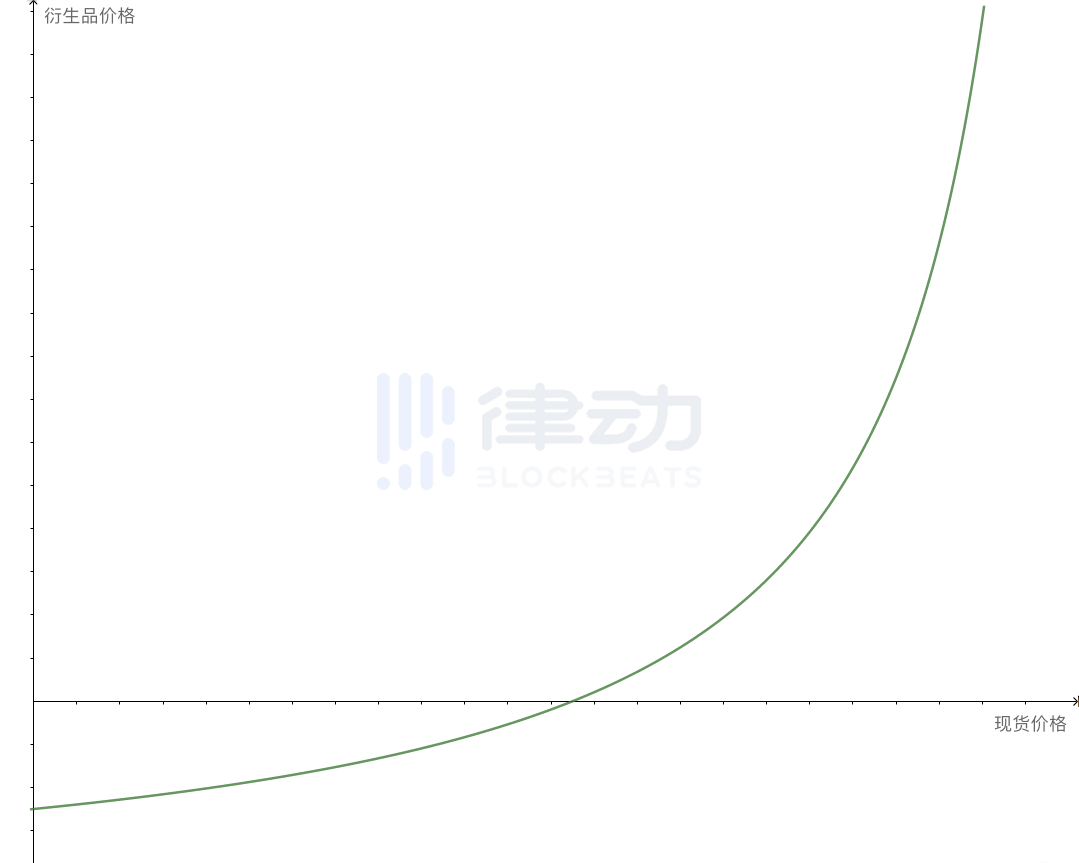

而第二類為凸函數類型衍生品。其典型特徵為衍生品的價格與現貨價格的變動成非線性關係,比如在現貨價格上漲時衍生品價格上漲的幅度更大。而在數學上,凸函數也有明確的幾何特徵,在不追求嚴謹數學定義的前提下,凸函數可以被簡單的理解為一個函數曲線向上或向下彎曲的函數。

下圖是隨機生成的一條函數圖像向下彎曲的凸函數,如果我們使用這個函數構建一個衍生品,其中x 軸代表現貨價格,y 軸代表衍生品的價格。那麼這個衍生品的持有者,就會獲得一種不對稱的風險與收益,當現貨價格上漲時,衍生品持有者的收益增長幅度更大,而當現貨價格下跌時,衍生品持有者虧損的速度卻會更小。

讀者可能已經發現,這種風險收益模式就很類似看漲期權的盈虧模型。因此所有期權類衍生品的核心特徵,也可以概括為風險與收益的不對稱性,這種屬性也常被稱為凸性(幾何描述)或Gamma 值(代數描述)。

這種由凸函數帶來的不對稱的風險與收益組合,為投資者提供了一種十分理想的投資組合風險管理工具。因此具有凸性的金融產品(期權類產品),在傳統金融市場中一直佔據著很大的市場份額,常被專業投資機構用來調整投資組合的風險敞口,或構建更為複雜的衍生產品。

然而美中不足的是,傳統的期權類產品受制於買權、賣權交易的具體實現形式,因此總是難以徹底擺脫產品會不斷到期以及需要行權的缺點。雖然業內一直在進行相關的探索,嘗試構建一種沒有到期日的「永續期權」產品,但效果卻一直不甚理想。

由Paradigm 最新論文提出的「乘方永續合約」,便是對這一經典命題的最新回复。它嘗試結合已經成功驗證過的永續合約產品結構,並通過將其核心函數由線性函數調整為凸函數,試圖解決曾經的「永續期權」一直沒能真正解決的問題,那就是:構造一個不會到期也不需要行權,同時具有凸性的衍生品類別。

對傳統衍生品的重構

我們參照上文的思路,利用永續合約經典的資金費模式,分別對兩種映射函數進行產品重構,便會得到兩種新的衍生品形式。

從上表中可以看出,所謂乘方永續合約,就是利用了永續合約的資金費機制,構建了與期權風險模式類似的不對稱風險敞口的產品。這種結合了資金費機制以及期權類風險敞口的「乘方永續合約」,較傳統期權產品具有了以下明顯優勢:

1. 產品結構更為純粹,不再有交割期、行權價等額外環節,買賣雙方可以單純交易具有凸性的風險敞口;

2. 從根本上解決了同一交易對的流動性割裂問題,交易效率大大提高;

3. 底層邏輯更簡單,方便在計算資源有限的公鏈上進行產品實現;

4. 統一了凸函數類與線性函數類衍生產品的底層函數。從上表中可以看出,y = x 其實就是 在n=1 時的特殊形式。因此一個衍生品協議,可以僅依靠同一個底層映射函數公式,便能模擬期貨與期權兩類不同的風險敞口;

在n=1 時的特殊形式。因此一個衍生品協議,可以僅依靠同一個底層映射函數公式,便能模擬期貨與期權兩類不同的風險敞口;

乘方永續合約如何體現期權交易的四種風險敞口

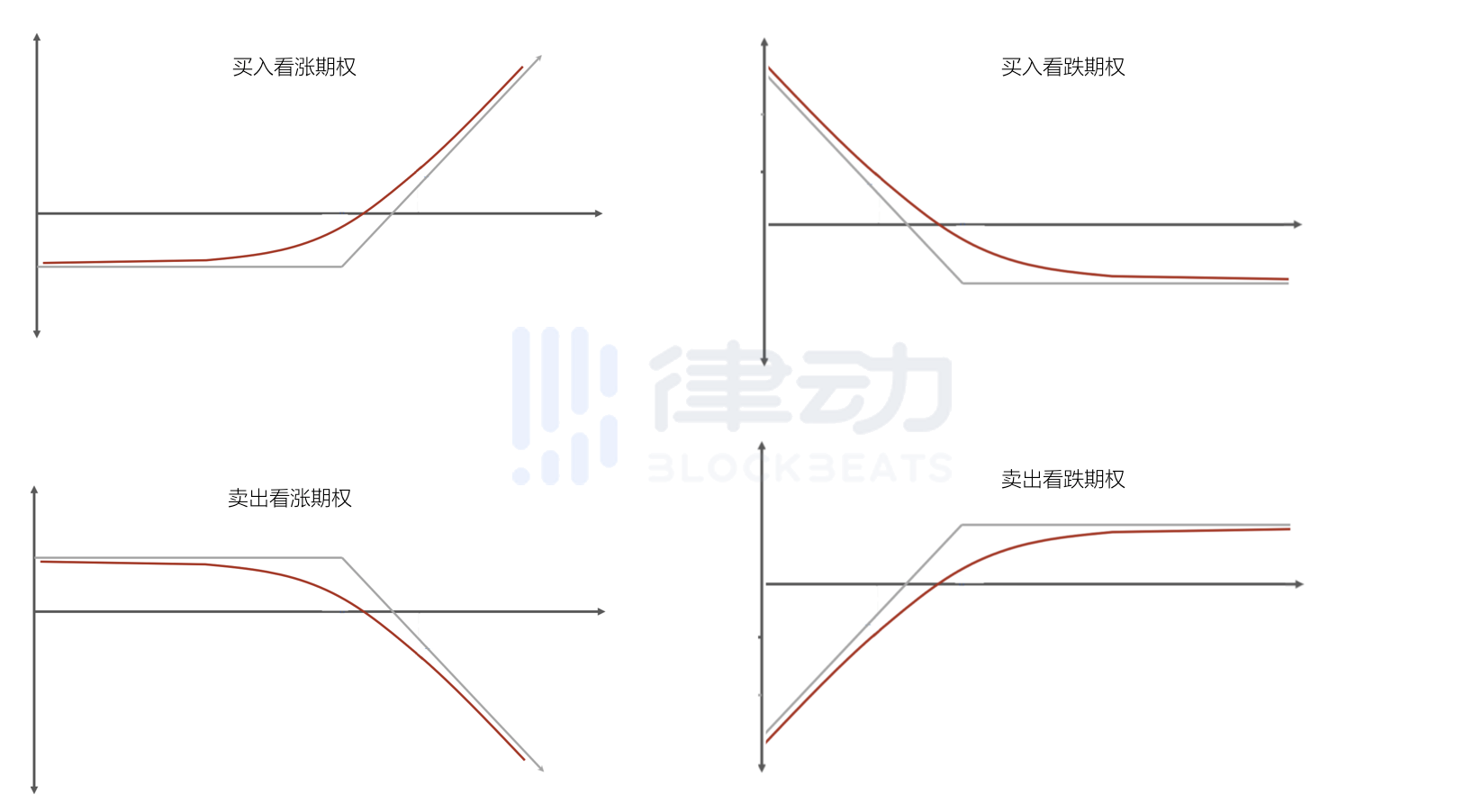

我們知道,傳統的期權類產品包含四種不同的風險敞口,他們分別是:買入看漲期權、賣出看漲期權、買入看跌期權和賣出看跌期權。

他們的定價函數圖像如下(紅色曲線為估值曲線):

下面我們將通過調整 中n 的取值,嘗試構造與傳統期權函數相似的四種函數圖像。

中n 的取值,嘗試構造與傳統期權函數相似的四種函數圖像。

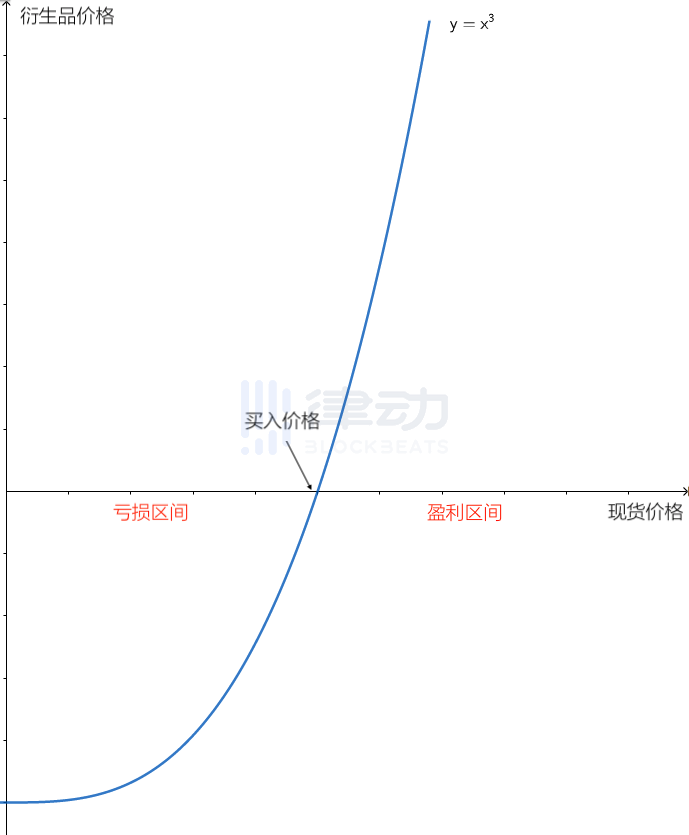

(1)買入看漲期權

當n>1 時,則函數圖像會向下突出。乘方永續合約的多方在現貨價格上漲時收益增幅更快,現貨價格下跌時虧損速度較慢,可以較好的模擬看漲期權的風險敞口。 (本例中取n=3,以買入價格對應的y 值作為y 軸原點)

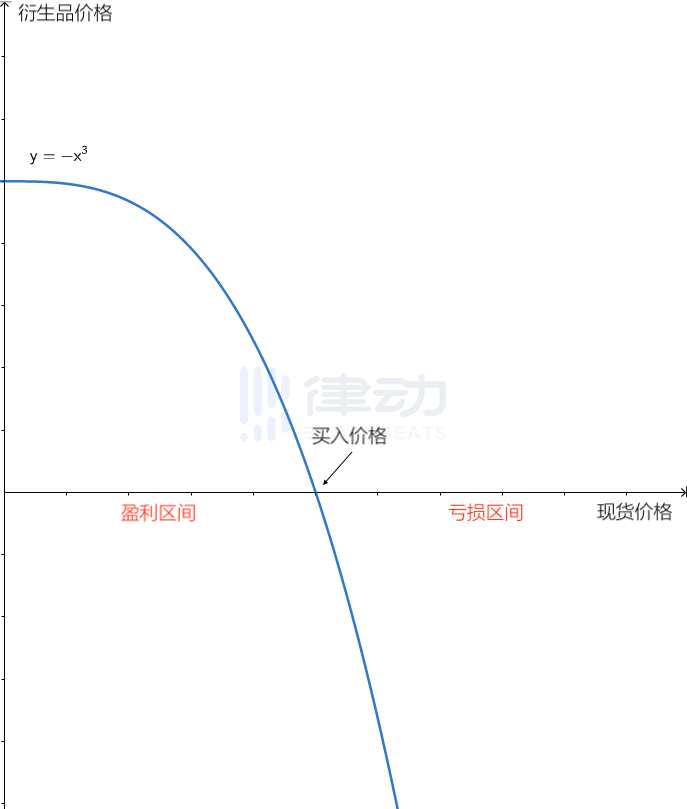

(2)賣出看漲期權

在上圖的函數中,如果交易者不選擇做多而是做空,則其盈虧函數則與上圖正好相反。也就是按照x 軸對函數圖像進行翻轉。

其持有者的收益特徵也與賣出看漲期權類似,在價格下跌時收益增幅較慢,而在價格上漲時虧損可以快速增加,可以近似模擬傳統期權類的賣出看漲期權。

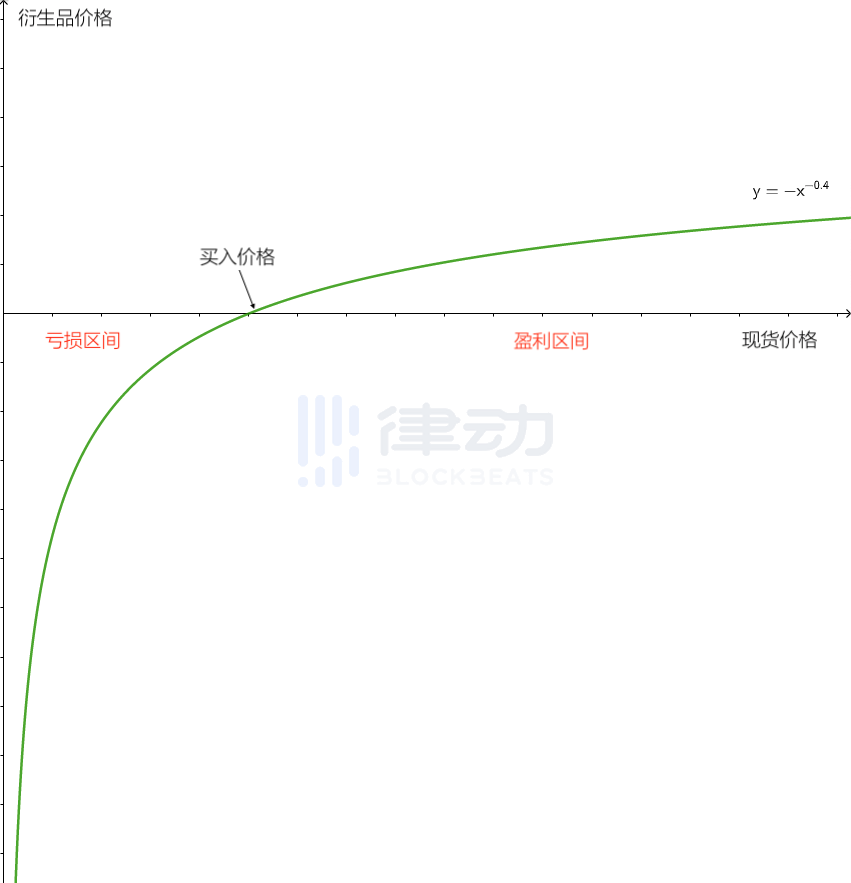

(3)買入看跌期權

如何通過乘方永續合約構建看跌期權,似乎在論文中並沒有提及。於是我們嘗試將n 取為小於零的負值,便會得到一條現貨價格上漲時虧損緩慢增加,而下跌時收益快速增長的函數圖像。 (下圖中n 取-0.4)

這條曲線的多頭持有人的盈虧模型,與傳統看跌期權的收益模式非常類似,只是函數曲線與y 軸不再相交,於是形成了在現貨價格下跌時收益可以無限增長的特性。

(4)賣出看跌期權

同理,在上圖函數中的空方,持有的是原函數對x 軸的倒影函數。其在價格上漲時收益增速較慢,而在價格下跌時虧損會快速擴大,對應了賣出看跌期權的風險收益模型。

乘方永續合約的定價

文章的最後,我們需要簡單討論一下乘方永續合約的定價問題。

期權之所以需要定價,與其凸函數的性質緊密相關。上文提到,凸函數的持有方獲得了一種收益與風險不匹配的風險敞口。於是想要購買潛在收益大於潛在風險頭寸的一方,只有向其對手方支付一定的溢價,才能減少交易的不公平性並使得交易成交。

這種溢價,在傳統期權中表現為期權的購買價格。而在乘方永續合約中,則會表現為多方向空方定期支付的資金費。這種由多方定期支付資金費的模式,相當於多方在一定期限內,向空方「租用」了這種不對稱的風險敞口。且其租用時間可以自由調整,不再受到傳統期權到期日的限制。

同時,也由於這種溢價的存在,使得函數的成交價格會高於函數圖像本身,這也是論文中的函數圖像會同時具有兩條曲線的原因。下圖中的藍線是 函數圖像本身,黃線是考慮溢價之後的理論成交價格,而黃線高於藍線的部分,就是乘方永續合約的多方向空方支付的風險溢價。

函數圖像本身,黃線是考慮溢價之後的理論成交價格,而黃線高於藍線的部分,就是乘方永續合約的多方向空方支付的風險溢價。

那麼下一個問題自然是,黃線應該高於藍線多少才屬於合理的溢價?論文中用複雜的公式詳細討論了這個問題,而在這裡建議讀者可以暫時不去理會這些數學公式,只要知道這個溢價的大小會受哪些因素的影響就可以了。

與傳統的期權產品一樣,乘方永續合約的價格,也就是上文中的溢價,會受到底層資產的波動性、無風險利率的影響。底層資產的波動性越高,乘方永續合約買方支付的溢價就越高,也就是黃線與藍線的距離越大。此外,代表曲線彎曲程度的n 的絕對值越大,代表產品收益與風險的不均衡程度越多,也會使得溢價金額變高。

本文僅基於基本的理論推導,嘗試對乘方永續合約可能的應用場景進行討論,如有不足之處還請專業人士批評指正。我個人對這項創新的第一時間感受是,如果這種模型真的能夠落地並被產品化,且沒有在應用階段被證偽,那麼其有可能是一個與現貨AMM 交易機制同等重要的創新。

非常期待能有專業團隊將乘方永續合約的設想產品化,並使其能夠接受真實市場環境的考驗。