作者:Mario Gabriele

編譯:程天一

編譯標題: Solo Capitalist:分拆傳統VC投資的新興勢力

就在上週四,TechCrunch 的記者Natasha Mascarenhas 在Twitter 上發布了一個SEC 文件的鏈接。該文件顯示,Buckley Ventures III, LP 這支基金打算籌集5 億美元。

風投最近募資的速度都很快,Kleiner Perkins、a16z 和Paradigm 都在2022 年完成了大規模的基金募集。但Buckley Ventures 的特別之處在於,它由Joshua Buckley 一個人管理。

作為唯一的普通合夥人(GP),他不僅管理著比很多機構都大的資金體量,還是Prologue 的聯合創始人,這是一家管理Product Hunt 及其附屬加速器Hyper 的控股公司。而且,Buckley 這樣的獨立基金管理者不是個例。

正如Nikhil Basu Trivedi 在他的經典文章《獨資資本家的崛起》中闡述的那樣,新一波投資人已經出現,他們管理著龐大的資金體量,還從老牌基金那里分到一杯羹。傳統觀點認為,這些獨立經營者的成功在於他們可以更好地理解創始人和更快地行動——一艘艘靈活飛馳的風險投資快艇正繞著緩慢移動的傳統機構兜風。

這個趨勢正在加速。像Josh Buckley、Oren Zeev、Brianne Kimmel、Lachy Groom、Shruti Gandhi 和Elad Gil 這樣的玩家管理著更多的錢,而像Packy McCormick 和Harry Stebbings 這樣的新人則將大量關注者帶入風險投資。許多其他人正在暗中發育,不斷有新人在這批新興者後面冒頭。

我們應該如何看待這場運動,它會走向何方?在這篇文章中,我們將嘗試回答這些問題,同時深入探討solo capitalist 的定義、玩法和挑戰。

以下為本文目錄,建議結合要點進行針對性閱讀。

????

01 給一個定義

02 崛起

03 玩家們

04 走向solo 的發展路徑

05 獲得勝利

06 挑戰

07 前進與反擊

08 未來

09 結語

01.

給一個定義

在Basu Trivedi 的文章中,他強調了定義solo capitalist 的五個特徵:

他們是其基金的唯一普通合夥人(GP)。

Solo capitalist 是其投資團隊的唯一成員。

基金品牌= 個人品牌。

他們通常比super angel 籌集更大的資金並開出更大的支票—— 即募集5000 萬美元以上,並且能夠單筆投資500 萬美元以上。

他們與傳統的風險投資公司競爭種子輪、A 輪和後期輪次的領投機會。

也許由於其文化影響,solo capitalist 這個詞的使用越來越寬泛。除了上述定義,solo capitalist 還容納了那些solo GPs(或者叫super angle)。當我在Twitter 上問到誰是solo capitalist 運動的最佳代表時,我收到了一系列的回答——天使投資人與基金和syndicate 的管理者混在一起。

正如YouTuber 和投資人Gali 所說,“天使和個人投資者正在相互融合……我認為他們是同一回事,除非他們有一支龐大的團隊。”

在研究這個問題時,我和這一運動下的許多人和機構建立起了聯繫。我發現在大量的共同點,還有一系列令人眼花繚亂的策略和結構。為了更清晰明了,在談到整體趨勢時,我們將偏愛個人投資者一詞,而solo capitalist 這一綽號則留給那些符合Basu Trivedi 的五個特徵的人。我們還將嘗試用solo GP 和super angel 來區分這個群體,並避免語義上的混亂。

02.

崛起

如果說矽谷有一個“原始推動者”,那就是Arthur Rock。這位投到了仙童半導體、Intel 和Apple 的人以獨狼和solo capitalist 初代目的身份度過其絕大部分職業生涯。因此,此類投資者並不新鮮,但過去幾年他們的存在感有所提升。

是什麼導致了個人投資者的崛起?很多因素混合在一起,相互影響。以下是我認為最關鍵的五個:

轉變1:個人可以積累分發信息權力

社交媒體的出現擾亂了“創意”的供應鏈,傳統的話事人被取代。現在個人可以自由地在線發表想法,不需要等待自己的故事被當地報紙接受。

當然,這場運動不僅限於社交媒體。互聯網平台使博客、Newsletter、播客和其他創作活動蓬勃發展。這些活動中的每一項都可以吸引大量的關注者。

當然,這種轉變的結果是個人變成了媒體公司,和傳統出版商平起平坐。在扁平化的信息流中,最活躍和成功的人收穫大量關注者並贏得了消費者的信任。其中的收益雖然其中大量流向了平台,但個人創作者還是能從中受益。

許多solo GP 從這種轉變中脫穎而出。 Packy McCormick、Lenny Rachitsky、Nik Milanović、Turner Novak和Harry Stebbings 等創作者利用大量關注者來確保自己能搶到份額。一旦這些創作者掌握了獨特的拿案子渠道,他們去募集資金然後投資是很自然的事情。而他們能募的資金量級要比比自己個人能投的資金要高很多。

轉變2:

風險投資已成長為一種資產類別

2012 年,風險投資的規模大約600 億美元。 2021 年,這一數字達到6430 億美元。從2020 年到2021 年,部署到這類資產的資金量幾乎翻了一番,增長了92%。

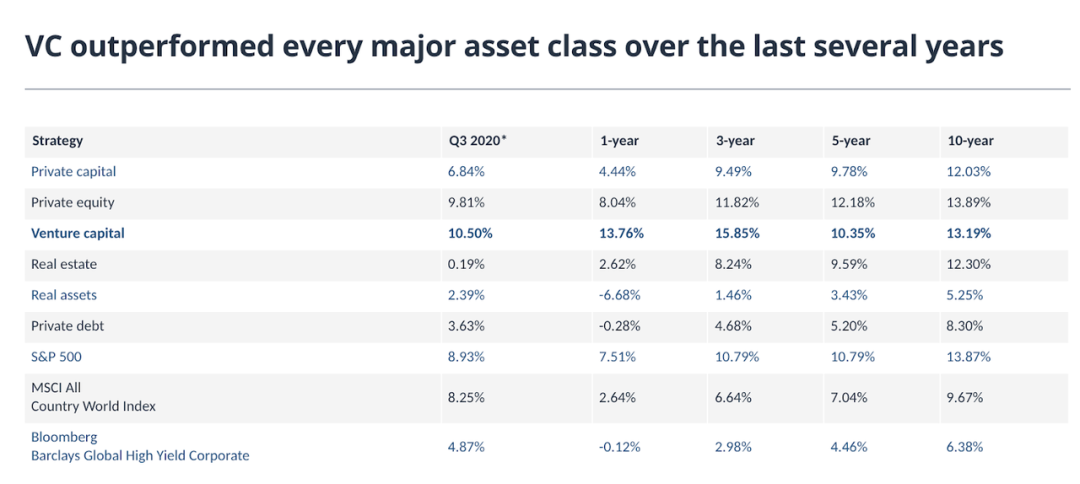

這種增長在風險投資的表現上得到了回報。根據Pitchbook的數據,在2021 年之前的三年中,風險投資以15.85% 的年化回報跑贏了所有主要資產類別。

Pitchbook

這些數字已經誘使有限合夥人(LP) 增加對現有基金的分配比例,並涉足較新的投資形式。新興管理者的表現往往優於老牌管理者。但也許更重要的是,大型基金已經過度飽和。大機構的GP 指出,他們通常沒法把LP 想給的那麼多資金都投出去。而新的個人GP 可以給LP 一個部署資金的地方並且從中受益。

資本的激增幫助許多個人GP 進入這個行當,現在速度更重要了。以前的投資人可能需要數週或更長時間來了解管理團隊,而今天的投資人則需要更快地行動,有時只需幾個小時。

很少有傳統基金是為這種節奏設立的。要產生判斷,它們可能需要進行大量研究。投資委員會會議通常每週舉行一次,做決定時機會可能已經沒了。

單人GP 在這個閃電戰版本的遊戲中茁壯成長。當速度成為主要變量時,單一決策者是個優勢。這些新的驅動力幫助個人投資者搶到案子,提高自己的地位並吸引更多的資金。

轉變3:知識服務已經正規化,最佳實踐已經出現

創業從來都不是一件容易的事——但毫無疑問,它變得比以前簡單了。這在一定程度上要歸功於最佳實踐的正規化和知識的傳播。在矽谷的早期,很少有人知道如何創建和經營高速增長的企業。現在,世界上到處都是創業者和從業人員,他們有成功也有失敗,但每個人都有對應的教訓。

媒體將這些曾經深奧的信息擴展給那些尚未親身體驗過科技創業的人。印度尼西亞的青少年,只要擁有互聯網連接就可以閱讀YC 的Paul Graham 關於“做不可規模化的事情”的文章,並立即了解冷啟動需要什麼。

但市場在不斷發展,削弱了傳統機構的優勢。雖然機構的知識仍然很有價值,但許多最佳實踐現在已經公開。因此,當代企業家可能不像以前那麼需要老骨頭了。當傳統優勢被消除時,個人投資者俱有相對優勢。

轉變4:科技和投資成為主流

技術是我們這個時代的故事——它滲透到商業、政治和藝術的方方面面。隨著這種情況的發生,那些技術贏家背後的支持者也聲名鵲起。 Adam Neumann(Wework 創始人)、Travis Kalanick(Uber 創始人)、Benchmark 和SoftBank 的故事出現在大大小小的屏幕上。

加入這個行業的興趣也在增加。風險投資吸引了來自初創公司、大型科技公司、銀行、諮詢和新聞業等領域的申請者。傳統機構的人效仍然很高,少數幾位投資者可以相對簡單地管理數億甚至更多錢。這意味著即使行業發展壯大,它也無法和候選人的量級匹配。

與我交談過的許多個人投資者都表示,他們創辦了自己的基金是因為自己沒有其他的選擇。另一些人則覺得沒有機構在他們看到的機會上發力。

Conscience 的Ariana Thacker 描述了她的旅程:

“我特別熱衷於與在消費者和科學交叉領域進行創新的早期創始人合作。我認為成為一名solo GP 是一種實現我願景的方式,即開拓和支持在這個交叉路口的創始人。一開始市場上沒有Conscience 這樣的機構,因此我主動建立了它。”

轉變5:

基礎設施讓單獨行動變得更簡單

除了更廣泛的技術升級之外,基金管理領域也出現了大幅的演進。十年前,Carta 尚未成立,AngelList 只有兩歲。兩者現在是各類基金的核心基礎設施,用於管理股權結構表、跟踪投資、籌集資金和處理基金管理事務。

設立一支新基金曾經需要數週或更長時間。現在,這個過程要簡單得多,就像掌握投資組合的變化一樣。雖然個人投資者在此類基礎設施出現之前就存在,但毫無疑問,它使他們的商業模式更加高效,並允許其他喜愛風險投資的個體參與進來。

03.

玩家們

根據Basu Trivedi的定義,我將盡我所能區分solo capitalist 和其他相似的人。我們還將重點介紹正在參與這個趨勢的基金,並討論如何走向solo 的模式。

Solo Capitalists

如果我們進行這些限制,那麼solo capitalist 的數量會相當少:資金超過5000 萬美元、參與領投且團隊中沒有其他投資人。

Oren Zeev 可能是最典型的例子。在私募股權公司Apax 擔任GP 後,Zeev 從2007 年開始獨立進行投資。據報導,如今,他管理著超過10 億美元的資產,即使在後期的輪次也經常領投。比如創意社區Deomestika 上周宣布的1.1 億美元D 輪融資,就是Zeev 領投的。

曾在Color Genomics 擔任CEO 的Elad Gil 也採取類似的投資方式。 2021 年8 月,有傳聞說他正在募一支6.2 億美元的基金。他最近也領投了人力管理平台Lattice 的F 輪融資。

Elad Gil,他曾擔任Google 的產品經理和Twitter 的戰略總監,其明星案例包括Airbnb、Clubhouse、Coinbase、Pinterest 和Stripe

Third Kind 的創始人Shana Fisher 是這個領域的先行者。自2010 年開始投資以來,這位前微軟高管已經完成兩隻基金的退出。她的2019 年募集的那期基金規模為6500 萬美元。費舍爾也會領投,儘管通常是早期的輪次,例如對創作者平台Bubblehouse 的投資。

當然,前文提到的Josh Buckley 也在此類。他已經管理著數億美元的資產,並領投了遊戲初創公司Playco 和巴基斯坦貨運平台Bridgelinx 等公司。

Lachy Groom 是Stripe 的早期成員。據報導,去年7 月,Groom 籌集了2.5 億美元的Fund III,並領導了對Stark Bank、Ethyca 和ContainIQ 等公司的投資。

Array Ventures 的Shruti Gandhi 在12 月募到了5600 萬美元,並領投了幾輪融資,包括最近對產品管理工具Chisel 的投資。與Third Kind 一樣,Array 專注於早期投資,因此他們和最嚴格定義的solo capitalist 還略有出入。

做了幾年天使投資後,Zach Coelius 於2020 年年中宣布成立一家機構。他的旗下基金的總規模為4500 萬美元,並且只有Industry Ventures 這個單一LP。根據Crunchbase,Coelius Capital 已經領投了保險公司Billy 的種子輪投資。

以上的列表並不詳盡—— solo capitalist 的定義界限仍是模糊的,但我們重點討論的六個人代表著其原始定義。

Solo GP

Solo capitalist 代表著一小撮人,而solo GP 的數量大得多。這些投資者與上述投資者的不同之處在於他們可能經營規模較小的基金或者還尚未出手領投。

Not Boring Capital 的Packy McCormick 就是solo GP 的代表。此外20VC Fund 的Stebbings 則管理著更大額點的基金,資產管理規模至少為1.4 億美元。

Packy McCormick,他以Not Boring 這個明星Newsletter 而出名,其首支基金募到了800 萬美元,參與了Braintrust、Party Round 和Ramp 等公司

這個群體與super angel 的不同之處在於他們募到了機構投資者的錢。當然,他們會在不同類別間流動——今天的solo GP 明天可能就會變成solo capitalist。

超級天使

與solo capitalist 混雜在一起的是一個我們可以稱之為super angel 的群體。這些人不拿機構的錢,要么用自己的錢投資,要么幫朋友管一些錢。有些人可能管理著相當大的資產,並且在股權結構表上佔據重要位置。

像Lenny Rachitsky 這樣的人屬於此類。除了幫傳統基金推案子,Rachitsky 還幫助管理AirAngels,並投資自己的資金。他非常成功,Angelist 最近發布的一篇文章強調他是該平台上20 位頂級“外部共同投資者”之一。在我們的互動中,Rachitsky 很好地詳細闡述了這一表現:

”你可以看看我投入的資金,以及我所有天使活動的當前價值(給傳統基金和自己syndicate 推案子的carry),總體上漲了25 倍。這個數據可能不太合適,但它最終確實非常真實,它表明了天使投資者可以獲得的槓桿作用。”

很多經營滾動式基金(Rolling Fund,GP 的投資和募集可以同步進行)的人也屬於此類。儘管這些人的確管理著外部資本,但他們籌集資金的方法感覺更符合天使投資者“自下而上”的精神。 AngelList 強調的一些人包括Julian Shapiro、Shaan Puri、SHL Capital 的Sahil Lavingia、Cindy Bi 的CapitalX 等。

無論定義如何,上述三類中的每一個人都是個人投資者,對這一生態系統產生了重大影響,並正在改變遊戲的玩法。

LP

沒有其他行業比風險投資更容易受到“關鍵人物風險”的影響。由個人投資者創立的公司將這種脆弱性高度放大。

Cake Ventures 的Monique Woodard 指出,LP 已經關注到這種風險:

“我跟一些試圖投資solo capitalist 的機構打過交道。一些人看到了運營上風險,其中一些人看到了意外事故的風險。我確信solo capitalist 擁有足夠的資源,他們的運營不會比那些有多個合夥人的機構差。而且坦率地說,任何人都可能遭遇意外事故。”

儘管一些LP 認為風險過大,其他人擁有別的看法。一位曾在機構LP 工作的消息人士認為這沒什麼:

”風險投資是少數股權投資,哪怕GP 解散了,其基礎投資也不會受到太大傷害(如果是buyout 的話,GP 解散,那麼底層公司資產的管理者也解散了)。”

單人和團隊模式之間的另一個明顯區別是前者有一個到期節點——另一種“關鍵人物風險”。團隊可以安然度過一位合夥人的退休,並且可能對代際變化更具彈性,但當solo GP 想要退休,他們的機構也就到期解散了。

有人強調了另一個問題。如果這些solo GP 不能成功募到很多錢,管理費無法維持他們的長期生存。但如果募到了很多錢,他們的經濟狀況會變得太好,以至於他們可能會選擇將自己的業務轉變為家族辦公室或去搞休閒活動。

同樣,雖然一些LP 更喜歡那些度過幾個管理代際的基金,其他LP 則更喜歡那些試圖構建一個新帝國的黑馬。隨著基金資產管理規模的不斷增長,其回報往往會受到影響。因此solo GP 的退休計劃反而可能是好處。 Basu Trived 提出了這一點,他說:

”在某個節點,你必須得關燈睡覺了……我認為一些機構將這種可預見的到期日視為一個功能點,而不是bug。”

大型捐贈基金正在參與進來,儘管耶魯富有盛名的投資團隊已經避開了個人投資者,仍然偏好團隊作戰的機構。哈佛並沒有表現出這種傾向。我採訪過的一位消息人士表示,Groom、Buckley、Boyce 和其他人都募到了劍橋捐贈基金的錢。 MIT 旗下的MITIMCO 專門開設了“新興管理者”計劃,聖母大學也處在有興趣的隊列。

有傳言稱,Horsley Bridge Partners 這家FoF 也在支持個人投資者。它在這方面擁有豐富的經驗,曾資助過IA 的Roger Ehrenberg 和Baseline 的Steve Anderson 等人。其他經常被提及的LP 包括Industry Ventures、Truebridge-Kauffman 和Cendana Capital。後面這些LP 只關注早期投資的投資人。

04.

走向solo 的發展路徑

如何成為一個個人投資者?儘管每個人的故事都不同,“個人投資者”還是有一些通用範式的:

獲得受眾

我們提到的幾位個人投資者都是從創作者起步的。 Rachitsky、McCormick 和Wittenborn 都撰寫Newsletter,Stebbings 和Beshara 經營播客,Turner Novak 是VC 的Meme 大王之一。

LIquidity 的創始人化名Lit 強調了通過受眾來建立共識和尋找新案子的力量:

”投資人可以獲得關注者,建立營銷渠道,並將他們的想法傳達給一個特定的群體,使他們能夠在更個人的層面上看到差異化的deal flow。”

注意力和親密感可以很好地轉化為交易機會,個人投資者們還需要外部火力。 Milanović 意識到自己擱置了太多機會後開始募集主基金:

”我一直在通過管理一個syndicate 來進行非正式的投資。我回顧了順和不順的地方。順的地方是,我們在syndicate 中有一群FinTech 老炮,然後能投進最難搶的公司。壞的地方在於,我們並沒有用完我們拿到的份額,因此我們想募個基金……”

從基金中剝離

雖然不太常見,但一些個人投資者之前曾在傳統基金工作過。在創辦Stellation 之前,Boyce 是General Catalyst 的合夥人,而Lloyd George 在RRE 工作。 Gandhi 曾在True Ventures 工作,並為Bullpen Capital 提供諮詢。她目前還擔任SFERS 的專員,SFERS 是250 億美元規模的舊金山工人養老金計劃。

這些人受益於過去已形成的投資風格、良好的業績記錄和自己掌握的投資人、企業家和LP 的網絡。

創辦公司

企業家的經歷能帶來經營上的專業知識,一直做投資的人很難具備這些知識。 Naval Ravikant、Jack Altman 和Josh Buckley 都是備受矚目的例子。和他們結盟的公司能收穫一位導師。與那些在更傳統行業度過職業生涯的人相比,他們能夠提供更忠實的建議。

一位參與過solo GP 投資的前LP 認為這可能是最佳配置:

”我傾向於認為,長期表現最好的solo GP 將是從業者,無論是創始人還是前1% 公司(Stripe、Slack、Airbnb)的高知名度高管,他們擁有人才網絡,公司早期發展的經驗,還有特定市場的最佳經驗。”

正如我們將在下文介紹的,擁有一家公司“黑幫”也能帶來關係網的益處。

專業知識

一些個人投資者通過開拓其他基金忽視的市場而獲得成功。例如,Cantos 的Ian Rountree 在硬技術領域的早期投資享有盛譽,而Soona Amhaz 的Volt Capital 則專注於加密貨幣。 Amhaz 強調這一點是她優勢的一部分:

”我已經經歷了多個牛熊週期,因此對這個領域有更長遠的看法,不像那些剛剛進入加密領域的VC。此外,我能夠提供行業獨有的洞見。”

專業不必局限於新技術。例如,Andreas Klinger 啟動了Remote Work Capital 以利用全球趨勢:

”我試圖說服VC 的朋友投資那些我覺得很好的公司,但是過程很掙扎。所以我從幾個同樣相信遠程工作趨勢的人那裡籌集了資金並開始自己投資。在COVID 之後,全世界都看到了這個主題的潛力。”

Woodard 投資於不同的文化趨勢,專注於“涉及人口變化領域的公司”,包括人口老齡化、女性消費者和“新多數”,即主要由以前的“少數”群體組成的趨勢。 Woodard 覺得她對這些領域的關注不在傳統VC 的工作範圍內,但對創始人來說可能是無價的:

”在機構進行投資後,我清楚地知道自己的thesis 不適合在風險投資機構內。我一直是一名建設者和企業家,所以我將這種創業精神應用於創辦一家風險投資公司。

創始人願意拿我的錢是因為他們知道我對人口相關主題有自己的觀點和理解。歸根結底,我認為我在老齡化等領域展示專業知識的能力最能引起創始人的共鳴。 ”

一些個人投資者嘗試調整基金的結構。 Fern Gouveia 是一位正在籌集個人基金的前企業創始人,他討論瞭如何讓自己的公司適應加密領域:

”鑑於DAO、社區籌款、NFT 等等,我相信VC 的傳統結構不適合加密貨幣……最好的基金將是VC 和對沖基金的混合體。我接觸了一些較小的參與者,他們願意讓我試驗這個想法並且願意進行更靈活的配置。”

找到“黑幫”歸屬

很多個人投資者在新經濟公司工作後崛起。 Rachitsky 在Airbnb 工作了7 年,Groom 在Stripe 工作了七年,Rajaram 在Google、Facebook 和Doordash 任職。

Groom 曾是Stripe 的30 號員工

他投到了Figma 和Notion

他們所處的公司生態都擁有豐富的人才,這些人才可能自己創業或是被挖到成員企業中。 Rachitsky 提到這點通常是他pitch 的一部分:

”當我與創始人交談時,我也會向他們介紹引入Airbnb 校友網絡(作為人才池子、諮詢意見的來源和分發渠道)的價值,這引起了很多創始人的強烈共鳴。”

雖然以上不同的路徑可能在某種程度上解釋了個人投資者是如何出現的,但我們還沒有完全揭示他們是如何獲勝的。

05.

獲得勝利

最重要的一點,個人投資者的勝利是一種“反向定位”的壯舉。傳統的風險投資公司給人的刻板印像是行動緩慢和貪婪攫取,但solo capitalist 通過快速的流程和作為值得信賴的知己而獲勝。

儘管每個投資者都有自己的長處和短處,但總有一些接近基準範式的東西。與我交談過的幾乎所有個人投資者和其他消息來源都強調了以下幾點:

快速行動

每個風險投資公司都需要一個Domino 的披薩追踪器。你的交易在哪個階段?你還處在盡調階段還是正在過會?你得再堅持一個月,還是在本週末之前得到答复?

傳統融資過程的多變性和不透明性是風險投資的硬傷。不幸的是,這個痛點很難解決。無數的因素變化—— 案子、合夥人、其他成員企業、董事會、投資委員會—— 共同阻礙了流程推進。

個人投資者可以解決這個痛點。由於他們的單邊立場,他們能夠迅速做出投資決策,通過果斷贏得份額。 Array Ventures 的Shruti Gandhi 指出,“我們通常會在電話會議上就做出決定,並花更多時間進行額外的盡調和談判條款等。”

Volt 的Soona Amhaz 也提到了她的快速轉變:“我的投資過程通常需要幾天時間。我可以快速行動,因為完成決定所需的繁文縟節更少。”

這個週期在個人投資者中似乎很常見,代表了對傳統投資週期的巨大轉變。

及時響應

在投資完成後,這種速度仍會持續存在。與我交談的幾位個人投資者表示,他們的部分價值在於響應能力。例如,Nik Milanović說:“你可以問我投資的任何創始人,我幾乎都是秒回。”

Lenny Rachitsky 詳細闡述了這個主題:

”我告訴(創始人)他們可以隨時聯繫我。我給他們我的電話號碼,並且總是在創始人求助時立即回复。有些創始人每週給我發一次短信。這真的取決於他們需要什麼,以及他們當時最大的瓶頸是什麼。由於規模原因,我很少主動主動詢問是否可以提供幫助,但我會回應每一個公司發來的investor update,並提出我可以提供幫助的每一個問題。 ”

雖然一些傳統投資者在這方面也做得很好,但個人投資者更脫穎而出。在某些方面,這可能是因為許多人本身就是企業家,因此他們跟創始人更契合。

善解人意

個人投資者也是創始人,很多人在投資之外還經營著初創企業。但即使沒有這種情況,將個人投資實踐正規化的行為也具有創業精神。

開公司不容易,因此這些solo capitalist 比傳統的風險投資人更接近創始人。正如Cantos 的Ian Rountree 所說,“Solo GP 本身就是創始人。”Conscience 的Ariana Thacker 也描述了這種現象:

”Conscience 的誕生讓我能夠在情感和智力上以更加深入、富有同理心和理解力的方式與創始人建立聯繫。我覺得我們是志同道合的弱者,彼此並肩作戰,以完成與我們各自“不可能”一致的使命……在這段旅程中我並不孤單,我的大多數solo capitalist 同行每週工作60-80 多個小時,我們正在全力以赴來實現這一點。”

和創始人之間的同理心可能是那些終身投資人欠缺的。例如,Thacker 指出,她讓她投資的每一位創始人都可以訪問其Calendly 日程,這樣他們就可以在不需要額外協調的情況下約她的時間。這似乎只是小小的善意,但它表明了某種理解。

正如一位個人投資者向我描述的那樣:“我首先是你的朋友……沒有額外干擾,只有我和你。我們一起衝。”

專業指導

一些個人投資者通過他們對某個領域的見解來吸引創始人。正如Julian Shapiro 所說,“solo 本身並不重要。有趣的是成為參與公司運營的投資人。” 那些符合這一條的人具備上文提到的同理心以及寶貴的專業知識。

例如,Lachy Groom 為Stripe 的金融業務做出了貢獻。這樣的經驗是罕見的,並且可能對許多初創公司都很有價值。 Lenny Rachitsky 是一位傑出的產品和增長大師——兩者都是任何企業的重要組成部分。

更不尋常的例子是像Galileo Russell 這樣的人。這位被稱為“Gali”的YouTuber 經營著一家名為HyperGuap 的syndicate。他以看長特斯拉的論點而聞名。他在該領域的專業知識使他成為上市電動汽車公司Arcimoto 的董事。隨著該生態系統中出現新的參與者,Gali 可能會成為許多人希望在資本側擁有的合作夥伴。

Gali Russell 上電視分享Tesla

最後,Andreas Klinger 簡潔地總結了個人投資者吸引力這一要素:

”創始人在早期階段需要一個圍繞著他們的支持系統——這對每個創始人和公司來說都是非常具體落地的。大多數天使和小額基金都以某種專業知識、技能、支持、品牌或網絡而聞名。”

最成功的個人投資者通過精密的洞察或豐富的相關經驗帶來了專業指導。

幫助營銷

社交媒體廣告已經達到飽和,企業投放越來越難以脫穎而出。因此有效的營銷渠道比以往任何時候都更有價值。很少有傳統的風險投資公司在這一領域提供有意義的支持。當然,許多人可以將PR 公司介紹給成員企業,或者幫助他們聘請內部的營銷專家和創作者。

但是在講述公司故事上,創始人通常指望不上投資人。

創作者出身的投資人正在介入。由於已經擁有大量受眾,這些投資人可以幫助增加公司的知名度,替代了公司的營銷投入。

例如,Gali 指出,他在pitch 公司時會明確展示他在這方面的貢獻:“我會說我們做一期播客,或者讓我在推特上介紹你,你會看到我的價值。”通常,傳統投資者會“過度承諾但交付不足”,但是這些創作者從一開始就可以有所作為並展示他們的影響力。

如果與出色的講故事能力相結合,這種營銷可能會發揮最佳效果。雖然提高社交媒體上的影響力是有益的,但通過播客和書面作品為企業創造故事可能更有價值。最好的案例之一是Not Boring 的Packy McCormick。 ScienceIO 的創始人Will Manidis 強調了一篇Not Boring 的文章對他的業務的影響:

這近乎瘋狂,傳統基金需要做一堆工作來實現這些數字的一半效果,但Not Boring Capital 只借助了Packy 個人寫作的一篇文章。

雖然與拿solo capitalist 的錢並不能確保得到報導,但它或多或少有幫助。像Packy McCormick 這樣的人無疑會收到超額的邀約。只撰寫熟悉並看好的公司將會是最簡單的過濾器。

重新審視下上面的故事:McCormick 的一個故事有效地將ScienceIO 的獲客成本削減了近一半。雖然它的影響可能會隨著時間的推移而逐漸減弱,但它仍然可能是聚客營銷和獲客轉化的來源。這就是創作者投資人的隱秘力量——通過與頭部創作者結盟,公司可以從根本上減少他們的獲客成本並改善招聘(對招聘的影響可能是永久性的)。

06.

挑戰

單獨經營一隻基金並不容易。從外部看,它可能看起來只需要寫支票和發Twitter,但在幕後有復雜的運營、真正的掙扎和顯而易見的取捨。正如Thacker 所說:

”從時間投入、執行速度和所需技能的廣度/深度來看,作為一名solo GP 是個令人難以置信的緊張和獨特的工作。你不僅僅需要知道如何投資和sourcing,還必須處理長期經營一家成功機構所需的運營、籌款、品牌建設和擴展問題。”

個人投資者在投資過程的每個階段都面臨挑戰,還有幾個投資之外的挑戰。

尋找項目

隨著創業生態系統規模的擴大,優質的公司數量也隨之激增。這使得尋找項目成為VC 工作中越來越重要的一部分。分析師和投資經理的任務是尋找到下一件大事並率先到達那裡。個人投資者在這方面可能會有點困難。單人作戰的模式讓他們幾乎不可能實現同等的覆蓋率。

雖然我採訪過的一些個人投資者提到他們在其他投資人之前見到案子,但許多人依賴其他機構的引薦。只要個人投資者不佔用太大的份額,老牌機構樂意為公司納入一個可能有幫助的人。

但是隨著個人投資者籌集更多資金,這種關係變得更加複雜——正如一位匿名消息人士所說,隨著資產管理規模的增加,這些人可能會被“擠出他們的接入點”。為了通過更大的管理規模茁壯成長,個人投資者需要有不同於傳統基金的找案子渠道。

對於像Groom 這樣的投資者來說,這可能來自他的Stripe 網絡。像Buckley 這樣的人可以利用Product Hunt 的影響力以及他對Hyper 生態內產品的接觸資源。創作者和社區建設者可以利用他們的受眾。 Lit 指出,他們“擁有超過100 萬個人的受眾,並建立了一個允許他們訪問deal flow 的網絡。” Milanović 提到,他90% 以上的交易來自社區成員和讀者的“熱情推薦”。 Amhaz 指出,像P2P Miami 這樣的加密貨幣聚會是一個有價值的sourcing 途徑

有趣的是,Rachitsky 坦率地說,事實證明,相比發現新案子,他的觀眾和社區更能幫他拿份額:

”我對Newsletter 成功的最大驚喜之一是它更能幫助我投進去,而不是從讀者那裡獲得大量交易流。”

雖然大多數個人投資者可以愉快地保持足夠小的規模與大機構合作,從而降低大規模sourcing 的必要性,但一小部分人必須依賴其他策略。

盡調

個人投資者往往沒有足夠的時間精力來徹底調查他們所評估的公司,因為他們的核心吸引力之一是速度。而即使沒有其他互動,更深入的了解公司也通常需要超過幾天的時間。一些投資者採取了更慎重的方法,儘管這並不常見。

為了更堅定地開槍,個人投資者依賴他們人際網中的其他人。例如,經營The Nordic Web Ventures 以及Playmaker 的全職CEO Neil Murray 提到,他經常將盡職調查外包給他的LP 或其他具有相關專業知識的人。其他一些人指出,一旦有領投方,他們就很少進行盡職調查。

這種趨勢的有趣之處在於它有效地分割了風險投資:一方只需要負責贏得交易機會,將研究分析的過程剝離。雖然傳統機構也在經歷這種轉變,但solo capitalist 是更為明顯的案例,可能預示了未來的轉變。也許在未來,公司將區分負責吸引企業家的“前端”交易員和形成投資理由的“後端”分析員。

從某種角度看,這是一個完全合理的方法。個人投資者幾乎肯定不能像大型基金那樣進行深入的盡調(至少不能有同等的廣度),那為什麼不相信他們的判斷呢?就像“從來沒有人因為購買IBM而被解僱”一樣,很少有個人投資者會因為跟隨紅杉進入某一輪而被坑。

然而,如果投資者過於隨意地運用這種策略,他們最終可能會得到一個雜亂無章的投資組合。曾支持過個人投資者的某大型基金的前任管理者評論說:

“如果一個solo capitalist 在沒有進行大量研究工作的情況下選擇在某輪投入100 萬美元,我會很不放心。但我看到這種情況一直在發生。”

投後支持

“你基本上不可能成為100 家公司的主要投資人,”Basu Trivedi 指出。部分原因是風險投資公司在過去十年中承擔了新的責任。現在,許多基金不再只是提供建議——這本身就是時間密集型的——而是專門開展招聘、營銷和運營實踐。

個人投資者通常沒有足夠時間精力來提供類似的服務。 Murray 指出,他可能想替他的創始人採取許多舉措,但又不太適合:

”即使這是您的全職工作,這仍然會是個問題。因為您想專注於真正推動那些能帶來變化的事情,尋找新的投資並幫助已投的企業。儘管你知道還有很多其他的事情會給經營帶來幫助(安排面對面的活動、與你的所有創始人和LP 維護一個引人入勝的Slack 頻道,替你的創始人跟厲害的人交流),但只有一個人要面對這一切,你很難找到時間。”

也許最突出的問題是:企業家想要這些附加服務嗎?他們期待個人投資者這樣做嗎?

一些創始人肯定會。 a16z 可能是在投後支持方面最先進的公司。對於像Levels 的Sam Corcos 這樣的創始人來說,這是一個巨大的福音。去年10 月,他在推特上表明了該公司的價值:

一個個人投資者如何與94 個人競爭。對於像Corcos 這樣的人來說,用一個個人投資者取代a16z 幾乎肯定不會是正確的做法。 Corcos 顯然已經找到了一種方法來充分利用該模式的好處。然而,Corcos 也是一個不尋常的案例。他是很奇特的管理者,在生產力和人際網方面具有超強的能力。一個維護著1000 人的電子表格並與和他們保持聯繫的人可能會將這種投後價值最大化,這並不令人驚訝。

其他創始人可能更喜歡點對點的個人關係。雖然單獨的投資者可能無法做所有事情,但他們可以比機構更好地滿足這一需求。在某些情況下,他們可能擁有獨一無二的知識或觸達權限。

最後,我們應該回到前面提到的McCormick 的例子。個人投資者不需要解決所有問題,尤其是在他們並非領投者的情況下。相反,他們需要在至少一個領域提供極高的價值。

用創業的比喻來看,企業家應該是“T 型”,將他們的知識應用到各種場景中,但對特定行業有深入的了解。 solo 的趨勢有利於“T 型”投資者——那些聰明到能夠分析不同業務並擁有特定殺手級認知的人。

行政工作

雖然技術水平有了很大的提高,但個人投資者仍面臨著許多行政挑戰。為了成功,許多人僱用了額外的支持人員。幾個大名鼎鼎的個人資本家正在通過辦公室主任來處理運營事務,而一些其他人已經開始建立一個後台團隊。 Soona Amhaz 對此表示:

”Solo capitalist 屬於用詞不當,因為許多solo capitalist 並非在獨自經營。投資人可能代表基金品牌和唯一GP,但通常還有一個團隊來支持運營、財務、行政、後台和採購/盡職調查。例如,在Volt Capital,我們聘請了首席財務官、分析師和投資合夥人。”

一些投資者增加了員工人數,另一些投資者則對新工具保持警惕。 Fern Gouveia 指出,創辦一家混合了風險投資和對沖基金的公司讓他留意到基礎設施的稀缺:

”通過這種對沖基金和風險投資的結構,我使用多種工具來跟踪投資組合和頭寸。我很希望有個工具可以讓我查看流動代幣和初創公司的倉位,然後將這些頭寸鏈接到我在審計、LP Update 和會計上的需求。”

隨著投資繼續進入主流並帶來新的基金管理者,我們應該期望看到新的產品出現以服務於越來越複雜的用例。

擴大規模

大多數個人投資者的資金規模都在數千萬美元,而不是數億。在許多情況下,這意味著他們可能無法充分利用後續輪次跟投的權益。如果沒有選擇按比例行權,他們的股份會在後續輪次被稀釋。這個問題似乎沒有完美的解決方案。

一個常見的解決方案是通過SPV 來填補跟投資金。這筆錢並非來自個人投資者的基金,而是來自LP、其他創始人和社區成員。 Amhaz 談到了這一點:

”通常情況下,我可以在後續輪次中獲得更多的跟投額度——在這種情況下,我啟動SPV 以最大限度地提高風險敞口。Volt Capital LP 通常可以優先行權並進入SPV 。”

Julian Shapiro 指出,他遵循著類似的策略,更喜歡與那些希望投資於其基金的跑出來了公司的LP 合作。 “我希望他們能從我這裡獲得價值,這樣我就不光是他們的商品。”他說。

並非所有人都認為SPV 有效。 Andreas Klinger 說它們“往往太慢了”。收集興趣可能很困難,尤其是在一家公司知名度不高的情況下。 “一旦公司火了,”他補充道,“基本上為時已晚。”

為簡單起見,一些個人投資者只是將按跟投的權利分配給大型的LP,從而消除運營公開的syndicate 的壓力。其中許多LP 可能是較大基金中的GP。雖然其中一些關係涉及共享的利益,但在其他情況下,它可能作為支持solo capitalist 的一種權益。

某大型基金的前任經理也提出了類似的主張:

”我支持的許多solo GP 的LP 包括a16z/Thrive/TPG 等機構,這些資金方能獲得後續輪次的共同投資權利。”

個人投資者可以選擇增加他們的AUM,通過運行SPV 來增加他們的工作,或者放棄後續的輪次。每個選擇都有其優缺點。

身份

一個更深奧的挑戰是身份問題。正如Jackson Dahl 在《2022年加密貨幣的看點》一文中所提到的,越來越多的影響者在使用化名和代號。在加密貨幣世界尤其如此,Gmoney、0xMaki 和各種使用CryptoPunk 代號的人已經積累了大量有影響力的受眾。

他們如何處理身份問題?畢竟,投資關係通常會落到個人身上。我向Litquidity 的Lit 詢問了他們如何處理身份問題,並了解到他們只會在簽署了NDA 的情況下暴露身份。他們補充說:

這種關係是基於信任的。想讓我上股權結構表的人都知道Litquidity 的品牌,並且知道它背後有一個值得信賴的人。

雖然Lit 似乎找到了解決方案,但我們尚不清楚這是否適用於所有公司。可能需要有新的工具來更好地處理這類單獨的投資者。

07.

前進與反擊

傳統風險投資機構應該擔心個人投資者嗎?對於頭部機構來說,這種趨勢可能不是重大威脅。當我詢問Basu Trivedi 對solo capitalist 成功率的看法時,他回答說:“他們的勝率高過大機構嗎?我不這麼認為。” 他同時強調從業者之間的競爭力差異也很大。

雖然相比solo capitalist,頭部機構可能更擔心Tiger Global,但他們可能還是希望採取積極行動。此外,幾乎可以肯定,頭部以下的基金都感受到了這些“流氓”的影響。鑑於如此多的投資人提供的資金價值一樣,對於企業家來說拒掉二流基金而選擇一流的solo capitalist 似乎是無腦的選擇。現在是風險投資公司做出反應和反擊的時候了。

讓個人投資者看起來更像機構

Solo capitalist 這個綽號有一些不合邏輯的地方。確實,維持一個小團隊有結構上的優勢。正如我們所提到的,這可以實現快速決策和更緊密的關係。

但是,單GP 的公司和一個雙GP 的機構真有那麼大的區別嗎?三個呢?個人投資者真的那麼快嗎?有那麼緊密嗎?

個人投資者會自動獲得沒有包袱和獨自作戰的好處。他們總被放在有利的維度上與VC 進行比較,但幾乎從未在不利的維度上作比較。正如Gouveia 所指出的,“VC (被比較時)並不總是正面的象徵,因此在創始人眼中,被視為個人而不是公司也使我們更加人性化。”

如果我是一個老派風險投資家,我會想打破這種說法。當然,這說起來容易做起來難。個人投資者的弱勢地位可能會保護他們免受批評。不過,在某些時候,這種模式將受到更嚴重的質疑。正如Ian Rountree 所說:

”總有一個鐘擺在某處擺動。幾年後的創始人可能會說,他們沒有得到足夠的支持,因為solo capitalist 分佈得太分散,我們中的一些人可能得聯合起來...... ”

讓機構更像個人投資者

削弱個人投資者是一種危險的遊戲——向他們取經要聰明得多。與其批判個人經營的機構,傳統組織需要接納這一新浪潮的服務、個性和同理心。也許最明顯的方法是提升合夥人的個人品牌。 Julian Shapiro 建議VC 的合夥人“上YouTube”或“撰寫長篇博客”。

如果做不到這一點,公司也可以嘗試吸引個人投資者加入他們。有些人希望保持他們的獨立性,但增加強大的後台支持和更多的穩定性可能對許多人有吸引力。吸引創作者出身的投資者可能會是殺手鐧,因為他們能解決了許多現有機構的營銷影響力難題。

雖然這能幫助它們建立一些營銷能力,但機構還應該投資自己的媒體資產。 a16z 顯然是這方面的領導者,它擁有一系列播客。現在斷定其在線出版平台Future 的成功還為時過早,但這種嘗試表明了它對生態系統變化的理解。

a16z 推出Future 來顛覆媒體行業的未來

Redpoint 似乎也採取了類似的策略,僱傭了一個創作團隊,並為一個名為“Start”的項目劃撥了100 萬美元預算。這個新的內部媒體品牌預計將包括視頻、文字內容和TikTok 視頻。

很少有其他基金緊隨a16z 和Redpoint 的腳步,這表明它們要么沒留意到,要么覺得無法開發新能力。那些不想出局的人應該醒過來,開始擴大自己的技能組。

LP 行為正規化

老牌GP 經常向個人投資者管理的基金開出第一筆支票。這不僅是促進行業下一波發展的一種方式,也讓它們更早看到新的交易機會。這些機構應該將這種LP 投資正規化。它可以每年撥出固定金額投資於新興的基金管理人,或讓每位GP 拿到資金然後分配出去。一些人可以為新興的基金管理者推出教育資源,或者創建一個平台,讓這個群體更容易利用機構的基礎設施。

例如,Index Ventures 可以每年都挑5 位新的solo GP 投1000 萬美元的種子基金。這些solo GP 可以自由籌集外部資金,但是Index 的錢可以作為他們全職投入的打底資金。作為流程的一部分,GP 提供指導、SOP 和在一定範圍內使用公司資源。作為交換,個人投資者要把pipeline 公開給機構,並讓他們參與了跑出來了的公司,並分享一些利益。提供資金的機構可以為這種安排設定時間表:兩年時間足以建立真正融洽的合作關係並獲得收益。

這樣的安排似乎是一個明顯的雙贏。大型機構用小錢嘗試了FoF 策略,獲得贊助新人的光環效應,與下一代建立深厚的關係,並獲得對不同業務的了解。個人投資者將大大降低他們的工作風險,從一個成熟的品牌中受益,向有經驗的投資者學習,並從他們最好的投資中獲得一些收益。

08.

未來

個人投資者的趨勢會持續嗎?我們會看到由這個群體管理的資產管理相對較多,還是較少?雖然這個群體中的許多成員對未來持樂觀態度(不足為奇),但在這個群體之外的人似乎也這麼認為。前面提到的那位前基金經理說:

”我堅信solo GP 模式將成為VC 的一大變革浪潮,無論是規模超過7500 萬美元的基金,還是規模較小的基金。”

讓我們思考一下當代個人投資者如何及時發展他們的投資實踐。

向外擴展

獨立運營不一定是永久的狀態。對許多人來說,這更像是特定環境促成的,而非明確的個人偏好。 Monique Woodard 說過:

”合夥開辦公司對我而言就像結婚,不是隨便跟誰就能一起做的。與其奉子成婚,我更有信心將Cake 作為一個solo GP 運營。”

而有時,哪怕是那些情願獨立運營的人也可能會找到永遠的商業夥伴。近年來我們已經多次看到過這種情況發生。 Jeff Morris, Jr. 曾是一個著名的solo GP,但後來在他創立的基金Chapter One 中納入了新的投資人。 Basis Set 的Xuezhao Lan 是另一個例子。 Lan 這樣概述Basis Set 的成長過程:

”我一開始是個人投資者(2017 年當時由女性個人投資者籌集的最大的早期基金),現在管理著2 支總計超過3 億美元的基金,並擁有像科技公司一樣的投資人和工程師團隊(工程師多於投資人)。大多數LP 是非營利性捐贈基金和基金會。”

其他人可能會效仿Lan 的做法,拓展單打獨鬥的投資狀態,並建立由多個合夥人掌舵的基金。

形成聯盟

另一條是結盟。風險投資界已經由建立在信息和交易機會共享基礎上的不同聯盟掌控。個人投資者可以聯合起來,來獲得近似大型機構才能提供的投後資源。一位個人投資者對這種方法表示了興趣:

”也許可以為個人投資者建立一個網絡聯盟,以啟用彼此的“平台”。我的BD 能力、Packy/Mario 的寫作/研究、Ryan 的產品能力、Shrug 的網紅關係等等。”

隨著現有參與者之間形成聯盟,為它們定制的結構可能會蓬勃發展。一個例子是GTMfund,一個由進入市場專家共同投資的網絡。像這樣的集體提供了清晰的價值和對其他運營集體的訪問。根據其決策結構,這些群體可能能夠快速做出決定,儘管很難想像他們能像個人投資者一樣迅速。

最終,投資者可能會找到新的、互惠互利的合作方式來增加他們的帶寬。

改善公平

女性和少數群體在風險投資中的參與仍然不足。這樣的問題似乎也存在於個人投資者群體中。獨立投資者運動要走向成熟,這些邊緣化的群體得獲取進一步的支持。 Shruti Gandhi 指出,solo GP 中“沒有多樣性”、“很少有人信任獨立投資的女性”。

Woodard 詳細闡述了這個話題,他指出,更多樣化的個人投資者可以賦能那些經常被忽視的創始人、行業和地區:

”仍然沒有足夠的資金流向女性企業家、黑人和拉丁裔創始人、從事真正硬技術的創始人、灣區以外的企業家、新興市場創業者等等。我不認為單靠個人投資者就可以解決這個問題,但我相信由更廣泛的投資者管理的更多資本開始使我們走向正確的方向。”

到目前為止,科技和風險投資生態應該意識到這些不足,並且必須努力糾正它們。

09.

結語

正如Jim Barker 所說,只有兩種賺錢的方式:捆綁和拆分。

風險投資或許正在回歸其開始的地方。一個由Arthur Rock 等獨狼創立的行業在發展中團隊化——機構們發展壯大,憑藉其獨特的專業知識、更清晰的信息和更豐富的服務而蓬勃發展。

崛起的個人投資者挑戰了這個範式。這些“流氓”不靠投研和投後服務,而是通過速度、同理心,以及把風險投資這一資產類別當作另一種資產類別來對待(一種能夠被完善和顛覆的資產)而取勝。

這代表了一場偉大的分拆運動,一切似乎才剛剛開始。

Reference:https://www.readthegeneralist.com/briefing/solo-capitalists