期貨Dex賽道將進一步發展,伴隨產品體驗進一步改進和產品形勢創新,總交易數據繼續放大,並且在未來數年內有望逐步承接原本存在於中心化衍生品交易所的交易量,而dydx作為目前的賽道龍頭毫無疑問將在數據上進一步發展。需要關注的是,其他項目是否能夠用更加去中心化的產品結構和運營方式獲得同等量的交易量。

dydx承載了期貨Dex甚至整個衍生品去中心化交易市場爆發式增長的期望。在其8月份第一個交易挖礦週期中,“挖礦”的交易者創造了98億美元的交易量。

從交易組織方式看,它採用了訂單簿式,由專業做市商進行做市,LP提供部分做市資金。

dydx產品體驗良好,採用了以太坊二層網絡項目Starkware開發的交易引擎StarkEx,實現了去中心化資產的自託管(用戶將資金從錢包轉到智能合約上進行託管),並且實現了低Gas和高交易速度。

dydx通過引入了多家流動性提供商作為其C輪融資的投資方、設計交易挖礦和流動性提供者獎勵規則等方式,吸引大量流動性,且在交易正式上線後迅速創造了大量的交易量,一周交易量達到數十億美元,日平均交易量在3億美元以上。而在2月份測試網上線、白名單限制解除至8月初交易挖礦開始之前的半年內,雖然其產品與交易挖礦開始後的dydx體驗一致,但日交易量僅在千萬美元級別。

dydx底層技術架構是去中心化的,運營模式相對其他Dex更接近於中心化交易所。可預期的是,如果想成為長期的去中心化衍生品Dex龍頭,dydx在數據的一波快速增長後,需要走向更加去中心化的運營和產品模式——更迭整個模式,而不僅僅將公司實體的權力移交給基金會。顯然,去中心化的實現不應當依靠項目方與流動性做市商的深度綁定。

由於目前資方和團隊擁有最大規模的可投票代幣(資方佔總量27.7%的代幣和團隊的15%代幣雖然被鎖定但可以投票),因此團隊和資方在當前階段基本可以決定項目的發展方向。 dydx項目方對於2022年的計劃也是讓項目繼續去中心化,其具體方案可以密切關注。

dydx的交易費用歸屬目前尚未明確,官網信息模糊指向該部分歸項目方所有,其代幣DYDX可能不捕獲這部分價值,但這個問題或能夠通過社區提案解決。

綜上,dydx值得關注,並將於9月8日發行代幣。

項目概況

項目簡介

dydx是訂單簿期貨Dex,也是目前的期貨Dex賽道龍頭,在出了以太坊主網上的三個槓桿交易產品之後,今年2月上線了二層網絡上的永續合約產品,8月初,產品正式上線。槓桿交易產品之後,今年2月上線了二層網絡上的永續合約產品,8月初,產品正式上線。

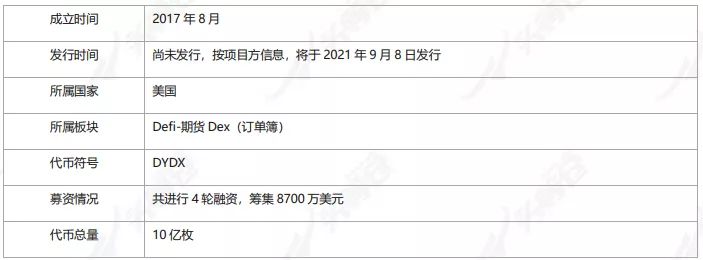

基本信息

項目詳解

團隊

dydx創始人具備軟件開發經驗和區塊鏈行業工作經歷,以及創辦去中心化項目的經歷;dydx項目的開發力量較強,能夠支撐其作為一個技術型項目的發展。儘管未看到足夠運營方麵團隊成員的資料,但從過去的表現來看,dydx在運營上表現不錯。 dydx的團隊構成能夠支撐其項目發展。

資金

公開資料顯示,dydx至少進行了四輪融資。

dydx融資情況

四輪融資共籌集8700萬美元,且投資名單裡有包括Paradigm、Polychain Capital、Andreessen Horowitz(A16Z)、Three Arrows Capital等業內著名機構,以及dydx上的最大流動性提供商之一Wintermute等等。其每一輪都有行業知名資方支持,資方陣容較強,項目發展資金充足。按照其代幣分配方案有27.73%的代幣,即2.77億枚代幣歸投資方所有,平均估值約為3億美元,資方的DYDX平均成本為0.31美元,考慮到前後輪次估值差異,最後一輪6500萬美元投資的成本可能高於0.31美元。 dydx所受到的市場關注,有一部分來自於其較強的資方背景,同時,這也是其目前賽道龍頭地位構成的一部分。

另外,dydx不但團隊有部分來自Coinbase,Coinbase也在種子輪投資和借貸產品注入流動性這兩個關鍵節點上都對dydx進行了重要的支持,兩者關係深厚。

代碼

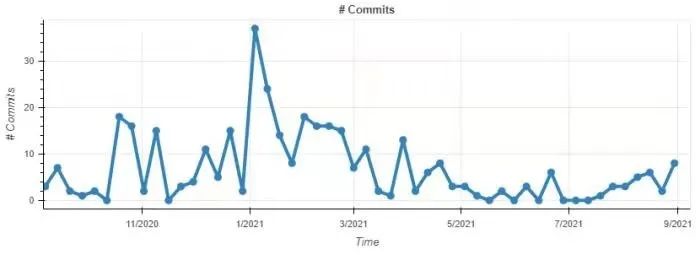

dydx自2017年5月至2021年8月底的代碼提交量

代碼提交高峰期為2018年中、2019年中和2021年初,而兩輪新產品上線時間分別為2019年7月與2021年2月,代碼提交情況與新產品上線情況基本相符。注意,在8月初項目方宣布產品正式上線、交易挖礦開始的時間點,從代碼和體驗上看,都沒有實際更換新產品,而是延續使用2月份原有的產品。

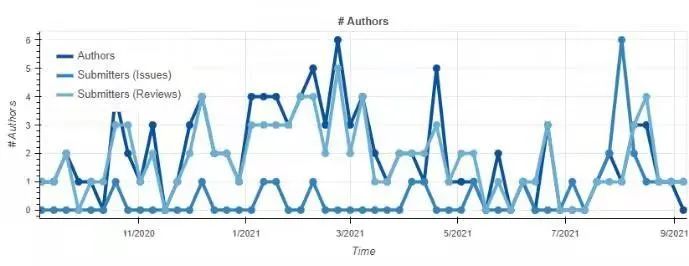

dydx自2017年5月至2021年8月底的代碼貢獻者數量

Github呈現的代碼貢獻者人數,與提交代碼數的變化趨勢相符。

產品

dydx的產品目前有五個:永續合約、保證金交易、槓桿交易、現貨交易和借貸。

其中, V2版本的永續合約是架設在二層網絡上的新產品,保證金交易、槓桿交易、現貨交易和借貸三個產品是白皮書所描述的三個產品,架設在Layer1也就是以太坊主網上。

V2版本:永續合約交易

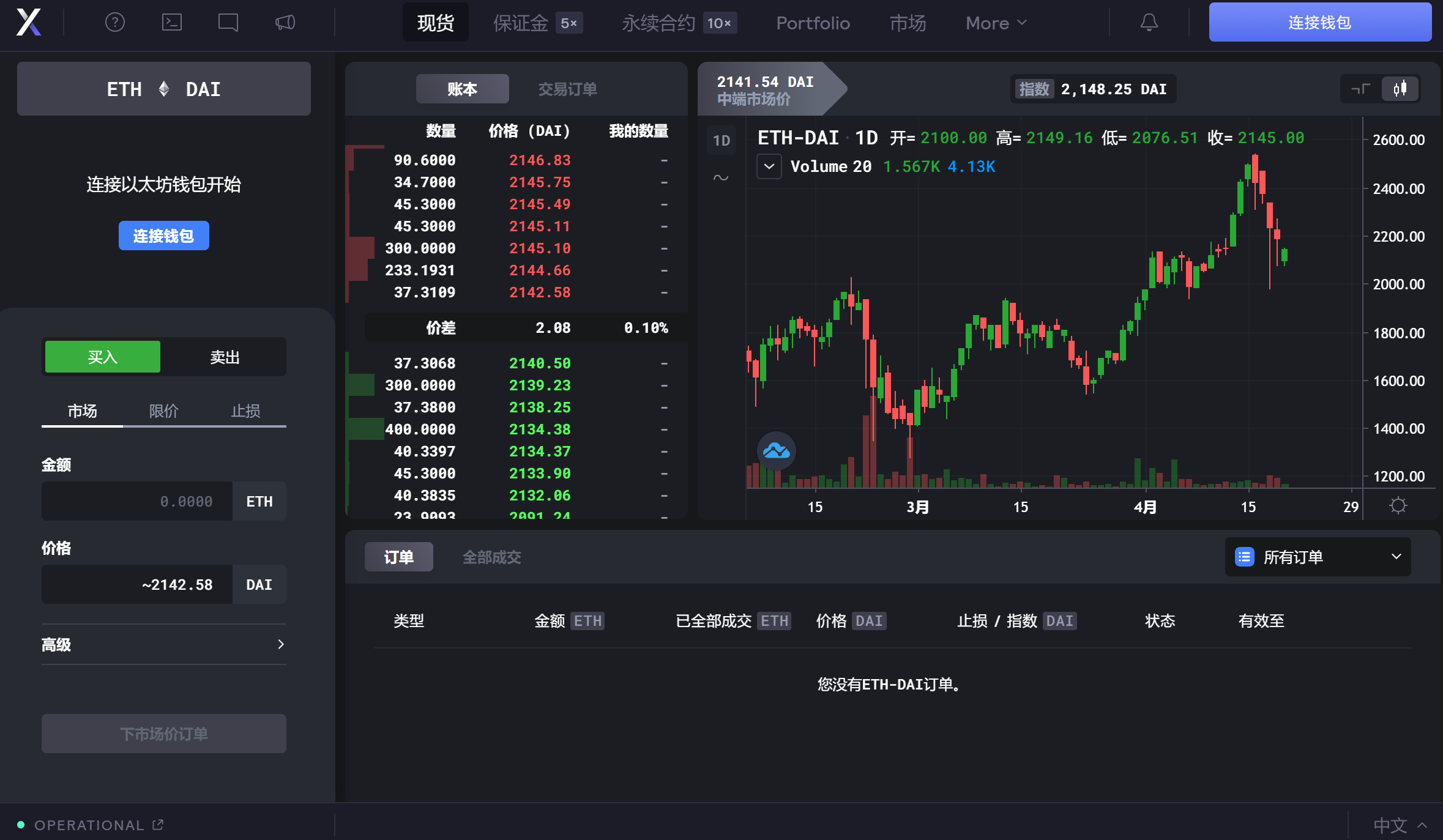

dydx測試網上的ETH永續合約交易界面

如上圖所示,dydx的永續合約界面具備中心化合約界面的大部分功能,其永續合約產品細節如下:

槓桿倍率: dydx永續合約產品提供了最高25倍的多空兩方交易功能,最小槓桿倍率變動為0.01 。

訂單簿/AMM:從交易結算形式來看,dydx永續合約是訂單簿形式,由做市商提供流動性(注:dydx其他產品也是如此,不再贅述)。從產品界面上看,擁有與中心化期貨交易所相似的行情界面,能夠顯示紅綠色價格蠟燭圖,但顯示的最小時間單位為小時,即尚不能提供15分鐘/1分鐘和分時交易行情。

限價/止損: dydx永續合約具備限價單和止損單功能,可以進行限價交易和止損止盈交易。

左:永續合約交易的限價單功能右:永續合約交易的止損功能

持倉:能夠在產品界面上顯示持倉數、槓桿率、已實現盈虧、未實現盈虧、強平價格等數據。

保證金: BTC和ETH交易對,其最高槓桿倍數為25倍,因此初始保證金要求為4%,維持保證金要求為3%。其他交易對根據其最高槓桿倍率有不同的保證金要求。

強平價格/清算價格:用於清算的標記價格是由Chainlink的二層價格餵送的指數價格。

存款/取款:圖2-3左上角顯示了賬戶餘額(Account),並有存款(Deposit)和取款(Withdraw)兩個按鈕,由於產品架設在二層網絡StarkWare上,因此在dydx永續合約產品交易,需要存入資金後,在餘額範圍內進行交易,平倉後資金回到dydx賬戶內,需要進行取款才能回到交易者的以太坊錢包內。

手機dapp版本: dydx已實現手機dapp版本,能夠使用手機錢包進行登錄和交易,界面基本具備電腦網頁端功能。

資金費率(1小時費率):與其他的永續合約一樣,dydx永續合約產品有資金費設計,每8小時收取一次,但其資金費率表示為1小時的費率,每8小時收取一次1小時費率(不將1小時費率乘以8),資金費率具體計算方式為:

資金費(Premium)=(Max(0,出價衝擊Impact Bit Price-指數價格)-Max(0,指數價格-賣價衝擊Impact Ask Price))/指數價格

交易費用: dydx上Maker(掛單者)和Taker(吃單者)費用不同,費率隨交易量增大而遞減,Maker的費率從0.05%到0,交易量達到10,000,000美元之後費率為0 ;Taker費率從0.2%到0.05%,交易量達到200,000,000美元後為0.05%。

Gas費用:由於在二層網絡Starkware上運行,交易不需要支付Gas費用,但在存款/取款過程需要支付Gas。

結算速度:實測非常順滑,這是由於二層網絡的性能優勢,也由於用戶資金已經託管到了StarkEx上。

保證金交易

保證金交易,即V1版本的期貨產品,架設在以太坊主網上,最大槓桿為10倍,可以進行多空兩個方向的交易,即有最大10X多和10X空並具有限價單和止損單功能。

dydx保證金交易界面

注意,所有步驟都是在一個交易集(Bundle)裡發生的,也就是說要么以上過程一起成功,要么一起失敗。因此不會存在保證金被鎖定或者轉移但未能開倉的情況。

現貨交易

現貨交易市場界面

dydx上的現貨交易能夠實現市價和限價交易,也可以實現止損功能。最大滑點為0.5%,超出這一滑點則不能成交。與保證金交易界面相同,它可以顯示類似中心化交易所的K線和盤口狀況。

借貸

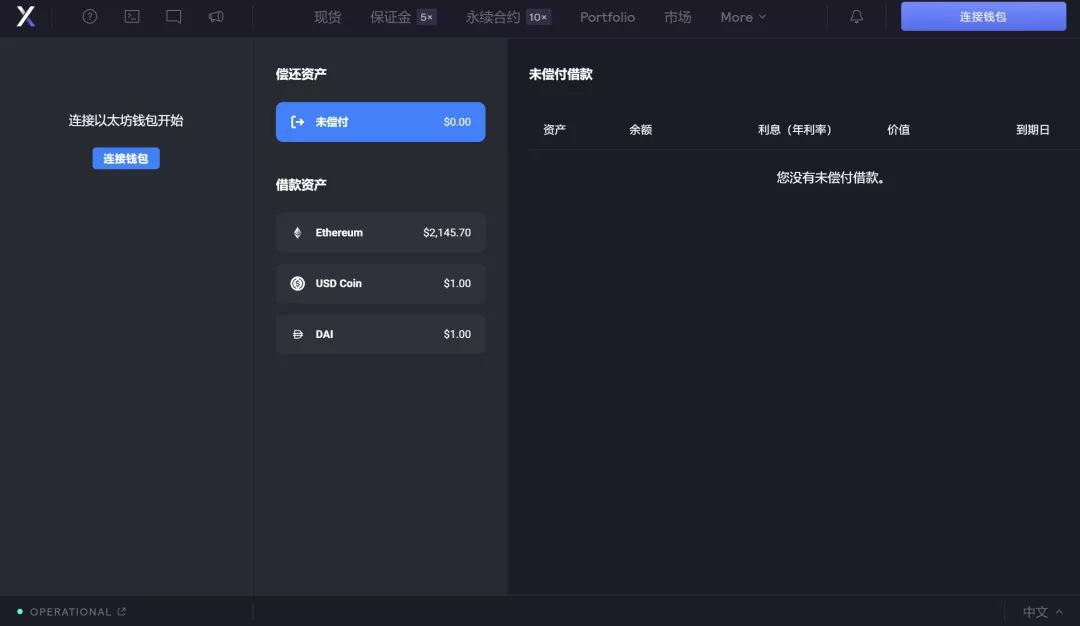

借貸市場界面

借貸是dydx最早實現的一個產品/功能,2019年推出,以至於很長一段時間外界甚至將其納入“借貸”賽道項目。

產品細節如下:

dYdX借貸使用借貸池模式,即“點對池”模式,貸方和借方都與借貸池互動。每個資產有一個借貸池,全部由智能合約管理。當用戶在dYdX 上存入資產時,資產將存入其相應的借貸池,借款人可以從借貸池借入相同的資產。 dYdX 上的借款人和貸方可以隨時存取資產。

dydx借貸的槓桿率最高為125%,即藉出200美元資產至少要保持250美元抵押品。

技術

永續合約

由於以太坊主網無法滿足高性能、低Gas費用的要求,以太坊上的去中心化期貨產品基本都上線即標配二層網絡