比特幣帶領加密貨幣市場在4月中旬達到歷史高點後開始掉頭下行,至5月下旬達到階段性低點,加密市場規模大幅“縮水”。目前,市場還處於橫盤狀態。那麼,盤整過後,市場還會繼續上行嗎?中國礦工的現狀又是如何?以太坊能取代比特幣成為加密貨幣的龍頭嗎?

6月24日,PANews邀請到了CryptoQuant首席執行官Ki Young Ju,帶領我們通過數據分析市場行情,解讀市場走向。

以下是對話全文:

主持人:BTC在今年4月中旬衝上6.4萬美元後就開始掉頭向下,目前仍然處於橫盤調整階段,上攻4萬美元關口乏力,您是否可以結合一些數據,談談您對現在行情走勢的看法,您覺得6.4萬美元是這輪牛市的頂點了嗎?

Ki Young Ju:我認為牛市會在經歷一段時間的調整期之後回來,這個調整期可能會持續幾個星期或幾個月。我並不認為牛市結束了,64K 並不是牛市的頂峰。

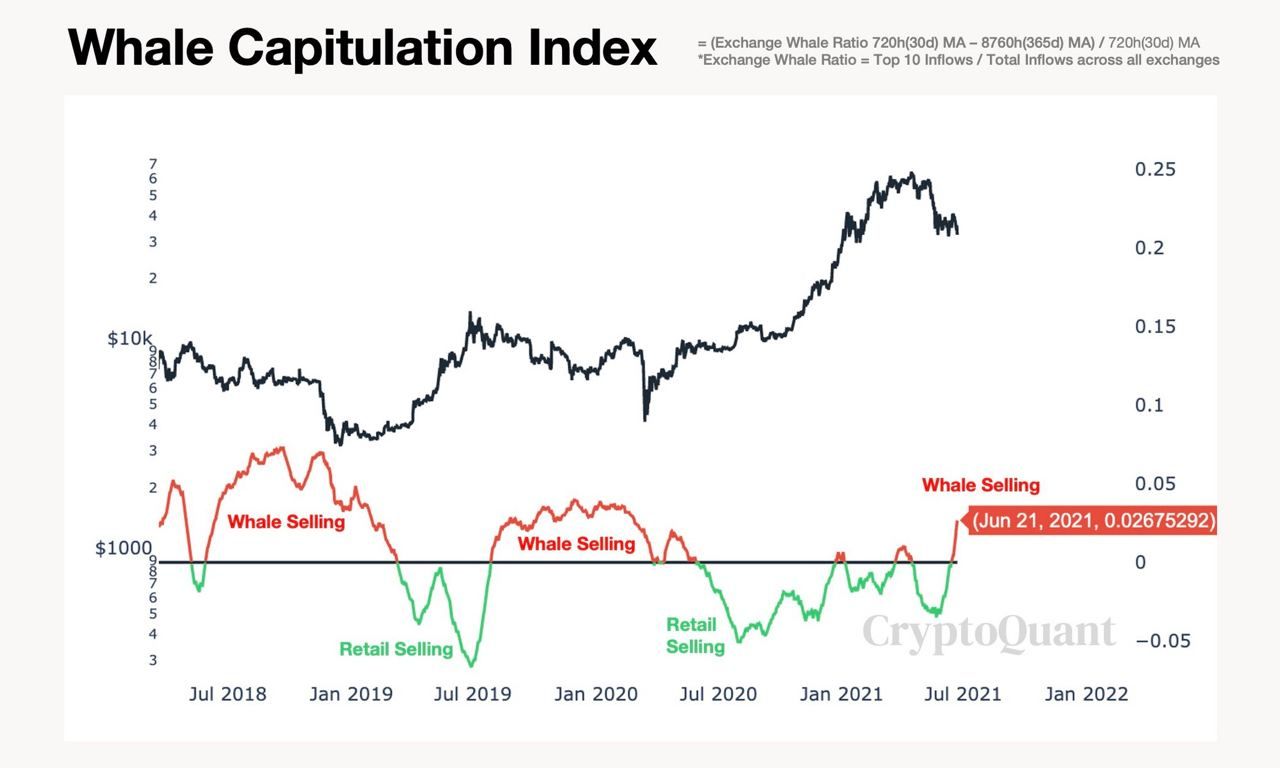

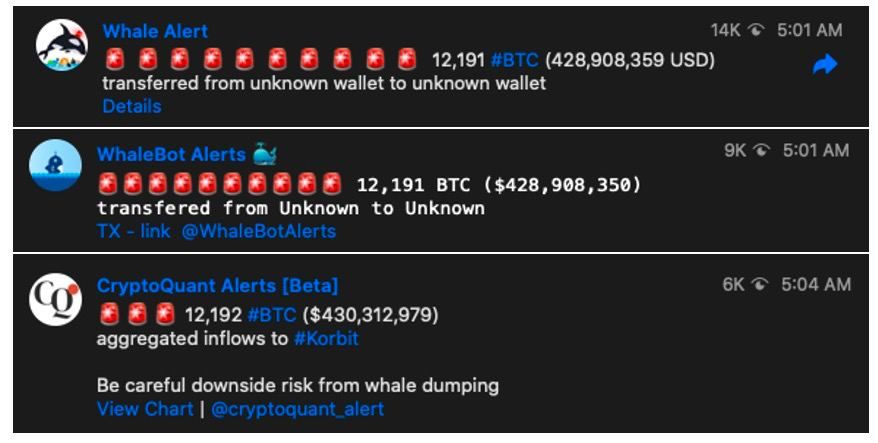

我在短期內看空的原因是因為有太多的巨鯨將比特幣轉入交易所。沒有一個指標可以預測未來,但“巨鯨投降指數”對判斷牛市/熊市有相當不錯的有效性。

該指標是基於交易所中的巨鯨比率,即流入交易所金額最大的10個賬戶的流入量佔交易所總流入量的比值。我多年來一直在使用這個指標。如果這個比率保持在85%(8760h,30d MA)以上,市場很可能走熊或為假牛。我對於看跌的偏向可能是錯誤的,但我想強調的是,巨鯨活躍於大多數交易所之間是一種非常不尋常的情況。

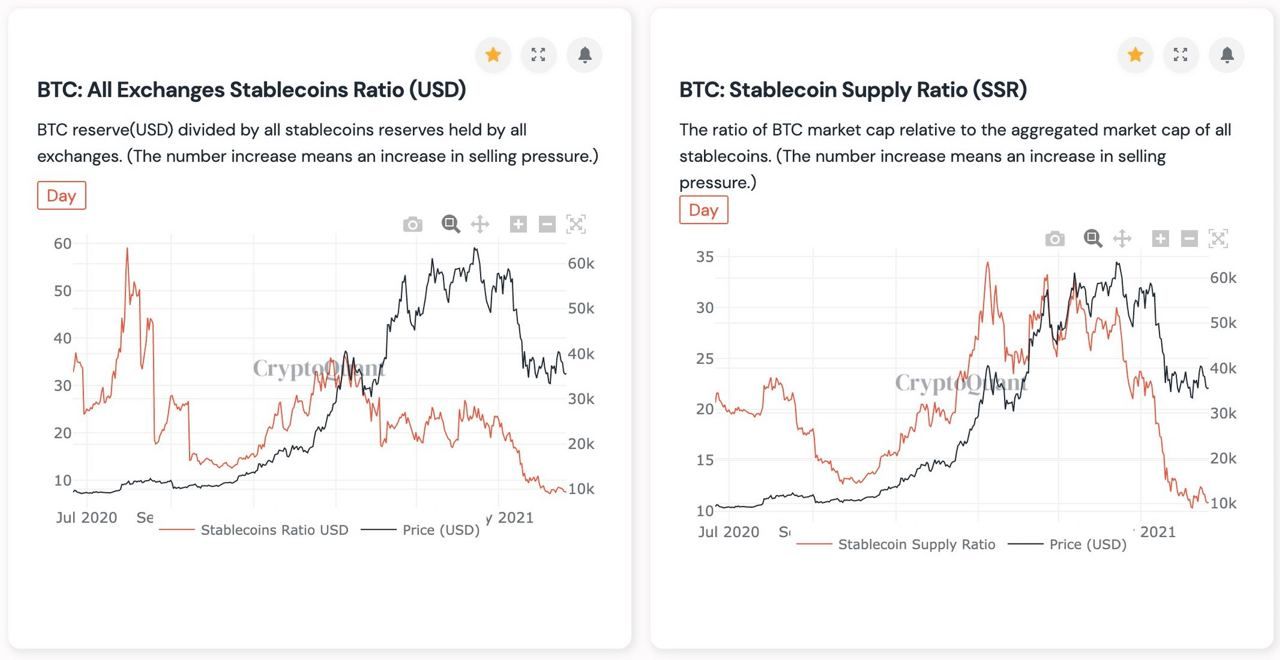

從長期來看,市場在長期的供需方面看起來不錯(例如,穩定幣比率(美元)和SSR)。交易所中有大量穩定幣,這意味著我們有足夠的子彈來再次站穩腳跟。所以別擔心,牛市還沒結束。

主持人:CryptoQuant監測了多方市場主體的資金動向,比如機構、礦工、巨鯨,您認為未來推動市場發展的主力資金將來自哪一方?為什麼?

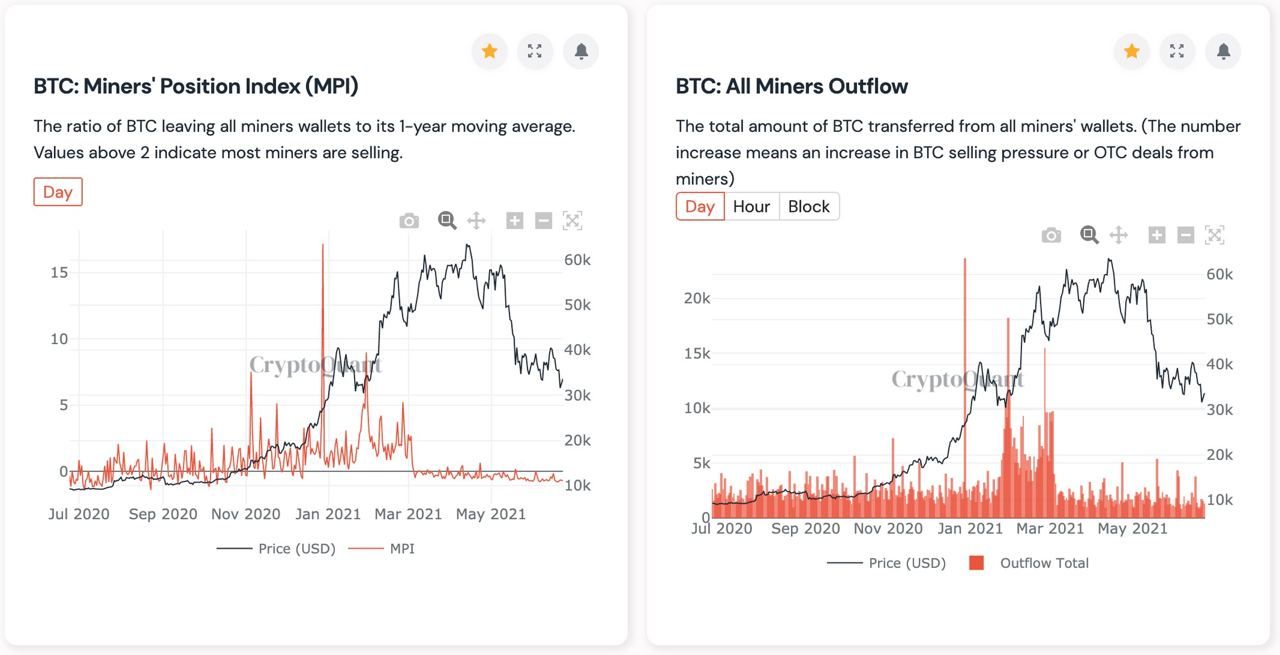

Ki Young Ju:在賣方流動性方面,我認為礦工已經確定了市場頂部。如果你看MPI指數(礦工頭寸指數)的話,則市場高點與牛市中的指標高點完全匹配。 MPI指數是由所有礦工的流出量除以其一年移動平均值而得到的指數。

如果礦工繼續持有比特幣,市場可能會上漲,但這不是絕對的。礦工無法預測一些黑天鵝情況,例如去年3 月的大拋售(COVID 崩盤)和2018 年的崩盤。

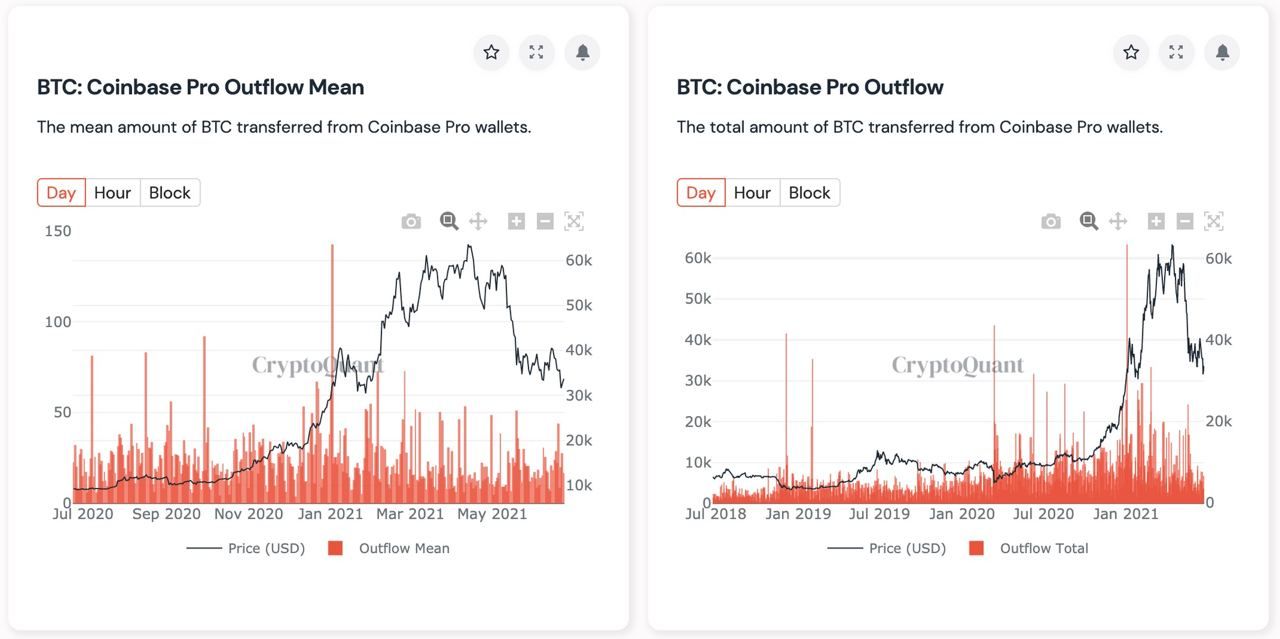

在買方流動性方面,我認為美國機構/機構投資者/高淨值的個人投資者從去年開始推動了這次牛市。大多數像MicroStrategy 這樣的機構買方都是通過Coinbase Prime 或Coinbase OTC 操作的,這些被購買的比特幣流入了Coinbase Custody的錢包,導致Coinbase Pro 有大量的流出量。正如你在Coinbase 流出量圖表中看到的那樣,在2020 年3 月至2021 年1 月期間,Coinbase 有大量比特幣流出。

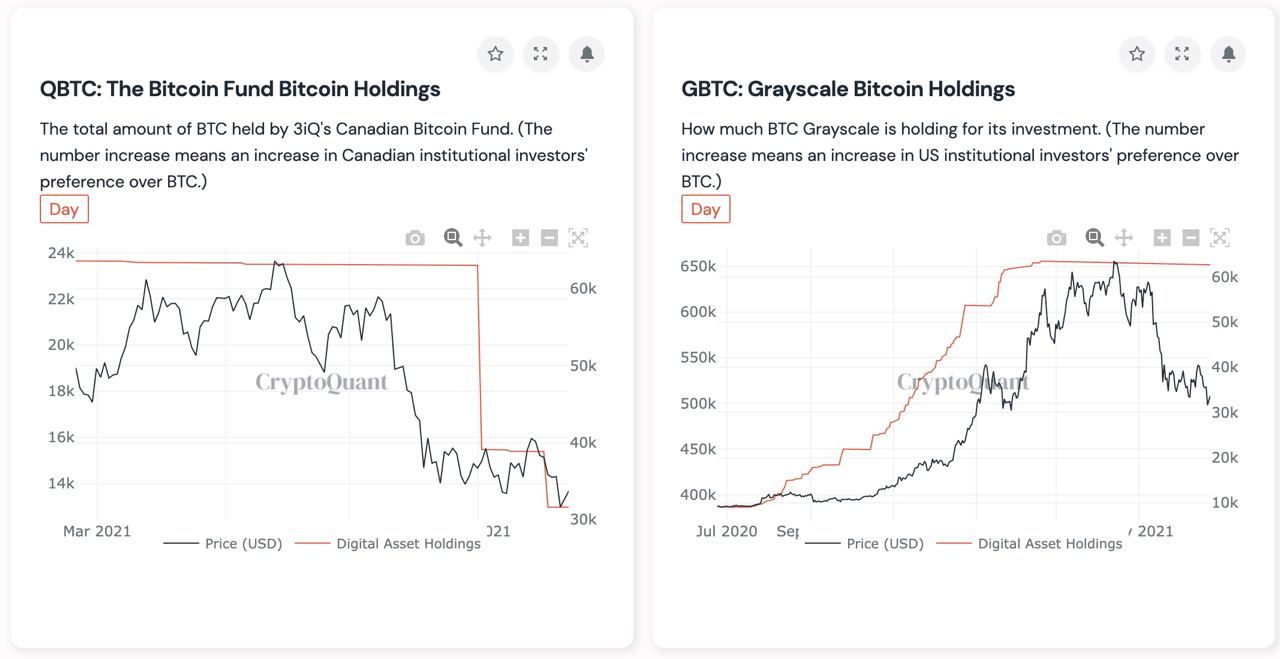

主持人:實際上PAData也一直在觀察像灰度這樣的機構的基金規模,現在確實陷入了邊際增長停滯,場外溢價持續走低使得新資金入場意願降低了,機構也許需要一個新的故事。

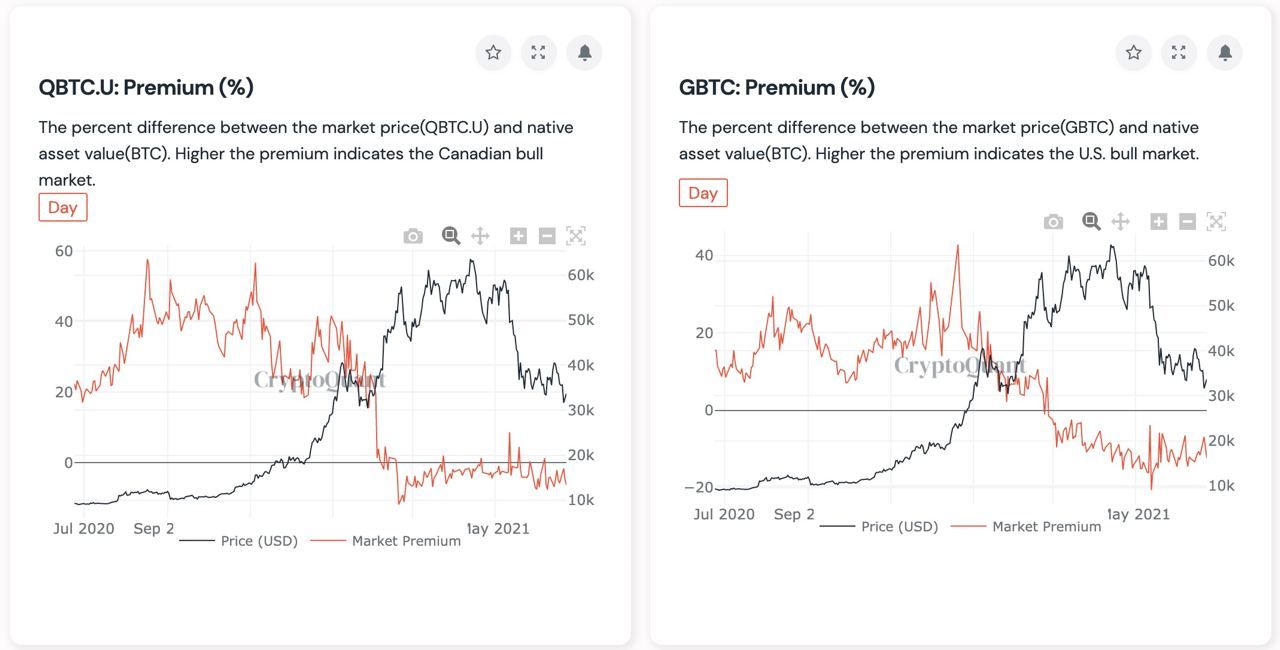

Ki Young Ju:是的,這是幾張圖表來證明這一點。

主持人:我們都知道近期中國政府大幅收緊了BTC礦業的監管政策,從數據上看,您覺得最近礦工的資金動向是否有異常?礦工的資金動向對市場會有怎麼樣的影響?近期中國政府大幅收緊了BTC礦業的監管政策,從數據上看,您覺得最近礦工的資金動向是否有異常?礦工的資金動向對市場會有怎麼樣的影響?

Ki Young Ju:礦工一直在持有比特幣。如果礦工試圖投降,他們需要從挖礦錢包中將大部分的比特幣轉出。這還沒有發生。因為目前所有礦工的流出量和MPI(礦工頭寸指數)看起來都很平穩。

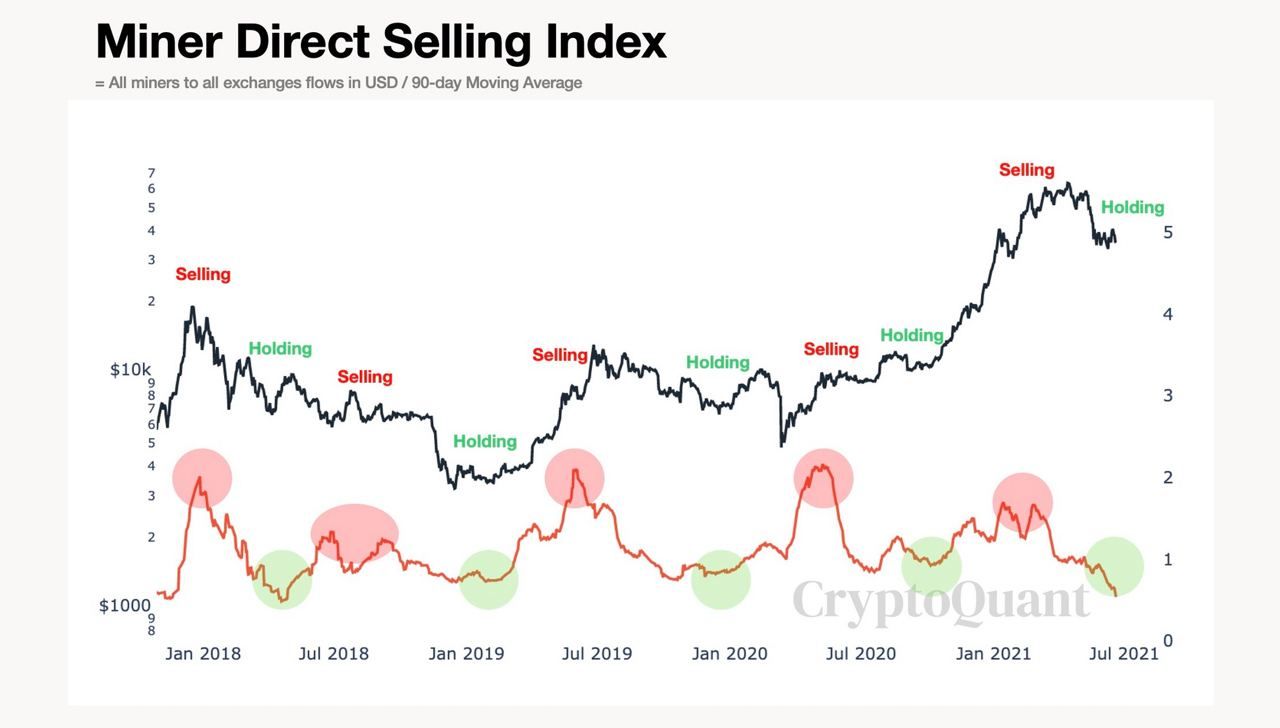

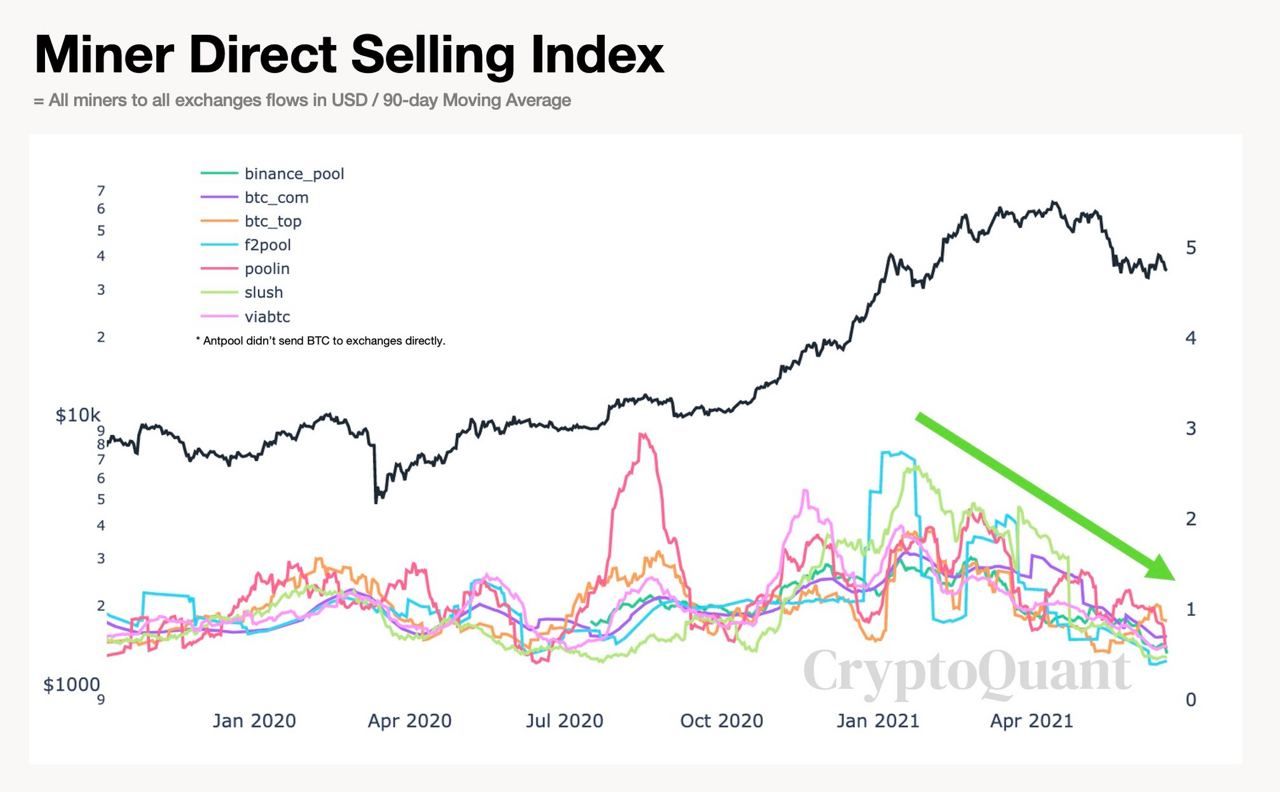

大多數礦工會定期向交易所發送一定數量的比特幣,而這個數量正在減少。 “礦工直接賣出指數”是由所有礦工的所有交易所流入(以美元計算)除以其90 天移動平均線計算得到。中國的法規可以迫使礦工出售他們的礦機,但不能迫使他們出售比特幣。

這是每個礦工的數據,從今年三月份開始呈下降趨勢。

我們只跟踪那些獲得挖礦獎勵的挖礦錢包集群,因此可能會存在一種情況就是一些礦工從他們的個人錢包或託管錢包中轉移一部分比特幣。

主持人:除了中國以外,近期韓國政府也收緊了加密貨幣交易的監管政策,從數據上看,您覺得這對韓國市場有怎樣的影響? “泡菜溢價”一直是投資者關注的一個問題,您覺得為什麼跨地區套利無法填平這個價差?從對各地區交易所的資金動向監測來看,您覺得加密貨幣交易市場還有哪些地區特色嗎?

Ki Young Ju:韓國政府目前正關注於監管交易所,而不是加密投資者。韓國的主要交易所,包括Upbit、Bithumb、Coinone 等開始下架山寨幣——主要是只在韓國交易所上市的“泡菜代幣"(韓國人發行的項目代幣)。

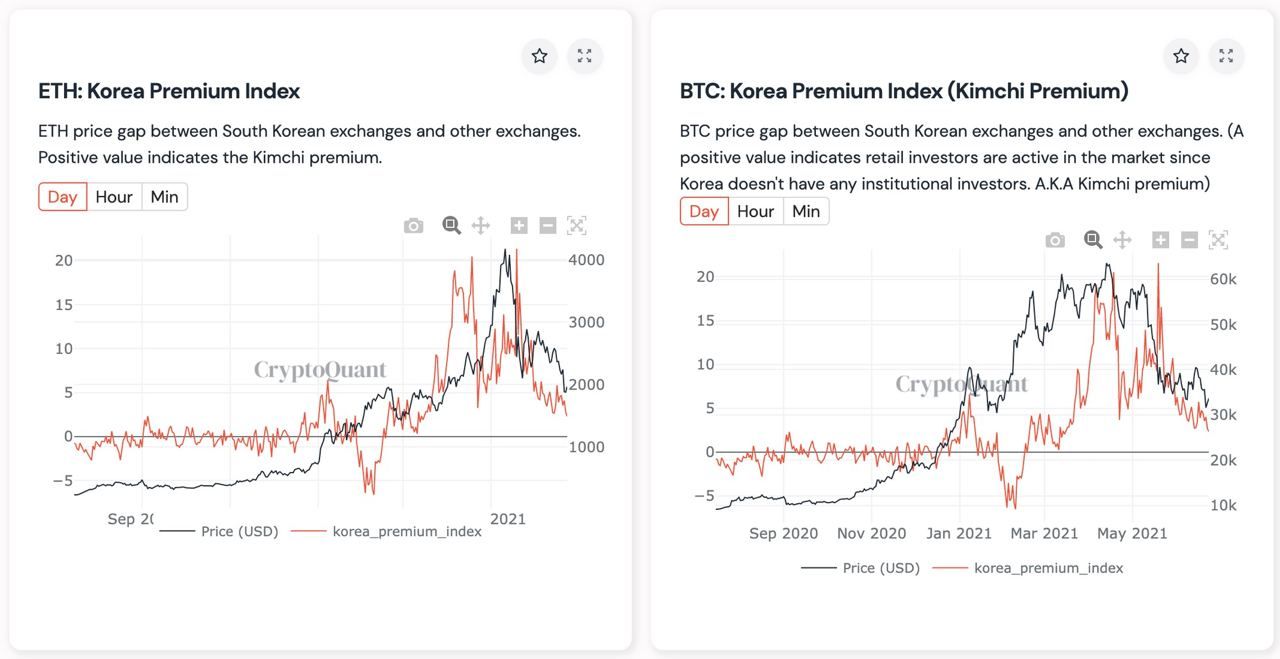

不確定監管是否會影響BTC/KRW 價格,但泡菜溢價(韓國價格溢價)自5 月以來開始下降,現在只有2%。

韓國政府有很強的資本管制。通常,韓國人每年向韓國以外的銀行匯款不能超過5 萬美元。我覺得泡菜溢價指數是一個純粹的散戶FOMO 指標,因為韓國沒有機構投資者。如果泡菜溢價太高,比如20%,市場很可能處於泡沫中。這發生在2018 年和2021 年4 月的價格高點,當時比特幣價格達到6 萬美元,狗狗幣也飆升。

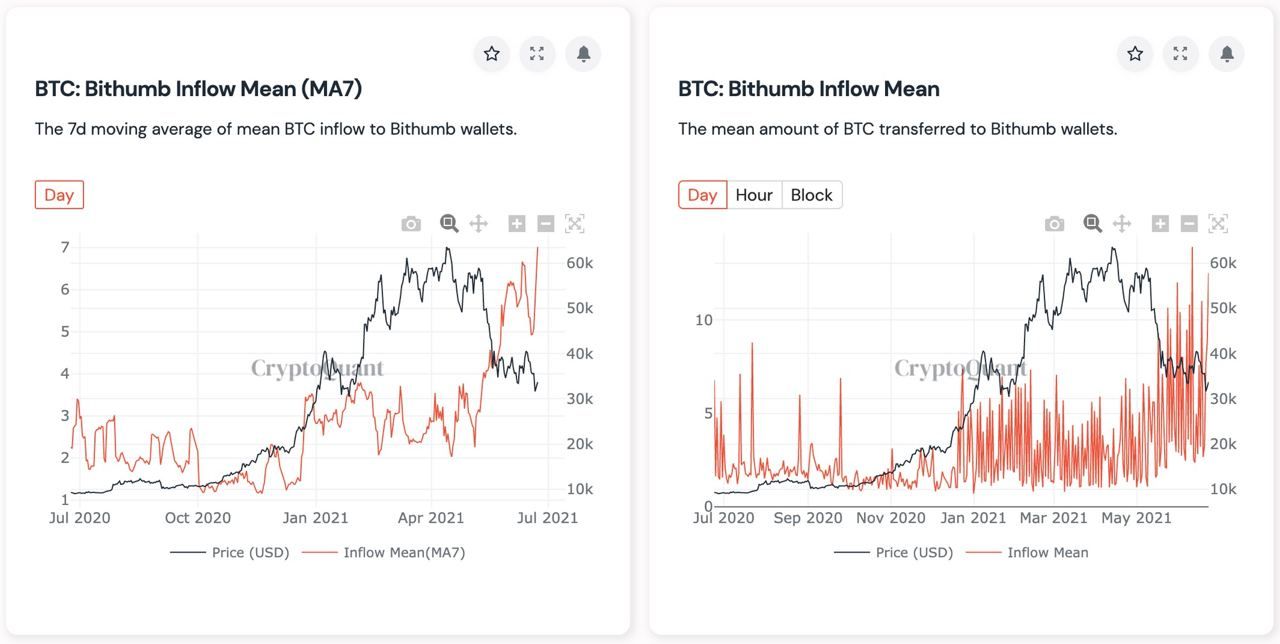

我注意到有巨鯨往韓國最大的交易所之一Bithumb裡存入比特幣。自今年5 月以來,Bithumb 的比特幣日均存入量猛增。我認為這就是泡菜溢價最近降溫的原因之一。

主持人:PAData在今年早些時候統計過韓國交易所中BTC價格對美國和中國交易所中BTC價格的溢價,我們發現韓國投資者的FOMO情緒是比較強烈的,尤其是在市場震盪期。

Ki Young Ju:為了方便人們將韓元存入交易所,交易所目前是和銀行整合在一起的。我認為韓國擁有世界上最大的法定加密貨幣入口之一。

主持人:從數據上看,去年以太坊的單日鏈上結算總額就已經是比特幣的2倍多了,有觀點認為ETH會取代BTC成為未來的加密貨幣龍頭,您怎麼看這個觀點?今年在ETH的各項數據表現中,您最關注的是哪一個?

Ki Young Ju:我認為如果EIP-1559 能成功應用於主網,ETH 可以取代BTC。 EIP-1559基本上解決了ETH的三難困境,即可擴展性、安全性、去中心化的難題。以太坊網絡可以變得超快,而且手續費也會變得很低。這將是一個比比特幣更先進的區塊鏈。

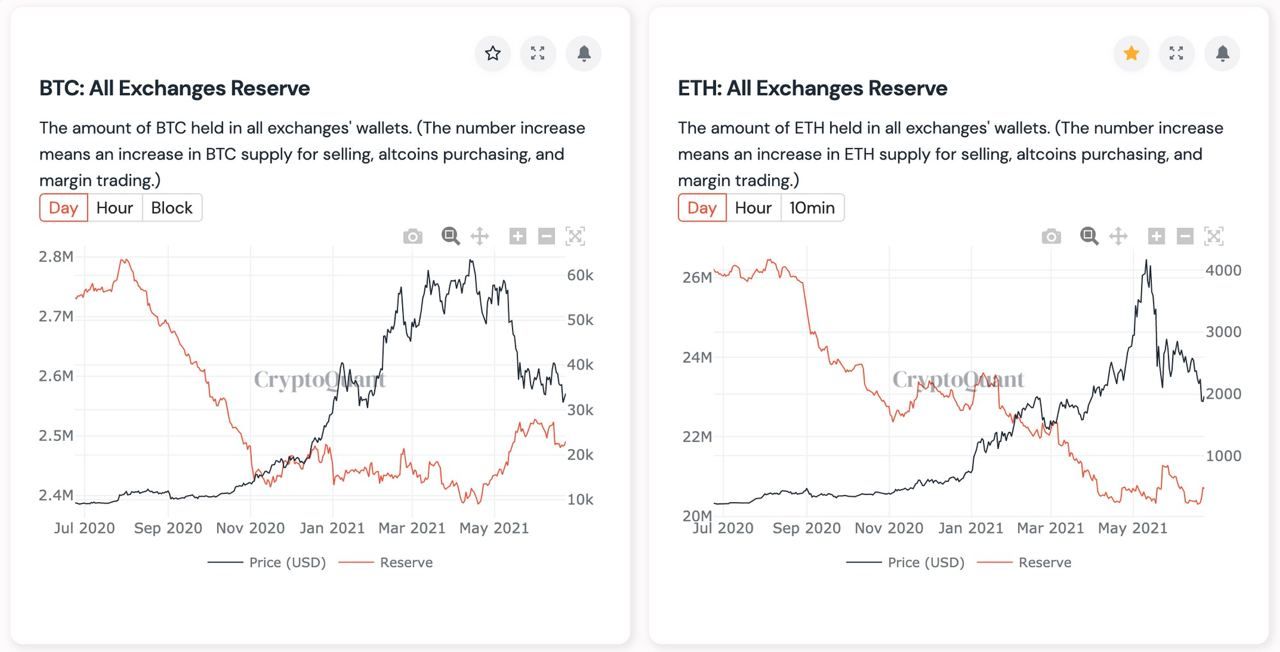

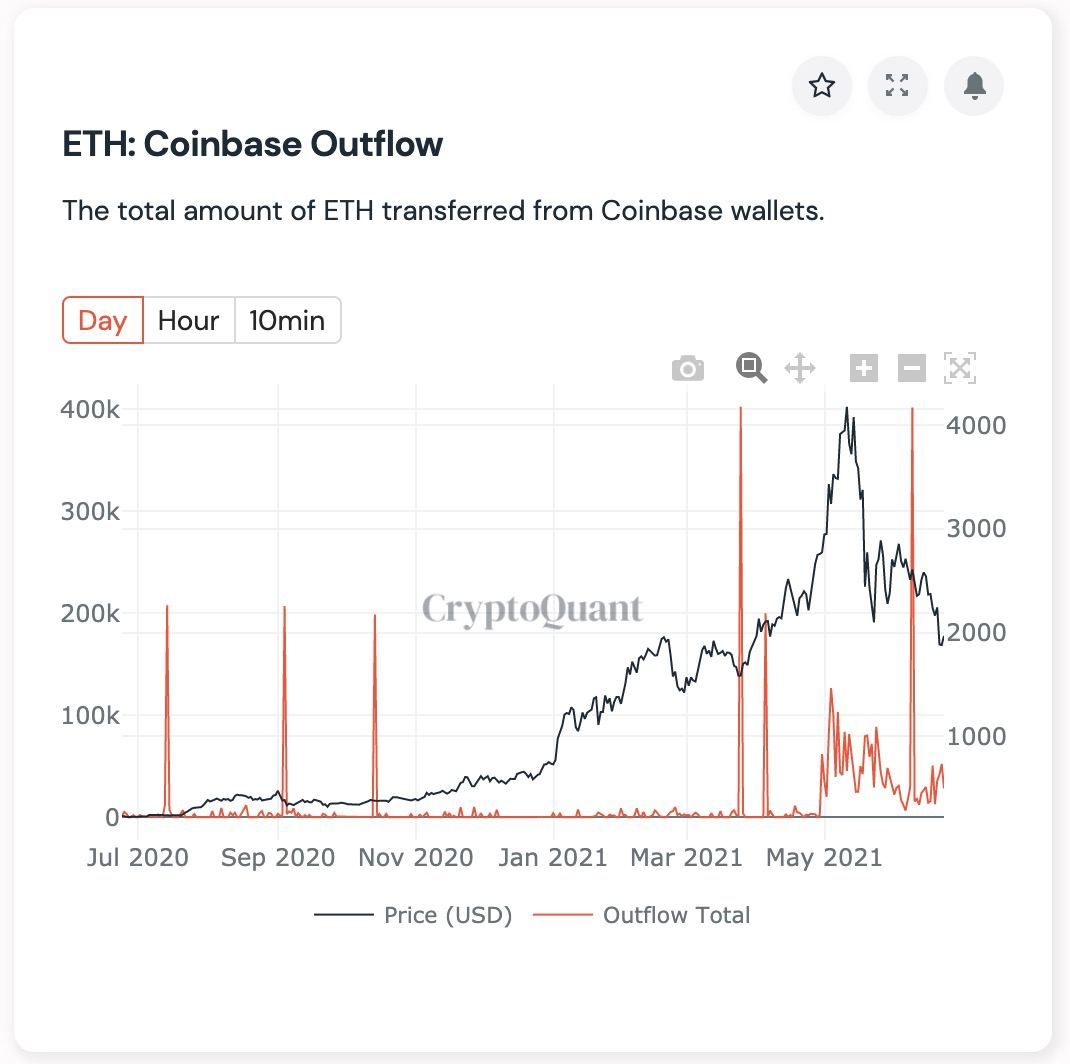

這次牛市上漲是由美國機構投資者推動的,所以我們需要看看機構對以太坊是否有需求。你可能想要看ETH 在交易所的儲備、Coinbase 流出、Coinbase 溢價。與BTC 儲備不同,ETH 儲備自去年2 月以來一直呈下降趨勢。

如果Coinbase 有大量ETH流出,則長期來看價格可能會上漲,因為這可能是機構投資者或高淨值個人投資者從Coinbase 購買ETH。

主持人:整個市場的資金動力結構其實沒有變化,機構和背後的高淨值人群始終是這個市場的主力玩家。

您覺得有哪些指標可以更好地幫助我們了解加密貨幣的市場動向嗎?哪些指標您認為投資者應該加入Alert列表?哪些指標是您本人會經常關注的?

Ki Young Ju:這是我正在用的部分警報清單:

1、Coinbase BTC Outflow(block) > 10000 BTC (long-term bullish) Coinbase

2、All exchange inflow mean(hour) > 4 BTC (short-term Bearish)

3、BTC exchange inflow TXs(block) > 1250 (short-term bearish)

4、BTC Miner TXs(block) > 80 (short-term bearish)

5、Bitcoin Market Data Taker Sell Volume across all exchanges(min) > 150000000 (+1-3% scalping)

6、Bitcoin Exchange Flows Inflow Mean(MA7) (day) > 2.5 BTC (long-term bullish)

你可以在我們網站上看到這些警報:https://cryptoquant.com/alert

主持人:因為交易所交易與鏈上結算不同步,或者因為OTC市場的存在,所以實際上如果投資者想用鏈上數據去理解或者預測市場變化是存在很多困難的,對於一般用戶的數據使用而言,您有什麼好的建議嗎?

Ki Young Ju:在外匯市場中,如果你有供需的數據,您可以獲得巨大的回報。這就是為什麼銀行總是能贏得外匯市場,因為他們可以從銀行客戶那裡了解供需情況。

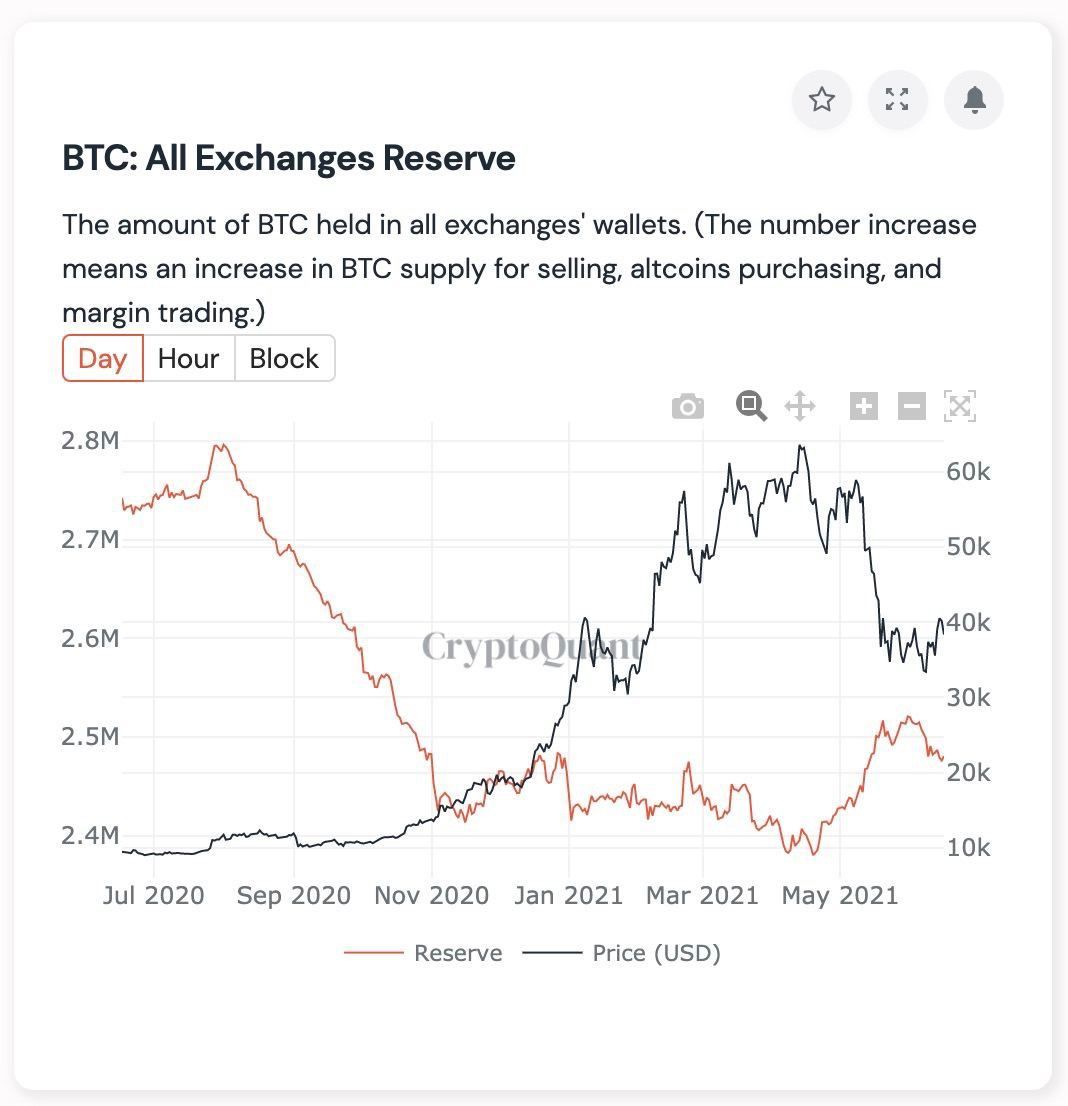

比特幣也是如此。如果你看供需情況,就會明白價格為什麼會上漲和下跌。這是比特幣交易所儲備,你能看到它和價格的負相關性嗎?

另一個供需指標是穩定幣比率(美元)。這個指標是所有交易所的比特幣持有量(以美元表示)除以穩定幣持有量。通過查看比特幣和穩定幣儲備之間的相對強度,可以有助於了解潛在的比特幣拋售壓力。我們的一位分析師同事將MACD 應用於這個指標,並且已經被我們的用戶廣泛使用。 (注:MACD是異同移動平均線,是傳統金融市場,比如股市裡的一個常用指標)

簡單地說,在我看來,鏈上數據通常用於長期預測,而不是用於短期價格預測。

我建議你關注市場數據,用來進行短期價格操作,並通過鏈上數據,如供需狀態,來關注長期市場趨勢。 (當然,也有一些鏈上指標可以用於短期價格預測)

你可以在數據指南里查看如何使用我們的數據:https://dataguide.cryptoquant.com/

我們遲早會把數據指南譯成中文。

主持人:實際上這裡回到了對價格判斷的最核心層面,看供需,非常有啟發的觀點。

最近一年,BTC和ETH都表現出持續流出交易所的趨勢,一分部轉入了DeFi市場,未來,CryptoQuant有計劃開發一些DeFi類的數據觀測指標嗎?

Ki Young Ju:當然。我們計劃在不久之後推出DeFi 儀表板。這對於通過監控一些鏈上指標來管理風險會很有幫助——例如閃電貸攻擊的風險。

我們已經提供了DeFi 交易所流量。這些指標有助於了解供需情況。你可以在我們的網站上查看它們:https://cryptoquant.com/overview/alts-exchange-flows

主持人:現在市面上已經有非常多免費或收費的數據網站了,您覺得CryptoQuant最大的優勢是什麼?可以著重介紹一下在數據開發方面的優勢嗎?

Ki Young Ju:相比其他鏈上數據提供商,CryptoQuant 擁有最大的地址標籤。

我們從2017年開始就一直在收集地址標籤,以構建如Chainalysis 這樣的反洗錢解決方案。我們與韓國警方密切合作,調查韓國的洗錢案件。例如,我們幫助解決了韓國最大的兒童性虐待案件“N號房”。這是KBS 對我們的聯合創始人Mason Jang 的採訪。

https://twitter.com/KBSWorldTV

我們將在今年第三季度覆蓋78 家以上的交易所,這些交易所已和調查洗錢案件的相關方合作。這將包括世界上幾乎所有的交易所,甚至包括那些小交易所。

我們利用自動除塵、基本/高級聚類和機器學習等技術來收集地址標籤。如果您將交易所錢包可視化,您會看到蘑菇狀的錢包集群,因為它們的熱錢包是與眾多用戶存款錢包相連的。