2020年由於流動性挖礦的開啟,DeFi領域迅猛發展。隨後AMM DEX(自動化做市的去中心化交易所)興起,去中心化交易所賽道也得到了長足的發展。 2021年2月5日,據CoinMarketCap數據,DEX龍頭項目Uniswap日交易量為10.7億美金,而中心化交易所的龍頭幣安則達到了209.2億美金。

DEX的穩步發展有目共睹,但與中心化交易所相比仍存在著一定的差距,其中製約DEX快速發展的一個關鍵性因素便是底層區塊鏈的性能限制。當前約80% 以上的DeFi 交易量是在以太坊網絡產生,而以太坊卻越來越擁堵,速度慢、gas費高昂,因此DEX賽道急需一個提升性能的解決方案。

DEX的全鍊式解決方案——Sifchain

目前不少項目都在致力於解決DEX的性能和費用問題,例如Layer 2、選擇某條高性能公鏈。但Layer 2技術成熟還需時日,高性能公鏈也會受制於鏈上生態,為此,希芙鏈(Sifchain)推出了為DEX提供全鍊式解決方案。 Sifchain不僅可以幫助用戶從低效的交易以及高昂的費用中解放出來,還能釋放DeFi領域各條孤鏈上資產的流動性。

根據其官網介紹, Sifchain的用戶平均交易費將低於0.01 美元,同時可實現每秒上萬級別以上的處理能力,而截至2月7日以太坊當前的Gas費是4.33美元,每秒處理速度為13.8次交易。

現階段,各大區塊鏈之間無法直接聯繫,非常不利於加密生態的發展。對此,Sifchain 將針對20-25 個公鏈(例如以太坊和恆星鏈)進行跨鏈集成,打破公鏈間的孤島效應,實現各類資產自由流通。同時Sifchain還將簡化整合流程,降低開源社區的開發流程,使跨鏈集成在資金和開發者資源方面的成本降到最低。

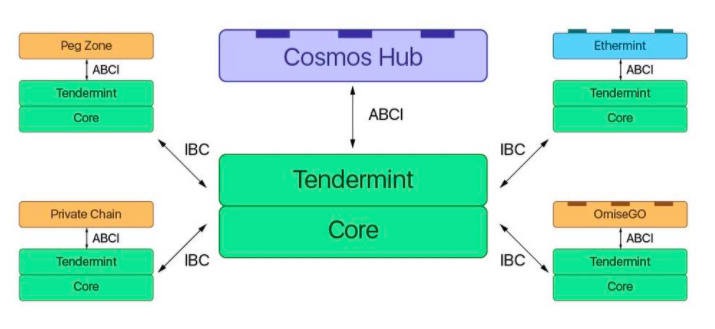

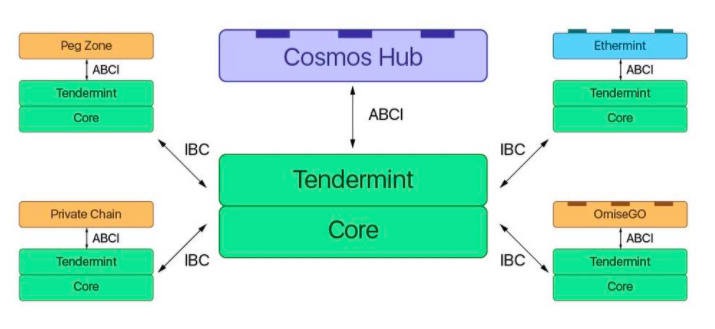

這些性能的提升主要依託於Sifchain的底層技術網絡——Cosmos,其使用Tendermint 共識算法,具有極高的吞吐能力和可擴展性。此外,Sifchain 還支持跨鏈通信協議(IBC),可以與各大區塊鏈資產進行跨鏈交易。

目前市場上的跨鏈解決方案,大致可以分為:公證人模式、哈希鎖定、側鏈/中繼、分佈式私鑰控制、以及公證人機制+側鏈混合技術。 Sifchain 使用的是最後一種:公證人機制+側鏈混合技術。

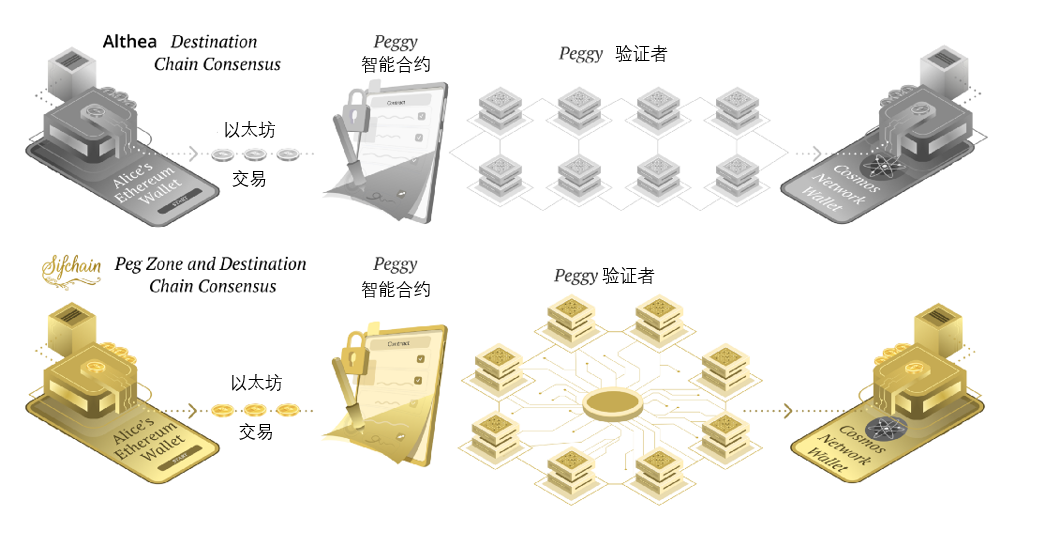

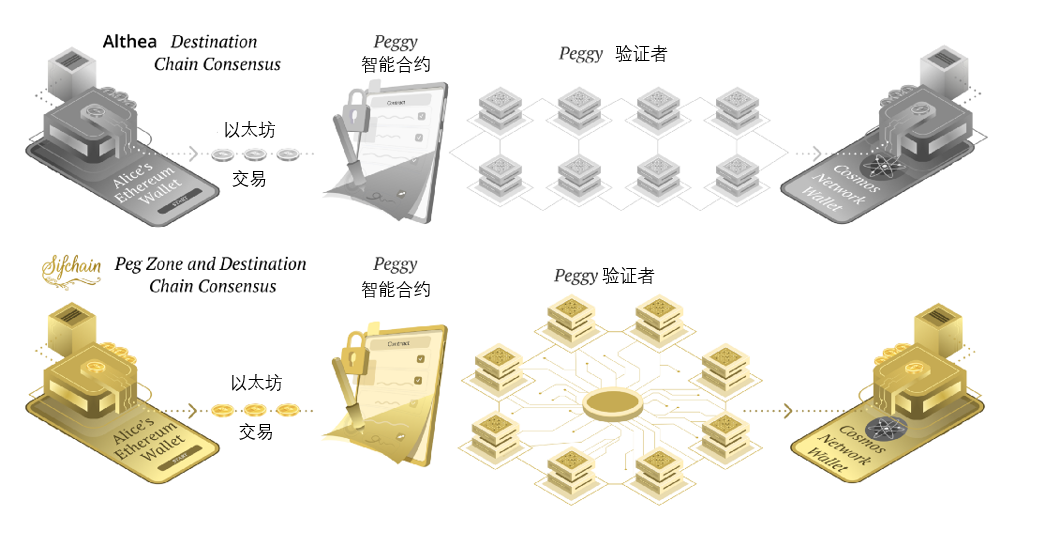

在實際的跨鏈實現流程中, ETH、BTC 這些想要進行資產跨鏈的區塊鏈被稱作源鏈,每個源鏈將在Cosmos 網絡中擁有一個指定的掛鉤區(peg zone),其在掛鉤區的映射鏈被稱作掛鉤鏈。掛鉤鏈擁有自己的驗證器,與Sifchain 分開,Sifchain 可以通過IBC 跨鏈協議驗證掛鉤區驗證器的交易。

假如用戶想將源鏈代幣(BTC)從源鏈轉移到掛鉤鏈上,需要首先將這些代幣發送到源鏈上的鎖定組,由該組保管代幣,並生成一個鎖定事件,掛鉤鏈再通過一個中繼過程被告知這個事件。然後,Sifchain創建和鑄造新的掛鉤代幣(cBTC),將它們分配給用戶。用戶可以保管這些掛鉤代幣,這些代幣就是源代幣的等價物。

若用戶想拿回源鏈代幣BTC,他可以燒毀掛鉤代幣(cBTC),將它們從掛鉤鏈中移除,這樣一個燒毀事件就產生了。通過一個中繼過程,原始源鏈被告知燒毀事件,Sifchain對這個事件進行解釋,從鎖定組中移除等量的這些源代幣BTC,再將它們發送給用戶。

此外,Sifchain近日宣布,已經在其Merry-Go-Round測試網上成功部署了一個Peggy(Cosmos <> 以太坊連接橋)。 Sifchain表示,Peggy的部署是Cosmos網絡發展的一個標誌性時刻,通過Peggy和IBC,以太坊用戶將能夠在Cosmos SDK平台上使用他們的ETH和ERC20代幣,如Kava、e-Money、IRIS、Secret Network以及Cosmos Hub。 Cosmos網絡用戶也將能夠在以太坊上使用他們的代幣,並享用其Dapp網絡。

流動性池+訂單簿混合交易模式,支持保證金交易

與Uniswap 所採用的自動化做市商(AMM)模式不同,Sifchain 採用“流動性池和訂單簿”(CLP)的混合模式,更加符合中心化用戶的操作習慣,深度也會更好。

同時,Sifchain 支持限價訂單以及市價訂單,包括止盈和止損訂單,支持修改已下達但未執行的限價訂單,以實現跟踪訂單。此外,Sifchain還提供保證金交易,用戶可以利用已有保證金做多或做空加密貨幣,放大收益。

與Uniswap 等其他競品相同的是,Sifchain 的流動性提供者同樣可以獲得收入,他們可以將Sifchian 支持的任何代幣存入相應的池子,並且隨時添加或移除流動性。當然,不同地方主要在兩個方面。

首先,流動性添加不一定要是對稱的,用戶可以只添加交易對中的一個資產或者兩個資產。 Sifchain 允許交換者向流動性池發送交易,並提供他們想要放棄的代幣數量,以換取池子另一邊的代幣。而Uniswap相反,他們的用戶必須添加等值的結算代幣和其他代幣。

其次,Sifchain治理代幣Rowan 也是每個池子的結算代幣。這意味著每個池子將包含Rowan一種資產和另一種外部資產,例如ETH/ROWAN 。當然,Sifchain 也支持外部資產交易對,例如cMKR/cCOMP,但這種交易實際上需要在兩個不同的流動性池之間進行兩次交換,比如先在cMKR/ROWAN 交易,然後是ROWAN/cCOMP。

Sifchain 的內部資產價格來源於其CLP。例如,USDC/BTC 的內部價格使用USDC/ROWAN 和ROWAN/BTC 的CLP 價格計算。當交易員在下達市價訂單後,立即直接針對CLP 執行。當交易員下達限價訂單,會將其加密資產轉至鏈上託管,這些限價單也會組成訂單簿。而當Sifchain 的內部資產價格移動到限價訂單範圍時,CLP 將被執行,如果超過就不再執行。這樣交易者可以獲得最優的價格,不過也意味著可能只有部分訂單成交。此外,Sifchain 會根據尚未執行的訂單數量優先執行限價訂單,而不是下單額時間或要求的價格。

CLP 的價格是隨著流動性池而變化的,如果價格嚴重偏離市場公允價,就會給做市商提供套利機會。通過這種機制,CLP 有望保持準確的資產價格。當然,如果交易者認為內部資產價格已經嚴重偏離外部資產價格,他們也可以要求進行預言機驗證。在這種情況下,訂單只會被執行到預言機指定範圍內的平均價格,不會按照偏離價格執行。

從長遠來看,這種策略是有效的,因為Sifchain 未來的內部資產價格偏離程度更小,並且預言機的價格也來自於頂級交易所。二者之間,會保持同步,不會出現較大差距。

此外,交易者還可以從CLP 借到資金進行保證金交易(即槓桿交易),當然他們必須以藉貸資金作為抵押品。例如,如果交易者使用USDC 作為抵押品,只能藉USDC。與現貨交易一樣,保證金交易可以決定是否使用Sifchain 的內部資產價格或外部預言機的資產價格。

如果一筆交易沒有使用保證金,則購買的代幣會直接打到交易者賬戶;如果使用了保證金,這些購買的代幣會交由協議持有。交易者如果要退出頭寸,必須賣出他們所購買的所有資產,系統會進行清算;在償還了借貸資金後,會將抵押品還給用戶。但是,如果價格跌破清算閾值,系統會直接對頭寸進行清算。

治理代幣Rowan及發行規則

Sifchain 的治理代幣為Rowan , 由協議分發給驗證者,即「區塊獎勵」,驗證者質押Rowan 來參與網絡共識。同時,Rowan 也是SifDAO 的治理代幣。在主網上線之後,所有的協議變更,都將由Rowan 的持有者進行投票,投票權重將與持有的代幣數量成正比。

此外,Rowan 還是Sifchain 的結算代幣。交易者必須直接或間接購買Rowan 才能針對CLP 執行交易,確保對代幣的需求。具體來說,任何人都可以通過將Rowan 和新的代幣匯集到一個池子中以創建一個新的CLP,新代幣的價格將根據池中Rowan 的數量來設定。

Rowan 發行總量為10 億個,其中團隊佔比10%,鎖倉12 個月,之後每月線性解鎖1/12。 Sifchain基金會將拿出總共35% 的份額進行發行,公募占到發行總量的7%,不進行鎖倉。

Sifchain首席執行官Jazear Brooks

在接受韓國區塊鏈媒體HKBNews專訪時,Sifchain 創始人Jazear Brooks表示,Sifchain 未來還將是一個去中心化的自治組織(DAO)。例如,將來正式上線的保證金交易,具體的借貸費率以及相關標準,將會由鏈上治理來定,Sifchain團隊無法提供任何設定指標。

“Sifchain 致力於將跨鏈集成打造成加密世界裡像錢包和區塊瀏覽器一樣至關重要的基礎設施,所有加密貨幣的流動都可以在鏈上訪問,允許去中心化組織(DAO)協調部署所有加密貨幣的資金。”Jazear補充到。