Eason

|2020-10-07 20:03

随着近期DeFi的蓬勃发展,为其提供喂价的“预言机”也从小众变为主流。那预言机究竟哪家强?又将如何突围崛起?

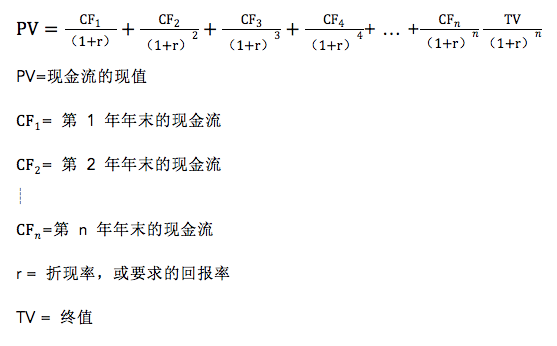

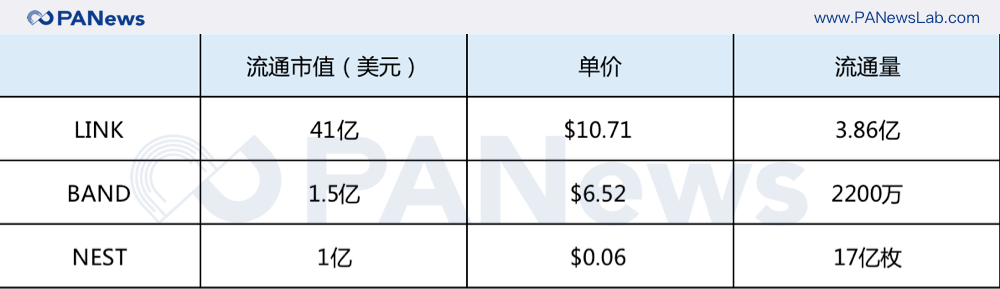

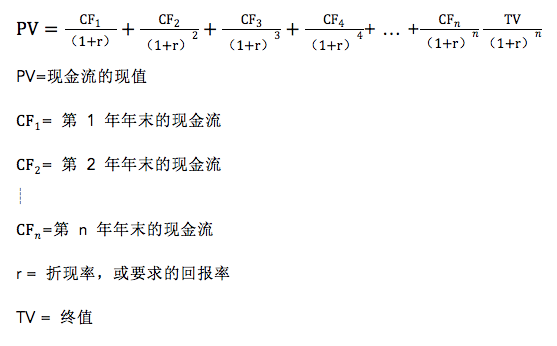

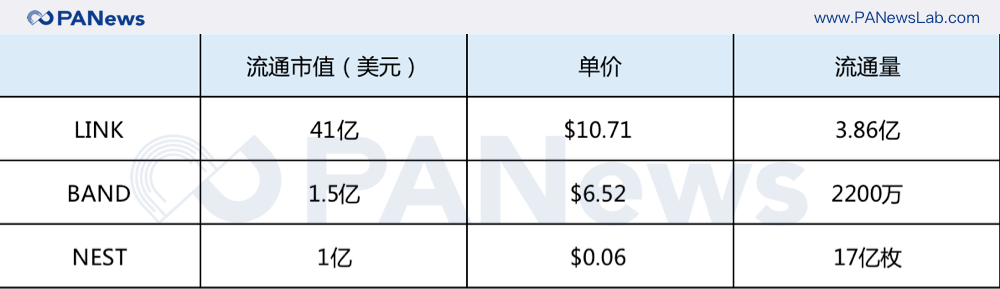

1954年夏,英国北部城市曼彻斯特的一座房屋里,计算机科学之父、二战破解德军密码系统的功勋阿兰·图灵吃下含有氰化物的苹果后中毒身亡。这位现代人工智能和计算机科学领域的奠基人,以自杀的方式结束了自己的传奇一生。为了纪念这位英雄,美国计算机协会设立了“图灵奖”,以表彰在计算机领域做出突出贡献的人。 在图灵的研究中,有一个设想是 世界上存在一个盒子,能够源源不断为计算机提供数据供其计算 ,在中心化的世界中,实现信息导入并不困难,但如何验证信息的真实性并防止“人为干预”成为了技术难点。 在崇尚“信息真实”的区块链领域,人们早已开始了图灵实验的新探索,随着近期去中心化金融DeFi的蓬勃发展, 为DeFi产品提供喂价的“预言机”也从小众变为主流,开始进入加密社区用户的视野 。 而今,预言机项目百花齐放机制各不相同,而NEST Protocol独辟蹊径地将形成价格的过程放到区块链上, 通过用户 参与不同交易对的“报价挖矿”和套利博弈形成“事实价格”,去除了对链下过程的信任成本 。 在 NEST 协议中,系统向报价的 “ 矿工 ” 提供了充分的代币激励,获得 NEST 代币(用于 ETH-USDT 交易对)及 nToken (其他不同交易对,例如 nYFI 对应 YFI-ETH 交易对)的报价者则可以每周得到 ETH 收益分配,分享生态成长带来的红利。 由上我们不难看出,NEST Protocol的“报价挖矿”具有类比特币POW的简洁、可靠性,其代币经济机制又与当前大热的“流动性挖矿”异曲同工,能给予每一个参与者足够的激励。 可以说在链上完成了预言机工作全环节的NEST Protocol,是预言机最理想的形态。 预言机的实现有很多种,其中大多数设计依赖于一套独立的、链下的博弈系统,依靠链外节点网络提供数据,形成共识后返回给链上。这种预言机有一定信任成本,使用者必须信任链下获取数据的过程,所以大多数预言机项目都把目光集中在如何通过机制设计确保链外网络的数据真实、节点可信上,却往往机制复杂而不可控。 NEST协议希望消除不可控,直接在链上进行博弈从而形成真正“价格事实”而低成本的“价格信息”。在整个系统中,“价格事实”的产生主要依靠两类参与者: 报价矿工和验证者 。 报价矿工根据自己认为合理的市场价格按比例向NEST合约中存入一定的数量的两种代币如ETH与USDT,并支付手续费。报价有最低门槛,目前最小报价单位为30 ETH,参与报价的同时需要交付1%的手续费。 当用户完成报价后,该价格会在一段时间内公示并接受挑战,目前的时间设计是25个区块,约5分钟。如果在这段时间内没有套利者对该价格进行套利,则认为该价格合理,可以认为是现在的市场价格,否则将会被套利者修正为市场价格。而套利者还要提供一笔两倍于吃单资金规模的报价,供后续套利者进行挑战。 这个通过“真金白银”进行价格发现的机制可以很大程度上防止价格操纵,全程在链上形成“价格事实”。 数据调用者可以看到全过程,无需信任数据来源。正确的报价将得到激励,恶意报价则会因为被套利而损失资金。随着资金池的增大,NEST的规模效应显现之后,恶意报价的代价将极为昂贵,会受到整个市场的修正。所以相比于信任某些节点的链外数据,链上形成的价格是真正的去中心化事实。 此外, NEST的通证还可以定期取得系统收取费用的分红 ,并在NEST 3.0中扮演更重要的角色,如在创建和竞拍任何一个新的 ERC20 Token/ETH 交易对时,创建者和竞拍者都需要使用NEST代币, 出价但未成功竞拍的参与者甚至能超额拿回竞拍资金,以此激励市场参与度。 但横向对比整个赛道时我们会发现,NEST目前所处的位置并不能匹配其价值。丰富且完善的代币经济使其极具成长潜力。 同时,就项目估值来看,目前预言机赛道项目一家独大,按照9月29日数据,龙头LINK流通市值高达34亿美元,是NEST的48倍,作为“价格事实”方案的提出和实践者, NEST价值拥有巨大的上升空间 。而随着整个DeFi领域的蓬勃发展,NEST也将成为更多项目的选择方案。 现金流折现模型32倍估值 代币经济模型,是衡量一个项目发展潜力的重要标准。多元化的激励模型,能在多角度为生态参与者们提供正向的激励反馈。而这些激励反馈也刺激着NEST在二级市场的繁荣,甚至成为用户长期稳定的投资方案。 除了在数据生成阶段引入激励和博弈机制之外,NEST对通证持有者也有一套独特的激励设计。 NEST及nToken的持有者目前可以将自己的Token存入合约,按周领取系统当周的ETH收益 。 这就让 NEST在治理之外加了一层分红机制 ,让通证持有者更有动力参与生态建设,让更多人参与、使用NEST。 目前NEST及nToken的收益来源主要有几个部分:报价矿工的手续费、下游应用调用数据上交的数据使用费用。所有的费用收取与分发都由智能合约完成,做到了全程的公开透明。 PANews通过历史数据,使用现金流折现模型对NEST代币进行了估值。 自由现金流折现(Discounted Cash Flow,DCF)估值模型是一种基本、可靠的绝对估值方法。结合 NEST的具体业务情况,考虑用二阶段自由现金流折现模型来对NEST进行估值,首先对NEST的自由现金流的增长情况进行预测,结合具体情况给出第一阶段和第二阶段的现金流增长率。 由增长率就就可以计算出预期的未来现金流了。将现金流折现回当前日期,就得到了 NEST 的现值(PV),对现金流折现需要给出预期的折现率,我们认为选择 ETH 的储蓄利率作为折现率是合适的, 由数据可知当前 ETH 的储蓄利率在 7%左右。具体估值公式如下:

由周度数据可知,NEST每周收益增长约为138(ETH)。同样假设第一阶段NEST的每周收益维持线性增长,时间为5年,每周增长为138(ETH)。5年后的永续时间为第二阶段,NEST的收益增长率降为0,设定贴现率为7%,则NEST的当前估值为0.005ETH,贴现率为10%,则NEST的当前估值为0.0035ETH。 按照10月7日的数据,当前NEST价格约在0.000151ETH,也即意味着 估值是当前的价格的 23-33倍。 由此可见,NEST及nToken都是具有长期增长空间的价值资产,比起其他缺乏现金流支撑的加密货币, NEST Protocol稳步增长的报价现金流,为其价格提供了十分有效的支撑。 另一方面,前文中说到NEST协议中的nToken系统支持任意ERC20/ ETH 交易对的报价,用户可以发起创建预言机交易对,之后则进入拍卖流程,当预言机被成功拍卖且激活时,参与竞拍的资金将被打入黑洞地址永久销毁。 因此, nToken系统从某种程度上赋予了NEST“无限通缩”的可能 。随着更多类如YFI这样的有价值项目方的接入及交易对的增加,NSET代币也会不断被销毁,数量的通缩也将提升代币价值。 相对于简单进行“信息导流”的预言机来说,NEST在链上形成“价格事实”是一条泥泞之路。大部分预言机系统为了快速扩张选择了门槛较低的共识模式。但在“信任数据”还是“信任事实”这道考题上,NEST显然有着自己的答案。 通过链上矿工的“真金白银”进行出价,形成一个沙盒报价市场,因为利益驱使,验证者(套利者)会不断修正数据使其成为真实价格。 随着报价市场的繁荣,整个NEST协议的生态将愈加强壮 。而信息导入式预言机领域会由于进入门槛低而形成红海,在竞争过程中恶意项目的出现会降低人们对“价格信息”的信任缺失。 不往链上搬运数据,而是在链上以去中心化的方式生成真实数据,这种无需信任的方式一定会随着DeFi生态的发展而更加规模化,反过来又能进一步提升数据的效率和准确性,形成正向反馈。而随着验证者和套利者的数量增加,项目的转移成本则会不断增加,有了先发优势的NEST协议甚至有望形成赢家通吃的局面,成为预言机赛道的新旗帜。 加密社区中有句重要的话: Don’t trust ,verify 。意思是不要相信任何人,去亲身验证。NEST网络显然就是这句话的实践者,在构建一个“完美”的报价系统时,要假想自己面对着最多的谎言和最大的恶意,只有在这样严苛的环境中,仍能形成真实的链上信息,才是一款优秀的预言机系统。

Author :Eason

现金流折现模型32倍估值

现金流折现模型32倍估值

现金流折现模型32倍估值

现金流折现模型32倍估值