Carol

|2020-05-09 14:36

交易资金有何变化?主力在入场还是离场?

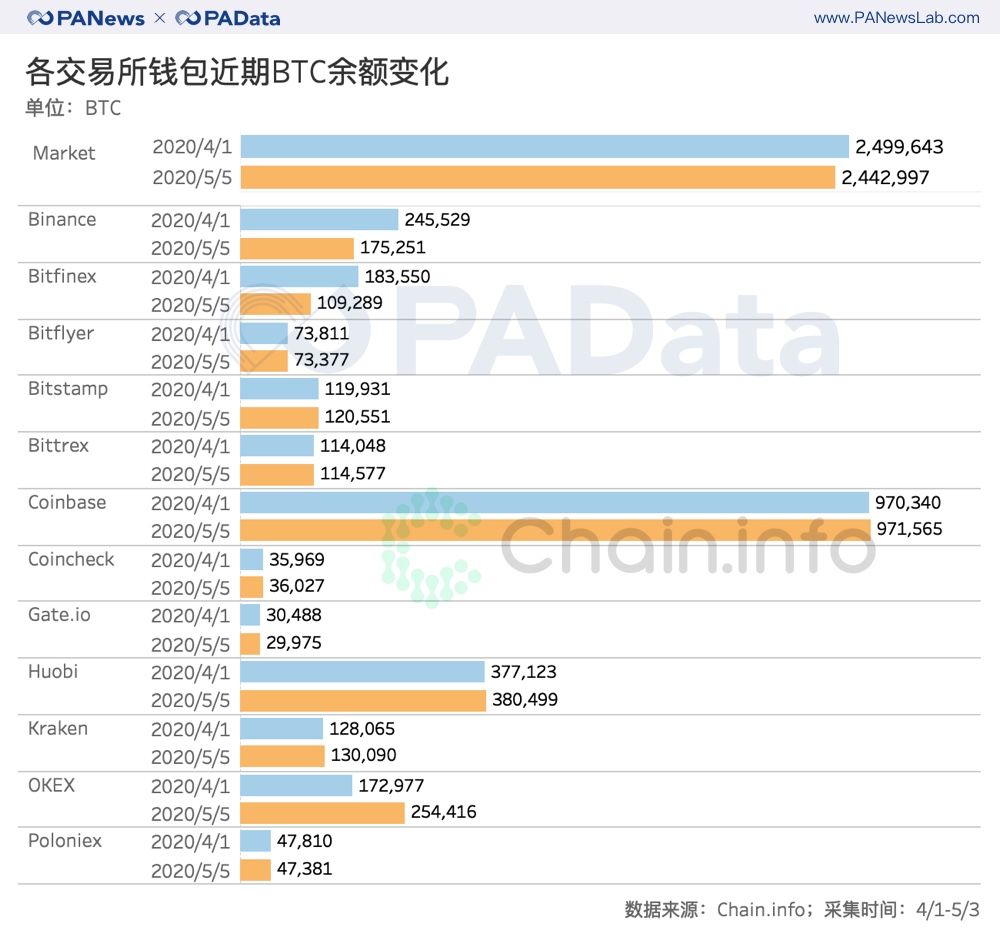

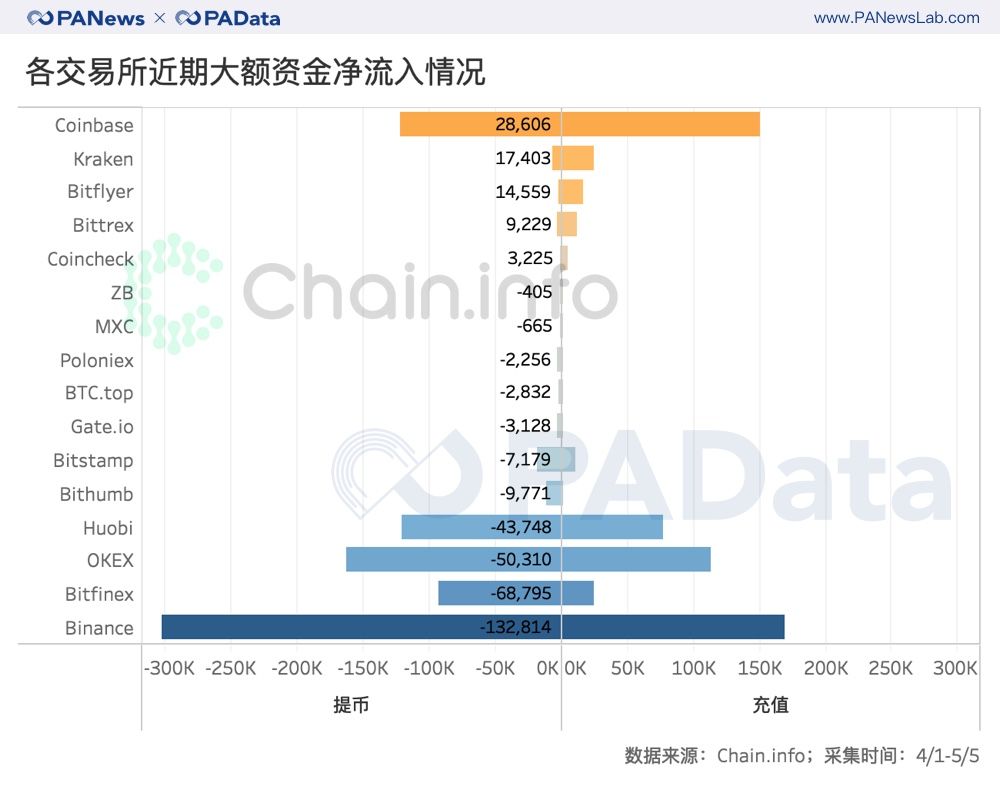

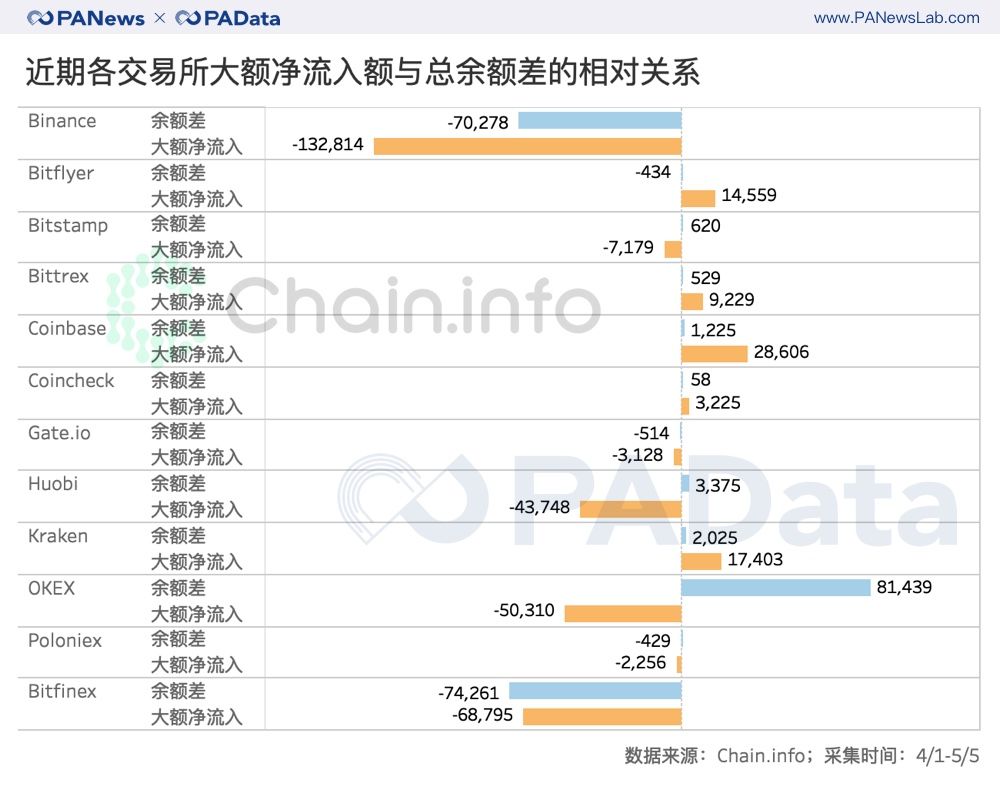

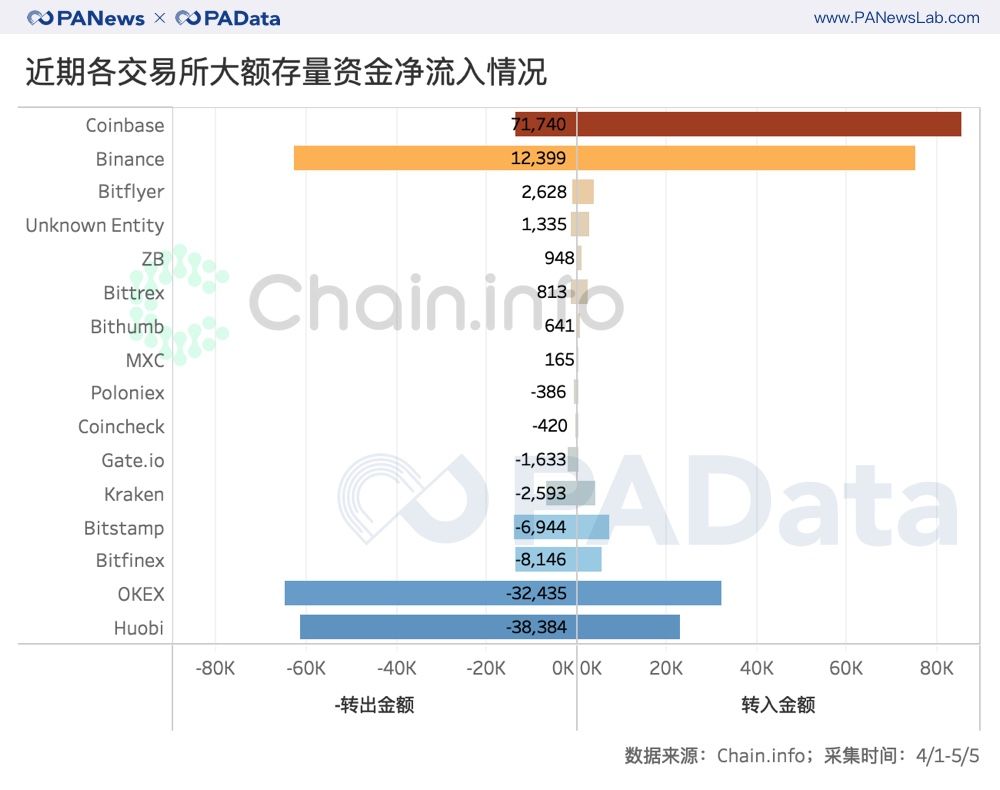

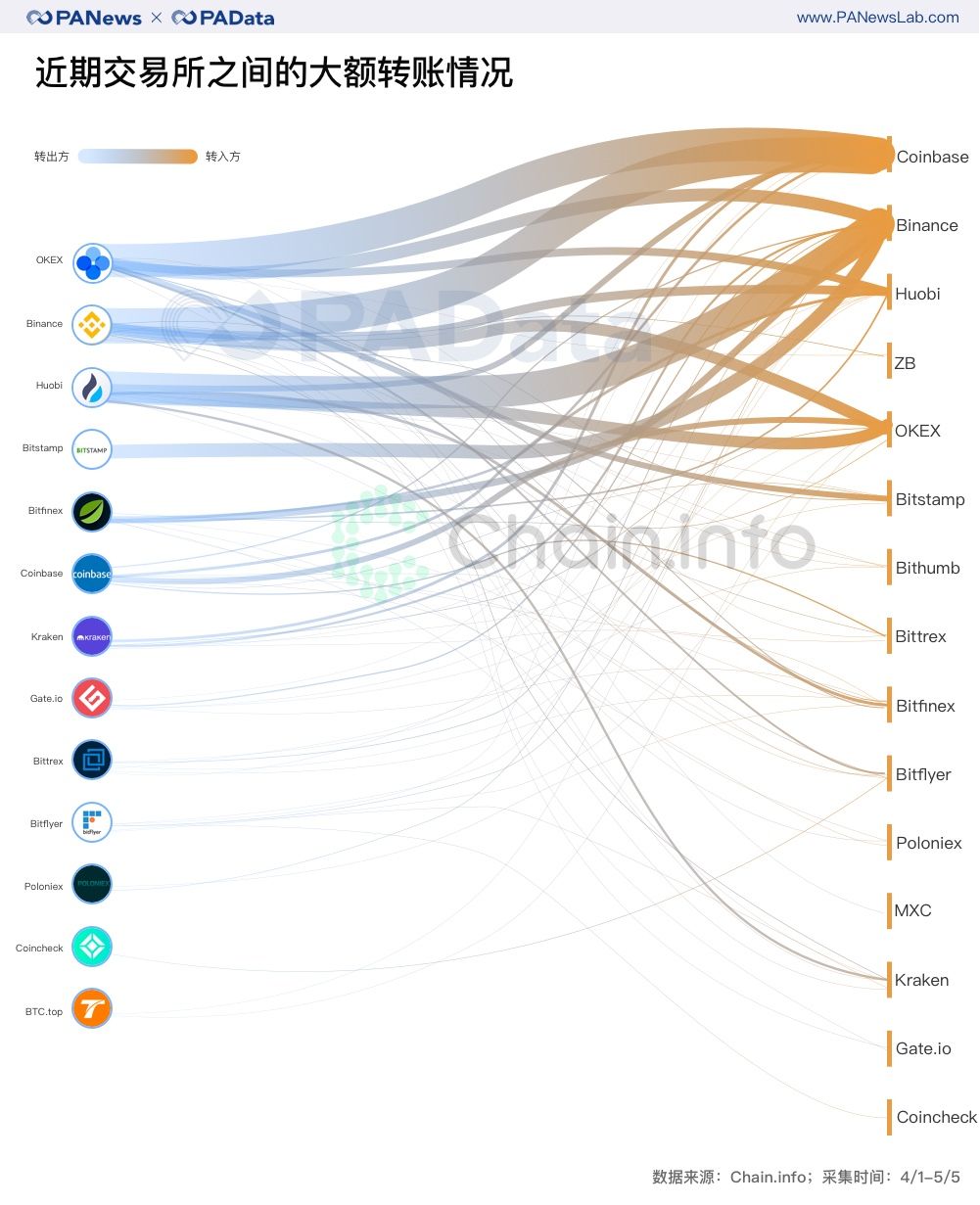

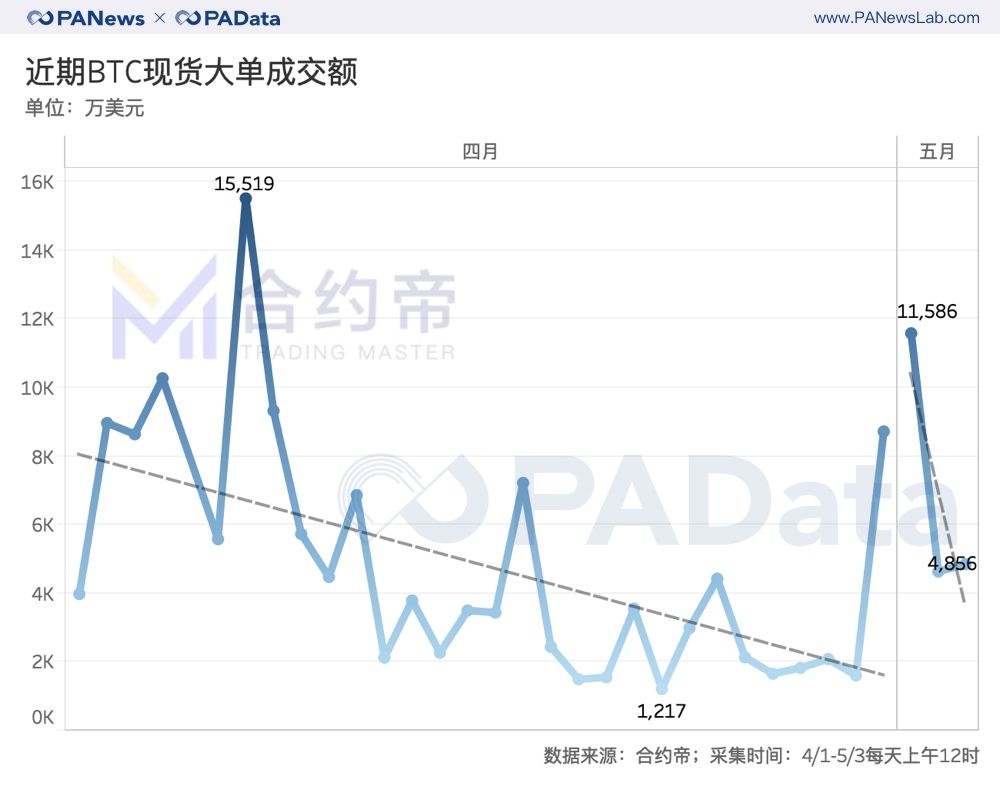

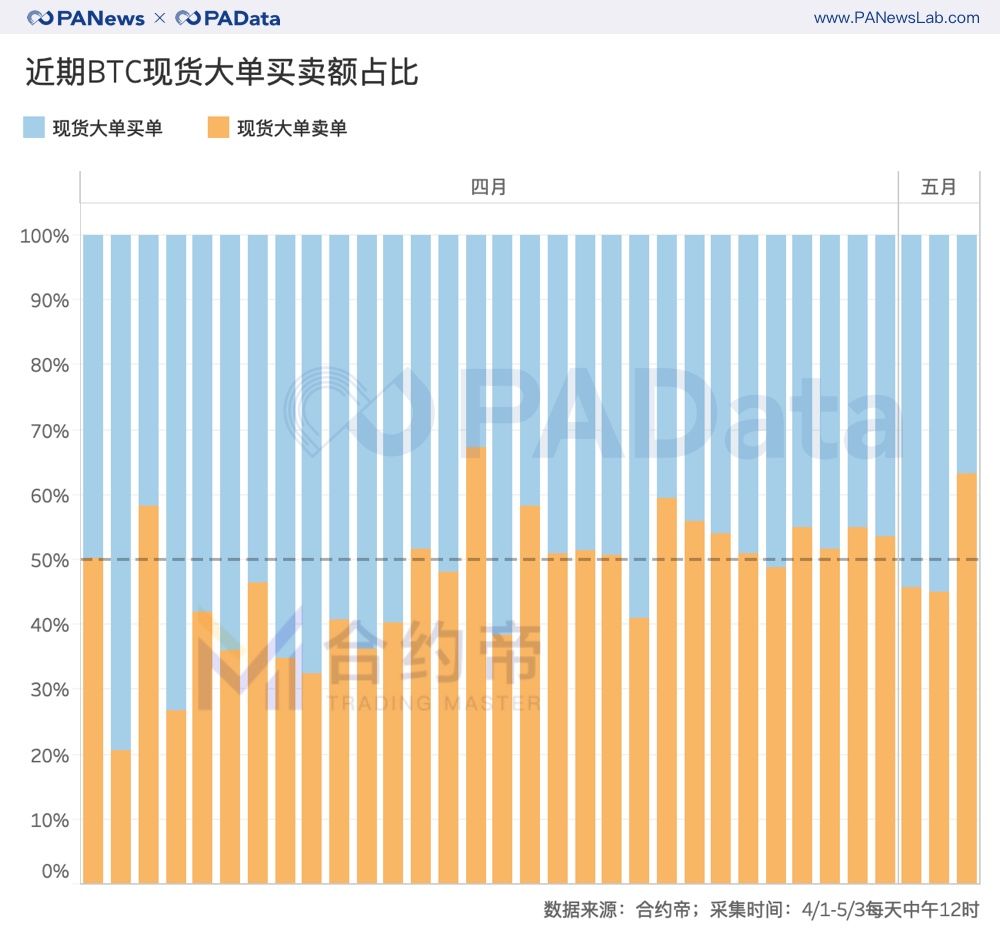

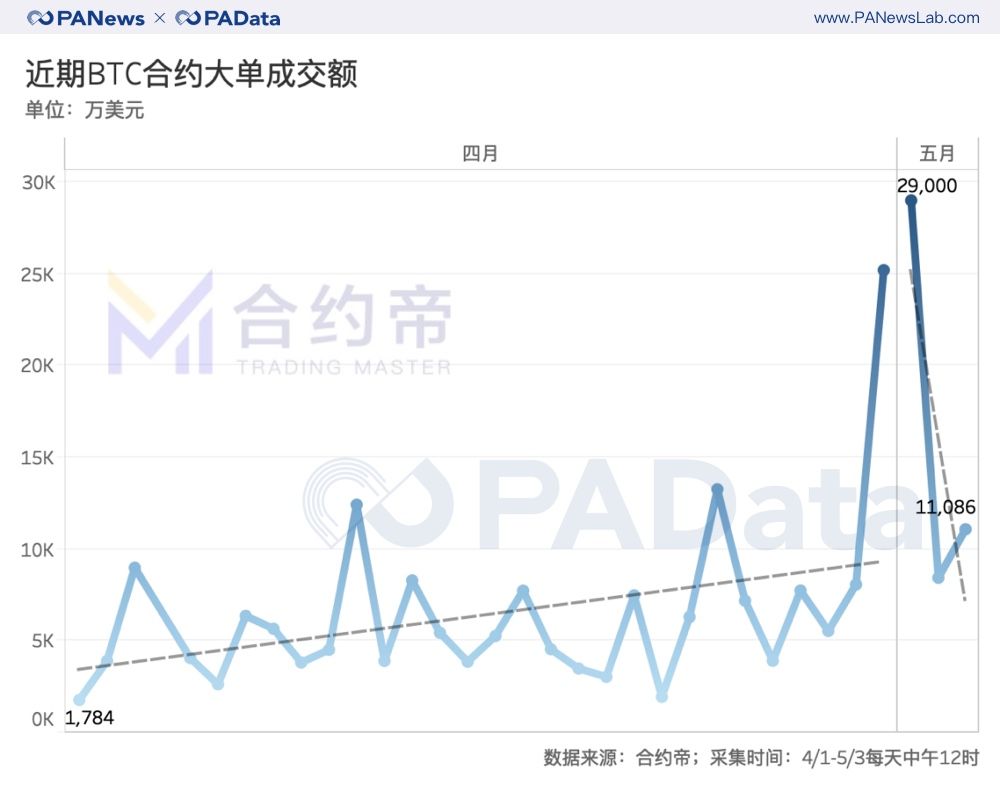

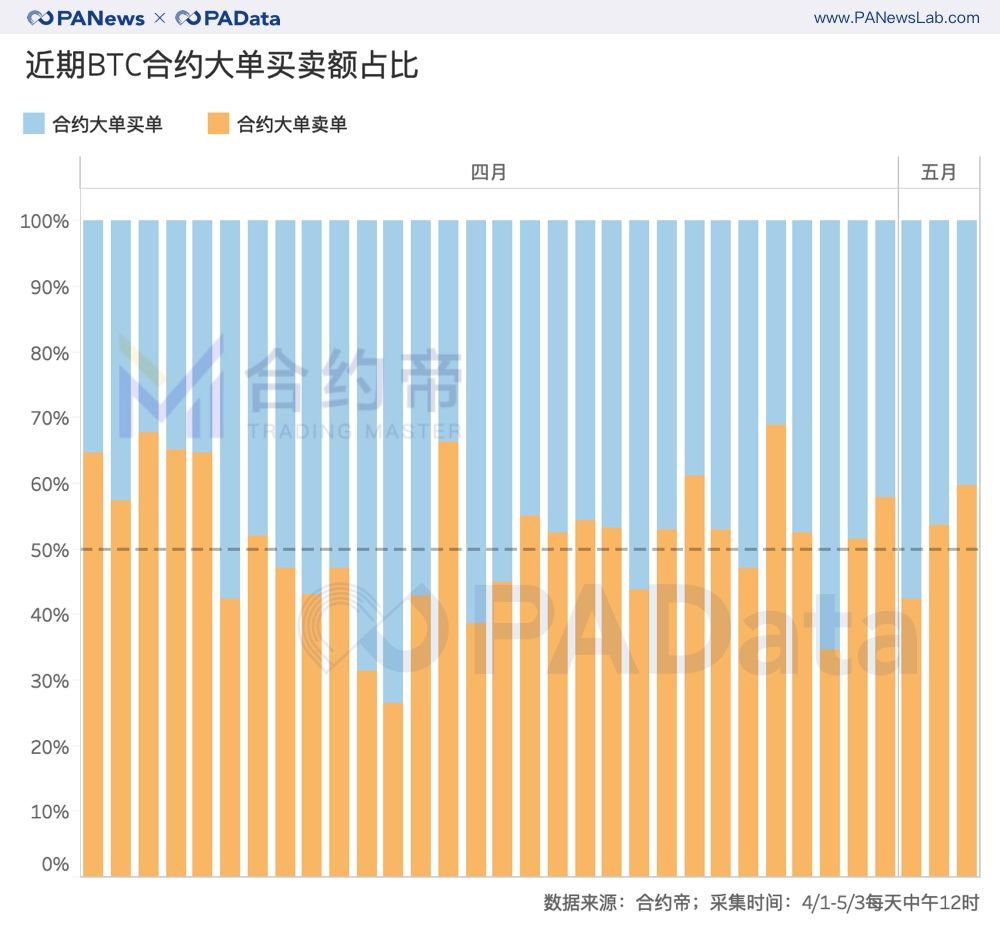

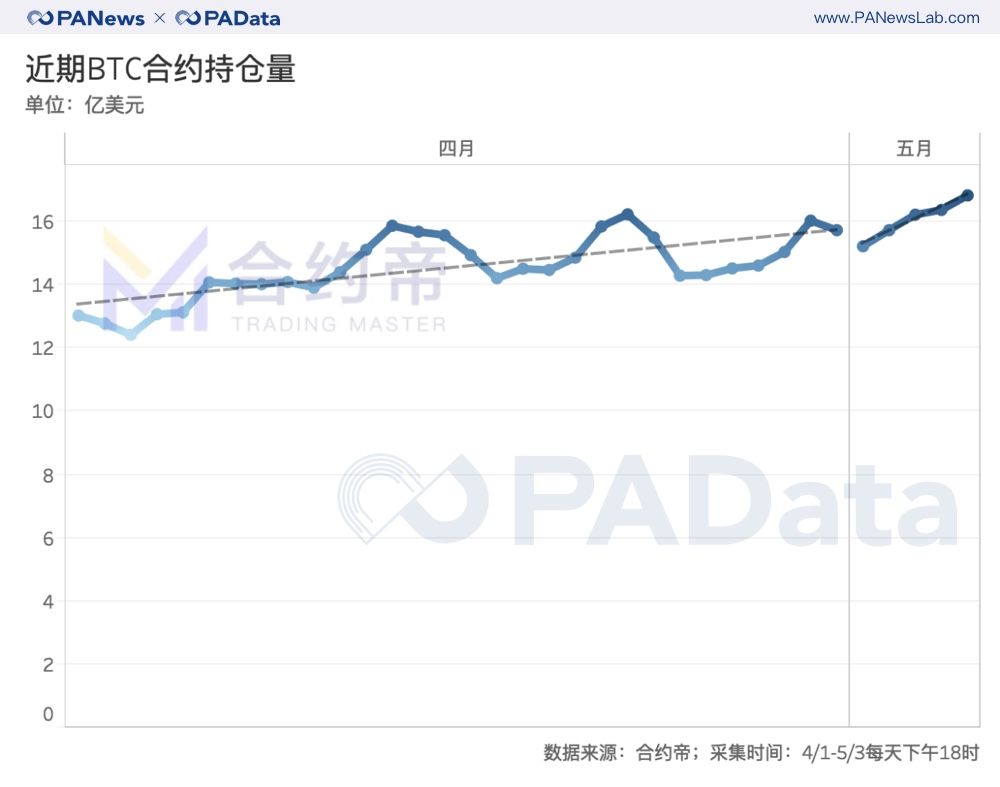

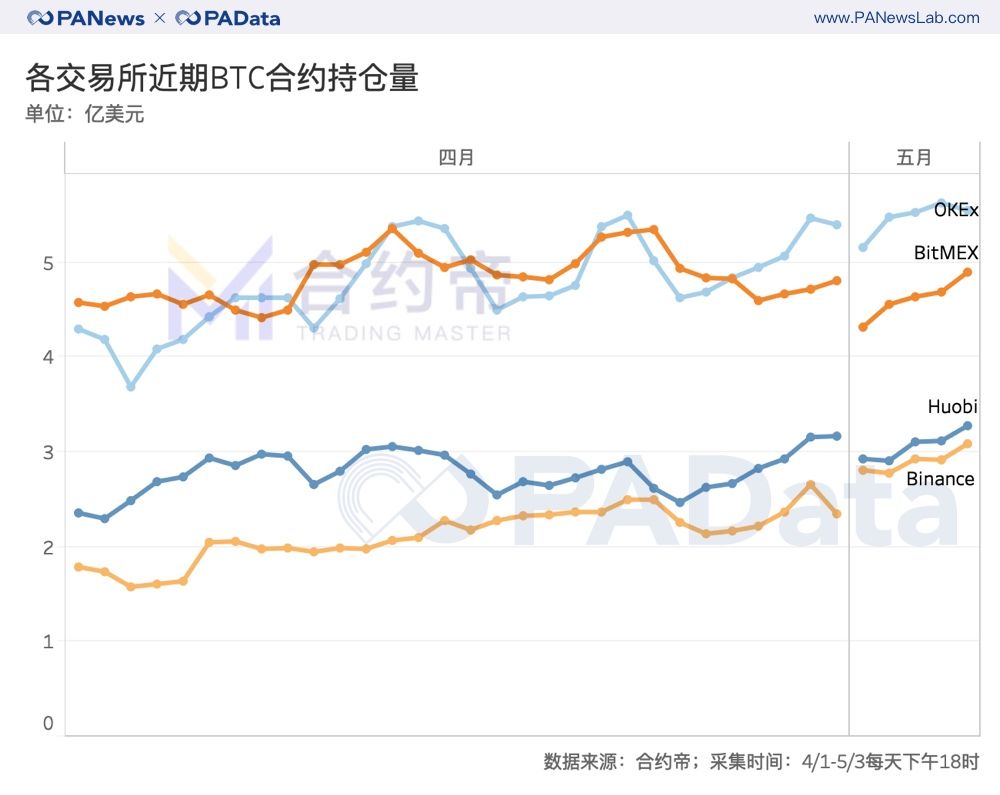

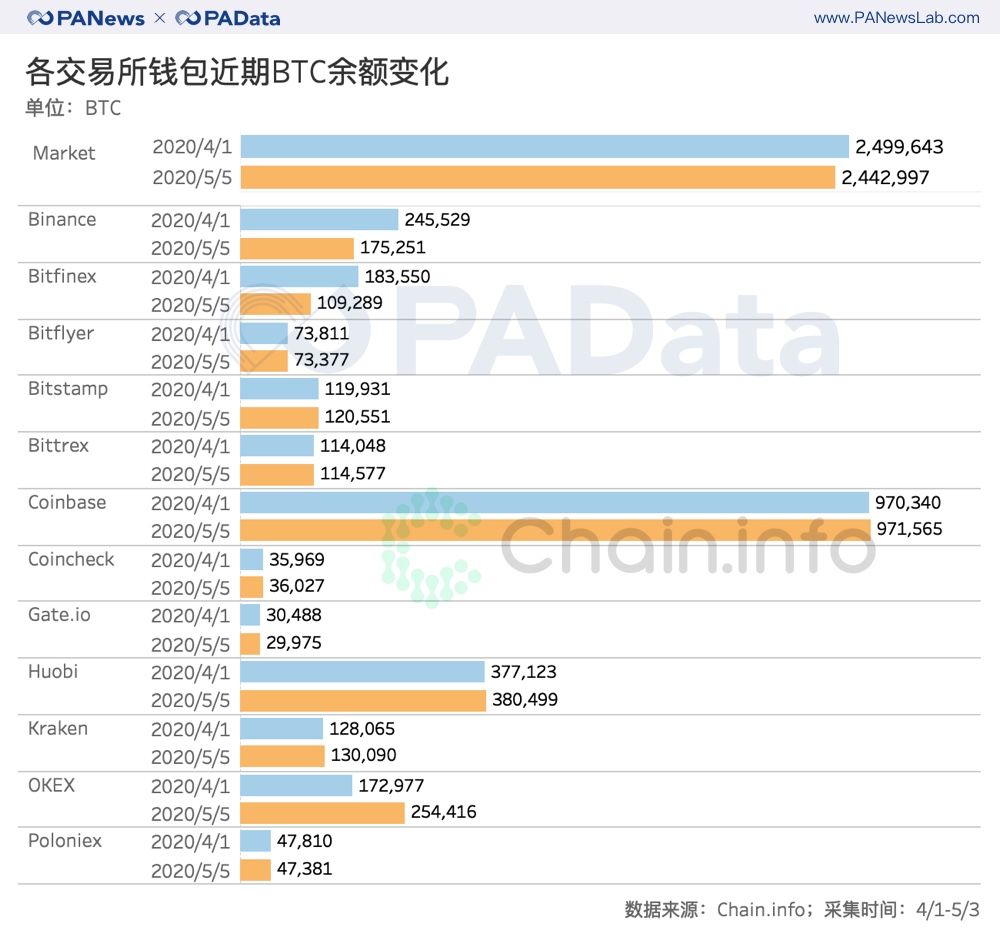

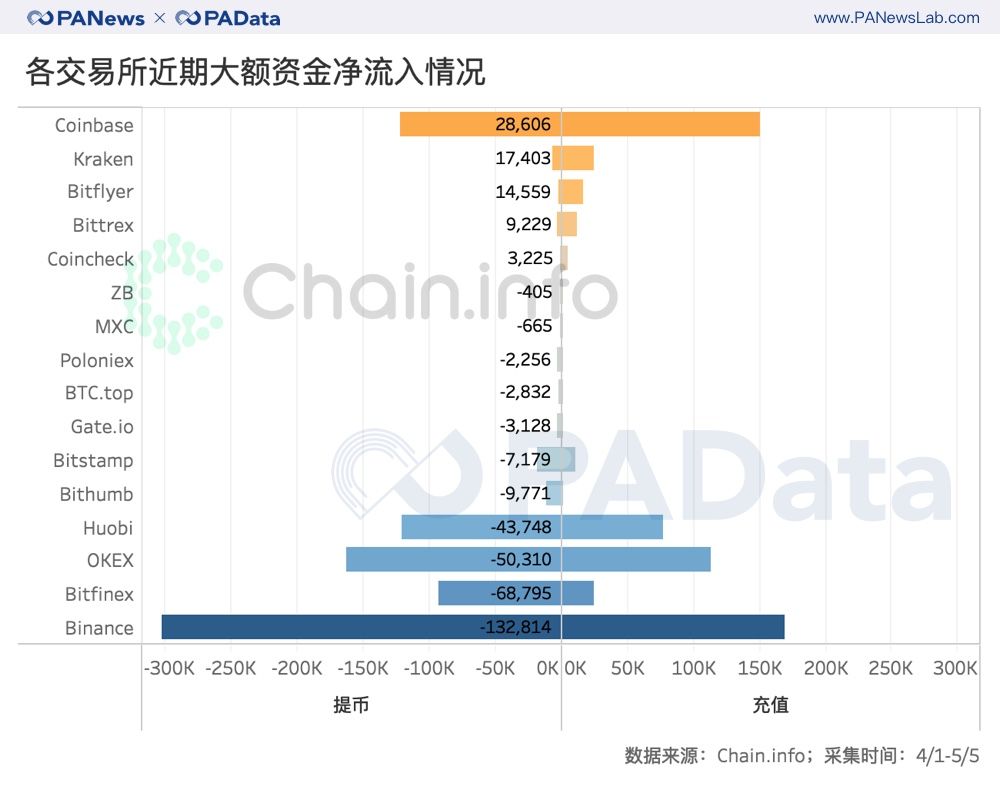

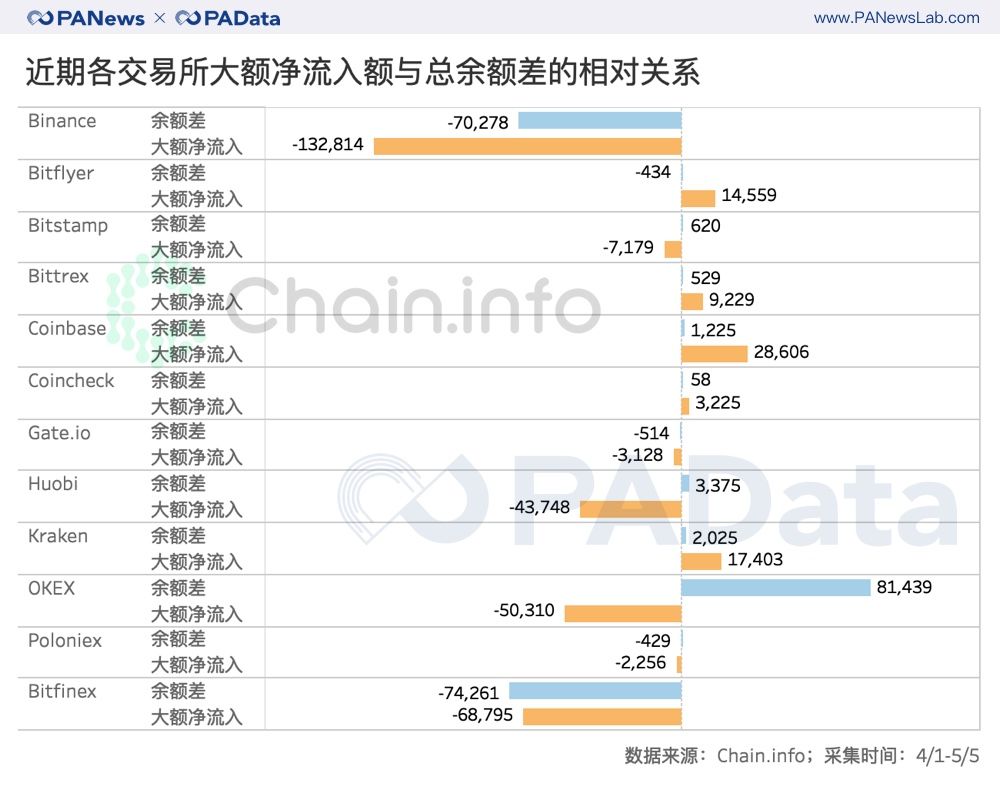

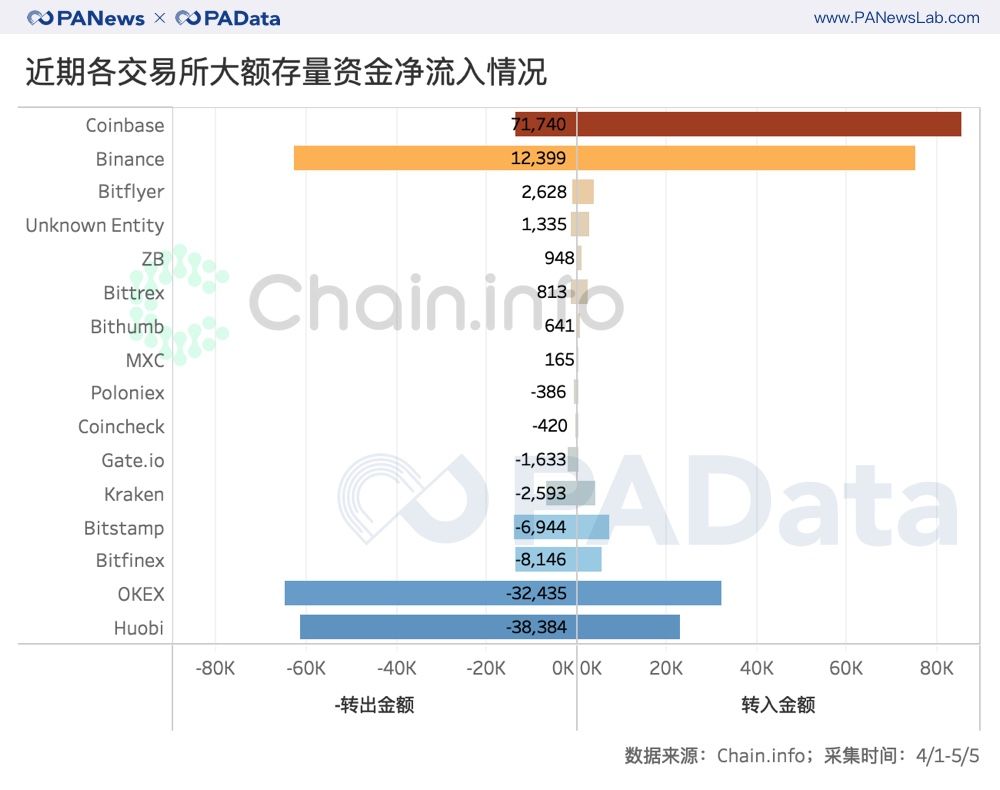

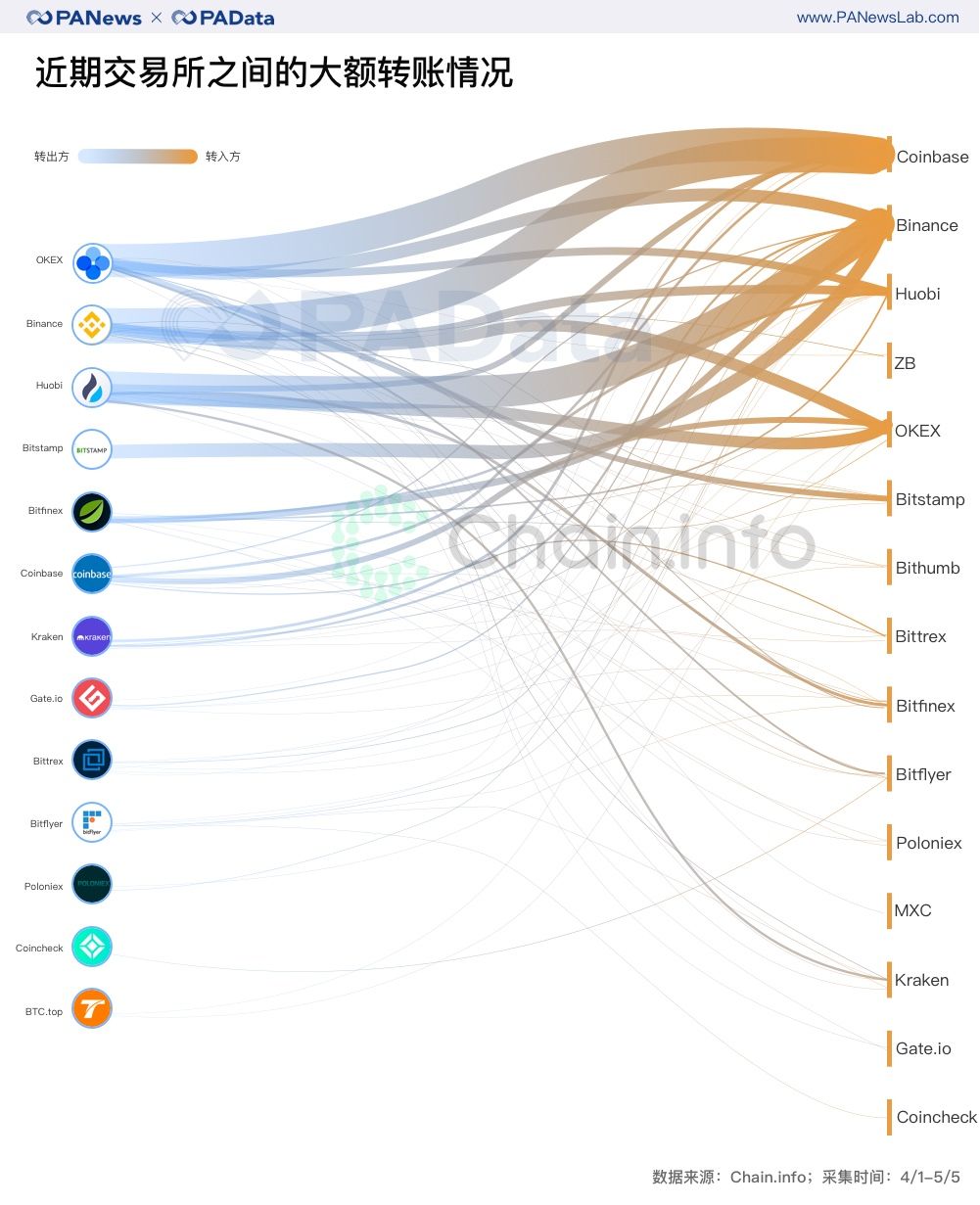

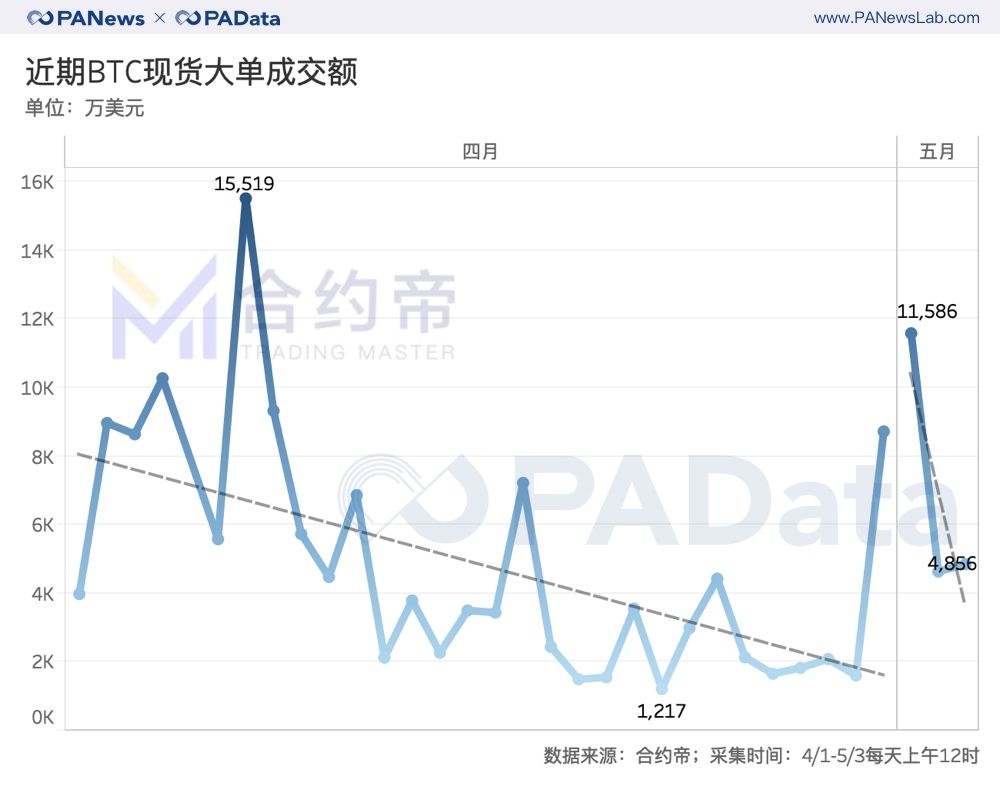

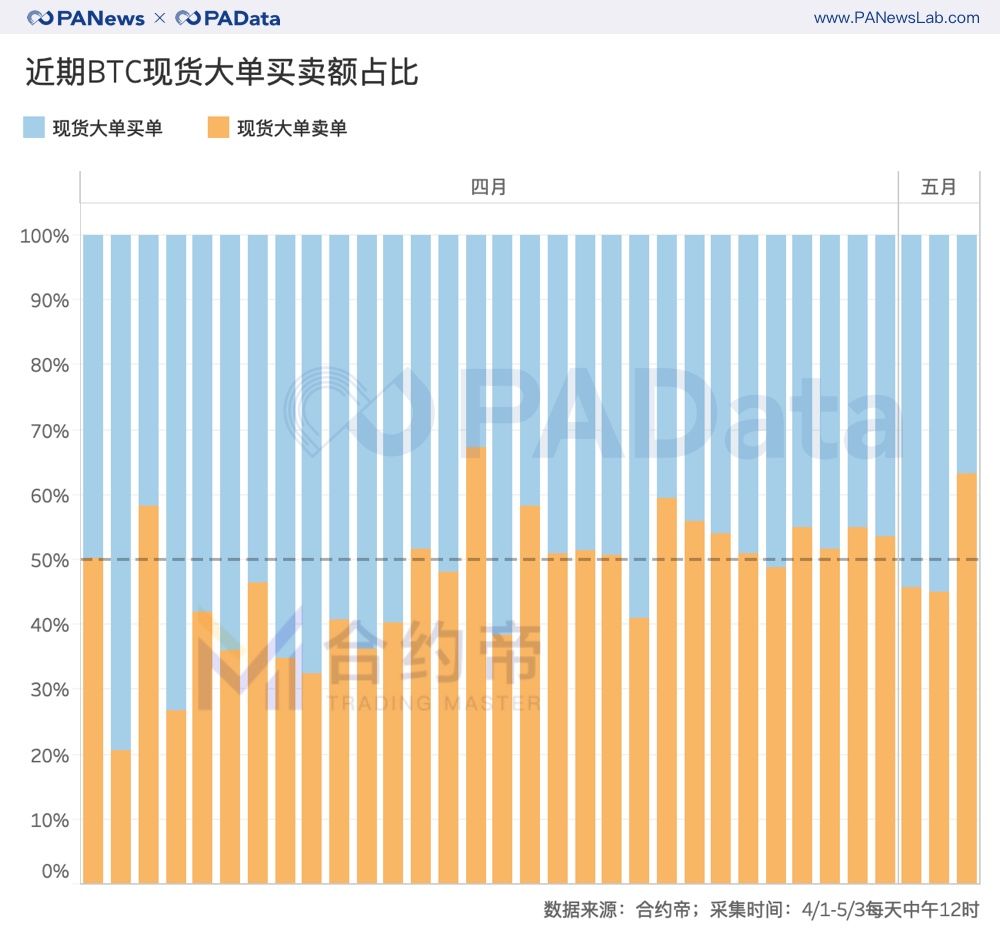

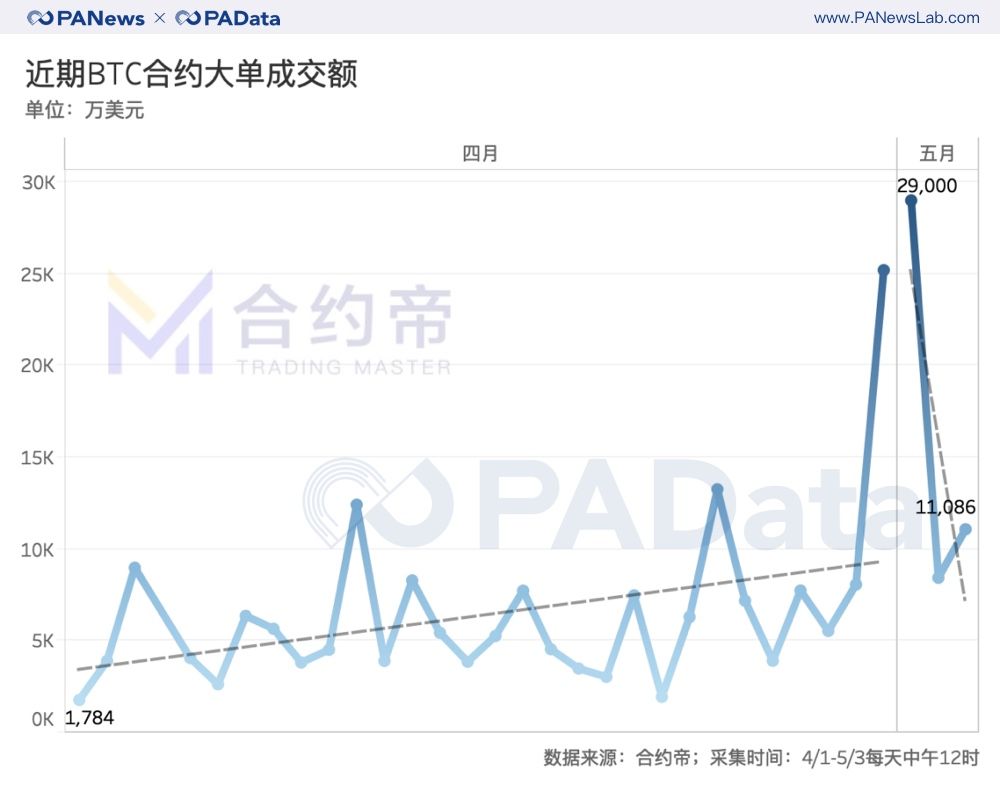

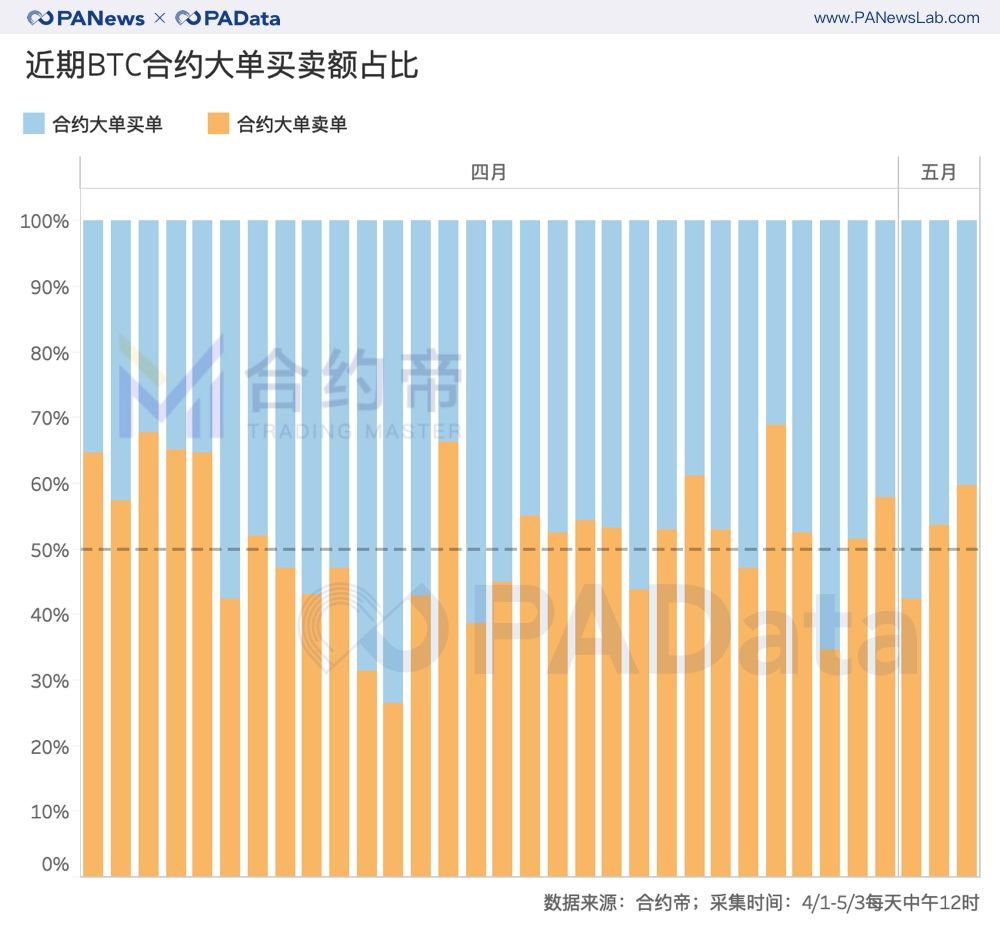

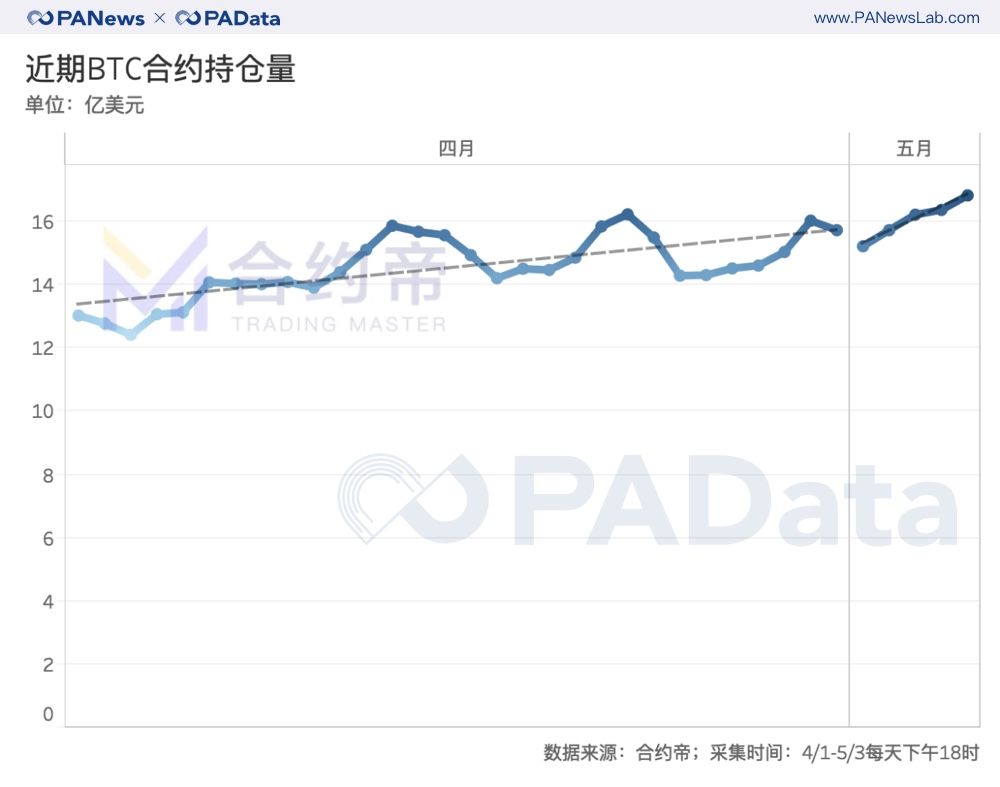

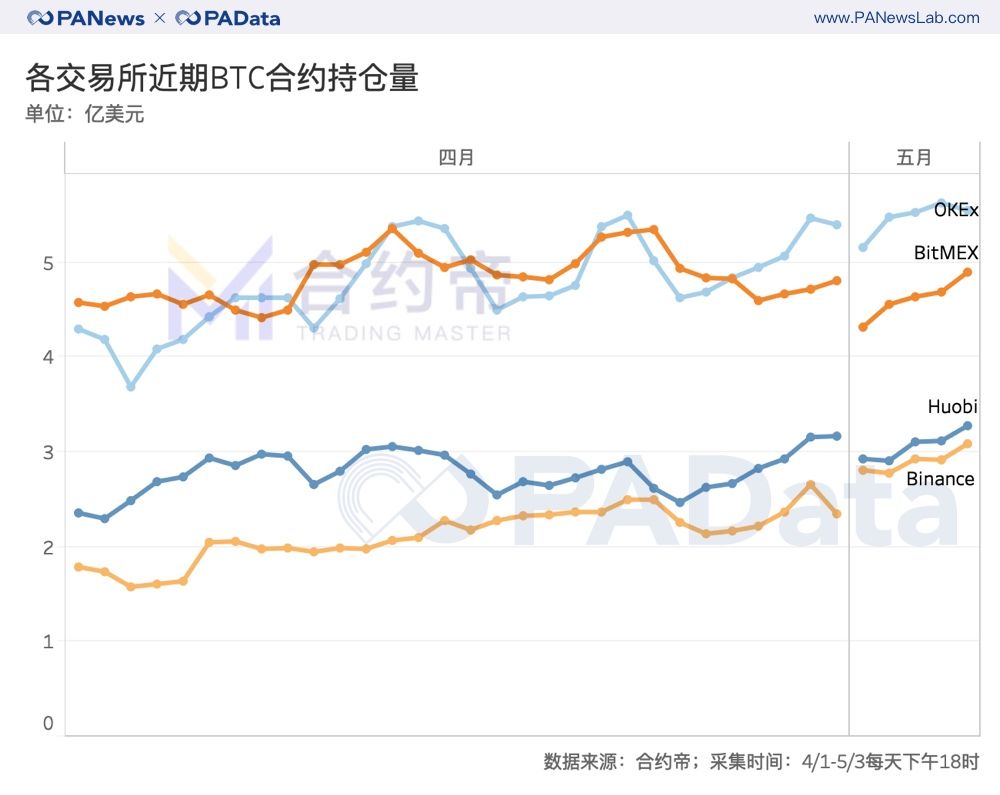

比特币的第三次减半迎来两天倒计时,估计将于5月12日正式减半。 临近减半,比特币的币价快速上涨,目前已站稳9000美元关口。根据火币全球站和OKEx的数据,比特币在8日早上突破10000美元,较3月12日暴跌后已上涨116.54%,较减半前半年已上涨12.77%。 实际上,自4月以来,比特币就进入了上升通道。币价上涨趋势明显,一度最高单日涨幅接近20%,突破9400美元,这似乎让市场看到了疯狂的“减半行情”即将到来的可能。 PAData分析了4月1日至5月5日期间的交易所钱包数据和市场成交数据,以观察减半前市场上的资金动向。交易资金有何变化?现货和合约的成交量有没有跟上币价上涨的步伐?主力在入场还是离场? 市场资金总体减少超5.6万BTC 交易所钱包中的BTC金额是市场交易资金量的最直观反映。根据统计,Chain.info监测范围内的12家交易所4月1日各类钱包的总余额约为249.96万BTC,5月5日的总余额约为244.30万BTC,减少超5.66万BTC。这意味着, 尽管过去一个多月比特币的币价上涨趋势明显,但整个交易市场的比特币存量却在减少。 从各个交易所来看,Poloniex、Bitflyer、Gate.io、Binance和Bitfinex 这5家交易所5月5日各类钱包的总余额都较4月1日有所减少。Bitfinex减少最多,共减少了7.42万个BTC,Poloniex流失最少,共减少了429.36个BTC。 而OKEx、Huobi、Kraken、Coinbase、Bitstamp、Bittrex、Coincheck这7家交易所近期钱包余额都有所增长。其中,OKEx增长最多,共增长了8.14万个BTC,其次是Huobi,共增长了3375.23个BTC,Kraken和Coinbase分别增长了2025.01个BTC和1224.82个BTC。 大多数交易所大户资金流向与散户相反 4月以来,交易所单笔超过50 BTC的大额充提较为活跃。 从大额充值(指从任意地址转账至交易所充值地址的交易)来看,8家交易所近期大额充值次数超过100次。其中,Binance是大额充值次数最多的,达到了1017次,相当于每天29次,累计大额充值金额超过了16.92万BTC。其次,Coinbase、OKEx和Huobi近期大额充值次数也都超过了500次,累计充值金额都超过了7万BTC。 从大额提币(指从交易所地址转出至任意地址的交易)来看,5家交易所近期大额提币次数超过100次。其中,Binance依然是提币最活跃的交易所,近期累计大额提币次数达到1732次,相当于每天49次,累计大额提币金额超过了30万BTC。其次,OKEx、Coinbase、Huobi和Bitfinex的累计大额提币次数都超过了300次,累计大额提币金额超过9万BTC。 如果将大额充值和大额提币的差看做交易所大额净流入的话,那么16家统计范围内的交易所中,有 11家在过去一个多月以来都呈现大额净流出的状态 ,其中Binance大额净流出13.28万BTC,Bitfinex、OKEx和Huobi大额净流出额也都超过4万BTC。只有5家交易所呈现出大额净流入状态,其中Coinbase大额净流入超过2.86万BTC,Kraken和Bitflyer的大额净流入也超过了1万BTC。 这里值得注意的是, Binance、OKEx、Huobi、Bitstamp、Gate.io、Poloniex 这6家交易所的大额净流入额远小于同期总余额变化,这意味着 这些交易所的散户在过去一个多月里进行了大量充值 ,弥补了一部分大户资金流出的缺口。 而 Bitfinex、Coincheck、Bittrex、Bitflyer、Kraken和Coinbase 的情况则相反,这6家交易所的大额净流入额要大于其统计期内余额变化,这说明 这些交易所的散户提币较多 ,增加了资金外流。 从整体操作方向上来看,当大额净流入时,如果同期总余额差更大,说明该交易所大户的充提方向与散户(小额交易者)充提方向一致,或反之当大额净流出时,同期总余额差更大时,说明方向一致, 符合这种情况的只有Bitfinex。而其他交易所中大户资金的流向均与散户资金流向相反 。 存量市场中的大额资金主要流向Coinbase 从交易所之间超过50个BTC的大额转账情况来看,Poloniex、Coincheck、Gate.io、Kraken、Bitstamp、Bitfinex、OKEX和Huobi都呈现净流出状态,其中,Huobi转出至其他交易所的净流出额达到了3.83万BTC,OKEx转出至其他交易所的净流出额达到了3.24万BTC,其他失守存量市场的交易所净流出额都低于1万BTC。 另外,Coinbase、Binance、Bitflyer、ZB、Bittrex、Bithumb和MXC在近期的大额转账都呈现净流入状态,其中, Coinbase和Binance分别从其他交易所获得了7.17万BTC和1.24万BTC ,其他交易所的净流入额都低于3000 BTC,最少的MXC只从存量市场获得了165 BTC。 如PAData此前观察, Binance、Huobi、Coinbase和OKEx仍然是整个BTC交易市场中的主流交易所,交易所之间的资金网络主要围绕这四大交易所展开。 4月以来,从Binance转至Coinbase的大额交易最多,累计次数达到了178次,累计金额达到了3.65万BTC。与其相当的关系还有OKEx转至Coinbase和Huobi转至Binance,这两条线路上上累计大额转账金额也都超过了3万BTC。 Bitstamp转至Binance、OKEx转至Binance、Huobi转至OKEx、Binance转至OKEx这4条线路是近期比特币资金网络中的次级线路,累计大额转账金额都超过了1万BTC。 而在网络中处于边缘地位的交易所,如ZB、MXC、BTC.top、Bithumb、Poloniex、Coincheck等,其与其他交易所之间的大额转账较少,这意味着这些交易所很难从主流交易所中“挖角”存量大户。 现货大单成交额未现上涨趋势 买单平均占比53% 自4月以来,虽然比特币进入了明显的上升通道,币价一度突破9400美元,至今稳定在9000美元整数关口以上,较3月12日暴跌后已上涨近90%,较减半前半年上涨约7%。但币价上涨的同时,现货大单成交额(指单笔超过10万美元的交易)并没有节节攀升,反而整体呈现下降趋势。 根据合约帝的统计,截至4月1日中午12时,比特币现货大单的成交额约为3986万美元,至5月3日中午12时,现货大单成交额约为4856万美元,温和上涨21.83%。期间,4月7日现货大单成交额突然放量,达到了1.55亿美元,日内涨幅达到177.87%。另外4月30日与5月1日现货大单成交额也显著上涨。但两次放量后,大单成交量立即下跌。 从整体趋势上来看, 4月以来,现货大单成交额呈下降趋势,与币价上涨趋势相反。 这指向两种可能,一种是4月以来比特币的上涨动力主要来自 小额交易者 ,大户在持币等待价格的进一步变化,另一种是此番币价上涨的背后 量价不一致 ,可能蕴含更高的风险。 成交额只能表现整体交易活跃度,但不能反映具体的资金流向。判断市场资金的具体流向还需要观察买单和卖单的占比。 根据统计,4月1日至5月3日期间,共有17天(共33天)买单占比超过当天大单成交额的50%(包含50%)。从整体看, 近期平均每日买单金额占比约为53% ,占优势,这意味着近期现货市场大单的主要操作方向是买入,这或许为近日的上涨,提供了动力。 合约大单成交额上升 卖单平均占比51% 根据统计, 4月以来比特币合约大单(指单笔超过50万美元的交易)成交额呈温和上涨趋势。 截至4月1日中午12时,比特币合约大单成交额约为1784万美元,5月3日中午12时,合约大单成交额约为1.11亿美元,涨幅约为521.41%。期间,与现货一样,4月30日与5月1日的合约大单成交额突然放量,5月1日达到了2.9亿美元,但随后大单成交量回落到平均水平上方。 从买单和卖单的金额占比来看,4月1日至5月3日期间共有20天的大单卖单金额占当天大单成交金额的百分比超过50%。从整体看, 近期平均每日卖单金额占比约为51% ,这意味着近期期货市场大单的主要操作方向是卖出。 近期比特币合约的持仓量也在温和上升。4月1日全网比特币合约的持仓量约为13.04亿美元,5月5日持仓量已经上涨至16.84亿美元,涨幅达到了29.14%。但有意思的是,4月30日和5月1日,当现货和合约的大单成交量都放量时,合约持仓量却没有剧烈变化,仅略高于近期平均水平。 但是,合约市场在经历312暴跌血洗后,至今仍然没有恢复“元气”。根据PAData早前的统计,3月10日全网比特币合约持仓量还高达22亿美元,但4月至今,全网合约持仓量并未突破20亿美元。 四大主力合约市场的持仓量自4月以来都成上升趋势。其中,截至5月5日,OKEx的比特币合约持仓量约为5.55亿美元,超越BitMEX成为持仓量最大的市场。 从最近一个多月的涨幅来看,Binance是持仓量上涨最多的一个市场,其持仓量从4月1日的1.79亿美元上涨至5月5日的3.09亿美元,涨幅高达72.63%。其次,Huobi和OKEx也有比较明显的上涨,同期两个市场的合约持仓量分别上涨了38.98%和29.07%。BitMEX同期涨幅最小,只有6.99%。但与3月10日的数据相比,除了Binance以外,其余三家交易所当前的合约持仓量仍然都低于暴跌前的水平。 可见, 暴跌带来的流动性损伤或许需要更长时间来恢复 ,至少短期的“减半”利好还不能起到刺激市场快速回血的作用。

Author :Carol