代幣的價值捕獲能力是影響項目長遠發展的關鍵因素,如何提升代幣價值也一直是加密社區所關注的問題,目前而言,通過將協議收入與社區共享無疑是有效的路徑之一。近日DeFi Man總結了目前19個為代幣質押者分配協議收入的現金流協議,本文PANews翻譯如下。

在這一問題上,我相信加密社區內部已經達成共識,即代幣需要從純治理代幣演化為價值增值型代幣,以提升代幣價值捕獲能力,目前這種演化可以通過協議收入的不同使用模型實現:

- 從市場購買協議代幣並在質押者之間分配(如xSUSHI);

- 從市場上購買協議代幣並銷毀它以減少供應量(如BOTTO);

- 從市場上購買協議代幣並將其保存在金庫中(如YFI);

- 將協議獲取的部分收入重新分配給協議治理代幣的持有者(如GMX)。

前三種方法主要是提升每個代幣持有人在項目中的份額,並為代幣提供持續的購買力,而第四種方法為持有人提供現金流,以便每個持有人可以選擇是否再投資或分散投資其他資產。

今天,我想看看所有實現了第4 種方法(即現金流協議)的協議,因為我相信它們是代幣模型的最終演變方向,因為對代幣持有人來說,如果未來不會獲得某種價值,那麼即使擁有更大的份額,其意義也有限。

我試圖盡可能地包容,但我的分析肯定不是詳盡無遺的,一些偉大的項目也沒有包括在這裡,所以提前道歉,這不是故意的。

本文不是財務建議,也不認可這裡提到的任何項目,它只是旨在提供一個為項目持有人提供可靠資金流的項目的候選名單,以便它可以成為您研究的起點。

比較項目的最佳指標

我個人認為,總體而言,使用加密行業修改後的P/E比率(價格/收益)指標可以很好地評估哪些項目可能被低估或高估,因為它實際上計算了協議需要多少年才能獲得其估值。

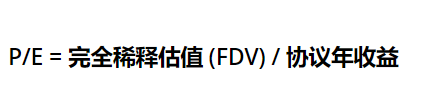

通常使用的計算方法是:

有時使用市值代替FDV,但在我看來,它不夠全面,因為它沒有考慮到未來解鎖情況,在當前情況下,通過代幣解鎖的數量和頻率即可區分一個真正的好項目和一個壞項目。

但是,這個指標並不能幫助我們有效地分析現金流,事實上按照P/E指標來看,確實有很好的項目,但這些協議從未與代幣持有者或利益相關者分享一分錢,或者至少現在還沒有。

考慮到這一點,我們將使用該指標的修改版本:

該指標使我們能夠檢查持有人需要多少年才能根據現金流收回他們對協議的初始投資。因此,如果Price / DisFees 等於5,這意味著需要5 年才能根據當前的現金流收回項目的初始投資。

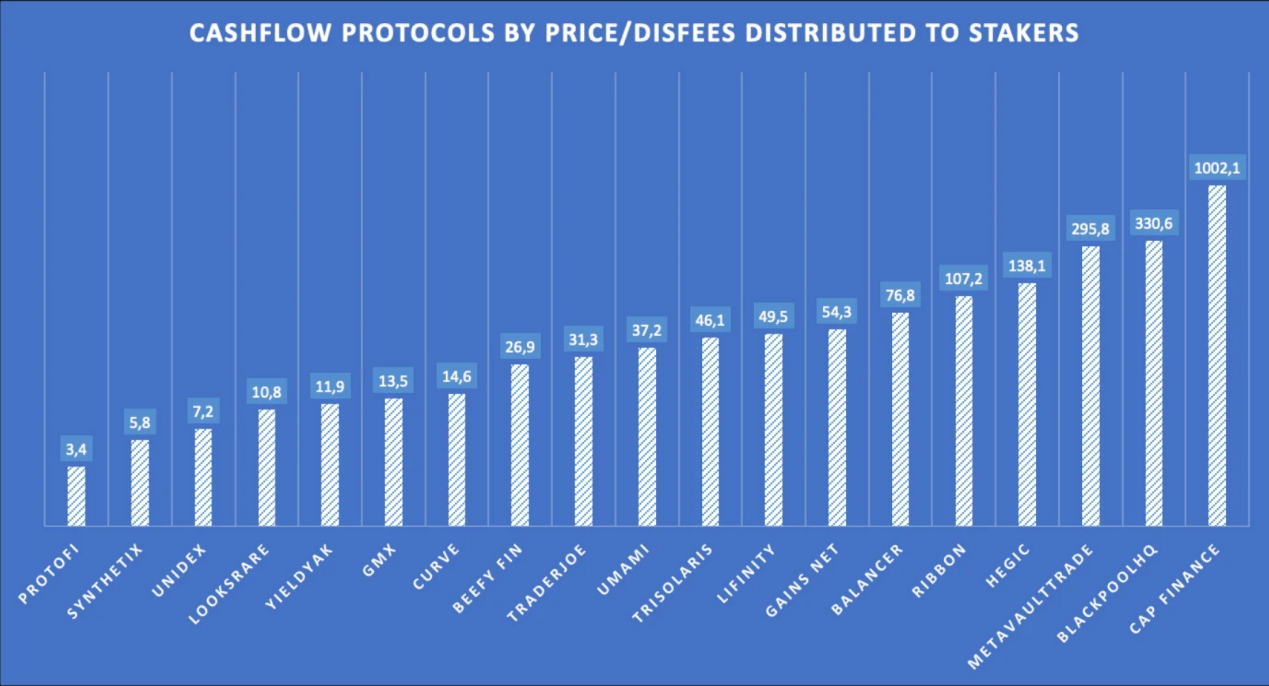

該領域的現金流協議

ProtoFi

ProtoFi是基於公鏈Fantom的DeFi協議,提供具有去中心化治理模型的AMM交易和流動性挖礦,代幣ELCT質押者將獲得通過DAI分配的協議費用分紅。

最好的做法是在場外購買ELCT並持有它,否則你需要購買代幣PROTO並持有它,但在這種情況下,價格/折扣比率相當高,因此回報情況會變得更糟。

Synthetix

Synthetix是DeFi領域的知名協議,致力於通過合成資產進行衍生品交易和原子交換。原子交換的實施在上個月大幅提升了協議收入,這可能是由於套利者在SNX/CEX 之間進行操作並大大提高了質押者的APR。

這裡的做法是通過買入SNX來鑄造sUSD,並小心管理你的擔保比率,以避免使你的頭寸處於風險之中,獎勵以sUSD支付。

Unidex

UniDex是一個提供圖表、兌換、槓桿交易、限價單等不同服務的聚合平台。該協議收入的20%歸UNIDX 代幣持有者所有,這使得它在價格方面非常有吸引力。它們還不是很大,所以鯨魚可能很難進入。

用戶通過購買UNIDX就可以以FTM和USDC形式獲得您的部分獎勵。

LooksRare

LooksRare NFT市場於2022年初推出,與龍頭Opensea相比,交易者和收藏家可以以更低的費用買賣NFT。

這是一項利潤率高(2%的佣金)且業務量大的業務,100%的佣金都給了LOOKS的質押者。如果他們在流動性挖礦結束時保留市場份額(即交易和上市獎勵),我相信他們最終可能成為未來最大的現金流協議之一。

用戶只需要購買LOOKS 並將其存入他們的頁面即可獲得ETH和LOOKS 獎勵。

YieldYak

YieldYark是Avalanche生態中的原生兌換和收益聚合器,向代幣YAK質押者提供部分協議收入。

目前YieldYak是相對較小的協議,但擁有一支反應迅速的團隊和很大的潛力,如果他們選擇保持原生,那麼其發展將在很大程度上取決於Avalanche生態的增長。用戶可以在TraderJoe或者Pangolin上購買YAK 並進行質押,將獲得協議收入分紅。

GMX

GMX是一個去中心化交易所,允許基於預言機定價的零滑點兌換和永續合約交易,目前GMX部署在Arbitrum 和Avalanche。

GMX代幣質押者獲得30% 的協議費用,而另外70% 分配給LP,是向他們的質押者分配合理資金的最大協議之一,並不斷創新新產品(如PvP AMM, X4等)。用戶可購買GMX並質押即可獲得獲得收益。

Curve

Curve是DeFi領域的代表項目之一,因其成功的商業模式和創新的代幣經濟學,最近已被許多協議(即veCRV)廣泛效仿。

它始終是分配最大費用的協議之一,我相信它們將繼續成為該領域的重要組成部分,即使它們可能不得不面臨一些挑戰(即穩定幣的集成)。

為了獲得部分協議費用,持有者需要將自己的CRV代幣鎖定一段時間,才能獲得veCRV 並有資格獲得獎勵。

Beefy Finance

Beefy Finance是收益聚合器領域的頭部協議之一,部署在16條鏈上,並且在許多鏈上處於市場領先地位。簡單有效的設計,使Farming方式更輕鬆、更省時。

它是最早在持有人之間分配費用的協議之一,其供應量的97.5% 已經處於流通狀態。每條鏈上的BIFI質押者通過協議累積在該鏈上產生的費用。

用戶獲取獎勵有兩種方式,一種是將代幣質押在“maxi pool”中以自動複合BIFI獎勵,另一種是將代幣質押在“earnings pool”中,將獲得以每條公鏈代幣支付的獎勵。

TraderJoe

TradeJoe是Avalanche生態的頭部DeFi協議,提供交易、流動性挖礦、借貸等服務,最近還推出NFT交易市場。 TraderJoe不斷地以USDC形式向sJOE池(質押的JOE)分配收益。

今年年初分配的數額較大,但由於市場整體遭受的打擊而顯著下降(Avalanche的TVL受到的打擊甚至比以太坊主網等其他鏈更嚴重)。

Umami

Umami是一個創新項目,從OHM分叉轉向部署delta中性策略,基於GMX和TracerDAO 產生約20%的APR收益。

如果他們建立了成功的記錄,我覺得這是一個可能有很多需求的產品。他們正在開發新策略,可能會成為Ribbon或StakeDao等期權金庫的重要競爭對手。用戶通過將UMAMI轉換為mUMAMI就可以獲得協議分配的獎勵。

Trisolaris

Trisolaris是Aurora上的第一個DEX,該協議向穩定幣(USDT、USDC)質押者支付獎勵。

作為原生協議,它們的成功本質上與部署的鏈的成功緊密相關,所以我毫不懷疑,如果Aurora獲得採用,它們會做得很好。

目前Trisolaris市值低於100萬,因此即使當前的APR很高(約25%),它也會隨著一定規模增長而下降。將代幣轉換為pTRI並在協議中質押都是必需的。

Lifinity

Lifinity是一個基於Solana的創新DEX,實現預言機定價和集中流動性,以減少無常損失並實現更高的資本效率。

50% 的協議收入與veLFNTY(SOL、USDC、ETH等)共享,另外50% 用於回購LFNTY 以保持對代幣的持續需求,因此他們在這方面具有相當不錯的代幣經濟學。最糟糕的是,令牌需要時間鎖定才能接收協議費用,就像此列表中的其他一些項目一樣。

Gains Network

Gains Network是一個部署在Polygon上的去中心化永續協議,允許高達125倍的槓桿交易,他們使用基於定制預言機的AMM 模型而不是訂單簿模型。

代幣GNS具有三個應用場景,包括成為交易者的交易對手、積累協議費用並作為治理代幣。他們的FDV是未知的,因為它將取決於交易者的輸贏,因此在模型中,FDV 等於當前市值。協議的獎勵以DAI形式分發。

Balancer Labs

BalancerLabs是第一個部署不平衡池的AMM,而不是我們在Uniswap/Sushiswap 模型中使用的50% / 50%。它已經設法保持了他們的市場份額,即使它距離成為他們細分市場的領導者還差得遠。

他們最近實施了新的代幣經濟學,用vemodel模擬Curve,並決定75% 的協議費用將以USDC向veBAL質押者發放。正如我們看到的遵循vemodel 的其他代幣一樣,時間鎖定對於累積協議獎勵是強制性的。

Ribbon Finance

Ribbon Finance是期權金庫領域的第一位玩家和TVL 最大的玩家,它提供了從20-85% APY的多種選擇。

最近他們基於Curve模型實施了他們的“ribbonomics”,並且50% 的協議費用被重定向到了vRBN持有者,獎勵以ETH支付。

Hegic

Hegic是第一個在鏈上實施的期權市場,由於期權市場不易理解以及以太坊主網上昂貴的Gas費,它一直在努力獲得大規模採用。我相信,如果一些期權交易量從鏈下轉移到鏈上,他們將有機會獲得更大的吸引力。

有兩種選擇可以在ETH、BTC和USDC中質押並獲得獎勵,最好的一種是“大量質押”,這需要質押888000 HEGIC(約5200美元)才能獲得80%的協議費用,剩餘的20%協議費用分配給質押少於888000 HEGIC 的用戶。

Metavault Trade

Metavault Trade是一個新協議,相當於部署在Polygon上的GMX分叉,但也有一些小的變化(比如總供應量)。

目前,他們正在引導流動性並獲得採用,因此他們的高APR是可以理解的。 GNS 已經是Polygon的老牌玩家,因此要獲得顯著的吸引力並不容易。他們在Polygon中分配獎勵,結構與GMX 相同(70% 給LP,30% 給MVLP 質押者)。

BlackPool HQ

BlackpoolHQ是一個專注於遊戲和NFT 的去中心化投資基金,每周向veBPT持有者分配獎勵。儘管由於他們投資組合中的一些收藏品(Axie、Curio Cards、Hashmasks等)的崩潰,他們的結果目前並不太令人印象深刻,但這仍是一個非常有趣的概念,

他們最近改變了他們的模型,目前必須對BPT 進行最多4年的鎖定才能有資格獲得ETH 獎勵。

Cap Finance

CapDot Finance是部署在Arbitrum上的基於預言機定價去中心化永續市場,允許高達50倍的槓桿率,且0%的費用。流動性由ETH和USDC池提供,它們作為交易對手方,類似於GMX 模型(如果交易者賺錢,LP 就會虧損)。

1% 的協議費用分配給了CAP質押者,但這個數字很容易在未來發生變化,因此他們可以很容易地顯著提高他們的比率,從而對現金流投資者更具吸引力。支付方式為ETH和USDC。

除了上述協議外,還有部分協議將在未來計劃分配協議收入以為質押者帶來現金流,如Redacted Cartel 、 Perpetual Protocol 、 Jones Dao等。

綜上,良好的代幣經濟學包括協議對代幣持有人分配費用、低流通等方面,而成功的代幣則由良好的代幣經濟學、對產品的需求和定價權所組成。