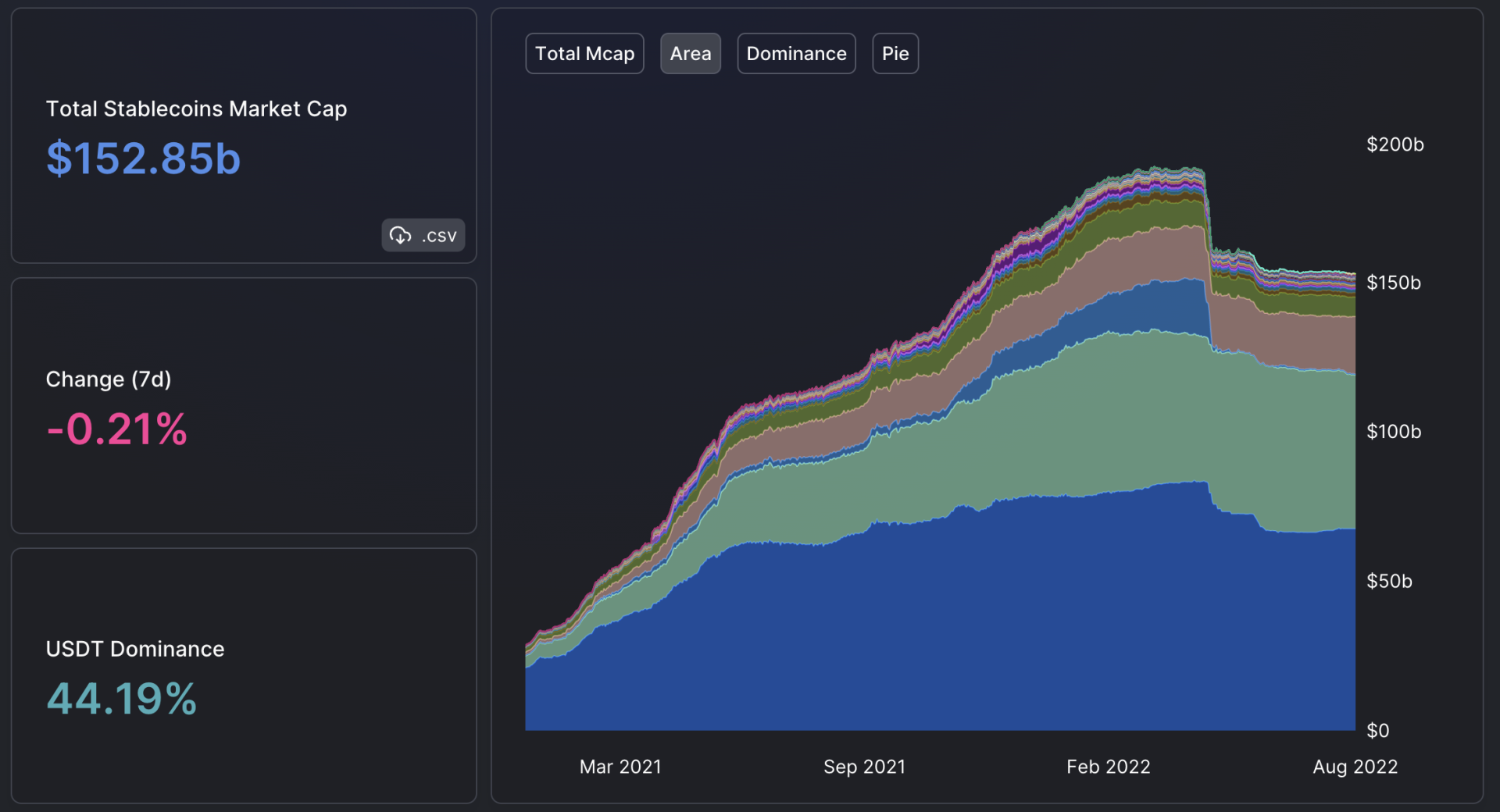

Defi Llama數據顯示,當前加密市場市值為1.04萬億美元,穩定幣總市值達1528.5億美元,佔總額的14.2%。此外CoinMarketCap數據顯示,目前所有穩定幣的交易量為580.8億美元,佔加密市場24小時總交易量的90.66%。

然而值得一提的是,光是USDT 、USDC和BUSD這三個穩定幣就佔了90%的穩定幣市場。但是這三個穩定幣都存在著一定的不足之處,那麼在如此大的穩定幣市場中有沒有完美的穩定幣存在呢?本文就帶大家一起來對穩定幣市場做一次大盤點,探索一下完美的穩定幣。

作者:0xGeeGee推特

編譯:Corn

穩定幣最重要的特點是:

-流動性

-可靠

-可贖回

-去中心化/抗審查

-可伸縮

但其實完美的穩定幣並不存在,每一個穩定幣都在一些價值之間進行權衡。讓我們從最常見的開始盤點:USDC、USDT以及BUSD。

USDC

USDC是Circle支持的中心化穩定幣,也是第二受歡迎的穩定幣,流動性僅次於USDT。由於Circle是一家美國公司,因此USDC將始終符合美國的監管標準。目前USDC主要由現金和國庫券+商業票據支持。

USDT

USDT是由Tether支持的中心化穩定幣,是最古老、最受歡迎和穩定幣,流動性強一直穩居第一,但是缺乏透明度。與USDC不同的是,Tether不符合美國的標準,目前主要由現金和等價物支持,減少了商業票據的展示。

BUSD

BUSD是Paxos(不是幣安)支持的中心化穩定幣,由歐盟和美國監管,完全由現金和等價物支持,Tether和Paxos也都有代幣化的黃金。

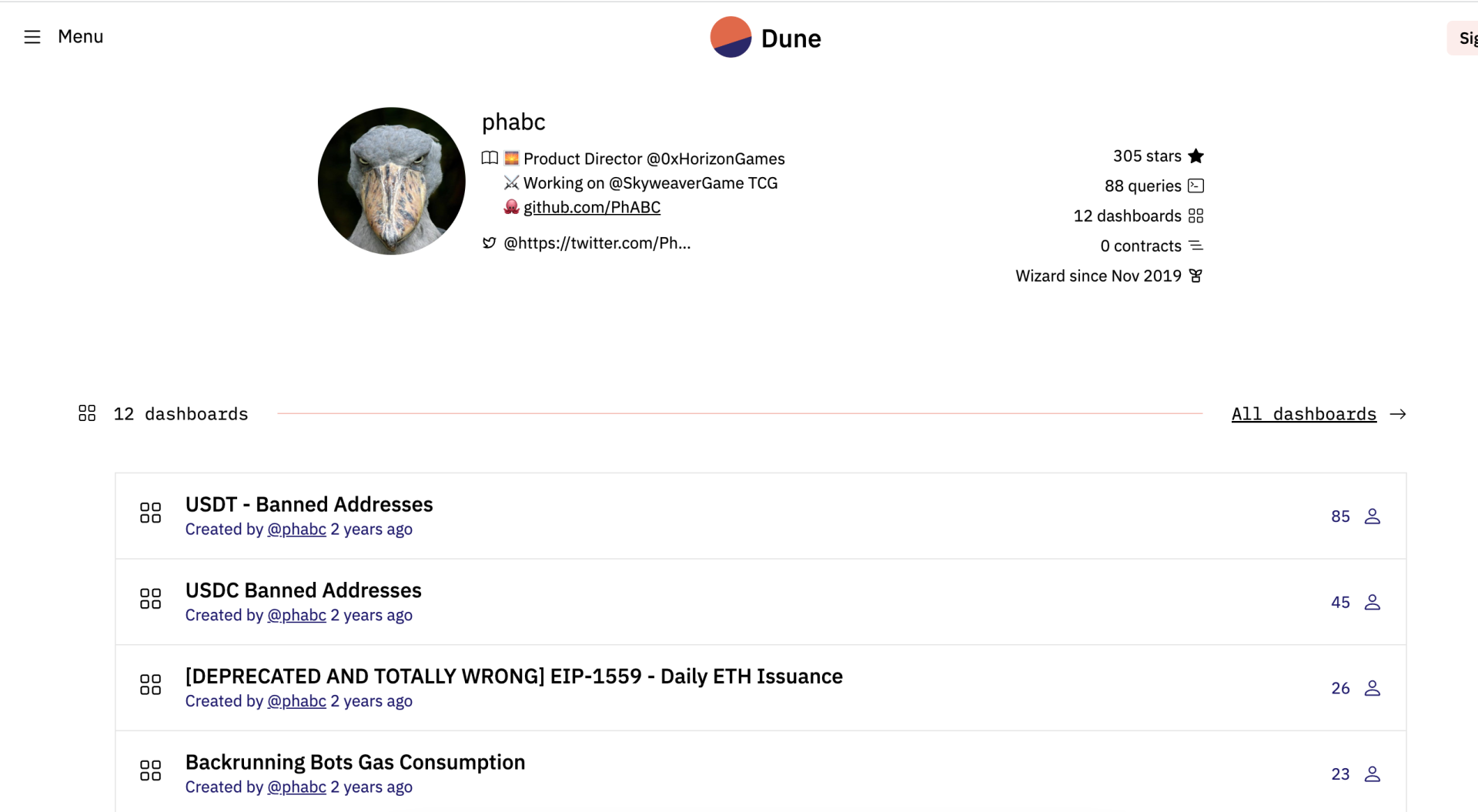

以上三種穩定幣都具有可贖回性和凍結能力。事實上,PhABCD建立了一個Dune儀錶盤,上面顯示了被禁止的地址。你會看到USDT不符合OFAC,而USDC則符合。

HUSD

順便擴展一下Paxos,本週早些時候有一些關於HUSD的爭論,過去HUSD一直是由Paxos託管的。火幣網決定將託管權轉移到美國火幣控制的公司,然後把穩定幣從火幣剝離出來。由於擔心抵押品丟失,HUSD取消了與美元的掛鉤,但後來又重新恢復了掛鉤。無論如何,關於誰是資產託管人的持續變化,無疑是一個巨大的危險信號。

MakerDAO的穩定幣DAI

在Terra崩潰之後,有些人拒絕將DAI稱為CDP穩定幣,但無論如何,DAI都是一個CDP穩定平台,這意味著它的掛鉤是由儲戶借出的一籃子資產擔保的,這些儲戶可以以DAI美元作為抵押。 Maker是元老級別的DAO之一,其穩定幣DAI的治理是去中心化的,可擴展性良好並且可以超額抵押。

DAI的可擴展性受到抵押品流動性的限制。如果BTC/ETH縮水太多,Maker將不得不限制DAI的最大供應,以保持其可靠和穩定。當然我們離BTC/ETH縮水還遠著呢,所以別擔心。此外值得一提的是,USDC在DAI擔保品中佔有很大份額,這賦予了它更多的穩定性,但也減少了對監管的抵制。

實際上,如果要假設Maker因USDC凍結而崩潰,那麼我們就不得不假設Circle決定凍結Maker的USDC。如果將這個決定應用於任何其他主要的DeFi遊戲(Curve、Aave、Uniswap等等),而不是真正針對Maker的遊戲,那將會是一場巨大的災難。

TUSD

TUSD是TrueUSD支持的中心化穩定幣,他在2020年被一家亞洲企業集團收購(所以我們可以假設它不符合美國標準),有一個“實時驗證工具”(https://real-time-attest. trustexplorer.io/truecurrencies)。

USDD

USDD是由TRON DAO和Justin Sun支持的中心化穩定幣,有著很健全的抵押品,但是沒有直接可贖回性,所以USDD是完全中心化的。 Justin Sun在開始對USDD進行了一些FUD後承諾維持0.95美元-1.05美元的掛鉤。 USDD是最中心化的。以中心化的方式限制和控制供應(說實話,供應控制對CDP穩定係統來說並不是一件壞事)。此外,雖然USDD的流動性不是很好,但收益率卻很好。

USDN

USDN不是一個真正的穩定幣,甚至不是真實的東西,所以本篇文章沒有USDN的相關介紹,USDN只是Waves團隊的一個玩笑,他們用它損害了許多用戶的利益。

Synthetix的sUSD

sUSD抵押品單一(SNX),從目前目前的供應量來看,可以稱其為超額抵押。抵押品/債務的比率為400%(現在更低),並且無法凍結。 sUSD不容易擴展到非常高的供應量,但400%的抵押率允許一些迴旋餘地。

Tribe DAO的FEI

不確定是否應該將其包括在內,因為FEI目前正在展開有關如何分配剩餘資金的治理討論。 FEI是最大的DeFi穩定幣之一,然而,如今它正在走向倒閉。原因在此不多做贅述,感興趣的同學們可以通過連接進行查看:https://twitter.com/DefiIgnas/status/1560794521977626624。

Frax Finance的FRAX

FRAX的抵押品主要是USDC,FXS作為緩衝,Frax設法保持其掛鉤匯率。可以鑄造並兌換1美元價值的USDC和FXS,以允許套利。 FRAX是跨鏈最穩定的一個,幾乎出現在每個鏈上(包括dogchain),此外FRAX是CVX主要的持有者之一。

因為抵押品大多是USDC,所以FRAX不完全抵制審查,目前團隊正在實施一些策略,試圖避免被凍結。據了解,FRAX的可靠性取決於抵押品比率(90% rn)和FXS流動性(因為FXS=緩衝)。此外值得一提的是,FRAX可在InsurAce.io Protocol和Nexus Mutual上投保。其實FRAX還有另一個穩定幣——FPI,它是通貨膨脹調整後出現的,FPI依賴於FRAX收益和FPIS作為緩衝來反映其價格。

Liquity Protoco的LUSD

LUSD是CDP類型的,ETH僅做擔保,並且是去中心化擔保,允許清算從持有人中獲取利潤。此外,LUSD可擴展,比目前的供應量多得多,因為它只受ETH流動性的限制。不過LUSD將來可能會有可伸縮性問題,如果流動性枯竭或在極端的閃崩情況下,也可能會有一些小問題。

STASIS的EURS

EURS是中心化穩定幣,EUR是鏈上最具流動性的歐元穩定幣之一,特別是在以太坊主網和Polygon上。 EUR通常以小幅折扣交易,但可以贖回。

Kava Network的USDX

USDX是Kava平台上支持IBC的CDP(類似DAI),USDX基本上是免費針對UST創建的,允許一些用戶使用0美元抵押進行套利。因此USDX受到了UST崩盤的影響,目前仍以低於1美元的價格進行交易。

Venus Protocol的VAI

是CDP型穩定幣,Venus在大部分時間裡都被廢棄了,保持掛鉤方面遇到了很多困難。在CDP穩定幣的另一個問題是,如果沒有激勵來償還債務(穩定鑄幣),它很可能最後會以折扣價交易。

Celo的cUSD和cEUR

這可能與USDD相似,它由一籃子相當穩定和流動的資產支持,但沒有直接的可贖回性,一般只在Celo鏈上。

Abracadabra的MIM

MIM是CDP類型的穩定幣,也是最具爭議的穩定幣之一。由於運營不當,導致出現了一些壞賬。不過,MIM仍然是流動性最強、非標準的穩定幣之一,這在一定程度上要歸功於它與Wonderland的合作,Wonderland曾經是並且仍然是主要的CVX持有者之一。

Hubble Protocol的USDH

Solana上的CDP類型,將其想像為Solana上的DAI版本。就我看來,LTV是不錯的。不過考慮到目前的流動性,減少SRM風險敞口應該是優先事項。

雖然目前還未盤點出近乎完美的穩定幣,並且諸多發展中的穩定幣也未盤點在內,但可以看出,穩定幣市場正在不斷地發展當中,且拭目以待吧......