以太坊合併的一整年以來,MEV-Boost的市佔率穩居90%,這就是估值達10億美金的Flashbots,如今的MEV複雜度極高,僅涉及非用戶角色就有Searcher,Builder ,Relayer,Validator,Proposer 他們共同在這12秒的出塊時間裡多方勢力錯綜複雜互相博弈,只為謀求各自的最大收益。

本文試圖比較MEV前後的利潤率變化,梳理合併後MEV生命週期,並分享前沿問題的個人觀點

筆者在先前的研究《UniswapX協議解讀》中,總結UniswapX的運作流程利潤來源,便想完整刻畫出MEV的具體收益率,畢竟這就是他所對抗並分紅給用戶的來源(本質上損失交易的實時性但換更好的兌換價格)。

所以近期筆者詳細分析幾種MEV類型和比較多個數據利潤資料來源,來計算以太坊合併前後的MEV利潤狀況。

1.合併後MEV利潤大幅下跌

- 合併前一年,從MEV-Explore 算出平均利潤為22MU/M(21年9月開始22年9月合併前結束,數值合併有Arbitrage和liquidation模式)

- 合併後一年,從Eigenphi算出平均利潤為8.3MU/M(22年12月開始到23年9月底結束,數值合併了Arbitrage和Sandwich模式)

最終收益的變化結論是:

在上述數據的統計,剔除不該歸屬於MEV的駭客事件後,整體報酬率對比下降顯著達62%。

注意由於MEV-Explore的統計其實是不涵蓋三明治攻擊的數據,又包含了liquidation的收益,所以如果只看純Arbitrage對比可能下跌會更多。

補充說明:由於不同平台統計方法有差異(且均不含Cex的套利以及模式混雜),因此只能做宏觀驗證非絕對精確,另外有研報同樣採用不同資料來源對比了合併前後的收益,見附錄link

是合併致使的鏈上MEV收益暴跌嗎?這點需要從合併前後MEV流程出發

2、傳統MEV模式

其實MEV 這個詞很容易產生誤導,因為大家會認為是礦工在提取這一價值。事實上,目前以太坊上的MEV 主要是由DeFi 交易者透過多種結構性套利交易策略捕獲的,而礦工只是間接地從這些交易者的交易費用中獲利。

這篇經典MEV入門文章《Escaping the Dark Forest》(https://www.paradigm.xyz/2020/08/ethereum-is-a-dark-forest),核心概念是鏈上存在著很聰明的駭客不斷挖掘合約的漏洞,但是當他們發現了漏洞又將陷入另一個矛盾,如何獲取利潤並且不被別人搶跑。

畢竟他的交易簽名發送會進入以太坊內存池,公開傳播,再藉由礦工排序出塊,這個過程可能只有3s或是幾分鐘,然而就這短短的幾秒時間,簽名的交易內容可以被無數的獵人盯上,重新模擬推演。

如果駭客是愚蠢的,直接執行獲取利潤的方式,就會被獵人高價搶跑。

如果駭客是聰明的,可能會類似這篇文章的作者一樣,採用合約套合約(即內部交易)的方式來隱藏自己最終能牟利的交易邏輯,可惜結局就不像那篇《Escaping the Dark Forest 》(https://samczsun.com/escaping-the-dark-forest/) 最終獲得了成功,而是依舊被搶跑了。

這也意味著獵人們不僅分析鏈上交易父交易,也分析了每一筆子交易,進行模擬獲利推演。甚至進一步檢測了網關合約的部署邏輯並且同樣復現了,而這竟然是在幾秒鐘內自動完成的。

所謂黑暗森林其實不只如此

筆者在之前測試BSC節點的時候,發現大量的遊離節點他們只願意接受P2P的鏈接,但是不主動傳遞TxPool的數據出來,並且從節點暴露的IP來看,甚至可以認為他們包圍了BSC的主要核心出塊節點。

動機上,這些佔據了P2P的連結但是不給數據,只為在白名單內的節點互通,這樣就可以變現用資源規模來提升MEV的利潤率,因為BSC是標準3s一個區塊,普通玩家看到的交易資訊越晚,就也就越晚推演出合適MEV方案,並且當普通玩家發生MEV交易需要打包時,由於BSC是超級節點的模式,所以從延遲上會低於本身地理位置就包圍了BSC的頭部MEV玩家。

除了超級節點的包圍,交易所的伺服器也同樣會被包圍,畢竟CeFi和DeFi利差更大,甚至於交易所本身就是最大的套利機器人。十分類似早期web2搶購的場景,黑灰產業會提前埋伏在伺服器附近,並透過Dos攻擊遏制一般用戶的正常活動。

總而言之,雖然傳統交易也有很多黑暗森林的隱形競爭,但相對是一個清晰的獲利模式,這點在以太坊合併後,複雜的系統架構很快打破了傳統MEV模式,並且頭部效應越發顯著。

3.合併後的MEV模式

以太坊合併是指其共識機制從POW轉為POS的升級,最終的合併方案取捨的依據是最輕量級的複用了合併前以太坊的基礎設施,而單獨剝離了出塊決策的共識模組。

對於POS 每個區塊12 秒一次,而不是先前的波動值。區塊挖礦獎勵減少約90% 從2 ETH降至0.22 ETH。

這對MEV非常重要,有以下兩點:

1.以太坊出塊間隔變得穩定了。不再是之前3-30S相對離散隨機的情況,這對MEV而言是優缺各半,雖然Searcher不用著急看到稍微有利潤的交易,就直接發送出去,而是可以不斷積蓄一個更好的交易總序列,在出塊前交託給驗證者,但也加劇了Searcher之間的競爭。

2.礦工激勵降低,促使驗證者更樂意接受MEV的交易拍賣,在短短的2-3月讓MEV達到90%的市佔率。

3.1、合併後交易的生命週期

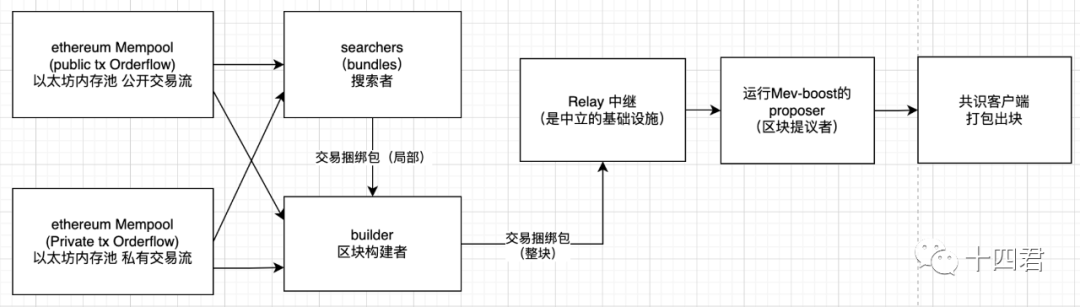

合併後,總計會涉及Searcher、Builder、Relay、proposer、Validator這些角色,其中後兩者屬於POS中系統角色,而前三者屬於MEV-boost,實現分離出塊職責和出塊排序。

- Searcher:搜尋者,他們是各種記憶體池尋找有利可圖的交易,透過編排交易序列組成局部序列Bundle交付給Builder。

- Builder:建構者,收集各式各樣的Searcher發送的Bundle交易序列包,選擇更有收益的交易序列,可以是多個捆綁包進行組合,也可能是自己重新構建。

- Relay:中繼器,是中立設施,負責驗證交易序列本身的有效性和重新計算收益,給出若干的區塊序列包,最後讓驗證者選擇打包。

- proposer與Validator:是合併後以太坊的Miner,會選取Relay給的最大利潤交易序列組合完成出塊工作,既可以獲得共識獎勵(區塊獎勵),也可以獲得執行獎勵(MEV+Tips)

《以太坊合併後的出塊流程》 自製

綜合這些角色,如今每個區塊生命週期是:

- 建構者透過從用戶、搜尋者或其他(私人或公共)訂單流接收交易來創建一個區塊

- 建構者將該區塊提交給中繼(即存在多個建構者)

- 中繼會驗證區塊的有效性併計算它應該向出塊者支付的金額

- 中繼向目前slot 的出塊者發送交易序列包和收益價格(亦是拍賣出價)

- 出塊者評估他們收到的所有出價,選擇選擇對自己最高收益的序列包

- 出塊者將此已簽名標題傳回中繼(即完成了本輪拍賣)

- 發佈區塊後獎勵透過區塊內的交易和區塊獎勵分配給建構者和提議者。

4、總結

1) 合併對MEV的生態影響為何?

本文從合併前後的利潤數據對比,到合併前後的交易上鏈出塊MEV挖掘流程出發進行梳理,可以說MEV-Boost 的興起,從根本上重塑了交易生命週期的模式,拆分出更精細的環節讓各種參與者產生博弈,搜尋者做不好最新策略的研究就會毫無收益,做得好就可以逐步擴大利潤成為建構者。

拋開鏈上交易量的萎縮,Searchers和Builders之間處於高度內部競爭的情況,因為在系統結構上他們互相能替代,但最終都會以訂單流為王,Searchers會希望逐步擴大自己的利潤率,就需要他的私有訂單量夠大(最終構建的區塊利潤夠高),也就逐漸成為Builder的角色。

例如在Curve因為編譯器漏洞致使重入保護失效的攻擊事件中,甚至出現單筆交易的手續費達到570 ETH,這是以太坊史上第二高手續費的MEV 交易,競爭態勢可見一斑。

雖然MEV並不是以太坊合併本身要解決的問題,但係統的博弈對抗的提升結合多少環境因素,最終讓目前MEV的總利潤率降低,這裡,並不代表MEV的涉及金額降低了,而是利潤率降低意味著更多收益流向了驗證者們(https://writings.flashbots.net/open-sourcing-the-flashbots-builder),對用戶而言倒是好事,利潤低會降低一些鏈上交易攻擊的動機。

2)還有哪些最前線圍繞著MEV進行中的探索點?

- 從隱私交易出發:有閾值加密Threshold Encryption和延遲加密Delayed Encryption以及SGX 加密,基本上都是從加密交易信息,對解密條件進行要求,或者是時間鎖或是多簽或是可信硬體的模式

- 從公平交易出發:有公平排序FSS和訂單流拍賣的MEV Auction 以及MEV-Share,Mev-Blocker等,差別在於從完全無利潤到分享利潤到權衡利潤,即由用戶來決定用怎樣的成本來獲取交易的相對公平性。

- 協議層級完善PBS,目前PBS實際上是以太坊基金會提案,但實現借助MEV-boost達成了分離,未來對於這樣核心機制會轉為以太坊本身的協議機制。

3)面對OFAC的審查以太坊有抵抗力嗎?

隨著加密貨幣行業的成熟,監管是不可避免的,所有在美國註冊成立的實體及其運營以太坊POS 驗證器的機構都應符合OFAC 要求,但是區塊鏈的系統機制注定了他不會只在美國存在,只要有其他符合當地政策的中繼就可以確保在某個契機可以上鍊傳播。

即使超過90%的Validator都透過MEV來審查中繼路由的交易,那些抗審查的交易仍然能夠在一個小時內上鍊,所以只要不是100%就等於0%

4)缺乏激勵的中繼器具有永續性嗎?

這目前看是個隱形問題,沒有利潤還要維持複雜的中繼服務,最終會導致強中心化的轉變,近期Blocknative也停止MEV-boost中繼服務,以太坊未來超90%區塊結算將掌握在4家公司手中。可以說現在的MEV-Boost中繼是100%的風險卻是0%的回報,由於中繼有會匯聚各個Builder上報的txs,作為數據的聚集地,或許會透過MEV-share和MEV Auction等逐步完善的系統獲得收益,例如直接接收用戶的隱私交易請求。曾經地圖軟體APP也是困於此類服務,作為公關物品不可能以會員的模式收費,但在接入曝光排序廣告,接入多元叫車服務的試點模式下也依舊活的很好,總之,有流量有用戶有公平,就不會毫無收益。

5)ERC4337捆綁交易在MEV下會如何影響?

目前已經有超過68.7 萬個AA(帳戶抽象)錢包,超過200 萬次用戶操作(UserOps),整體趨勢相對於過往緩慢的CA錢包增長量而言,算爆發性增長了。 ERC-4337有複雜的運作機制,尤其是交易簽章的傳播並不共用以太坊本身的記憶池,雖然初期會加大MEV的難度,但長期看不可阻擋。

可拓展閱讀前研報:《帳戶抽象方案ERC-4337 最新過審方案研究報告》https://research.web3caff.com/zh/archives/6900?ref=shisi

6)面對MEV的威脅DeFi可以追趕CeFi嗎?

雖然目前很多方案都是從體驗上讓DeFi更順滑,例如借助元交易或跨鏈Swap或ERC-4337來降低用戶必須有手續費才能執行交易的限制,或者透過合約錢包多元自訂的功能來提升帳號安全性(分層、分級、社交回應),在筆者看來,無論怎樣追趕CeFi總有特有的無可比擬的優勢,從速度到體驗,但DeFi也有獨特優勢同樣也是CeFi無可比擬的,各有各自的受眾群體,也就各有發展週期。

7)Layer-2 中的MEV現況如何?

在Optimism 存在著一個獨有的叫做序列器(Sequencer)的模組,用來產生保證交易執行和排序的已簽署收據。序列器將由一組檢驗者進行檢查有罰沒權限嗎,並且使用MEVA(MEV Auction)方案,透過拍賣過程選取唯一的序列器。

在Arbitrum在序列器結構上,Arbitrum 使用Chainlink 開發的FSS(Fair Sequencing Services)方案決定順序。

以上方式都在一定幅度上借助L2的特殊性消除了來自於礦工的MEV,但不與以太坊主網互通的側鏈則依舊存在MEV的機會,比如BSC,BASE等

最後,本文系1/3節選,還有涉及數據以及結論推理可見完整研報:《以太坊合併一周年後MEV 格局萬字研報:面向高複雜博弈對抗之下,受益者鏈條正如何呈現? 》https://research.web3caff.com/zh/archives/11824?ref=shisi

附錄

https://github.com/flashbots/mev-research/blob/main/resources.md

https://web3caff.com/zh/archives/60550

https://web3caff.com/zh/archives/61086

https://collective.flashbots.net/t/merge-anniversary-a-year-in-review/2400

https://docs.google.com/spreadsheets/d/1POtuj3DtF3A-uwm4MtKvwNYtnl_PW6DPUYj6x7yJUIs/edit#gid=1299175463

https://hackmd.io/@flashbots/mev-in-eth2

https://frontier.tech/the-orderflow-auction-design-space

https://web3caff.com/zh/archives/54535